こんにちは、こぱんです!

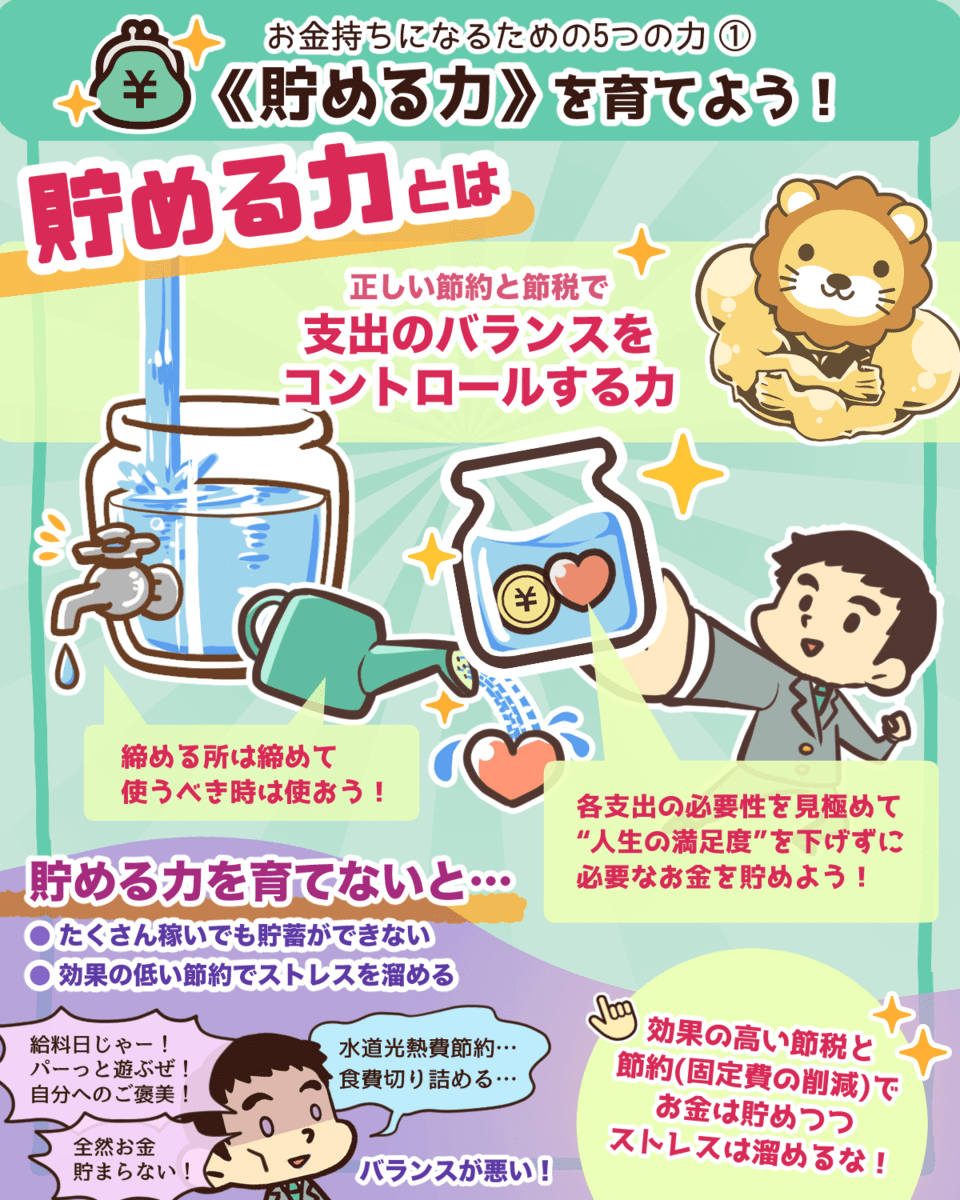

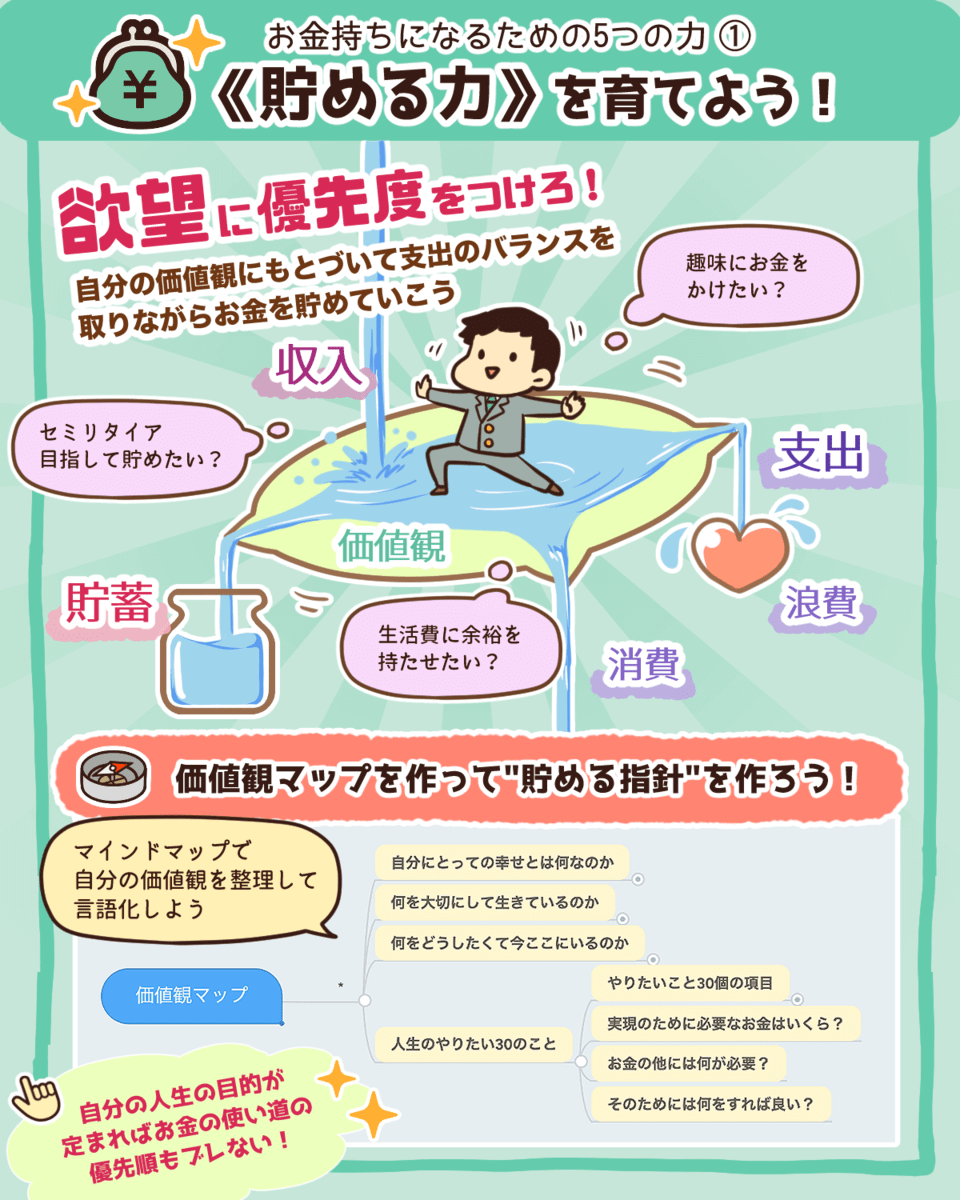

リベ大では、経済的自由を達成するための第一歩は、「生活の満足度を下げずに支出を減らす力(貯める力)」を伸ばすことだと考えています。

経済的自由とは「生活費(支出) < 資産所得」の状態であり、貯める力を鍛えれば生活費を下げつつ資産所得を貯めやすくなります。

つまり、貯める力を伸ばすことで、経済的自由を達成するためのハードルそのものを下げられるのです。

▼図解:貯める力

そんな貯める力を鍛えるための大切な考え方は、以下の2つです。

1回の支出よりも固定費を見直す

金額の大きな支出から見直す

固定費の見直しは、行動すればすぐに効果があらわれ、しかも持続します。

そこでリベ大では、まずは人生の6大固定費から見直し始めることをおすすめしています。

通信費:格安SIMへの変更や固定回線を見直す。

光熱費:電力・ガス会社の乗り換える。

保険:契約している保険を見直す。

住宅:マイホームや賃貸にかかる費用を見直す。

車:必要性の検討とリセールバリューを意識した購入。

税金:税金と社会保険の仕組みを知る。

この記事では、人生の6大固定費のうち「通信費・光熱費・保険」の3つの見直し方法をまとめています。

これら3つを見直すだけでも、多い人なら月3万円、年間で36万円程度の固定費削減も可能です。

どれも身近な固定費であり、行動すれば必ず結果が出るので、ぜひ取り組んでみましょう。

目次

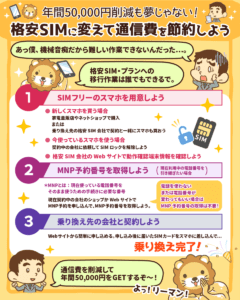

快適なネット環境を考えながら通信費を見直そう

通信費の見直しは以下の2つを行いましょう。

- ①スマホを格安SIMに変更する

- ②自宅のインターネット回線を見直す

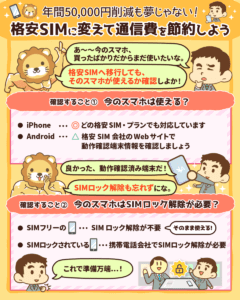

①格安SIMでコスパ良くスマホを持とう

皆さんの毎月の通信費はどれくらいでしょうか。

通信費の見直しは格安SIMを使い始めることが第一歩です。

▼図解:スマホは格安SIMに変えろ!

もし大手キャリアと契約し、毎月8,000円の通信費を支払っているなら、格安SIMに乗り換えるだけで毎月5,000円以上の固定費削減が可能です。

最近では、大手キャリアからも格安プランが登場しており、より一層、通信費見直しの必要性が高まってきています。

また、格安SIMの業界では次々と新しいプランが発表されるため、すでに格安SIMを使っている人も定期的に見直すことがおすすめです。

以下の記事では、おすすめの格安SIMや乗り換え方法、選び方など解説しているので、参考にしてください。

関連動画

→ 【漫画】話題のラクチン節約術・コツコツ節約がバカらしくなる!? 〜スマホ代を毎月5千円安くする方法〜【マンガ動画】

②自宅のインターネット回線を適切に見直そう

自宅のインターネット回線も固定費の見直しの対象となります。

インターネット回線は、契約内容が複雑だったり選択肢が多かったりするため、すすめられたものをよく分からないまま契約している人も多いでしょう。

キャッシュバックはインターネット回線を選ぶ理由の一つになります。

しかし、手続きが複雑で受け取れなかったり、利用者が不利な内容での契約になっていたりと、後悔するケースもあるのです。

インターネット回線の多くは数年単位での契約が必要であり、違約金の関係ですぐに見直せないケースもあるでしょう。

以下の記事では、リベ大おすすめのインターネット回線や契約する際の注意点を解説しています。

会社やプランを見直して毎月の光熱費を安くしよう

光熱費の見直しポイントは以下の2つです。

- ①電力会社を乗り換える

- ②都市ガスやプロパンガス代の見直し

①電力会社を乗り換えて電気代を安くしよう

2016年4月から一般家庭でも電力自由化が始まり、電力会社を自由に選べるようになりました。

▼図解:電力会社を乗り換えよう!

月額1,000円だと大きな金額には感じないかもしれません。

しかし、電力会社の見直しは手続きは簡単であり、一度見直せば年間10,000円以上の固定費削減効果がずっと続くのです。

最適な電力会社は、家族形態や居住地によって異なるので、以下の記事を参考に見直してみましょう。

②都市ガスやプロパンガス代も見直せば安くなる

都市ガスの見直し方法

都市ガスは2017年から自由化が始まり、自分でガス会社を選べるようになりました。

自由化に伴い、様々な企業が参入した結果、家族構成や利用スタイルに応じて最適なプランを選べるようになっています。

都市ガスを見直す方法としておすすめなのが、比較サイトの利用です。

電力・ガス一括比較サイトである「エネチェンジ」では、都市ガス会社の一括見積りができます。

プロパンガスの見直し方法

あまり知られていないのですが、実はプロパンガスは都市ガスや電力の自由化が始まるよりも前から自由化が始まっています。

もし皆さんがプロパンガス代が高いと感じているのであれば、契約プランやガス会社を見直すことで、30%以上も安くできる可能性があります。

以下の記事では、次の内容についてまとめていますので、参考にしてください。

- プロパンガス代が高い理由や割高かどうかの確認方法

- 見直すための具体的な方法や注意点

必要性を考慮したうえで保険を見直そう

保険は固定費の中でも占める割合が多く、生命保険文化センターの「平成30年度 生命保険に関する全国実態調査」によると、年間平均で38.2万円もの金額を保険料として支払っているようです。

「保険の見直し = 解約」といったイメージがあるかもしれまん。

しかし、大切なのは保険の必要性を考慮したうえで、自分に合った適切な保障のついた保険を選ぶことです。

ここからは、保険を見直すうえで知っておきたい知識や保険の必要性についてまとめています。

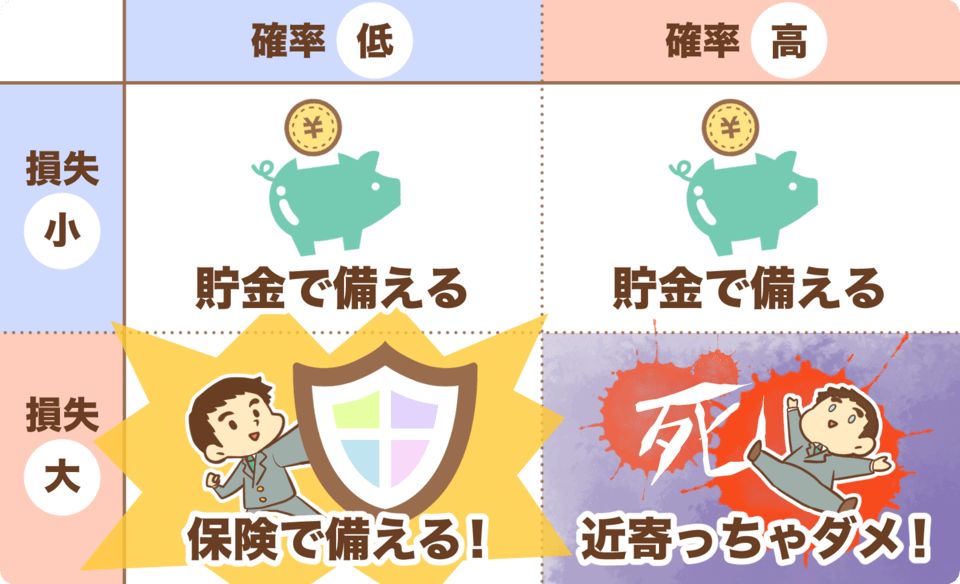

前提知識①:保険で備えるべきトラブルとは

保険は「低確率・大損失」のトラブルに備えるために加入するモノです。

そのため、下記の図のように、損失の小さなトラブルには貯金で備えるのが基本だとリベ大では考えています。

- 低確率・小損失 → 貯金で備える

- 高確率・小損失 → 貯金で備える

- 低確率・大損失 → 保険で備える

- 高確率・大損失 → 近寄らない

しかし、そもそも保険に加入する目的は金銭的なメリットを得ることではないはずです。

保険に入って金銭的に得をすること。

ケガや病気になっても生活が破綻しないようにすること。

皆さんが保険で備えようとしているトラブルは、本当に生活が破綻するような大損失に当てはまるのかを考えてみてください。

なお、お金持ちにとってはケガや病気などのトラブルで必要になる100万円は大した損失になりません。

しかし、貯金ゼロの人にとっては、生活が破綻するほどの「大損失」になり得ます。

このように「リスクの大きさ」は人によって異なるので、このあたりも踏まえて判断していきましょう。

前提知識②:日本の社会保険は充実している

日本は国民皆保険(こくみんかいほけん)の国であり、誰もが社会保険によって最低限の保障が受けられます。

社会保険の仕組みは非常に複雑であり、完璧に理解するのは難しいです。

しかし、最低限の知識を持っていないと、不要な民間保険に入ってしまったり、制度を使い損ねたりします。

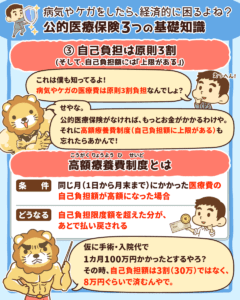

- 高額療養費制度:医療費が月にどれだけかかっても、自己負担限度額を超えた分は払い戻しがある制度。

- 障害年金:ケガや病気によって仕事が制限された場合に受給できる年金。

- 失業給付:雇用保険の被保険者が失業した場合にもらえるお金。

このように社会保険は、様々なリスクから私たちの生活を守るために役立つ制度が多くあります。

また、保険の見直しを考える際は、公的年金制度の知識も必要です。

なぜなら、公的年金制度には、65歳以上になるともらえる老齢年金以外にも障害年金や遺族年金があるからです。

年金の保障次第で民間保険に求める保障内容も変わってくるのですが、実は正しく理解できている人は決して多くありません。

以下の記事では公的年金制度の概要だけでなく、将来の受給額や年金破綻に関するテーマにも触れています。

本当に必要な3つの民間保険

民間の保険は公的保険でカバーできないケースに備えるために加入するのがおすすめです。

様々な保険がある中で、リベ大が本当に必要だと考えている保険は3つあります。

掛け捨ての生命保険(子育て世帯のみ)

自動車保険(対人・対物無制限)

火災保険

前提知識①でも解説しましたが、収入や家族構成、生活防衛資金などの状況によってリスクは人それぞれであり、本当に必要な保険は異なります。

以下の記事では、必要な保険の選び方について解説しているので、参考にしてください。

【種類別】保険の必要性を検討しよう

ここまでも解説している通り、日本は社会保険が充実しています。

そのためリベ大では、民間保険で絶対に備えるべきトラブルは多くないと考えています。

そこで、ここからは以下の民間保険の必要性を検討してみましょう。

- 医療保険とがん保険

- 就業不能保険

- 生命保険

- 個人年金保険

- 介護保険

- 学資保険

- 自動車保険と車両保険

- ペット保険

ケガや病気へのリスクに備える医療保険やがん保険

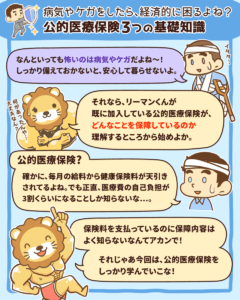

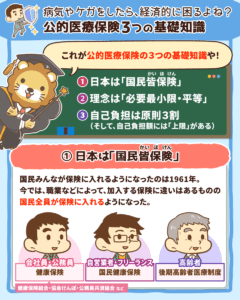

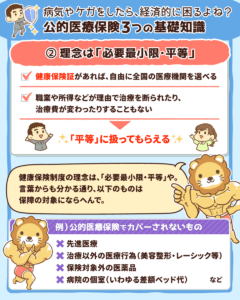

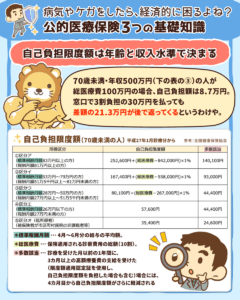

日本は、世界最強とも言われる公的医療保険に国民全員が加入しています。

▼図解:公的医療保険3つの基礎知識

国民皆保険(こくみんかいほけん)

理念は「必要最低限・平等」

自己負担額は原則3割

公的医療保険には高額療養費制度もあり、医療費が1カ月にどれだけかかっても、自己負担限度額を超えた分は後で払い戻されます。

民間の医療保険やがん保険への加入は、公的医療保険の制度にどんな保障があるのかを知ったうえで必要性を検討すべきです。

以下の記事では、医療保険とがん保険の必要性を検討するうえで、おさえておきたい知識を解説しています。

関連動画

→ 【漫画】その保険、不要やで!!!~保険解約のススメとその理由~【マンガ動画】

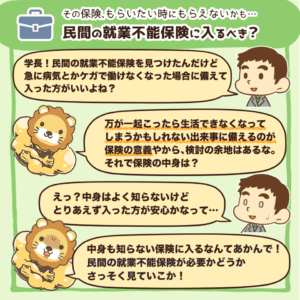

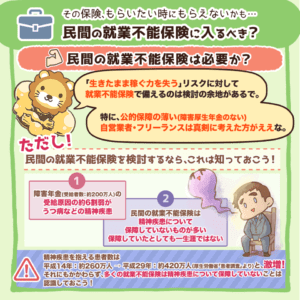

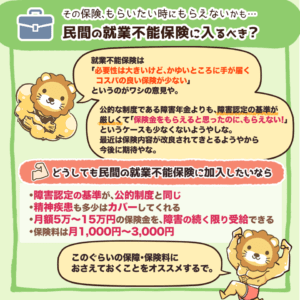

障害のリスクに備える就業不能保険

ケガや病気で障害が残って働けなくなるトラブルに備えるために、就業不能保険を検討している人も多いでしょう。

▼図解:民間の就業不能保険に入るべき?

ケガや病気などで障害が残り、生きたまま稼ぐ力を失うリスクに対して、就業不能保険は検討の余地があります。

特に自営業者や個人事業主は公的保障が薄いため、障害に対する保険の備えは必要性が高いです。

しかし、コスパの良い就業不能保険は多くありません。

そこで自営業や個人事業主だけでなく、会社員や公務員にも知っててほしいのが障害年金という制度です。

障害年金の保障内容を考慮したうえで、就業不能保険に入ることを検討する人もいるでしょう。

以下の記事でリベ大おすすめの就業不能保険を紹介しているので、参考にしてください。

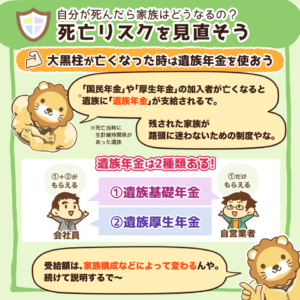

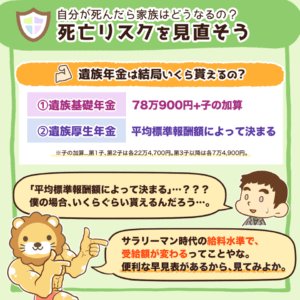

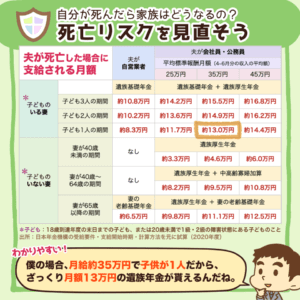

死亡のリスクに備える生命保険

万が一のことがあった時に、残された家族が困らないように生命保険に入っている人は多いはずです。

リベ大でも本当に必要な保険の一つとして考えています。

しかし、遺族年金でお金がいくらもらえるのかを知ったうえで、民間の生命保険に入っている人は少ないのではないでしょうか。

▼図解:死亡リスクを見直そう

遺族年金がいくらもらえるのかは、家族構成や収入などによって異なります。

以下の記事では、遺族年金の制度概要から民間の生命保険の必要性について解説しています。

生命保険に加入している、加入を検討している方は参考にしてください。

老後のリスクに備える個人年金保険

老後に備えて自分で積み立てるのが個人年金保険です。

リベ大では個人年金保険の以下の特徴から、基本的には必要のないケースが多いと考えています。

長生きリスクに対応しきれていない

利回りが低すぎる

インフレに対応していない

日本には終身年金でインフレにも対応し、かつ利回りも悪くない国民年金制度があります。

老後資金は、年金と積立投資で十分賄えるはずです。

個人年金保険については以下の動画で解説しているので、参考にしてください。

関連動画

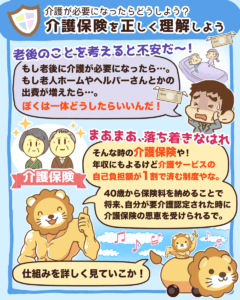

介護リスクに備える介護保険

介護保険とは、介護が必要な人が介護サービスを利用したときに、費用の自己負担が原則1〜3割で済む公的保険です。

▼図解:介護保険を正しく理解しよう

老後、家族に負担をかけたくない気持ちから、民間の介護保険への加入を検討している人も多いのではないでしょうか。

しかし、介護保険制度は国や市町村ですら維持するのが難しい保険です。

家族の健康や貯蓄状況によって民間の介護保険の必要性も変わります。

子どもの学費に備えるための学資保険

学資保険とは子どもの教育資金を準備するための貯蓄型保険で、保険料を支払う親や祖父母が死亡した場合、それ以降の保険料は免除されるのが一般的です。

そのため、教育資金を貯める手段の一つとして検討している人も多いでしょう。

学資保険を契約するかどうかを考える際に、5つの注意点を知っておいてほしいです。

以下の記事では注意点だけではなく、すでに学資保険を契約している人が見直す際のポイントも解説しているので、参考にしてください。

自動車保険と車両保険

自動車保険は車を運転するうえで必要な保険です。

しかし、自動車保険には、見直しポイントが3つあります。

保険会社

契約条件

入った方が良い保険の種類

上記のポイントに沿って見直すことで、年間の保険料が2~3万円ほど安くなることもあります。

また、リベ大では自動車保険は必要な保険だと考えていますが、車両保険の必要性は低いと考えています。

なぜなら、車の修理代は生活が破綻するような大きな損失にはなりにくく、保険ではなく貯蓄で備えるのをおすすめしているからです。

以下の記事で、自動車保険の見直しや車両保険が不要な理由を解説しているので、参考にしてください。

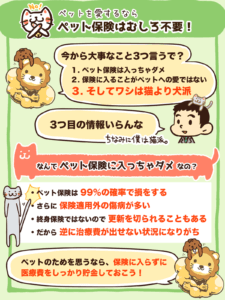

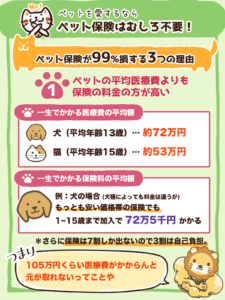

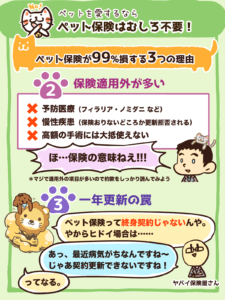

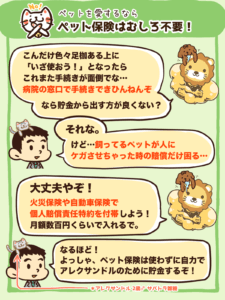

ペット保険

猫や犬などペットを飼う際、ペット保険に入るべきか悩んでいませんか。

リベ大ではペットの病気に対して、保険ではなく貯蓄で備えることをおすすめしています。

なぜなら、高い確率で損するからです。

▼図解:ペット保険はむしろ不要!

平均医療費よりも保険料の方が高くなりやすい

保険適用外の病気が多い

終身契約できないケースがほとんど

ペット保険は使い勝手の悪いものが多く、そもそも保険で備えるべき低確率・大損失のトラブルにはなりにくいはずです。

もしペットのためを思うのであれば、飼う前に医療費を貯金しておきましょう。

保険契約に注意が必要な3つの理由

ここまで様々な保険の必要性の考え方を解説してきました。

必要性を考えたうえで、保険に入ろうと考える人も多いでしょう。

しかし、保険と上手に付き合うのは難しく、保険契約には注意が必要です。

保険商品を選ぶのは難しい

保険に関する不正・トラブルが多い

色々な保険に入り過ぎている人が多い

以下の記事で3つの理由について詳しく解説しているので、これから保険に入ろうと考えている人は、ぜひ参考にしてください。

貯蓄型保険の解約を考えるうえで知っておきたいこと

保険の必要性を考えた結果、解約を考えることもあるでしょう。

解約するのが掛け捨て保険であれば解約をして終わりです。

しかし、貯蓄型保険(積立保険)の場合、解約した方が良いかは契約内容や契約年数、資産状況などによってケースバイケースです。

また、貯蓄型保険を解約しようとすると、保険会社から払い済み保険への変更を提案されることも多いでしょう。

リベ大としては、基本的には払い済み保険への変更はおすすめしません。

まとめ:固定費の削減をして経済的自由の第一歩を踏み出そう

今回の記事では、固定費の削減をテーマに、通信費・光熱費・保険の見直しについて解説しました。

固定費の削減ができれば、経済的自由の状態を達成するハードル自体を下げられます。

でも、注意点もあるんだよ。

どんなに時間をかけて丁寧な家計簿をつけたとしても、資産が増えなければ良い家計簿とは言えません。

以下の記事では、良い家計簿の実例を紹介したうえで、家計簿のつけ方を解説しています。

関連記事でも紹介していますが、家計簿をつけるのにおすすめのアプリはマネーフォワードMEです。

マネーフォワードME

自動で「お金の見える化」ができる無料の家計簿アプリ

- 電子マネーも、クレジットカードも、銀行・証券口座も、お金の出入りや残高もまとめて確認!

- 2,600以上の銀行・クレジットカード・電子マネー・ポイント等が連携!

- レシート撮影で、簡単に家計簿の入力完了!

僕も、さっそくマネーフォワードMEを使ってみるよ!

冒頭でも紹介した人生の6大固定費のうち、今回の記事で紹介したものはもちろん、住宅や車、税金の見直しも大切です。

引き続き生活の満足度を下げずに固定費の削減をする方法を紹介していきます。

以上、こぱんでした!

▼「貯める力をさらに伸ばしたい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!