こんにちは、こぱんです!

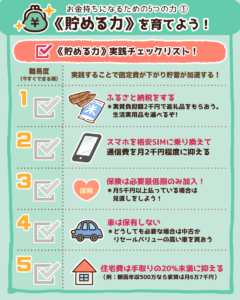

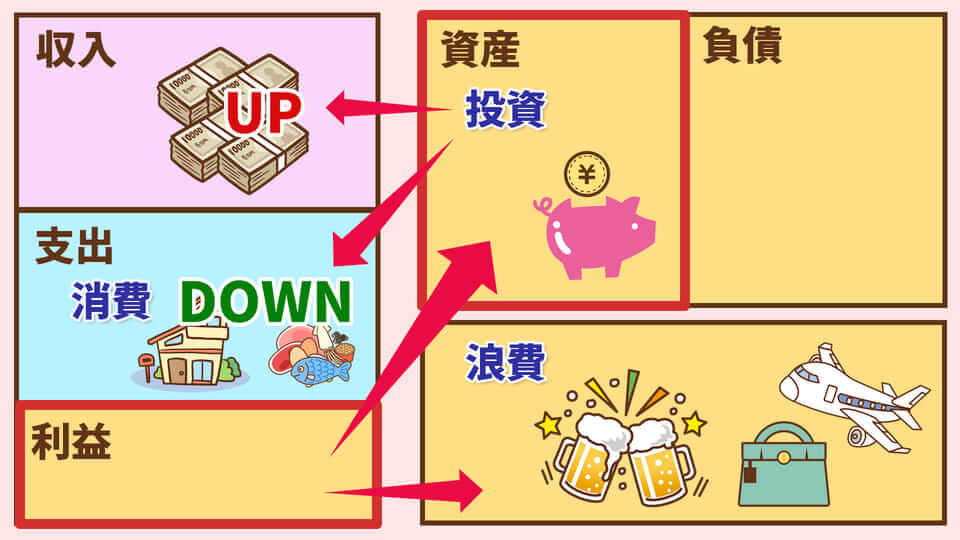

リベ大では、正しい節約と節税で支出のバランスをコントロールする「貯める力」に関する情報を発信しています。

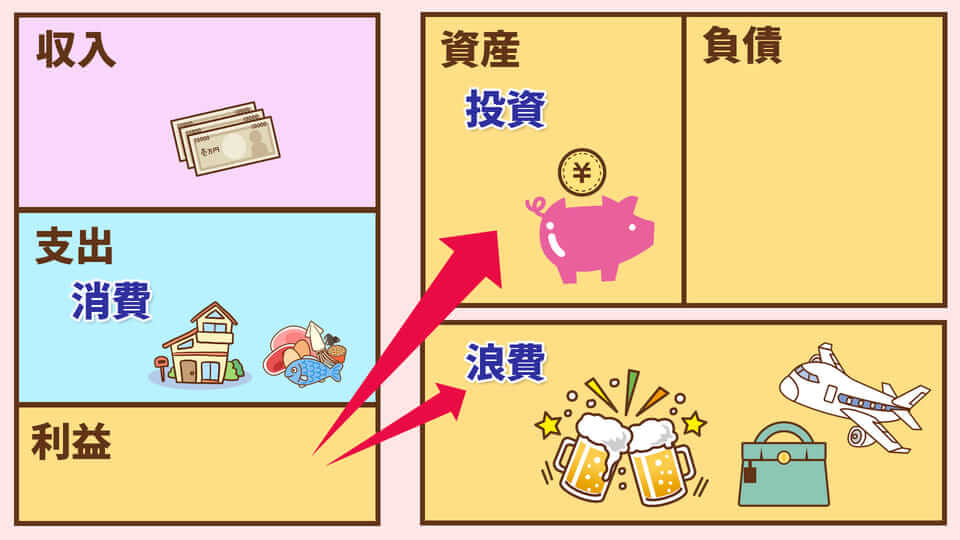

▼図解:貯める力

皆さんがマネー本やマネー雑誌などでよく見る家計管理のアドバイスの1つが「支出を消費・浪費・投資の3種類に分類する」というものでしょう。

しかしリベ大は、この考え方には弱点があると考えています。

実際、このアドバイスの通りに家計管理して、以下のような状態になっている人は少なくありません。

なんだかお金が貯まらない

ケチケチした生活になりつまらない

贅沢することに罪悪感がある

テンションが上がらない

このような状態になってしまうのは、決してその人たちが悪いのではなく、「支出を消費・浪費・投資の3種類に分けましょう」という考え方(支出3分法)のせいです。

そこで今回の記事では、家計管理について以下の通り解説します。

- 支出3分法の新しい考え方

- 新しい家計管理のメリット4選

今回の記事は、刺さる人にはとことん刺さる内容です。

「そういうことか!確かにその通りだ!」と、目から鱗が落ちる人もいるでしょう。

今回紹介する家計管理の考え方は、日本のスタンダードになってほしいと思えるほど重要な内容です。

目次

解説動画:【常識を疑え】支出を「消費・浪費・投資に分けろ」は正しいか?改善方法を伝授!

このブログの内容は下記の動画でも解説しています!

支出3分法を改善!一歩進んだ家計管理

家計が「収入 - 支出」で表されるのは、皆さんもご存じの通りでしょう。

しかし「収入 - 支出」だけでは管理しにくいため、よくアドバイスされるのが、支出を「消費・浪費・投資」の3種類に分ける方法です。

この方法を「支出3分法」と呼ぶことにしましょう。

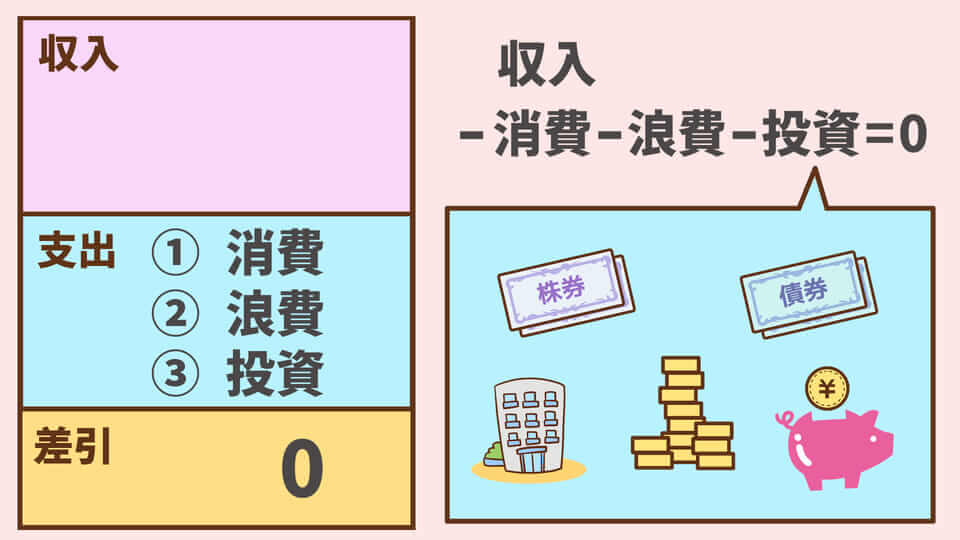

支出3分法を使って「収入 - 支出」の支出の部分を「消費・浪費・投資」に置き換えてみると、「収入 -(消費 + 浪費 + 投資)」となります。

このうち投資には、株式や債券、不動産といったリスクのある資産だけでなく貯金も含まれるのが一般的です。

そして、収入から3種類の支出(消費・浪費・投資)をすべて引くとゼロになるので、厳密には「収入-消費-浪費-投資=0」と表現できます。

先ほどの図解に、一般的な会社員の例をあてはめると、以下の通りとなります。

- 収入:手取り月収30万円

- 消費:月25万円(住宅費、食費など)

- 浪費:月3万円(映画鑑賞や飲み代、夫婦のおこづかいなど)

- 投資:月2万円(貯金)

→ 30万円(収入)- 25万円(消費)- 3万円(浪費)- 2万円(投資) = 0

上記のように「消費・浪費・投資」と分けて管理した方が、ただ単に「収入30万円 - 支出30万円 = 0」とするより情報量が多く、内容を把握しやすいのは間違いありません。

そのため、ここまで読んだ皆さんの中には、以下のように思った人もいるでしょう。

確かにその通りなのですが、さらに改善できるポイントがあります。

それは、利益を見えるようにすることです。

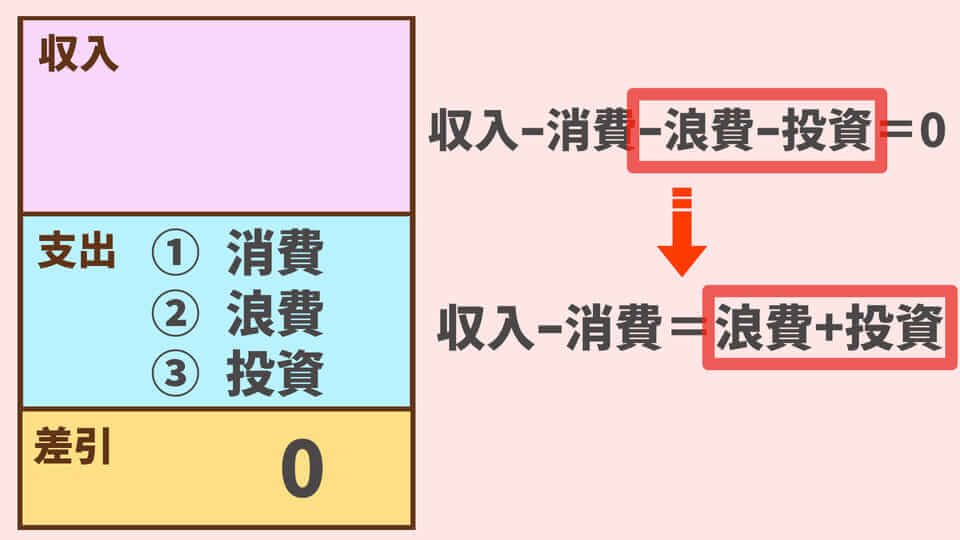

では、先ほどの算式を以下のように変えてみましょう。

- 変更前:収入 - 消費 - 浪費 - 投資 = 0

- 変更後:収入 - 消費 = 浪費 + 投資

さらに「収入 - 消費」の部分を「利益」と定義すると、家計を表す算式は以下の通りとなります。

- 収入 - 消費 = 利益

- 利益 = 浪費 + 投資

再び図で表すと以下の通りです。

利益という項目が新たに登場して、浪費と投資が収支表の外に出たのが分かります。

上記の算式を理解しやすいように、先ほどの会社員の家計を当てはめてみましょう。

- 30万円(収入)- 25万円(消費)= 5万円(利益)

- 5万円(利益)= 3万円(浪費)+ 2万円(投資)

ここまでの解説を読んで、皆さんの多くが以下のように感じているはずです。

「ゴチャゴチャ数字遊びしているだけじゃない?なぜこんな家計管理をしないといけないの?」

「もう無理!算式とか大嫌い!こんな管理ゼッタイやりたくない!」

新しい家計管理のメリット4選

今回解説している新しい家計管理には、以下の4つのメリットがあります。

- ①家計の本当の姿が見える

- ②利益を追うのが楽しくなる

- ③浪費のネガティブイメージが消える

- ④投資への考え方が明確になる

メリット①:家計の本当の姿が見える

新しい家計管理のメリット1つ目は、家計の本当の姿が見えることです。

では、先ほどの図をもう一度見てみましょう。

上の図が意味するのは、以下の2つです。

家計は、利益の獲得を目的にしている。

稼いだ利益は、最終的に浪費か投資のどちらかに向かう。

企業がお金(利益)を稼ぐために存在しているのは多くの人が納得できる一方で、あひるくんのように家計が利益の獲得を目的にしているという点が理解しにくい人もいるでしょう。

なぜなら「働くのは生活のためで、利益のためではない!」と考える人がほとんどだからです。

しかし、「ほぼ毎日働いても得られる給料は少なく、生活するだけで精一杯の日々」に魅力を感じる人は、一体どのくらいいるでしょうか。

人間の生活ステージには、2つの段階があると言えます。

- ステージ①:仕事と日常生活

→ 働いて暮らすだけの生活。

- ステージ②:余暇と娯楽

→ ゆとりある時間と、娯楽を楽しむ生活。

多くの人は①の「仕事と日常生活」だけでは満足できず、②の「余暇と娯楽」を求めます。

そこでここからは、アメリカのパーソナルファイナンスの世界にある「家計の最終目的は、余暇と娯楽の獲得である」という考え方をベースに話を進めます。

では、多くの人が求める余暇と娯楽を獲得するには、どうすれば良いのでしょうか。

もし10年分の余暇が欲しければ、働かなくても10年間生活できるだけのお金があれば良いのです。

つまりFIRE(ファイア)は、余暇を買う究極のカタチの一つと言えるでしょう。

同様に、お金があればたくさんの娯楽を楽しめます。

- スーパーカーに乗る

- 世界中を旅行する

- デートをする

- おいしい料理を食べる

もちろん、お金だけでは得られない娯楽もありますが、基本的にお金はあるに越したことはありません。

そして、この余暇と娯楽を買うためのお金は「家計の利益」から生み出されるのです。

収入を増やし、自分らしく暮らせる必要最低限の支出にして利益をどんどん増やしていけば、皆さんは多くの余暇と娯楽を買えるようになります。

メリット②:利益を追うのが楽しくなる

新しい家計管理のメリット2つ目は、利益を追うのが楽しくなることです。

家計管理という言葉に、ネガティブなイメージを持つ人も多いでしょう。

なぜなら、日本人の多くが「家計管理 = 節約」のイメージを持っており、我慢することが家計管理だと思っているからです。

日本人が持つ一般的な「収入 - 消費 - 浪費 - 投資 = 0」という世界観では、以下の考え方になりがちです。

- 消費は、少ない方が良い。

- 浪費は、少ない方が良い。

- 投資(多くの場合において貯金)は、多ければ多いほど良い。

つまり、「とにかく節約して、貯金できる金額が多いのが優良家計だ!」と考えてしまうのです。

しかし、これは後ろ向きな家計管理と言えます。

前向きな家計管理とは「いかに利益を出すか」というポジティブな考え方から生まれるものです。

企業の経営者になったつもりで、以下のことを徹底的に考えてみましょう。

- どうすれば売上を伸ばせるか

- どうすれば経費を効果的に削減できるか

→ どうすれば利益を増やせるか

特に理由なく、ただお金を貯め込むための節約は苦しくなりますが、利益を出すための節約は楽しくなります。

なぜなら、その利益は最終的に以下の2つに繋がることがハッキリと見えているからです。

浪費:余暇や娯楽を買う行為

投資:収入や資産を拡大させる行為

皆さんの勤務先の利益は会社のものですが、皆さんの家計の利益はすべて皆さんのものです。

利益を出せば出すほど、余暇や娯楽、将来の収入、資産などがどんどん増えていきます。

メリット③:浪費のネガティブイメージが消える

新しい家計管理のメリット3つ目は、浪費のネガティブイメージが消えることです。

浪費という言葉には「ムダなもの」という意味が含まれます。

そのため、浪費にネガティブなイメージがあるのは当然でしょう。

浪費には、悪い浪費と良い浪費があるのは過去にお伝えしてきた通りですが、あらためて整理しておきましょう。

悪い浪費:全く幸福感を生まない浪費

→ 単に、お金をドブに捨てる行為。

良い浪費:幸福感を生む豊かな浪費

→ 人生を楽しむための行為(= 娯楽)。

家計の究極の目的は余暇と娯楽の獲得です。

「なぜ仕事を頑張っているんですか?」と聞かれたら「好きなだけ遊ぶためだよ!贅沢するためだよ!」と堂々と答えましょう。

このようにお金を娯楽に使うのは大前提なので、あとは以下の2つの時間軸を気にする必要があるだけです。

稼いだ利益を今すぐに使うか。

稼いだ利益を貯金や自己投資、資産運用などでもっと増やしてから使うか。

皆さんがよく見る「収入に対して、消費は〇%、浪費は〇%、投資は〇%にしましょう」といったアドバイスは、シンプルなので家計管理の初心者には有効なことが多いですが、本質的ではありません。

そのため、以下のようなことが起きがちです。

「なんでこの割合にしてるんだっけ?」と、途中でモチベーションを失ってしまう。

決めた割合を守れない。

そこで、ここまでの振り返りもかねて、本質的な家計管理を2ステップに分けてアドバイスします。

収入の大小に関わらず、自分らしく暮らせる必要最低限の支出にして消費を最適化し、利益を最大化しましょう。

つまり、「利益は、多ければ多いほど良い」という当たり前のアドバイスです。

稼いだ利益の使い道や金額は、目的や状況によって柔軟に決めましょう。

- 「稼いだ利益の〇%の金額を、今の余暇や娯楽に使おう。」

- 「稼いだ利益の〇%の金額を、将来の余暇や娯楽費を最大化するための貯金や投資に回そう。」

メリット④:投資への考え方が明確になる

新しい家計管理のメリット4つ目は、投資への考え方が明確になることです。

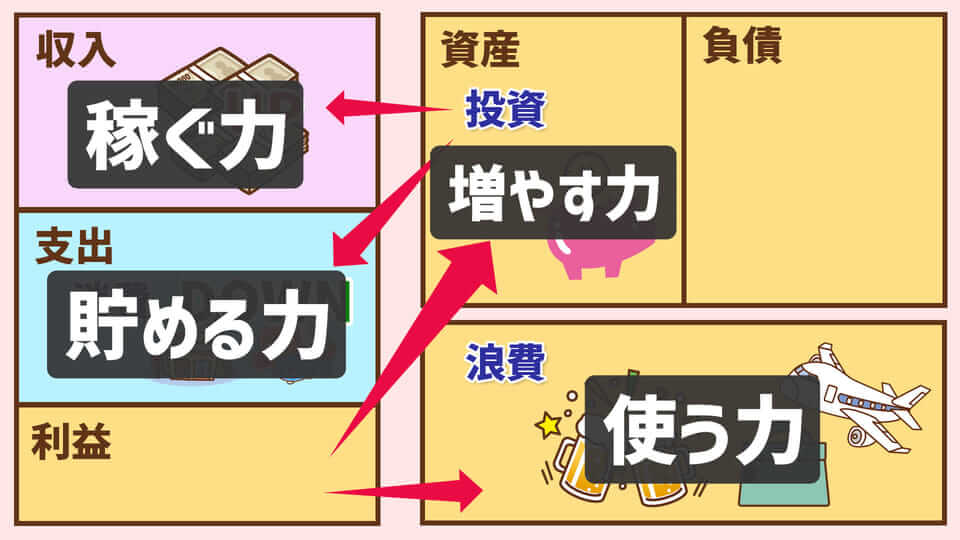

まずは、新しい家計管理の考え方をもう一度おさらいしましょう。

家計の目的は、利益を稼ぐことである。

利益は、最終的には余暇や娯楽の獲得に使われる。

この新しい家計管理の考え方が分かれば、投資とは将来の利益を増加させるチャンスだと分かるでしょう。

つまり、利益を伸ばす方法(収入増or支出減)に貢献するものは、すべて投資というワケです。

投資は娯楽を増やすためのツールに過ぎず、娯楽こそがヒトが稼いだお金の本当の出口でしょう。

では、収入を増やす投資と支出を減らす投資には、どのようなものがあるか見てみましょう。

まず、収入を増やすための投資は以下の通りです。

- 出世するために、ビジネススクールに通う。

- 高給エンジニアになるために、プログラミングスクールに通う。

- 副業ブロガーになるために、ライティングセミナーを受講する。

- 家賃収入を得るために、不動産を取得する。

- 配当金を得るために、高配当株に投資する。

- 売却益を得るために、インデックスファンドに投資する。

これらは将来の収入を増加させうる行為であり、投資です。

一時的にキャッシュアウトが生じますが、将来の利益を増加させる可能性があります。

一方で、支出を減らすための投資も見ていきましょう。

- 電気代を減らすために、エコ家電を買う。

- 電気代を減らすために、屋根に太陽光発電を設置する。

- 水道代を減らすために、節水シャワーヘッドをつける。

- 車での通勤費を減らすために、ロードバイクを購入して自転車通勤する。

これらすべては、将来の支出を減少させうる行為であり、投資です。

支出を減らすと言いながらも一時的にキャッシュアウトが生じますが、将来の利益を増加させる可能性があります。

日本では、投資といえば株や不動産のイメージが非常に強いですが、投資はそんな狭い範囲のモノではありません。

以下のような幅広いジャンルから、自由に選んで良いのです。

- 自己投資

- 金融資産

- 経費削減グッズ など

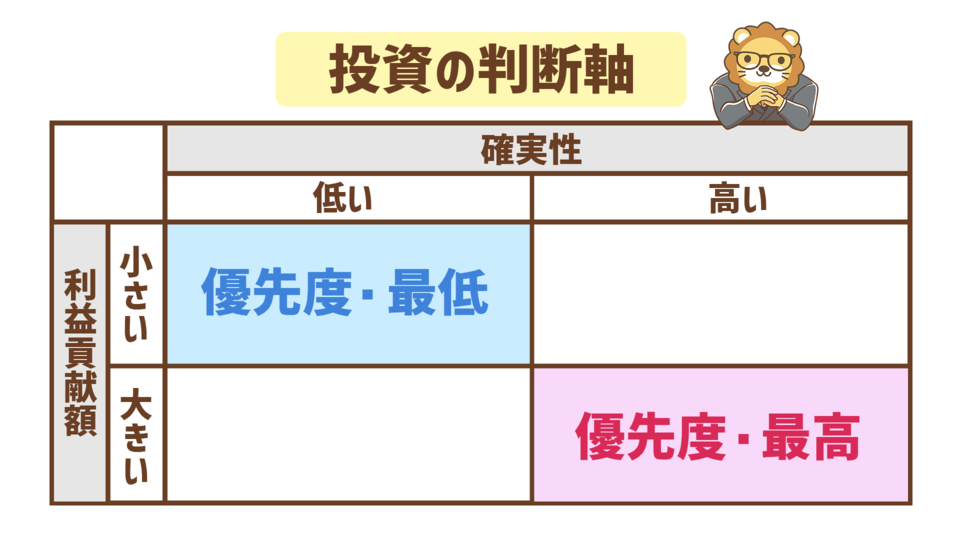

しかし、ここで考えなければいけないのは、投資する優先順位です。

投資のタネ銭が無限にあれば、手当たり次第に投資すれば良いですが、実際にタネ銭には限りがあります。

そこで投資の優先順位は、以下の判断軸で決めましょう。

- 利益貢献額(縦軸)が大きい + 確実性(横軸)が高い

→ 優先度:最高

- 利益貢献額(縦軸)が小さい + 確実性(横軸)が低い

→ 優先度:最低

様々な種類の投資の中で、儲けられる確率が高く、儲かる金額も大きいものが、最高の投資と言えます。

つまり、投資の優先順位は以下のように決めると良いでしょう。

効率の良いものや、自分の好みに合うものから順に投資する。

儲かる確率が低く、儲かる金額が小さいものから投資する。

上記の判断軸で良い投資を充実させていくと、皆さんの家計で利益がどんどん出るようになり、皆さんの資産リストには「お宝」が積まれていきます。

新しい考え方を実際の家計管理に落とし込もう

ここまでの解説を読んで、以下のように思う人もいるかもしれません。

上記のように考える人に1つだけ伝えておきたいことがあります。

それは、人間のアタマは、見た目に引っ張られるということです。

皆さんは、KPIという言葉をご存知ですか。

KPIとは、Key Performance Indicator(重要業績評価指標)の略で、企業や組織の目標を達成するために行う日々の活動の具体的な行動指標のことです。

少し難しいですが「目標を達成するための手段」と考えておけば良いでしょう。

例えば、皆さんが住宅販売の営業マンだとします。

会社が提示するKPIが違えば、皆さんが評価されるための行動は以下のように異なってきます。

KPI:販売戸数

→ 評価されるための行動:多くの物件を売ることに注力する

KPI:利益

→ 評価されるための行動:利益の出る物件を売ることに注力する

「人は見た目に引っ張られる」とは、上記の例と同じことです。

「収入 - 支出 = 貯金」という考え方は、無意識のうちにKPIを貯金額に設定してしまいがちです。

そのため、消費や浪費は悪と考え、貯め込むことを優先してしまいます。

また、「収入 - 消費 - 浪費 - 投資 = 0」という考え方は、KPIを全く設定していません。

そのため、何をどうすべきなのか、センスの良い人にしか分からなくなってしまいます。

一方、「収入 - 消費 = 利益」という考え方は、KPIの設定は利益です。

そのため、何をすれば良いか、脳が誤解なく認識してくれます。

さらに「利益 = 浪費 + 投資」という考え方は、以下を明確にします。

浪費(=余暇や娯楽の獲得)こそが出口である。

投資は未来の利益を増やし、余暇や娯楽を増やすためのものである。

人の脳は、見た目に大きく引っ張られます。

そのため「幸せになれる家計管理がしたい!」と考えている人は、理解だけにとどまらず、実際の家計管理にうまく落とし込んでみましょう。

まとめ:新しい家計管理を学び、お金の考え方を見直そう

今回の記事では、一歩進んだ家計管理の考え方とメリットについてお伝えしました。

「支出を消費・浪費・投資の3種類に分類しましょう」という一般的なアドバイスを一歩改善させてみると、以下の通りになります。

改善前

- 収入 - 消費 - 浪費 - 投資 = 0

改善後

- 収入 - 消費 = 利益

- 利益 = 浪費 + 投資

なぜ、わざわざ上記のように組み替えるのかというと、人間のアタマは見た目に引っ張られるからです。

見た目のカタチを変えると、脳に確実に影響を与えます。

上記のような形で整理し直すことで、皆さんのアタマには4つの変化が生まれます。

- ①家計の本当の姿が見えるようになる

- ②利益を追うのが楽しくなる

- ③浪費のネガティブイメージが消える

- ④投資に対する考え方が明確になる

変化の1つ目は、家計の本当の姿が見えるようになることです。

- 家計の目的は、利益を出すことである。

- 最終的に利益は、浪費か投資のどちらかに変わる。

変化の2つ目は、収入を増やし、消費を減らすのが楽しくなることです。

なぜなら収入を増やし消費を減らすことで、利益が増え、利益が増えれば増えるほど、余暇・娯楽が増えるからです。

変化の3つ目は、浪費のネガティブイメージが消えることです。

新しい家計の考え方を取り入れることで「娯楽こそが、稼いだ利益の出口である」と、視覚的に理解できるようになるでしょう。

すると、稼いだお金を娯楽に使うことが大前提となるため、考える必要があるのは、以下の時間軸だけになります。

今、娯楽に使うのか。

貯金や自己投資、資産運用などでさらに増やしてから、娯楽に使うのか。

変化の4つ目は、投資の考え方が明確になることです。

「投資 = 株や不動産を買うこと」ではなく、「投資 = 利益を増加させるあらゆるチャンス」だと分かるでしょう。

優れた投資は未来の利益に繋がり、結果的に多くの余暇や娯楽に繋がります。

カンの良い人は気づいたかもしれませんが、この図は「お金にまつわる5つの力」と連動しています。

皆さんの中には「この記事で伝えている消費は基礎生活費のことで、浪費はゆとり費のことだよね?」と、気づいた人もいるかもしれませんが、その理解で大丈夫です。

今回は、新しい言葉を使うと皆さんが混乱すると思い、よく使われる「消費・浪費」という言葉を使って解説しました。

今回の記事では、家計管理の考え方を中心に解説しました。

さらに解説した考え方を現実の生活に落とし込むためには、考えるべきポイントがいくつもあります。

- 支出を「消費・浪費・投資」のどれに分類すべきか?

- 家計管理アプリや家計簿に、どのように記録すべきか?

- 銀行口座や証券口座、クレジットカードなどをいくつ持つべきか?

- 配当金やファンドの売却益は、いつ、どの銀行口座に振り込むべきか?

- 教育投資の金額は、資産リストに載せるべきか?載せないべきか?

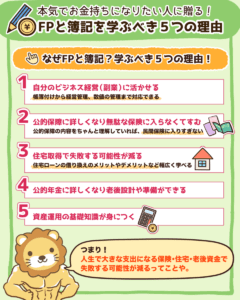

ちなみに、今回解説した内容や、過去に解説した家計管理について理解するには、簿記の知識がとても役に立ちます。

書籍「金持ち父さん貧乏父さん」でも、損益計算書(P/L)やバランスシート(B/S)といった簿記の用語が多用されており、ここからも簿記がお金持ちの必須スキルであるのが分かるでしょう。

このように簿記の知識は、自分の収支・財産管理のレベルアップに繋がります。

▼図解:簿記とFPを学ぶべき5つの理由

関連動画

→ 【最高の基礎教材】本気でお金持ちになりたいなら簿記とFPを学ぶべき5つの理由【アニメ動画】

簿記の学習にあたっては、今まで何度も紹介している通り、クレアールの講座を利用するのがおすすめです。

約1万円とお手頃価格

たった1カ月~3カ月で簿記3級に合格可能

ムダのない洗練された教材

メール・電話でのフォローが非常に手厚い(質問・相談し放題)

リベ大で学ぶ多くの人がクレアールの教材を使うことで、簿記3級に合格しています。

興味ある人は、ぜひ無料教材サンプルを請求してみてください。

クレアール

「どうしても独学が良い!限界までコストをおさえたい!」という人は、簿記系YouTuberのふくしままさゆきさんのチャンネルがおすすめです。

有料・無料のいずれにしても、独学で勉強するのではなく、プロに教わるようにしましょう。

なぜなら簿記はクセのあるスキルなので、独学でハマると大変な目に遭ってしまうからです。

今回の記事を読んで「利益を増やす家計を作ろうと思うけど、一人では不安だな…。」という人もいるでしょう。

そんな人は、ぜひリベ大オンラインコミュニティ「リベシティ」を活用してください。

専用チャットで家計見直しの専門家に相談できますし、稼ぐ力を伸ばす環境も整っています。

「今の状態では、自分が娯楽や余暇を楽しむ人生を送るなんて想像もできない」と思っている人もいるかもしれません。

しかし、新しい家計の考え方を取り入れ一歩ずつ行動していけば、必ず娯楽や余暇を楽しめる人生に近づいていけます。

以上、こぱんでした!

▼「もっと娯楽と余暇を楽しめる人生にしたい!」という人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!