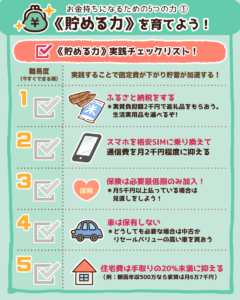

リベ大では日々「お金にまつわる5つの力」について情報発信しています。

その中でも最優先に育てるべき力が「貯める力」、支出をコントロールする力です。

▼図解:貯める力

特に、6大固定費(通信費、光熱費、保険、住宅、車、税金)の見直しは重要で、月々の支出が数万円以上も変わるケースも少なくありません。

そして6大固定費の中で、多くの人が悩むのが保険の見直しです。

実際、リベ大には以下のような声が多く届いています。

「自分が加入している保険の見直し方が知りたい。」

「具体的な保険の見直し事例が知りたい。」

「自分で保険を見直してみたけど、解約の一歩が踏み出せない。」

秋山芳生さんについて

今回、「5つの保険見直し相談」を見ながら、秋山さんに保険見直しの考え方をズバッと解説してもらいます!

ぜひ皆さんも、自分の保険見直しを進めるための参考にしてみてください。

目次

相談事例①:出産に向けて医療保険に加入すべき?

事例紹介

- 相談者:20代女性(第一子妊娠中、フリーランス)

- 家族:夫(会社員)

- 世帯年収:500万円

- 資産:預貯金900万円、株式100万円

- 加入保険:無し

- 相談内容:「出産に向けて医療保険への加入は不要でしょうか?高額医療費制度があるため不要と考えていますが、"出産したら保険金がもらえて得する"という声も耳にします。」

結論としてはあえて入る必要はないですね。

妊娠中の医療保険加入は、「帝王切開」や「切迫早産による入院」などが保障対象にならないことが多いからです。

相談者さんは貯蓄もしっかりされていますからね。

ちなみに、夫婦2人なら生活費×6カ月分の貯蓄があれば医療保険は不要でしょう。

もし既に医療保険に加入している場合も解約で良いですが、「不安だから出産までは入っておきたい!」というなら継続でも構わないです。

それと保険は「得」をするために加入するものではないという点も重要ですね。

あくまで万が一に備えるのが保険ですから。

▼図解:出産に関わる3つのお得な制度

関連動画

→ 【マンガ動画】その保険、不要やで!!!~保険解約のススメとその理由~

▼医療保険は本当に必要なのか?

相談事例②:5年分支払い済みの学資保険は解約すべき?

事例紹介

- 相談者:30代男性(会社員)

- 家族:妻(会社員)、子供2人(3歳、5歳)

- 世帯年収:600万円

- 資産:預貯金600万円(住宅ローン4,000万円)

- 加入保険:貯蓄型生命保険2つ(学資目的)

- 相談内容:「貯蓄型の生命保険を学資保険の代わりに加入しています。払込期間は15年で既に5年ほど払っています。解約すると損しますが、解約して運用に回すべきか悩んでいます。」

投資に絶対はありませんから既に保険で準備しているなら継続も1つの選択肢です。

ただ、「解約した方が良い」という考え方もあります。

それを学資に充てて保険は解約します。

解約して得た返戻金は、老後資金を目的に、つみたてNISAやiDeCoなどで運用するという考え方です。

保険単体で考えれば元本割れしますが、学資のように18歳までという期限はなく、老後までの超長期間の運用を想定するので、損失分を取り返せる期間が十分にあるというわけです。

この考え方なら、今の保険を両方とも解約するのが良いですね。

ご自身のお金を、どういう目的とバランスでフォーメーションを組むかを考えてみると良いですね。

▼学資保険、貯蓄型積立保険で悩んでいる人に読んで欲しい記事

相談事例③:割高な保険を解約する自信が持てない。また、子供を授かった時、どんな保険にいつ頃加入すべき?

事例紹介

- 相談者:30代女性(会社員)

- 家族:夫(会社員)

- 世帯年収:500万円

- 資産:預貯金800万円

- 加入保険:医療保険、貯蓄型生命保険

- 相談内容:「現在加入している医療保険(月額約6,500円)、貯蓄型生命保険(月額約6,500円)は割高で、解約すべきと考えましたが自信が持てません。また将来、子供を持つことを希望していますが、今の保険を解約しても良いのでしょうか?もし子供を授かった場合、どんな保険にいつ頃から加入すべきなのか知りたいです。」

結論、今の保険は解約で問題ありません。

かなり割高な上、共働きで資産もしっかり蓄えていらっしゃるからです。

今までの保険は「何も起こらなくて良かったと思って解約」しましょう。

期間はお子さんが自立するころ、例えば大学を卒業する22歳〜23歳まで。

月々の保障金額に関しては、遺族年金をしっかり調べて決めると良いですね。

お子さんが1歳の時と、22歳の社会人寸前の時では必要な金額が全然違います。

だから、保障金額が一定の掛け捨て生命保険よりも、収入保障保険の方が効率的ですよ。

年々保障が少なくなるくらいなら、万が一の時、いつでも何千万円って貰えた方が良いのかなって…。

遺族年金を理解した上で、足りないと思う分の保障で十分ですよ。

入りすぎないよう意識しておく方が良いかなと。

私は、保険って折り畳み傘みたいなものだと思います。

万が一どしゃぶりの雨が降ったら肩は濡れるけど基本的にはしのげるみたいな感じです。

不安でたくさんの保険に入るのは、晴れてて、雨が降りそうにない日まで絶対濡れないよう大きな傘を持ち歩くのに似ていますね。

▼遺族年金でいくら貰えるのか知らない人は要チェック

相談事例④:保険を解約してローン返済すべき?

事例紹介

- 相談者:30代女性(公務員)

- 世帯年収:400万円

- 資産:預貯金100万円(ローン130万円)

- 加入保険:変額保険

- 相談内容:「3年前、FPから預金ではなく投資をすべきと言われ変額保険に加入しました。今解約すると20万円の損失となり、FPからは後2年ほど継続すれば損失はなくなるとも言われました。また、金利8%のローンが130万円ほど残っています。保険解約とローン返済についてアドバイスいただきたいです。」

また、ローンの金利がそれなりに高いので返済を最優先させるべきですね。

解約すると元本割れをしてしまいますが、それでも早めに返済を進めるほうが良いかと

ローンがある場合の基本的な考え方

- 借り入れの返済を最優先

- 借り入れが無くなってから現金貯蓄

- 貯蓄が溜まったら投資

そして、現在の預貯金と返戻金を使って返済を進めます。

もし足りなければ、保険に払っていた月々の金額も返済に回します。

金利8%で130万円の借り入れはかなり怖く、年間約10万円もの利子が発生するんですよ。

借り入れを放置して利子が増えてしまったり、他の用途でお金が必要になってさらなる借り入れをしてしまったりすると、人生全体を左右しかねないものにもなります。

もし、返しても返してもなかなか元本が減らないと感じたら、「なんとかなる」と思わず、現金貯蓄や保険よりも返済を優先しましょう。

徹底した家計管理から、返済に全力をあげるのが良いですね。

▼リボ払いや高金利ローンから脱却したい人は必見

相談事例⑤:住宅ローンがあるから就業不能保険を検討すべき?

事例紹介

- 相談者:30代男性(会社員)

- 家族構成:妻(育休中)、子供2人(0歳、2歳)

- 世帯年収:400万円

- 資産:預貯金600万円(住宅ローン2,500万円)

- 加入保険:医療保険2つ、貯蓄型生命保険(老後資金の運用目的)、妻名義で貯蓄型生命保険2つ(学資目的)と個人年金保険

- 相談内容:「自分達で保険を見直しています。現在加入中の保険は全て解約して(貯蓄型生命保険は20万円の損失)、新たに掛け捨ての生命保険だけに入ろうかと考えています。ただ住宅ローンが34年残っており、病気以外で就業不能になった場合、傷病手当だけでやっていけるのかが不安です。就業不能保険も入ったほうが良いでしょうか?」

貯蓄型生命保険は、老後資金に向けた資産運用が目的ということですから、解約して、ご自身で運用されたほうが良いと思います。

解約すると20万円ほど損することになりますが、高い掛け捨て保険に入っていたと割り切った方が長期目線で資産が貯まりますよ。

学資目的の保険は、既に保険で準備を始めているなら、無理に解約する必要はありません。

ただ先程も説明した通り、今ある預貯金を学資に充てて、解約して得る返戻金を老後資金の運用に充てるという考え方なら、解約をおすすめします。

相談者さんが何の目的で運用するのか?いつ使うお金なのか?を考えて、お金の使い方をマネジメントすることが大事ですね。

関連動画

→ 第155回 【応用可能】退職金のうち1,000万円を個人年金保険で運用するのどう思う?相談に答えてみた

就業不能になった場合、家を売ることを前提に考えたほうが良いと思います。

その時に売却価格とローンの残債がプラスなら良いですが、マイナスになる可能性もあります。

その差額を常に資産から出せる(純資産がプラスになっている)ように、意識しておくと良いと思います。

ローン残高も重要ですが、世帯の純資産が赤字なのか黒字なのかって凄く重要です。

純資産が赤字なら、まずは保険より黒字化を目指すのが最優先!

でも、具体的に何から始めたら良いの?

今はイエウールのように、ネットで簡単に概算が分かるサービスもあるので活用していきましょう。

イエウールの実際の査定方法は、以下の2通りあります。

<イエウールの査定の仕方>

①不動産会社にリアルな査定依頼する場合

⇒「不動産を売却したい」「価格を見て不動産の売却を検討したい」を選択

②AI査定で概算額を把握したい場合

⇒「不動産の資産価値を知りたいだけで、売却する気はない」を選択

イエウール

まとめ:5つの事例を参考に保険を見直してみよう!

今回は現役FPである秋山さんに、5つの保険相談をズバッと解説していただきました。

今回の相談事例を見て、皆さん自身の家計改善に役立てていただけたら嬉しい限りです。

僕は独身で貯蓄も100万円ほどあるから、保険は基本的に不要って分かったしね。

今後も一緒に資産形成を頑張っていきましょうね!

皆さんも今回の5つの相談事例、過去のリベ大の保険に関する動画・記事も参考に保険見直しに取り組んでいきましょう。

▼貯蓄型保険の解約で悩んでいる人へ

▼高額療養費制度など社会保険の仕組み

▼本当に必要な3つの保険とは?

▼介護保険やペット保険についても解説しています

また、リベ大のオンラインコミュニティ「リベシティ」には、保険見直しの相談ができる専用チャットもあるので活用してみてください。

以上、あひるくんでした!