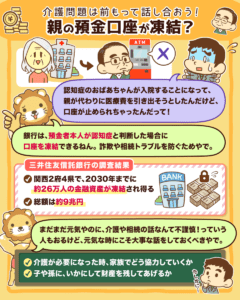

紹介したのは、2022年9月17日の日本経済新聞の「認知症での金融資産凍結リスク 関西で26万人、計9兆円」というニュースです。

認知症患者の増加に伴い、9兆円近い資産が凍結されかねないという内容でした。

銀行は、預金者本人が認知症だと判断した場合に、口座を凍結することがあります。

このようにする理由は、詐欺や相続トラブルなどを防ぐためです。

三井住友信託銀行の調査によると、2030年までに関西2府4県で約26万人の金融資産が凍結され、その総額は約9兆円にのぼる可能性があるとのことです。

リベ大両学長の友人にも、以下のような状況になっている人がいるそうです。

- 祖母が認知症になり、預金口座が凍結された。

- 通帳を見ると、祖母本人の預金は数千万円あるが、一切使えなくなった。

- 今は祖母の生活費や介護費を、親族が立て替えている…。

9月のお金のニュースを解説したところ、「私も、今のうちに親とちゃんと話をしておきたい!」「口座凍結の対策について教えてほしい!」という声が多く寄せられたため、今回の記事を作りました。

この記事では、以下の3点について解説します。

預金口座の凍結対策5選

成年後見制度のメリット・デメリット

家族信託のメリット・デメリット

今回の内容は、基礎編です。

この手の話は、ただでさえややこしいので、かみ砕いて説明します。

目次の時点で「聞きなれない」「つまらなそう」という言葉が入っていますが、身構えず気楽に読み進めてください。

日本はいよいよ、本格的な人口オーナス(onus)期に突入します。

オーナス期というのは、若い人より高齢者の方が多くなり、経済社会にとって不利益が続く時期のことです。

このような時代を迎えるからこそ、「親族で、いかに効果的に介護をしていくか」「いかに効果的に次世代に財産を引き継いでいくか」などのプランニングが、ますます重要になります。

「親のことを思うなら」また「子のことを思うなら」、できるうちにしっかり話し合っておきましょう。

今回の記事が、そのキッカケになれば嬉しいです。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:危険!親の預金口座凍結?

目次

解説動画:【超キホン】親の預金口座が凍結されて「生活費・介護費が引き出せない!」に備えてできること5選

このブログの内容は以下の動画でも解説しています!

預金口座の凍結対策5選

まずは結論からお伝えします。

- 「生前贈与」で子に資産を移していく

- 親のキャッシュカードを使えるようにしておく

- 金融機関の「代理人制度」を利用する

- 「親の年金受取口座」と「生活費引き落とし口座」を同じにしておく

- 「成年後見制度」や「家族信託」を活用する

対策①:「生前贈与」で子に資産を移していく

親が元気なうちから、少しずつ子に財産を移していく方法です。

今の税制では、「年間110万円」まで非課税で贈与することができます。

贈与を受けた子は、この財産を将来の親の生活費・介護費用に充てるワケです。

目的は人それぞれですが、毎年「110万円 × 子の数」だけ、資産を子に移転させている人は少なくありません。

生前贈与を使うメリットは以下の通りです。

① 誰に渡すか、親が自由に選べる。

→ 自分が認知症になった後では、誰にどのようにお金を使われるか分からない。

② 節税になる

→ 相続財産が多ければ多いほど、「相続税」も高くなる。

そして贈与によって相続財産の額を減らしておけば、「相続税」は安くなります。

一方、デメリットとしては以下の点があげられます。

① 税務署に認めさせるのが面倒

→ 例えば預金の名義を親から子に変更しただけでは、贈与が成立していないとして否認される可能性がある。

② 相続時点から3年以内の贈与には、相続税がかかる。

→ 亡くなる直前での「駆け込み贈与」を封じるため。

いずれについても、税理士と十分に相談する必要があります。

ちなみに、法改正により暦年贈与自体がなくなるという話もあります。

親としては、「資産の所有者が自分ではなくなる(贈与が成立したら、そのお金は子のもの)」「金銭の贈与によって、かえって親子関係に新たな問題が生じる可能性がある」という点に、不安を覚えるかもしれません。

逆に、上記のような不安がない場合は、生前贈与は効果的な選択肢の1つというワケです。

そもそもの話、「この子に安心してお金を渡せない…」のであれば、もっと根本的な対策が必要かもしれません。

自分自身の生活を守るためにも、残された家族の生活を守るためにも、どこかで家族全員でハラを割って話し合う必要がありそうです。

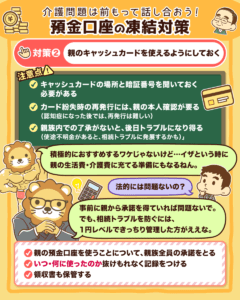

対策②:親のキャッシュカードを使えるようにしておく

積極的におすすめする方法ではありませんが、親から「キャッシュカードの在りか」と「暗証番号」を聞いておく方法もあります。

イザという時は、親のキャッシュカードをそのまま利用するワケです。

逆に言うと、キャッシュカードと暗証番号さえ分かれば、問題は生じません。

この方法の注意点としては、以下のようなものがあります。

- キャッシュカードを紛失した際、再発行の手続きには親の本人確認が必要。

→ 認知症になってしまった後では、再発行は難しい。

- 親族内での了承がないと、後日トラブルになりうる。

→ 使途不明金があると、血を血で洗う相続トラブルが発生する。

上記のような注意点はあるものの、対策としてはお手軽です。

「親のキャッシュカードを勝手に使うことに、法的問題はないの?」と疑問に感じる人もいるかもしれませんが、事前に親から承諾を得ていれば問題ありません。

認知症になってしまう場合に備えて、以下の点についてあらかじめ承諾を得ておくワケです。

- 子が親のキャッシュカードを使い、親名義の預金口座からお金を引き出す。

- 引き出したお金を、親の生活費や介護費に充てる。

子が「自分のため」に親の口座からお金を引き出した場合は、贈与税の問題が生じます。

そして相続の場面では、一般的には利害関係者が複数人いるケースが多いはずです。

もし、特定の誰か(例えば長男)が親のキャッシュカードを使うのであれば、「いつ何に使ったのか?」について、1円レベルできっちり管理しておいた方が良いでしょう。

以下のようにマメなことができる親族がいれば、この対策は有効に機能するでしょう。

- 親の預金口座からお金を引き出して使うことについて、全員の承諾をとる。

- 抜けもれなく記録をつける。

- 領収書もしっかりと保管する

親族に経理マン・経理ウーマンがいる人は、ラッキーです。

彼らの中には、整理整頓が好きという人も多いので、喜んでこの仕事をしてくれるかもしれません。

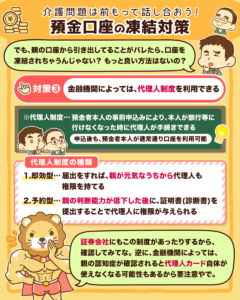

対策③:金融機関の「代理人制度」を利用する

対策②の内容を見て、以下のように感じた人もいるでしょう。

「親のキャッシュカードをそのまま使うの?本人でもないのに、何食わぬ顔で親の預金口座からお金を引き出すなんてダメ!」

「金融機関が知ったら、口座凍結させるような事態なワケでしょ?金融機関に対して、後ろめたいことはしたくないなぁ…。」

上記のように感じ、もっと良い方法がないかと考えた人は、金融機関の「代理人制度」を利用するのもアリです。

金融機関によっては、「代理人制度」を設けている場合があります。

【代理人指名手続】

預金者ご本人さまが事前にお申込みいただくことで、ご自身が銀行窓口やATMへご来店できなくなった時に、

ご本人さまに代わって代理の方がお手続きができるサービスがございます。

それぞれのサービスは、お申込み後も、預金者ご本人さまが通常どおり、口座をご利用いただけます。

上記の手続きをすると「代理人キャッシュカード」を手に入れられます。

代理人制度には、以下の2種類があります。

① 即効型

→ 届出をすれば、親が元気なうちから、代理人も権限を持てる。

② 予約型

→ 親の判断能力が低下した後に、証明書(診断書)を提出することで、代理人に権限が与えられる。

親が使っている金融機関に、「どのような代理人制度があるのか?」「そもそも、代理人制度がないのか?」などの確認が必要です。

このあたりは、完全にケースバイケースになります。

銀行に限らず、証券会社にも「代理人制度」があるかもしれないので、「我が家に関係ありそう!」という人は、ぜひ確認してみてください。

証券会社で代理人手続きをすれば、親の判断能力が低下した場合でも、代理人が有価証券の売買発注を行うことができます。

親が認知症になってしまうと、証券口座の中身はアンタッチャブルになります。

今は、投資している人も多い時代です。

銀行だけではなく、証券会社も押さえておくとベターといえるでしょう。

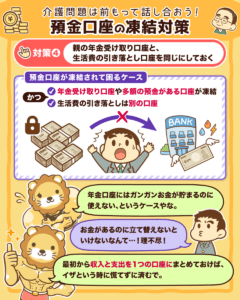

対策④:「親の年金受取口座」と「生活費引き落とし口座」を同じにしておく

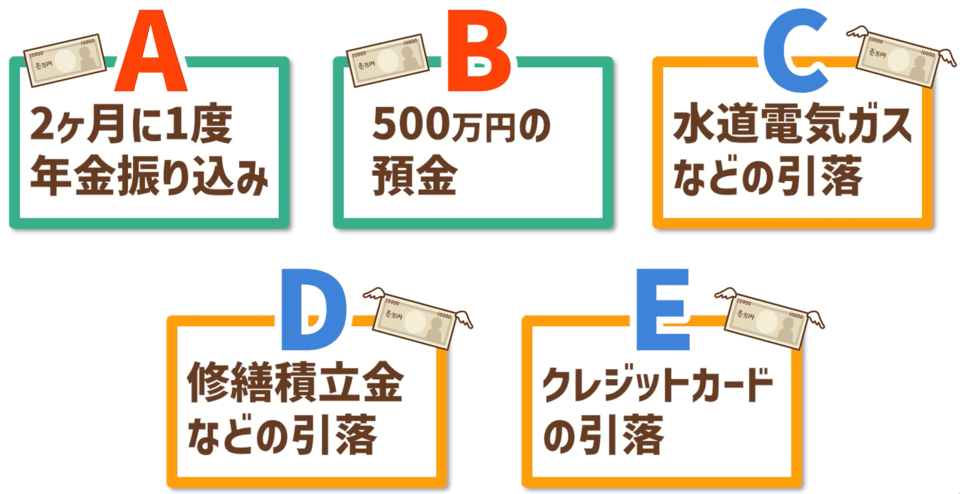

預金口座が凍結されて困るケースは、「2カ月に1度の年金が振り込まれる口座・多額の預金がある口座」が凍結された上で、「日常の生活費の引き落とし口座」が、それらの口座と異なる場合です。

要するに、下図のようなイメージになります。

- A口座:2カ月に一度、30万円の年金が振り込まれてくる。

- B口座:500万円の預金がある。

- C口座:水道・ガス・電気代や、固定資産税・通信費などの引き落としがある。

- D口座:駐車場利用料、マンションの管理費・修繕積立金などの引き落としがある。

- E口座:クレジットカードの引き落としがある。

この例の場合、A口座に年金が振り込まれるたびに、必要な現金を手元に残しつつ、C・D・E口座にお金を移し替えるイメージです。

しかし、A・B口座がロックされてしまうと、他の口座の預金残高が不足してしまい、引き落としができなくなります。

要するに「年金受取口座であるA口座に、ガンガンお金が貯まるのに使えない…」という事態になります。

そうなるのであれば、最初から「親の年金受取口座」と「生活費引き落とし口座」を同じにしてもらうというのが、4つ目の対策です。

親がすでに介護施設に入居している場合なども同様です。

「年金受取口座」と「施設利用料の引き落とし口座」を同じにしておくだけで、イザという時も多少は安心できます。

もし何らかの事情で口座が凍結された場合も、今まで通り年金で残高が補充され、今まで通り引き落としができるからです。

収入と支出がひとつの口座にまとめられていると、親族にとっては管理がしやすくなります。

「この支払いは止めなきゃ!」や、「これはそのままにするしかないけど、放っておいても支払いできる!」など、見える化がされるからです。

口座が1つにまとめられていると、通帳を眺めるだけで、ある程度の資金計画が立ちます。

逆に通帳や印鑑、キャッシュカードが大量に存在し、「どの口座が何に使われているかよく分からない…」という状況だと、親族としては大変になるでしょう。

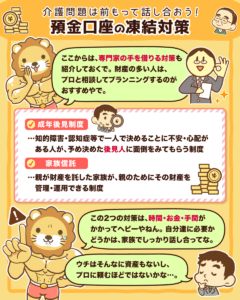

対策⑤:「成年後見制度」や「家族信託」を活用する

以上、①~④までの対策を紹介してきました。

最後に紹介するのが、「成年後見制度」と「家族信託」の2つです。

①~④の対策は、「誰でも、やろうと思えばすぐできるライトなもの」です。

一方、⑤の対策は「専門家を交えて、時間・お金をかけないとできないヘビーなもの」になります。

それだけに、対策としては「付け焼刃」ではありませんが、なにしろ手間暇がかかります。

ただ、それなりの資産がある家庭では、⑤のような対策を取らざるをえないでしょう。

特に資産価値の高い自宅・賃貸用不動産を持っている場合は、優先度が高まります。

建て替え・売却・賃貸などの手続きは、①~④の対策では不可能です。

「成年後見制度」「家族信託」の内容はヘビーなので、パートを分けて解説していきます。

まずは、「成年後見制度」から見ていきましょう。

成年後見制度のメリット・デメリット

成年後見制度について、厚生労働省のサイトには以下のように書かれています。

【成年後見制度とは?】

知的障害・精神障害・認知症などによって

ひとりで決めることに不安や心配のある人が

いろいろな契約や手続をする際に

お手伝いする制度です。

認知症になってしまうと、以下のような点で問題が起きる可能性があります。

① 財産管理

→ 不動産や預貯金などの管理や、遺産分割協議などの相続手続き。

② 身上保護

→ 介護・福祉サービスの利用契約や、施設入所・入院の契約手続き。

③ 各種契約

→ 自分に不利益のある契約を結んでしまい、悪徳商法の被害にあう。

認知症は、もはや自分では自分の身や財産を守れない状態です。

このような人のことは、放っておくワケにはいきません。

そこで登場する成年後見制度は、法的に「その人の代わりになる人(=後見人)」を決め、後見人に面倒を見てもらうことで安心・安全を担保するための制度です。

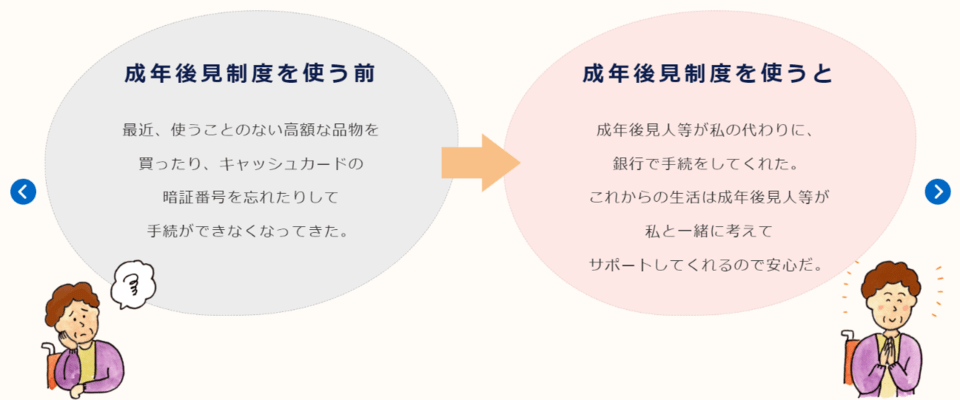

Before:最近、使うことのない高額な品物を買ったり、キャッシュカードの暗証番号を忘れたりして、手続きができなくなってきた。

After:成年後見人などが私の代わりに、銀行で手続きしてくれた。これからの生活は成年後見人などが私と一緒に考えてサポートしてくれるので安心だ。

「自称サポーター」ではなく、「法的に認められたサポーター」であることに意義があります。

法的に認められているからこそ、金融機関・役所・病院などが、「ご本人でないと手続きできません」と言わず、普通にやりとりしてくれるワケです。

この成年後見制度には、2つの種類があります。

① 任意後見制度

→ あらかじめ自らが選んだ人(任意後見人)に、ひとりで決めることが心配になった時に、代わりにしてもらいたいことを契約で決めておく制度。

② 法定後見制度

→ 家庭裁判所によって、成年後見人が選ばれる制度。判断能力の低下具合に応じて、「補助」「保佐」「後見」の3つの類型がある。

この成年後見制度ですが、堅苦しい話はいったん抜きにして、メリットとデメリットについて見てみましょう。

要するに、「この制度、ぶっちゃけ使えるの?」という話です。

成年後見制度のメリットは以下の3つです。

本人の財産を管理できる例として、以下のようなものがあります。

- 預貯金の払い戻しができる

- 自宅の売却や建て替えができる

- 賃貸用不動産の管理ができる

- 貸金庫を開けられる

「こんな契約は不要だ!」という契約を取り消せるようになります。

例えば、高額なリフォーム、通信販売、健康食品のサブスクといった契約があげられます。

成年後見人として認められた人以外は、預貯金の払い出しなどはできません。

親族が法定後見人になった場合、本人の資産が一定額以上であれば、後見監督人(弁護士など)がつきます。

そして3カ月~6カ月に一度、監督人に財産管理状況を報告する必要があります。

監督人がつく場合(任意後見の場合は必ず監督人がつく)、月額1万円~2万円程度の監督人報酬が発生します。

法定後見人が親族ではない場合、その人に対して月額2万円~6万円程度の後見人報酬が必要です。

例えば、より積極的な財産管理を行うための「新たな借り入れによるアパートの建て替え」「投資用不動産の購入」「有価証券の運用」「子や孫への金銭贈与」などはできません。

このような行為は、遺族にはメリットがありますが、本人にメリットがないためです。

後見人を選ぶのは家庭裁判所なので、親族目線で「この人が良い!」という人が選ばれるかは分かりません。

そして 「家族が後見人になると思っていたのに、弁護士が選定された!」という時や、「やっぱり、法定後見人制度の利用をやめたい!」という時も、成年後見人の選任申し立てを止めることはできません。

正当な理由のない取り下げは認められないワケです。

申し立ての費用は、自分でする場合には数万円~十数万円程度必要です。

弁護士や司法書士にお願いする場合は、数十万円程度をみる必要があります。

ここまで紹介したメリット・デメリットを踏まえて、「トータルどうか?」ということになります。

リベ大としては、これから説明する「家族信託」の方が便利と考えています。

少子高齢化が進む日本においては、一族が効果的に資産を増やし、承継することで、皆でハッピーに暮らすことが重要になるでしょう。

この点を考えると、相続税対策も含めた積極的な資産運用ができなかったり、事務負担(監督人への報告)やランニングコストが重かったりする成年後見制度に、苦しさを感じます。

もう少し身軽・柔軟に対応できる方法を考えていきたいところです。

そこで次は「家族信託」について紹介します。

家族信託のメリット・デメリット

① 親が、家族に財産を託す。② 財産を託された人は、それを管理・運用する。

③ その財産から生じた利益は、親に渡す。

家族の間で「信託契約」を結ぶスキームです。

図で見ると、以下のようになります。

- 委託者:想定されるのは認知症のリスクがある「親」

- 受託者:親の財産を管理・運用する「親族」(子、兄弟、甥姪、孫など)

- 受益者:預かった財産から生じた利益を受ける「親」

今回のケースでは、家族に財産を託す受託者と、財産から生じた利益を受け取る受益者は、どちらも「親」になります。

この家族信託のメリットは、以下の通りです。

家族信託の3つの機能は、以下の通りです。

→ 本人が元気なうちから、子などに財産管理を任せられる。② 後見制度

→ 判断能力が低下しても、変わらず財産管理を代行してもらえる。ただし、成年後見制度と異なり「身上保護※」などはできない。

※「身上保護」は、介護や医療などを受けられるように管理すること。例えば、介護・福祉施設への入退所の手続きや、入院に関する契約などを本人に代わって行うことを言う。とはいえ身上保護は、「受託者」としてではなく「家族」として代行できることが多いため、大きな問題になるケースは多くはない。③ 遺言書

→ 本人死亡後の、資産承継先を自由に指定できる。

先ほど解説した「法定後見制度」でカバーできるのは、②の後見制度だけです。

元気なうちから準備しておきたい場合や、遺言書についても考えておきたい場合は、家族信託を利用することで①~③をすべてカバーできるので、守備範囲が広くなります。

この「3つの機能を持っている」という点が、家族信託最大の強みです。

年間110万円の生前贈与を行った場合、その財産は子のものになります。

その他の形でガッツリ生前贈与を行った場合も、その財産はもちろん子のものです。

親本人としては「自分が生きている間は、この財産はあくまで自分のものだ」という感覚を持つ人も多いでしょう。

一方の家族信託であれば、自分が元気なうちに子などに財産管理を任せられ、その財産の所有権はあくまで自分のものとなります。

子が自分のために財産管理をしてくれているか、監督することができるというワケです。

「思っていたのと違う!」と言うことであれば、委託先を変えることもできます。

受託者の権限内であれば、その責任と判断において、信託契約の目的に沿った自由な資産運用が可能です。

受託者の権限の範囲は、契約で定めることになります。

つまり、相続税対策なども可能になるのです。

成年後見制度は、本人が死亡するまで毎月定額の報酬を支払う必要がありました。

一方の家族信託の場合は、「最初」にコストがかかりますが、その後の運営コストはほぼ生じません。

そもそも家族信託は、家族間での「契約」です。

契約であるため、以下のような内容について、当事者間の合意に基づいて自由に決めることができます。

- 信託財産の範囲をどうするか

→ 現金?不動産?有価証券?その他?など

- 受託者の権限をどうするか

→ 使うだけ?売買もできる?など

- 誰を受託者にするか

- 誰が何をいくら相続するか

メリットの部分で、「ランニングコストがほとんどかからない」とお伝えしましたが、初期コストだけはかかります。

例えば、以下のようなコストが必要です。

- 専門職のコンサルティング報酬。

→ 弁護士や司法書士抜きに家族信託を行うのは、ほぼ不可能。

- 公証役場の手数料。

→ 家族信託の契約書として、一般に「公正証書」を締結するが、その際の手数料。「この契約は有効」「この契約書は誰かが勝手に作ったものではない」というお墨付きを、国からもらうイメージ。

- 司法書士の登記手続き報酬や、その他の実費。

→ 不動産を信託財産にすると(例:所有者は親、管理者は子)登記が必要。その際に、諸々の手数料がかかる。

初期コストは、ざっくり信託財産総額の1%~2%程度になることが多いようです。

2,000万円分の資産を家族信託にする場合、20万円~40万円程かかる計算になります。

相談する相手を間違えると、カモにされるリスクがあります。

カモにされないまでも、穴のある信託契約を結んでしまい、「のちのちトラブルが生じてしまった」というケースもありえるでしょう。

信託不動産からの収支が赤字になった場合も、その赤字はなかったものとみなされます。

要するに、他のプラスの所得と不動産の赤字を相殺できないワケです。

また、その損失を翌年以降に繰り越すこともできません。

「どの不動産を、いつ信託財産に組み入れるか?」という戦略を間違わないように気をつけなければいけません。

以上が、ざっくりとした「成年後見制度」と「家族信託」の説明です。

おそらく、今回の内容だけで、「バッチリ分かりました!おかげで対策できそうです!」という人はゼロでしょう。

成年後見制度と家族信託という制度の存在を知ってもらうのが、今回の一番の目的です。

そして最初に紹介した①~④の対策だけでは不十分と感じた人は、成年後見制度と家族信託の活用について、プロに相談すべきという点をしっかりと押さえてください。

もはや、素人だけで判断して進められる仕組みではありません。

お金持ちは、プロ・専門家に対する報酬を出し惜しみしません。

過去記事でも紹介した、覆面ビリオネアのグレン氏もそうでした。

払うものはきっちりと払った方が、結果的にお金も増え、日々の生活もラクになります。

もちろん「法的に問題がない」という安心感も非常に大切です。

今回紹介した制度の詳しい仕組みや、メリット・デメリットを丸暗記する必要はありません。

最後にお伝えしたポイントだけ、まずはしっかり押さえておいてください。

まとめ:親の口座がいきなり凍結されて困らないよう事前に対策しておこう!

今回の記事では、親の口座凍結リスクへの対策として、以下の5点について解説しました。

① 「生前贈与」で子に資産を移していく

② 親のキャッシュカードを使えるようにしておく

③ 金融機関の「代理人制度」を利用する

④ 「親の年金受取口座」と「生活費引き落とし口座」を同じにしておく

⑤ 「成年後見制度」や「家族信託」を活用する

お手軽でライトなものが①~④で、ヘビーなものが⑤です。

多くの人は①~④だけでも、それなりに対策できるでしょう。

何もしなければ、100のダメージを食らって致命傷になっていたところ、10~20のダメージ(軽傷)で済むようなイメージです。

プロと相談した上で、⑤を絡めたプランニングが必要になるでしょう。

財産が多いだけに、もしもの時のトラブルや被害は、以下のように甚大になります。

- 機会損失により資産を増やせない。

- 対策が打てず、無駄な税金を納めるハメになる。

- 余計な負担を次世代に残してしまう。

- 人間関係を壊してしまう。

今回紹介したような「テクニック」による財産管理は重要ですが、それ以上に重要なのは、家族間の「気持ちの問題」です。

つまり「感情のケア」が重要になります。

経済的メリットを最大化するために話し合うというより、親は子のことを考え、子は親のことを考え、お互いが気持ちよく暮らせる仕組みを考えることをおすすめします。

お互いの感情を無視したライフプランは、絶対に上手くいきません。

お金のことを一生懸命考えるのは、お金より大事なことに集中できるようにするためです。

お金のことで、大事な家族関係を壊さなくて済むように、今のうちからお金について考えておくワケです。

この優先順位を間違えてしまうと、まとまる話もまとまりません。

今回の記事を読んでくれた人が、「親」もしくは「子」に、どのように話をもっていくのかは分かりませんが、くれぐれも「愛のある話のもっていき方」をしてください。

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!