こんにちは、こぱんです!

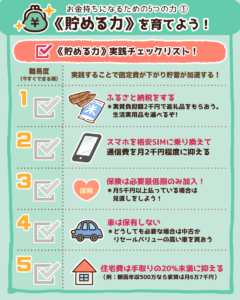

リベ大では、経済的自由を目指すための「貯める力」、支出のバランスをコントロールする力に関する情報も発信しています。

▼図解:貯める力

「貯める力」を育てるためには、保険の知識も重要です。

なぜなら世の中には、良い保険と悪い保険の2種類があるからです。

そこで今回は、リベ大おすすめの2021年度版コスパの良い掛け捨て保険4選をジャンルごとに紹介します。

- ①定期保険

- ②収入保障保険

- ③就業不能保険

- ④自動車保険

本題に入る前に、リベ大のスタンスをお伝えします。

リベ大は本当に良いと思った商品・サービスを紹介しています。

その際、もし(アフィリエイトなどの)紹介料をもらえるなら受け取ろうというスタンスです。

今回、保険商品を紹介するにあたり、リベ大は直接保険会社から紹介料を一切もらっていません。

そもそも保険の紹介や契約など保険代理業務で手数料を得るには、資格の取得や行政機関への登録が必要です。

しかし、リベ大は保険代理の手続きはしていないので、保険に関しては紹介しても紹介料が入らないのです。

リベ大は、皆さんに特定の保険商品を契約してもらい、保険会社から報酬をもらうことを目的にしていません。

シンプルに「多くの人に役立つ内容を伝えたい」と考えています。

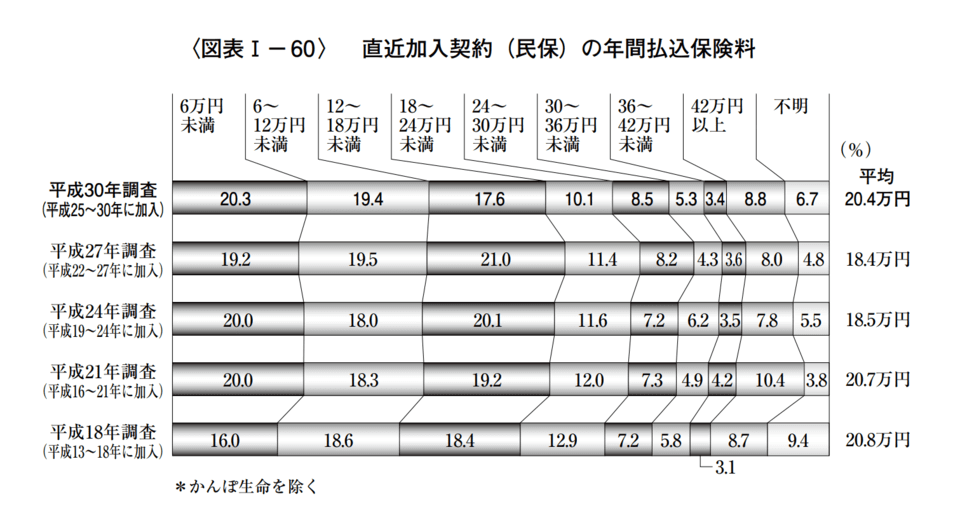

さて本題ですが、生命保険に関する全国実態調査によると約半数の人が1カ月に1.5万円以上の保険料を払っているそうです。

1カ月に1.5万円以上の保険料は、控えめに計算しても40年で720万円という大金です。

ちなみに、保険料が月5,000円未満の人はたった20%程度です。

以下のような条件によって、人それぞれ必要最低限の保険料は変わります。

- 家族構成

- 職業

- 年齢

- 資産状況

目次

解説動画:【ジャンル別に1位だけを紹介】コスパが良いおすすめの掛け捨て保険4選【厳選】

このブログの内容は下記の動画でも解説しています!

おすすめの掛け捨て保険4選

以下4つのジャンルにおいて、おすすめ1位の保険商品を紹介していきます。

- ①定期保険:メットライフ生命「スーパー割引定期保険」

- ②収入保障保険:FWD生命「FWD収入保障」

- ③就業不能保険:アクサダイレクト「働けないときの安心」

- ④自動車保険:イーデザイン損保「自動車保険」

なお、今回紹介されない保険がすべて悪い保険ということではありません。

また、保険ジャンルごとに保険料のシュミレーション例を紹介していますが、金額や保障内容などは2021年5月時点のものです。

①定期保険:メットライフ生命「スーパー割引定期保険」

定期保険でおすすめ1位は、メットライフ生命の「スーパー割引定期保険」です。

理由は、非喫煙優良体なら保険料が最安クラスだからです。

コスパが良いので、健康に自信があるならこの商品一択と言っても良いでしょう。

ちなみに定期保険とは、以下のような保険です。

- あらかじめ保険期間が決まっている

→ 例:30歳~60歳までの限定、契約時から10年間など。

- 契約期間内に死亡した場合や高度障害状態になった場合に、保険金が支払われる。

保険用語の「定期」は、「期間が定まっている」という意味です。

つまり、定期保険は期間限定の掛け捨て生命保険と理解すると良いでしょう。

定期保険が必要な人は、もし自分が亡くなった際、以下のような状態が想定できる場合です。

- 生活できなくなる家族がいる

- 高校や大学に進学できなくなる子どもがいる

- (自分が経営者や自営業者のため)事業承継や事業整理ができなくなる

国民年金や厚生年金に加入していると、遺された家族は遺族年金をもらえます。

遺族年金だけでは不足する部分を補うのが、定期保険です。

遺族年金について気になる人は、以下の記事を見てください。

では実際に保険料がいくらになるか、シミュレーションしてみましょう。

- 性別:男性

- 年齢:30歳

- 保険金額:2,000万円

- 保険期間:20年

- 条件:非喫煙優良体(タバコを吸わない、BMIが標準、血圧が標準)

→ 保険料:月額2,280円

月額2,280円の保険料は、他の生命保険会社より月額500円ほど安いので、20年間で12万円も差がつくことになります。

なお、メットライフ公式ホームページでは、簡単に保険料のシミュレーションができます。

ただ、以下のような非喫煙優良体ではない人にとっては、割安な保険とは言えないのがデメリットです。

タバコを吸う

メタボ、もしくは痩せすぎでBMIが標準ではない

血圧が標準ではない

メットライフ生命の「スーパー割引定期保険」は、あくまで健康な人にとって最安クラスの保険です。

非喫煙優良体に当てはまらない人は、保険をどうするかだけではなく、まずは健康的な生活を手に入れましょう。

②収入保障保険:FWD生命「FWD収入保障」

収入保障保険でおすすめ1位は、FWD生命の「FWD収入保障」です。

理由は、非喫煙優良体なら保険料が最安クラスだからです。

収入保障保険には、3つの特徴があります。

- 生命保険の一種である。

- 保険金は「月額〇万円」のように、基本的に分割支給で受け取れる。

- 受け取れる保険金額は歳を重ねるごとに段々と減っていくが、その分保険料が安い。

下記は、前述の定期保険と収入保障保険の違いを比較した図です。

収入保障保険は、「遺族が受け取れる保険金額は、年齢とともに少なくなっていくのが合理的」という発想から生まれています。

そもそも生命保険は、生きていれば稼げたはずのお金が稼げなくなってしまうリスクに備える役割があります。

そのため、亡くなった年齢によって金額が変わるのは当然です。

収入保障保険が必要になる人は、基本的に前述の定期保険が必要になる人と同じです。

なぜなら受け取り方に違いがあるものの、どちらも同じ生命保険だからです。

そのため、それぞれの保険の性質をよく考慮した使い分けができると良いでしょう。

- 定期保険:子どもの学費など、一時的な支出に備える。

- 収入保障保険:遺族年金にプラスアルファして、普段の生活費として使う。

条件

- 性別:男性

- 年齢:30歳

- 健康状態:非喫煙優良体

- 遺族の月額受取保険金額:15万円

月額受取保険金額の補足

- 30歳で亡くなった場合:15万円 × 12カ月 × 30年間 = 5,400万円

- 50歳で亡くなった場合:15万円 × 12カ月 × 10年間 = 1,800万円

月額保険料:3,003円

繰り返しになりますが、非喫煙優良体はタバコを吸わず、BMIと血圧が標準で、健康診断でも問題がない人です。

そのため年齢や性別の他、非喫煙優良ではない場合も保険料が変わりますので、FWD生命のホームページでチェックしてみてください。

なお、FWD生命の「FWD収入保障」のデメリットは以下の通りです。

「健康な人」の基準に当てはまらないと、割高になるケースもある。

保険金を一括で受け取る選択をすると、受取総額が減額される。

保険会社によって健康な人の基準は違います。

そのため、FWD生命では健康な人の基準になれなくても他社の基準では合致し、格安な保険料で済む可能性があります。

また、他社の商品でも受取総額は減額されるものの、FWD生命より減額率の低い商品も存在します。

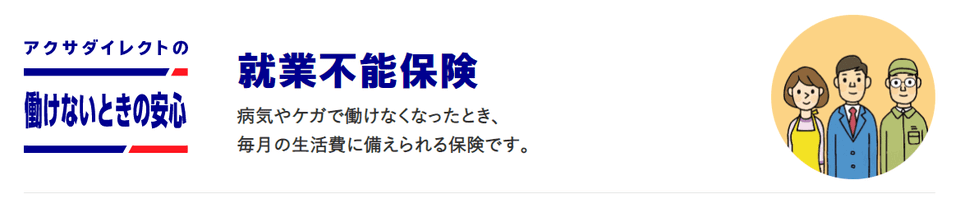

③就業不能保険:アクサダイレクト「働けないときの安心」

就業不能保険でおすすめ1位は、アクサダイレクトの「働けないときの安心」です。

理由は、商品設計がシンプルかつ割安でありながら、精神疾患もある程度カバーしてくれるからです。

就業不能保険は、病気やケガで長期間働けなくなるリスクに備えるための保険と言えます。

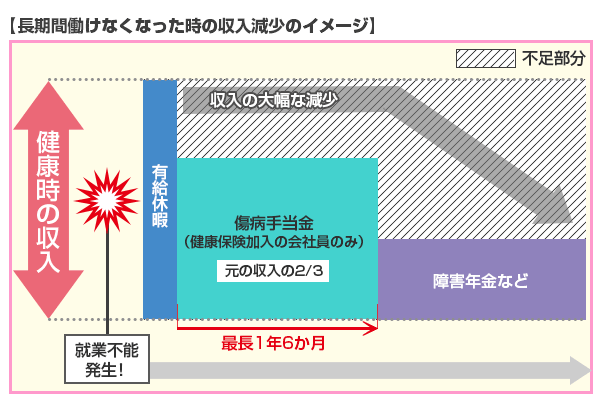

では長期間働けなくなった時の収入減少のイメージを、下記の図で見てみましょう。

実際に事故や病気などが原因で働けない状態になった場合、以下の通り段階的にカバーしていくことになります。

- 有給を消化する

- 最長1年6カ月の傷病手当金が出る

- 障害年金でカバーする

傷病手当金や障害年金でカバーできない部分を補うのが、就業不能保険です。

年金制度基礎調査によると、日本には現在、約200万人の障害年金受給者がいます。

働いている人は約6,600万人なので、全体の約3%の人が病気やケガが原因でハンデを抱えながら働いているか、あるいは全く働けない状態にあります。

働けなくなる状態に備えた就業不能保険が必要になる人は、主に自営業者やフリーランスです。

なぜなら自営業者やフリーランスは、以下のように公的保険の保障が薄いからです。

最長1年6カ月の間、給料の3分の2を補填してくれる傷病手当金がない。

障害厚生年金がなく、会社員に比べて年額約50万円~100万円ほど保障が少ない。

自営業やフリーランスは公的保険の保障が薄いからこそ、民間保険を活用する余地があります。

では、アクサダイレクトの「働けないときの安心」で保険料をシミュレーションしてみましょう。

- 性別:男性

- 年齢:30歳

- 保険金額:月額10万円

- 保険期間:60歳まで

→ 保険料:月額2,200円

保障がシンプルな設計ゆえの割安保険料です。

月10万円の給付金額だと、毎月3,000円~4,000円の保険料を支払うことも多いので、かなり割安でしょう。

「働けないときの安心」は、公的制度と連動した給付条件のため、保障内容が明確です。

また、うつ病など精神疾患がカバーされない民間保険もある中、「働けないときの安心」は精神疾患で働けない状態から回復するまで、または保険期間満了まで通算18回を限度として保険金が支払われます。

そのため自営業やフリーランスには、検討の余地がある保険でしょう。

ところで保険を検討するにあたり、皆さんがぜひ知っておくべき事実があります。

- 障害年金を受給する理由の50%以上が、精神疾患や知的障害である。

- 民間保険は、精神疾患を長期保障しない(アクサダイレクトでも最大18回=1.5年)。

つまり就業不能保険は、一番痒いところに手が届かないのが現状なのです。

あくまで以下のようなケースに備えるための保険だと言えるでしょう。

- がんなどの大病を患い、長期にわたり働けなくなる。

- 事故などで障害を負い、長期にわたり働けなくなる。

- 高度障害状態(両目の視力を失う・両手を失う・両足を失うなど)には当たらない程度の障害を負ってしまう。

就業不能保険は、長期にわたり働けなくなる場合に備える保険です。

しかし、三大疾病の入院日数のほとんどは20日から80日程度であり、それ以上の長期の就業不能状態になるのはまれなことだと考えられます。

また、高度障害状態になった際には、民間の生命保険に加入していれば生命保険金が支払われます。

なお、前述の収入保障保険に就業不能に備えた特約をつけることも可能です。

そのため就業不能な状態への備えには、以下を検討するようにしましょう。

- 収入保障保険に特約をつけた方がお得なのか?

- 単体で就業不能保険に加入した方がお得なのか?

お得かどうかは、どんな保険を選ぶかによって異なります。

④自動車保険:イーデザイン損保「自動車保険」

自動車保険でおすすめ1位は、イーデザイン損保の「自動車保険」です。

理由は、十分な補償内容でありながら保険料はリーズナブルで、初期対応は基本的に24時間可能だからです。

ところで自動車保険には、2つの種類があります。

- 法律ですべての自動車に加入義務がある自賠責保険(自動車損害賠償責任保険)

- 1で足りない部分をカバーするための任意保険

これから解説するのは、2つ目の任意保険の方です。

「法律で強制的に入ってる保険があるなら十分では?」と思う人もいるかもしれません。

しかし、自賠責保険だけだと次のような心配があります。

事故の内容によっては、自賠責だけで賄いきれない。

運転手自身のケガへの補償がない。

対人事故の補償しかなく、モノを壊した時の補償がない。

自賠責保険だけでは賄いきれないケースに備えるために、任意保険が必要になるのです。

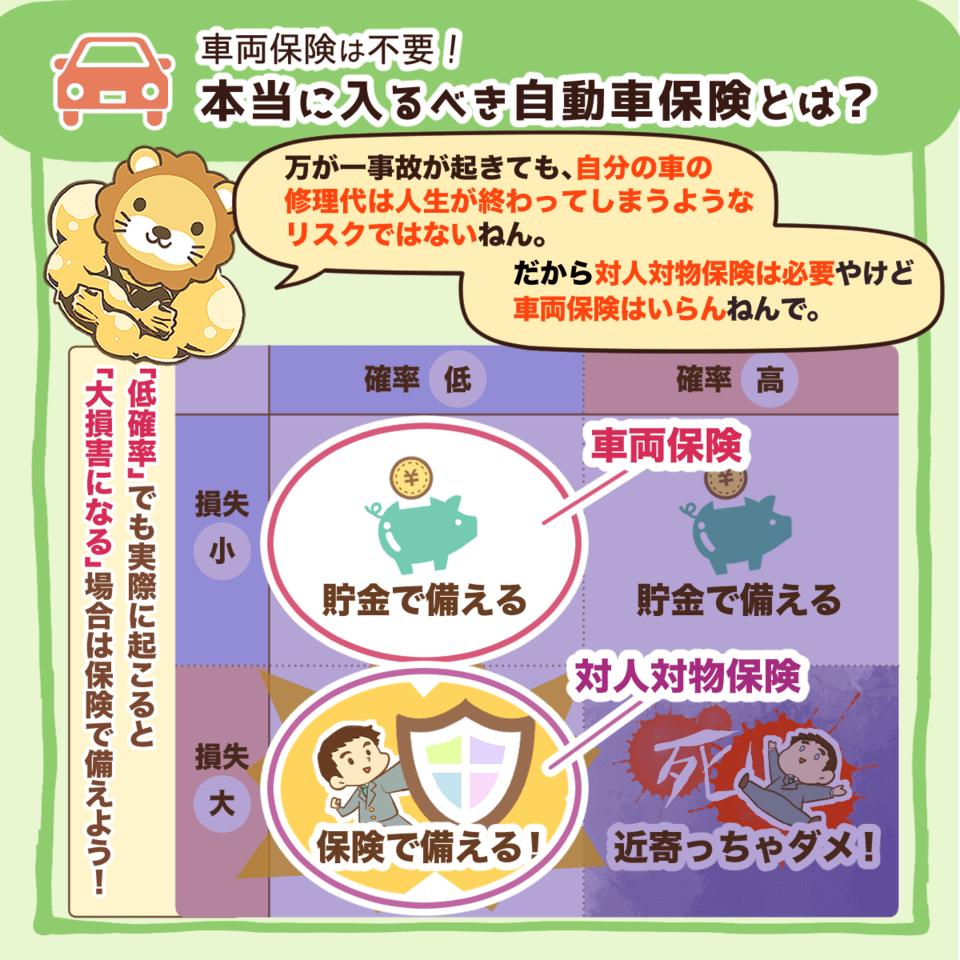

つまり任意保険は、下記の図のように「低確率かつ損失大」のリスクに備えるためのものです。

車両保険のように「低確率かつ損失小」のリスクに対しては、貯蓄で備えましょう。

▼図解:本当に入るべき自動車保険とは?

ちなみにリベ大では、以下の補償内容をおすすめしています。

対人対物無制限

弁護士特約

では、イーデザイン損保の「自動車保険」で、保険料をシミュレーションしてみましょう。

契約者情報

- 東京都で運転する30歳

- 運転免許証は一般的なブルー

- プリウスを日常・レジャー目的で運転

補償内容

- 補償される運転者は本人のみ

- 対人対物無制限

- 弁護士費用は300万円補償

- 車両保険はなし

→ 保険料:3万6千円程度

ちなみに同乗者が自分の友人や知人の場合で、自分の運転でケガをさせてしまった場合には、対人賠償保険から補償されます。

対人賠償保険とは、自動車事故により他人を死傷させてしまったときの保険です。

お車の同乗者が知人や友人だった場合には、事故によるケガの治療費や慰謝料などが対人賠償保険から補償されます。

対人賠償保険では、あくまでも他人への賠償責任が補償の対象であるため、配偶者や子どもへの賠償責任は補償の範囲に含まれない点に注意しましょう。

自動車保険が割安になるかどうかは、以下のような条件次第で人によって大きく異なるので注意しましょう。

- 年齢

- 運転免許証の種類(グリーン・ブルー・ゴールド)

- 走行距離など

自動車保険は、他の保険商品より「正解の保険」が顕著に分かれます。

そのため、相見積もりをとって自分に最適な自動車保険を選ぶことをおすすめします。

ジャンル別「おすすめ1位」の保険モデル

保険を活用した2つのモデルケースを紹介

ここまでのおさらいとして、モデルケースを2つ見てみましょう。

公的保障が薄い自営業者やフリーランスと、厚生年金に入れる会社員をそれぞれ比較します。

ケース①:公的保障が薄い自営業者やフリーランスの場合

まずは、公的保障が薄い人のケースです。

- 自営業者やフリーランス

- 男性30歳で非喫煙優良体である

- 自分が亡くなると困る配偶者と子どもが1人がいる

- 厚めの保障で掛け捨て保険に入る

- 定期保険:一時金2,000万円の保障(50歳まで・保険料月額2,280円)

- 収入保障保険:月額15万円の保障(保険料月3,003円 ・就業不能の特約なし)

- 就業不能保険:月額10万円の保障(保険料月2,580円)

→ 合計:月額7,863円

なお自家用車を持っている人は、月3,000円程度の自動車保険料が上乗せされます。

ケース②:厚生年金に加入している会社員の場合

次に、会社員のケースです。

会社員は厚生年金に加入しているので、以下の理由から自営業やフリーランスと比べて保険料が3,000円以上安くなるイメージです。

公的保険の保障が厚いので、収入保障保険の保障額は5万円安くてもOK。

公的保険でカバーできるので、就業不能保険は入らなくてもOK。

必要最低限の保険料で済むので、記事の冒頭で紹介した全体の約20%にあたる月5,000円以下の保険料で良いでしょう。

持ち家で団体信用保険に入っているなら、さらに少ない保障で済みます。

補足:医療保険やその他保険の必要性を考える

今回紹介した保険には、医療保障がありません。

病気への備えが心配だという人もいるかもしれませんので、補足で解説します。

- 医療費は、公的保険メインで賄う。

- 自己負担分は、貯金で賄う。

- 貯金がない人は、お金が貯まるまでは民間保険に加入するのはアリ。

20代~30代と若い人の場合、貯金が100万~200万円以上あれば、医療保険は不要でしょう。

貯金が5万円程度しかなくて、どうしても病気やケガが心配な人は、都道府県民共済の入院保障2型を検討しても良いかもしれません。

都道府県民共済の入院保障2型は、以下のように必要最低限の保障が得られます。

- 掛金:月2,000円~

- 保険金:入院1日あたり1万円

- 手術した場合:2.5万・5万・10万円の保障

- 保障範囲:日帰りから長期入院もカバーし、先進医療も範囲内

関連動画

また、その他の保険に関しては全て不要です。

- 終身保険:不要(貯蓄は貯蓄として考える)

- 外貨建て保険:不要(投資は投資として考える)

- がん保険:不要(公的保険 + 貯金で備える)

- 個人年金保険:不要(投資は投資として考える)

- 学資保険:不要(貯蓄は貯蓄として考える)

- ペット保険:不要(貯金で備える)

がん保険は、貯金がなかったり家系的にがんが多かったりと不安であれば、若い時に掛け捨てで加入するのは良いでしょう。

しかし、基本的に保険で備える必要はありません。

また、ペット保険も、想定される医療費は確保した上で飼うべきであり、保険で備えるものではありません。

関連動画

まとめ:おすすめ保険を活用して保険料を見直そう

今回は、4つのジャンル別におすすめ1位の保険を紹介しました。

- ①定期保険:メットライフ生命「スーパー割引定期保険」

- ②収入保障保険:FWD生命「FWD収入保障」

- ③就業不能保険:アクサダイレクト「働けないときの安心」

- ④自動車保険:イーデザイン損保「自動車保険」

医療保険に関して、貯金がなくて自己負担分すら出すのがキツい人は、都道府県民共済の入院保障2型を検討してください。

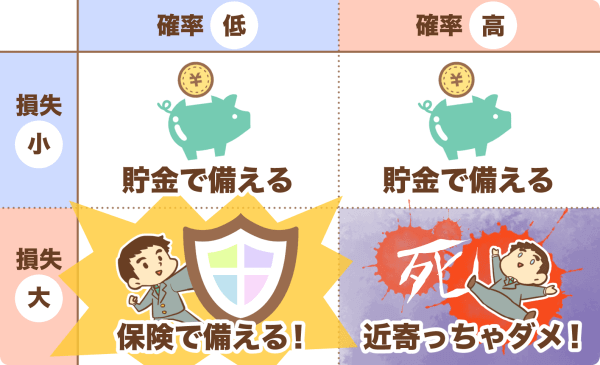

なお、保険は以下のリスクに対処するための道具です。

- 低確率・損失小 → 貯金で備える

- 高確率・損失小 → 貯金で備える

- 低確率・損失大 → 保険で備える

- 高確率・損失大 → 近寄らない

今回紹介した保険は、良いリスク管理ツールになります。

なぜなら、いずれも以下のケースに対応するための保険だからです。

- 若くして亡くなってしまう

- 長期にわたり働けなくなってしまう

- 事故で他人に大きな損害を与える

原理原則から言って、全員が得する保険はありえません。

そのため保険で得をしようとはせず、シンプルで合理的な戦略を取りましょう。

ベースは公的保険

自分の資産形成が進むまでのつなぎとして民間保険を利用する

必要最低限の民間保険に掛け捨てで入る

今回紹介した保険と、皆さんがすでに加入している保険とを比べて、家計の節約に役立ててもらえれば嬉しいです。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪ 同じ志を持った仲間と一緒に成長していきましょう! リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「保険に関して学びたい!」という人に読んでほしい記事がこちら!