こんにちは、こぱんです!

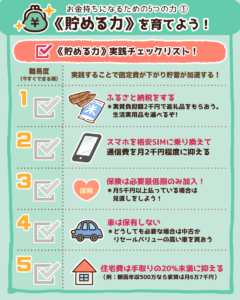

リベ大では、経済的自由を目指すために、支出のバランスをコントロールする「貯める力」に関する情報も発信しています。

▼図解:貯める力

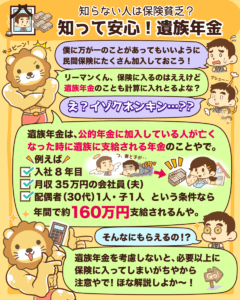

今回のテーマは「遺族年金」です。

入社5年目に月収25万円の夫(会社員)が亡くなった場合、遺された30代の妻と子(1人、0歳)が受け取れる遺族年金は、月額いくらになるでしょう?

- 約3万円

- 約5万円

- 約12万円

んーーー、月5万円かな…?

正解は、約12万円(年額約140万円)です。

子どもが大きくなったあとは受給額も変動しますが、それを加味して23年受給したとすると、約3,000万円になります。

「5年しか働いてないのに、そんなに貰えるの?」と思う人もいるでしょう。

実は遺族厚生年金には、勤続年数が短い状態で亡くなった場合に「25年働いたものとみなして年金額を計算する」という驚きのルールがあるのです。

遺族年金は、日本に住む全員に関係があるテーマにもかかわらず、意外と知らないことが多いものです。

そこで今回は、遺族年金について解説します。

- 遺族年金「初心者講座」

- 遺族年金「実践講座」

- よくある質問に回答!Q&A3選

実践講座では、年収400万円相当の暮らしをしている寡婦(今回は夫と死別した妻)の事例も紹介します。

驚愕の金額なので、こちらも楽しみにしてください。

今回の記事を読むだけで、たくさんのメリットがあります。

遺族年金制度のポイントを掴める

将来の「もしも」の不安が減る(数字で考えられるようになるから)

民間の生命保険見直しに役立つ(月数千円の節約になるかも?)

保険貧乏になっている家族や友人にアドバイスできる

目次

解説動画: 【強い味方】結局いくらもらえる?「遺族年金」について分かりやすく解説

このブログの内容は以下の動画でも解説しています!

遺族年金「初心者講座」

遺族年金の初心者講座は、3本立てで解説していきます。

- そもそも「遺族年金」って何?

- 遺族基礎年金とは

- 遺族厚生年金とは

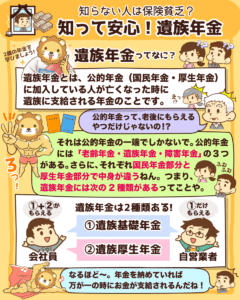

そもそも「遺族年金」って何?

遺族年金とは、公的年金(国民年金・厚生年金)に加入している人がもらえる年金です。

公的年金の話題を出すと、「払い損になる」とか「年金制度自体が破綻する」という話がたくさん出てきます。

しかし、そもそも公的年金とは保険の一種です。

年金という言葉に目がいきがちですが、次の3つの不安に備える保険なのです。

- 老齢:「歳をとって仕事をしなくなったら、どうやって暮らしていこう?」

- 障害:「病気やケガで働けなくなったら、生活していけるのだろうか?」

- 死亡:「自分にもしものことがあったら、遺された家族は大丈夫だろうか?」

公的年金に加入しておくと、老後に年金が貰えるだけではなく、障害を負ったときや死亡してしまったときにも保障があるのです。

ところが、公的年金を「老後にもらえる年金だけ」だと思っている人は少なくありません。

それぞれに大切な役割があるんだよ。

公的年金制度は「皆年金(かいねんきん)」、つまり皆が入る制度です。

皆さんは民間の生命保険に入らなくても、すでに公的な生命保険(遺族年金)に加入しています。

民間の生命保険の保障額をいくらにするべきかを考えるために、今の自分にはいくら保障がかけられているのかを知っておきましょう。

遺族年金は、大きくわけて次の2種類があり、一軒家で例えると以下のようになります。

- 遺族基礎年金: 一軒家の1階部分

- 遺族厚生年金: 一軒家の2階部分

まずは1階部分がどうなっているのか、確認していきましょう。

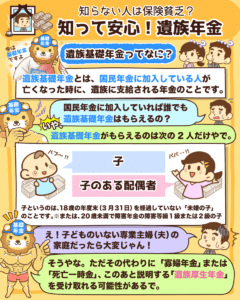

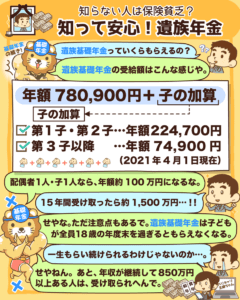

遺族基礎年金とは

遺族基礎年金とは、国民年金に加入している人が亡くなったときに支給される遺族年金です。

前述の通り日本は国民皆年金のため、遺族基礎年金は自営業者から公務員まで幅広い人が対象です。

遺族基礎年金のポイントは、以下の通りです。

会社員や公務員は、遺族基礎年金に加えて遺族厚生年金ももらえる。

年金保険料が未納・滞納の場合、遺された家族が遺族年金を受給できない可能性がある。

保険料納付済期間(免除期間も含む)が、加入期間の3分の2以上なければもらえない。

特例として、死亡日の前々月までに1年滞納がなければ良いとするルールがある。

- 子

- 子のある配偶者

※子…18歳の年度末(3月31日)を経過していない未婚の子を指す

いずれも、亡くなった人に養われていたことが前提になります。

また、遺族基礎年金の受給額は、以下の通りです(2021年4月1日現在)。

配偶者の受給金額

- 年額780,900円 + 子の加算

子の加算

- 第1子・第2子:年額224,700円

- 第3子以降:年額74,900円

配偶者1人と子1人なら、受給額は年間で約100万円になります。

15年受け取ったら約1,500万円なので、それなりの金額です。

念のため注意点も列挙しておきますので、落とし穴にはまらないように気をつけてください。

- 子どものいない配偶者には支給されない。

→ ただし、代わりに「寡婦年金」または「死亡一時金」を受け取れる可能性あり。 - 子どもが全員18歳の年度末を過ぎると、もらえなくなる。

→ 生涯受け取れる終身年金ではない(遺族厚生年金は、一生もらえる)。 - 年収が継続して850万円以上ある人は、受け取れない。

- 条件:未納や滞納がない

- 受給対象:18歳未満の子ども、子どものいる配偶者

- 受給金額:年額約80万円 + 子1人につき約20万円

大ざっぱですが、最低限このぐらい覚えておけば大丈夫です。

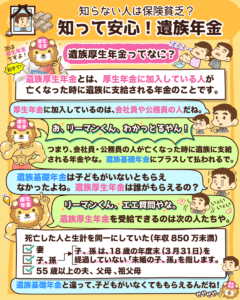

遺族厚生年金とは

続いて、2階部分の遺族厚生年金について確認しましょう。

遺族厚生年金とは、厚生年金に加入している人が亡くなったときに支給される遺族年金です。

つまり、会社員や公務員の遺族が受け取れる年金であり、遺族基礎年金に上乗せして受け取れる部分でもあります。

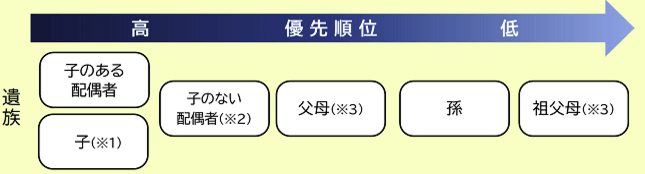

遺族厚生年金を受給できる人は、以下の通りです。

- 子のある配偶者

- 子(18歳になった年度の3月31日までにある方、または20歳未満で障害年金の障害等級1級または2級の状態にある方)(※1)

- 子のない配偶者(※2)

- 父母(※3)

- 孫(18歳になった年度の3月31日までにある方、または20歳未満で障害年金の障害等級1級または2級の状態にある方)

- 祖父母(※3)

※1 子のある妻または子のある55歳以上の夫が遺族厚生年金を受け取っている間は、子には遺族厚生年金は支給されません

※2 子のない30歳未満の妻は、5年間のみ受給できます。また、子のない夫は、55歳以上である方に限り受給できますが、受給開始は60歳からとなります(ただし、遺族基礎年金をあわせて受給できる場合に限り、55歳から60歳の間であっても遺族厚生年金を受給できます)

※3 父母または祖父母は、55歳以上である方に限り受給できますが、受給開始は60歳からとなります

(出典:日本年金機構「遺族厚生年金(受給要件・対象者・年金額)」)

遺族基礎年金との大きな違いは、子どものいない配偶者にも支給される点です。

この違いは、しっかり認識しておきましょう。

- 遺族基礎年金:子どもがいないと、もらえない。

- 遺族厚生年金:子どもがいなくても、もらえる。

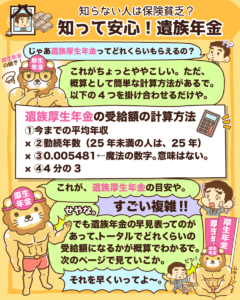

遺族厚生年金の受給額もお伝えしたいところですが、実は計算がかなり複雑です。

とはいえ「詳しい受給額は、年金事務所に問い合わせてください。」というのも少し冷たい気がするので、簡単な計算法をお伝えします。

概算に必要な数字は4つです。

- ①今までの平均年収

- ②勤続年数(25年未満の人は、25年)

- ③0.005481

→ 魔法の数字。意味はないので、そのまま覚えてください。 - ④4分の3

たとえば、22歳で入社し現在32歳、過去10年間での平均年収が400万円だった人の受給額を計算してみましょう。

①400万円 × ②25年 × ③0.005481 × ④4分の3 = 年額約41万円

これが、遺族厚生年金の受給額です。

ちなみに、遺族厚生年金には、受給額を上乗せする中高齢寡婦加算という制度もあります。

- 名称:中高齢寡婦加算

- 受給対象:子がいなくなり遺族基礎年金がもらえなくなった人

- 条件:40歳~64歳の子のいない妻

- 受給金額:年額585,700円

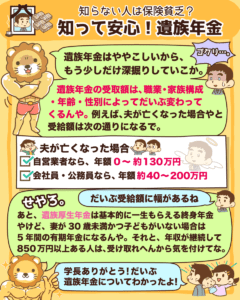

結局のところ、遺族基礎年金 + 遺族厚生年金のトータル受給額がいくらか知りたい人は、早見表を確認するのがおすすめです。

基礎知識をしっかり学んだ後に見ると、理解度が全然違ってくるでしょう。

- 自営業者なら、年額0~約130万円

- 会社員もしくは公務員なら、年額約40~200万円

受給額は職業や家族構成、年齢などによってだいぶ変わってきます。

自分の場合はいくらになるか、ぜひ確認してみてください。

最後に、遺族厚生年金の注意点も列挙しておきます。

- 基本は一生涯もらえる終身年金だが、妻が30歳未満の場合は5年間の有期年金になる。

→ 30歳未満なら、まだまだ自分で働ける可能性が高いとみなされる。 - 受給の優先順位は、①配偶者と子、②父母、③孫、④祖父母。

→ 亡くなった人に養われていたことが前提。 - 年収が継続して850万円以上ある人は、受け取れない。

以上で、遺族年金の基礎部分はおしまいです。

必要最低限の知識としては十分でしょう。

なぜなら、基本用語をおさえておけば、いざとなったら自分で調べられるからです。

「聞いたこともない。何それ?」

「何となく聞いたことがある。その気になれば調べられる」

遺族年金「実践講座」

さて、以上を踏まえて実践講座へと移りましょう。

遺族年金の存在を前提に、民間生命保険の保障額を決める際の考え方を見ていきます。

以下は、遺族年金の受給例のひとつです。

前提条件

- 3人家族(夫、妻、子1人)

- 年収約550万円の会社員の夫が亡くなった場合

遺族年金の受給額

- 子供がいる間:月額約13万円

- 子供が大人になった後:月額約9.5万円

上記の例は概算だとはいえ、不安に思う人が大半でしょう。

遺された家族の人生設計をどう考えれば良いのか、以下の順に見ていきます。

- 住居は持ち家か?賃貸か?

- 遺された人の人的資本はいくらか?

- 民間生命保険をいくらにすべきか?

住居は持ち家か?賃貸か?

持ち家の場合、住宅ローンを組む時に団体信用生命保険(団信)に加入しているはずです。

団信に加入しておくと、住宅ローンの契約者が亡くなった場合、残ったローンが帳消しになります。

住宅ローンがある人には、頼もしい味方です。

持ち家があって生活費が平均並みの人は、遺族年金と貯金などのプラスアルファだけで、十分生活できる可能性があります。

遺された人の人的資本はいくらか?

次に考えるべきは、遺された人が月いくら稼げるのかです。

実は、遺族は税制面でかなり優遇されています。

- 遺族年金:全額非課税(所得税、住民税などすべての税金が一切かからない)

- 寡婦控除:27万円(子のいない未亡人は、27万円までは稼いでも非課税)

- ひとり親控除:35万円(子のいるひとり親は、35万円までは稼いでも非課税)

実際に、年間約320万円の手取り収入がありながらも、寡婦であるために一切税金がかかっていない事例もあります。

なぜなら、この方(Aさんとします)は次の控除をフル活用しているからです。

→ 一定の条件を満たす内職者等に対して、55万円の控除を認める特例。

→ リベ大でも繰り返し伝えている最強の節税制度。65万円を事業所得から控除できる。「家内労働者の特例」と併用可能。

つまり合計195万円までなら、稼いでも税金が一切かからないのです。

所得がゼロなので、もちろん社会保険料もかかりません。

Aさんは、手取り収入が約320万円あります。

- 内職と自分のスモールビジネス:年収約195万円

- 遺族年金:年収約120万円

サラリーマンならば、額面年収400万円に匹敵する金額です。

Aさんの家庭では、団体信用生命保険のおかげで住宅費がほとんどかかっていません。

それでいて、額面年収400万円の暮らしができるワケですから、かなり余裕があることが分かります。

Aさんの例に見るように、もし一家の大黒柱に何かあっても知識やスキルがあれば、子どもの面倒をみながら在宅で仕事もできます。

税制についてきちんと知っている。

会社に頼らず、ひとりで稼ぐスキルを持っている。

しかし、就職できなくても(しなくても)、非課税で内職やスモールビジネスで稼ぐ道があることは、子どものために知っておいても良いでしょう。

- ① せどり

- ② アフィリエイトブログ

- ③ Webライティング

- ④ オンライン秘書

- ⑤ Webデザイン

- ⑥ プログラミング

- ⑦ LINE構築

- ⑧ 動画編集

- ⑨ YouTube

- ⑩ ライバー

- ⑪ SNS/SNS運用代行

- ⑫ デジタルコンテンツ販売

- ⑬ ハンドメイド

- ⑭ スキル販売

- ⑮ コンサルティング

- 番外編①:Webマーケティング

以下の記事では、おすすめ副業の具体的な始め方や大切な考え方を解説しているので、ぜひ参考にしてください。

民間生命保険の保障額をいくらにすべきか?

- 持ち家かどうか?(団体信用保険)

- 遺された家族の人的資本(働いて稼ぐ力)はどれぐらいか?

遺族年金の受給額と現在の貯金額をベースにしつつ、上記で見てきた要素を踏まえて、民間生命保険の保障額をいくら分プラスする必要があるかを考えていきます。

リベ大からのアドバイスは、以下の通りです。

自分の生前と同等もしくは、より贅沢な暮らしを想定した保険金は不要。

ある程度は、仕事をする前提で計算した方が良い。

教育費(高校や大学の進学費用)だけは最優先で確保すべき。

多額の保険金は、かえって遺された家族の人生を台無しにするリスクがあります。

そのため、ある程度のお金を遺すことは必要ですが、家族が自分で生きていく力を失わないような配慮が重要です。

お金を遺しすぎると、受け取った人が自力で生きる力を失いやすくなるとも言えるからです。

「お金」「生きる知恵」「家族間の絆」とか^^

よくある質問に回答!Q&A3選

まとめの前に、遺族年金と保険に関するよくある質問に3つ回答します。

- 私は自営業者なので「厚めの生命保険」が必要ですよね?

- 終身保険ってどうなの?

- 収入保障保険ってどうなの?

Q1:私は自営業者なので「厚めの生命保険」が必要ですよね?

- 一生涯もらえる終身年金。

- 平均年収を前提にすると、最低でも年額40~50万円ほどある。

- 40~64歳の子のいない妻にも、中高齢寡婦加算(年額約60万円)がある。

つまり、自営業者の人は民間の生命保険で年額約100万円相当の保障をつけてようやく、会社員や公務員と同じレベルの保障になるのです。

年額100万円程度の保証は最低限、民間保険で備えましょう。

関連動画

→ 【ジャンル別に1位だけを紹介】コスパが良いおすすめの掛け捨て保険4選【厳選】

Q2:終身保険ってどうなの?

掛け捨てをおすすめします。

終身保険は、保障が一生涯続き、解約返戻金がある保険を指します。

掛け捨て保険は、基本的に期間が決まっていて、支払った保険金は返ってきません。

掛け捨ての保険をおすすめする理由は、2つあります。

- ①少ないコストで大きな保障が得られるから

- ②必要な保障額は減っていくのが一般的だから

②について補足します。

生命保険は、人的資本(働いて稼ぐ力)のロスに備える保険です。

死ぬまでに3億円稼ぐ人と1,000万円稼ぐ人では、前者に多額の保険をかけるのが当然でしょう。

年齢を重ねるほど定年までに稼げる金額は減っていくので、あわせて生命保険の保障額も減らしていくのが合理的なのです。

自分の人的資本が減っていくのに、終身で保険をかける必要性は薄いでしょう。

それに加えて、資産形成が進むと、財産が増えて保険の必要性はますます下がっていきます。

Q3:収入保障保険ってどうなの?

悪くない保険です。

収入保障保険は、3つの特徴があります。

- 生命保険の一種。

- 保険金は、基本的に「月額〇万円」といった分割支給で受け取れる。

- 保険金額は、歳を重ねるごとに段々減っていく(その分、保険料が安い)。

図で見ると、下記のようなイメージです。

先ほどの「保険金額は減っていくのが合理的」という考え方から見ても、収入保障保険はうまくできています。

以下のように一時的な費用と生活費の2つを分けて考えると、頭を整理しやすいかもしれません。

- 一時金で1,000万円(例:子供の進学費)

- 生活費として月額10万円(遺族年金の上乗せとして考える)

具体的にどこの民間保険会社の生命保険がおすすめなのかは、オンラインコミュニティであるリベシティのなかで熱い議論がされています。

収入保障保険について、もう少し詳しく知りたい人は、以下の記事がおすすめです。

まとめ:「遺族年金」のルールを理解して、不足分だけ民間保険で補おう

▼図解で分かる「知って安心!遺族年金」

今回の記事では、遺族年金について解説しました。

概要

- 遺族年金は、要するに「公的な生命保険」

- 公的年金に加入している人がもらえる

- 遺族年金には、遺族基礎年金と遺族厚生年金がある

- 遺族基礎年金は、約80万円 + 子の加算(第2子まで、ひとり約20万円)

- 遺族厚生年金は、「平均年収 × 加入年数 × 0.005481 × 4分の3」で概算できる

受給額の目安

- 自営業者:年額0~約130万円(遺族基礎年金のみ)

- 会社員、公務員:年額約40〜200万円(遺族基礎年金 + 遺族厚生年金)

ご覧の通り、職業や家族構成、年齢によって受給額はかなり変わります。

今回の記事をキッカケに、自分が死んだら遺された家族はいくらもらえるのかを必ずおさえておきましょう。

- 住居は持ち家か?賃貸か?

- 遺された家族の人的資本(働いて稼ぐ力)はどれぐらいか?

- 遺族年金の金額や現在の貯金額および生活水準

上記を計算すれば、民間生命保険で補うべき不足分の額が見えてくるでしょう。

掛け捨ての生命保険や、段階的に保険金額が減る収入保障保険をしっかり活用していきましょう。

今回の記事を読んで、漠然と不安を感じて民間生命保険に入っていた人が、保険について考え直すきっかけにしてくれたら嬉しいです。

以上、こぱんでした!

▼「この機会に保険を見直したい!」という方に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!