キッカケになった、新聞各社の報道を紹介します。

普段税金の話に興味がない人でも、「退職金の税金について見直しが入るの?」という点はタイトルから分かるでしょう。

仮に皆さんが1,000万円の退職金をもらう場合、税金はどのように計算されるのでしょうか。

全く分からないという人は、ぜひ記事を最後まで読んでみてください。

退職金は、最も優遇された所得の1つです。

「増税されるか?減税されるか?」により、皆さんの資産額は数百万円レベルで変わる可能性もあります。

そこで今回の記事では、以下の3点について解説します。

退職金に関する税金の基本

退職金、増税されるの?

退職金に関するマメ知識3選

退職金に関する正しい知識を身に付け、支払う税金を少しでも減らすなど、実生活に役立ててください。

また知識を入れておくことで、選挙の時に応援したい政党が見つかるかもしれません。

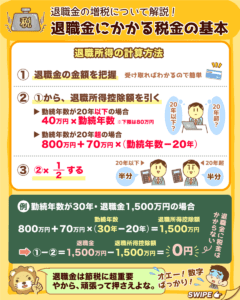

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:ヤバい!退職金増税?

目次

解説動画:【SNSで怒りの声】巷で話題の「退職金増税」について分かりやすく解説【トレンド】

このブログの内容は、以下の動画でも解説しています!

退職金に関する税金の基本

退職金にかかる税金の計算方法を完璧に理解している人は、次のパート『退職金、増税されるの?』まで飛ばしてもOKです。

退職金には、以下の2種類の税金がかかります。

- 所得税

- 住民税

所得税は、日本という「国」に納める国税です。

一方の住民税は、皆さんが住んでいる「都道府県」や「市区町村」に納める地方税です。

皆さんが長年働いてガッポリ退職金をもらうタイミングで、国や地方(都道府県・市区町村)が「お疲れ様でした!ありがとう!」と横から手を伸ばし、お金を抜いていきます。

ここからは、「所得税」「住民税」の具体的な計算方法を解説します。

退職金にかかる所得税は、次の計算式で求めます。

- 退職所得 × 所得税率

つまり、退職所得が1,000万円で所得税率が20%の場合、「1,000万円 × 20% = 200万円」が税金となります。

「退職所得 × 所得税率」という計算式中の、退職所得の計算が複雑になっています。

退職所得は、以下の3STEPで計算します。

- STEP①:退職金の金額を把握する

- STEP②:①から退職所得控除額を引く

- STEP③:②に2分の1を掛ける

自分の退職金の金額は、受け取る時に簡単に分かります。

退職金規程マニアの人であれば、受け取る前から自分の退職金を把握しているかもしれません。

日本の退職金税制は以下のようになっており、退職金を受け取る人に優しい制度です。

- 退職金の全額には課税しない。

- 勤続年数に応じて、税金がかかる退職金の額が減る。

具体的には、次の金額を退職金から控除してくれます。

※控除:所得から差し引ける金額のこと

- 勤続年数が20年以下の場合

→ 40万円 × 勤続年数 ※80万円に満たない場合は、80万円 - 勤続年数が20年超の場合

→ 800万円 + 70万円 ×(勤続年数 - 20年)

- 勤続年数が10年の場合

→ 退職所得控除額:40万円 × 10年 = 400万円 - 勤続年数が30年の場合

→ 退職所得控除額:800万円 + 70万円 ×(30年 - 20年)= 800万円 + 700万円 = 1,500万円

詳しい計算式まで覚えられない人も、退職金は税金を計算する上でかなり優遇されている点だけは頭に入れておきましょう。

そして勤続年数20年超の場合は、退職金の税金がさらにお得になるワケです。

「増税か?減税か?」により、皆さんの資産額は数百万円レベルで変わってくる可能性があります。

このような大事なところは、押さえておいて絶対に損はしません。

10円安いキャベツを買うために、遠くのスーパーに行くよりも大事です。

先ほど紹介した計算式に当てはめると、以下のような人は退職所得がゼロになります。

言い換えると、上記の人は「退職金に税金が一切かからない」というワケです。

税負担が重い日本においては、かなり有利な扱いと言えるでしょう。

エリートサラリーマンの中には、STEP②で解説した退職所得控除を上回る額の退職金を受け取る人もいるでしょう。

このような人にも優遇制度が残されています。

その制度が、「所得金額を半分にしてOK」というルールです。

なぜ3分の1でも4分の1でもなく2分の1なのかは、誰にも分かりません。

この3STEPで求めた退職所得に所得税率を掛けることで、ようやく「退職金にかかる税金」を計算できます。

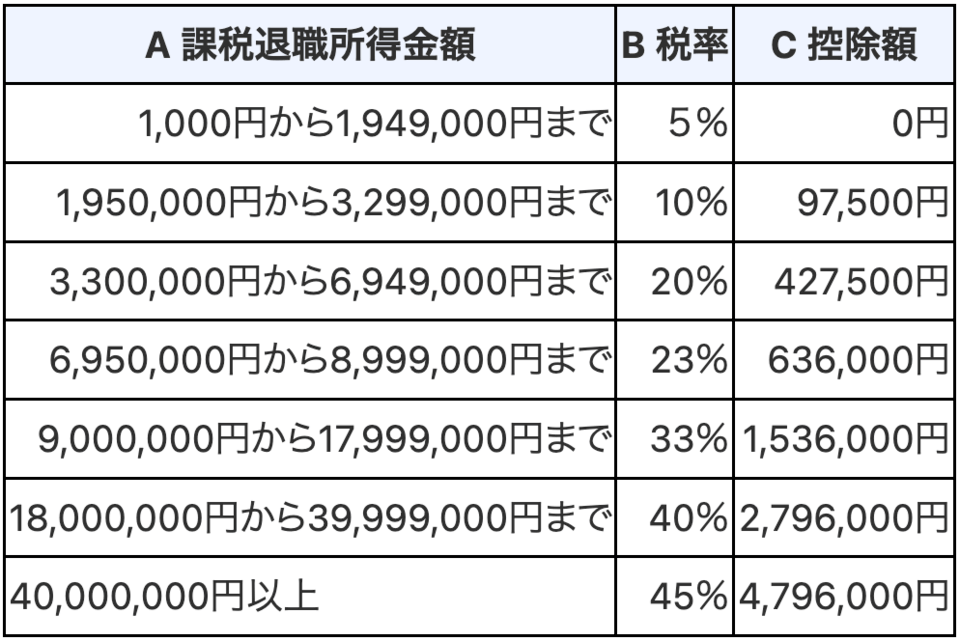

退職所得にかかる所得税の税率は以下の通りです。

税率は5%~45%になっており、所得金額が大きければ大きいほど税率も高いことが分かります。

すでにお伝えしたように、退職金には「所得税」と「住民税」がかかります。

退職所得にかかる住民税の計算式は、「退職所得 × 住民税率」です。

退職所得の部分は所得税と同様の考え方となっており、住民税の税率は原則10%です。

所得税のように、「退職所得の大きさで税率が変わる」というややこしい部分はありません。

以上が、退職金に関する税金の基本です。

最後に、もう一度ポイントをまとめておきます。

ポイント①:退職金には「所得税」と「住民税」がかかる

ポイント②:所得税は「退職所得 × 所得税率」で計算できる

ポイント③:退職所得は、以下3STEPで計算する

→ STEP①:退職金の金額を把握する。

→ STEP②:①から退職所得控除額を引く。退職所得控除額は勤続年数20年超になると有利。

→ STEP③:②に2分の1を掛ける

ポイント④:所得税率は、退職所得の額により変動する

ポイント⑤:住民税は、退職所得 × 住民税率(原則10%)で計算できる

以上を踏まえて、最近話題の「退職金増税のニュース」について解説します。

基本を押さえたことで、ニュースの本質が良く分かるはずです。

退職金、増税されるの?

「退職金が増税されるかもしれない」と報道している記事を、いくつか紹介します。

政府が6月中に策定する経済財政運営と改革の基本方針(骨太の方針)の概要が2日分かった。

同じ会社に長年勤めるほど優遇される退職金への課税制度を改め、勤続年数による格差を是正する方針を盛り込んだ。

6月7日の「骨太の方針」の原案において、「成長分野への労働移動の円滑化」のためという名目で、この退職所得課税制度を見直すことが盛り込まれました。

退職所得控除額を一律にするか、あるいは別の制度を設けるのか、明示されていませんが、勤続年数が長い人を優遇しないという方向性が示されたということです。

出典:幻冬舎ゴールドオンライン「サラリーマンの「退職金」が“増税”へ…どうする老後?政府が示した新しい「退職金への課税」の中身と問題点」

1つ目のパートで解説したように、退職金には「退職所得控除」という考え方があります。

退職所得控除の額は、以下のように計算できました。

- 勤続年数が20年以下の場合

→ 40万円 × 勤続年数 ※80万円に満たない場合は、80万円 - 勤続年数が20年超の場合

→ 800万円 + 70万円 ×(勤続年数 - 20年)

つまり、上記の金額を退職金から引いてもOKというルールです。

課税される所得が多ければ多いほど、当然税金は多くなります。

逆に課税される所得が少なければ少ないほど、税金は少なくなります。

本来退職金をもらうと、もらった全額に対して税金がかかりそうですが、実際は控除分を差し引けます。

例えばもらった1,000万円に対して800万円を控除できる場合、差し引き200万円にだけ税金がかかるイメージです。

ところが現状は、この制度を見直そうという機運が高まっているワケです。

上記のような目線から、ツッコミが入っているのです。

政府は、「勤続年数が長い人を優遇するこのルールは、転職の足かせになっている」と考えているようです。

リベ大でも以前からお伝えしているように、日本は今、以下のような理由から雇用を流動化させようとしています。

- 終身雇用を維持するのが難しくなっているから

- 労働者に、もっと自己投資してほしいから

- アメリカのように、成長市場へ人材を動かしたいから

日本の産業を成長させるためにも、「同じ会社にしがみつくだけの人」を増やしたくないと考えているワケです。

そのためには、「同じ会社に長く勤め続けると税金がお得になる」というルールは、変えなくてはいけません。

このような背景もあり、退職金の課税制度を改めようとしているのです。

見直そうという方針はあるものの、その内容が詳しく決まっているワケではありません。

例えば、退職所得控除が以下のように見直されるケースも考えられるでしょう。

- 勤続年数にかかわらず、40万円 × 勤続年数になる

- 勤続年数にかかわらず、50万円 × 勤続年数になる

1つ目の例の場合、勤続年数が20年を超える人にとっては増税になります。

なぜなら、21年目以降の70万円/年の控除が40万円/年に減額されるためです。

また2つ目の例の場合、勤続年数が30年であれば実質負担は変わりません。

なぜなら以下のように、従来の計算式と新しい計算式(仮)の退職所得控除額が同じになるからです。

- 従来の計算式:800万円 + 70万円(30年 - 20年)= 1,500万円

- 新しい計算式(仮):50万円 × 30年 = 1,500万円

今回のニュースから皆さんに意識してほしいことは、以下の2点です。

税金は基本的に「(所得 - 控除)× 税率」で計算されます。

税率をいじる増税は国民にすぐバレるため、政府はなかなか手を付けられません。

例えば10%の住民税が15%になれば、国民はすぐに気づくでしょう。

なぜなら控除の数はたくさんあり、ややこしく理解できない国民も多いからです。

今回は控除が狙われているため、ことさら注意深く監視する必要があります。

増税のニュースには、注目が集まりやすいものです。

それだけに、どさくさに紛れて人を煽るような変な情報も飛び交います。

変な情報に踊らされ、投資判断や何かの方向性を決める判断(投票・転職)など、重要な意思決定を誤らないように気を付けましょう。

退職金に関するマメ知識3選

今回紹介する「退職金に関するマメ知識」は、以下の3つです。

- 実はすでに増税されている(短期退職手当)

- 退職金が理由で転職をためらう人は少ない

- iDeCoへの影響が大きい

マメ知識①:実はすでに増税されている(短期退職手当)

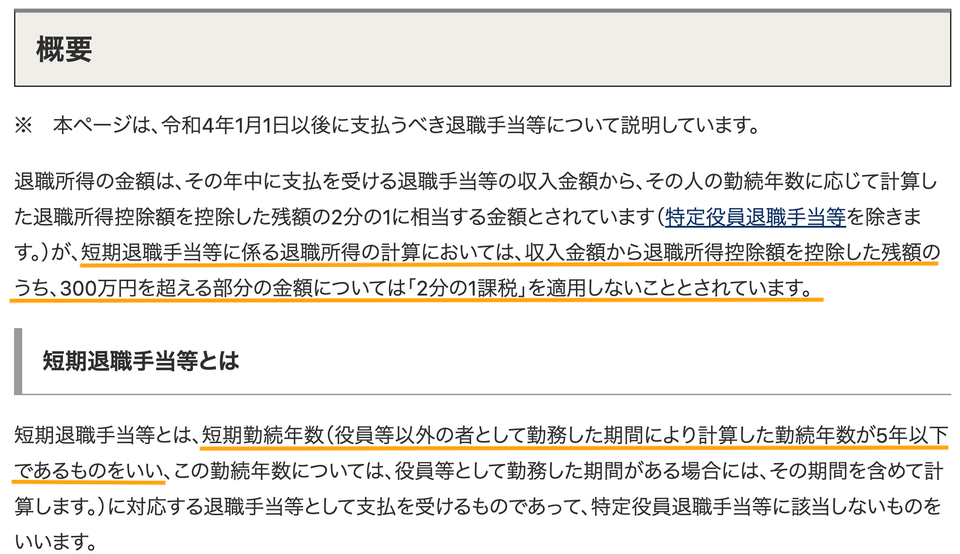

2021年の税制改正で、「短期退職手当等」というルールが新設されました。(以下参照)

このルールは、「勤続年数が5年以下の場合、退職所得が300万円を超える部分に関しては2分の1課税が適用されない」というものです。

つまり勤続年数が短期間で退職金額がそれなりに大きい人は、2分の1にならない部分が出てくるワケです。

- 短期間しか勤務しない予定の人が、在職中の給与を低くしてもらう。

- その分高額な退職金を受け取ることにして、税金を回避する。

世の中には、上記のように上手に節税している人がいるワケです。

短期退職手当の増税は、多くの国民に負担を求める増税ではなく、抜け穴封じの増税でした。

このようにして増税は、「知らないうちにどんどんされる」というワケです。

今回のメインテーマの退職金増税も、「いつの間にか増税されていた…」とならないように、しっかり注意しておきましょう。

マメ知識②:退職金が理由で転職をためらう人は少ない

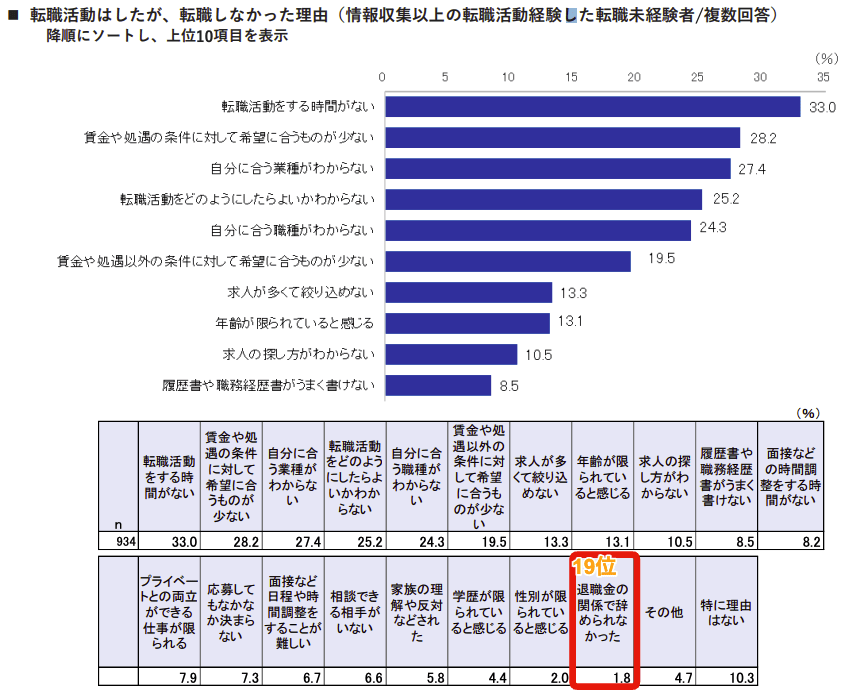

リクルートが行った「就業者の転職や価値観等に関する実態調査2022 第2弾」を紹介します。

この調査によると、『転職活動はしたが、転職しなかった理由』は以下の通りです。

- 1位:転職活動をする時間がない(33.0%)

- 2位:賃金や処遇の条件に対して希望に合うものが少ない(28.2%)

- 3位:自分に合う業種が分からない(27.4%)

- 4位:転職活動をどのようにしたら良いか分からない(25.2%)

- 5位:自分に合う職種が分からない(24.3%)

- 19位:退職金の関係で辞められなかった(1.8%)

とはいえ、実際に皆さんの周りでも「退職金の所得控除額が減るから、転職しづらい…」という人は少ないのではないでしょうか。

そもそも退職金にかかる税金の計算方法を知らない人も多いワケです。

リベ大としても、退職金の所得控除額を気にして転職をためらう人は、そこまで多くないと考えています。

とはいえ、このような「ピンと来ない理由」で改正しようとしていることからも、政府の本音は「増税したい」なのかもしれません。

政府の主張する改正理由に根拠があるのか、しっかりチェックしていきましょう。

マメ知識③:iDeCoへの影響が大きい

仮に退職金が増税となった場合、iDeCoへの影響も大きくなります。

なぜなら以下2つの税金の計算方法は、基本的には同じだからです。

- 勤務先から受け取る退職金

- 60歳以降に受け取るiDeCo(一時金)

iDeCoの受け取り方は、「一時金」「年金」「併用」の3パターンがあり、退職金と同じように計算されるのは「一時金」として受け取る場合です。

つまり退職金が増税されると、iDeCo(一時金)の手取りも減る可能性があるワケです。

「勤務先からもらえる退職金の手取りが減るのか…」というだけではなく、iDeCoをやっている人にとっては、さらなる問題が生じるのです。

そもそもiDeCoは、国が旗を振り、優遇税制を売りにして推進してきた制度です。

「節税して資産も増やせるなら、老後の備えは自分でやろう!」と考えてiDeCoを始めた人にとって、増税はまさにハシゴ外しのようなものでしょう。

トータルで見て「減るのか?増えるのか?」は、皆さんの資産に大きく影響する可能性があります。

ここまでの内容で、iDeCoは受け取り方次第で税金が大きく変わることを知らなかった人もいるでしょう。

今回を機に、iDeCoの受け取り方についても過去記事で復習しておきましょう。

まとめ:退職金の税金について理解し、政府の動きをチェックしていこう!

今回の記事では、以下の3点について解説しました。

退職金に関する税金の基本

退職金、増税されるの?

退職金に関するマメ知識3選

退職金に関する税金のポイントは、以下の通りです。

ポイント①:退職金には「所得税」と「住民税」がかかる

ポイント②:所得税は「退職所得 × 所得税率」で計算できる

ポイント③:退職所得は、以下3STEPで計算する

→ STEP①:退職金の金額を把握する。

→ STEP②:①から退職所得控除額を引く。退職所得控除額は勤続年数20年超になると有利。

→ STEP③:②に2分の1を掛ける

ポイント④:所得税率は、退職所得の額により変動する

ポイント⑤:住民税は、退職所得 × 住民税率(原則10%)で計算できる

なお上記ポイント③・STEP②の部分で触れた、退職所得控除額の詳細は以下の通りです。

- 勤続年数が20年以下の場合

→ 40万円 × 勤続年数 ※80万円に満たない場合は、80万円 - 勤続年数が20年超の場合

→ 800万円 + 70万円 ×(勤続年数 - 20年)

政府は、「同じ会社に長年勤めるほど優遇される退職金への課税制度」を改める方針を持っているようです。

とはいえ、トータルで退職所得控除額が増えるのか減るのかは、まだ分かりません。

勤続年数が5年以下の場合、退職所得が300万円を超える部分に関しては、すでに2分の1課税が適用されなくなっています。

リクルートが行った「就業者の転職や価値観等に関する実態調査2022 第2弾」によると、退職金が理由で転職をためらった人は、1.8%(19位)という結果でした。

- 勤務先から受け取る退職金

- 60歳以降に受け取るiDeCo(一時金)

iDeCoの運用がうまくいっている場合、増税の影響はますます大きくなります。

今回何度もお伝えしたように、退職金は最も税金が優遇された所得の1つです。

「節税したいのであれば退職金をコントロールすべし」というのは、経営者にとっては当たり前の知識と言っても良いでしょう。

リベ大両学長も、個人の資産を築く過程で、法人の退職金も活用していたそうです。

今回の議論の最終的な落としどころは、現時点では分かりません。

とはいえ、政府が退職金にメスを入れたがっているのは事実でしょう。

一体どのようにメスを入れるのか、一人ひとりがしっかりウォッチすることが大事です。

「しっかり分かっている人が増える」ことこそ、政府に対する一番の牽制になります。

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!