こんにちは、こぱんです!

経済的自由を達成するには、稼ぐ力や増やす力を伸ばすのも大切ですが、守る力も欠かせません。

守る力とは「鉄壁のリスク管理で貯めた資産を減らさない力」です。

▼図解:守る力

守る力がないことで、経済的自由を達成できない人も多いです。

リベ大おすすめ書籍の『バビロンの大富豪』にも「お金を天敵から堅守せよ」という教えがあります。

- 詐欺やぼったくり

- 被災や盗難

- 浪費

- インフレリスク

「自分は大丈夫」と思っている人ほど要注意です。

今回の記事では、資産を失いかねない詐欺やぼったくりの事例を大きく4つに分けて紹介します。

- 日常生活

- 銀行や保険

- 資産運用(投資信託や仮想通貨など)

- 不動産投資

目次

日常生活で気をつけるべき事例

まずは、身の回りで気をつけるべき事例を紹介します。

どの事例も知っているだけで、お金を狙う天敵から資産を守れるはずです。

それでは、一つひとつ見ていきましょう。

リボ払い

最も身近なお金の悩みの一つが、リボ払いです。

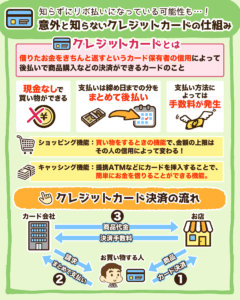

クレジットカードを使っている人は多いですが、仕組みをハッキリと知っている人は少ないかもしれません。

▼図解:意外と知らないクレジットカードの仕組み

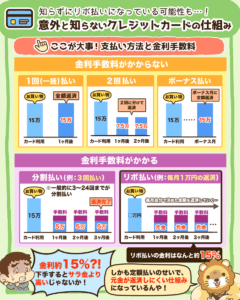

クレジットカードの中には一括払いや分割払い、リボ払いなど、いくつかの支払い方法があります。

その中で、リボ払いを利用している人はいないでしょうか?

実は、リボ払いの金利手数料は平均15%前後と非常に高いです。

仮に50万円の商品をリボ払い(手数料15%)で購入し、毎月の支払いを1万円に設定した場合の手数料や完済までにかかる期間を計算してみましょう。

50万円の商品をリボ払い(手数料15%)で購入した場合

- 毎月の返済額:1万円

- 返済期間:6年半

- 金利手数料合計:約29万円

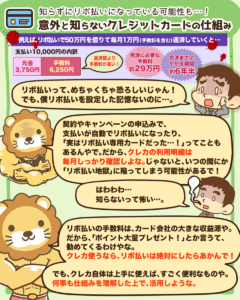

一度リボ払いを利用すると、何十万円もの買い物をしても毎月の支払いは数万円と定額なので、感覚がまひしてきます。

気づいたときには手数料が高額となり、返済に苦しむというワケです。

また、クレジットカードの契約やキャンペーンの申し込みによって、最初からリボ払い設定されていることがあります。

気づかずに使っていると、いつの間にかリボ払いの支払い残高が高額になってしまうので、毎月の明細は確実に確認しましょう。

以下の記事では、リボ払いやカードローンの恐ろしさや脱出手順を解説しているので、参考にしてください。

関連動画

→ リボ払い失敗談! 〜たった1万円のリボ返済から6年半の借金地獄に落ちるまで〜【マンガ動画】

→ 【使うな危険】メルペイスマート払い「定額払い」を絶対に使ってはいけない理由

インフレ(インフレーション)

お金持ちになるうえで、インフレは重要なキーワードです。

▼図解:インフレとデフレ

インフレ

→ 物の価値が上がり、相対的にお金の価値が下がる。

デフレ

→ 物の価値が下がり、相対的にお金の価値が上がる。

日本は長い期間デフレが続いたため、実感しにくいかもしれませんが、多くの国では少しずつインフレが進んでいます。

例えば、アメリカやイギリス、ドイツなど先進国のインフレ率は年間約2%です。(※参考:世界経済のネタ帳)

今後も同じように2%ずつ物の値段が上昇していくと仮定すると、今は100円で買える物の値段が、30年後には約180円になってしまいます。

インフレやデフレと聞くと、国の問題であり、個人の家計に大きな影響はないと思う人がいるかもしれません。

しかし、インフレは個人の生活にも大きな影響を与えています。

以下の記事ではインフレの基本やインフレがどのように生活に影響するのかを解説しているので、参考にしてください。

お金の貸し借り

皆さんもこれまでの人生で大なり小なり、お金の貸し借りの経験があるのではないでしょうか。

リベ大では、お金を持っている・持っていないに関わらず、また少額であってもお金の貸し借りはしない方が良いと考えています。

なぜなら、お金を貸して皆さんに良いことは何一つないからです。

以下の記事では、お金を貸すと失う大切な2つのものを解説しています。

宝くじ

「サマージャンボ宝くじ・年末ジャンボ宝くじが当たったら、何に使おう」と誰もが一度は想像したことがあるでしょう。

しかし資産形成の観点から言うと、宝くじを買うことは、お金持ちへの道から大きく離れる行為です。

以下の動画や記事では、宝くじの3つの現実とお金持ちになるために買うべきものについて解説しています。

関連動画

→ 宝くじを買ってお金持ちになれる可能性は実際どれくらい? 〜高額当選を狙うよりも確実にお金持ちになる方法〜【マンガ動画】

葬儀費用

葬儀の話題は感情的になりやすいので「お葬式を安く済ませるなんて罰当たりだ」と考える人もいるかもしれません。

もちろん、そういった考え方を否定するつもりはありませんが、葬儀費用に関するトラブルは起きやすいことは知っておきましょう。

「焦って決めた葬儀会社の費用が割高だった。」

「どんどんオプションを追加されて、高額になってしまった。」

「故人の希望を反映できずに、納得できない葬儀になった。」

身内に不幸があると、冷静になるのは難しく、ゆっくり判断する時間もありません。

そのため、結果的に納得できないお葬式になることは少なくないのです。

他にも気をつけたい日常生活の事例まとめ

ここまで、守る力を伸ばすために、日常生活で注意すべき事例を紹介してきました。

他にも様々な事例があるので、動画や記事をまとめて紹介します。

自分の身のまわりで起こりそうな事例から、学んでみてください。

- 相続

→ 【誤解してたら致命的】相続対策の「よくある3つの誤解」を解説

→ 【金の仏像は相続税対策になる?】相続税の基本と考え方について解説

- リフォーム

→ 【知らないと大損!】リフォームに関する知識が超重要な3つの理由

- 情報商材

→ それ詐欺かも!?情報商材ビジネスの巧みな手口について解説

- お金配り(お金のプレゼント)

- 給与前払いサービス

銀行や保険で気をつけるべき事例

次は銀行や保険に関して気をつけたい事例を紹介します。

銀行や保険会社の中には手数料稼ぎのために、合法的なぼったくり商品を売るケースも多いです。

これから紹介する事例にはなるべく近づかないようにしましょう。

外貨預金

日本は銀行の預金金利が低いため、お金を預けていても利息がほとんどもらえません。

そこで、銀行から金利の高さをアピールして外貨預金をおすすめされることもあります。

外貨預金とは外国通貨建てで預け入れる預金のことで、円をドルやユーロなど外国のお金に替えて預金することです。

金利が高ければ、もらえる利息が増えるため、魅力的に感じる人も多いかもしれません。

しかし、お金を増やしたいなら銀行の外貨預金は不要だとリベ大では考えています。

- とにかく手数料が高い

- 利息に税金がかかる

- 為替リスクがある

- 銀行の破綻リスクがある

- 高金利の期間が短い

貯蓄型保険(積立保険や外貨建て保険など)と払い済み保険

貯蓄型保険とは、以下のような保険を意味します。

- 終身保険

- 養老保険

- 学資保険

- 個人年金保険

- 外貨建て保険

貯蓄型保険は、掛け捨ての保険と割高な投資信託がセットになった保険で、保険料は高いのに保障額は低いのが特徴です。

その代わり、長期にわたって保険料を支払い続けることで、支払った金額よりも多くの金額を受け取ることができます。

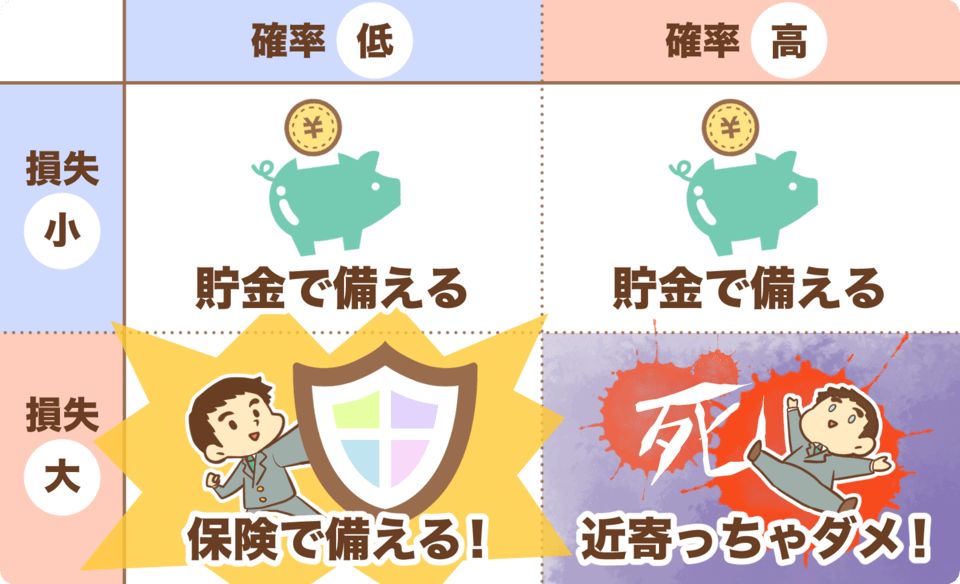

保険は本来、起こる確率は低いものの、遭遇すると生活が困窮するようなトラブルに備えて加入するものです。

保障が薄くなりがちな貯蓄型保険は、生活が困窮するようなトラブルに遭った際の保険として頼りないのです。

また、学資保険の記事でも解説した通り、投資を目的にした保険の活用はおすすめしていません。

そもそも、保険と投資は分けて考え、混ぜるべきではないのです。

→ 安い保険料で、十分な保障が得られる掛け捨て保険に加入する。

→ 優良な投資信託や株式を自分で購入する。

関連動画

→ 貯蓄型保険の正体はボッタクリ投資信託! 実は全然お得じゃない 〜貯蓄型保険で貯金や投資をすると失敗する理由 〜【マンガで解説】

また、既に貯蓄型保険に加入している場合、解約すると積み立ててきた金額よりも少ない金額しか戻ってこないケースが多いです。

そのため、解約すべきかどうかを悩む人も多いでしょう。

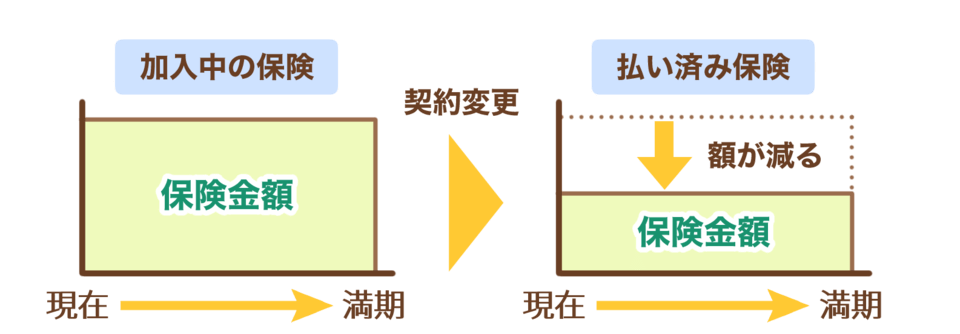

悩んだ時に保険会社へ相談すると勧められるのが、払い済み保険です。

払い済み保険とは、保険金額が減額となる代わりに、今後の保険料の支払いをストップできる保険です。

例えば、保険金額1,000万円の積立保険を払い済み保険にすれば、受け取れる保険金額は300万円に減りますが、今後の保険料は0円になります。

ここまで読んで、「保険をスグに解約しよう!」と考える人もいるかもしれません。

ただし、解約すべきかどうかは、契約内容や契約年数、皆さんの資産状況などによってケース・バイ・ケースです。

以下の動画や記事で、貯蓄型保険や払い済み保険にどう対応すべきか解説しているので、ぜひ参考にしてください。

関連動画

→ 保険解約は損する? 得する? 解約すると元本割れする保険をどうするべきか 〜貯蓄型保険は解約して損切りする方がお得!〜【マンガで解説】

オフショア積立保険

オフショア積立保険は、税金が安い国や地域で販売されている保険です。

保険料を税金の安い国で運用して増やせるため、投資商品として販売されるケースが多くあります。

簡単に言うと、貯蓄型保険と同じように、投資と保険がセットになってる商品です。

オフショア積立保険の中には良い商品もありますが、基本的には手数料高く、資産形成には向きません。

資産形成をするなら日本のネット証券で買えるもので十分です。

以下の動画では、オフショア積立保険の仕組みや、おすすめしない理由を詳しく解説しています。

関連動画

→ オフショア積立保険(RL360・プレミアトラスト・メティス)に気をつけろ

資産運用(投資信託や仮想通貨など)で気をつけるべき事例

ここからは、増やす力を伸ばすために、資産運用で気をつけるべき事例を紹介します。

投資の世界には、無知な人をだまそうとする人が多いです。

自分では真っ当な投資をしているつもりでも、知らないうちに詐欺に遭っているケースもあります。

ぜひ、これから紹介する事例を知っておき、資産を守る力を伸ばしましょう。

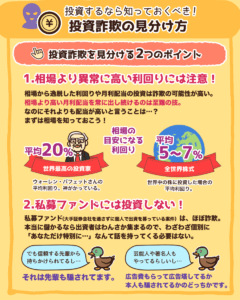

投資詐欺(ポンジ・スキーム)

ポンジ・スキームとは、集めた出資金を運用せずに、あたかも配当金として還元しているかのように装う詐欺のことです。

100年以上前に使われ始めた手法にもかかわらず、シンプルで引っかかりやすいため、未だに多くの投資詐欺で使われています。

ポンジ・スキームはもちろん、投資詐欺に引っかからないためには相場を知るのが大切です。

▼図解:投資詐欺の見分け方

全世界株式:約6.4% 先進国株式:約6.7%

ウォーレン・バフェット氏の成績:約20%(※参考:Berkshire’s Performance vs. the S&P 500)

投資対象によって利回りは変わってきますが、年5~7%が相場だと知っておけば大丈夫です。

(参考:auカブコム証券「 投信レポート Vol.7 今から1000万円を準備するために、今日からはじめる資産運用」)

また、世界最高の投資家とも呼ばれるウォーレン・バフェット氏の投資成績は年20%と言われています。

相場から逸脱した利回りを強調する投資商品に出会ったら、まずは詐欺を疑いましょう。

関連動画

→ あなたも必ず騙される!実録・世界最恐の投資詐欺! 〜知っておけば回避できる・恐怖の”ポンジ・スキーム”の見抜き方〜(マンガ動画)

毎月分配型の投資信託

投資で利益を出すためには、詐欺に遭わないようにするだけでなく、合法ぼったくりとも言える投資商品を買わないことも大切です。

特に、毎月分配型の投資信託は絶対におすすめしません。

手数料が非常に高い

分配金の資源に問題がある

繰上償還されるリスクが高い

投資初心者をカモにした商品

投資の世界では、良い商品ほど手数料が低い傾向にあります。

毎月分配型の投資信託は手数料が高かったり、分配金自体を利益からではなく投資元本から出したりしているケースが多いです。

ソーシャルレンディング

ソーシャルレンディングとは、お金を他人に貸して利息を得る投資のことです。

ソーシャルレンディングは年利5%以上の案件も多く、株式投資のように株価変動に心揺さぶられることがないため、魅力に感じる人が多くいます。

しかし、ほとんどの個人投資家にとってソーシャルレンディングは不要だとリベ大では考えています。

業者が不正をする可能性がある

投資先がハイリスク

リターンのアップサイド(上振れ)が限定的

ソーシャルレンディング業界では大手の企業を含め、多くの不正が行われており、信用できる業者を見つけるのは難しいです。

例えば、リベ大のお金のニュースでも紹介したように、業界1位のSBIソーシャルレンディングも、投資家から集めたお金を本来とは違う用途に流用したため廃業となりました。

また、ソーシャルレンディングが投資対象としている会社は、銀行からお金を借りられない零細企業ばかりです。

そのため、貸し倒れの可能性が非常に高く、明らかに初心者向けの投資ではありません。

以下の記事では、ソーシャルレンディングの仕組みから危険なポイントまで詳しく解説しているので、参考にしてください。

仮想通貨(暗号資産)

仮想通貨に投資すべきか悩んでいる人は多いのではないでしょうか。

仮想通貨に限らず、全ての金融商品の将来の相場は誰にも予測できません。

そのため、現段階で仮想通貨に投資して得するのか、損するのかは誰にも分からないのです。

しかし、リベ大ではお金持ちになるために仮想通貨への投資は必要ないと考えています。

以下の記事では、仮想通貨の可能性やデメリットについて解説しているので、少しでも仮想通貨に投資しようか考えたことのある人は、参考にしてください。

他にも知っておくべき過去の資産運用に関する事例

他にも、知っておいてほしい過去の事例はたくさんあります。

- 株破産ニュースから学べること

→ 7年で利益5億円→借金4,000万円に転落。株破産ニュースから分かる3つのこと

- テキシアジャパンの投資詐欺への見解

- エクシアジャパンについて

→ エクシアジャパンは詐欺なのか?【合同会社と社員権スキーム】

- フラット35を悪用した不動産投資

→ 住宅ローンで借金返済!?フラット35を悪用し不動産投資「住む」偽り賃貸用に

- 競馬必勝法

不動産投資で気をつけるべき事例

最後に、不動産投資をする際に気をつけてほしい事例を紹介します。

不動産投資は扱う金額が大きいため、良さそうな案件だと思い込み安易に飛びついてしまうと、取り返しのつかないことになりかねません。

致命傷を負わないように、気をつけるべき事例を確認しておきましょう。

新築ワンルームマンション投資

絶対に手を出してほしくない不動産投資の一つが、新築ワンルームマンション投資です。

新築ワンルームマンション投資では、営業マンが以下のようなセールストークを繰り広げます。

- 「ワンルームマンションの価格は1,400万円で、家賃が7.4万円、表面利回り6.4%です。」

- 「少額から始められます。」

- 「税金対策になります。」

- 「生命保険の代わりになります。」

- 「空室対策にサブリース(家賃保証)が付いています。」

上記のような言葉だけを聞くと魅力的に感じますが、実際のところセールストークの利回りは期待できません。

なぜなら、表面利回りには銀行への金利や物件の維持費など多くの経費が含まれていないからです。

不動産の管理には以下のように多くの経費がかかります。

- 銀行の金利

- マンションの修繕積立金や管理費用

- 固定資産税

- 火災保険

- 退去時のリフォーム代

- 入居者募集の広告費用

どんなに表面利回りが良くても、実際の経費を含めて計算した実質利回りが悪くては投資をする意味がありません。

さらに、築年数が経てば家賃は下がっていき、物件価格も下落します。

そのため、新築で買った時と同じ額の家賃がずっと入り続ける可能性は限りなく低いのです。

もちろん全ての新築ワンルームマンション投資が悪いワケではありませんが、新築ワンルームマンション投資で成功するのは、かなり難しいと知っておきましょう。

関連動画

→ ワンルームマンション投資は絶対やめておけ! 〜もはや詐欺! 不動産屋の甘い言葉に潜む罠〜【マンガ動画】

サブリース契約

サブリース契約とは、サブリース会社がオーナー(大家)から物件を丸ごと借り上げて、家賃を保証してくれる契約です。

マンションのオーナーにとっては夢のような契約かもしれません。

しかし、サブリース契約はオーナーに不利な条件で結ぶケースが多いのです。

- 一方的に契約を切られたり、条件を見直されたりする。

→ 契約書に小さく、1年もしくは2年ごとに更新と書かれている。

- サブリース契約をするためには、指定の建築会社と契約してマンションを建てなければならない。

→ 相場よりも高い建築費用を請求されることがある。

もちろん、サブリース契約の仕組み自体が悪いわけではありませんが、悪徳なサブリース会社が多いのが現実です。

家賃保証という魅力に惑わされないためにも、以下の記事でサブリース契約を勉強しておきましょう。

相続税対策のアパート経営

不動産投資を始めるきっかけの一つに、相続税対策があります。

株や現金を相続するよりも、アパートといった不動産で相続するほうが、相続税を安くできるからです。

さらに、アパート経営をすれば家賃収入も得られるため、一石二鳥に思えます。

しかし、相続税対策のアパート経営は失敗することが多いです。

失敗する理由は、以下のようにアパート経営として成り立たないケースが多いからです。

- 入居率が悪い:立地や賃貸需要を考慮せずにアパートを建てる

- 赤字になる:建設費用が相場よりも高い

- 大家経験がない:管理に手間やストレスがかかる

アパート経営自体は、確かに相続税対策にはなりますが、経営として成り立たなければ赤字の垂れ流しになりかねません。

関連動画

海外の不動産投資

海外の不動産投資には、以下のような魅力があります。

- 日本よりも新興国の不動産は安い

- 他国の通貨を持てるから資産分散になる

- 日本と違って人口増加しているから入居率が良い

- 高い利回りが期待できる

- 不動産の価格が毎年上昇している

このように多くの魅力がある海外不動産投資ですが、リベ大ではおすすめしません。

なぜなら海外不動産投資は詐欺案件が多かったり、現地の業者とのトラブルが多発したりするからです。

そのため、以下のような条件をすべて満たす人以外は、海外不動産投資に手を出すのはやめたほうが良いでしょう。

- 現地の言葉でコミュニケーションが自分でとれる

- 現地の法律を理解して自分で解決できる

- 独自のコネクションで現地に頼りになる協力者がいる

- 投資する金額が全てなくなっても自己責任で納得できる

以下の動画では海外不動産投資がいかに危険なのかを解説しています。

どんな危険があるのかを知っておくことも守る力を伸ばすために役立つので、参考にしてください。

関連動画

まとめ:守る力を身につけて貯めた資産を失わないようにしよう!

今回の記事では、守る力を伸ばすために知っておきたい様々な事例を紹介しました。

聞いたことのある事例、初めて知った事例があったでしょう。

経済的自由を達成するには、貯めた資産を失わない守る力が必要です。

今回紹介した事例以外にも、まだまだ多くの詐欺やぼったくり案件が皆さんの資産を狙っています。

どんなに魅力的な話が舞い込んできても、まずは一度冷静になって、以下の点を考えてみましょう。

相場の利回りを逸脱していないか?

リスクとリターンが見合っているか?

自分で内容を理解できる話か?

もし一つでも不審に思う点があれば、すぐに飛びつくのではなく、納得できるまで調べるのをおすすめします。

また、自分で考えてみて判断が難しいのであれば、リベ大のオンラインコミュニティ「リベシティ」を活用してください。

さて、今回は資産を減らさないための守る力を見てきましたが、いくら増やした資産を守っても、人生を豊かに感じられなければ本末転倒でしょう。

そこで重要となるのが、人生を豊かにするモノにお金を変える力「使う力」です。

お金は幸せに生きるための道具であり、上手な使い方ができれば、より人生を充実させられます。

以上、こぱんでした!

▼守る力をもっと伸ばしたいという人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!