MMFというのは、次の頭文字を取った言葉です。

- M:Money

- M:Market

- F:Fund

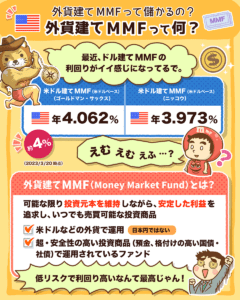

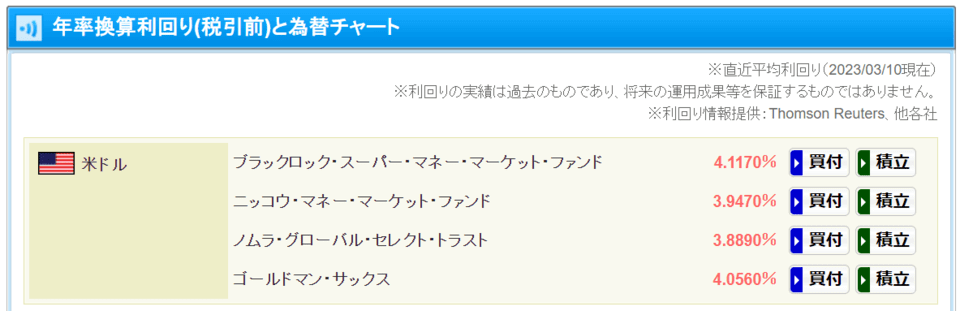

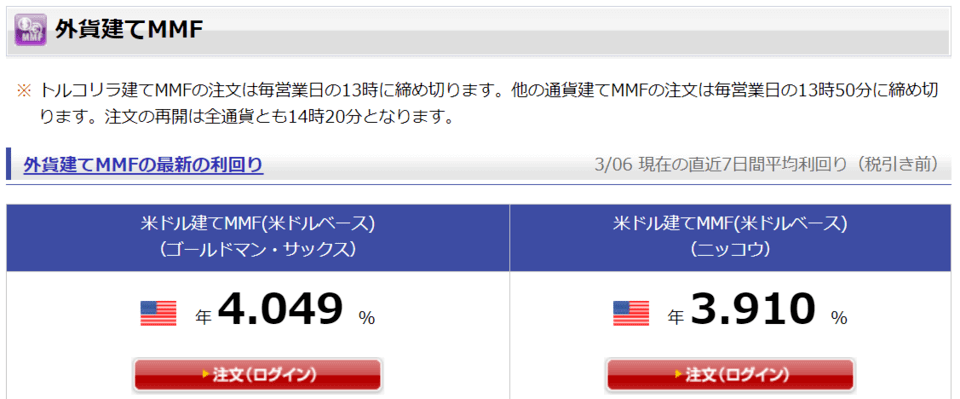

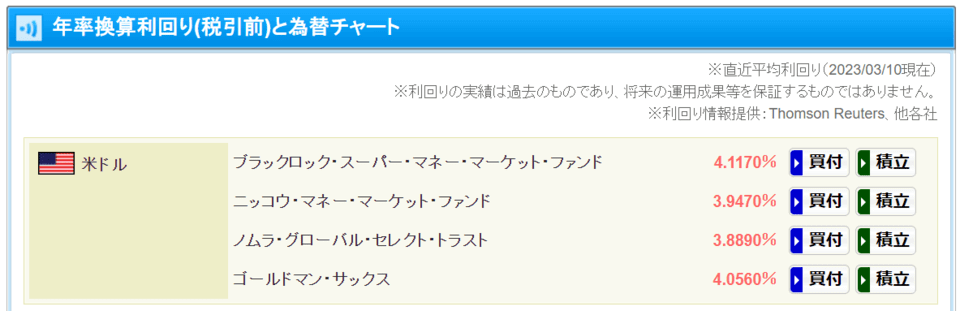

最近、ドル建てMMFの利回りがイイ具合に高くなっています。

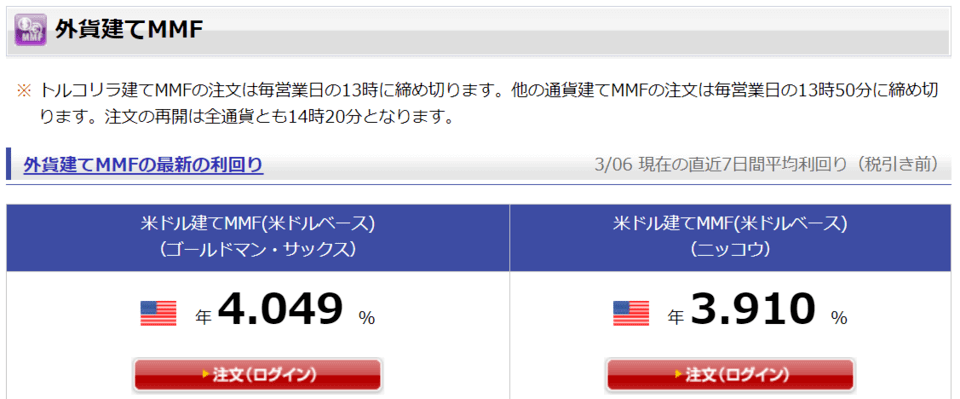

以下は、SBI証券や楽天証券で買えるMMFの例です。(2023年3月11日時点のホームページより)

このような状況もあり、「外貨建てMMFってどうなんですか?」という質問が、リベ大にも寄せられるようになってきました。

そこで今回の記事では、以下の4点について解説します。

外貨建てMMFって何?

外貨建てMMFのメリット

外貨建てMMFのデメリット

外貨建てMMFの使いどころ

MMFのように難しい言葉を聞くと、それだけで拒絶反応を示す人もいるかもしれません。

しかし、心配しなくても大丈夫です。

初心者向けに、できるだけ分かりやすく簡単に説明します。

今回紹介する内容は、絶対に「知って損しない」お金の知識です。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:外貨建てMMF 儲かる?

目次

解説動画:【初心者向け】年利4%の外貨建てMMFってアリ?メリット&デメリットを解説

このブログの内容は以下の動画でも解説しています!

外貨建てMMFって何?

「外貨建て」について

外貨建てMMFは、以下のような外国通貨(=外貨)で運用されています。

- 米ドル

- ユーロ

- 南アフリカランド

- トルコリラ

つまり、私たちが普段使っている「日本円」で運用されているワケではありません。

「MMF」について

冒頭で触れたように、MMFというのは次の頭文字を取った言葉です。

- M:Money

- M:Market

- F:Fund

注目ポイントは「F」、つまりファンドという部分です。

お弁当パックには、「ごはん」「ハンバーグ」「卵焼き」「煮物」のように、いろいろな食べ物が詰まっています。

同様にファンドには、以下のようにいろいろなモノが詰まっているワケです。

- 株式

- 債券

- 不動産

MMFはファンドなので、いろいろな投資商品が詰め込まれています。

ポイントは、詰めこまれているモノの質です。

お弁当も「○○弁当」という名前が大事なのではなく、中身の方が重要です。

MMFの中身は、以下のようにガチガチに安全性の高いモノばかりになっています。

- 預金

- 格付けの高い国債

- 格付けの高い社債

お弁当に例えると、全部サラダのように健康に良いものだけがギッシリ詰まっているイメージです。

お肉や天ぷらのように、ガッツリ食べて元気を出すようなパワーはないものの、胃もたれや胸やけを起こす可能性はほとんどありません。

つまりMMFは、株式や不動産のようなリスクの高い商品を組み込んでおらず、もともとリスクが低いといわれる債券の中でも、特にリスクの低い債券のみを組み込んでいるワケです。

- 可能な限り投資元本を維持する

→ 元本保証ではないものの、元本割れのリスクは著しく低い。 - 高い流動性を保つ

→ いつでも売ったり買ったりできる。 - 安定した収益を追求する

→ 確実に利息を得る。

外貨建ての投資商品にはいろいろな種類がありますが、リスクの小さい順に並べると「預金 ≒ MMF < 債券 < 不動産 < 株式」のようになります。

以上が、外貨建てMMFの概要です。

外貨建てMMFのメリット

まず、外貨建てMMFのメリット7選をお伝えします。

- 現状利回りが高い

- 複利効果が期待できる

- 安全性が高い

- 少額から投資できる

- 売買手数料がかからない

- 税金が有利

- 流動性が高い

メリット①:現状利回りが高い

2023年3月現在、ドル建てMMFの利回りは下図のように約4%程度です。

- 三菱UFJ銀行(メガバンク)の円預金:0.001%

- 楽天銀行(ネットバンク)の円預金:0.1%

- ソニー銀行のドル定期預金:3.0%~4.5%

上記と見比べると、ドル建てMMFは高利回りの部類ということが分かります。

もちろん、片方は「預金」で、片方は「ドル建てのファンド」なので、リスクの性質が違います。

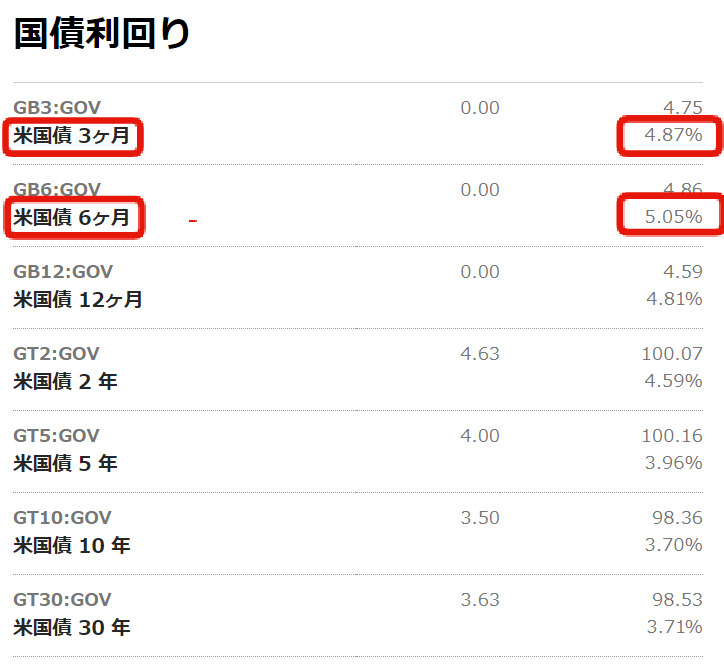

以下の「米国債の利回り一覧」の表をご覧ください。

上記の表で注目してもらいたい部分は、「米国債3カ月:4.87%」「米国債6カ月:5.05%」のあたりです。

ドル建てのMMFは、このような短期金利におおむね連動します。

短期金利が上がればドル建てMMFの利回りも上がり、短期金利が下がればドル建てMMFの利回りも下がるイメージです。

タイムリーに、このような動きをします。

また後述するように、外貨建てMMFでは、0.7%程度の運用コストがかかります。

短期国債の利回り4.8%程度から運用コストの0.7%程度を引くと、MMFの「4%程度の利回り」になるワケです。

メリット②:複利効果が期待できる

外貨建てMMFを購入すると、利息がもらえます。

利息は基本的にキャッシュとして直接もらえるワケではなく、毎月末に利息相当額が再投資される仕組みになっています。

複利の効果で、雪だるま式に投資元本が増えていく仕組みです。

MMFを売却・解約する時に、今までに発生した利息と元本がまとめて返ってきます。

メリット③:安全性が高い

外貨建てMMFは、元本保証されている商品ではありません。

しかし、元本割れを起こさないような超おカタい運用をしています。

利息も元本も耳を揃えて返してもらえる可能性が非常に高い、格付けの高い債券だけに投資しているワケです。

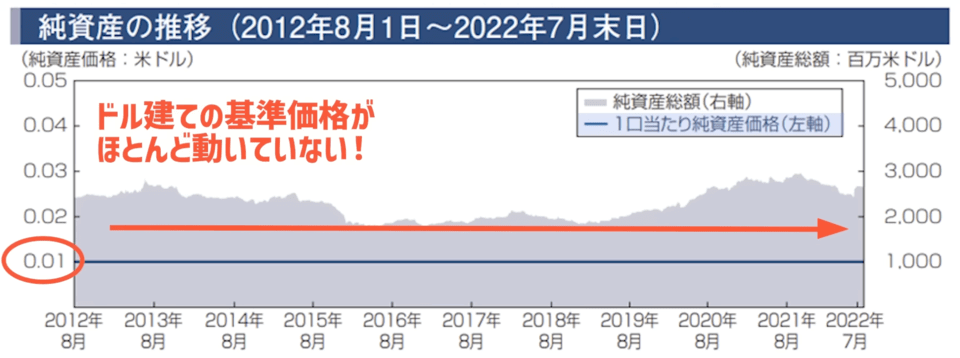

グラフの青い線が、SBI証券で売られているドル建てMMFの1口あたり基準価格です。

個別株でいう「株価」のようなものです。

これは、ドル建ての基準価格がほとんど動いていないことを表しています。

株のような値動きの激しい資産とは、全然違うというワケです。

メリット④:少額から投資できる

ドル建てMMFは、少額から購入することができます。

例えば楽天証券では10ドル(約1,350円)から購入可能で、0.01ドル(1.35円)刻みで追加購入できます。

ちなみに「他の似たような商品はどうなの?」という質問については、以下のような回答になります。

- ソニー銀行の外貨定期預金:10万円から

- 短期米国債に投資している債券ファンド「SHV」:約110ドルから

いずれも少額から投資可能ですが、外貨建てMMFの方がさらに少額から投資できるワケです。

メリット⑤:売買手数料がかからない

外貨建てMMFを購入する際、手数料はかかりません。

銀行や証券会社の窓口で投資信託を買う場合、購入額の数%の手数料を取られることがありますが、外貨建てMMFではそのようなことはありません。

メリット⑥:税金が有利

アメリカの株式やファンドに投資すると、配当金や分配金といったインカムゲインを得られることがあります。

インカムゲインを受け取る時、基本的には以下の3種類の税金がかかります。

- 外国税:10%

- 所得税:15.315%

- 住民税:5%

一方、外貨建てMMFから得られる分配金には、外国税の10%がかかりません。

また、外貨預金と比べた場合も税金が有利です。

外貨建てMMFの売買で生じた利益・損失は「譲渡所得」になります。

以下のようなケースを想像してください。

- 外貨建てMMFで、1万円の利益。

- 株式投資で、1万円の損失。

→ トータルで、プラスマイナスゼロという状態。

譲渡所得は「損益通算」が可能なので、上記のケースでは損益を相殺することで、外貨建てMMFの利益については税金を払わなくても良くなります。

一方、外貨預金を円に替えることで発生した利益は「雑所得」になります。

雑所得は、同じ雑所得の範囲内でしか損益通算ができません。

つまり、外貨預金で利益が出た場合、株式投資で損を出していても損益を相殺することができないワケです。

外貨預金で生まれた利益については、キッチリ税金を納める必要があります。

一方で外貨建てMMFは、損益通算が可能な点や、特定口座(源泉徴収あり)の利用により確定申告が不要な点で、利便性が高くなっています。

メリット⑦:流動性が高い

外貨建てMMFは、いつでも売買が可能です。

購入した外貨建てMMFには満期がなく、買付け日の翌営業日からすぐに売却の指示も出せます。

また解約・売却について、ペナルティも一切ありません。

一方で外貨預金は、原則満期まで解約ができません。

中途換金する場合は、ペナルティ(=解約手数料)が必要な場合もあります。

このような点を考えても、身軽なのは外貨建てMMFというワケです。

外貨建てMMFのデメリット

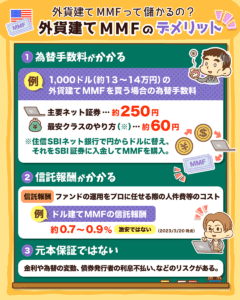

外貨建てMMFのデメリットを、3つ紹介します。

- 為替手数料がかかる

- 信託報酬がかかる

- 元本保証ではない

デメリット①:為替手数料がかかる

先ほど、外貨建てMMFの購入には売買手数料がかからないとお伝えしましたが、為替手数料はかかります。

為替手数料というのは、円をドルに替えたりドルを円に替えたりする時の通貨の交換手数料のことです。

メガバンクの為替手数料は、およそ以下のようになっています。

- 窓口:1米ドルあたり1円

- インターネットバンキング:1米ドルあたり25銭

- 主要ネット証券:1米ドルあたり25銭

- 最安クラスの方法:1米ドルあたり6銭

ちなみに最安クラスの方法というのは、「d NEOBANK(旧住信SBIネット銀行)で円をドルに替える」→「それをSBI証券に入金する」→「そのドルを使い外貨建てMMFを購入する」というものです。

ざっくり1,000ドル(約13~14万円)の外貨建てMMFを買うために、60円~250円程度の手数料がかかるイメージです。

デメリット②:信託報酬がかかる

外貨建てMMFは、ファンドです。

ファンドというのは、投資家が出したお金をプロが運用する仕組みです。

プロに任せることで、手間暇をかけずに手軽に投資ができる一方、人件費などの運用コストを負担する必要があります。

ドル建てMMFの信託報酬は、現状はおよそ0.7%~1.0%程度になっています。

先ほども説明した通り、外貨建てMMFの実質的な利回りは、「アメリカの短期金利4.75%程度から、信託報酬0.7%程度を控除する」というのが、ざっくりした計算方法です。

「税金が有利」「安全性が高い」「流動性が高い」といったメリットを総合的に判断した上で、「実質的な利回りが4%程度あるならOK」と思えるなら、この信託報酬は許せる水準ということになります。

デメリット③:元本保証ではない

外貨建てMMFは、元本保証の商品ではありません。

元本の安全性が高いことと、元本が保証されていることは、似ているようで全然違います。

金利の上下により、元本価格や受け取れる利息が影響を受けます。

債券の発行者が、「利息を払えなくなるリスク」「元本の支払い義務に応じられなくなるリスク」があります。

要は、お金を貸した先の人が、「お金を返せなくなる」リスクです。

円安になれば為替差益が、円高になれば為替差損が出ます。

為替は短期間で±10%動くことも珍しくなく、価格変動はそれなりに大きくなります。

年4%の利息をもらえたとしても、10%の為替差損が出れば、トータルで6%の損失というワケです。

ここまで見てきたように、外貨建てMMFには以下のようなデメリットがあります。

- 一切手数料がかからない、というワケではない。

- 信託報酬が激安、というワケではない。

- 元本保証されている、というワケではない。

投資をする際は、くれぐれも「メリット」「デメリット」の両方を見てください。

コインの表と裏、両方見た上で投資を行うのが、投資家の仕事です。

良いところにしか目を向けない人は、投資の世界ではカモネギになってしまいます。

外貨建てMMFの使いどころ

結論としては、使いどころは「余剰資金の一時的な置き場所」です。

使っておらず、遊ばせているドルがある場合、MMFにしておくのは大いにアリということです。

順番に説明すると、まずMMFは短期の取引には向いていません。

1日・2日といった短期間でのトレードをしたい人は、FXの方がはるかに向いています。

MMFは、「1日保有してどうこうする」ものではないというワケです。

また、MMFは長期投資にも向いていません。

3年・5年・10年といった長期で見ると、長く持てば持つほどインフレに負けやすく、単純なリターンを求めるのであれば、もっとリターンの良い債券ファンドがあるからです。

10年・20年もの間使わないお金であれば「株を買っておけばOK」というのが、リベ大のスタンスです。

結局MMFを使う場面は、せいぜい「数カ月~1年」程度の間のお金の置き場所というイメージです。

以下のように、ドル建ての配当金をもらうケースが、MMFの分かりやすい使用例になります。

- VYMやHDV、SPYDといった高配当株ファンドから分配金を受け取った。

- すぐに円に替えて使いたいワケではない。

- そのまま再投資するのは、現状株価が高いから嫌だ。

→ 少しの間、ドル建てMMFで運用しておく。

受け取った配当金・分配金を、ドルのまま寝かせておいても利息はつきません。

ドルのまま置いておこうが、ドル建てMMFにしようが、為替リスクがあることは変わりません。

それであれば、利息が付く分ドル建てMMFの方がおトクというワケです。

もしくは、以下のような使い方もあります。

- これから、どんどん円安になりそう。

- ひとまず、今のうちに円をドルに替えておこう。

- とはいえ、株や債券を買うのはもう少し様子を見てから…。

→ とりあえず、ドル建てMMFで運用しておく。

いずれにせよ、分配金なり余剰資金なり遊んでいるお金がある状態で、数カ月~1年程度を目安に少し利息を稼いでほしい時に、外貨建てMMFは使えるというワケです。

流動性や安全性が非常に高いため、株価の暴落時には買付け資金にもなります。

そして外貨建てMMFは厳密には預金ではないものの、ほぼ同じくらい安全と考えても良い商品です。

少し前までは、ドル建てMMFの金利は超低金利だったため、遊ばせているドルをわざわざMMFに替えるメリットがありませんでした。

ところが今のように金利が上がってくるタイミングでは、MMFを有効活用できるというワケです。

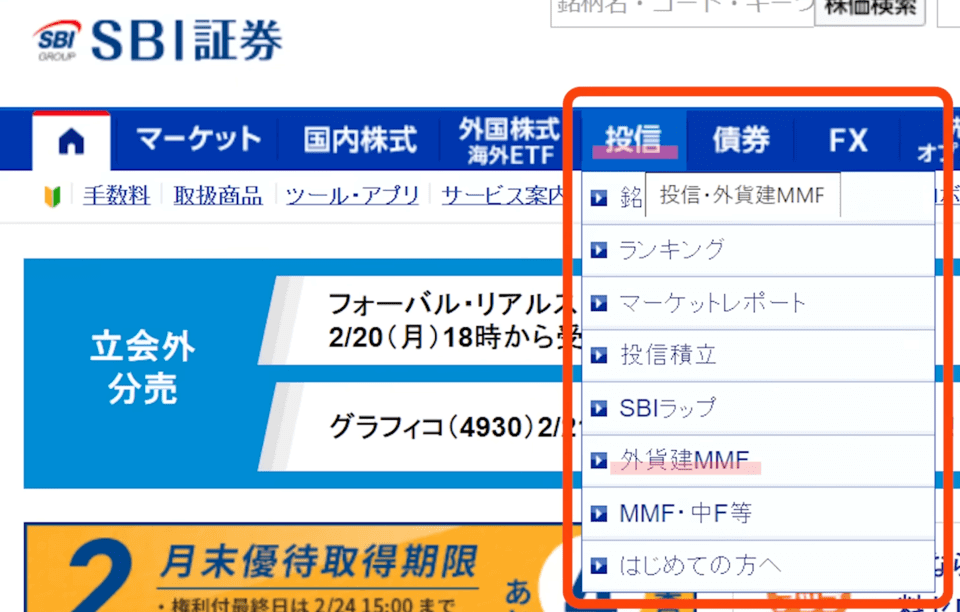

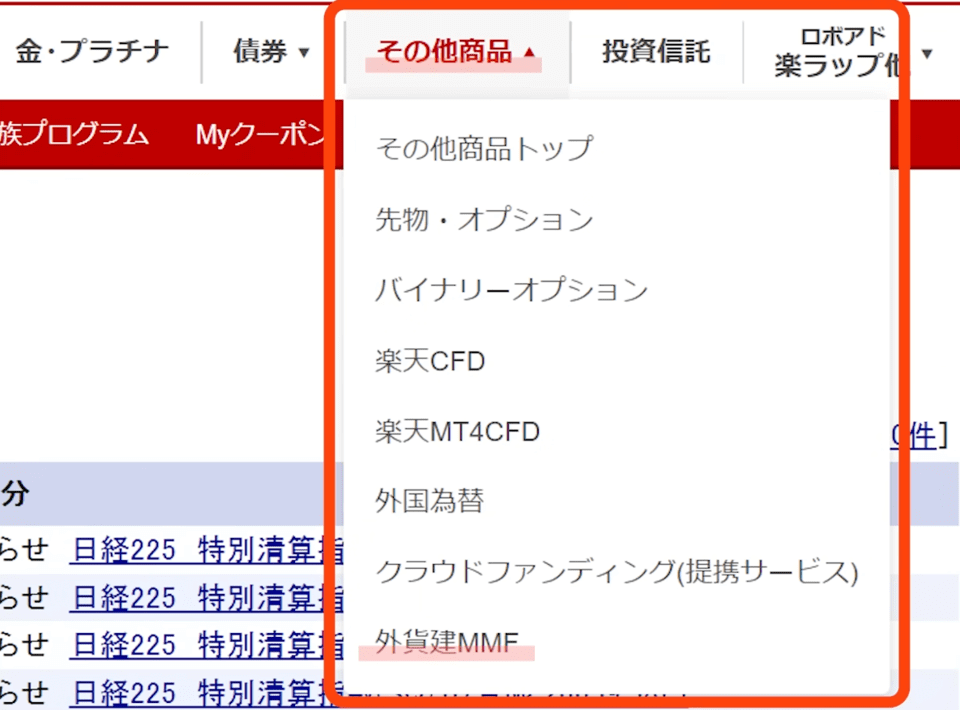

ここでSBI証券や楽天証券における、実際の買付け画面を紹介します。

どちらの証券会社にも、いくつかの商品がありますが、「ドル建てのMMF」で「表示されている利回りが高いもの」を選んでおけば良いでしょう。

まとめ:外貨建てMMFの特徴を理解して、使えないか検討してみよう!

外貨建てMMFって何?

外貨建てMMFのメリット

外貨建てMMFのデメリット

外貨建てMMFの使いどころ

MMFというのは、マネー・マーケット・ファンドを略した言葉です。

多くの商品が、米ドルなどで運用されています。

- 可能な限り投資元本を維持する

→ 元本保証ではないものの、元本割れのリスクは著しく低い。 - 高い流動性を保つ

→ いつでも売ったり買ったりできる。 - 安定した収益を追求する

→ 確実に利息を得る。

① 現状利回りが高い

→ ドル建てMMFは、4%前後の実質利回り。

② 複利効果が期待できる

→ 毎月末に、利息は再投資される。

③ 安全性が高い

→ 元本割れのリスクは、著しく低い。

④ 少額から投資できる

→ 10ドル程度から購入できる。

⑤ 売買手数料がかからない

→ 初心者でも安心して購入できる。

⑥ 税金が有利

→ 利息に対して、外国税がかからない。外貨預金と異なり損益通算可能で、確定申告の必要もない。

⑦ 流動性が高い

→ 満期がなく、買付日の営業日翌日からノーペナルティでいつでも売れる。

① 為替手数料がかかる

→ 片道で、1ドルあたり6銭~25銭程度かかる。

② 信託報酬がかかる

→ 0.7%~1.0%程度かかる。

③ 元本保証ではない

→ 元本の安全性は高いものの、保証はない。為替により、元本の円建て評価額は変動する。

外貨建てMMFの主な使いどころは、「余剰資金の一時的な置き場所」です。

外貨建てMMFは、デイトレードのような短期売買や、3年・5年・10年といった長期投資に向いている商品ではありません。

数カ月~1年程度を目安に、遊ばせておくのがもったいないお金を置いておく場所です。

- 外国株の分配金を、そのままドルで置いておくのではなく、MMFにしておく。

- 外国株の買付け資金を、円からドルに替えてMMFにしておく。

現状のように金利が高くなってくると、MMFや債券などに少しずつ「うま味」が出てきます。

マネーリテラシーの低い人にとって、「外貨」といえば銀行での外貨預金になりがちです。

一方マネーリテラシーの高い人は、以下のように賢い選択ができます。

- 外貨建てMMFを買う。

- FXを使ったレバレッジ1倍の取引で、外貨預金のようなポジションを作る。

FXを使い、外貨預金よりおトクに「外貨預金のような」ポジションを作る方法については、過去の記事でも詳しく解説しているので、参考にしてください。

繰り返しになりますが、外貨建てMMFはリベ大でおすすめしているSBI証券や楽天証券などのネット証券で手軽に買えます。

今の時代、ネット証券口座さえあれば、優良な金融商品はだいたい買えます。

現代の富の貯蔵庫は、金庫や銀行口座ではなく証券口座です。

まだ証券口座を持っていない人は、しっかりと準備しておきましょう。

なお、リベ大のオンラインコミュニティ「リベシティ」では、今回紹介したような投資の話ができるチャットもたくさんあります。

リベシティ内限定で、定期的に高配当株の情報もお届けしているので、興味のある人はぜひ遊びに来てください。

学べば学ぶほど、おトクで賢い選択ができるようになるのが「お金の世界」です。

今回学んだような知識を10個・100個と積み上げた先に、お金持ちの世界があります。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!