皆さんは次の言葉をどのように定義しますか?

お金持ち

貧乏

「年収の高い人がお金持ちで、年収の低い人が貧乏」「資産の多い人がお金持ちで、資産の少ない人が貧乏」など、いろいろな定義があるでしょう。

一般的には、純資産をベースに考えることが多いようです。

日本には「億り人」という言葉があります。

億り人はいわゆるお金持ちですが、彼らは年収が1億円あるワケではなく、純金融資産が1億円ある人たちです。

ここで新しい考え方を追加してみましょう。

その考え方とは、対自分で見るというものです。

つまり、以下のように考えるワケです。

「昨日の自分よりお金が増えた」なら、お金持ちになっている。

「昨日の自分よりお金が減った」なら、貧乏になっている。

1カ月後暴落に巻き込まれて、皆さんの資産は5,000万円になりました。

この状態で、皆さんは自分を「お金持ち」だと思えるでしょうか?

おそらく多くの人が「一時期は1億円も持っていたのに5,000万円も減らして貧乏になった!」と考えるはずです。

そこで今回の記事では、大きく以下の2点について解説します。

今日よりも貧乏にならないための2つのポイント

分散投資をする上での注意点3選

「たった1カ月で資産が20%も増えた!」

「上昇トレンドに乗り、資産が1,000万円を超えた!」

今後このお金を減らす(今日よりも貧乏になる)のか、それとも今後も着実に増やせる(今日よりも貧乏にならない)のかは、皆さんの立ち振る舞い次第です。

しっかり勉強して、うまく立ち振る舞えるようになりましょう。

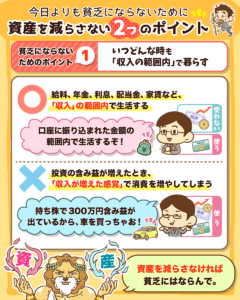

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:貧乏にならない 2つのポイント

目次

解説動画:【永遠のテーマ】今日よりも貧乏にならないための2つのポイント

このブログの内容は、以下の動画でも解説しています!

今日よりも貧乏にならないための2つのポイント

結論からお伝えすると、ポイントは次の2つです。

- いつどんな時も「収入の範囲内」で暮らす

- 資産に「多様性」を持たせる

ポイント①:いつどんな時も「収入の範囲内」で暮らす

収入の範囲内で暮らすというのは、以下のような状態を指します。

給料、年金、利息、配当金、家賃など、インカム(収入)の範囲内で暮らす

資産(金の卵を産むニワトリ)そのものには手をつけない

お金持ち・貧乏の定義を「資産額」で決める場合、資産(金の卵を産むニワトリ)そのものを売らなければ、基本的に資産は減りません。

要は、含み益をインカム(収入)として認識して良いのかという問題です。

例えば、次のようなケースをイメージしてください。

- 100万円で買った株が、1年で120万円になった

→ 今売ればプラス20万円が手に入るため、収入と考えて良い? - 3,000万円で買った家が、1年で3,300万円になった

→ 今売ればプラス300万円が手に入るため、収入と考えて良い?

皆さんはどのように考えたでしょうか。

結論、含み益の増加分は「インカム(収入)」として認識しない方が無難です。

少しだけ怖いケースを紹介します。

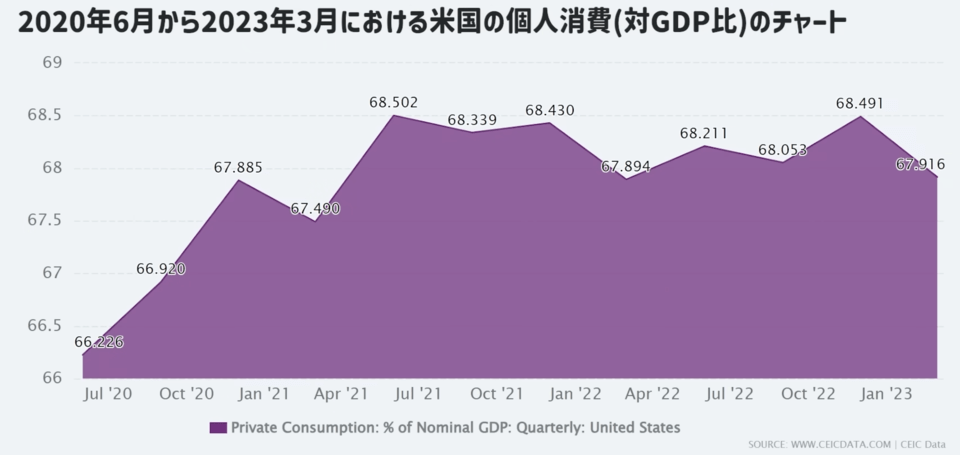

アメリカは、GDPの約7割が個人消費という超消費大国です。(下図参照)

このアメリカでは、資産効果について頻繁に指摘されています。

資産効果というのは、株高や不動産高のように持っている株式や不動産の価格が上がると、それに伴い個人消費が活発になる現象を指します。

アメリカ人の中には、次のような考え方で生きている人がいるワケです。

「持ち株の評価益が300万円も増えている!ちょっと良い車をローンで買おう!」

「マイホームの評価益が500万円も増えている!欲しかったブランドバッグをカードローンで買おう!」

さらには、現在は含み益がないにもかかわらず、今後の含み益をアテにして借金する人もいます。

含み益が増えた時、それを収入と考え消費を増やすライフスタイルは、株高のうちは良いかもしれません。

しかし今後相場が悪くなったらどうなるでしょうか。

株式や不動産の含み益は一気に消滅し、贅沢品をローンで買っている場合、ローンの重い負担だけがしっかり残ります。

1,000万円の含み益を想定して1,000万円のベンツをローンで買ったケースだと、相場が悪くなり1,000万円の含み益が消失すると、1,000万円のローンだけが残るイメージです。

含み益の増加分を「収入の増加」とみなすのであれば、含み益の減少・含み損の増加も「収入の減少」とみなす必要があります。

ところが、多くの人の頭の中は次のようになっています。

相場が良い時:給料+含み益の増加分が自分の収入

相場が悪い時:給料が自分の収入

プラスを認識するのであれば、マイナスも認識しないといけません。

次のような人は、含み益の増加を収入と捉えてはいけません。

- 含み益の減少分を「収入の減少」とみなせない人

- 含み益がガクっと減った時に、ライフスタイルの水準をガクっと落とせない人

実のところ、上記のようなタイプの人はかなり多いのではないでしょうか。

いずれにせよ、含み益は実現するまではマボロシです。

含み益の上げ下げは、インカム(収入)としてカウントするようなものではありません。

「収入の範囲内で暮らす」という時の収入の範囲は、以下のような現実の入金額をベースに考えるべきです。

- 給料

- 年金

- 利息

- 配当金

- 家賃収入

自分の口座に入金されていなければ、本当の意味で自分のお金とは言えません。

繰り返しになりますが、収入の範囲内で暮らすというのは以下のような状態です。

現実に手にした収入の範囲内で暮らす

資産(金の卵を産むニワトリ)そのものには手をつけない

お金持ち・貧乏の定義を「資産額」で決める場合、資産(金の卵を産むニワトリ)そのものを売らなければ基本的に資産は減りません。

これを守ることで、今日より明日貧乏になることはないワケです。

ポイント②:資産に「多様性」を持たせる

1つ目のポイント、「いつどんな時も収入の範囲内で暮らす」と聞いて、次のように感じた人もいるでしょう。

ちなみに、投資をしておらず「100%現金や預金で持っている」という人でも、資産が減る可能性はあります。

なぜならインフレでお金の価値が下がれば、実質的には資産減になり使えるお金が減るからです。

インフレに対して、現金はあまりにも弱いワケです。

そこでもう1つのポイント、資産に多様性を持たせる対策が必要になります。

「徹底した分散投資を行おう!」というのが、今回のメインテーマです。

リベ大ではいつも、「分散投資を徹底することの重要性」をお伝えしていますが、今回はもう少し踏み込んだ内容を紹介します。

この言葉については後ほど詳しく解説するので、ひとまず話を進めていきます。

世の中には以下のように、間違った分散投資と正しい分散投資があります。

間違った分散投資:とにかくいろいろなものに投資する

正しい分散投資:相関係数を意識して、いろいろなものに投資する

相関係数を意識できるかどうかが、正解と間違いの分かれ目になるワケです。

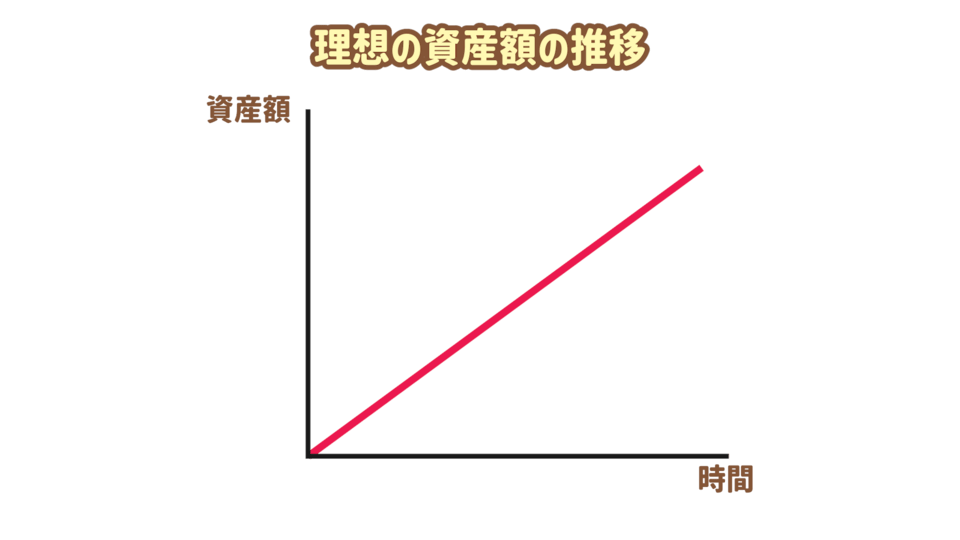

今回のテーマは「今日よりも貧乏にならないために」なので、究極的には皆さんの資産額が以下のように増えれば良いワケです。

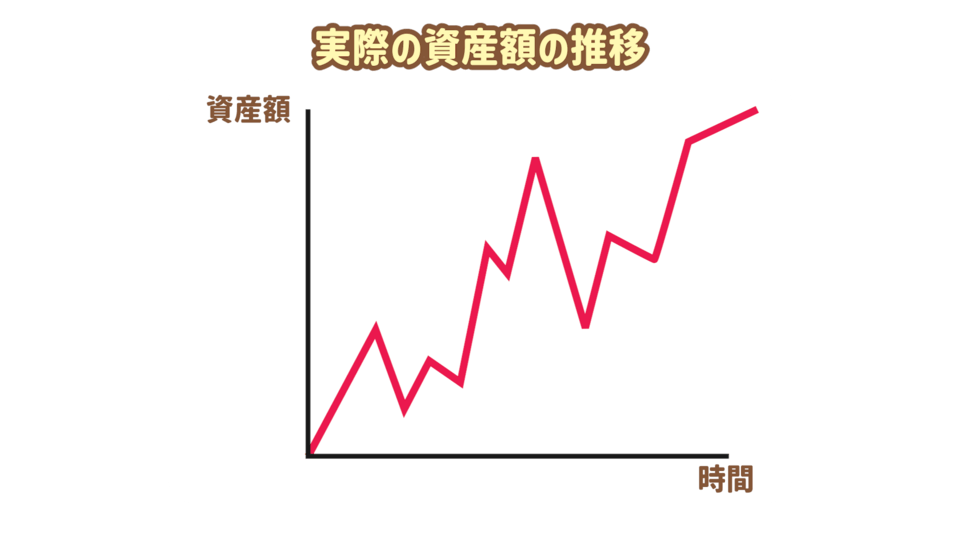

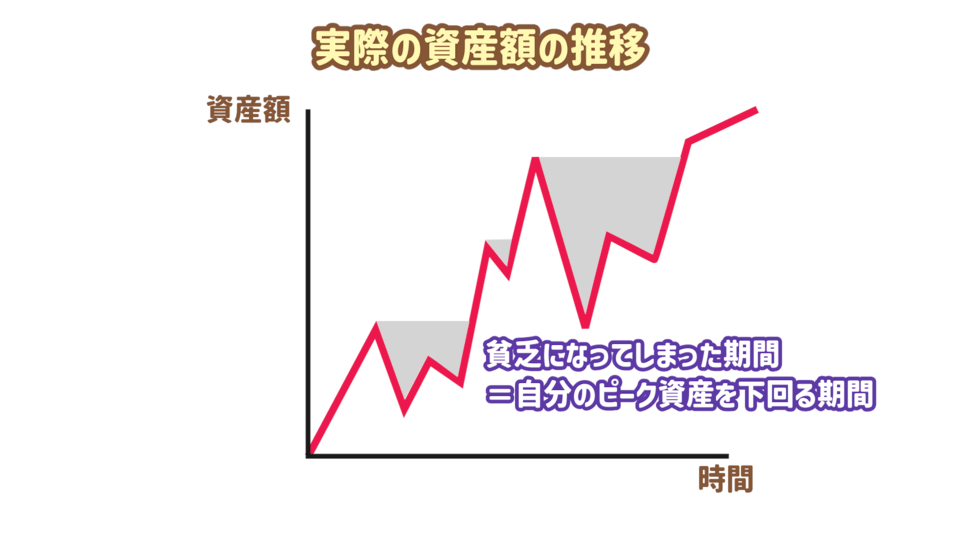

投資にはリスクがあります。

価格は上下に変動するため、最終的に資産が増える場合でも実際の資産額推移は以下のようになります。

グレーの期間は、自分のピーク資産(=過去最高の資産額)を下回る期間です。

このような期間を、

- そもそも発生しづらくしたい

- 発生しても、期間が短くなるようにしたい

と考えた場合に有効なのが、分散投資です。

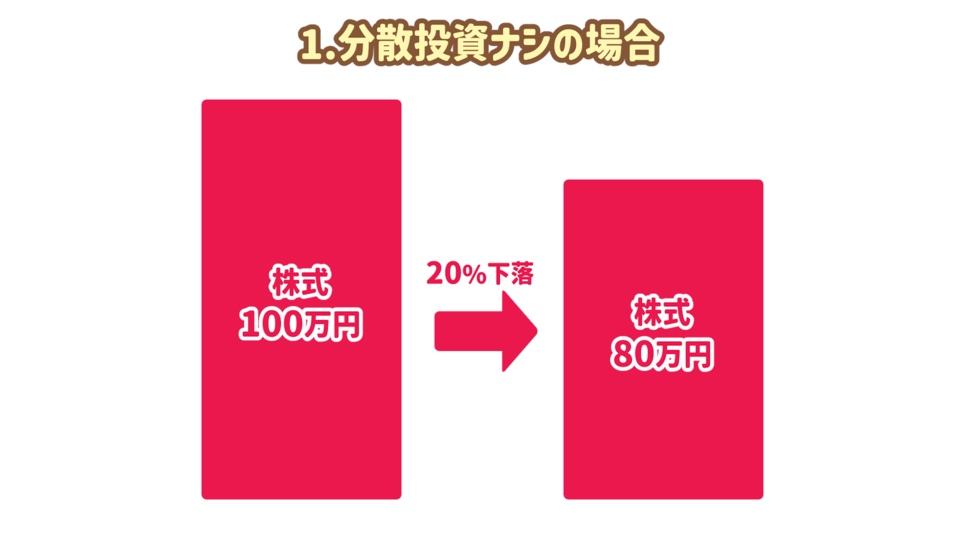

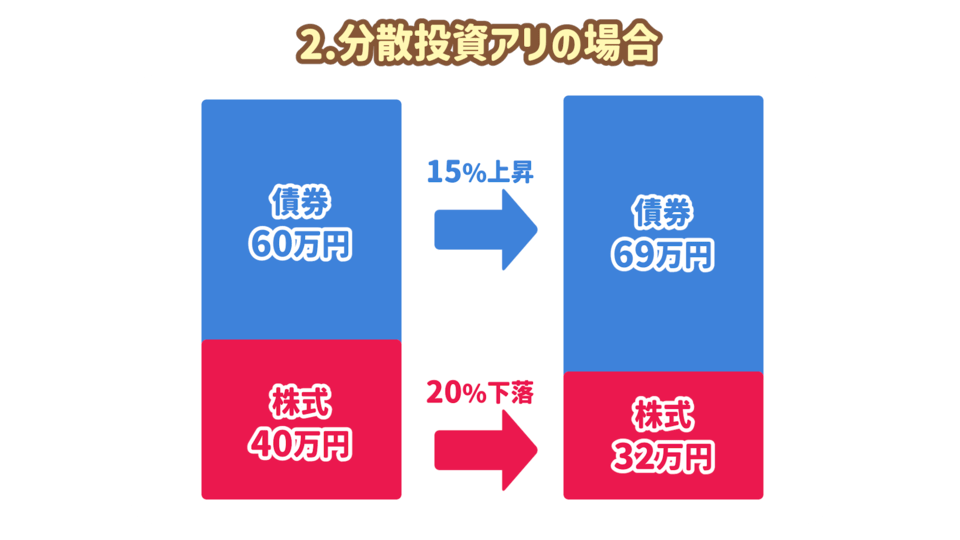

分散投資あり・なしの違いについて、具体的に2つのケースを比較してみましょう。

分散投資しておらず、株式が20%下落して100万円が80万円になるケースです。

分散投資しており、株式が20%下落して32万円になる一方で、債券が15%上昇して69万円になるケースです。

このケースでは合計が101万円になり、株価が暴落したにもかかわらず昨日より貧乏ではない状態になっています。

つまり、Aが値下がりしてもBが値上がりしてくれればトータルでOKというワケです。

上手な分散投資ができると、安定したインカムで同じレベルのライフスタイルを維持しつつ、なるべく資産額を減らさず心穏やかに生きていけます。

先ほどのケースで分散投資が有効に機能した理由は、株式が値下がるタイミングで債券が値上がるというように、それぞれの資産が「逆の動き」をしたからです。

株式・債券ともに暴落するのであれば、分散する意味はありません。

つまり分散投資を有効に機能させるためには、逆の値動きをするものを組み合わせることが大事というワケです。

分散投資を、「なんでもかんでも、とにかくいろいろなものに分散する投資」と考えてしまうのは、投資初心者あるあるの勘違いです。

ここで、いよいよ先ほど紹介した「相関係数」が登場します。

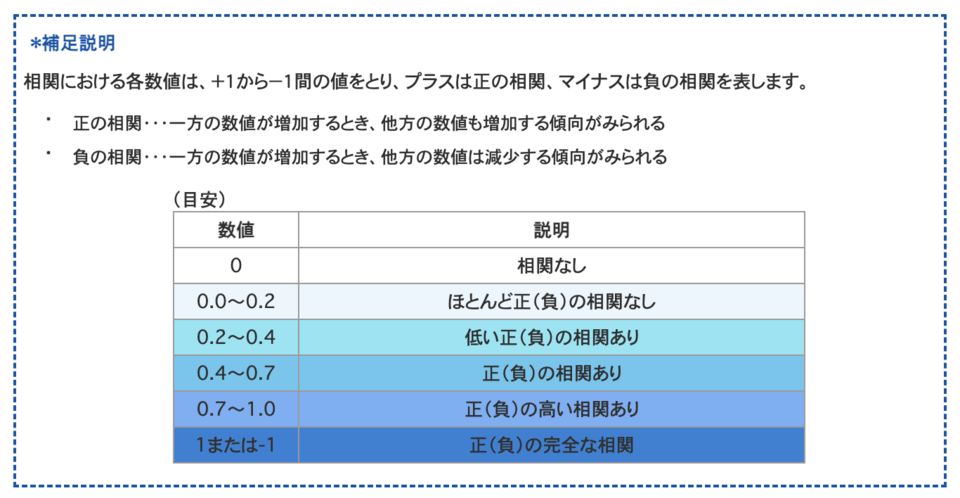

相関係数は2つのデータの関係性を表す言葉で、以下のような特徴があります。

−1から+1の間の数字になる

プラスの数字だと、正の相関(=似たような値動き)

→ 数字が1に近づけば近づくほど、強い正の相関になる。

マイナスの数字だと、負の相関(=逆の値動き)

→ 数字が−1に近づけば近づくほど、強い負の相関になる。

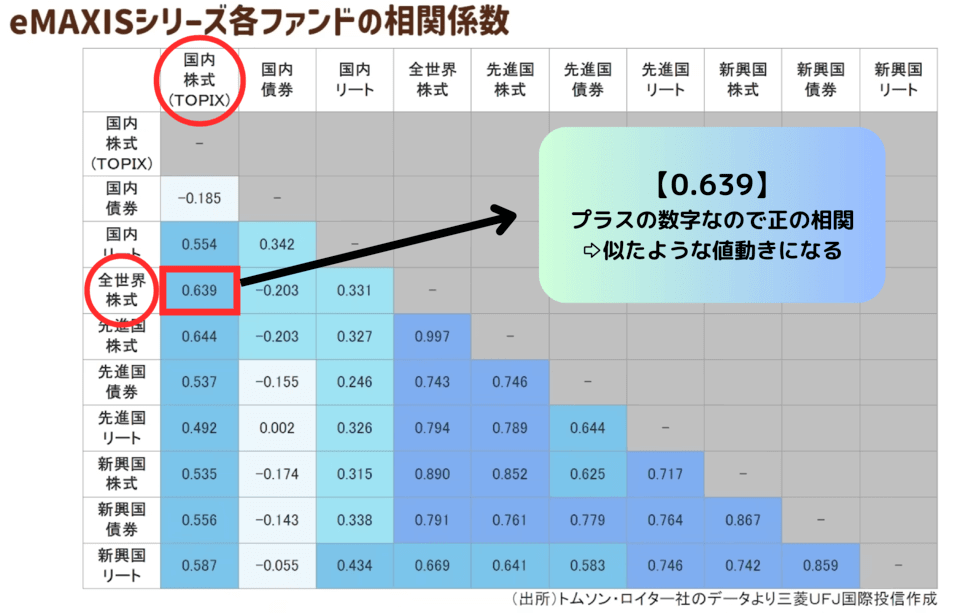

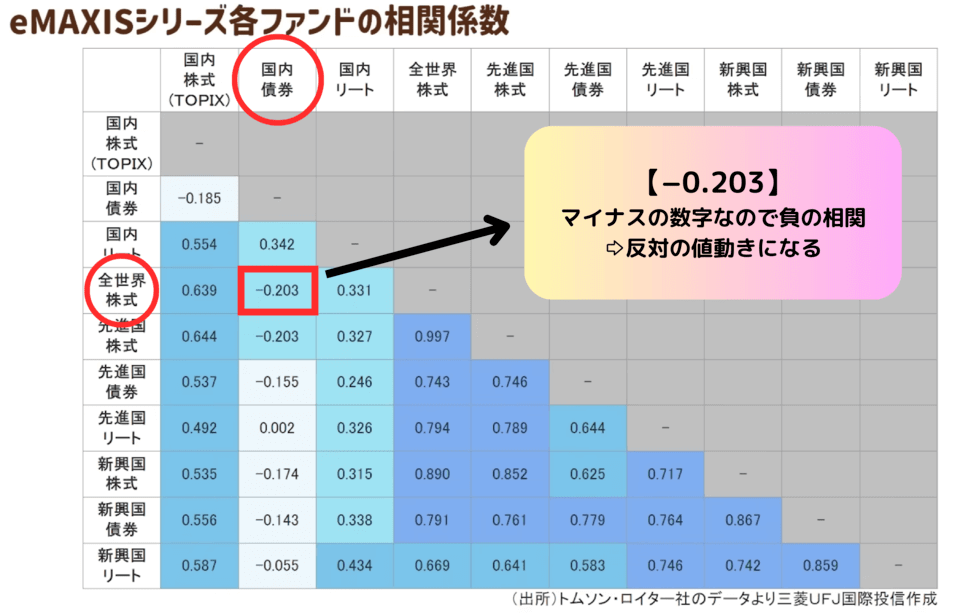

上図は、皆さんも大好きなeMAXISシリーズの相関係数一覧です。

赤く囲った部分を見てみると、全世界株式(オルカン)と国内株式の相関係数は、0.639になっています。

プラスの数字なので、正の相関(似たような値動き)です。

0よりも1に近く比較的高い相関があるため、以下のようなイメージになります。

全世界株式が値上がりすると 国内株式も値上がりすることが比較的ある

全世界株式が値下がりすると 国内株式も値下がりすることが比較的ある

全世界株式と国内債券の相関係数は、−0.203となっています。

マイナスの数字なので、負の相関(反対の値動き)です。

−1よりも0に近く、負の相関の中でも弱めの数字です。

以下のようなイメージになります。

全世界株式が値上がりすると 国内債券は値下がりすることが時々ある

全世界株式が値下がりすると 国内債券は値上がりすることが時々ある

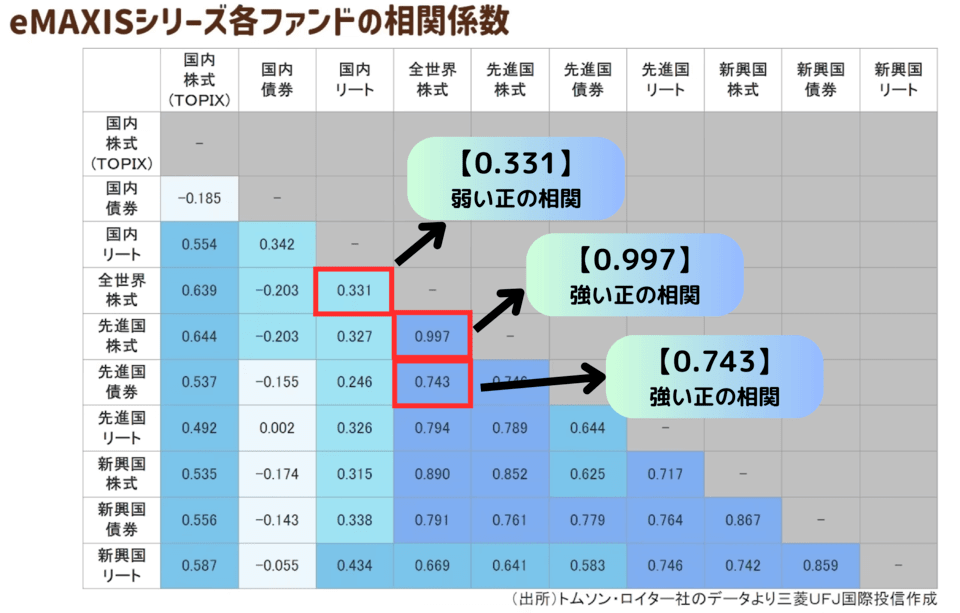

- 全世界株式と国内リート:0.331(弱い正の相関)

- 全世界株式と先進国株式:0.997(強い正の相関)

- 全世界株式と先進国債券:0.743(強い正の相関)

たくさん分散しているつもりでも、「強い正の相関」を持つものばかりに投資しているケースもあるかもしれません。

正の相関のものばかりを集めても、分散投資の効果は弱まります。

一方、負の相関を持つものも含めてバランス良く投資すると、「Aは下がってBは上がる」というように下落ダメージを軽減できる可能性が高まります。

日本の高配当株ポートフォリオを考える時、大型株や景気敏感株ばかりにすると良くないとお伝えしているのは、この辺りも大きな理由の1つです。

資産に多様性を持たせることで、全体の値動きをマイルドにすることも大事なワケです。

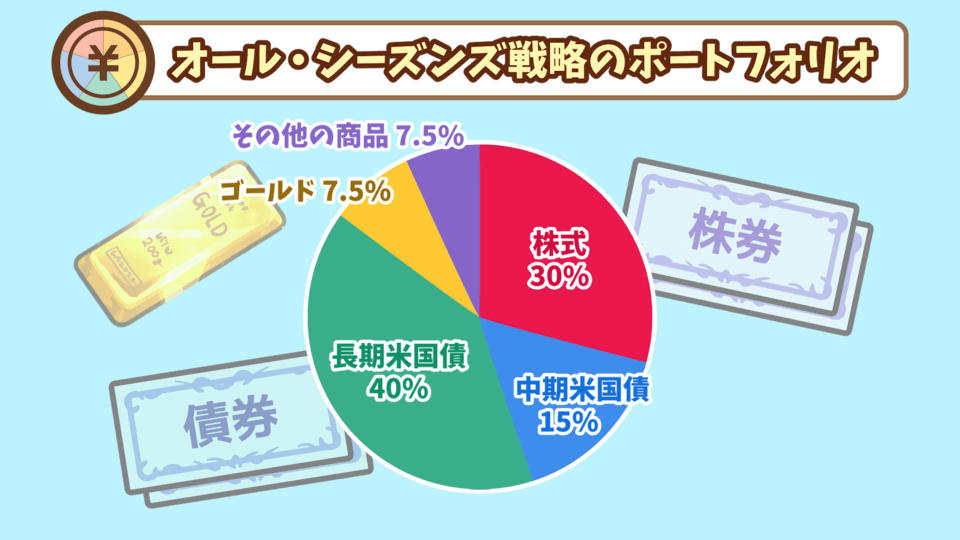

ところで皆さんは、オール・シーズンズ戦略をご存じですか?

オール・シーズンズ戦略は、有名投資家のレイ・ダリオ氏が考案したポートフォリオです。

これは、「資産に多様性を持たせ、好景気や不景気といったどんな季節もうまく乗り切ろう」という投資戦略です。

オール・シーズンズ戦略のポートフォリオは、以下のようなイメージになります。

- 株式:30%

- 中期米国債:15%

- 長期米国債:40%

- ゴールド:7.5%

- その他の商品:7.5%

- 1984年~2013年の30年間のリターン:年9.72%

- 1939年~2013年の75年間で損失を出した回数は10回のみ

- 最大の損失は3.93%(※ドル建て)

「今日より貧乏になる日」が少なく、なったとしても下落幅がかなり小さくなります。

資産を減らさずに増やしたい人にとって、この値動きはまさに理想と言えるでしょう。

これを可能にしているのが、効果的な分散投資というワケです。

−1から+1の間の数字になる

プラスの数字だと、正の相関(=似たような値動き)

→ 数字が1に近づけば近づくほど、強い正の相関になる。

マイナスの数字だと、負の相関(=逆の値動き)

→ 数字が−1に近づけば近づくほど、強い負の相関になる。

先ほど紹介したデータのように、相関係数を示すデータは自分で検索して探すこともできます。

また投資ツールを使って計算することも可能です。

負の相関があるものを上手に組み合わせることで資産の値動きをマイルドにでき、今日よりも明日、貧乏になりにくい状態を作れます。

ここから先は、さらに踏み込んだ話になります。

分散投資をする上での注意点を紹介するので、ぜひ参考にしてください。

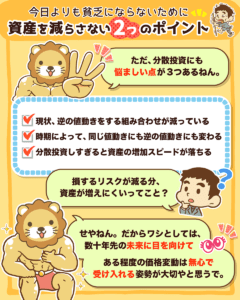

分散投資をする上での注意点3選

注意点は以下の3つです。

- 現状、負の相関のアセットが減っている

- 相関係数は変わる

- 分散投資しすぎると資産の増加スピードが落ちる

注意点①:現状、負の相関のアセットが減っている

現状、負の相関のアセット(資産)が減っています。

伝統的には、株式と債券は負の相関を持つことで知られていますが、最近はどちらかというと正の相関になっているのです。

さらに「国内株式・先進国株式・新興国株式」も全て正の相関だったり、「株式・REIT(リート)」も正の相関だったりします。

全部が全部同じような値動きをする場合、極論「暴落相場においては、基本的に逃げ場ナシ」という状態になります。

では、伝統的なリスクヘッジ資産のゴールドはどうでしょうか?

青色のVTと黄色のGLDの動きは、似たような波形になっていることが分かります。

一般的にゴールドは株式とは負の相関と言われ、安全資産として買われることも多い資産です。

そうであれば、株価が下がっている時にこそ価格が上がってほしいところです。

その他、ヘッジファンドなどを活用する手段もあるものの、この方法にも以下のようなデメリットがあります。

- 高コスト

- 流動性が低い

- 一般人はそもそも良いファンドにアクセスしづらい

このような点も考慮すると、小金持ちを目指す初心者が使えるものとは言えず、おすすめできません。

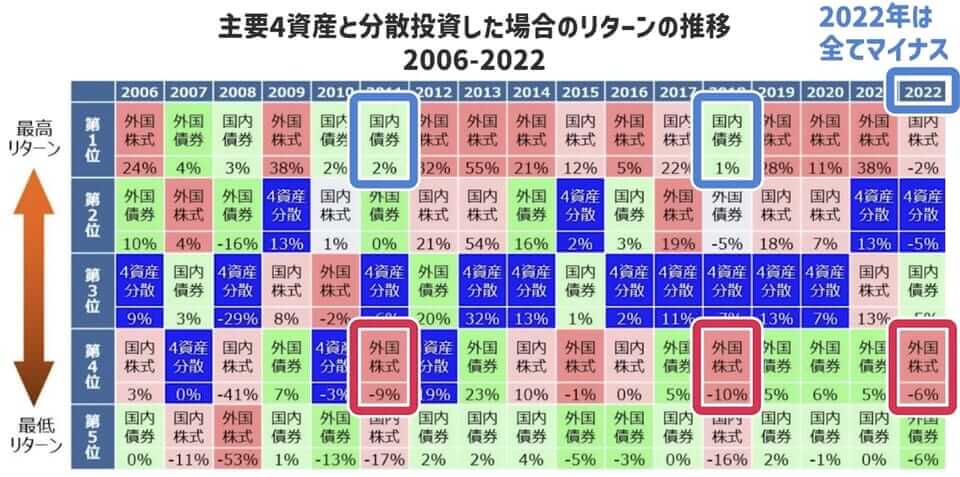

続いて以下の表をご覧ください。

リベ大でおすすめしている全米株式や全世界株式と似た成績になるのは、「外国株式」です。

上図赤枠で囲った部分、外国株式の成績が悪かった2011年(−9%)、2018年(−10%)、2022年(−6%)をご覧ください。

この外国株式がマイナスになっていた時、負の相関でプラスになっているアセットを確認してみましょう。(上図青枠部分)

- 2011年:国内債券 +2%

- 2018年:国内債券 +1%

- 2022年:プラスのアセットはナシ

つまり、外国株式の下落を大きく軽減してくれているアセットはないということです。

このように見ると、今日より貧乏にならないために資産を分散しても、効果は限定的になっています。

最近では、先ほど紹介したオール・シーズンズ戦略もイマイチという話もあります。

人的資本(働いて稼ぐ力)を充実させる

→ 生涯賃金が2億円のところ、スキルアップして2.5億円に増やすイメージ

現物不動産や太陽光を組み入れる

リアルビジネスを育てる

→ 事業価値500万円のビジネスを1,500万円に成長させるイメージ

このように、少し別の目線から資産の多様性を確保する必要があります。

特に人的資本(働いて稼ぐ力)を充実させることは、分散投資の一押しポイントです。

人的資本の特徴として、インフレに強い点もメリットとして挙げられます。

ピンと来た人は、この方向性でバリバリ強化していきましょう。

注意点②:相関係数は変わる

現在正の相関があるとしても、将来も正の相関があるとは限りません。

逆に、現在負の相関があるとしても、将来も負の相関があるとも限りません。

要するに、基本的な相関関係はあるとしても、時期によって「正の相関」になったり「負の相関」になったりするワケです。

相関係数は、意識すべきものではあるものの、妄信するようなものでもありません。

例えるなら、職場の「付き合う距離感が難しい人Best3」に入る上司のような存在です。

「うちの上司の言うことは、基本的にはしっかり聞いておいた方が仕事がうまくいくけど、あんまり妄信すると時々大きいミス・トラブルが起きるからなぁ…」というイメージでしょうか。

どのくらいの距離感で付き合うか、非常に難しいテーマというワケです。

注意点③:分散投資しすぎると資産の増加スピードが落ちる

- Aが下がった時のために、逆の値動きをするBにも投資しておこう

- Cが下がった時のために、逆の値動きをするDにも投資しておこう

- Eが下がった時のために、逆の値動きをするFにも投資しておこう

このようなことをしすぎると、行きつく先は「あまり値動きのないポートフォリオ」になります。

「こっちが上がるとあっちが下がる」「あっちが上がるとこっちが下がる」というポートフォリオなので、当然と言えば当然です。

「今日より明日、貧乏にならない」ようにするというのは、要するに「資産を減らしたくない」ということです。

その究極形は、リスクを一切取らないことです。

現金預金100%のような人であれば、基本的に資産は減りません。

投資家というのは、もう少し欲のある人です。

「できるだけ資産を減らさないようにしつつ資産を増やしたい」という願望を持っているワケです。

その温度感を調整するためのツールが、分散投資とも言えます。

まだ資産形成が十分に進んでいない人が、「今日より明日、貧乏にならないようにしよう!」と強く思ってしまうと、リスク回避に寄り過ぎてしまいます。

資産が少ないうちに分散しすぎると、ブレーキが効きすぎる状態になるワケです。

まとめ:ある程度のリスクは受け入れつつ、バランス良く資産を増やしていこう!

今回の記事では、以下の2点について解説しました。

今日よりも貧乏にならないための2つのポイント

分散投資をする上での注意点3選

お金持ちと貧乏の定義を「資産額」で決めるのであれば、今日よりも貧乏にならないというのは、資産を減らさないこととイコールです。

収入の範囲内で暮らすというのは、以下のような状態を指します。

給料、年金、利息、配当金、家賃など、インカム(収入)の範囲内で暮らす

資産(金の卵を産むニワトリ)そのものには手をつけない

この状態を維持できるのであれば、基本的に今日より貧乏になることはありません。

そして含み益の増加は、収入とみなすべきではないでしょう。

含み益の増加を収入としてカウントしたい人は、含み益の減少・含み損の拡大も「収入の減少」としてしっかりカウントしてください。

そして、その分だけライフスタイルの水準を落としましょう。

おそらく多くの人は実践するのが難しいのではないでしょうか。

というワケで、本当に入ってきた収入だけをカウントするようにしましょう。

どれだけ収入の範囲内で暮らしたとしても、市場価格の変動で資産そのものが減ると貧乏になります。

そのリスクを軽減するためのキーワードが「資産の多様性」です。

分散投資をする際は、相関係数を意識することが大事です。

相関係数というのは2つのデータの関係性を表す言葉で、以下のような特徴があります。

−1から+1の間の数字になる

プラスの数字だと、正の相関(=似たような値動き)

→ 数字が1に近づけば近づくほど、強い正の相関になる。

マイナスの数字だと、負の相関(=逆の値動き)

→ 数字が−1に近づけば近づくほど、強い負の相関になる。

分散投資をより有効に機能させたければ、負の相関を持つモノを組み入れなければなりません。

- 現状、負の相関のアセットが減っている

- 相関係数は変わる

- 分散投資しすぎると資産の増加スピードが落ちる

資産防衛をするには、ペーパーアセットだけでなく、人的資本(=稼ぐ力)やリアルビジネス、現物不動産など、より広い目線で取り組む必要があります。

最後に、皆さんに大事なことをお伝えします。

今回の流れを全てひっくり返すようですが、「今日より明日、貧乏にならないようにする」という点は、あまり意識しすぎない方が良いでしょう。

全額貯金をするのであれば、今日より明日貧乏になる可能性は低くなります。

その一方で、資産は増えません。

リスク回避をしすぎることで、ラクにならない可能性もあるワケです。

例えば資産10億円のような起業家であれば、以下のように毎日資産額が増えるような環境も作れます。

- 全額債券で運用して年3%~5%の収入を得る。つまり元本は比較的安全にキープしつつ、年間3,000万円〜5,000万円を得られる。

- ビジネスにより毎月1,000万円の収入があり、追加投資ができる。

このように資産がたくさんある人は、毎日資産が増えるようなハッピーな状態を作れるワケです。

とはいえリベ大で勉強している皆さんには、「リスクを回避しすぎる」ことや、「大きなリスクを背負ってビジネスを起こす」ことは、再現性という観点からおすすめできません。

例えば、「今日より明日貧乏にならないようにする」のではなく、「今日より10年後貧乏にならないようにする」というように考えるワケです。

要は、ある程度の対策をした後は、短期的な資産の変動は受け入れるということです。

皆さんの資産形成がうまくいけばいくほど、以下のような思いを持つ人も増えるでしょう。

いずれにせよ、「今日より貧乏になる日が来るなんてイヤだ!」と感じるようになりがちです。

育ってきたこの感情が、いつかどこかで投資判断を誤らせます。

このような場面に直面した時は、ぜひ今回の内容を思い出してください。

大事なのは、以下のような姿勢です。

基本に忠実に動く

収入の範囲内で暮らす

資産に多様性を持たせる

ある程度の価格変動は無心で受け入れる

ぼったくり保険

ぼったくりヘッジファンド

よく分からない非上場株

悪徳業者に紹介された不動産投資

ちょっとしたお金を持つようになると、怪しい話を持って来る人が本当に増えます。

「安全にお金を増やしたいと考える小金持ち」ほど、騙しやすい人はいません。

スジの良い投資を行いつつ、ある程度のリスクは受け入れていきましょう。

そしてもっと広い視点で、「稼ぐ力」を鍛えることも忘れてはいけません。

▼図解:稼ぐ力

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!