「楽天グループ、経営がヤバいらしい。」

「もし楽天が倒産したら、楽天証券もヤバいんじゃない?」

「そういえば、楽天証券からの配当金が遅い気がする…。」

「楽天証券で保有している個別株や投資信託、他社に移管した方が良いかも…。」

上記のような話題が出るキッカケとなったのは、楽天グループの社債発行です。

社債というのは、会社が発行する債券、要は「借金」です。

楽天グループは、最近以下のような条件で社債を発行(=借金)しました。

- 借入額:5億ドル (約700億円)

- 期間:2年

- 金利:10.25%

時間的な価値を考慮した最終的な利回りは、なんと12%とのことです。

2019年に発行していた利回り3%の社債と比べると、とんでもない差ということが分かります。

楽天の社債の話は、2022年11月25日の日本経済新聞の記事、「楽天G、携帯事業継続へ覚悟の「12%」社債」でも取り上げられました。

これを受けて、「このご時世に、こんな高金利じゃないとお金を借りられないってヤバくない?」「もしかしたら、楽天グループは倒産する可能性ある…?」と不安になる人が出てきたワケです。

そこで今回の記事では、以下の3点について解説します。

楽天証券はヤバいのか?

証券会社が潰れたらどうなる?

お金を守る大原則1選

結論からお伝えすると、楽天証券は「大丈夫」です。

楽天証券に口座を持っている人は、わざわざ他社に移管する必要はありません。

今回の記事を読んでもらうと、証券会社が潰れても投資家のお金が守られる理由や、それでも何かしら対策をしておくべき理由が分かります。

お金を「守る力」がない人は、お金を稼いだり増やしたりできても、いずれどこかで財産を失うことになります。

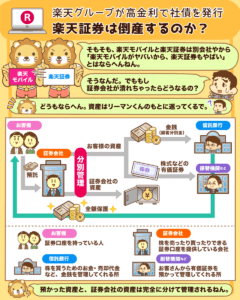

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:楽天証券 もうやばい?

目次

解説動画:【倒産はありえる?】「楽天証券の現状」と「証券会社の倒産時にお金を守る方法」について解説

このブログの内容は以下の動画でも解説しています!

楽天証券はヤバいのか?

まず、楽天グループの現状を把握しておきましょう。

現状把握をする上では、雰囲気ではなく数字で考えることが重要です。

現在、楽天グループは以下の3種類の事業を展開しています。

① インターネットサービス事業

→ 楽天市場をはじめとする、eコマースの事業。

② フィンテック事業

→ 楽天カード、楽天銀行、楽天証券など、金融系の事業。

③ モバイル事業

→ 主に楽天モバイル事業。

「売上の約50%がインターネットサービス事業」「売上の約30%がフィンテック事業」「モバイル事業はまだまだ少ない」というざっくりしたイメージを持ちつつ、もう少し詳しい数字を見ていきましょう。

以下では、2021年1月~2021年12月の業績に基づく各事業の売上・利益を紹介します。

「売上高:約1兆円、利益:約1,100億円」利益率は約11%と高収益となっています。

売上だけではなく利益額も大きく、とても儲かっていることが分かります。

「花王、電通、ニトリなどの利益額と同じレベル」と言えば、その儲かり具合が少しはイメージできるでしょうか。

「売上高:約6,200億円、利益:約890億円」利益率は約14%となっており、こちらも高収益で利益額が大きく、とても儲かっています。

りそなHDの利益に迫る金額で、金融事業もかなりの規模と言える状況です。

ちなみにフィンテック事業は、銀行・証券・カードなどをすべて合わせているため、りそなHDとの単純比較はできません。

「売上高:約2,300億円、利益:約▲4,200億円」ということで、1年だけを見ても超・大赤字です。

モバイル事業開始からの累積で見ると、もっとスゴいことになっています。

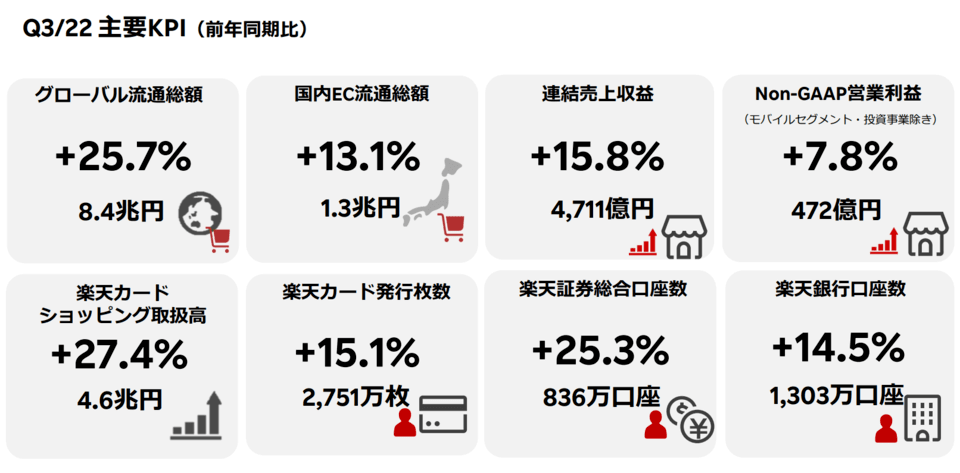

上記のように、インターネットサービス事業とフィンテック事業に関しては、今まで儲かってきただけではなく、現在も成長しています。

最新の決算資料によると、以下のように主要な数字は軒並みプラスです。

- ECサイトの流通額:前年同期比 +25.7%

- 楽天カードのショッピング取扱高:前年同期比 +27.4%

- 楽天証券・楽天銀行の口座数:いまだに二桁成長

上記のように、楽天グループの数字には、伸びているものも数多くあります。

確かに、楽天グループ全体の自己資本比率を見ると、5%程度しかありません。

一般的には、20%~50%あれば健全と言われる中で、たった数%しかないワケです。

しかし金融系の事業を含むと、構造上どうしてもこのような形になってしまいます。

以下のように、国内トップの銀行・証券会社の自己資本比率も、似たような数字です。

- 三菱UFJフィナンシャル・グループ:4.3%

- 三井住友フィナンシャルグループ:4.7%

- 野村ホールディングス:6.1%

金融系の企業は、「バーゼル規制」「金融商品取引法」といった、様々な法律を遵守することが求められています。

その観点から見て、楽天銀行・楽天証券に問題はありません。

そして金融系事業・楽天モバイル事業などを除き、楽天単体で見てみると自己資本比率は2022年9月末時点で約30%になります。

盤石に硬い財務というワケではないものの、倒産危機がある会社の水準ではありません。

結局、ここまでの話をまとめると以下のようになります。

① インターネットサービス事業

→ 高収益で成長中。楽天単体の自己資本比率は約30%と健全水準。

② フィンテック事業

→ 高収益で成長中。自己資本比率などは法令を遵守し、業界水準。

③ モバイル事業

→ 巨額の赤字。成長性は未知数で、楽天グループ全体の財務の足を引っ張っている。

冒頭で紹介した「利回り12%の社債」は、モバイル事業のためのものです。

楽天モバイルを全国に普及させるためには、どんどん基地局を作る必要があります。

その設備投資のために、まだまだお金が必要というワケです。

米格付け大手のS&Pグローバルは、楽天の社債を投機的水準である「BB+」と格付けしました。

BBB以上が投資適格で、BB以下が投資不適格という位置づけになっています。

海外の格付け会社は、「モバイル事業の業績が改善しないなら、この会社はますます投資不適格になっていく」と見ているようです。

BB+からの、さらなる格下げも視野に入っています。

(参考:ロイター「S&P、楽天グループを格下げ方向のクレジット・ウオッチに」)

とはいえ、先ほどからお伝えしている通りモバイル事業以外は好調です。

今回話題に上がっている楽天証券は、超がつく優良企業です。

ここで、楽天証券の2021年1月~12月の決算公告を見てみましょう。

- 売上:約900億円

- 営業利益:約160億円(営業利益率:約18%)

- 利益剰余金:約1,000億円超

上記の数字に加えて、楽天証券の2022年9月末時点の口座数は、前年同期比 +25.3%の836万口座まで伸びています。

楽天証券は確かに楽天グループの一員ですが、楽天モバイルと楽天証券は、そもそも完全に別会社です。

楽天証券の大株主には、最近みずほ証券(19.99%)も入ってきています。

つまり、楽天グループ本社の意向だけで、完全に好き放題できるワケではありません。

トータルで見て、「倒産の懸念」が出るような状況ではありません。

このような意味で、「楽天グループが12%の社債を発行した → 楽天証券もヤバい」というのは、行き過ぎた心配です。

「ナマズが暴れているから、地震が起きるかもしれない!早く対策しないと!」というくらい敏感な状態かもしれません。

100歩譲り、「楽天証券、ちょっとヤバイ?」という結論になったとしても、「持っている株を別の証券会社に移す」という対策もナンセンスです。

この意味でも、今回の騒ぎは「二重の勘違い」が起きていたと言えます。

① 楽天証券がヤバイ → ヤバくない

② 楽天証券が倒産したら、自分の資産がなくなる → なくならない

というワケで、次のテーマに移りましょう。

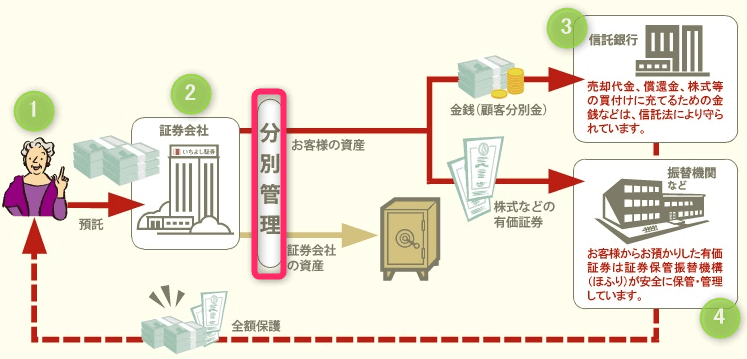

証券会社が潰れたらどうなる?

結論からお伝えすると、特にどうにもならず、皆さんの資産は皆さんのもとに返ってくることになっています。

なぜなら、証券会社では「会社の財産」と「投資家の財産」は、完全に分けて管理されているからです。

「できれば分別管理してね!」ではなく、「必ず分別管理しなければならない!」という法的な規制です。

言葉だけは聞いたことがある人も多いかもしれません。

より詳しく理解してもらうために、下図をご覧ください。

① お客さん:一番左にいる人。(=皆さん)

② 証券会社:皆さんに証券口座を提供している会社。

→ 証券口座があると、株を売ったり買ったりできる。

③ 信託銀行:株を買うためのお金・売却代金など、金銭を管理してくれるところ。

④ 振替機関など:皆さんから有価証券を預かり、管理してくれるところ。

キーワードとなるのは、図の中ほどにある「分別管理」という言葉です。

上図の通り、「皆さんから預かったお金・株式などの有価証券」は「証券会社が保有している自己資産」とは完全に分けて管理されています。

「しまってあるところが違う」という理解でOKです。

つまり証券会社が倒産した場合も、金銭は信託銀行が守ってくれており、有価証券は証券振替保管機構(ほふり)が保管してくれています。

皆さんは子供のころに「そのお年玉、お父さん・お母さんにいったん預けなさい。管理しておくから。」と言われませんでしたか?

残念ながら、お父さん・お母さんには「分別管理」の義務がありませんし、当然第三者から監査が入ることもありません。

どさくさに紛れて消えてしまったお年玉、日本には結構あるはずです。

ここまでの流れを見て、「ファンドを運用してくれている運用会社はどこへいったの?」「運用会社が倒産したらどうなるの?」と思った人は、注意力があります。

皆さんの中には、以下のような投資信託(=ファンド)を買っている人もいるでしょう。

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 全世界株式(オール・カントリー)

上記のような投資信託は、運用会社が運用しています。

そうであるならば、「その運用会社が倒産したらどうなるのか?」という点が気になる人もいるはずです。

運用会社は、あくまで「指示」を出している司令塔に過ぎません。

運用会社からの指示を受けて、売り買いしたり、財産そのものを保管したりしているのは、先ほども登場した「信託銀行」です。

運用会社が破綻したとしても、皆さんの財産が失われることはないワケです。

他の運用会社に運用が引き継がれるか、繰上げ償還されて現金として戻ってくる道を辿ることになります。

するとさらに、「肝心の信託銀行が倒産したらどうなるの?」と気になる人がいるかもしれません。

信託銀行も、「自分たちの財産」と「顧客から預かった財産」は、完全に分けて管理することになっているからです。

これらは法律によって強く規制されており、内部・外部の監査など、しっかりチェックの目が入るようになっています。

もし定期的な監査でおかしなところがあれば、すぐに金融庁が動きます。

結局、「証券会社」「運用会社」「信託銀行」など、資産運用に関わるどこの会社が破綻したとしても、皆さんの資産は守られる仕組みになっているのです。

資産運用そのもので損を出さない限り、誰かに取られる心配はほぼありません。

リベ大で以下のような投資を強くおすすめしないのは、このような制度的な安全性が弱いからです。

- ソーシャルレンディング

- 仮想通貨(暗号資産)

- 未公開株

上記の投資は、不正が起きたら一発アウトになりかねません。

つまり「お金の帰り道がない投資」になる可能性があるワケです。

とはいえ、上記の投資以外にも気をつけなければいけない点もあります。

- 信用取引にかかる担保証券及び担保現金

- 貸株

- 選択権付債券売買取引

- 店頭デリバティブ取引

- 外国市場証券先物取引

上記の取引をしている人は、万が一証券会社が破綻した際に、お金が戻ってこない可能性があります。

難しい言葉が並びましたが、リベ大で学んでいる皆さんには、ほとんど無関係かもしれません。

普通に個別株やファンドを買うだけなら、まず分別管理の対象なのでご安心ください。

というワケで、もう一度話の本筋を確認しておきましょう。

① 楽天証券がヤバイ → ヤバくない

② 楽天証券が倒産したら、自分の資産がなくなる → なくならない

結果として、楽天証券から急いでお金や有価証券を他の証券会社に移す必要はありません。

今後も、不安を抱えながら暮らす必要はありませんし、「気をつけて!」と皆に注意を促す必要もありません。

少し強い言葉で言うと、楽天証券に関するツイートの中には「デマ」も散見されました。

お金を守る大原則1選

お金を守る原則はいくつもありますが、最重要なのが「”想定外だった!”を言い訳として認めない」ことです。

お金を失う人は、必ずどこかで「迂闊なこと」をしています。

要は、「まさか、そんなことになるなんて」という想定外があるワケです。

自分の迂闊さに気づくのは、お金を失った後です。

最近話題になったFTXの破綻にも、このような要素があったかもしれません。

なぜなら被害に遭った人は、実際にお金を失うまで、暗号資産業界の脆弱さに気づけなかったからです。

まともな金融の世界では、二重三重に投資家保護の仕組みが整備されています。

この国には、「日本投資者保護基金」という組織があります。

この基金は、万が一何らかの事情で証券会社が破綻し、しかも分別管理の義務を違反していた場合に、「1,000万円までは、投資家の資産を補償する」というものです。

本来証券会社は分別管理を厳格に守っているはずですが、もしかしたら守っていない会社があるかもしれないし、そのような会社を見逃しているかもしれません。

上記のような可能性を考慮して、保険をかけているというワケです。

この発想は、皆さん自身にも絶対に必要です。

例えば、お金持ちは以下のように必ず資産を「分散」します。

- 銀行口座は、1つだけではなくて2つ以上持つ。

- 銀行口座は、国内だけではなくて海外にも持つ。

- 株式は、1銘柄でだけではなくて、複数銘柄持つ。

- 株式だけではなく、債券にも投資する。

- 株や債券などのペーパーアセットだけではなく、不動産などの現物にも投資する。

- ゴールドやダイヤモンド、時計など、国外脱出の際に運べるものも持つ。

上記は、1つでも多くの「想定外のバッドイベント」に耐えるための対策です。

時々、「もしものこと」を心配しすぎて、身動きが取れなくなっている人や、コスパの悪いことをしている人がいます。

例えば、暴落が怖くて株が買えない人(=身動きが取れない人)や、1億円を1,000万円 × 10銀行に分けて預ける人(=コスパが悪い人)などがその例です。

センスの良い人は、メインシナリオとレアケースをしっかり分けて考えます。

今回のテーマで言うと、以下のように整理できます。

- メインシナリオ:楽天証券は破綻しない。顧客資産は、しっかり分別管理されている。

- レアケース:楽天証券が破綻して、さらに分別管理義務にも違反している。

レアケースは、あくまでレアケースです。

「想定外だった!」とならないように想定はしておくものの、全力で手間暇かけて対策するようなものでもありません。

リベ大の過去記事を参考に、証券口座を2つ持つ選択肢も考えてみてください。

2つの証券口座を使う具体的な方法は、以下の通りです。

NISAやiDeCoは楽天証券を使い、それ以上の分はSBI証券を使う。

夫の分は楽天証券を使い、妻の分はSBI証券を使う。

インデックス投資は楽天証券を使い、高配当株投資はSBI証券を使う。

これでレアケースにもしっかり備えることができます。

このような点は、「〇〇証券がヤバそう」となってから意識するのではなく、基本的なリスクコントロールの姿勢として、普段から意識すべきものです。

先ほどもお伝えした通り、日本では「万一、分別管理されておらず資産が返還されない場合でも、1,000万円までは補償がある」仕組みになっています。

つまり、投資額1,000万円未満の人は、対策する重要性が低いワケです。

3,000万円や5,000万円という金額を持っている人でも、あくまでメインシナリオを重視しつつ、レアケースは言葉通り「レア」なので無視するという姿勢で、証券口座1つでやっていくのもアリでしょう。

「レアケースをどこまで想定して、どこまで対策するか?」に関して、1つヒントになることをお伝えしましょう。

それが、本多静六氏の「真(まこと)にやむを得ない理論」です。

本多静六氏については、以下の記事でも詳しく紹介しています。

億万長者である本多氏は、60歳の時に老後資金を残して全財産を寄付した後、戦争などの影響で老後資金をすべて失っています。

要するに、大金持ちから貧乏に転落してしまったワケです。

この点について、本多氏は以下のように言っています。

真にやむを得ない。

天下の大変動にあっては、いかなる財閥、個人も耐え得るものではない。

失敗といえば失敗だが、この失敗はここには論外である。

顧客資産の分別管理は、制度上ガチガチに守られている。

世界有数の経済大国日本で、トップクラスのネット証券の顧客資産が「不正」により消えたら、リーマンショック以上の世界的な金融危機が起こる。

こんなことは、めったなことでは起きないはずだ!万が一起きたら、天下の大変動レベルの出来事だ!

起きたとしたら…うん、「真にやむを得ない」かな…。

上記のように考えられるのであれば、対策しなくても良いという話になります。

なぜなら、想定外を想定した上で、それでも仕方ないと判断しているからです。

考えた結果、「わざわざ対策するのはコスパ悪い」という結論なのであれば、それはそれで一つの答えです。

想定外を可能な限り想定し、それが起きた時に、「真にやむを得ない」と思えるかどうかで、「対策する・しない」「どこまで対策するか」を決めましょう。

「真にやむを得ない理論」は、リスクをとるかどうかや、どこまで手間暇かけて対策するかを判断する時に参考になるので、ぜひ活用してください。

まとめ:証券会社の仕組みを理解して正しいリスク管理をしよう!

今回の記事では、以下の3点について解説しました。

楽天証券はヤバいのか?

証券会社が潰れたらどうなる?

お金を守る大原則1選

楽天証券の2021年1月~12月の業績は、以下の通りです。

- 売上:約900億円

- 営業利益:約160億円(営業利益率:約18%)

- 利益剰余金:約1,000億円超

そして口座数は、2022年9月末時点で前年同期比+25.3%と、836万口座まで伸びています。

さらに上場準備をしている状況も考えると、倒産懸念のある会社には見えません。

① インターネットサービス事業(楽天の中核)

→ 高収益で成長中。楽天単体の自己資本比率は約30%と健全水準。

② フィンテック事業(楽天カード、楽天銀行、楽天証券など)

→ 高収益で成長中。自己資本比率などは法令を遵守し、業界水準。

③ モバイル事業

→ 巨額の赤字。成長性は未知数で、楽天グループ全体の財務の足を引っ張っている。

モバイル事業の赤字が凄まじく、楽天の社債の評価は、米格付け会社から「BB+」の投機的扱いとされています。

顧客資産は「分別管理」されているため、全額保護されます。

証券会社が破綻しても、信託銀行が破綻しても、ファンドの運用会社が破綻しても、自分のお金はきちんと自分の元に戻る仕組みになっているワケです。

また、万が一「分別管理義務」が守られておらず、資産が返還されない場合でも、日本投資者保護基金が1,000万円まで補償してくれます。

「分別管理」「投資者保護基金」という二重の制度で保護されているのです。

- 信用取引にかかる担保証券及び担保現金

- 貸株

- 選択権付債券売買取引

- 店頭デリバティブ取引

- 外国市場証券先物取引

「想定外だった!」を言い訳として認めないことです。

楽天証券がヤバい・ヤバくないに関わらず、日頃から「資産を守ること」も意識した資産管理体制を作っていきましょう。

想定外を可能な限り想定し、それが起きた時に「真にやむを得ない」と思えるかどうかで、「分散する・しない」「どこまで分散するか」を決めるというステップがおすすめです。

万が一楽天証券が破綻して、しかも分別管理されておらずお金が戻って来なくなった時、「真にやむを得ない」と思えない人は、証券口座をもう1つ作ってリスク分散しておきましょう。

管理の手間はありますが、2つあると何かと便利です。

楽天証券の口座しか持っていない人に、もっともおすすめするのはSBI証券です。

SBI証券以上に総合力の高いネット証券口座はありません。

SBI証券と楽天証券の口座開設リンクを貼っておきますので、まだ口座を作っていない人は、ぜひ作ってみてください。

「貯める力」「稼ぐ力」「増やす力」が伸びてきた人は、「守る力」さえ甘く見なければ必ずお金持ちになれます。

得点できて失点しない人が、負けるワケがありません。

今回の記事が、少しでも皆さんの役に立てば嬉しいです。

以上、こぱんでした!

▼お金を「守る力」について詳しく知りたい人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!