こんにちは、こぱんです!

リベ大では、鉄壁のリスク管理で貯めた資産を減らさない力、「守る力」に関する情報も発信しています。

▼図解:守る力

誰もが経済的自由を目指せると伝えているリベ大には、色々な質問や相談が届きます。

その中で今回は、相続税に関する質問を見ていきましょう。

「私は現在60歳で、遺産相続について悩んでいます。

将来、子供に遺産を相続すると、高い相続税が発生しないか心配です。

中には、相続税が払えなくて家を売った人がいるという話も聞きます。

そこで、相続税の勉強を始めてみたのですが、計算方法が難しかったり、『金の仏像は相続税対策になる』といった話が出てきたりして、よく分かりません。

相続税について、何をどこまで知っておけば良いのか、リベ大の考え方を教えてください。」

質問者さんのように、遺産相続で子供に迷惑をかけるのではないかと不安に感じている人は多いのではないでしょうか。

実は、遺産を相続して相続税が発生するのは約8.3%と決して多くありません。

(参考:公益財団法人生命保険文化センター「相続税を払う人はどれくらいいる?」より)

仮に相続税が発生しても大きな金額になるケースは少なく、詳しい計算は自分で勉強するよりも税理士に相談する方が効率が良いです。

とはいえ、不安を減らすためにも相続税の仕組みを知っておくことも大切でしょう。

そこで今回の記事では、相続税について以下の4点を解説します。

- 相続税とは何か

- 相続税の計算方法と税率

- 相続税がかかる財産とかからない財産

- 財産の評価額の決まり方

今回の記事を読むことで、相続税の基本的な仕組みを理解して、皆さん一人ひとりがどこまで相続税について対策するべきかが分かるはずです。

関連動画

目次

相続税とは何か

相続税の概要

相続税とは、個人が被相続人(亡くなった人)から相続などによって財産を取得した場合に課される税金です。

(参考:国税庁「相続税」より)

相続税を支払うのは当然、財産を受け取った人となります。

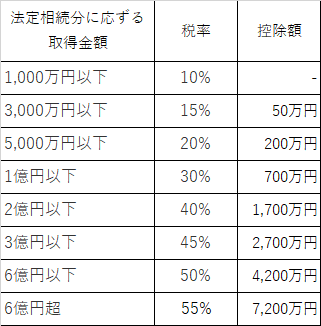

相続税は所得税と同じ累進課税の制度が適用されています。

つまり、相続財産を多く受け取った人ほど、多くの税金を納めなくてはならないのです。

皆さんの中には「日本では相続が3代続くと財産はなくなる」という言葉を聞いたことある人もいるでしょう。

ざっくりな計算にはなりますが、相続を繰り返すだけで5億円の資産がひ孫の代では約8,000万円まで減ってしまうのです。

余談ですが、「そもそも相続税は二重課税ではないのか?」という議論もあります。

なぜなら、生前に所得税や住民税として税金を納めているのに、さらに残ったお金を相続税として納めるという解釈もできるからです。

ただし、冒頭でもお話した通り、相続税を納める人は日本全体の約8.3%であり、ほとんどの人は対象外となります。

なお、海外では相続税がゼロの国もあるのです。

- 中国

- シンガポール

- オーストラリア

- スウェーデン

- マレーシア

海外のお金持ちは相続税がかからないため、資産を生かしてビジネスを拡大させたり、資産運用で複利の力を生かしたりして、代を重ねるほどお金を増やすこともできるでしょう。

ちなみに、相続税を支払わないようにするために、相続税がゼロである国を活用した日本人の事例がありました。

かつて消費者金融大手だった武富士の創業者である武井保雄氏は、長男に海外の会社を活用しながら資産を贈与しました。

その資産は相続税対策にあたると国税庁に指摘され、延滞税を含めて1,600億円を納付します。

しかし、海外資産の課税は不当だとして一旦納税した税金をめぐり、武井氏が国を相手に裁判を起こしました。

一進一退を繰り返した末に、最終的には武井氏の逆転勝訴となり、国は400億円の利子を上乗せした2,000億円を武井氏へ支払うことになったのです。

(参考:日本経済新聞「武富士元専務への課税取り消し 2000億円還付へ」より)

相続税を納める期限と納付方法

相続税を納める期限は、被相続人が亡くなったことを知った日の翌日から10カ月以内です。

ちなみに、公正証書遺言といった遺言書がなければ原則、相続税の申告は相続人である親戚や家族などとの相続財産分割の話し合いが終わってからになります。

相続人たちが揉めて話がまとまらないと、10カ月の期限があっという間に過ぎてしまうので注意が必要です。

相続税納付方法については、1,000万円以下ならクレジットカードでも可能ですが、原則としては現金一括納付です。

分割して納める「延納」や相続財産そのもので支払う「物納」も認められていますが、2019年(令和元年)には延納の申請は1,122件、物納の申請にいたってはわずか61件になっています。

2006年の相続税法の改正で要件が厳格化されたことが、延納や物納が一般的ではなくなった主な要因となっています。

仮に家を相続しても「相続した家を勝手に売って税金に充ててください」といったことが難しいのです。

相続税の計算方法

相続税の基礎控除

冒頭で相続税が発生するのは8.3%と解説したように、相続税は必ず発生するワケではありません。

なぜなら、相続税には基礎控除があるからです。

基礎控除 = 3,000万円 + 600万円 × 法定相続人の数

- 息子1人:3,000万円 + 600万円 × 1人 = 3,600万円

- 息子2人:3,000万円 + 600万円 × 2人 = 4,200万円

相続金額が基礎控除内であれば、相続しても税金が発生しません。

なお、相続した財産は借金や葬式費用を差し引くこともできます。

例えば預金5,000万円を相続して、葬式費用に200万円、借金が1,000万円あった場合は、差し引き3,800万円(= 5,000万円 - 200万円 - 1,000万円)が相続税の対象となる財産の合計となります。

相続税の計算方法と税率

例えば、相続人が配偶者1人、子ども2人で8,000万円の財産を相続する場合を考えてみましょう。

納税額の計算の流れは以下の通りになります。

- 課税遺産総額の計算

- 各相続人への仮の分配

- 各相続人の仮の相続納税額の計算

- 各相続人の実際の相続納税額の計算

今回の法定相続人の人数は、配偶者1人と子供2人の合計3人です。

基礎控除額は4,800万円(= 3,000万円 + 600万円/人 × 3人)となります。

すると、課税遺産総額は以下の通りに計算できます。

8,000万円 ー 4,800万円 = 3,200万円(課税遺産総額)

次に課税遺産総額を各相続人へ仮の分配をします。

今回の計算例では「遺言書はなく、法定相続の割合で配偶者へ1/2、子どもに1/4ずつ相続する」とします。

- 配偶者:3,200万円 × 1/2 = 1,600万円

- 子供A:3,200万円 × 1/4 = 800万円

- 子供B:3,200万円 × 1/4 = 800万円

続いて、各相続人の仮の相続納税額の計算を行います。

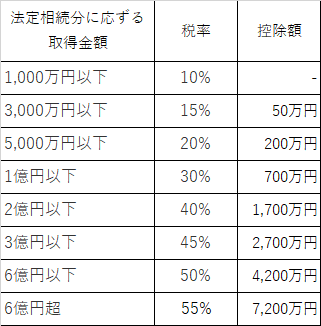

相続税の対象となる財産の合計が基礎控除を超えると、超えた分にだけ以下の税率で課税されます。

なお、よくある勘違いとしては、「1.課税遺産総額の計算」でこの税率を乗じてしまうことです。

課税遺産総額に乗じるのではなく、以下の計算のように「2.各相続人への仮の分配」の計算結果に税率を乗じるのが正しいです。

- 配偶者:1,600万円 × 15% - 50万円 = 190万円

- 子供A:800万円 × 10% = 80万円

- 子供B:800万円 × 10% = 80万円

→ 相続納税額の合計は350万円(= 190万円 + 80万円 + 80万円)

計算時の注意点としては、配偶者の仮の分配額が1,600万円の場合、1,600万円全てが3,000万円以下の税率である15%をかけるワケではないことです。

1,000万円以下の部分が10%で、超えた分の600万円(= 1,600万円-1,000万円)にだけ15%がかかります。

ただ、先程の相続税の速見表にある控除額を差し引けば、簡単に計算できるのです。

1,600万円 × 15% = 240万円

速見表を使わない場合:1,000万円 × 10% + 600万円 × 15% = 190万円

速見表を使う場合:1,600万円 × 15% ー 50万円 = 190万円

最後に、各相続人の実際の相続納税額の計算を行います。

相続納税額の合計350万円を「2.各相続人への仮の分配」と同じ割合(配偶者1/2、子ども1/4ずつ)で按分します。

- 配偶者:350万円 × 1/2 = 175万円

- 子供A:350万円 × 1/4 = 87.5万円

- 子供B:350万円 × 1/4 = 87.5万円

相続税の配偶者税額軽減(配偶者控除)

配偶者には配偶者の税額軽減があります。

配偶者の相続財産のうち、財産総額が法定相続相当分と1億6,000万円のうち、いずれか多い方までは課税されません。

先ほどの例の続きで、相続人が配偶者1人、子ども2人で8,000万円の財産を相続する場合、配偶者の相続納税額は175万円でした。

そして、配偶者の税額軽減が適用されると、配偶者の相続納税額は0円となります。

気になる人は国税庁のHPを参考にしてください。

相続税がかかる財産とかからない財産

続いて、相続税がかかる財産とかからない財産を順番に解説していきます。

相続税がかかる財産

相続税の対象となる財産とは、基本的に金銭的な価値のあるもの全てです。

- 現金や預金

- 不動産

- 有価証券

- 車

- 貴金属

- 国外資産

- みなし相続財産

- 名義預金(実質自分の預金)

あまり聞き慣れないかもしれないので、みなし相続財産と名義預金について一部補足します。

被相続人の死亡に伴い支払われる生命保険金や退職金などは、相続したものとみなされ、相続税の対象です。

なお、遺族が受け取る生命保険金や退職金は「500万円 × 法定相続人数」が非課税となります。

(参考:国税庁「相続税の仕組みの分かりやすい解説「相続税のあらまし」」より)

名義預金とは、他人名義だが実質自分の預金にあたるものです。

相続税の課税対象となりやすい名義預金の例は以下の通りです。

- 子供名義や孫名義:子供や孫にいつか渡すために作った口座

- 専業主婦の妻名義:被相続人である夫から生前受け取っていた口座

名義預金を相続した人は、相続税が課税されるのを知らないことが多いです。

申告漏れが想定される場合は、国税庁より調査を受けることもあります。

相続税がかからない財産

例えば、普段からお祈りの対象にしている以下のモノには相続税はかかりません。

- 仏壇

- 仏具

- 墓石

- 仏像

金の仏像が課税の対象になるかどうかは明確には決まっていません。

いずれにせよ大切なのは、税金対策自体が目的になって資産価値がないものを買ってしまうのは本末転倒であることです。

そもそも、純金のおリンや仏像を100万円で買っても、仏具そのものの価値が維持されるとは限らないので、100万円で売れない可能性が高いでしょう。

財産の評価額の決まり方

ここまで、相続税がかかる財産、かからない財産を紹介してきました。

相続が預金であれば金額がハッキリしているので分かりやすいですが、車や不動産といった財産を相続した場合はどのように評価されるのかを見ていきましょう。

評価額の決まり方は土地・建物とそれ以外で異なります。

土地・建物の評価額

土地・建物の評価額は不動産の評価方法と同様で、土地と建物に分けて決められます。

- 土地:路線価や固定資産税評価額に基づく

- 建物:固定資産評価額に基づく

土地と建物を分けて計算する理由は、土地には減価償却がなく、建物にはあるからです。

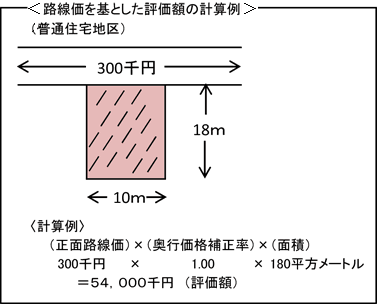

土地は、地域ごとに定められた路線価を基に計算される路線価方式が一般的となっています。

路線価とは、路線(道路)に面する標準的な宅地の1㎡当たりの価額のことで、国税庁が公表しています。

路線価方式における土地の価額は、路線価をその土地の形状に応じた奥行価格補正率などの各種補正率で補正した後に、その土地の面積を乗じて計算します。

路線価が設定されていない地域は、固定資産税評価額に一定の倍率をかけた倍率方式を使います。

建物は固定資産税評価額となります。

建物の場合は土地と違い、基本的には年数が経過すると劣化していくため、固定資産税評価額には減価償却が反映されます。

また、リフォームでグレードアップすると、固定資産税評価額が上がることもあります。

ここでのポイントは財産の評価額が実際の売買価格ではないことです。

仮に「以前に5,000万円で買った」や「今5,000万円で売買されている」場合でも、5,000万円の評価額になるワケではありません。

不動産業界の世界では「一物五価」という言葉があり、モノは一つでも5つの価格があることを意味します。

- 実勢価格

- 公示価格

- 基準値標準価格

- 路線価

- 固定資産税評価額

ポイントは、5つの価格のうち、皆さんが普段売買する価格である実勢価格が一番高くなりやすいことです。

目安としては、路線価は実勢価格の7割~8割前後となることが多いです。

そのため相続税を計算するための評価額は、皆さんにとって身近な実勢価格より低くなりやすいと言えます。

土地・建物以外の財産の評価額

皆さんが持つ土地・建物以外の財産のほとんどは以下の通りでしょう。

- 預金

- 株や投資信託などの有価証券

- 車

実際の相続税の額を計算するときは税理士に相談することをおすすめします。

なぜなら、どんな財産が対象となるのかはケースバイケースであり、自分で判断するのは難しいからです。

節税対策も含めてトータルでプロである税理士に任せた方が効率が良いでしょう。

繰り返しになりますが、そもそも相続税の対策を必要としない人の方が多いです。

ここまで相続税の計算方法や財産の評価額の概要を解説してきましたが、課税遺産総額が5,000万円ぐらいまでであればあまり心配する必要がないと、リベ大は考えています。

もちろん相続人の数や資産の種類によりますが、5,000万円ぐらいであれば、相続税がかかったとしても財産を売らざるを得ない金額になるケースはほぼないでしょう。

むしろ、「相続税対策をしなきゃ」と過剰に不安を抱いてしまうことには注意が必要です。

なぜなら、「相続税対策でアパートやワンルームマンションアパート投資をしましょう!」と勧める人がいるからです。

確かに、不動産を活用することで相続税の対策をうまくやれるかもしれません。

しかし、節税はできてもそれ以上に損してしまうような、ぼったくりな物件を勧められるリスクもあります。

まとめ:相続税とは何かを知り、お金の不安を減らそう!

今回の記事では以下の4点について解説しました。

- 相続税とは何か

- 相続税の計算方法と税率

- 相続税がかかる財産とかからない財産

- 財産の評価額の決まり方

相続税とは、個人が被相続人(亡くなった人)から相続などによって財産を取得した場合に、その取得した財産に課される税金です。

相続税は累進課税なので、相続財産を多く受け取った人ほど、税金をたくさん納めなくてはなりません。

また、納める期限は、被相続人が亡くなったことを知った日の翌日から10カ月以内です。

納付方法は、相続税では分割して納める「延納」や、相続財産そのもので支払う「物納」も認められていますが、現金一括納付が一般的です。

相続税には基礎控除があるので、一定金額の財産までは相続しても税金が発生しません。

基礎控除 = 3,000万円 + 600万円 × 法定相続人の数

- 息子1人:3,000万円 + 600万円 × 1人 = 3,600万円

- 息子2人:3,000万円 + 600万円 × 2人 = 4,200万円

基礎控除のほかにも、借金や葬式費用がある場合は差し引いて計算しましょう。

納税額の計算の流れは以下の通りになります。

- 課税遺産総額の計算

- 各相続人への仮の分配

- 各相続人の仮の相続納税額の計算

- 各相続人の実際の相続納税額の計算

ポイントは「3.各相続人の仮の相続納税額の計算」において、相続税の対象となる財産の合計が基礎控除を超えると、超えた分にだけ以下の税率で課税される点です。

所得税と同じ累進課税なので、例えば相続人への仮の分配額が1,600万円の場合、1,600万円全てに15%をかけるワケではない点に注意してください。

また、配偶者が相続した財産のうち、財産総額が1億6,000万までは課税されない配偶者の税額軽減があることは押さえておきましょう。

相続税がかかる財産とかからない財産の例は以下の通りです。

相続税がかかる財産

- 現金や預金

- 不動産

- 有価証券

- 車

- 貴金属

- 国外資産

- みなし相続財産

- 名義預金(実質自分預金)

相続税がかからない財産

- 仏壇

- 仏具

- 墓石

- 仏像

相続税がかからない財産だからと言って、税金対策自体が目的になって資産価値がないものを買ってしまうことは避けましょう。

土地・建物の評価額の決まり方は以下の通りです。

- 土地:路線価や固定資産税評価額に基づく

- 建物:固定資産評価額に基づく

ポイントは、財産の評価額が、皆さんが普段売買する実際の売買価格ではないことです。

仮に「以前に5,000万円で買った」や「今5,000万円で売買されている」場合でも、5,000万円の評価額になるワケではありません。

また、土地・建物以外のモノの評価額は計算が難しく、何が財産の対象となるかはケースバイケースです。

良い税理士の見分け方・探し方については、以下の動画も参考にしてください。

関連動画

→ 【今後ますます重要に!】良い税理士の見分け方・探し方を徹底解説

また、「自分自身のケースの相続税について意見を聞きたい」という人は、ぜひリベ大のオンラインコミュニティ「リベシティ」に来てください。

リベシティには「【専門家】税金相談室」という、税理士の先生が相談に乗ってくれる専用チャットもあるため、いつでも相談できます。

今回の記事のテーマである相続税のように、お金の知識は知らないと不安を抱きやすいです。

逆に言えば、知識を1つずつ身につけることで、お金に関する不安は少しずつなくなっていくでしょう。

以上、こぱんでした!

▼「守る力を学んで不安を減らしたい」という人に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!