こんにちは、こぱんです!

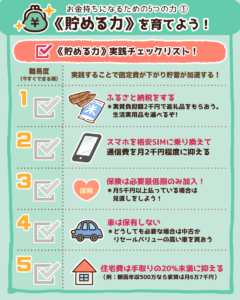

リベ大では、正しい節約と節税で支出のバランスをコントロールする「貯める力」に関する情報を発信しています。

▼図解:貯める力

お金を貯める力は、経済的自由を達成するためにも重要です。

穴のあいたバケツに水が貯まらないのと同じで、穴のあいた財布にお金は貯まりません。

お金に強いユダヤ人の格言に「重い財布は、心を軽くする」があります。

お金の心配をなくしたい人は、財布の穴をふさぎお金を貯めて、財布を重くする行動をしましょう。

一方で、以下のような声も届きます。

「節約生活の何が楽しいのかわからない。」

「お金は使ってこそ意味があるんだ。」

「財布の中にお金が入っていても、今使えないなら意味がない。」

価値観を否定する気持ちは一切ありませんが、上記の声は貯める力の本質とは少々ズレています。

なぜなら、節約と倹約は「似て非なるもの」だからです。

- 節約:ただひたすらに、1円でも2円でも支出を下げる。

- 倹約:満足度はキープしつつ、支出を下げる。

倹約は、お金を切り詰める生活とは違います。

例えば、支出を10,000円カットしても、生活の満足度は全く変わらない状態なのが「倹約」です。

そこで今回は、満足度をキープしながら支出だけを下げられる「超・お金が貯まる9つの質問と番外編」を解説します。

- 質問①:買う余裕があるのか?

- 質問②:いくら稼げばいいのか?

- 質問③:どのくらいの時間と交換しているのか?

- 質問④:配当金で換算すると、いくら分の元本が必要か?

- 質問⑤:他の物で代替えできないか?

- 質問⑥:安心・快適・お金持ちになるのうち、どれを優先するか?

- 質問⑦:1回あたりいくらになるか?

- 質問⑧:その支出がライフスタイルの一部になると、FIREは何年遠のくか?

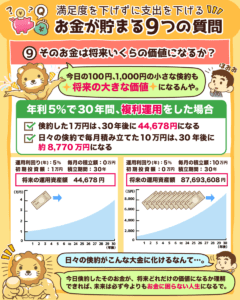

- 質問⑨:そのお金は将来いくらの価値になるか?

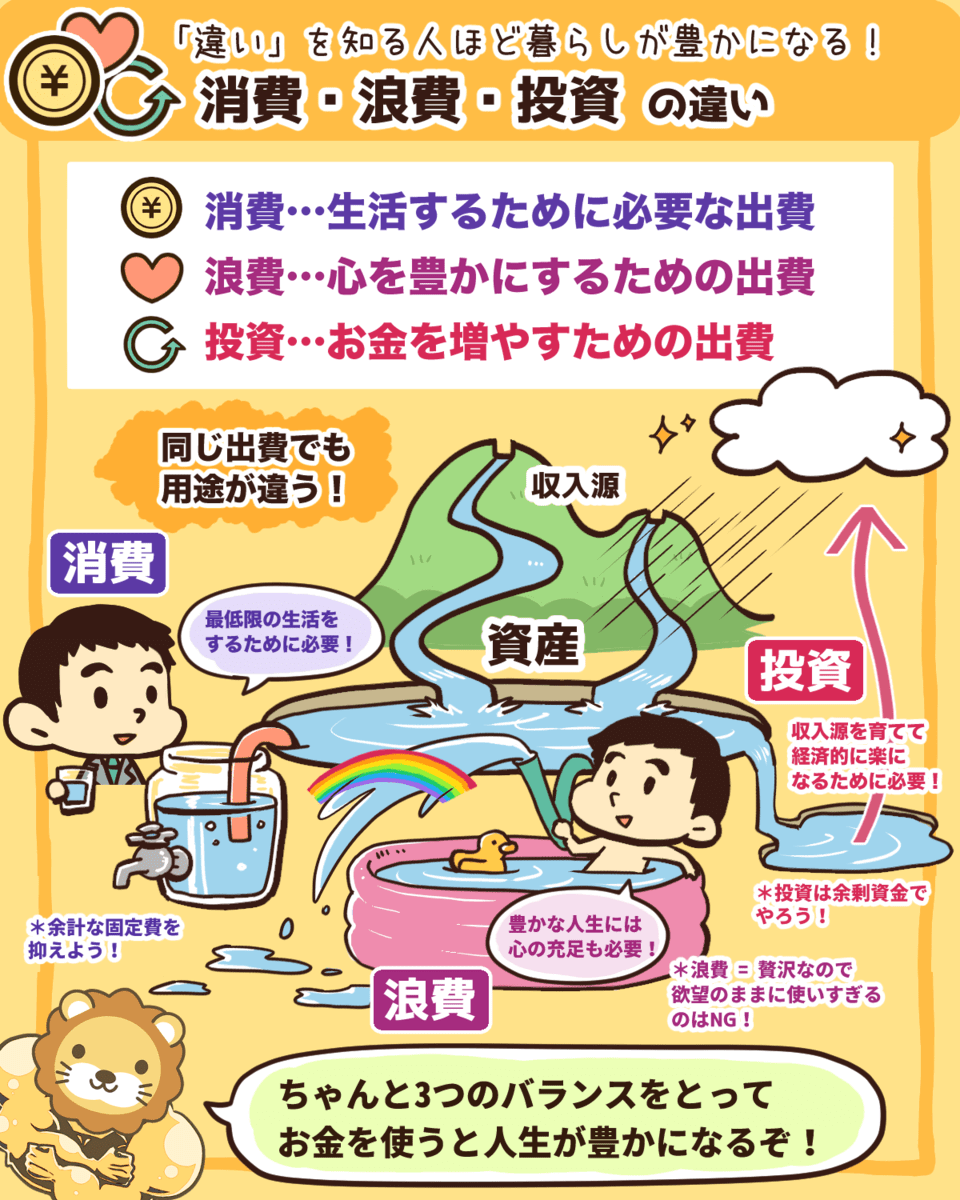

- 番外編:消費か?浪費か?お金を使うべき時の考え方

お金が貯まる質問は、生活を送る上で、自分の心へ常に問いかけてみましょう。

9つの質問をうまく使えるようになると自然と買い物上手になり、結果的に生活費は下がり生活の満足度が上がります。

お金を払う・払わないにかかわらず満足度の高い状態でいられるため、気がつけば皆さんは重い財布を持ち、心は軽くなっているでしょう。

解説動画:【これが本質】明日からお金が貯まるようになる秘密の質問9選

このブログの内容は下記の動画でも解説しています!

超!お金が貯まる9つの質問 + 番外編

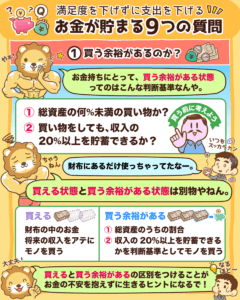

質問①:買う余裕があるのか?

お金が貯まらない人は以下のことを混同しがちです。

- 「買える」こと

- 「買う余裕がある」こと

上記の2つは、まったくの別物です。

区別がついていない状態のままでは、永遠にお金が貯まりません。

例えば、財布に10万円を入れて買い物に行き、7万円のバッグを見つけた場合、お金が貯まらない人は次のように考えます。

→ (買う余裕がある)

→「よし、買おう!」

上記の考え方で、買える物を好きなだけ買っていたら、口座にお金が残るはずがありません。

それでも、財布の中にあるお金で買おうとしているならまだ良い方です。

世の中には、自分の未来の収入をあてにして「買える = 買う余裕がある」と考えてしまう人もいます。

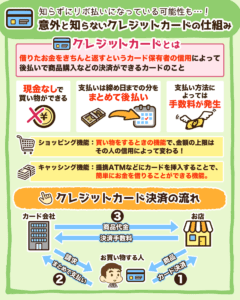

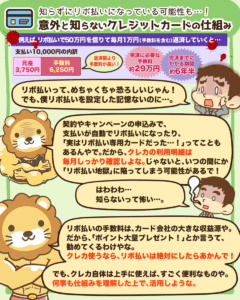

未来の収入をあてにして買う余裕があるというのは、クレジットカード地獄に落ちてしまう人の考え方です。

「自分は大丈夫」と感じた人の中にも、家や車の場合だと特に意識しないでローンを組む人もいるので注意が必要です。

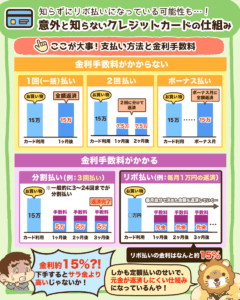

▼図解:意外と知らないクレジットカードの仕組み

お金持ちになれる人は「買う余裕がある状態」を以下のような基準で判断します。

例えば、総資産の5%を基準に考える。

→ 貯金が200万円あるなら、その5%未満 = 10万円までは買う余裕があると判断する。

→ 大きな買い物をした後はしばらく控える。

例えば、手取り年収が300万円の場合、収入の20% = 60万円。

→ 収入の20%の60万円を貯蓄できているなら、残った金額は自由に使っても良い。

お金持ちにとっての買う余裕とは、その買い物をしてもお金持ちの道からは逸れない状態のことです。

人生の脇道ばかりに逸れて、お金持ちへの道がどこにあったのか分からなくなっている人も多いでしょう。

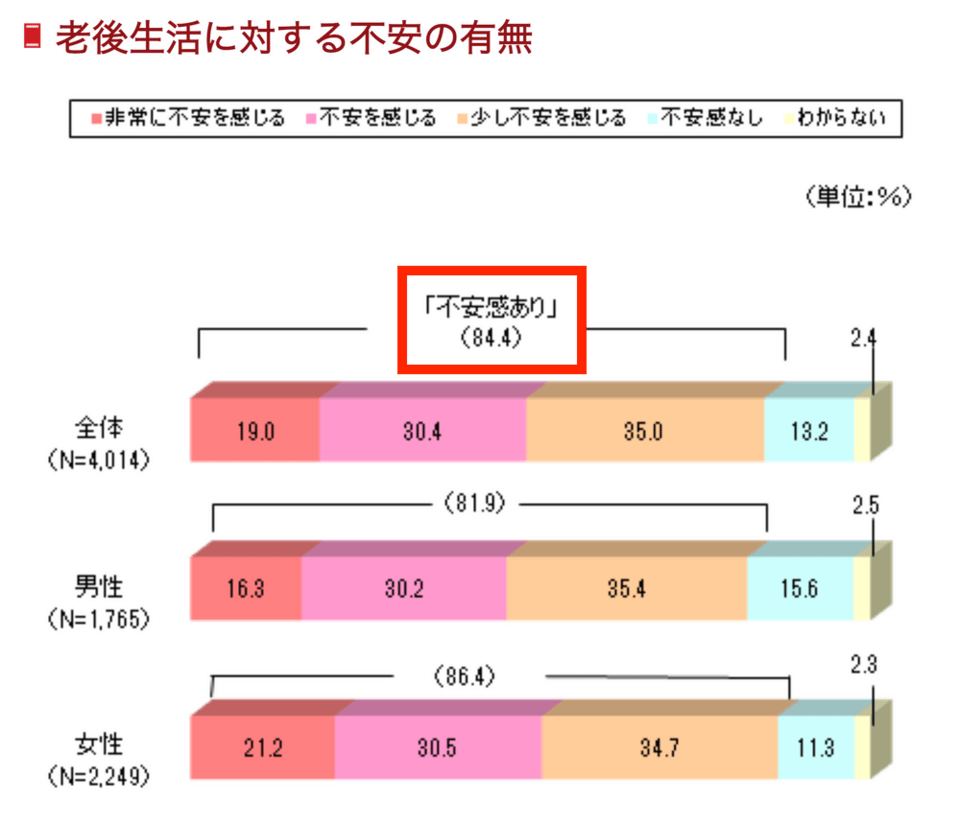

令和元年度の生命保険文化センターの調査によると「老後生活に不安を感じている」と答えた人の割合は、なんと84.4%だったそうです。

年収が下がる現代で、税金・社会保険料の負担は増える一方、手取り額は減り続けています。

「買える状態」なのか、または「買う余裕がある状態」なのか区別できることが、お金の不安を抱えずに生きるヒントになるでしょう。

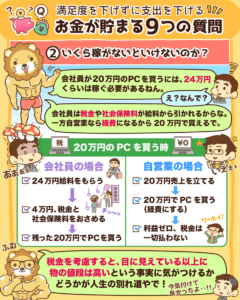

質問②:いくら稼げばいいのか?

皆さんに質問です。

200万円の車を買うには、いくら稼げばいいと思いますか?

実は、200万円の車を買うには、少なくとも240万円くらいは稼がないといけません。

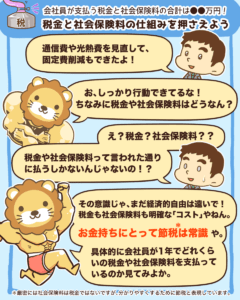

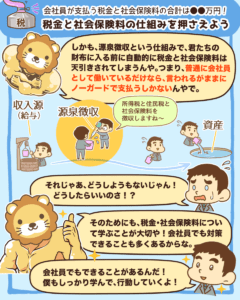

会社員や公務員の場合は、収入から税金や社会保険料が天引きされるので、200万円を稼いでも手元に残るお金は200万円より少なくなります。

そのため、表示価格と同額を稼いでも買えないのです。

平均的な年収だと、およそ20~30%ぐらいが税金や社会保険料として給料から天引き、つまり源泉徴収されます。

▼図解:税金と社会保険料の仕組みを押さえよう

税率20%の場合は「収入の80%」、税率30%の場合は「収入の70%」が手取りになります。

皆さんは、お店で値札を見かけたら「手取り率」で計算する習慣をつけましょう。

→ 手取り率80%の人:30,000円 ÷ 0.8 = 37,500円

→ 手取り率70%の人:30,000円 ÷ 0.7 = 42,857円

会社員や公務員は、手取り額の範囲内で買い物する必要があります。

例えば、20万円のパソコンを購入する場合の順序は以下のようになります。

- 給料:24万円をもらう。

- 税金と社会保険料:4万円を給料から納める。

- 使えるお金:24万円 - 4万円 = 20万円

- 購入:残った給料20万円で、パソコンを購入する。

上記を見て分かる通り、会社員や公務員は20万円のパソコンが欲しいなら、約24万円を稼がないといけません。

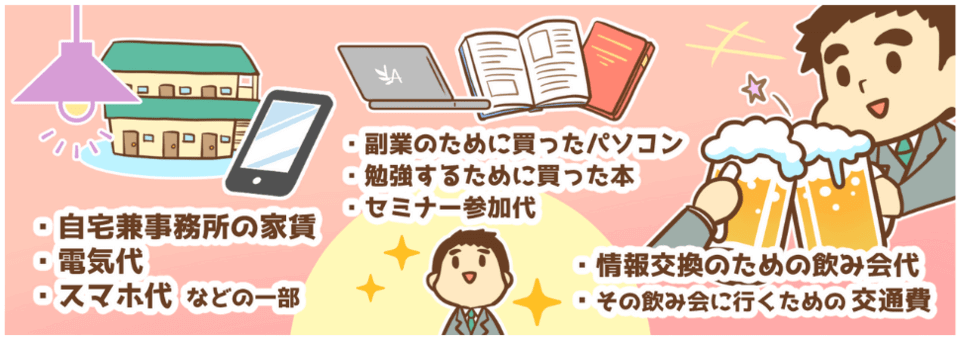

一方、自営業者の場合は、20万円を稼げば良いのです。

なぜなら、自営業者は仕事で使う物は「経費」として扱えるからです。

自営業者が20万円のパソコンを買うまでの順序は、以下の通りです。

- 売上:20万円の売り上げを立てる。

- 購入:20万円で仕事用パソコンを購入する。

- 経費:パソコン代20万円を経費に計上する。

- 利益:売上20万円 - 経費20万円 = 利益0円。

- 税金:利益が0円のため、パソコン代にかかる税金負担は「0円」になる。

お金に強い人たちは、パソコン代・インターネット代・水道光熱費・書籍代・新聞代・家賃などを税引き後ではなく「税引き前のお金」で買っています。

税金を考慮すると、目に見えている以上に物の値段は高い、という事実に気がつけるかが人生の別れ道です。

「税引き前・税引き後のお金で買う」話に興味がある人は、以下の記事も参考にしてください。お金持ちが実践している方法を解説しています。

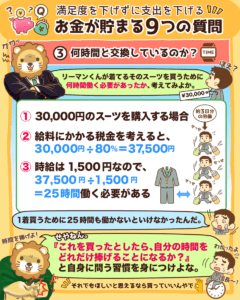

質問③:どのくらいの時間と交換しているのか?

表示価格を手取り率で計算すると「本当の値段」が見えてきます。

次は、本当の値段を自分の時給で割ってみましょう。

時給での割り方は、以下のイメージです。

例えば、税込30,000円の洋服を買う場合

- 税金を考慮すると、30,000円 ÷ 80% = 37,500円稼ぐ必要がある。

- 自分の時給は1,500円のため、37,500円 ÷ 1,500円 = 25時間。

- 買うためには25時間働く必要がある。

ポイントは時給の計算方法です。

一般的には「年収 ÷ 総労働時間」で時給を計算します。

- 年収:400万円

- 年間労働時間:2,000時間

- 時給:2,000円(400万円 ÷ 2,000時間)

実は、上記の計算式には罠があり、本当の時給は想定よりもさらに低いのです。

仕事に必要な着替えや資料の用意などの準備時間や通勤時間といった時間が、計算式に一切含まれていません。

そのため、準備時間や通勤時間を含めて計算すると、皆さんの時給は思っているよりも低くなります。

皆さんは、普段から「時間がない、時間がない」と思って生きていませんか?

理由は簡単で、物を買うために、いつの間にか自分の限りある人生の時間を捧げるスパイラルに陥っているからです。

スパイラルから抜け出すために「これを買ったとしたら、自分の時間をどれだけ捧げることになるか?」と自身に問う習慣を身につけましょう。

そして、お金を稼ぐために時間を捧げる生活から、お金がお金や時間を生み出す生活へシフトしていくのがおすすめです。

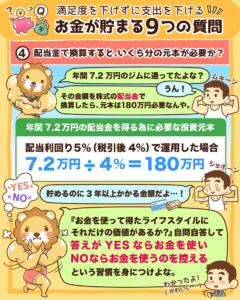

質問④:配当金で換算すると、いくら分の元本が必要か?

配当金は究極の不労所得です。

管理の手間がほとんどかからない上に、株式は消耗品ではないため持続性・成長性があります。

例えば、スポーツジムに通うのをイメージしてみましょう。

月額6,000円のスポーツジムに通う場合、年間で必要はお金は72,000円です。

仮に、株式の配当利回りを5%(税引後で4%)とすると「72,000円 ÷ 4% = 180万円」の投資元本が必要になります。

必要な投資の元本金額が分かった後、倹約家は以下のように考えるのです。

「スポーツジムに通うライフスタイルには、180万円の投資元本が必要」

「180万円を貯めるのは2年以上かかる」

「お金を使って得たライフスタイルに、それだけの価値があるか…?」

上記のように自問自答し、答えがYESならお金を使い、NOならお金を使うのを控えるのです。

皆さんが倹約家の考え方に慣れてくると、財布のひもはかなり固くなります。

財布のひもを緩めるだけの価値、幸福感があるサービスや物は、意外と多くないからです。

ちなみに、年間10万円の配当金は、時給2,000円で働く人の50時間分の労働量に相当します。

年間10万円だと少なく感じるかもしれませんが、年間50時間の自由を手に入れたと聞くと貴重に感じませんか?

結局のところ、お金と時間にはトレードオフの関係が成り立ちます。

お金を粗末に扱う人は自分の人生、つまり時間を粗末にしているのと同じです。

以下の記事でトレードオフの考え方や、倹約を通して気づく「お金の価値」を詳しく解説しているので、ぜひ参考にしてください。

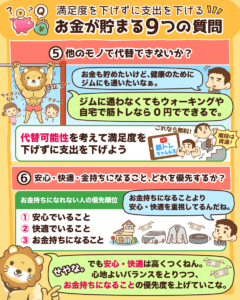

質問⑤:他の物で代替えできないか?

「やはり健康は大事だから、スポーツジムに通いたい」と感じる人は、他の物で代替えできないか考えてみましょう。

例えば、リベ大で過去に紹介した穂高 唯希(三菱サラリーマン)さんは、筋トレが大好きですがジムには通っていません。

「階段は資源」をモットーに、スポーツジムに通う代わりに、オフィスビルの階段を何度も上がり下りするトレーニングを行ったそうです。

もしベンチプレス等の筋トレ機器を使わないのであれば、階段という目の前に素晴らしい無料ツールがそこかしこに鎮座されているわけですから、それを使えばお金も使わず、運動にもなります。

今あるものを活用することで大抵のことは事足ります。

彼は他にも、公園の鉄棒など身体を鍛えるのに役立つ物を色々と活用し、代替えしたのです。

ちなみに、リベ大はスポーツジムに通うのも買い物するのも、否定していません。

ただ、お金に余裕がある「お金持ちのフェーズ」に現在いるのかどうか、自分に問いかけてみてほしいのです。

もしお金に余裕ができる前の段階なのであれば、お金をあまり使わない方法に代替えする選択肢を検討してみましょう。

一方で、お金を使うことでしか自分の欲求を満たせないと思い込み、代替えの可能性を一切考えない場合は注意が必要です。

色々と工夫して自分の欲求を満たせない人は、永遠にお金を求め続ける可能性が高くなるでしょう。

質問⑥:安心・快適・お金持ちになるのうち、どれを優先するか?

アメリカの投資家ロバート・キヨサキ氏の著書「金持ち父さん貧乏父さん」によると、人は以下の3つに優先度をつけてお金を使っているとあります。

- 「安心」でいること

- 「快適」でいること

- 「お金持ち」になること

さらに、お金持ちになれない多くの人は、優先順位を「お金持ちになる」より、安心・快適を重視してしているとも書かれています。

例えば、保険は安心の典型例です。

安心のために多くのお金を払った場合、お金持ちになるためのお金は手元に残りません。

基本的に、安心とお金持ちになることは「何かを得るには、何か別の物を手放さないといけない」というトレードオフの考え方が当てはまります。

例をあげると、安心な生活を求めて会社員や公務員を選ぶ人の多くは、ある程度の安心が確保される一方でお金持ちになるチャンスを捨てているのです。

また、快適のために多くのお金を払った場合も、お金は手元に残りません。

快適さの典型例は、以下の通りです。

- キレイで広い住宅

- 乗り心地の良いクルマ

- 着心地の良い洋服

- 便利な家電

自分が優先度を「お金持ちになる」より、安心・快適さを重視していたと気がつけば、お金持ちへの道が見えてきます。

お金の優先順位を見直して、お金が貯まるライフスタイルへ変えていきましょう。

優先順位の1番目に「お金持ちになること」を持ってくる。

安心と快適さは必要最低限にする。

なお、安心の典型例として保険をあげましたが、リベ大は全ての保険が不要と言っているわけではありません。

リベ大は保険を悪いものではなく、むしろすばらしい仕組みであると考えています。

しかし、不要な保険に入りすぎて貯蓄できる余裕がなく、生活に不安を感じている人も多いです。

保険の本来の目的を考えながら、自分に必要な保険だけに加入や見直しをして普段の生活を大切にしましょう。

▼図解:保険を正しく見直そう

また、快適さを削りすぎるとひどい人生になります。

自分は仙人のような生活で問題がなくても、家族や友人は不満を溜めてしまうケースがあるため、必要最低限の快適さは維持しましょう。

安心や快適さを最優先にする限り、お金は貯まりません。

安心や快適さを重視して経済的自由を後回しにするのか、優先度のバランスをとって経済的自由を目指すのかは皆さんの判断次第です。

質問⑦:1回あたりいくらになるか?

皆さんにとって、1万円のカバンと10万円のカバンのどちらが高いでしょうか?

もちろん、多くの人が「10万円のカバンの方が高い」と答えるでしょう。

では、以下の場合なら、どちらのカバンが高いですか?

- 1年しか使えない1万円のカバン

- 15年使える10万円のカバン

すぐ壊れてしまう1万円のカバンと違い、頻繁に買い替えなくていい10万円のカバンの方が長期的に見ると安くなります。

このように、買い物では「1回あたりいくらになるか」を考えてみるのがおすすめです。

さて、皆さんの家には以下の物が眠っていないでしょうか。

- すでに使わなくなった健康器具

→ ウォーキングマシンや腹筋ブルブルマシーンなど

- 1回しか使っていない家電製品

→ ミキサーやタコ焼き器など

- ほとんど着ていない洋服

お金持ちは「良い物を長く使う」と聞いたことがあるかもしれません。

購入コストが高くても1回あたりの値段は安くなるため、使っている時の快適さや満足度は高くなり、結局は人生が豊かになるのです。

さらに、良い時計や家具はリセールバリューが高い物もあるので、売ると利益が出ることがあります。

「1回あたりいくらになるか?」の質問は、高額商品の購入で悩んだ時に非常に役立ちます。

例えば、30万円・50万円のテレビのどちらを購入するか考えた場合、10年間毎日使うとすると以下の計算ができます。

- 30万円のテレビ

→ 30万円 ÷ 3,650日(10年間) = 1日あたり約82円

- 50万円のテレビ

→ 50万円 ÷ 3,650日(10年間) = 1日あたり約137円

毎日テレビを使う度に137円払うことに「納得できるかどうか」でテレビの購入を決めるのです。

納得できないと思うのなら、買うべきではありません。

100円ぐらいと思うかもしれませんが、皆さんが稼いだお金は「少しくらい…」の積み重ねで消えていきます。

小銭を毎日のように取られる人生を選べば、未来の皆さんがお金を持っていないのは当たり前です。

さらに、メンテナンス費用やランニングコストがかかる時は注意が必要です。

テレビは本体以外も電気を消費するので、1回あたりの使用料はさらに上がることも考慮して判断しましょう。

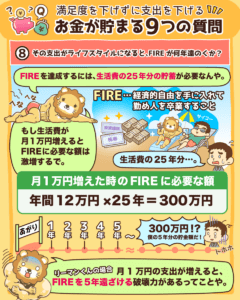

質問⑧:その支出がライフスタイルの一部になると、FIREは何年遠のくか?

FIRE(ファイア、Financial Independence Retire Early)、つまり経済的自由を手に入れて勤め人を卒業するには、生活費25年分の貯蓄が必要だと言われています。

生活費が300万円の人:約7,500万円

生活費が400万円の人:約1億円

生活費が500万円の人:約1.25億円

例えば、皆さんがスマホゲームにハマって、毎月1万円(年間12万円)の生活費が増えたとします。

この場合、FIREを達成するために必要な貯蓄額が「12万円 × 25年 = 300万円」も激増するのです。

今の世の中では年間50万円を貯金できれば良い方で、年間100万円の貯金はかなりの優良家計です。

優良家計でさえ、300万円を貯めるには3年~6年かかります。

つまり、月1万円の生活費アップには、FIREを3年~6年遠ざける破壊力があるのです。

皆さんがお金を払おうとしている物に、それだけの価値があるのか一度よく考えてみましょう。

リベ大は、全員がFIREを目指すべきだとは考えていません。

将来の経済的自由より、今手に入れたい物や経験にお金を使う価値観、考え方にも賛成します。

しかし「お金を使うことは自由から遠のくことだ」と理解してお金を使うのと、理解をしないまま、うかつにお金を使うのとでは大違いです。

好き放題お金を使った結果「老後が不安だ。でも死ぬまで働くなんてありえない。国は年金制度をさらに充実させるべきだ」と叫んでも、誰も耳を貸してくれないでしょう。

一方、理解して納得済みの決断なら、後で誰かのせいにもしないはずです。

FIREをしたい・したくないにかかわらず、支出が増えることでFIREが何年遠のくかは自分に繰り返し問いかけてみましょう。

質問⑨:そのお金は将来いくらの価値になるか?

世界最高の投資家ウォーレン・バフェット氏の考え方です。

リベ大でも何度か解説していますが、利息の計算方法の一つである複利の力は絶大です。

利息に利息がつき、お金が転がる雪だるまのように増えていくとあまりに威力がすごいため、複利中毒になる人もいるぐらいです。

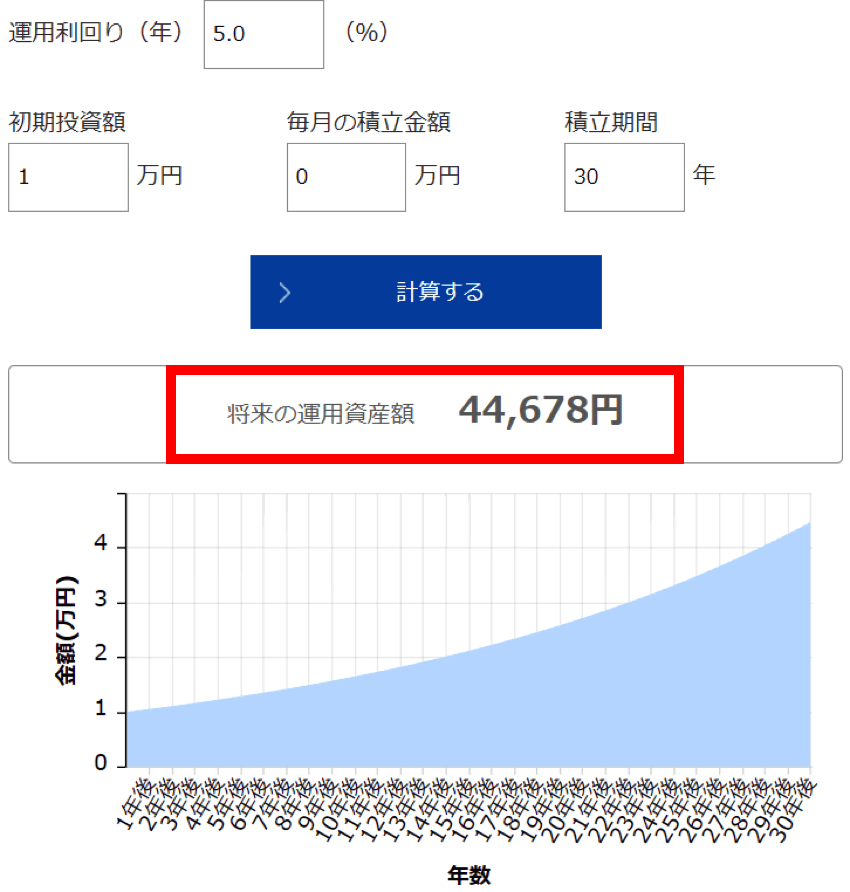

例えば、皆さんが賢く倹約した1万円を、年利5%で30年間運用したとしましょう。

以下のグラフの通り、30年後には約4.5倍の44,678円になります。

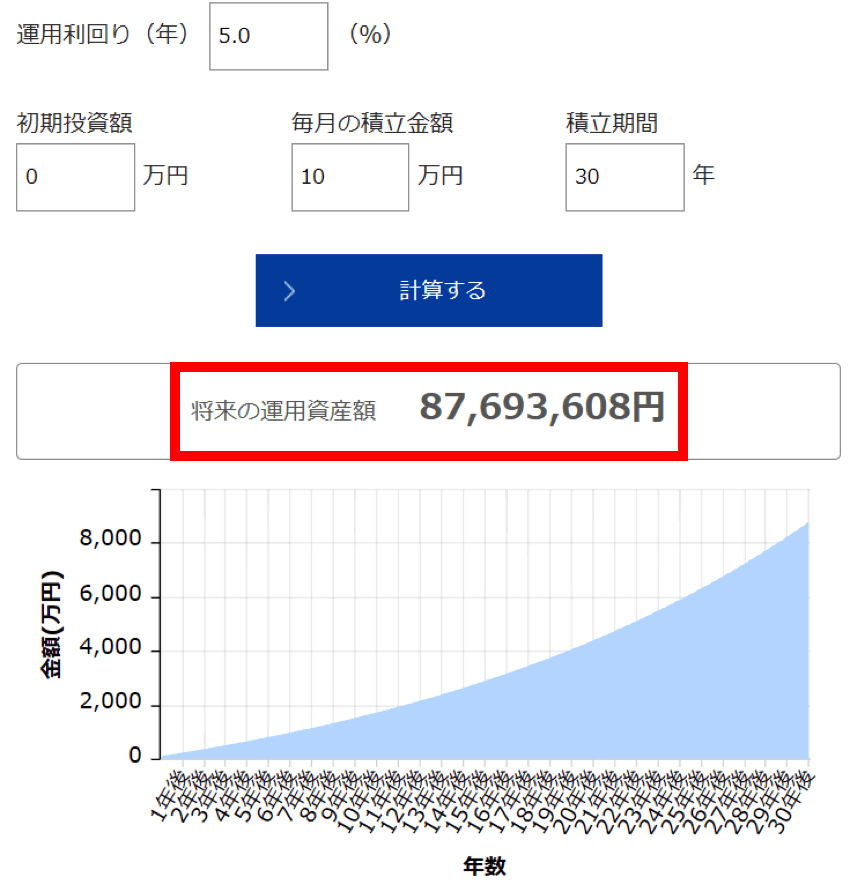

次に、賢く倹約して月10万円の投資余力を作り、年利5%で30年間運用するとどうなるか見てみましょう。

下記のグラフの通り、30年後には約8,770万円に化けます。

バフェット氏には、1ドルを失った時「将来の100ドルを失った!」と発言した逸話があります。

今は1ドルの少額でも将来の価値まで意識するのが、お金持ちの人たちです。

小銭を軽視する人生を選べば、未来の皆さんがお金を持っていないのは当たり前だというワケです。

逆に言えば、倹約したお金が将来どれだけの価値になるかを理解できれば、未来の皆さんは必ず今よりもお金に困らない人生になります。

番外編:消費か?浪費か?お金を使うべき時の考え方

この記事を読んで「買い物をするときは消費か浪費かを判断して、浪費になるものは買わなければいい」と思う人もいるかもしれません。

リベ大は、浪費をすべて省く考え方には賛同しません。

なぜなら、浪費・ぜいたくは人生を豊かにすることもあるからです。

生活に必要な消費のみで暮らしていたら、自分らしくは暮らせまん。

紹介した9つの質問を参考に、色々検討した上で「欲しい!」と判断した場合は買うべきでしょう。

心を豊かにする出費なら、非常に満足度の高い買い物ができます。

一方、自分が何を犠牲にしているのか気づかないまま、お金を手放しているなら改善が必要です。

犠牲にしているのは未来の自由なのか、過去に捧げた人生(労働時間)なのか気づかずに、いつの間にかお金を使っていないか振り返ってみましょう。

リベ大が考える「お金を使うべき時」は、以下の記事で詳しく解説しているので、ぜひ参考にしてください。

まとめ:お金が貯まる質問を自分に問いかけて、貯める力を磨いていこう

▼図解:お金が貯まる9つの質問

今回は、生活の満足度を保ちながら支出だけを下げる「超・お金が貯まる9つの質問と番外編」を解説しました。

- 質問①:買う余裕があるのか?

- 質問②:いくら稼げばいいのか?

- 質問③:どのくらいの時間と交換しているのか?

- 質問④:配当金で換算すると、いくら分の元本が必要か?

- 質問⑤:他の物で代替えできないか?

- 質問⑥:安心・快適・お金持ちになるのうち、どれを優先するか?

- 質問⑦:1回あたりいくらになるか?

- 質問⑧:その支出がライフスタイルの一部になると、FIREは何年遠のくか?

- 質問⑨:そのお金は将来いくらの価値になるか?

- 番外編:消費か?浪費か?お金を使うべき時の考え方

知識はアウトプットしてこそ効果を発揮します。

今日学んだ上記の質問を、次の2つのシーンで必ず使ってください。

- 家計簿を見直している時

- 買い物に行った時

9つもある質問に、毎回答えられる自信がなくても安心してください。

最初は難しいかもしれませんが、大切なのは繰り返し自分の心に問いかけることです。

質問に答えるルーティーンに慣れてくると、脳内ですぐさま答えられるようになります。

現代社会は物に溢れており、少し油断すると皆さんのお金はあっという間に消えていきます。

「お金は、本当に必要な物、欲しい物とだけ交換する」というリテラシーがない人は、物を買うために人生を捧げることになるでしょう。

今回お伝えした9つの質問のいずれを使うかは、皆さんの自由です。

質問を1つだけで使っても良いですし、いくつか組み合わせて使っても大丈夫です。

質問の答えを出した結果、それでも欲しいと思った物は買いましょう。

幾多の関門をくぐり抜けた上での買い物は、満足度が非常に高いはずです。

買いたい物ではないと判断した場合、もはや買わなくても満足度が下がるはずはありません。

サービスや物を得た時以上の「価値」が、皆さんの手元に残ります。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「貯める力を伸ばしたい!」という人に読んでほしい記事がこちら!