こんにちは、こぱんです!

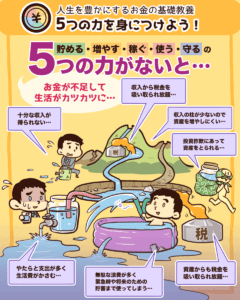

リベ大では、経済的自由を達成するために「お金にまつわる5つの力」について情報発信をしています。

▼図解:お金にまつわる5つの力

2021年9月現在の株高を背景に、FIRE(ファイア)関連の話題は勢いを増しています。

FIREとは、経済的自由&早期リタイアのことです。

経済的自由を達成して早期リタイアする動きは、これまで一部の投資本や投資メディアだけで触れられた話題で、FIREについて知っている投資家もごく少数でした。

しかし、徐々にFIREの知名度が上がり、以下のように露出も増えてきています。

- タイトルに「FIRE」が含まれる書籍が立て続けに出版

- 投資雑誌や週刊誌で度々「FIRE特集」が組まれる

- テレビや人気YouTubeチャンネルで「FIRE特集」が組まれる

2018年にアメリカで行われたFIREに関する市場調査では、次のような結果になりました。

- 調査対象:45歳以上の裕福なアメリカ人

- FIREの概念を認識している人:26%

- FIREという言葉を聞いたことがある人:11%

ちなみに、日本の投資家が資産運用をする理由の第1位は「老後資金のため」で、第2位が「早期リタイアのため」だそうです。

投資家にとってFIREは、すでに必修テーマなのかもしれません。

そこで今回は、FIREについて以下の3つを解説します。

- FIREとは

- 4種類のFIRE

- リベ大おすすめのFIREスタイル

FIREに関する情報が溢れているので「どの情報が正しいのか?」「発信者によって言っていることが違う!」と混乱している人もいるようです。

今回の記事を読めば、FIREに関する情報を整理でき、自分にとって最適なスタイルを見つけられるでしょう。

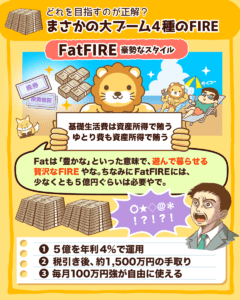

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:まさかの大ブーム 4種のFIRE

目次

解説動画:【メディアで話題】どれを目指すのが正解?4つのFIREについて徹底解説

このブログの内容は下記の動画でも解説しています!

FIRE(ファイア)とは

まず、FIREの定義について簡単におさらいしておきましょう。

FIREは、次の4つの単語の頭文字をとった言葉です。

- F:Financial

- I:Independence

- R:Retire

- E:Early

FIは「経済的自立」、REが「早期リタイア(引退)」を意味します。

「経済的自立」と「早期リタイア」の意味

FI(経済的自立)とは

FIREの「FI」(経済的自立)とはどのような状態なのでしょうか。

一般的に、学校教育を終えて就職したり自営業を始めたりして社会に出て、自分の生活費を働いて稼げるようになると、経済的に自立している状態と見なされます。

しかし金融の世界では、いくら定職に就いて安定収入があったとしても、以下のような理由で経済的に自立している状態とは言えないのです。

- 体調を崩して働けなくなったら、収入がストップする。

- 10年先、20年先に会社自体が生き残っているか分からない。

- 苦手な上司や同僚と付き合う必要がある。

食べていくために仕事をやめられない状態は、経済的に自立できていないと見なされるのです。

経済的に自立しているとは、資産からの収入(いわゆる「不労所得」)が生活費を上回った状態です。

つまり、働かなくても自分の資産で生きていける状態を言います。

以下は、経済的に自立している状態と、自立していない状態の例えです。

- 月20万円の配当金があり、生活費は20万円。

→ 経済的に自立している

- 手取りで月100万円の家賃収入があるが、生活費が月150万円。

→ 経済的に自立していない

また、一生食べていけるだけのお金がある状態を経済的自立と呼ぶ人もいます。

- 総資産:5億円

- 毎年の生活費:500万円

- 資産の取り崩し期間:100年

しかし、お金持ちは「寿命まで十分なお金があるんだから心配ない」という発想はありません。

お金持ちは増やしたお金を減らしたくないので、資産運用せずにただ資産を取り崩すことを嫌うのです。

つまり、リベ大が考える経済的自立は、持っている資産は減らさずに運用益だけで食べていける状態です。

RE(早期リタイア)とは

FIREの「RE」の部分は、単純に早期リタイアを指しています。

「早期」に厳密な基準や定義はありません。

先進国では60歳~65歳で定年を迎えるところが多いので、定年より早く仕事をやめていれば早期リタイアに該当すると言えるでしょう。

一昔前は50代で引退していれば十分早期リタイアだったのですが、FIREムーブメントの過熱で20代~40代でリタイアしないと早期とは言えなくなってきました。

早期リタイアの年齢が前倒しになっているため、そのうち大学を出た時点でFIREする人も出てくるかもしれません。

FIREが生まれた背景と注意点

FIREが生まれた背景

FIREムーブメントの発祥はアメリカです。

アメリカには、FIREが生まれやすい2つの背景があります。

- 自由を重んじる国である

- 超・消費大国(世界のGDPのうちアメリカの個人消費が占める割合は20%弱)

かつては車や家電、住宅など欲しいモノがいくらでもあり、懸命に働いてモノを手に入れることに価値がありました。

物欲が満たされることで、大きな喜びを得られたのです。

しかし生活が豊かになり、モノよりも「自分の人生 = 時間」の方が大切な時代が到来しています。

新しい時代では、次のようなFIREにつながる考えを持つ人が出てきました。

モノを得るために懸命に働くより、時間に縛られずに生きる方が優先度が高くなっているのです。

先進国の一部の人は、モノを得ることの喜びを超えて、次の時代へ進んでいるのでしょう。

FIREに関する注意点

FIREに関して注意点があります。

「セミリタイア」や「FIRE」といった景気の良い話題が出てくるのは、株式相場が好調な時の風物詩です。

不況時は仕事があるだけありがたい状態なので、不労所得で食べていくことを考える余裕はありません。

そのため、FIREに関する浮かれた話題に対しては、警戒心が必要です。

FIREムーブメントに踊らされないよう、次のことを認識しておきましょう。

不況時からFIREを志して、好景気の波に乗り達成しようとする。

好景気の時にFIREを志して、そのまま短期間で達成しようとする。

FIREで話題になっているのは、昔からコツコツ取り組んできた人です。

たまたま今、収穫時期を迎えているだけで、タネをまかずにFIREしている人はいません。

FIREに関して、リベ大両学長の友人Aさんのエピソードを紹介します。

両学長の友人であるAさんは、リーマン・ショック時に底値になった不動産を買い込んだ後、大きな利益が出てFIREしました。

FIREしたAさんを見て、周りは次のように言っていました。

「あんな良い時期に買えて羨ましい!」

「自分にもお金があったらな」

「また暴落が来ないかな」

ある日、Aさんが両学長に言いました。

「コツコツと準備してきて良かった。前回の好景気には上手く買えなかったから。」Aさんは失敗から学び、直前の好景気に浮かれず、現金をしっかり貯めていました。

準備をしていたことで、暴落のチャンスを生かせたのです。

これからFIREを志す人は、何回か好景気と不景気のサイクルを経験してからFIREを達成するぐらいの心積もりでいましょう。

なお、時間をかけてFIREすることにピンとこない人は、以下の記事が参考になるでしょう。

4種類のFIRE

FIREには以下の4つの種類があります。

- ①FatFIRE(ファットファイア)

- ②LeanFIRE(リーンファイア)

- ③SideFIRE(サイドファイア)

- ④BaristaFIRE(バリスタファイア)

それぞれのFIREに共通する2つの生活支出

それぞれのFIREについて詳しく説明する前に、まず生活支出の分類について触れます。

生活支出は次の2つに分類できます。

- 基礎生活費:自分らしく生きるための最低限の生活費

- ゆとり費:必要最低限を上回る贅沢

基礎生活費は、不自由さを感じない程度の生活を維持できる最低限の支出です。

最低限の生活費は人によって異なりますが、以下が目安になります。

- 都市圏の1人暮らし:月10万円~15万円

- 都市圏の3人家族:月20万円~30万円

ゆとり費は、なくても生活はできるが、あったら楽しい贅沢のための支出です。

基礎生活費とゆとり費は生活に必要・不要で判断し、項目(会計上の分類)が何かは重要ではありません。

食費

- 基礎生活費:日常の食費

- ゆとり費:豪華な食事や外食

衣服代

- 基礎生活費:日常の普段使いの服

- ゆとり費:高価なオシャレ服

なお、FIREのための家計管理については、以下の動画で詳しく解説していますので、ぜひ参考にしてください。

関連動画

→ 【自由への家計簿】経済的自由の6つのレベルと、セミリタイアのための家計管理について(アニメ動画)

①FatFIRE(ファットファイア)

一つ目は、FatFIRE(ファットファイア)です。

Fatには以下の意味があります。

- まるまると太った

- 脂肪の多い

- 豊かな・肥沃な

FatFIREは基礎生活費だけではなく、ゆとり費まで含めたすべてを資産所得で補う豪勢なスタイルです。

そのためFatFIREをするには、少なくとも5億円ほどは必要でしょう。

以下は、5億円でFatFIREしているイメージです。

- 5億円を年利4%で運用すれば、年間2,000万円の資産所得になる。

- 資産所得年間2,000万円から税金や社会保険料を払うと、手取りは約1,500万円になる。

- 年間約1,500万円の手取りから、毎月100万円強を自由に使う。

なお、日本で年収2,000万円の世帯は、約1.5%を占めています。

年収2,000万円のお金があれば、十分Fatな生活ができそうですが、実はお金持ちの世界で世帯年収2,000万円は少ない方です。

一般人レベルを超える本当のお金持ちの生活がしたいなら、10億円以上の資産が必要でしょう。

つまりFatFIREできるケースは、以下のような場合に限られます。

- 起業して会社を上場させる

- 起業して自分の事業を上場企業に売る

- 投資で超ハイリスクをとって数万人に1人のレベルで稼ぐ

FatFIREは狙って達成するのではなく、気がついたらなっていた人が多いようです。

なお、ゆとり費はいくらあってもキリがありません。

お小遣いが月100万円あれば120万円欲しくなるし、月300万円あれば350万円欲しくなるからです。

②LeanFIRE(リーンファイア)

2つ目は、LeanFIRE(リーンファイア)です。

Leanには以下の意味があります。

- 体が引き締まった

- 無駄がない

- 効率的な

LeanFIREで言う「ゆとり」は、贅沢ができるほどの金銭的なゆとりではなく、時間的なゆとりを指します。

言い換えると基礎生活費を資産収入で賄うものの、それ以上の物的なゆとり費は不要というスタンスです。

さらに言えば、LeanFIREする人の基礎生活費は、一般的な水準よりかなり低い傾向にあります。

そのためLeanFIREする人は、以下のように生活力やサバイバル能力に長けています。

- 必要最低限の住宅で十分満足して暮らせる。

- 電気・ガス・水道・医療などのインフラの利用が最低限。

- 食材は自分で調達し、自炊する人が多い。

- 修繕の技術にも優れていて、新しいモノを買うことが少ない。

LeanFIRE界隈には、もはや仙人と呼べるレベルの質素な生活をしている人もいます。

なお、およそ月7万円~15万円程度の資産所得があればLeanFIREできます。

資産規模としては、2,000万円~5,000万円程度で達成できるでしょう。

- 年間100万円~200万円を貯蓄や投資に回す

- 比較的現実的な利回り(年利3%~7%)で運用する

- 10数年で到達

2,000万円~5,000万円程度の資産規模は、多くの人にとって頑張れば達成できるところが魅力です。

しかしLeanFIREには、次のような批判的な意見があります。

「10数年かけて到達するのが健康で文化的な最低限度の生活レベルでは夢がない」

「FIREしてただ生きているだけの暮らしに何の意味があるのか」

「暴落などで資産が半減したらすぐに生活が破綻する」

FIRE批判全般に関して言えることですが、周りから批判があっても自分の道を歩む意志の強さが必要です。

他者と自分を切り分けて考えなければ、FIREを目指すのは難しいかもしれません。

もし周りからのFIRE批判や無理解にモヤモヤしていたら、以下の記事を読んで勇気を出しましょう。

③SideFIRE(サイドファイア)

3つ目は、SideFIRE(サイドファイア)です。

FatFIREやLeanFIREがFIREムーブメントの王道なら、ここから先はFIREの亜種となります。

SideFIREは、資産収入 + 副業の合わせ技のスタイルです。

SideFIREのSideはサイドハッスルのことで、以下の3つの条件を満たした副業のことを言います。

- 本業とは別に行っていること

- 自分の趣味や特技、得意を生かせること

- お金が稼げること

大好きな仕事をするという点で、お金を稼ぐことだけを目的とする副業とは違いがあります。

さてFIREするには、収入が多い方が有利になる残酷な事実があります。

しかし、FIREを望むのは次のような人です。

「今の仕事に不満を持っている」

「早く会社をやめたい」

「働きたくないからFIREしたい」

FIREしたい人に「FIREするために本業をもっと頑張って収入を増やせ」というアドバイスは酷でしょう。

そこで登場するのが、サイドハッスルです。

サイドハッスルは、収入を増やすためにツラくてつまらない副業をするのではなく、自分の趣味や特技、得意を生かしたサイドビジネスをする考え方です。

サイドハッスルで月10万円稼げるようになれば、10年間で1,500万円~2,000万円ほど貯められるので、FIREへの道を圧倒的に短縮できます。

本業をやめても、サイドハッスルが続けられるので有利です。

なお、リベ大の考えとして、SideFIREは以下の2本柱で成立します。

- 基礎生活費 → 資産所得で賄う

- ゆとり費 → サイドハッスルで稼ぐ

SideFIREの基本的な生活は、資産所得で支えます。

経済的自立が担保されているので、次のようなメリットがあり、好きで得意な仕事に集中できるのです。

サイドビジネスが嫌になったらやめられる

稼げなくなっても困らない

嫌なお客さんとは付き合う必要がない

なお、SideFIREを「資産収入 + 副業収入で基礎生活費を賄う」と認識している人を見かけます。

しかし、副業収入で基礎生活費を賄うのは、あまり現実的ではないでしょう。

なぜなら働くか働かないかを自分で選べることが、FIREしているかの判断基準になるからです。

サイドビジネスをやらないと生活が成り立たないなら、FI(経済的自立)を達成しているとは言えません。

④BaristaFIRE(バリスタファイア)

最後に、BaristaFIRE(バリスタファイア)です。

Baristaは、カフェでコーヒーを淹れるバリスタのことです。

BaristaFIREは、例えば週5日勤務ではなく週2日や週3日勤務にしたり、1日8時間労働ではなく1日4時間労働にしてみたりと比較的短い時間で雇用され、FIREを成立させるスタイルです。

なお、前述のSideFIREとの違いは以下の通りです。

- SideFIRE:自営業

- BaristaFIRE:雇われた従業員(アルバイト・パートタイマーなど)

BaristaFIREも他のFIREと同じく、資産収入と労働収入の2本柱でFIREを成立させます。

メディアによっては、生活費の半分を資産所得で、生活費のもう半分を労働収入で成立させるスタイルだと紹介することもあります。

しかしリベ大としては、BaristaFIREも基礎生活費は資産所得で賄い、ゆとり費は働いて賄って、働かなくても基本的な生活は守れることが大前提だと考えます。

繰り返しになりますが、働かないと暮らしていけないのなら、FI(経済的に自立している)とは言えないからです。

生活費の半分を資産所得で、生活費のもう半分を労働収入で成立させる。

基礎生活費は資産所得で賄い、働かなくても基本的な生活は守れる。

アメリカでBaristaFIREが誕生した理由は、社会保険が関係しています。

日本でも雇われて働くと、以下のような社会保険上のメリットがあります。

福利厚生として会社が保険に加入させてくれる

会社が社会保険料の一部を負担してくれる

特にアメリカは医療費や保険料が高い国なので、それらを視野に入れてFIREしようとすると負担が大きくなります。

医療費や保険料を賄うための資産を貯めるだけで数千万円レベルでお金が必要なため、雇われることで一定の保障を得ようとするのです。

ただ、雇われることで休日が取りにくくなったり、職場の人間関係でトラブルを抱えたりなどの悩みは抱えやすくなります。

なおBaristaFIREは、以下に当てはまる人には魅力的な選択肢になります。

日本では厚生年金・健康保険に関する法改正があり、アルバイトやパートタイマーでも社会保険に加入しやすくなります。

条件を満たせば厚生年金料・健康保険料の半額を会社が負担してくれます。

- 事業所の規模:従業員100人超

- 勤務時間:2カ月超

なお、労働時間が週20時間以上の条件は、1日5時間労働を週4日すれば達成でき、週3日は休めます。

また時給1,100円の場合、月80時間の勤務で月額8.8万円以上を達成できるので、ライフワークバランスを保ちつつ十分な社会保障も得られるでしょう。

BaristaFIREは、具体的には以下のようなイメージです。

- 資産所得:月10万円~15万円(配当金・家賃収入・ファンド取り崩し)

- 労働収入:月10万円弱

- 老後の生活:厚生年金がもらえるので完全リタイアも可能

日本は人口減少により、今後ますます働き手が不足します。

AIや機械が代替してくれる分野は良いですが、どうしても代替できない分野もあるでしょう。

人間でなければできない仕事の働き口は残るため、雇われてBaristaFIREをするのも選択肢の一つです。

リベ大おすすめのFIREスタイル

お金の世界の真実とFIRE

4つのFIREについて見てきたので、ここからはリベ大の見解をお伝えします。

まずリベ大としては、FIREそのものを強くおすすめします。

FIREに対しては様々な意見がありますが、お金こそが自由の土台だからです。

空手のような武道の世界では「力なき正義は無力」「正義なき力は暴力」という格言があります。

お金の世界において「お金なき自由は無力」は、1つの真実なのです。

また、実際にFIREして後悔している人を見たことがありません。

「FIREするんじゃなかった!」

「FIREできるだけのお金を貯めるんじゃなかった!」

FIREした人は「自分の人生を取り戻した」と、非常に満足度の高い生活を送っています。

もちろん、人によっては不安や焦燥感を抱えていることもあります。

しかし、FIREをやめることは考えておらず、トータルで見れば十分満足しているのです。

FIREを良いものとする価値観のもと、リベ大が4タイプのうち最もおすすめしたいのはSideFIREです。

過去にSideFIREをおすすめする3つの理由を解説しています。

- 用意しなければいけない金融資産の金額が激減

→ 数千万円規模(2,000万円~5,000万円程度)の資産でFIRE可能 - 緊急時に金融資産を使わない選択肢が持てる

→ 資産のみのFIREより暴落や不況に対する耐性がある - ほどよい労働は健康に良い

→ 幸福の3つの資本である人的資本や社会資本も保てる

関連動画

→ 【資産が少なくてもリタイア可能】「サイドFIRE」の3つの魅力と追い風について(アニメ動画)

SideFIREがおすすめの理由

今回の記事では、リベ大がSideFIREをすすめる理由を解説します。

- FIRE生活なのに資産が増えていく。

- 時間が足りないと感じるほど生活が充実する。

- マイクロ法人を使えば、税や社会保障の問題を最適化できる。

自分のビジネスを起こすことに対して「リスクがあるので怖い!」と思う人は多いかもしれません。

しかしSideFIREは、仮に失敗しても最低限の生活は保障されているため、リスクを最小限に抑えられます。

サイドビジネスを始める際に以下のようなことをしなければ、金銭面ではほとんどノーリスクです。

- 借金を背負う

- 初期投資で大きな設備投資をする

- 大量の在庫を抱える

- 人を雇う

- 立派なオフィスを構える

リスクが低いと失敗を恐れず自分の得意なことや好きなことに集中できるので、仕事が上手くいき繁盛していきます。

サイドビジネスがFIREへの近道になり、ビジネスがさらに発展することで、より一層FIREが強固になるのは珍しいことではありません。

実際に、FIREしたはずなのに資産が増えていく人はかなり多くいます。

一方で自分でビジネスをしないBaristaFIREは、爆発的に収入や資産を増やすのは不可能です。

雇われると収入は安定しますが、収入に天井があるからです。

暇になるどころか、意外に忙しくなるのがSideFIREです。

SideFIREでやるようなビジネスは、ついでにお金も稼げてしまう趣味のようなものなので、本人は仕事をしている感覚がありません。

- FIREによって生まれた時間で家族旅行や趣味を楽しめる。

- サイドビジネスも楽しいので、働いている感覚はない。

商売の世界には「商いは飽きない」という格言があります。

一生飽きないライフスタイルの1つが、SideFIREでしょう。

SideFIREは、LeanFIREやFatFIREより楽しいことが多く、生活が充実するのです。

前述の通り、BaristaFIREの主な魅力は、社会保険が充実することです。

一方でSideFIREは雇用されていない分、保障が薄くなってしまいます。

年金

- BaristaFIRE:厚生年金

- SideFIRE:国民年金

保険

- BaristaFIRE:健康保険

- SideFIRE:国民健康保険

SideFIREは、病気やケガ、老後の保障が心もとない状態です。

しかし、マイクロ法人の仕組みを使いこなせれば、社会保障が厚くなるのに税率が下がり、コスパが良くなります。

税率は理論上の最低税率になる

厚生年金や健康保険にもしっかり加入できる

SideFIREは達成までのハードルが低いだけではなく、生活の充実具合や未来が広がる可能性、税や社会保障の最適化の側面で見てもおすすめできます。

必要最低限の基礎生活費は資産収入で確保し、ゆとり費は好きな仕事で働いて稼ぎ続けるのは、一部の天才投資家や天才起業家でなくてもできます。

SideFIREは、多くの人が実行しやすい再現性の高いスタイルと言えるでしょう。

まとめ:FIREの種類を学び、自分の望む生き方を選択しよう

▼図解でわかる「まさかの大ブーム4種のFIRE」

今回は、FIREについて以下の3つを解説しました。

- ①FIREとは

- ②4種類のFIRE

- ③リベ大おすすめのFIREスタイル

FIREについて正しい知識を得よう

①FIREとは

FIREとはFinancial Independence, Retire Earlyの4つの単語の頭文字をとった言葉で、経済的自由&早期リタイアを意味します。

経済的に自立しているとは、資産からの収入(いわゆる「不労所得」)が生活費を上回った状態です。

FIREは、自由を重んじるアメリカが発祥です。

景気が良くなり生活が豊かになることで、モノよりも「自分の人生 = 時間」を大切にするライフスタイルが生まれました。

なお、「セミリタイア」や「FIRE」のような景気の良い話題が出てくるのは、株式相場が好調な時の風物詩です。

FIREムーブメントに踊らされないよう、次のことを認識しておきましょう。

不況時からFIREを志して、好景気の波に乗り達成しようとする。

好景気の時にFIREを志して、そのまま短期間で達成しようとする。

②4種類のFIRE

FIREの4つの種類とそれぞれの特徴は、以下の通りです。

①FatFIRE(ファットファイア)

- 基礎生活費もゆとり費もすべて資産収入で賄う。

- 資産規模が数億円のFIREの完成形。

- 上には上がいるのでキリがない。

②LeanFIRE(リーンファイア)

- 基礎生活費を資産収入で賄う。

- 基礎生活費は一般人よりはるかに低い。

- 贅沢なお金は一切使わない仙人的な生活をする人もいる。

③SideFIRE(サイドファイア)

- 基礎生活費は資産収入で、ゆとり費は自分のビジネスで賄う。

- 自分の趣味や特技、得意を生かせる。

④BaristaFIRE(バリスタファイア)

- 基礎生活費は資産収入で、ゆとり費はアルバイトで賄う。

- 厚い社会保障が得られやすい。

- 休日が取りにくくなったり職場の人間関係でトラブルを抱えたりなど、雇われることによるデリメットがある。

③リベ大おすすめのFIREスタイル

FIREの4スタイルの中では、SideFIREがおすすめです。

SideFIREは達成までのハードルが低く、多くの人が実行しやすい再現性の高いスタイルだからです。

また生活の充実具合や未来が広がる可能性、税や社会保障の最適化の側面で見てもおすすめできます。

なお、リベ大では繰り返しお伝していますが、次のことを実行すれば資産5,000万円超の小金持ちにはなれます。

- 学校で教わらなかった「お金にまつわる5つの力」を身につける

- 固定費の見直しを中心に生活支出を月5万円減らす(貯める力)

- 転職や副業などで収入を月5万円増やす(稼ぐ力)

- 新しく生み出した月10万円を全世界株式や米国株式インデックスに投資して増やす(増やす力)

自分にとって最適なスタイルを見つけて実践しよう

FIREするためのノウハウは、ちまたに溢れています。

周りはともかく、自分がFIREしたい意志があるか、見聞きしたノウハウを実践できる行動力があるかにかかっています。

ちなみに、リベ大が運営するオンラインサロン「リベシティ」はFIRE志向のある人がたくさん集まっているコミュニティです。

FIREに関する以下のような悩みを抱えている人は、ぜひ覗いてみてください。

「理解してくれる人がいない」

「応援してくれる人がいない」

「アドバイスしてくれる人がいない」

人それぞれ自分の望むような生き方を選択できることこそが、まさに現代の福音(ふくいん)です。

FIREしたい人もしたくない人も、自分に正直になって、それぞれが望む人生を歩みましょう。

今回の記事が、皆さんが自分の人生について考える際の参考になれば嬉しいです。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼ FIREを実現させたい人に読んで欲しい記事がこちら!