こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」についても情報発信しています。

▼図解:増やす力

日本のSBI証券と世界最大級の資産運用会社バンガードがコラボした、SBI・バンガードシリーズが生まれ変わることが発表されました。

- 2021年6月15日:「SBI・V」シリーズに名称変更

- 2021年6月29日:米国の全米株式と高配当株式に対応したファンド2本が登場

2021年6月時点で65万部売れているリベ大両学長の書籍「お金の大学」では、おすすめのファンドの一例として、「楽天・全米株式インデックス・ファンド」をあげていました。

しかし、新ファンド「SBI・V・全米株式インデックス・ファンド」は代わりに紹介しても良いくらい、強力な対抗馬だと考えています。

そこで今回の記事では、以下の2つを解説します。

- SBI・Vシリーズの新ファンド2本の内容

- インデックスファンド「乗り換え時」の注意点5選

今回の記事を読めば、以下のような疑問も解消できるでしょう。

リベ大の見解として、新ファンドに乗り換えるべきかどうかも解説していきます。

目次

解説動画:【楽天完敗か?】「SBI・Vシリーズ」に乗り換えるべきか解説【米国株インデックス】

このブログの内容は下記の動画でも解説しています!

SBI・Vシリーズの新ファンド2本の内容

SBI・Vシリーズの名称変更と概要

SBI・Vシリーズの名称変更

新ファンド2本について解説する前に、名称が変わった経緯を説明します。

リベ大ブログでは、S&P500に連動するおすすめインデックスファンドとして「SBI・バンガード・S&P500インデックス・ファンド」を紹介しました。

名称変更に関して、皆さんが抱くであろう3つの疑問について、回答します。

- なぜ名前が変わったのか?

- バンガードの撤退に伴って、投資家にデメリットはあるのか?

- 今持っているバンガード関連のファンドは、そのままでいいのか?

バンガード社が日本でのビジネスから撤退したことに伴い、国内でバンガードという名称(商標)を使うことが難しくなったからです。

なお、バンガード社は、アメリカに本社がある世界最大級の資産運用会社です。

資産運用の世界では、その名を知らぬものはいないレベルの有名企業であり、日本支社の撤退は業界で大きなニュースになりました。

デメリットは主に2つです。

1つ目は、日本語でバンガードのファンド情報を収集しづらくなることです。

バンガード・インベストメンツ・ジャパン(株)は、2021年2月28日で廃業し、ウェブサイトやTwitter、ニュースレターなどが見られなくなりました。

2つ目は、今後、バンガードが作る新しいファンドに投資できない可能性があることです。

今までと変わらず、購入(積立)や保有、売却が可能です。

ファンドが解散になる、コストが高くなるなど、投資家に不利になることはありません。

結論として、SBI・Vシリーズへの名称変更については、以下のように考えれば問題ないでしょう。

- バンガードという名前が使えなくなったので、SBI・Vシリーズに変わった。

- バンガード社が日本から撤退したが、投資家に不利にはならない。

SBI・Vシリーズの概要

さて、SBI・Vシリーズとしてリニューアルされ、2つの新ファンドが登場しました。

- SBI・V・S&P500インデックス・ファンド (既存商品の名称変更のみ)

- SBI・V・全米株式インデックス・ファンド(New)

- SBI・V・米国高配当株式インデックス・ファンド(New)

3種類いずれも、米国株式に投資する、最もコストの低いインデックス・ファンドとなります。

成長性の高い米国に最安コストで投資できる可能性が高いので、投資家たちの中で話題になるのも納得です。

①SBI・V・全米株式インデックス・ファンド

それでは、新ファンドの詳細を見ていきましょう。

まず、SBI・V・全米株式インデックス・ファンドを解説します。

このファンドは、米国企業約4,000社の株式にまとめて投資するファンドであり、米国株式市場の小型株から大型株まで、投資可能な銘柄のほぼ100%をカバーしています。

このファンドは、「CRSP USトータル・マーケット・インデックス」という指数に連動する運用成果を目指しています。

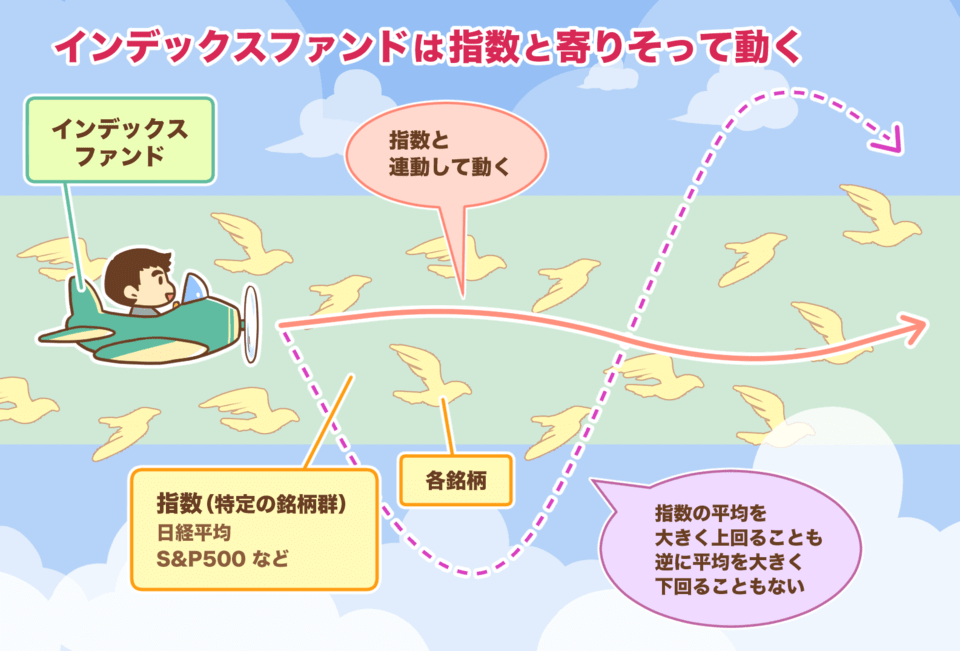

復習のために補足すると、インデックスファンドとは日経平均やS&P500といった指数に連動する成績を目指すファンドのことです。

10年~20年という長期で見ると、インデックスファンドに勝てるアクティブファンド(指数に勝つ成績を目指すファンド)は、圧倒的に少ないです。

大きな要因は、アクティブファンドはコストが高い傾向にあるためです。

全てのアクティブファンドがダメ、とお伝えしているわけではありません。

中には、高いコストに見合う優秀なリターンを出すファンドもあります。

良いファンドでも、長期的に市場平均に勝ち続けることが難しいのです。

さて、SBI・V・全米株式インデックス・ファンドは、どのようにしてCRSP USトータル・マーケット・インデックスへの連動を目指して、低コストを実現しているのでしょうか。

答えは、バンガードが作ったファンドである、VTI(バンガード・トータル・ストック・マーケットETF)への投資です。

VTIは、CRSP USトータル・マーケット・インデックスにほぼ連動しており、年間の経費率はわずか0.03%しかありません。

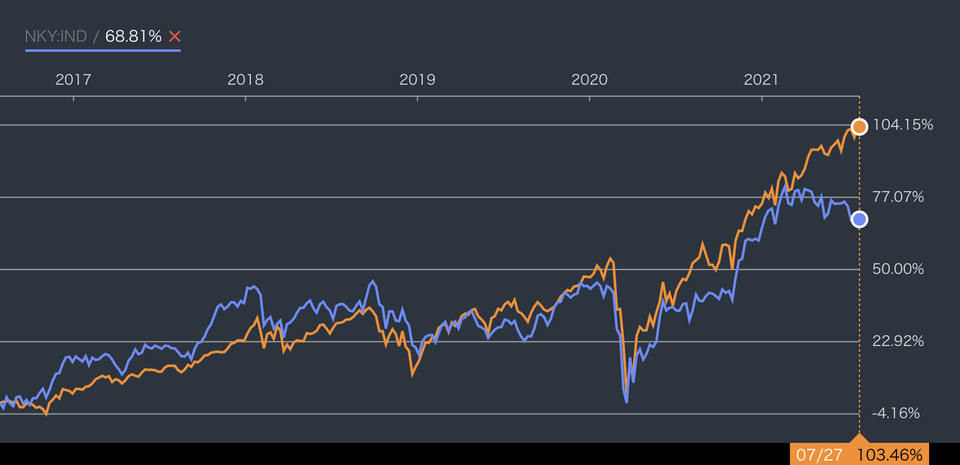

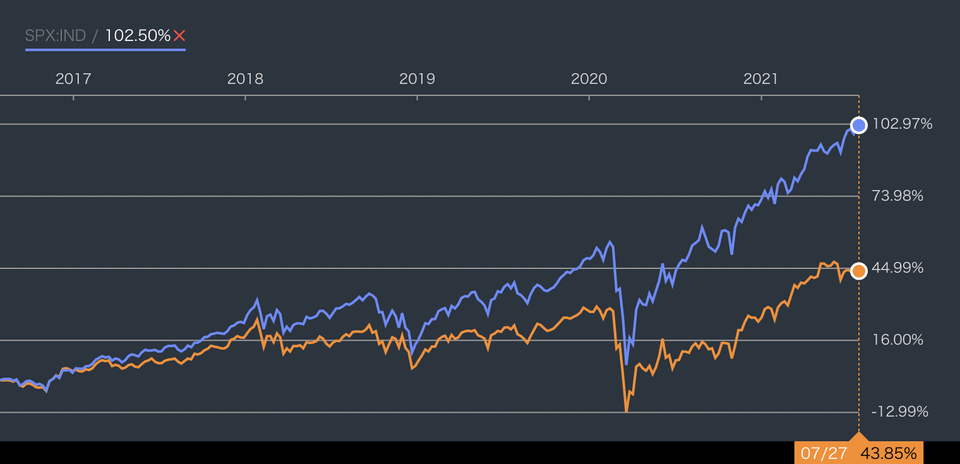

2021年7月27日時点の5年チャートを、日経平均株価と比較したものが以下になります。

- ■ VTI

- ■ 日経平均株価

たった5年間で約2倍、年利約18.9%で急成長していることが分かります。

年間の経費率0.03%という低コストで大きなリターンを生むファンドなので、プロ・アマ問わず世界中から投資されるのも納得です。

SBI・V・全米株式インデックス・ファンドは、このVTIへの投資を通じて、低コストで米国全体へ投資します。

ただVTIはETFだから、投資信託とは違うってことは認識しておいてね。

- VTI = ETF

- SBI・V・全米株式インデックス・ファンド = 投資信託

実は楽天証券も、「楽天・全米株式インデックス・ファンド」という同じコンセプトの投資信託をすでに作っています。

今回発表されたSBIのファンドと、コストの1つである信託報酬を比べてみましょう。

- 楽天・全米株式インデックス・ファンド:年0.162%

- SBI・V・全米株式インデックス・ファンド:年0.0938%

同じモノ・サービスに投資するなら、コストは安い方が良いです。

一見当たり前のような話ですが、金融の世界では中身(本質)が一緒なのに値段が違うモノがよくあります。

典型例は、生命保険料です。

- A社:死亡保障1,000万円の保険料が月額3,000円

- B社:死亡保障1,000万円の保険料が月額2,500円

今回のファンドも同じで、内容が同じなら基本的にコストが安い方が良いです。

では、SBI・V・全米株式インデックス・ファンドの特徴を確認してみましょう。

→ 米国は、いまだに人口が増え続ける成長国。

→ S&P500は大型株だけだが、VTIは小型株にも投資できる。

→ 信託報酬は年0.0938%。

投資信託でインデックス投資をするのに、まさに適任なのです。

結論として、SBI・V・全米株式インデックス・ファンドは、これから米国株式に投資したい人にとって、真っ先に検討すべきファンドです。

すでに楽天・全米株式インデックス・ファンドに投資している人は、乗り換えた方が良いのかどうかを、信託報酬以外の要素も含めて検討する必要があります。

②SBI・V・米国高配当株式インデックス・ファンド

続いて、SBI・V・米国高配当株式インデックス・ファンドについて解説します。

こちらは、米国企業約400社の高配当株式にまとめて投資するファンドです。

- SBI・V・全米株式:実質的にVTIを投資対象

- SBI・V・米国高配当株式:実質的にVYMを投資対象

VYMも、バンガードが作っているファンドであり、「FTSEハイディビデンド・イールド・インデックス」にほぼ連動しています。

- 平均より高い配当利回りを出している400社に投資

- 年間の経費率は0.06%と低い

2021年7月27日時点の5年チャートを、S&P500と比較したものが以下になります。

- ■ S&P500

- ■ VYM

この5年で約1.4倍、年利約9.0%で成長しました。

なお、S&P500と大きな差がついた理由は、VYMのような高配当株式ファンドにはGAFA(Google、Apple、Facebook、Amazon)のようなハイテク株式が含まれないからです。

ちなみに、リベ大は高配当株式を投資信託で買うべきものではないと考えています。

- 分配金は、受け取るたびに20%以上課税される。

- 分配金を使うより、再投資した方が資産額は伸びていく。

- 資産額を増やしたいなら、高配当株(成熟株)だけではなく、成長株も含めたい。

高配当株式を買う理由は基本的にキャッシュフローが欲しいからであり、資産効率だけを考えるなら、分配金再投資型の市場インデックスファンドに投資した方が良いでしょう。

そこで、リベ大としては、つみたてNISAやiDeCoを活用して市場全体に投資するインデックスファンドを購入し、もし余力があれば高配当株式(個別株やETF)でキャッシュフローを増やすことをおすすめします。

もちろん、皆さんには今の生活があるため、資産効率だけを考えるわけにはいきません。

老後に備えつつ今の生活を良くしたいなら、配当金や分配金は出た方が良いし、使いたい人もいるはずです。

投資のスタイルは今と将来のバランスを考えて決めるのも良いでしょう。

VYMに投資するインデックス・ファンドは、高配当株式投資の目的である分配金が出ないので、キャッシュフローが良くならず、投資家のニーズを満たすには不十分でしょう。

実はVYMに関しても、楽天証券が関連ファンド「楽天・米国高配当株式インデックス・ファンド(通称:楽天VYM)」をSBI証券より先に作っています。

楽天VYMは純資産総額約50億円であり、楽天・全米株式インデックス・ファンドの約2,800億円と比較すると、投資家にあまり人気がないと言えます。

なお、VYMは運用総額が大きく人気ファンドの1つで、直接投資をすれば分配金を受け取ることができます。

最後に、信託報酬を比較します。

- 楽天・米国高配当株式インデックス・ファンド:年0.192%

- SBI・V・米国高配当株式インデックス・ファンド:年0.1238%

ここまでを踏まえて、以下のように考える人には、SBI・V・米国高配当株式インデックス・ファンドを検討する余地があるでしょう。

- 手数料が低い高配当株式インデックスファンドを買いたい。

- キャッシュフローはいらない。

- 高配当株式ファンドは、配当金再投資を含めれば市場平均に勝てると考えている。

以上、2本の新ファンドについて見てきました。

すでに解説した通り、分配金が出ないVYM関連のファンドは人気がありません。

結局、投資家たちの大きな関心ごとは「楽天・全米株式・インデックス・ファンド(いわゆる楽天VTI)からSBI・全米株式・インデックス・ファンドへ乗り換えるべきか?」と言えるでしょう。

インデックスファンド「乗り換え時」の注意点5選

乗り換え時の注意点としては、以下の5つがあります。

- ①税金

- ②信託財産保留額

- ③実質コスト

- ④ポイント

- ⑤手間暇

まず気をつけるべきなのが、乗り換えはタダではできないという点です。

例えば、現時点で100万円分の楽天VTIを持っている人は、タダで100万円分のSBI・V・全米株式に乗り換えられるわけではなく、2つの乗り換えコスト「①税金」「②信託財産留保額」を考慮しなければいけません。

さらに、信託報酬以外にも「③実質コスト」や「④ポイント」も見る必要があります。

①~④を考慮したうえで「⑤手間暇」をかけて乗り換える必要があるのかを考えましょう。

注意点①:税金

他のファンドへ乗り換えるというのは、以下を意味します。

- 今持っているファンドを売る

- 新しいファンドを買う

もし今持っているファンドが買ったときより値上がりしているなら、売った時点で値上がり益部分に税金がかかります。

→ 値上がり益50万円 × 約20% = 約10万円の税金が発生。

値上がり益に約20%の税金がかかるため、上のケースでは約10万円の税金が発生します。

つまり、楽天VTIを約170万円分売ると約10万円の税金を払う必要があるため、買えるSBI・V・全米株式は税金約10万円が引かれた約160万円分になります。

170万円分の楽天VTI → 170万円分のSBI・V・全米株式

170万円分の楽天VTI → 160万円分のSBI・V・全米株式

含み益にかかる税金は、いつかは払う必要がありますが、なるべく後に払う方が資金効率は良いです。

注意点②:信託財産留保額

2つ目の乗り換えコストである信託財産留保額は、投資信託を解約するときに払う費用です。

基準価格 × 口数

基準価格 × 口数 - 信託財産留保額

信託財産留保額は投資信託によって異なり、一般的に0.3%程度と言われています。

楽天VTIの場合は0%ですので、楽天VTI → SBI・V・全米株式の乗り換えの場合には気にする必要はありません。

注意点③:実質コスト

信託報酬「以外」の検討要素もあるので、順番に確認していきましょう。

まず、投資信託を持っている間にかかるコストは信託報酬だけではありません。

信託報酬は多くの投資家が注目する重要な項目の一つですが、他にも事前には分からない隠れコストがあるのです。

信託報酬のみ

信託報酬 + 隠れコスト = 実質コスト

例えば、信託報酬が2.19%なのに、隠れコストを含む実質コストは9.3%弱のようなファンドもごくまれにあるので要注意です。

- 投資信託が保有する銘柄(楽天VTIならVTI)の売買手数料

- 外貨建て資産の保管費用

- ファンドの監査費用

隠れコストは1年間(または半年)の運用を終えた後に、運用報告書という資料で発表されます。

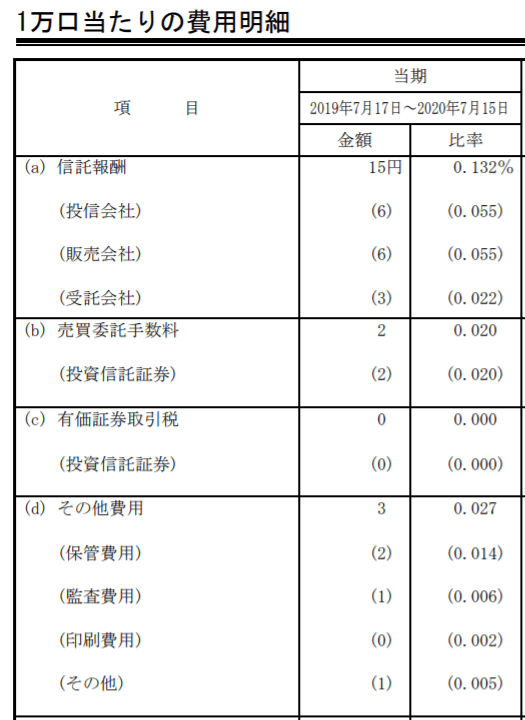

過去の実質コストを知りたいときは、運用報告書やモーニングスターの各投資信託のページの「コスト」タブから、1万口当たりの費用明細を確認できます。

実際の明細を見てみると、下図の通りです。

(a)信託報酬を見ると、0.132%だとわかります。

なお、VTI自体の経費率が0.03%なので、それも含めると0.132% + 0.03% = 0.162%です。

ここまでが、多くの投資家が気にするであろう運用コスト(主に信託報酬)であり、楽天証券の下図にも記載されています。

そして、明細表の(b)~(d)が、隠れコストです。

- (b)売買委託手数料:0.020%

- (c)有価証券取引税:0.000%

- (d)その他費用:0.027%

→ 合計0.047%

つまり、実質コストは0.209%(信託報酬等0.162%+隠れコスト0.047%)となります。

SBI・V・全米株式は、運用開始前なので実質コストは不明です。

隠れコストという要注意ポイントがあると知った上で、以下のように皆さん自身で考える必要があります。

半年もしくは、1年後の運用報告書を待つ

SBI・V・全米株式の隠れコストも安いであろうと仮定する

- 理由①:SBI・Vシリーズは低コストを強調しているから

- 理由②:同シリーズのSBI・V・S&P500の隠れコストは0.0198%と安いから

注意点④:ポイント

楽天証券で投資信託を買うと、楽天ポイントを貯めたり使えたりします。

- 投資信託の残高10万円ごとに、3~10ポイントもらえる。(2021年8月1日からの改定後の数字)

- 楽天カードで投信積立すると、積立額の1%のポイントがもらえる。

- 月1回500円以上、投資信託にポイントで投資すると、楽天市場で買い物したときにもらえるポイントが+1倍。

SBI・V・全米株式はSBI証券限定なので、楽天証券では購入できません。

一方で、SBI証券で貯められるのはVポイントです。

対象となる三井住友カードを使って投信積立をすると、以下のポイントがもらえます。

- 基本は積立額0.5%分

- 2021年6月30日~12月10日の期間限定で積立額1.5%分(最大4,500ポイント)

なお、SBI証券では、楽天VTIとSBI・V・全米株式どちらも購入可能です。

積立時のポイントの他にも、ポイントの使いやすさや還元率、自分の持っているクレジットカードとの相性などもチェックしましょう。

現状は大まかに見ると「もともとのコストが安いSBI証券 vs ポイントに強みがある楽天証券」という構造になっており、トータルで見て大きな差はないと言えます。

注意点⑤:手間暇

さて、ここまで乗り換え時の注意点として、①税金、②信託財産留保額、③実質コスト、④ポイントの4つを解説してきました。

乗り換え時の注意点の5つ目は、手間暇です。

細かいところに手間暇をかけて、自分の時間単価に合うかを考えましょう。

確かに投資先を選ぶのに、コストを考えるのは重要です。

特に、王道的なインデックス投資の世界では、期待リターンを予測するよりも、コントロールできるコストを下げることが重要になります。

しかし、みなさんの時間はタダではありません。

資産形成とは「貯める」「稼ぐ」「増やす」の合わせ技です。

例えば、30時間かけて10年で1万円分コストが安く済むファンドを探すより、副業で3万円稼いで投資に回した方がトータルではお金が増えます。

もし、今回のような話題で細かいことを気にしすぎていると感じたら、視野を広く持つことをおすすめします。

とはいえ、コストを気にするのは金融リテラシーが高まっている証拠と言えるでしょう。

例えば、怪しい金融商品を見せて「これってどう思いますか?」と聞くのに比べると、「コストが0.1%安いこちらのファンドに乗り換えるべきですか?」という質問ができることは、増やす力を磨けたからこそだと思います。

まとめ:新ファンド登場の機会にコストとリスクを見直して、堅実な資産運用を心がけよう

SBI証券から、SBI・Vシリーズというファンドシリーズが誕生しました。

SBI・Vシリーズで新登場したファンドは以下の2つです。

- SBI・V・全米株式インデックス・ファンド

- SBI・V・米国高配当株インデックス・ファンド

全米株式(VTI)に投資するファンドで、この1本でアメリカ全体に投資できます。

類似ファンドとコスト(信託報酬)を比較すると、以下の通りです。

- 楽天・全米株式インデックス・ファンド:年0.162%

- SBI・V・全米株式インデックス・ファンド:年0.0938%

信託報酬だけを見るとSBIが優れており、米国株式投資の主流になりうる可能性を秘めています。

米国高配当株式(VYM)に投資するファンドです。

類似ファンドとコスト(信託報酬)を比較すると、以下の通りになります。

- 楽天・米国高配当株式インデックス・ファンド:年0.192%

- SBI・V・米国高配当株式インデックス・ファンド:年0.1238%

SBI・V・全米株式インデックス・ファンドと同様、SBIの方が低コストです。

ただし、分配金が出ない(ファンド内で再投資される)タイプなので「あまり人気が出ないのでは?」とリベ大では考えます。

ちなみに、今回紹介したSBI・VシリーズのインデックスファンドはつみたてNISAの対象です。

「楽天VTIからSBI・V・全米株式インデックス・ファンドに乗り換えるべきか?」という悩みに関しては、以下の5点から判断しましょう。

- ①税金

→ 値上がり益に約20%かかる。

- ②信託財産保留額

→ 今回はコストゼロなので気にしなくてOK。

- ③実質コスト

→ SBIの新ファンドの実質コストはまだ見えないので注意。

- ④ポイント

→ 楽天の方がポイント還元は強い。

- ⑤手間暇

→ コストだけでなく、乗り換えにかかる時間も考える。

現状、リベ大の意見としては、「楽天VTIからSBI・V・全米株式インデックス・ファンドにあえて乗り換える必要はない」です。

- 税金は含み益に対しいずれ払うことになるが、できるだけ後にした方が資産効率は良い。

- SBI新ファンドの実質コストは低いと予想できるものの、まだ分からない。

- 楽天証券が、SBI証券に対抗してコストを下げる可能性がある。

- ポイント還元は楽天の方が強い。

- 手間暇に見合うほどのコスト削減は見込めない。

同じものに投資するならコストが安い方を選ぶべきなので、今後積み立てる分をSBI・V・全米株式インデックス・ファンドにするのはアリでしょう。

なお、楽天証券とSBI証券の2大ネット証券体制は今後も続くことが予想されるため、投資機会を逃したくない人は、2つの口座を持つことをおすすめします。

- 1社でしか扱っていないファンドに投資できる

- 資産運用の目的別の使い分けもできる

- 暴落時のシステムトラブルという万が一のリスクヘッジになる

最後に、今回の記事では、主にコストの観点で新ファンドの解説をしましたが、リスクの精査も重要です。

コストが安いファンドに投資することだけに目を奪われず、「米国株式の一点集中で良いのか?」をあらためて自問した方が良いかもしれません。

過去10年の間で米国株式が優秀だったという事実は、次の10年も米国株式の時代が続くことの保証にはなりません。

- 国や地域を分散する必要はないか?

- 債券やゴールドのようなコモディティに分散する必要はないか?

- キャッシュをもっと持っておくべきではないのか?

このような視点を参考に、ポートフォリオ全体のリスクを皆さんにとって心地よいものにぜひコントロールしてください。

検討の結果、皆さんの「答え」が米国株式100%であれば、問題ありません。

大切なのは、皆さん自身でよく考えて、リスクをどれだけとっているかを認識することです。

次々に米国株式に関する新ファンドが登場し、個人投資家の日本株式離れが話題にあがります。

2021年7月は、S&P500が連日で過去最高値を更新する中、「米国株式だけに投資しておけばOK」というブームを感じやすい時期と言えるでしょう。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「米国株式をもっと学びたい!」という人に読んでほしい記事がこちら!