こんにちは、こぱんです!

リベ大では、資産と自由な時間を増やしていく「増やす力」についても情報発信をしています。

▼図解で簡単に分かる「増やす力」

ただ、「資産運用」と一口に言っても、投資対象は色々と種類があります。

そのため、投資初心者の方から「一体どれに、どれくらい投資すれば良いか分からない」という相談も多くいただいています。

- 株式

- 債券

- 不動産

- ゴールド

リベ大としては、間違いなく「株式一択」だよ^^

そこで今回は、リベ大が長期投資で投資対象に「株式」を選ぶ理由を、資産運用の本質を示した「ヒミツのグラフ」と共に解説します。

知っているのと知らないのとでは、人生が変わるほど超重要なグラフですから、最後までしっかり見てください。

目次

解説動画: 【資産運用の答え】普通の人は知らない米国200年の真実

このブログの内容は下記の動画でも解説しています!

資産運用の本質を示した「ヒミツのグラフ」

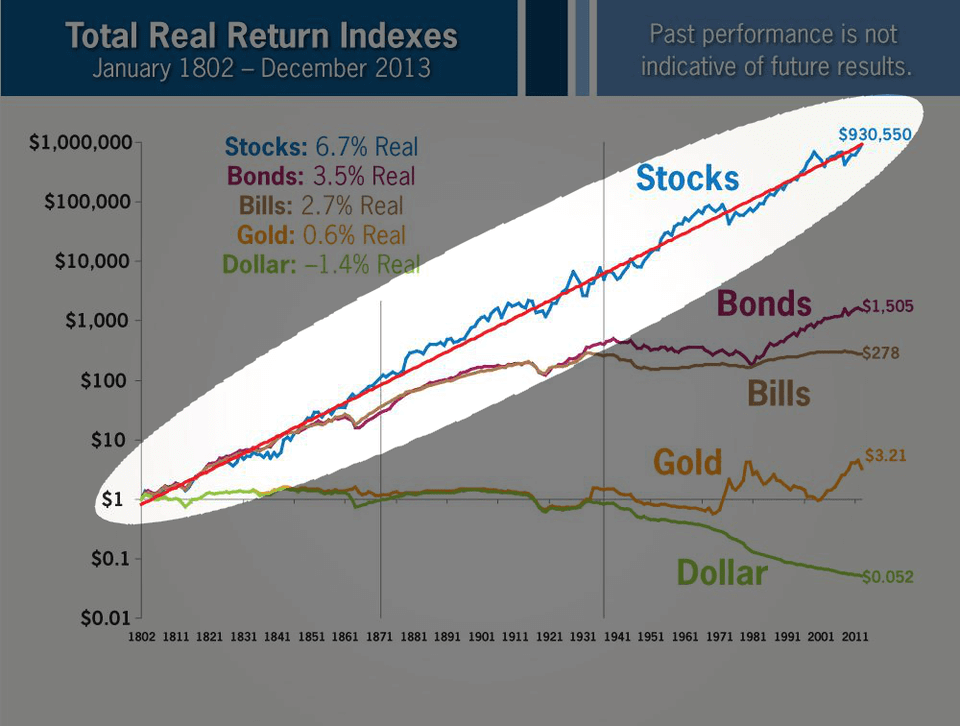

このグラフは、1802年~2013年の約200年間、アメリカにおける各資産の価値の推移を示した研究結果です。

- ■ 株式(Stocks)

- ■ 長期国債(Bonds)

- ■ 短期国債(Bills)

- ■ ゴールド(Gold)

- ■ ドル(Dollar)

簡単に言えば、「1802年に1ドルずつ各資産に投資したら2013年にはどうなっていたのか?」を表しているのです。

だからこそ、資産運用をする上で、最も重要なことが表現されているグラフと言えるでしょう。

「グラフの内容を100%理解できるかどうかが、資産運用の成功の鍵を握っている」と言っても過言ではありません。

そこで、このグラフから分かる3つのことを解説していきます。

- 長期投資では「株式に勝る資産はない」

- 資産の大半を現金で保有することは自殺行為

- 債券やゴールドはリスクコントロールのツール

①長期投資では「株式に勝る資産はない」

1802年に株式に1ドル投資していれば、2013年には930,550ドル(約93万倍)になっていました。

ジグザグとした値動きをしつつも、最終的には右肩上がりになっていることが分かります。

この「株式の右肩上がり」こそ資本主義社会の世界であり、株式会社こそ富の源泉と言えるわけです。

好景気・不景気のサイクルを繰り返しながら、人類はイノベーションを起こして生活を豊かにしてきました。

潰れる企業が存在する一方で、新しく生まれる企業もあります。

まさに、新陳代謝を繰り返しながら、経済全体は成長を続けているというわけです。

現代経済社会では、この「大きな流れ」に身をゆだねることが重要と言えるでしょう。

関連動画

→ 【史上初】GAFAMの時価総額が東証2170社の時価総額を逆転!

②資産の大半を現金で保有することは自殺行為

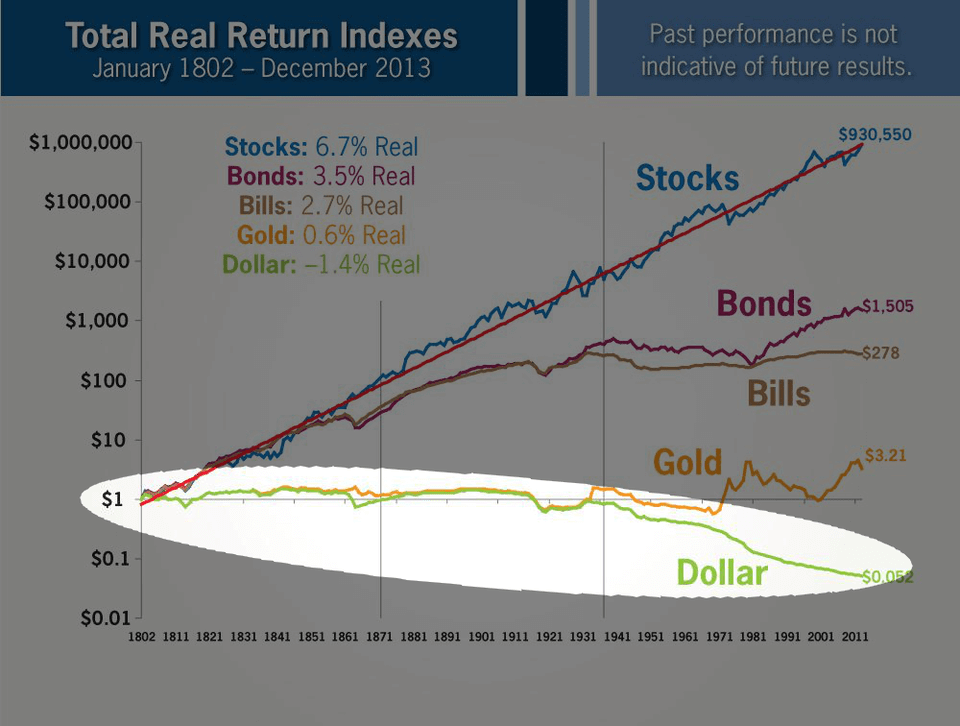

200年のグラフを見ると、現金の一人負けであることが分かります。

1802年の1ドルは、2013年には0.05ドルにまで価値が下がっており、毎年1.4%ずつ価値が下落しているということです。

特に第二次世界大戦以降は、インフレによって現金の価値は目減りするばかりでした。

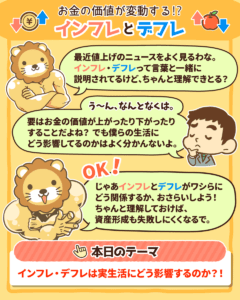

▼図解で簡単に分かるインフレとデフレ

ただ、海外に目を向ければ、世界的なインフレを実感することができます。

例えばタイや中国のような10年以上前は物価が安かった国でも、経済発展とともに今ではインフレが進み物価も上がっています。

円高になっても、海外に行ってお得さを感じなくなったという人も多いのではないでしょうか?

つまり、世界水準で見れば、日本円の価値は下がり続けている状況なのです。

現金はあくまでも「交換のための道具」であり、現金そのものは価値を生まないということを理解しましょう。

関連動画

→ 札束が紙くずになる日「ハイパーインフレ」に備える方法(アニメ動画)

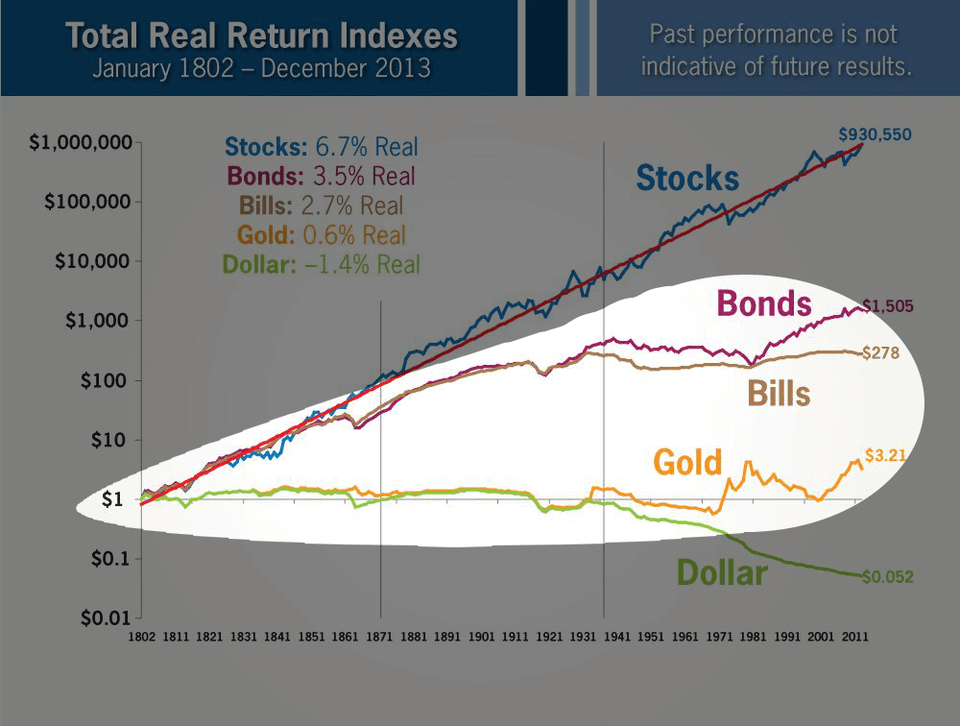

③債券やゴールドはリスクコントロールのツール

超長期投資を前提にすると、債券やゴールドは株式のリターンに劣ると言えます。

しかし短・中期的で見ると、株式は値動きが激しくリスクが高いので、5年・10年の期間でどうなるのかが分かりません。

一番リターンが大きくなるからといって、高齢になって資産の多くを株式に投資するのはおすすめしません。

子供の学費でも同じ考え方ですが、「いざ使いたい時」に株価が下がっているケースが一番ツライのです。

そういう時には、債券や金をポートフォリオに入れて、値動きをマイルドにするのです。

「株式市場が荒れそうだから債券やゴールドにお金を避難させたい」という投資家

「資産運用しながら、少しずつ資産取り崩して使っていきたい」という高齢者

上記のような場合には、債券や金の使い道があるということです。

しかし、資産形成期である若い人は、とにかく株式を多く持った方が良いでしょう。

グラフからも分かるように、運用期間が長ければ長いほど、株式によって大きなリターンが得られるからです。

30年50年という投資期間がとれる人が、何に投資すべきかは、もう分かるでしょう。

まとめ:投資期間が長いのであれば株式に投資すべき

今回は、資産運用の本質を示した「ヒミツのグラフ」について解説しました。

グラフを理解しているかどうかで、同じような株式投資をしている人でも成績に差が出るでしょう。

- 長期投資では「株式に勝る資産はない」

- 資産の大半を現金で保有することは自殺行為

- 債券や金はリスクコントロールのツール

結論として、投資期間を長く持てれば持てるほど、つまり若ければ若いほど、株式に投資すべきだということです。

さらに、投資期間が長いのであれば、個別株ではなく世界分散のインデックスファンドをおすすめします。

もちろん、米国一強が30年50年続くと思う人は、米国のインデックスファンドでも問題ありません。

最後に2つ補足します。

1つ目は、今回の研究結果が、リベ大おすすめ書籍「株式投資の未来」の著者、ジェレミー・シーゲル氏のものということです。

そして2つ目は、このグラフが「あくまでも金融大国アメリカ市場での研究結果」であり、他の国のデータがないということです。

また、日本人が外国に投資する場合、為替リスクが存在する分、リスクは高くなります。

さらに言えば、投資の未来はいつも不確実なので、過去の結果が未来も続くとも限りません。

- VT:世界中の株式に投資できるファンド

- VTI:米国中の株式に投資できるファンド

どちらも、文句なしに家族・友人に紹介できるファンドです。

銀行の窓口で売っているファンドと比較すれば、手数料や経費率(信託報酬)も比べ物にならないくらい安いです。

購入手数料

- VT:0.495%(楽天証券)

- VTI:0.495%(楽天証券)

- 銀行窓口のファンド:3%程度

経費率(信託報酬)

- VT:0.08%

- VTI:0.03%

- 銀行窓口のファンド:2%程度

VT・VTIはどちらも、リベ大がおすすめしている「楽天証券」、「SBI証券」で購入することができます。

皆さんも、このグラフと自分の置かれた状況を踏まえて、皆さん自身で何に投資をするのか判断してください。

今回の「ヒミツのグラフ」が、皆さんの資産形成の役に立てれば嬉しい限りです。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪ 同じ志を持った仲間と一緒に成長していきましょう! リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「資産運用を始めたい!」という人に読んでほしい記事がこちら!