その名も、「iFreePlus 米国配当王」です。

アメリカで50年以上連続増配している企業(=配当王)に投資するファンドです。

50年以上の連続増配企業にフォーカスしたファンドとして、日本に初登場しました。

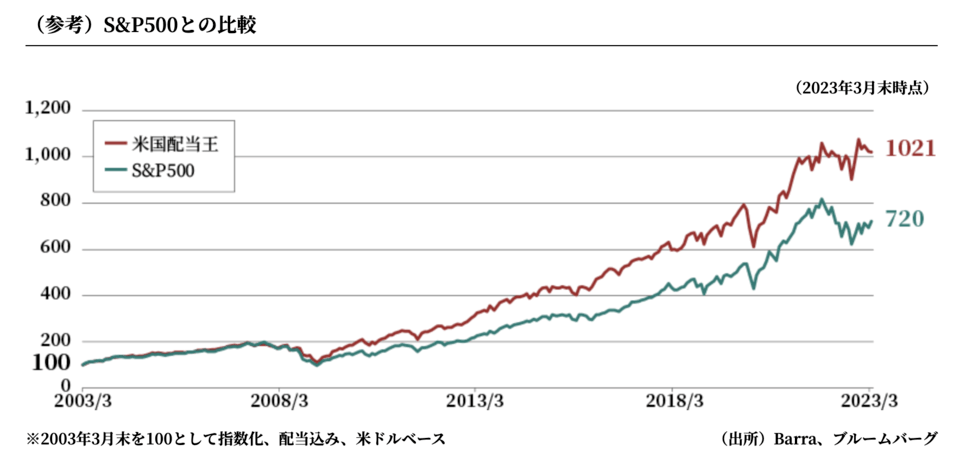

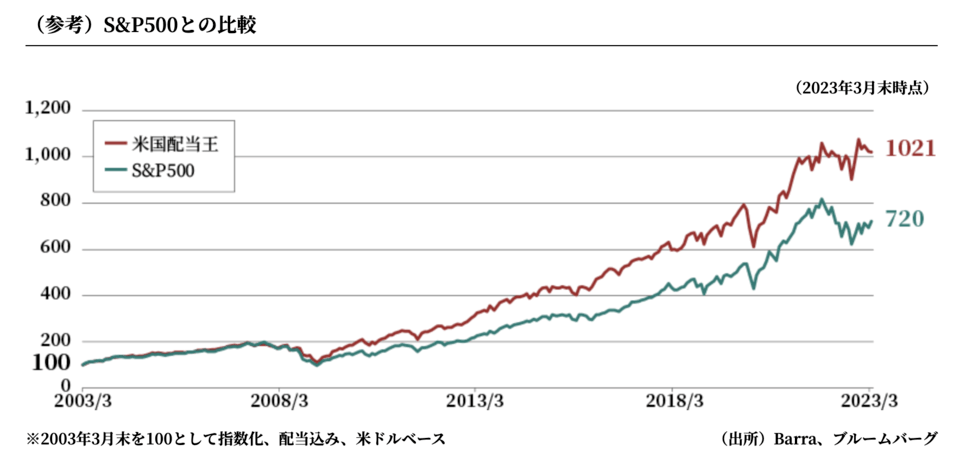

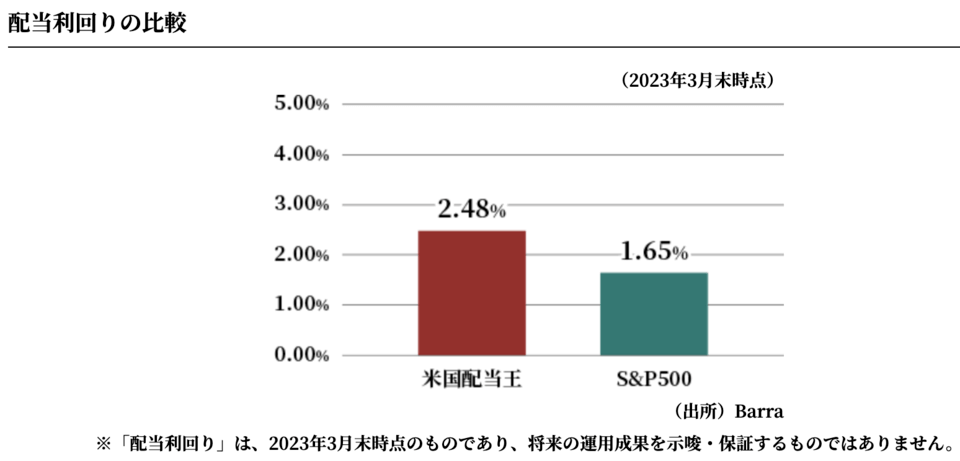

以下のグラフをご覧ください。

上図グラフは、赤線が米国配当王、緑線がS&P500を示しています。

過去20年で見ると、米国配当王がS&P500に勝っていることが分かるでしょう。

しかも大和アセットマネジメントによると、「米国配当王は、ここ最近の利上げ局面でも下げに強かった」とのことです。

トータルリターンでS&P500に勝っており下落リスクも低いとなると、興味を持つ人も出てくるのではないでしょうか。

そこで今回の記事では、以下の2点について解説します。

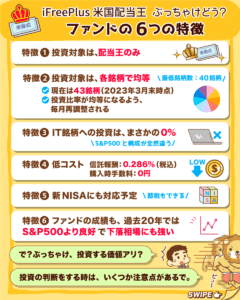

iFreePlus 米国配当王 5つの特徴

ぶっちゃけどうなの?判断ポイント5選

リベ大目線で、家族・友人にこのファンドをおすすめできるのか、分かりやすく解説します。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:日本初登場!米国配当王ファンド

目次

解説動画:【配当系最強?】日本初登場!「iFreePlus米国配当王」ってどうなの?ポイントを絞って解説

このブログの内容は、以下の動画でも解説しています!

iFreePlus 米国配当王 5つの特徴

「iFreePlus 米国配当王」の5つの特徴は、以下の通りです。

- 配当王にフォーカス

- 投資比率は各銘柄均等

- IT銘柄への投資がない

- 低コスト 新NISA対応予定

- バックテストは良好

特徴①:配当王にフォーカス

このファンドの投資対象は「配当王」のみとなっています。

配当王は、次の条件を満たす銘柄を指します。

- 米国の上場株式

- 原則50年以上連続で配当総額を増やしている

- 流動性や財務健全性に問題がない

つまり配当王は、50年以上連続で増配している米国の優良大企業ということです。

ところで皆さんは、「配当貴族」という言葉をご存じでしょうか。

配当貴族というのは、S&P500構成銘柄のうち、25年間以上連続で増配している優良大型株です。

ちなみに2022年7月時点で、配当貴族は全64社あります。

連続増配年数だけで見ると、「配当王:50年以上」「配当貴族:25年以上」となっており、配当王に軍配が上がります。

具体的には、以下のような会社が配当王の銘柄に含まれます。

上記の中には、日本でも良く知られた以下のような銘柄も含まれています。

- No.4 コカ・コーラ:連続増配年数60年

- No.9 ジョンソン・エンド・ジョンソン(J&J):連続増配年数60年

- No.10 プロクター・アンド・ギャンブル(P&G):連続増配年数60年

ちなみに日本における連続増配年数は、トップの花王が33年、2位のSPKが24年となっています。

連続増配年数50年以上という条件で絞ると、日本には配当王は存在しません。

特徴②:投資比率は各銘柄均等

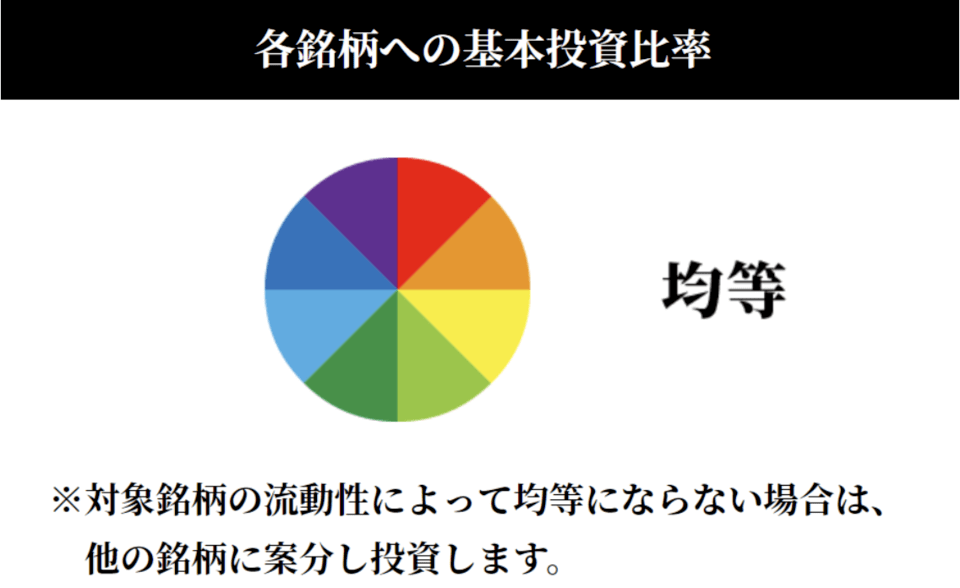

ではこの43社に、一体どのような比率で投資されているのでしょうか。

正解は、各銘柄均等に投資されています。

連続増配年数が50年だろうが60年だろうが、それぞれの王様は平等に扱うということです。

各社への投資比率が同じになるように、毎月リバランス(=再調整)されます。

ちなみに、配当王の最低銘柄数は「40銘柄」に設定されています。

これ以上銘柄数が少ないと、分散がうまく効かないという判断でしょう。

投資候補銘柄数が40銘柄を下回る場合には、以下のようなルールの下、最低40銘柄を保つことになるようです。

- 連続増配年数が50年未満の銘柄を、年数が長い順に追加する。

- 連続増配年数が同じ場合は、配当利回りの高い銘柄を優先する。

特徴③:IT銘柄への投資がない

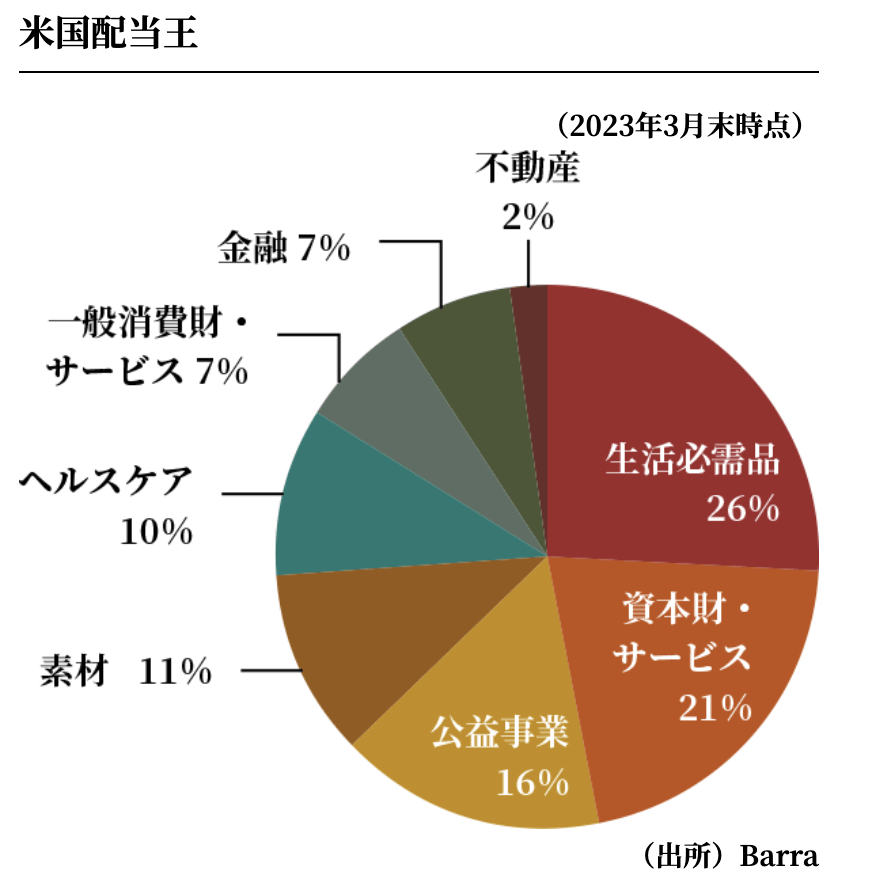

配当王の最も特徴的な点は、IT銘柄が全く含まれていないことでしょう。

- 生活必需品:26%

- 資本財・サービス:21%

- 公益事業:16%

- IT(情報技術):0%

- 生活必需品:7%

- 資本財・サービス:9%

- 公益事業:3%

- IT(情報技術):26%( トップの比率)

要は、配当王とS&P500の中身は全然違うというワケです。

連続増配年数が長い企業は社歴も長いため、一般的には成熟産業の「おじいちゃん企業」というイメージです。

若々しいIT企業は、そもそも配当金を出しません。

配当金を出すお金があれば、自社の事業に全力で投資を行うからです。

「伝統と実績のオールドエコノミー」「新時代のニューエコノミー」という2択の場合、配当王は全力でオールドエコノミーに投資するコンセプトのファンドです。

(参考:Seeking alpha「MSFT Microsoft Corporation」)

IT企業の中でも古株のマイクロソフトは、かなりの増配年数を積み上げてきています。

とはいえ、配当王の50年にはまだまだ遠く及びません。

特徴④:低コスト 新NISA対応予定

iFreePlus 米国配当王は、比較的低コストのファンドです。

- 運用管理費用(信託報酬):年率0.286%(税込み)

- 購入時の手数料:ナシ

最近では、信託報酬率が0.1%を切るインデックスファンドも出てきました。

とはいえファンドのユニークさを考えると、良心的なレベルと言えるでしょう。

公式ホームページによると、2024年1月にスタートする新NISAにも対応予定とのことです。

ある程度低コストで優遇税制を活用した節税もできる点で、最低限の条件は満たしたファンドと言えます。

特徴⑤:バックテストは良好

肝心のファンドの成績について、しっかり確認してみましょう。

上図グラフは、赤線が米国配当王、緑線がS&P500を示しています。

2003年3月を100とすると、配当王は2023年3月時点で1021になっており、20年で10倍という並外れた成績を残していることが分かります。

一方S&P500は、2023年3月時点で720という数字です。

20年で7倍強という点を考えると十分な成績ではあるものの、配当王には劣ります。

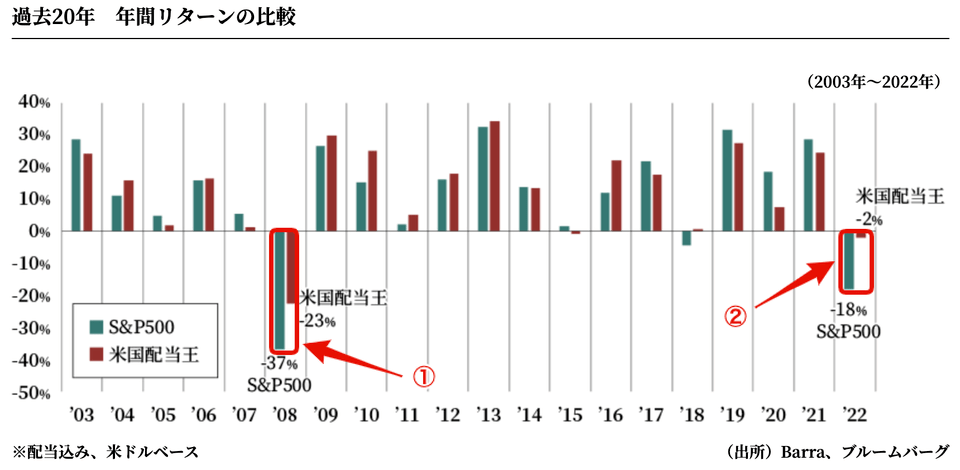

上図の注目ポイントは、下落相場でのダメージです。

上図① 2008年のリーマンショック時は、「S&P500:37%の下落」「配当王:23%の下落」となっています。

また上図② 2022年の利上げ局面(下落相場)では、「S&P500:18%の下落」「配当王:2%の下落」となっています。

相場の調子が良い時はS&P500並みの成績を出しつつ、相場の調子が悪い時はS&P500よりも強い下落耐性で、高いトータルリターンを記録しているワケです。

ここまで解説した、iFreePlus 米国配当王の特徴をまとめます。

① 配当王にフォーカス

→ 米国の連続増配年数50年以上の優良大企業に投資。

② 投資比率は各銘柄均等

→ 2023年7月現在は43銘柄。毎月投資比率が均等になるように調整。

③ IT銘柄への投資がない

→ 情報(IT)産業への投資は0%。S&P500とは構成銘柄が全然違う。

④ 低コスト 新NISA対応予定

→ 信託報酬は税込0.286%。

⑤ バックテストは良好

→ S&P500よりも高い成績。

ちなみに配当王は、以下の2種類から自由に選択できます。

資産成長型

→ 基本分配金を出さない。配当金はファンド内で再投資し、複利で増やす方針。

年4回決算型

→ 年4回の分配金を出す。

上記2つは、要は分配方針が違うワケです。

以上の内容を踏まえて、「ぶっちゃけ投資する価値があるの?」「どんな点に気をつけて投資判断をすれば良いの?」という質問に回答していきます。

ぶっちゃけどうなの?判断ポイント5選

「投資するのはアリ?なし?」の判断ポイントは、次の5つです。

- 「アメリカ」への信用

- 「配当金」というファクターへの信用

- 「分散」への信用

- 「時価総額加重」への信用

- 「運用者」への信用

テーマは、「信じる者は救われるのか?」といったところです。

判断ポイント①:「アメリカ」への信用

配当王は、「米国株集中投資」のファンドです。

つまり「配当王に投資するかどうか?」という問題は、「アメリカという国にどれだけ強く賭けられるか?」と同じです。

今やアメリカは、世界最大の経済大国になっています。

- 人口のバランスが良い

- 法整備が整っている

- 政治が安定している

- イノベーションが起きやすい

- 国民の消費意欲が非常に強い

上記の特徴を見る限り、アメリカの企業は他の国の企業よりも期待が持てるでしょう。

ところが、「繁栄は永遠に続かない」というのもまた真理です。

インデックスブロガーであり、「ほったらかし投資術」の著者でもある水瀬ケンイチ氏は、自身の運営するブログにおいて「お金の大学」を紹介してくれています。

当ブログの読者さまにおすすめの本をご紹介します。

まず、「本当の自由を手に入れるお金の大学」(両@リベ大学長著)です。

(中略)

生活防衛資金、資産配分、ドルコスト平均法、インデックスファンドとアクティブファンド、取り崩し方までふれられており、網羅的だと思います。(やや米国株への信任が強すぎるかなという印象はありますが…)

(出典:梅屋敷商店街のランダム・ウォーカー(インデックス投資実践記)「お金の大学、ほったらかし投資術、最もシンプルで賢い投資の結論など【最大50%還元】Kindle本ポイントキャンペーン」)

「お金の大学」を好意的に紹介してくれている一方で、米国株への信任が強いリベ大の投資スタンスについて、ツッコミを入れてくれています。

水瀬氏が指摘している通り、リベ大はアメリカ経済を強く信じています。

つまり、アメリカはお金を増やしてくれる国だと考えているワケです。

しかし、この考えが100%正解だと言うつもりはありません。

皆さんも、ぜひ冷静に判断してください。

「自分がどれだけアメリカを信用するのか?」という答えが、「世界最高レベルで信用している!」になるのであれば、配当王は検討する余地があるファンドです。

「アメリカは信用してるけど、とはいえ…」という人は、あえて投資するファンドではないでしょう。

判断ポイント②:「配当金」というファクターへの信用

「配当金」というファクター(要素)について考えることも重要です。

投資の世界では、以下のようにいろいろな投資スタイルが研究されています。

- バリュー株(割安株)への投資

- 小型株(時価総額の小さい企業)への投資

- 低ボラティリティ株(価格変動の小さい企業)への投資

- モメンタム(勢い)を重視した投資

- 収益性や財務に優れた高クオリティ企業への投資

広く分散されたインデックスファンド(米国株や全世界株の詰め合わせパック)は、上記全ての要素を含むだけでなく、反対の要素(例:小型株だけではなく大型株へも投資する)も含みます。

つまりインデックスファンドは、良くも悪くも「全部入り」というワケです。

「市場平均よりも良い成績が出るかもしれない」というアイデアの1つに過ぎないのです。

配当金に関しては、以下のようにいろいろなことが言われています。

- 有配株の方が成績が良い

- 配当利回りの高い銘柄の方が成績が良い

- 連続増配企業の方が成績が良い

とはいえ、上記はいつどんな時も成立する「絶対的な真理」ではありません。

ある一定期間を区切ると市場平均より良い成績が出るものの、別の期間で区切ると市場平均よりも悪い成績が出るというのが実態です。

- 数あるファクターの中で、なぜそこまで配当金にこだわるのか?

- 連続増配にこだわると、本当に市場平均に勝ち続けられるのか?

もし皆さんが配当金というファクターを強く信頼しているのであれば、配当王は投資を検討する余地があるファンドです。

「配当金は意味のある要素だとは思うけど、とはいえ…」という人は、もっと広く分散されたインデックスファンドに投資する方が無難でしょう。

判断ポイント③:「分散」への信用

S&P500に連動したインデックスファンドは、500銘柄に分散投資しています。

また米国の株式市場全体に投資するより広範なインデックスファンドは、小型株から大型株まで約4,000銘柄をカバーしています。

ざっくり整理すると、以下のようなイメージです。

- S&P500:アメリカの株式市場の約80%をカバー

- より広範なインデックスファンド:ほぼ100%をカバー

一方で配当王の投資先は、たったの43銘柄しかありません。

市場のカバー率という点では、代表的なインデックスファンドに遠く及ばないでしょう。

など、いろいろな目線で語られています。

リベ大としては、43銘柄という数字は決して多いとは言えないと考えています。

またIT銘柄がゼロという点からも分かる通り、業種の偏りも大きくなっています。

もし皆さんが以下のように考えるのであれば、配当王への投資を検討する余地はあるでしょう。

一方で、「43銘柄だけだと、分散が効いているか不安だ…」という人であれば、あえて投資するファンドではないでしょう。

判断ポイント④:「時価総額加重」への信用

ここで、50銘柄に投資する仮のファンドについて考えてみましょう。

この時、投資比率の決め方には大きく以下の2パターンがあります。

均等加重

- 各銘柄、同じ比率で投資する。

- 手元に100万円ある場合、2万円ずつ50銘柄に投資するイメージ。

- 2% × 50銘柄で100%になる。

時価総額加重

- 時価の大きい銘柄には多く、時価の小さい銘柄には少なく投資する。

- 100万円の例で考えると、10万円投資する銘柄もあれば、1万円しか投資しない銘柄もあるイメージ。

- つまり10%投資する銘柄もあれば、1%しか投資しない銘柄もある。

S&P500をはじめとした代表的なインデックスファンドは、時価総額加重になっています。

一方で、配当王は均等加重を採用しています。

時価総額加重の特徴として、「合理的」という点が挙げられるでしょう。

結果として、以下のように「世界の株式市場」を自動的に反映してくれます。

成長著しい国・企業への投資比率が増える

衰退している国・企業への投資比率が減る

一方で均等加重の場合は、勢いのある企業にも、勢いを失いつつある企業にも同じ比率で投資します。

つまり、株式市場の勢力図をそのまま反映してくれるワケではありません。

ややこしくなるので割愛しますが、時価総額加重にも均等加重にも、それぞれメリット・デメリットがあります。

「株式市場そのものにまるっと投資する」というインデックス投資のコンセプトに合うのは、時価総額加重です。

結局皆さんにお伝えしたいのは、「配当王は王道のインデックスファンドとは全然違う」ということです。

次のように考え、王道のインデックスファンドに心地良さを感じる人には、配当王のコンセプトはなじみにくいでしょう。

判断ポイント⑤:「運用者」への信用

「運用者」をどこまで信用できるのかも、判断ポイントの1つです。

この点は、割と見過ごされがちですが非常に重要なテーマです。

例えばバックテストについて考えてみましょう。

新ファンドが登場する時は、必ずバックテストの結果も公表されます。

よってバックテストは、「新ファンドにとって、最も都合の良い期間」が切り取られて出てくるのが通常です。

例えば、新ファンドが市場平均に対して以下のような状況だったと仮定します。

- 過去10年:市場平均に負けている

- 過去15年:市場平均に圧勝

- 過去20年:市場平均とトントン

このような場合に紹介されるデータは、過去15年を切り取った圧勝データというワケです。

期間だけではなく、計算方法そのものに問題がある場合もあります。

例えばパフォーマンスを計算する際に、取引コストの一部や税金などを無視するようなケースです。

ファンド運営者への信用という意味では、皆さんが負担する信託報酬などのコストもしっかり意識する必要があります。

最近では、「うちのファンドが信託報酬最安です!」と謳っていたものの、実は「他社が信託報酬に含めていたコストを抜いていた」という話もありました。

運営者は、ファンドを売るためなら以下のようなことをするワケです。

- バックテストの結果を良く見せようとする。

- コストを安く見せようとする。

- 運用成績の良い時だけ、「市場平均に勝っています」とアピールする。

- 成績が悪くなると、市場平均との比較を見せなくなる。

リベ大では、「長期投資家」の皆さんに向けた情報をお伝えしています。

長期で着実に資産を増やしていくためには、誰と付き合うかが非常に重要です。

「このファンド運営者は、本当に信用できるのか?」「投資家に対して、不誠実なことをしていないか?」という目線で、しっかりチェックしていきましょう。

ちなみに過去記事では、「配当貴族ファンド」について詳しく解説しています。

この過去記事では、投資するかどうかの判断基準として以下の5つを解説しました。

- アクティブ運用の是非

- 投資タイミングとしてどうか

- 自分のリスク許容度は高いか低いか

- インカムが欲しいかどうか

- 競合ファンドと比べてどうか

今回紹介した配当王も、上記の視点と同じように考えてもOKです。

全く同じだと面白くないので、今回の記事ではあえて違う切り口を紹介しました。

「配当貴族」も「配当王」も、コンセプトはかなり似ています。

この意味でも、ぜひ配当貴族ファンドを紹介した記事も確認しておいてください。

まとめ:新ファンドの情報を確認しつつ、自分の投資スタイルを見つめ直そう!

今回の記事では、以下の2点について解説しました。

iFreePlus 米国配当王 5つの特徴

ぶっちゃけどうなの?判断ポイント5選

① 配当王にフォーカス

→ 米国の連続増配年数50年以上の優良大企業に投資。

② 投資比率は各銘柄均等

→ 2023年7月現在は43銘柄。毎月投資比率が均等になるように調整。

③ IT銘柄への投資がない

→ 情報(IT)産業への投資は0%。S&P500とは構成銘柄が全然違う。

④ 低コスト 新NISA対応予定

→ 信託報酬は税込0.286%。

⑤ バックテストは良好

→ S&P500よりも高い成績。

- 「アメリカ」をどこまで信用できるのか?

- 「配当金」というファクターをどこまで信用できるのか?

- 「分散」は40数銘柄で信用できるのか?

- 「時価総額加重」ではなく、「均等加重」の方が良いと考えるのか?

- 「運用者」をどこまで信用できるのか?

最後に、「リベ大目線で配当王はどうなのか?」という点を解説して終わりにします。

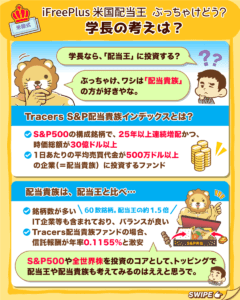

いろいろ比較した結果、「”配当貴族”の方が良いかも?」というのが結論です。

「連続増配年数は長ければ長い方が良い!」と考える人もいるかもしれませんが、そこは考え方の違いということでご容赦ください。

- 銘柄数が多い。(60数銘柄と、配当王の約1.5倍)

- IT企業なども含まれており、バランスが良い。

- Tracers配当貴族ファンドの場合、信託報酬が年率0.1155%と激安。

上記のように、総合力では「配当貴族」に軍配が上がると考えました。

とはいえ今回紹介した「配当王」もぼったくりファンドではなく、ブームに乗ろうしているだけのすぐに消えゆくファンドでもないという評価です。

もちろん、投資のコアになるのがS&P500や全世界株という認識は変わりません。

これらのインデックスファンドの方が、投資対象の幅も広く、時代を超えた普遍性があるからです。

配当貴族や配当王は、あくまでも「サテライト(=トッピング)としてどうか」という目線で良いでしょう。

ちなみに配当王は、「配当貴族」や「配当王」のようなカテゴリーの分配金が出る投資信託としては、優秀な部類に入ります。

投資信託で配当金(分配金)が欲しい人は、「年4回決算型」のタイプについてもう少し踏み込んで検討しても良いかもしれません。

高配当ではないものの、タコ足毎月分配ファンドとは違い、インカムもキャピタルも狙えるファンドと言えるでしょう。

繰り返しですが、配当王はぼったくりファンドではありません。

とはいえ今回のような新ファンドが登場し、その中身を分析すると、多くの場合「あれ?結局王道のインデックスファンドが一番良いのでは?」という結論になります。

今回の内容を見て、「あ~、ややこしい話だった!難しい!」と感じる人は決して少なくないでしょう。

しかし今回のように新ファンドについて学ぶことは、絶対に無駄にはなりません。

なぜなら、暴落時にファンドを手放さない握力につながるからです。

なんとなくノリで投資している投資家は、自分のファンドが「悪いものだったんじゃないか」と絶望し、狼狽売りをしてしまいます。

一方しっかり訓練された投資家は、「結局王道のインデックスファンドより良いものはそんなにない」と考え、淡々と積み立てを続けられるでしょう。

今回勉強したようなことを積み重ね、投資リテラシーを高めることで、将来の大きな差につながるワケです。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!