こんにちは、こぱんです!

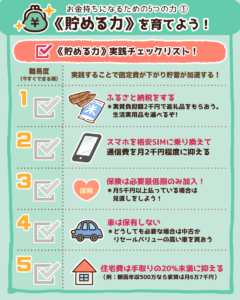

リベ大では、経済的自由を目指すために、支出のバランスをコントロールする「貯める力」に関する情報も発信しています。

▼図解:貯める力

情報発信をする中で、「買うのと借りるのどちらがお得か」といった質問がよく寄せられます。

いわゆる「どちらがお得か議論」は、車に限った話ではありません。

例えば以下のようなものが挙げられるでしょう。

- 住宅

- 洋服などのブランド品

- ベビーベッドやベビーカー

- 介護用のベッドや車いす

どんなモノを買うにせよ借りるにせよ共通しているのは、どちらがお得なのかを判断基準にしているところです。

今回の内容は、今後皆さんが購入するかリースやレンタルにするかを検討する際に役立つでしょう。

カーリースを例に、リースの仕組みを説明します。

例えば、皆さんがリース会社に「トヨタのレクサスを借りたい!」と言うと、リース会社が自動車ディーラーから車を買ってきます。

その後、車をリース料と引き換えに皆さんに貸します。

自動車の所有権を持っているのはリース会社であり、皆さんではありません。

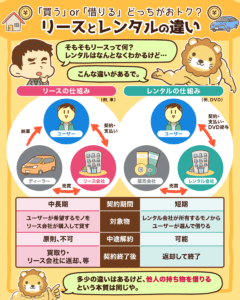

ちなみに、リースとレンタルの違いは以下の通りです。

リース

- 契約期間:中長期

- 対象物件:ユーザーが希望するモノをリース会社が購入して貸す

- 中途解約:原則中途解約不可

- 契約終了後:「リース会社に返却」「再リース契約で延長利用」「買取」など様々なプランがある

レンタル

- 契約期間:短期

- 対象物件:レンタル会社が所有するモノからユーザーが選んで借りる

- 中途解約:いつでも解約可能

- 契約終了後:返却して終了

リースとレンタルには多少の違いはありますが、他人の持ち物を借りるという本質は全く同じです。

今回の記事では、リース・レンタル・不動産賃貸の違いはあまり気にしなくて大丈夫です。

買うか借りるかの判断基準をしっかり理解しておくと、日常生活のいたるところで応用できます。

そこで今回は、実際に役立つ7つの判断基準について解説していきます。

- ① 初期費用

- ② バランスシート(B/S)への影響

- ③ 支出パターン

- ④ 陳腐化

- ⑤ 事務(維持・管理)の手間

- ⑥ リスクの負担者

- ⑦ 長期的な損益

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:家と車買うor借りるどっちがおトク?

目次

解説動画:【 7つの判断基準】家や車、買うのと借りるのどっちがおトク?実は知らない「判断基準」を解説

買うか借りるかの7つの判断基準

判断基準①:初期費用

判断基準の1つ目は、初期費用です。

以下は、購入した場合とリースやレンタルを利用した場合の初期費用の比較です。

購入:多い

リースやレンタル:少ない

購入の場合

- 頭金:物件価格の10~20%程度

- 仲介手数料:物件価格の3%程度

- その他諸費用:印紙税、不動産取得税、登記費用、住宅ローン手数料など

→ 3,000万円の住宅を購入する場合はおよそ500万円必要

賃貸の場合

- 敷金・礼金

- 前家賃

- 仲介手数料

- その他諸費用:火災保険料など

→ 月額10万円の物件なら30~40万円程度必要(月額家賃の3~4ヶ月分)

ところで、現代社会において所有権はもっとも強力な権利の1つです。

特定のモノについて、全面的に支配できる権利を持つからです。

- 自分で使う

- 改造する

- 人に貸す

- 売る

モノを買うことは、所有権を買うことと同じです。

そのため、所有権のやりとりには多額のお金が必要になるのです。

一方でリースやレンタルは所有権が持てない分、初期費用を抑えられます。

初期費用を抑えたい人はリース・レンタルを選ぶことが、買い物をする上での1つの基準になります。

次の判断基準を解説するよ。

判断基準②:バランスシート(B/S)への影響

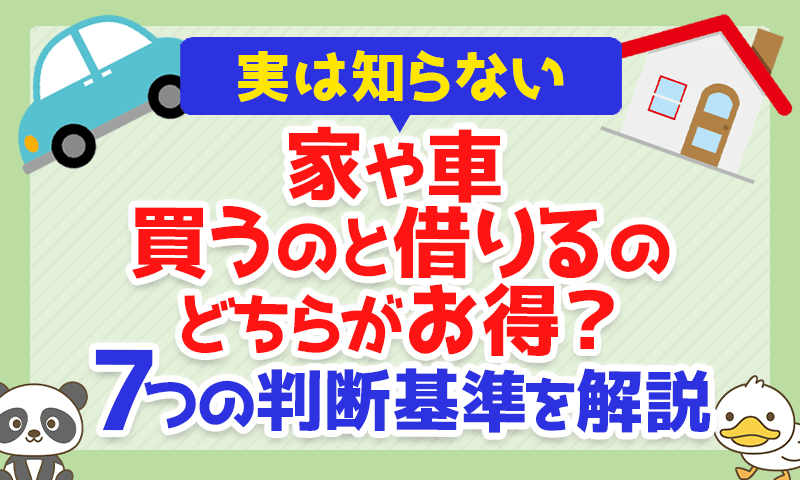

判断基準の2つ目は、バランスシート(B/S)への影響です。

バランスシートは貸借対照表とも呼ばれ、下記のように左側に資産、右側に負債が記載されます。

また、資産と負債の差額が純資産として表示されます。

ちなみに、リベ大では簿記を学ぶ必要性を度々伝えてきました。

なぜなら、簿記の知識がないとバランスシートの本質を理解できないからです。

お金持ちになるための大切な基礎教養なので、ぜひ積極的に学んでください。

関連動画

→ 【最高の基礎教材】本気でお金持ちになりたいなら簿記とFPを学ぶべき5つの理由(アニメ動画)

▼図解:FPと簿記を学ぶべき5つの理由

購入かリースやレンタルかで、バランスシートへの影響は変わります。

購入:悪化しやすい

リースやレンタル:悪化しにくい

理解を深めるために、もう少し具体的な例で考えてみましょう。

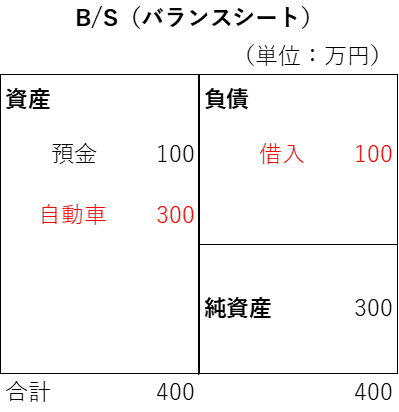

預金300万円を持っているAさんがカーローンを利用して車を手に入れる時と、現金で購入した時のバランスシートの違いを見ていきます。

Aさんに借金がない場合

Aさんに借金がない場合、下記のようなバランスシート(B/S)になります。

バランスシートの健全性を測る指標に、自己資本比率があります。

自己資本比率の求め方は「純資産 ÷ 総資産」なので、Aさんの自己資本比率は、300万円 ÷ 300万円 = 100%です。

Aさんが100万円のカーローンを組んだ場合

Aさんが300万円の車を購入するために、200万円は自分の預金から出し、100万円はカーローンを組んだ場合は次のようになります。

300万円の価値がある「自動車」が資産に追加されて、100万円の「借入」が負債に追加されました。

総資産400万円(預金100万+車300万)のうち、100万円は借金で賄っているため、Aさんの純資産は300万円のままです。

自己資本比率を計算すると、以下のようになります。

車購入前:300万円 ÷ 300万円 = 100%

車購入後:300万円 ÷ 400万円 = 75%

→ バランスシートの健全性が悪化

なお、銀行がローンを認めるのは、健全な家計の場合です。

もし皆さんが、安定している職業に就いていて年収が高くても、借金額が多く自己資本比率が低い状態なら、銀行はお金を貸さないでしょう。

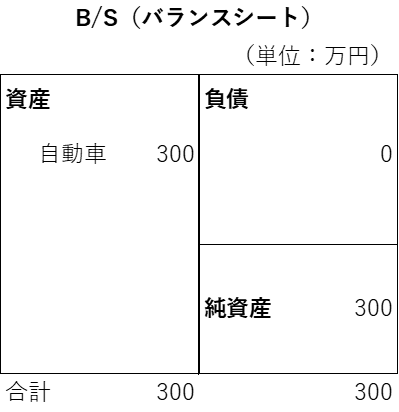

Aさんが300万円で車を購入した場合

Aさんが、預金のすべてのお金を使って300万円の車を購入した場合は、次のようになります。

預金の300万円で車を購入した場合、自己資本比率は100%のままで変わりません。

しかし、手元からキャッシュがなくなるという大きな問題があります。

購入した車を売却して現金化するのに時間がかかる

売却するにしても購入時より価格が下がることが大半

手元にお金があろうとなかろうと、購入した場合は多額の初期費用がかかります。

キャッシュアウト(資金の流出)が大きいため、自己資本比率が下がったり、手元のキャッシュがなくなったりして、バランスシートの健全性は損なわれやすいのです。

総資産の中に換金性の高い資産(簡単に売れて現金化しやすい資産)があればあるほど、家計は盤石になります。

キャッシュ

定期預金

株式や債券

会社であっても、銀行が評価し融資するのは、キャッシュをいかに持っているかが重要です。

言い換えると、会社のお金が潤沢だからこそ融資をするのが銀行なのです。

一方で、レンタルやリースは、基本的にバランスシートへの影響はありません。

レンタル料を経費として支払い、損益計算書(P/L)に記載するだけです。

正確にはリースの場合にもバランスシートに載せる必要があるケースがありますが、簿記の知識が必要になるため今回は細かい説明を割愛します。

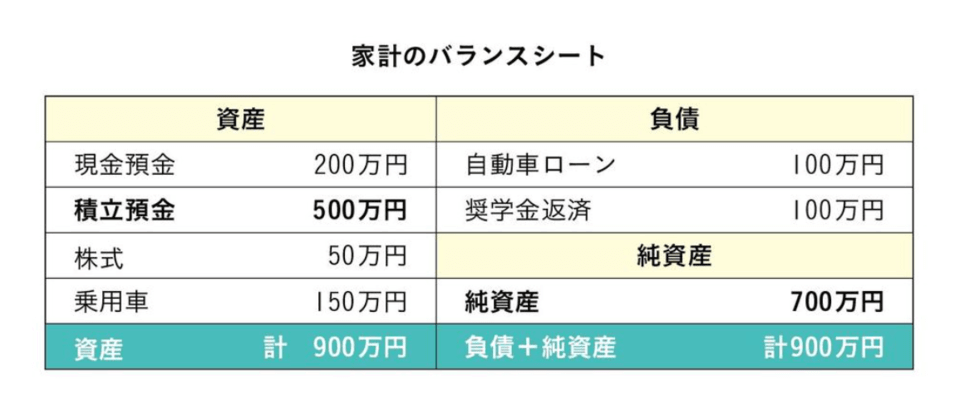

判断基準③:支出パターン

判断基準の3つ目は、支出パターンです。

以下は、購入した場合とリースやレンタルを利用した場合の支出パターンの比較です。

購入:ブレがある

リースやレンタル:一定である

- 畳や襖(ふすま)の張替え

- フローリングやクロスの張替え

- 屋根や外壁の塗装

- 水回り設備の交換

- 固定資産税

- 住宅ローンの返済(金利が変化すれば住宅ローンの返済額も変動)

- 車検費用

- 自動車税や保険料

- タイヤやその他設備の交換費用

購入の支出パターンは、最初に大きな費用が出て、その後は不定期な出費があります。

そのため、意外にもトータルコストが見えにくいのです。

一方でリースやレンタルは、もろもろの費用が含まれているため、支出パターンが一定です。

購入とリースの支出パターンは、下記の図で比較すると分かりやすいでしょう。

「左側の購入のグラフ」は、毎年の支出の推移が不安定でブレの大きい動きをしています。

一方で「右側のリース導入のグラフ」は、毎年費用が一定額で平準化しています。

支出パターンを平準化させると、以下のようなメリットがあります。

家計の把握がしやすい

月額利用料×利用月数だけでトータルコストが計算できる

支出パターンを平準化させた家計管理をしたいのなら、リースやレンタルは非常におすすめです。

洋服のサブスクリプションサービス(サブスク)を利用する場合も見てみましょう。

利用前:いつどんなタイミングで洋服代が出ていくか分からない

利用後:毎月一定額の支払いになり家計管理が楽になる

家や車などの購入は、暴れ馬に乗るのに似ています。

馬を上手に乗りこなすスキルのある人でなければ、突発的な支出や想定外の支出に振り回されて落馬することになります。

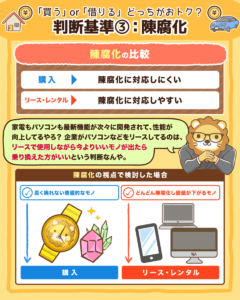

判断基準④:陳腐化

判断基準の4つ目は、陳腐化です。

以下は、購入した場合とリースやレンタルを利用した場合の比較です。

購入:陳腐化に対応しにくい

リースやレンタル:陳腐化に対応しやすい

家電やパソコン、車や住宅などあらゆるモノは、最新の機能が次々に開発され、性能が向上していきます。

経済の流れは速いので、購入したとしても陳腐化するのが目に見えています。

多くの大企業が最新設備やパソコンをリースしているのは、「リースで使用しながら今より良いモノが出たら乗り換えていった方が良い」と判断しているからです。

購入するかどうかは、陳腐化するかしないかという合理的な観点から考えると良いでしょう。

→ 購入する

→ リースやレンタルにする

判断基準⑤:事務(維持・管理)の手間

判断基準の5つ目は、事務(維持・管理)の手間です。

以下は、購入した場合とリースやレンタルを利用した場合の比較です。

購入:手間が多い

リースやレンタル:手間が少ない

法人のケースで考えてみましょう。

法人で車を購入した際に伴う事務の手間は、次の通りです。

- 固定資産台帳に資産を登録

- 毎月減価償却費を計上

- 諸税金の納付

- 損害保険などの保険手続き

- 車が古くなった場合の売却・廃棄

このように、購入した場合は様々な事務管理の手間がかかります。

一方、車をリースすればほとんど手間はかかりません。

- 契約書:リース契約1枚だけ

- 費用:毎月決められたリース料を振り込むだけ

- 税金・保険手続き・リース期間終了後の手続き:リース会社がするので不要

判断基準⑥:リスクの負担者

判断基準の6つ目は、リスクの負担者です。

購入:自分(購入者)

リースやレンタル:リースやレンタル会社

リスクの例として、金利変動リスクが挙げられます。

リース会社は、ユーザーが希望する物件をリース会社のお金で購入します。

車をリースしても所有権はリース会社にある以上、金利変動のリスクを負うのはリース会社です。

- 金利:1%

- 借入金:500万円

- リース対象:レクサス1台

- 利益の見込み:月5万でリースすれば儲かる

皆さんが上記の会社から、レクサスを1台リースすることを考えてみます。

その時、金利が以下のように変動した場合、リスクは以下のように変化します。

金利が上昇

- リース会社:銀行への返済額が増える

- 皆さん:リース会社に支払うリース料に変更なし

金利が下落

- リース会社:見込みより多くの利益を得る

- 皆さん:何のリスクもない

所有権を持つと、金利の変動によるリスク以外にも、様々なリスクを引き受けることになります。

- 資産の価格変動リスク

- 災害などによる資産の滅失リスク

逆に言うと、所有権さえ持たなければリスクを引き受けずに済みます。

リスクをとりたくないのなら、リースやレンタルを利用することをおすすめします。

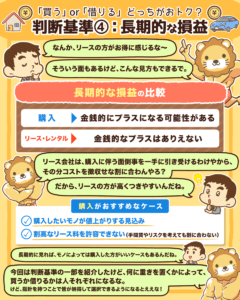

判断基準⑦:長期的な損益

最後の判断基準が、長期的な損益です。

購入:金銭的にプラスになる可能性がある

リースやレンタル:金銭的なプラスはありえない

ここまで解説してきたように、購入には多くのデメリットがあります。

購入する場合のデメリットをおさらいしましょう。

初期費用が大きくかかる

キャッシュアウトや借金によりバランスシートが悪化しやすい

支出パターンが一定ではない

購入後したモノが陳腐化する可能性がある

事務(維持や管理)の手間がかかる

金利リスクや災害リスクなど様々なリスクを背負う

このように購入して所有権を持つことは、いろいろと面倒なのです。

大成功したスポーツ選手が豪邸やヨットを買って破産するのは、所有権に伴う責任に負けてしまうからです。

リース会社だって儲けないといけないし…。

金融リテラシーが高い人は、「リース会社やレンタル会社は、自分達が儲かるようにリース料やレンタル料を設定するはずだ」と気づいています。

リース会社やレンタル会社は、皆さんの所有に伴う面倒事を一手に引き受けているので、その分だけコストを徴収しないと割に合いません。

そのため、自分で購入して使い倒した場合とリース契約で使い倒した場合とでは、リース料の方が高くつきます。

リースの割高さを許容できるのは、以下のような場合でしょう。

- リース料より自分の時間単価の方が高い

- 金利上昇や災害などでモノを失うリスクを負いたくない

- 時代遅れのモノを使い続けるよりもリース利用で最新のモノを使いたい

リースやレンタルは、ひたすらキャッシュアウトし続けるだけで、手元に金銭的な価値のある現物が残ることはありません。

購入は色々と面倒臭いし、リスクも背負います。

しかし、時間が経過してもほとんど価格が下がらなかったり、場合によっては価格が上昇したりと金銭的にお得になることもあります。

長期的な損益がプラスになるかという観点で、購入を検討するのも良いでしょう。

まとめ:7つの判断基準を活用して自分の価値観に合った選択をしよう

今回は、買うべきか借りるべきかを考える際に役立つ7つの判断基準について解説しました。

- ① 初期費用

- ② バランスシート(B/S)への影響

- ③ 支出パターン

- ④ 陳腐化

- ⑤ 事務(維持・管理)の手間

- ⑥ リスクの負担者

- ⑦ 長期的な損益

購入:多くかかる

リースやレンタル:少なくて済む

→ 結論:初期費用を安く済ませたいなら借りた方がお得

なお、短期目線ではなく、トータルでいくらかかるのかという長期目線で考えることも重要です。

一般的にリースやレンタルの方がトータルは高くつきますが、初期費用が少ないということは手元の資金が多く残るということです。

手元の資金を資産運用で増やせるならば、どちらがお得かは一概には言えません。

購入:健全性が悪化しやすい

リースやレンタル:健全性が悪化しにくい

→ 結論:バランスシートの健全性を良好に保てるなら購入した方がお得

なお、バランスシートの健全性が保てる買い物とは、例えば「2,000万円の市場価値があるマンションを、値引き交渉で1,500万円で買う」といった純資産が増加する買い物です。

購入:ブレがある

リースやレンタル:毎月定額で平準化できる

→ 結論:シンプルな収支把握・資金管理がしたいならリースやレンタルの方が楽

購入:陳腐化に対応しにくい

リースやレンタル:陳腐化に対応しやすい

→ 結論: 長く廃れない普遍的なモノなら購入し、陳腐化し価値が下がるモノならリースやレンタルにする

購入:手間が多い

リースやレンタル:手間が少ない

→ 結論:手間をかけたくない人はリースやレンタルの方が良い

購入:自分(購入者)

リースやレンタル:リース・レンタル会社

→ 結論:リスクを負いたくない人や今後の支出額を確定させたい人はリースやレンタルがおすすめ

購入:金銭的にプラスになる可能性がある

リースやレンタル:金銭的なプラスはありえない

→ 結論:以下に当てはまる場合は購入がおすすめ

- 割高なリース料を許容できない

- リース料が手間賃やリスクを考えても割に合わない

- 購入したいモノが値が下がらないか値上がりするモノである

「購入とリース、どちらがお得なのかはトータルで考えて検討しよう」と言うのは簡単です。

しかし、目に見えない要素があるため、結局どちらの方がトータルコストがかかるのか、意外と分かりにくいのです。

維持・管理の手間

陳腐化による利便性・満足度の低下

潜在化している様々なリスク

目に見えない要素にどのような評価をつけるかは、皆さん次第です。

以下にリベ大両学長の考え方を紹介しますので、参考にしてみてください。

→ 手間をかけるのが苦手なので、なるべくお金で解決したい

→ 陳腐化した生産性の低い物を使い続けるのは、テンションが上がらない

→ ビジネスでリスクを大きくとる代わりに、他のところではリスクを背負わない

買うか借りるかの問題に対して、皆さんの頭がスカっと晴れ渡るような答えを明示できれば良いのですが、何に重きを置くかは人それぞれです。

答え(=魚を渡すこと)はできませんが、判断基準があれば、皆さんが自分の頭で正解を導きやすくなるでしょう。

図解:魚のとりかたを学ぶことの大切さ

最後に、2点補足します。

自分の好きなようにモノをカスタイマイズできるのは、所有権があるからこその特権です。

事務処理が楽という理由以上に、法人であれば簡単に利用可能で節税にもなります。

カーリースも、法人で借りる方が圧倒的におすすめです。

今回の内容が、皆さんの「買うか借りるか」を考える際の指針になれば嬉しいです。

自分の基準を持って自分の頭で考えられるようになれば一生役立つ知恵となります。

そのための基本的な知識は、簿記を学ぶことによって誰もが簡単に身につけることができます。

その一方で、簿記はクセのある知識とも言えるため、リベ大では独学よりも「質問、無制限でOK」のサポートが手厚いスクールの利用をおすすめしています。

クレアールには「無料のサンプル教材」も用意されており、

- 簿記ってどんなものなのか?

- クレアールは自分に合いそうか?

を確認したうえで、利用するかどうかを決められます。

簿記の知識を身に付けたい方は、ぜひ無料のサンプル請求をしてみましょう。

クレアール

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「貯める力を身につけたい!」という人に読んで欲しい記事がこちら!