こんにちは、こぱんです!

リベ大では、経済的自由を達成するために大切な「増やす力」を伸ばす手段の一つとして、高配当株投資をおすすめしています。

▼図解:「増やす力」

高配当株投資は、投資初心者にとって難しく、もちろんデメリットもある投資手法です。

しかし、「安定的にキャッシュフローを得る」という目的を叶えるための有力な選択肢の1つであることは間違いありません。

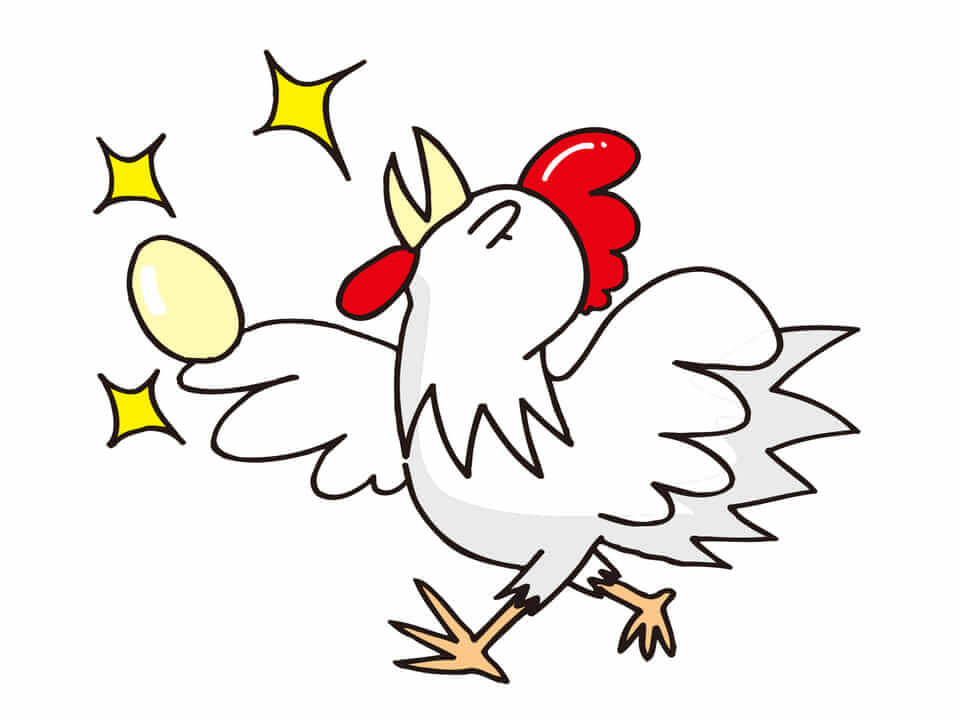

選び方を間違えなければ、高配当株はまさに「金の卵を産む」ニワトリと言えるでしょう。

▼図解:金のタマゴを産むニワトリ

参考動画

→ 高配当株は「金のタマゴ」を産む”痩せない”ニワトリ【お金のなる木】

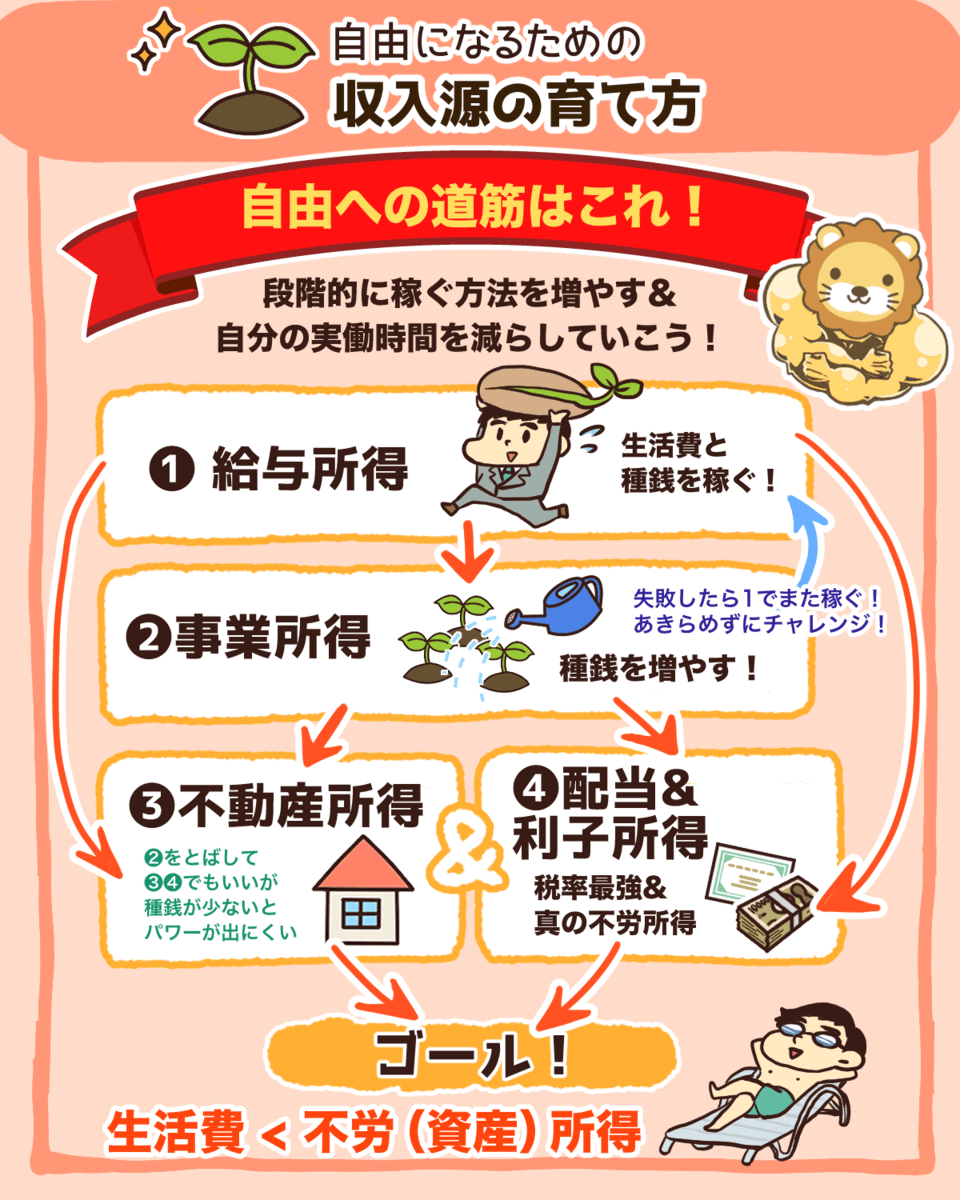

リベ大では繰り返し伝えていますが、労働所得(給与所得や事業所得)によって稼いだお金で資産を買っていくことが、経済的自由を達成するにはとても重要です。

▼図解:自由になるための収入源の育て方

実際に、両学長も「不動産」や「高配当株」といった資産のキャッシュフローだけで生活が成り立っています。

リベ大のYouTubeチャンネルでは、高配当株投資に興味がある人たちのために、「高配当株ランキング」という動画を出していました。

なぜなら、「お金で何を買えば本当の資産になるのか?」という質問に答える中で、皆さん自身で本当の資産を買えるようになって欲しいと考えたからです。

しかし、YouTubeの視聴者が増えすぎた結果、動画の影響によって株価が変動してしまうため、個別銘柄を紹介するのが難しくなってきました。

ちなみに、「キャッシュフローなら米国高配当株だけで十分では?」という声も聞こえてきますが、米国株は為替リスクを避けられません。

日本で暮らす私達は「円」を使って生活しているため、ドルだけではなく円でのキャッシュフローも欲しいところです。

つまり、日本の高配当株も外せないというワケです。

また、日本の高配当株投資を成功させるためには、時価総額が大きい大型株だけではなく、好財務の中・小型株もバランスよくブレンドすることをおすすめしています。

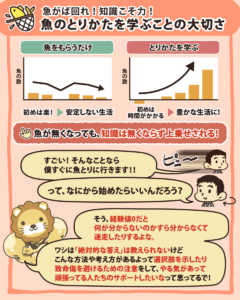

そこで今回は、小型株を紹介できなくなった代わりに、皆さん自身で「高収益で好財務の中・小型株」を探せる方法について解説します。

日本の高配当株を探す4つのStep

企業分析ツール「IR BANK」の使い方

優良な高配当株銘柄を見分けるために重要な8項目

▼図解:魚のとりかたを学ぶことの大切さ

今回の記事では、「何の項目をどういった見方でチェックすれば良いのか?」という点だけに絞って、以下のように解説していきます。

専門用語は最低限

投資に慣れている人が“どこ”を見ているのか

この記事を読むだけで、地雷高配当株を掴む確率は大きく下げられるので、しっかり学んでいきましょう。

目次

解説動画:【初心者向け】高配当株の「分析ツール」の使い方をカンタン解説

このブログの内容は下記の動画でも解説しています!

日本の高配当株を探す4つのStep

はじめに、高配当株の探し方の全体像を確認しておきましょう。

Step.1:ニワトリリストを取得する

Step.2:IR BANKを使って「過去の業績」を確認する

Step.3:企業HPで「最新の業績」を確認する

Step.4:あらゆる情報をもとに「将来」を予想して最終決定する

それぞれ順番に解説していきます。

Step.1:ニワトリリストを取得する

現在、日本の上場企業は約3,700社あります。

このうち、「高配当株」と呼ばれる配当利回りの高い銘柄は数十~数百社に過ぎません。

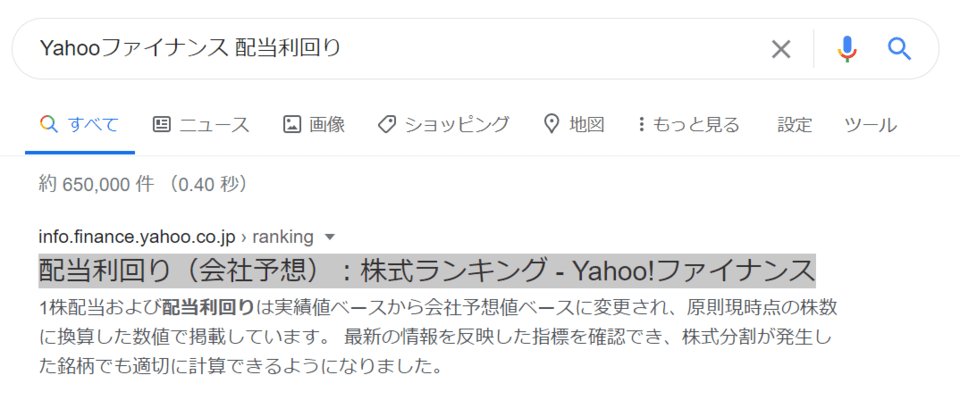

まずは、高配当株を探すためにGoogleで「Yahooファイナンス 配当利回り」と検索してみてください。

すると、以下のような検索結果が表示されます。

「Yahooファイナンス」のページをクリックすると、配当利回り順に並んだ銘柄一覧が表示されます。

これが、皆さんが投資すべき高配当株の「ニワトリリスト」です。

しかしこのリストでは、単純に配当利回りの高い企業が並んでいるだけで、以下の見分けができません。

金のタマゴを生み続けられる健康なニワトリ

いずれ金のタマゴが産めなくなる病気にかかっているニワトリ

例えば、8位のソフトバンクの配当利回りは6.32%です。(※2021年1月時点)

でもそんな買い方は絶対にダメだよ^^

いくら、高い配当金を貰えたとしても買ってはいけない銘柄、病気にかかっているニワトリがあります。

高い配当利回りが一時的な銘柄

株価が下がり続けて含み損が拡大していく銘柄

特に、株価が下がり続ける銘柄は注意しましょう。

例えば100万円で買った株が80万円、70万円と下がり続けた場合、毎年6万円の配当金を貰ってもトータル損になりかねません。

だからこそ、皆さんが探すべき高配当株は、以下のような特徴を持つ健康なニワトリです。

安定的に配当金を出し続ける(理想は配当の金額が増える)

長期的に株価も伸びる

金のタマゴを産み続け、ニワトリ自身がますます健康になっていくニワトリを探し出し、買い付けましょう。

Step.2:IR BANKを使って「過去の業績」を確認する

次に、ニワトリリストの中から気になる企業をピックアップし、過去の業績をそれぞれ丁寧に確認していきます。

この時に「IR BANK」というサイトを使うと便利です。

詳しい使い方は後半で紹介しますが、IR BANKを使えばニワトリが「過去にどれぐらいの金のタマゴを産んできたか」が分かります。

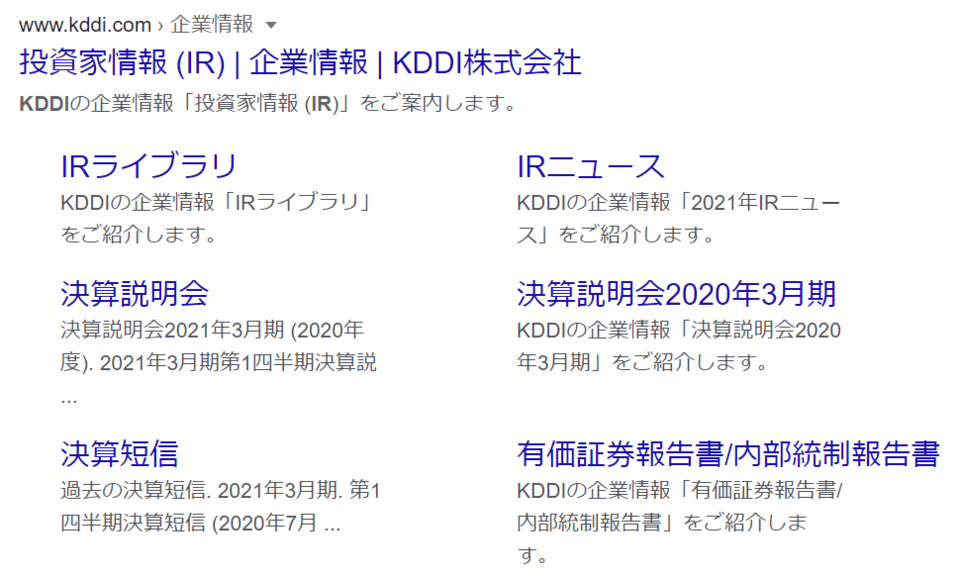

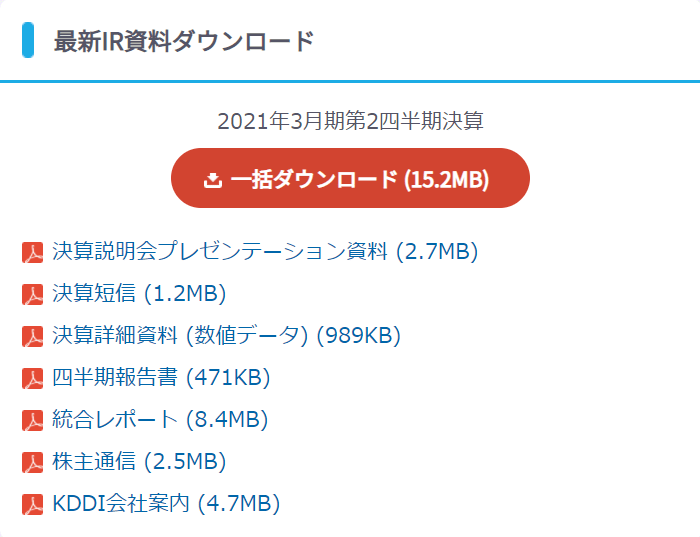

Step.3:企業HPで「最新の業績」を確認する

ニワトリの過去のデータを見たら、次は最新の状況を確認します。

過去のことを確認したら、「今の健康状態も見よう!」というワケです。

そこで、「知りたい会社名 IR」で検索します。

例えば、KDDIについて調べたいなら、「KDDI IR」で検索してみてください。

検索結果の「投資家情報(IR)」をクリックしたら、「最新の決算プレゼンテーション資料(決算プレゼン資料)」を探しましょう。

KDDIの場合は、以下のような感じで見つかります。

企業は、次のように色々な名前の資料を作って投資家に「業績報告」をします。

- 決算短信

- 有価証券報告書

- 四半期報告書

そこで、皆さんにおすすめなのが決算プレゼン資料です。

決算プレゼン資料では、普通の人でも理解しやすいように、企業が業績について説明してくれています。

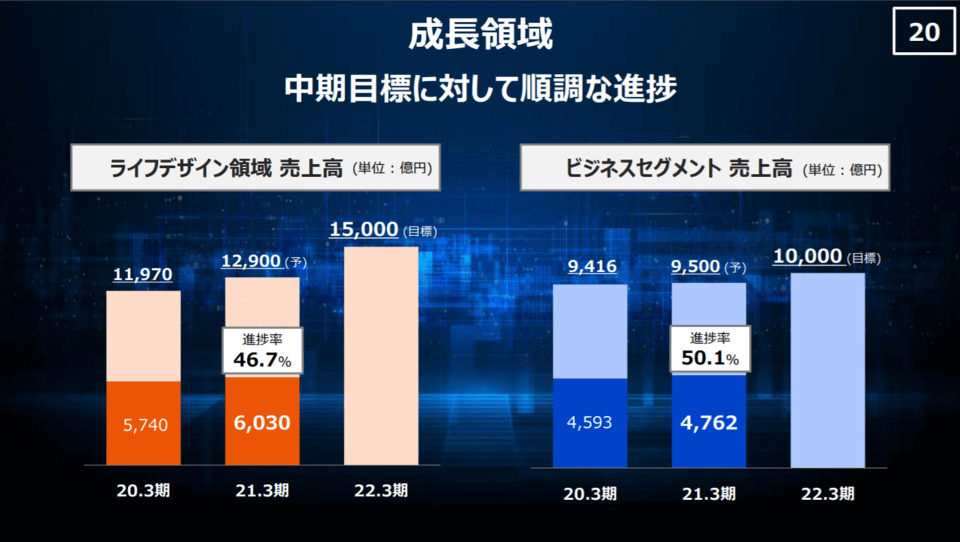

上の画像はKDDIの決算プレゼン資料ですが、グラフを使っているため、とても見やすくなっています。

さらに決算プレゼン資料では、売上や利益の最新情報も確認できます。

もし決算プレゼン資料がなければ、「決算短信」という資料の1ページ目だけを見てみましょう。

今回の記事を最後まで読めば、1ページ目の内容はある程度理解できるようになっているはずです。

Step.4:あらゆる情報をもとに「将来」を予測して最終決定する

投資とは、「未来に賭ける」行為です。

どれだけ過去や現在の業績が良くても、その企業に「これ以上伸びしろがない」なら、投資するのはナンセンスです。

過去・現在の数字を把握した後は、

社長のインタビュー動画・記事を調べる

業界の未来・競合他社を調べる

実際にその会社のサービスや商品を使ってみる

このように、自分が持つありとあらゆる知識・経験を総動員して、「このニワトリは将来にわたって金のタマゴを産み続けてくれるか」を判断しましょう。

さて、あらためて「日本の高配当株を探す4つのStep」を振り返ってみましょう。

→ Yahooファイナンスの利回りランキングを使用

→ 決算プレゼン資料を確認

つまり、ニワトリリストの中から「気になるニワトリ」をピックアップして、

過去をチェック

現在をチェック

未来を予想

これが基本的な流れとなります。

高配当株探しの全体象を把握したところで、次はStep.2の「過去の業績の確認」について、深堀していきます。

ここを理解できると、皆さんの「ニワトリ選別眼」がグンと上がります。

企業分析ツール「IR BANK」の使い方

では早速、会社の「過去の業績」を見るための優良ツールである「IR BANK」の使い方を、au三太郎のCMでおなじみ「KDDI」を題材に紹介していきます。

そしてここからは、「何の項目を、どういった見方でチェックしていけば良いのか」という点に絞って解説します。

まずは「IR BANK」をGoogleで検索をして、サイトにアクセスしましょう。

IR BANKにアクセスしたら、左上の検索窓に「KDDI」と入力します。

検索すると、以下のような画像が出てくるので、銘柄TOPにある「KDDI」をクリックします。

次に画面の左端の「Link」から「決算」をクリックします。

これで皆さんは、会社の「過去の業績」が一覧できる超・重要ページにたどり着きました。

このページは、ニワトリの健康状態が一目で分かる「健康診断結果表」みたいなものです。

このページから次に紹介する重要な8項目をチェックするだけで、健康状態の悪い「顔色真っ青なニワトリ」を、すぐに見分けられます。

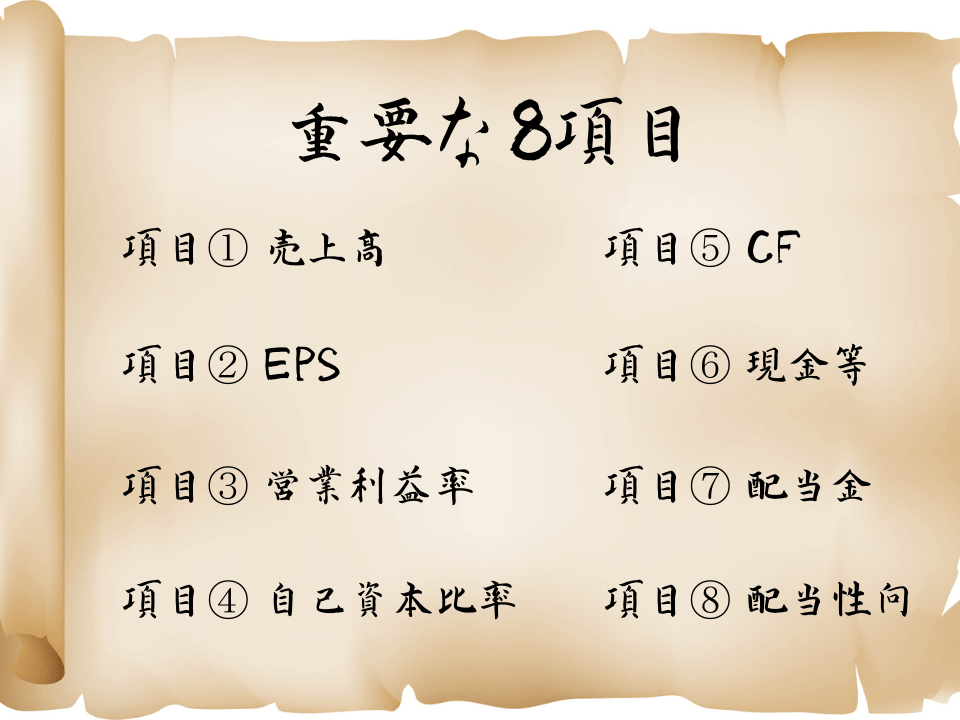

優良な高配当銘柄を見分けるために重要な8項目

今回紹介する重要な項目は以下の8つです。

- ①売上高

- ②EPS

- ③営業利益率

- ④自己資本比率

- ⑤営業活動によるCF

- ⑥現金等

- ⑦1株当たりの配当金

- ⑧配当性向

それぞれ詳しく解説します。

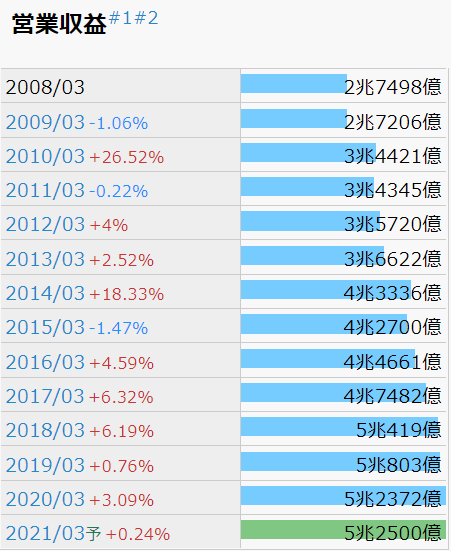

項目①:売上高

「売上高」は言葉の通り、企業の売上の大きさを表しています。

業種によって「営業収益」や「収益」など色々な呼び方をしていますが、中身は「売上高のこと」だと思って大丈夫です。

KDDIの場合は「営業収益」と記載されており、安定的な右肩上がりになっています。

売上高を確認する際は、金額の大小よりも重要なポイントがあります。

右肩上がりであること

増減が激しすぎないこと

まるで荒波にもまれているような、ジグザグした売上の企業は業績が不安定であるため、高配当株投資には向いていません。

少しずつ右肩上がりで伸びているのが理想です。

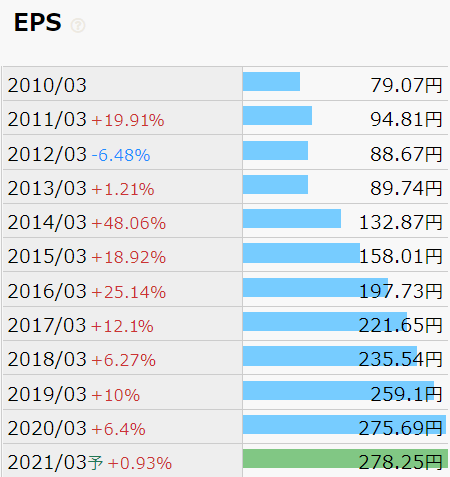

項目②:EPS

「EPS」とは、「1株当たりの利益」のことであり、株式投資において最も重要な指標です。

伝説の投資家ウォーレン・バフェット氏も重要視する指標で、KDDIは以下のように右肩上がりになっています。

EPSのチェックポイントも売上高と同様に、右肩上がりになっているかです。

右肩上がりであること

極論ですが、EPSが右肩上がりであれば企業経営は100点と言えます。

反対に、EPSが下がっている場合は、どれだけ他の指標が良くても要注意です。

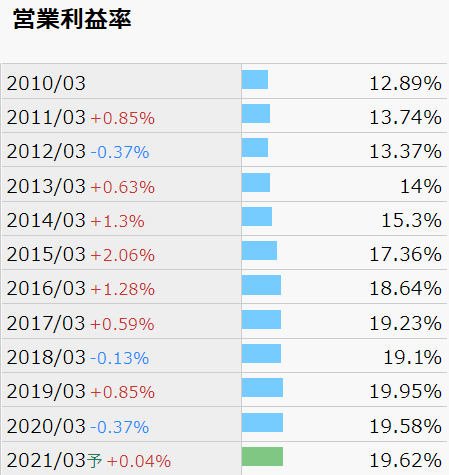

項目③:営業利益率

「営業利益率」は「売上のうち、営業利益が占める割合」のことです。

営業利益率が高ければ高いほど、儲かるビジネスをやっていると言えます。

KDDIの営業利益率は営業利益率が10%以上で、右肩上がりになっています。

みずほ証券が発表している「東証1部19/3期決算集計」によると、東証1部上場企業(金融業以外)の営業利益率は平均7%前後です。

業種によってバラつきはありますが、以下のように考えておきましょう。

10%以上なら優秀

5%以下なら検討の余地なし

項目④:自己資本比率

「自己資本比率」は、「企業が簡単に倒産しないか?」という安全性をチェックする指標です。

自己資本比率が高いほど、潰れにくい会社だと言えます。

例えば、手元に現金100万円があると仮定します。

自己資本比率とは、その100万円が「自分で用意したものか」それとも「借りてきたものか」という指標です。

- 100万円を自分で用意 → 自己資本比率100%

- 60万円を自分で用意(40万円を借金) → 自己資本比率60%

KDDIの自己資本比率は、下の画像から50%強であることが分かります。

リベ大では、高配当株の自己資本比率に関して以下のように判断しています。

40%以上は欲しい

60%を超えると安心

80%以上は非常に安心

中小企業庁が発表している「2019年版の中小企業白書」によると、自己資本比率40%以上の中小企業が10年以内に潰れる確率は3.5%です。

そのため、上場企業で自己資本比率が60%を超えていれば、倒産のリスクは著しく低いと言えるでしょう。

自己資本比率は高い方が安全なのは間違いありません。

しかし、企業経営は時に適度な借り入れも大切であるため、必ずしも自己資本比率100%が良いとは言えないことも覚えておきましょう。

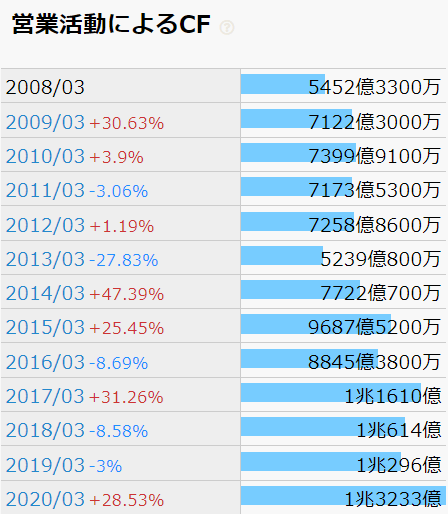

項目⑤:営業活動によるCF

「営業活動によるCF」は、「商売をして手元の現金がどれだけ増えたのか?」を表す指標です。

この数値が右肩上がりであれば、会社の現金が増加傾向であると分かります。

KDDIは以下のように、毎年黒字で長期的にも伸びています。

営業活動によるCFのチェックポイントは単純明快です。

毎年キッチリ「黒字」であること

長期的に「増加傾向」であること

リベ大では、過去10年間で1年でも赤字のあるニワトリは、高配当株にはおすすめしていません。

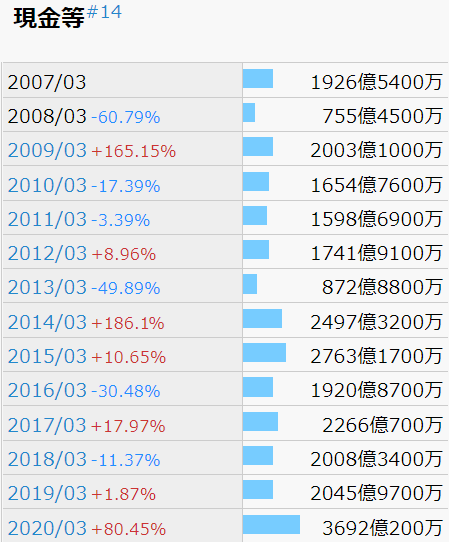

項目⑥:現金等

「現金等」は、その言葉の通りです。

企業の究極的な目的はキャッシュを稼いで増やすことであるため、現金が増えているかどうかを、きちんとチェックしましょう。

KDDIは年によって増減していますが、長期的に見れば増加傾向にあります。

高配当株投資を目的としているのであれば、長期的に見て、現金が増えているキャッシュリッチな企業に投資をしましょう。

なぜなら、現金の多い企業は、以下のような施策がとれるからです。

不景気がきても乗り切れる

チャンスがあれば大きな事業投資ができる

本当に使い道がなければ、配当や自社株買いで株主に還元する

ちなみに会社によっては、余剰資金で株や債券などを購入し、運用しています。

現金等の数値が低くても、現金以外の「換金性の高い資産」をたくさん持っていることもあります。

そのため、「貸借対照表」といった他の資料まで確認して、見逃さないようにしましょう。

長期的に見て増加傾向であること(現金以外の「換金性の高い資産」も考慮)

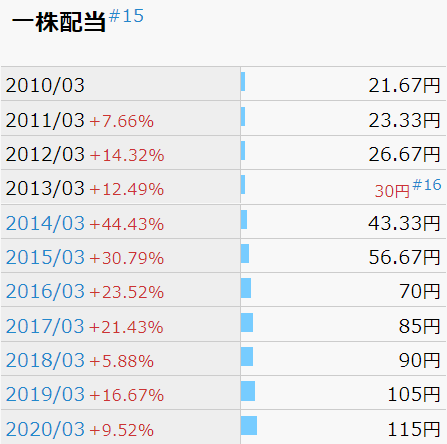

項目⑦:1株あたりの配当金

「1株当たりの配当金」は、高配当株投資ではトップレベルの重要な指標で、「配当金がいくらか?」ということです。

この推移を見られない人には、高配当株投資をおすすめしません。

KDDIというニワトリが産んだ金のタマゴは以下のように、安定して成長していることが分かります。

配当金を確認する際に重視するポイントは以下の2つです。

配当金の安定性

配当金の成長性

配当金の安定性を確認する際は、以下のようなことが起きていないかを確認しましょう。

頻繁に配当金の額が減る(減配)

ゼロ円配当になる(無配)

直近10年は好景気だったので、リーマンショックのような不景気の時に、どんな動きをしていたのかは、必ず確認しておきたいポイントです。

配当金が減らないだけではなく、増えているかどうかも重要です。

KDDIは、この記事公開時点(2021年1月)で19期連続で配当金を増やしています。

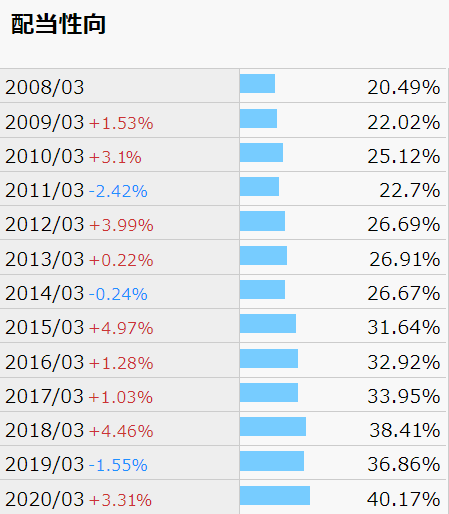

項目⑧:配当性向

「配当性向」は、「今年の利益のうち、何%を株主にキャッシュバックするか?」を表す指標です。

この項目をチェックすることで、企業が無理して配当金を出していないかを確認できます。

以下の画像から、KDDIの配当性向は20~40%だと分かります。

一般的に、配当性向70~80%が「そろそろ、今のレベルで配当金を出し続けるのは厳しいんじゃない?」と思われ始める基準です。

配当性向のイメージは、「毎月おこづかいの何%を使って、彼氏や彼女にプレゼントをしているのか?」といった感じです。

70~80%を使っていることは、裏を返せば自分のためのおこづかいは20~30%しか残らない状態であり、自己投資の予算が少ないと言えます。

企業にもよりますが、配当性向30~50%なら「健全」だと言えます。

「配当性向の高過ぎる会社に多額の投資をしてはいけない」ということは、必ず覚えておきましょう。

配当性向が30〜50%であれば健全

配当性向が70%を超えると要注意

まとめ:企業分析のポイントを押さえて金のニワトリを購入しよう

今回は、日本の高配当株を探し方の全体像について最初に解説しました。

→ Yahooファイナンスの利回りランキングを使用

→ 決算プレゼン資料を確認

→ ブレが小さく、右肩上がり

→ 右肩上がり

→ 10%以上

→ 最低でも40%以上、理想は60%、80%以上だと最高

→ 毎期黒字で右肩上がり

→ 増えていくのが理想(現金以外の換金性の高い資産も確認する)

→ 安定性・成長性を確認

→ 30~50%が健全、高過ぎる場合は要注意

Step.2における「過去の業績」をしっかり確認するだけで、「ただ配当が高いだけの地雷高配当株」を掴む可能性をグッと減らせます。

言い換えれば、重要な部分ですから絶対にサボらないようにしましょう。

もしここまで読んでみて、以下のような疑問を感じてくれる方が増えてくれたら、リベ大としては嬉しいです。

なぜなら、結論だけでなく、理由や根拠、意味を理解しようとするのは自分の頭で考えられている証拠だからです。

そういった方は、ぜひリベ大のオンラインコミュニティであるリベシティに参加してみてください。

引き続き、より詳しい高配当株の解説をしていきたいのですが、今回の記事の内容をきちんと理解するためには、「簿記の知識」が不可欠になります。

また、リベ大が以前から繰り返し伝えているように、簿記からは以下の場面で役立つお金の基礎知識が学べます。

ビジネスマンとして働く

経済ニュースを理解する

株式投資をする

不動産投資をする

フリーランスとして働く

起業して自分の会社を持つ

簿記はどんな時でも役立つので、ぜひ身に付けて欲しい知識の一つです。

参考動画

→ 【価値ある資格】簿記3級・2級の学習を始めるのに「最適な時期」とその理由(アニメ動画)

その一方で、簿記はクセのある知識とも言えるため、リベ大では独学よりも「質問、無制限でOK」のサポートが手厚いスクールの利用をおすすめしています。

簿記の知識を身に付けたい方は、ぜひ無料のサンプル請求をしてみましょう。

クレアール

もちろん独学が不可能というワケではないので、自信のある人は書店の教材やYouTubeの動画で学ぶのもアリです。

皆さんが簿記の知識をマスターして、今回の記事では伝えきれなかった、よりレベルの高い高配当株投資の話ができるようになると嬉しいです。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「高配当株投資を始めたい!」という人に読んで欲しい記事がこちら!