こんにちは、こぱんです!

リベ大では経済的自由を達成するために、資産と自由な時間を増やしていくための「増やす力」についても発信しています。

▼図解:「増やす力」

ちなみに、あひるくんは投資信託とETFの違いを理解できてる?

結論から言えば、「皆さんの投資目的次第」で、投資信託かETFのどちらに投資すべきかが決まります。

リベ大では、皆さん自身で自分に合った金融商品を選べるようになって欲しいと考えています。

そこで今回は、投資信託とETFに関して、以下の4つのことを解説します。

- 投資信託とETFはどんな投資商品なのか?

- 投資信託とETFの違いを5つの観点から理解する

- 投資の目的を明確にすることが最重要

- 3つの事例から投資信託とETFのどちらを選ぶべきかを考える

なお、投資にはリスクがあることを正しく理解して、最終的な投資判断は、皆さん自身の判断と責任で行ってください。

目次

投資信託とETFはどんな投資商品なのか?

投資信託の4つの特徴

投資信託とは、複数の出資者から集めた資金を投資のプロが運用して、得られた利益を出資者に分配する金融商品のことです。

▼図解:「投資信託ってどんな制度?」

- 少額から購入できる

- 分散投資でリスクを軽減できる

- 資産運用の手間がかからない(※投資先選定に関して)

- 法律によって厳重に資産が保護されている

特徴①:少額から購入できる

投資信託の1つ目の特徴は、「少額から購入できること」です。

個別株を購入する場合、基本的に最低100株以上の購入が必要となります。

例えば任天堂の株を購入する場合、2021年2月末時点で1株約64,750円であるため、最低でも「約64,750円 × 100株 = 約650万円」の資金が必要です。

一方の投資信託は、100円以上1円単位で購入できます。

そのため、1,000円や5,000円など無理のない範囲で始められるのが、特徴でもあり魅力とも言えます。

ちなみに証券会社によっては、100株未満でも個別株を購入することはできますが、取引コストが割高になりやすいです。

ただし、2021年3月現在、SBIネオモバイル証券を利用すれば取引コストを抑えつつ、1株からの購入ができます。

個別株に興味のある方はSBIネオモバイル証券の利用も検討してみましょう。

特徴②:分散投資でリスクを軽減できる

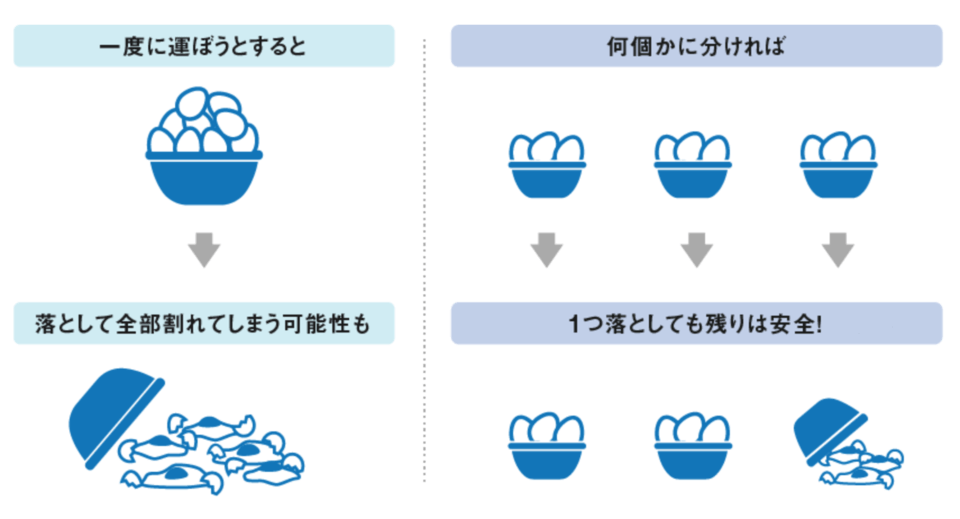

投資信託の2つ目の特徴は、「分散投資でリスクを軽減できること」です。

投資信託は株や債券などを集めたパッケージ商品であり、購入するだけで様々な金融商品に分散投資できます。

もちろん分散投資をしていればリスクがゼロになるワケではありませんが、リスクを抑えながら資産運用が可能です。

卵を複数のカゴに分けておくことで1つ落としても大丈夫という、分散投資の本質を上手く表している言葉です。

分散投資に関して、以前詳しく解説したので、ぜひ下記の動画・記事も参考にしてください。

特徴③:資産運用の手間がかからない

投資信託の3つ目の特徴は、「資産運用の手間がかからないこと」です。

資産運用のプロに任せることで、細かな投資先の調整も皆さんが行う必要はありません。

つまり、一度銘柄を選んでしまえば、皆さんが行うべきことは何もないというワケです。

ただし、ここでの「資産運用の手間」とは、あくまでも投資先の選定に関してです。

後で詳しく解説しますが、投資信託とETFは分配金の再投資の方法が異なるため、その点で資産運用の手間に違いが出てきます。

特徴④:法律によって厳重に資産が保護されている

投資信託の最後の特徴は、「法律で厳重に資産が保護されていること」です。

一般的に、皆さんが購入した投資信託を預かっているのは、信託銀行(受託会社)です。

ただ、信託銀行は銀行自身の財産とは区分して管理することが法律で義務づけられています。

そのため、万が一信託銀行が破綻した場合でも、皆さんの資産には影響はなく、適切に保護されるというワケです。

ETF(上場投資信託)だけの特徴

ETFとは、「Exchange Traded Fund」の頭文字を取ったもので、「上場“投資信託”」と呼ばれています。

投資信託という名前がついていることからも、先程解説した投資信託の4つの特徴を持ち合わせており、さらに以下の2つの特徴があります。

- 投資信託に比べて低コスト

- たこ足配当ができない

ETFだけが持つ特徴①:投資信託に比べて低コスト

ETFは投資信託ですが上場しているため、投資家である皆さんも市場で自由に売買できます。

つまり、銀行や証券会社などの仲介会社を介さずに売買できるため、その分の手数料がかかりません。

その結果、ETFは低コストで資産運用ができるのです。

ちなみに、最近では投資信託とETFの手数料(コスト)の差は小さくなりつつあります。

ただ、仲介会社を介す以上、投資信託の方が手数料が高くなりやすい仕組みであることは覚えておきましょう。

ETFだけが持つ特徴②:たこ足配当ができない

たこ足配当とは、タコが自分の足を食べるように、ファンドの資産・積立金から配当金を拠出することです。

ETFは、法律により「分配金の原資は利益のすべて」と定められており、出資金や売買差益は分配金の原資とはなりません。

つまり、タコ足配当とは無縁です。

投資信託の場合は、法律によりタコ足配当が認められていますので、いわゆる「ぼったくり投資信託」に悪用されています。

投資信託だけの特徴

ETFにはない投資信託だけの特徴として、「分配金が自動で内部投資される」があります。

投資信託の分配金は、「受け取る」と「再投資」という2種類の選択肢がありますが、多くのファンドでは自動で再投資されているのが現状です。

配当金を受け取れる投資信託もありますが、数は少ないので覚えておきましょう。

さて、投資信託とETFの特徴をまとめると、以下のようになります。

投資信託とETFで共通する4つの特徴

- 少額から購入できる

- 分散投資でリスクを軽減できる

- 資産運用の手間がかからない

- 法律によって厳重に資産が保護されている

ETFだけが持つ2つの特徴

- 投資信託に比べて低コスト

- たこ足配当ができない

投資信託だけが持つ特徴

- 分配金が自動で内部再投資されるファンドが多い

なんとなく、投資信託とETFのイメージができた人も多いのではないでしょうか?

では次に、「投資信託とETFの違い」を確認していきましょう。

投資信託とETFの違いを5つの観点から理解する

投資信託とETFの違いを、以下の5つの観点から具体的に見ていきます。

- 価格の決まり方

- 売買方法(購入場所・注文方法)

- コスト

- 積立方法

- 分配金

観点①:価格の決まり方

まず、投資信託とETFの価格の決まり方には次のような違いがあります。

- 投資信託:1日1回算定される(翌日まで価格は分からない)

- ETF:リアルタイムで変わる

投資信託の場合、まずは「その投資信託が保有している株や債券の時価総額 + 利息や配当金 - 運用コスト」で純粋な資産額を算出します。

それを1口あたりの価格に落とし込み、基準価額(きじゅんかがく)が決定されます。

基準価額の算出は、取引の申し込み時間後であるため、申し込み時点での基準価額は分からないのです。

一方ETFは、個別株と同様にリアルタイムで価格が変動しているため、購入する価格を把握した上で売買することができます。

このような価格の決まりの違い方は、メンタルへの影響に差が出ます。

- 投資信託:メンタル面に影響が少ない(時価に振り回されにくいため)

- ETF:メンタル面に影響が大きい(時価に振り回されやすいため)

観点②:売買方法

購入場所

投資信託とETFは購入できる場所が異なります。

- 証券会社

- 郵便局

- 銀行

- 証券会社

購入場所において、同時に意識すべきなのが購入時の手数料です。

ETFだけの特徴①である「低コスト」でも述べましたが、投資信託の場合、必ず仲介会社が入ります。

銀行や郵便局で投資信託を購入しようとする場合、手数料が異常に高い「ぼったくり投資信託」を勧められることがあります。

注文方法

投資信託とETFの注文方法には次のような違いがあります。

- 販売会社へ申し込み

- 口数指定 / 金額指定で注文する

- 証券会社へ申し込み

- 指値 / 成行で注文する

投資信託を購入する場合、販売会社(=証券会社や銀行)に申込みをします。

申し込み時には、「購入する口数を指定する(口数指定)」か、「購入する金額(金額指定)」を設定します。

ですが、先程の基準価額でも解説したとおり、注文時には正確な価額が決まらないため、実際に何口買えるのかは分かりません。

一方で、ETFを購入する場合、個別株と同様に指値(さしね)や成行(なりゆき)を設定して、証券会社に申し込みをします。

- 指値:自分で買う値段を指定して注文

- 成行:自分で買う値段を指定しないで注文

指値で購入する場合、注文が成立しないリスクがあります。

例えば、1口10,000円のETFを「これから値段が下がるだろう」と予想して9,500円で注文したとしましょう。

もし、価格が9,500円まで下がれば注文は成立しますが、9,800円までしか下がらないと注文は成立しません。

一方、成行で購入する場合は、想定から外れた価格で注文が成立するリスクがあります。

そもそも成行とは、価格を指定せずに「買える価格で買う」ということです。

そのため、想定以上に価格が高くなってしまった場合、予想もしていない価格で取引が成立することもありえるのです。

観点③:コスト

続いては、投資信託とETFにおけるコスト面での違いを解説します。

どちらを購入する場合でも、次の3つのタイミングでコストはかかります。

- 購入時

- 保有中

- 売却時

コストがかかるタイミング①:購入時

購入時にかかるコストは次の通りです。

- 投資信託:ファンドごとの購入時手数料

- ETF:証券会社ごとの買付手数料

投資信託の購入時手数料はファンドごとに様々ですが、つみたてNISAなどの優遇税制対象のファンドは購入時手数料が無料(ノーロード)のものがほとんどです。

一方ETFの場合、証券会社が定めた買付手数料がかかります。

以前は、最低取引手数料を設定している証券会社も多かったですが、現在は購入金額に応じて計算されることがほとんどであり、上限額が設定されていることが多いです。

また証券会社によっては、特定のETFに対して購入手数料を無料にしている場合もあります。

コストがかかるタイミング②:保有中

保有中は、投資信託もETFも同じようにコストが発生します。

投資信託において、保有中にかかる代表的なコストは信託報酬です。

信託報酬はファンドごとに異なり、3%以上もするぼったくり投資信託もあるので注意しましょう。

一般的にインデックスファンドが低く、アクティブファンドは高い傾向にあります。

しかし、ファンド・オブ・ザ・イヤーにもランクインしている、ひふみ投信のようなアクティブファンドでも、十分な運用成績を残しているものがあることは覚えておきましょう。

ETFはファンド自体の資産規模も大きく、仲介会社の数も投資信託と比較して少ないです。

そのため、保有中のコスト(経費率)は、一般的に投資信託よりも安くなる傾向があります。

例えば、同じ全世界株式に投資をする楽天VT(投資信託)の信託報酬と、VT(ETF)の経費率を比較してみましょう。

- 楽天VT(投資信託):0.212%

- VT(ETF):0.08%

なお、投資信託の場合、信託報酬以外にもコストはかかるため、実際のコストは「ファンドの決算資料」を見る必要があります。

コストがかかるタイミング③:売却時

売却時にかかるコストは次の通りです。

- 投資信託:信託財産留保額

- ETF:証券会社ごとに異なる売却手数料

投資信託を売却する時、一般的には信託財産留保額がかかりますが、ファンドによっては不要な場合があります。

一方でETFは、購入時と同様に証券会社ごとに異なる売却手数料を支払うことになります。

購入〜売却までのコストは、運用成績へ与える影響も決して小さくありません。

言い換えれば、高いコストがかかると効率の良い資産運用は難しくなるので覚えておきましょう。

観点④:積立方法

次に投資信託とETFの積立方法の違いを紹介します。

- 投資信託:自動設定が可能

- ETF:基本は手動だが、SBI証券など一部の証券会社では自動設定が可能

ほぼ全ての投資信託は、自動で積立の設定ができるため、手間をかけずに淡々と資産運用に取り組めます。

一方で、ETFの積立は基本的に毎回手動で売買設定を行わなければなりません。

観点⑤:分配金の再投資

分配金の再投資も、投資信託とETFでは対応が異なります。

- 投資信託:「受け取り」と「再投資」を選択できる

- ETF:「受け取る」のみ

投資信託の多くは、分配金をファンドが自動で再投資をしてくれるため、「受け取り」を選ぶことはほとんどありません。

分配金を受け取らずに内部再投資されるため、課税もされず、税金の繰延効果を活かした複利運用で、効率よく資産を増やしていくことが可能です。

仮に「受け取る」を選択できる投資信託を購入した場合、分配金は課税の対象となるため、節税効果はなくなります。

またETFの場合、分配金は受け取る選択肢しかありません。

そのため、分配金に対して税金を徴収された後、手動で再投資する必要があります。

投資信託とETFの違いと特徴のまとめ

これまで解説した投資信託とETFの特徴と違いを表でまとめると以下のようになります。

| 投資信託 | ETF | |

| 共通の特徴 |

|

|

| 独自の特徴 |

|

|

| 投資信託 | ETF | |

| 購入場所 | 証券会社、銀行、郵便局など (ファンドによる) |

証券会社 |

| 価格の決まり方 | 1日1回算出される | リアルタイムで変動する |

| 注文方法 | 口数指定 / 金額指定 | 指値 / 成行 |

| コスト(購入時) | 購入時手数料 ※金融商品による |

買付手数料 ※証券会社による |

| コスト(保有中) | 信託報酬を含めた運用コスト | 信託報酬(運用管理費用) |

| コスト(売却時) | 信託財産保留額 ※金融商品による |

売却手数料 ※証券会社による |

| 自動定額積立 | ほぼ可能 | 基本は手動 (一部証券会社を除く) |

| 分配金 | 受け取る / 再投資 | 受け取る |

大切なのは投資の目的を明確にすること

「投資信託とETFどちらを選ぶべきか?」において重要なのは、皆さん自身が投資の目的を明確にすることです。

そして、目的に合わせた目標と投資手法を設定していきます。

▼図解:投資の目的

- 目的:老後資金

- 目標:60歳までに3,000万円

- 適切な手法:分散投資

どんな目的で投資をするのかハッキリしなければ、最適な投資手法も分からないので、資産運用は上手くいかないでしょう。

とはいえ、「目的」と言われてもピンとこない人も多いかもしれません。

そんな方におすすめなのが人生の羅針盤ともいえる価値観マップの作成です。

また、タイムバケット(いつまでに、何をやりたいのかを書いたリスト)を作ってみても良いでしょう。

価値観マップを作ることで、「どんな人生を歩みたいのか、そのためにはいくらのお金が必要なのか」といったことが見えてきます。

すると皆さんがとるべき適切な投資手法・投資商品が見えてきます。

投資信託やETFはあくまでも金融商品の1つであり、多くの人にとって資産運用をしてお金を増やすことは、目的を達成するための手段に過ぎません。

だからこそ、投資信託とETFのどちらに投資すべきか?と考える前に、まずは投資の目的を明確にしてください。

確かに、具体的な事例があると分かりやすいと思うから、今回はリベ大の考えを紹介するね^^

3つの事例から投資信託とETFのどちらを選ぶべきかを考える

繰り返しになりますが、人によって投資手法や目的によって投資信託を選ぶべきか、ETFを選ぶべきか違います。

今回は具体的な事例を挙げて、次の3つのパターンならどちらを選ぶべきかを解説します。

- つみたてNISAやiDeCoを活用して老後資金を準備したい

- 株式投資でキャッシュフローを改善したい

- 資産防衛を考慮してゴールドに分散投資したい

事例①:つみたてNISAやiDeCoを活用して老後資金を準備したい

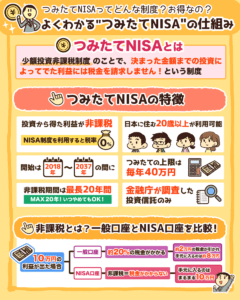

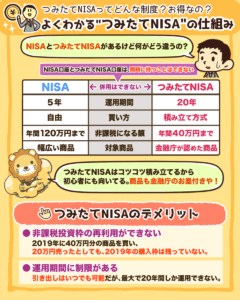

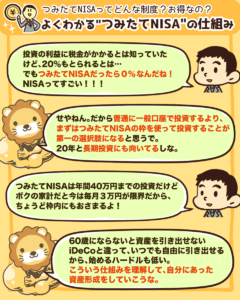

つみたてNISAやiDeCoは、国が用意してくれている資産運用における非課税制度です。

非課税期間も長く、長期運用に向いているため、老後資金への準備には最適と言えるでしょう。

そもそもiDeCoではETFを購入することができず、つみたてNISAでも対象商品の数が少なく候補にも上がりません。

また分配金を受け取らず、自動で再投資することで、複利の効果を最大限に活かすことが出来ます。

結論として、つみたてNISAやiDeCoを活用するならば、投資信託を選びましょう。

▼図解:「よく分かるつみたてNISAの仕組み」

関連動画

→ 【2022年からほぼ全員対象】iDeCoは老後資金問題の解決策になるのか?よくある質問6つに回答(アニメ動画)

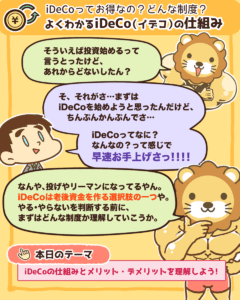

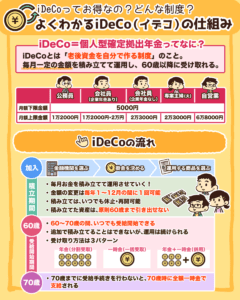

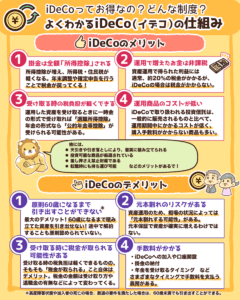

▼図解:「よく分かるiDeCo(イデコ)の仕組み」

事例②:株式投資でキャッシュフローを改善したい

皆さんがキャッシュフローを改善するために、分配金・配当金を手に入れたいのであれば、ETFや個別株がおすすめです。

一方で、高配当を謳う投資信託にはボッタクリが多いため注意しましょう。

ETFは透明性も高く、タコ足配当もできないため、安心して金の卵を産むニワトリとなる資産を育てることができます。

▼図解:「金の卵を産むニワトリを育てよう」

特に米国ETFは銘柄の分散性も高く、日本のETFと比べても魅力的です。

以前の動画で、有名な高配当の米国ETFであるHDVやSPYDの銘柄解説もしているので、ぜひ参考にしてみてください。

関連動画

→ 【高配当ETF】高配当株マニアがHDVに投資している7つの理由

→ 【高配当ETF】高配当株マニアがSPYDに投資している7つの理由

一方、日本株の場合、米国ETFほど優れた高配当のETFが、2021年2月時点では存在していません。

そこでリベ大では、SBIネオモバイル証券を活用した、個別株による高配当ポートフォリオの作成を紹介しています。

株式投資でキャッシュフローの改善する場合は、ETFと合わせて検討してみると良いでしょう。

関連動画

→ 【超初心者向け】はじめての高配当株投資!始め方&ポイントを専門用語をほぼ使わずに解説

事例③:資産防衛を考慮してゴールドに分散投資したい

資産の規模が数千万円と大きくなると、資産防衛を検討する人もいるでしょう。

その時、株式や債券以外にゴールドへの投資を考える人もいます。

ゴールドへの投資には色々な投資方法がありますが、売買コスト・保管コストからゴールドETFを活用するのは有効です。

まとめ:投資信託とETFの違いを理解して投資をしよう

今回は、まず投資信託とETFの特徴と違いを解説しました。

| 投資信託 | ETF | |

| 共通の特徴 |

|

|

| 独自の特徴 |

|

|

| 投資信託 | ETF | |

| 購入場所 | 証券会社、銀行、郵便局など (ファンドによる) |

証券会社 |

| 価格の決まり方 | 1日1回算出される | リアルタイムで変動する |

| 注文方法 | 口数指定 / 金額指定 | 指値 / 成行 |

| コスト(購入時) | 購入時手数料 ※金融商品による |

買付手数料 ※証券会社による |

| コスト(保有中) | 信託報酬を含めた運用コスト | 信託報酬(運用管理費用) |

| コスト(売却時) | 信託財産保留額 ※金融商品による |

売却手数料 ※証券会社による |

| 自動定額積立 | ほぼ可能 | 基本は手動 (一部証券会社を除く) |

| 分配金 | 受け取る / 再投資 | 受け取る |

- つみたてNISAやiDeCoを活用して老後資金を準備したい

→ 投資信託 - 株式投資でキャッシュフローを改善したい

→ ETF・個別株 - 資産防衛を考慮してゴールドに分散投資したい

→ ETF

投資信託は、一度設定すれば自動で積み立て・分配金の再投資が行われるため投資初心者でも簡単に始められます。

また、つみたてNISAやiDeCoなどの非課税枠を活用するためにも、投資信託はおすすめです。

一方で、キャッシュフローの改善や分散投資においては、ETFにも魅力があります。

目的は人によって様々ですから、みなさんも今回の3つの事例を参考にしながら、皆さんにとって最適な投資先を見つけてください。

まだ目的がはっきりしないという人は、価値観マップやタイムバケットを作るところから始めていきましょう。

以上、こぱんでした!

リベ大では証券口座として、楽天証券とSBI証券をおすすめしています。

まだ口座開設していない方は、ぜひこの機会に開設してみてくださいね。

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「増やす力を伸ばしたい!」という方に読んで欲しい記事がこちら!