こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」についても情報発信しています。

▼図解:増やす力

誰もが経済的自由を目指せると伝えているリベ大には、色々な質問や相談が届きます。

その中で今回は、「つみたてNISAで運用した資産が20年後に暴落した場合」に関する質問を見ていきましょう。

「つみたてNISAを利用して、S&P500に連動するインデックス投資信託を積み立てていきたいです。

年利6%で毎月33,000円を積み立てれば、計算上は20年後に1,500万円を超えます。

しかし、株式市場において暴落は必ず起こると聞きました。

暴落が15年~20年後に起きたら、諦めるしかないのでしょうか?

もし、つみたてNISAを始めてから15年後に暴落が起きたら、残りの5年で暴落前の水準に戻るのは難しいと思うからです。」

質問の意図は「長く積立投資を行い、お金が必要なときに暴落が来たらどうすべきか」です。

また、皆さんの中には質問と同じように、つみたてNISAを利用している間の暴落について心配する人も多いでしょう。

結論から言えば、「つみたてNISAに関しては暴落をそれほど気にする必要はない」とリベ大は考えています。

今回の記事ではその理由と、つみたてNISAで運用した資産をいつ売るべきかについて解説します。

- つみたてNISAで20年後の暴落を気にしなくていい3つの理由

- つみたてNISAで運用した資産はいつ売るべきか?

なお、今回の記事のもとになった動画はこちらです。

→ 積立てNISAで20年後暴落が起きたらどうすれば良いか?

目次

つみたてNISAで20年後の暴落を気にしなくていい3つの理由

つみたてNISAを利用する20年間で起きるであろう暴落を、あまり気にする必要はない理由は以下の3点です。

- ①つみたてNISAは非課税期間が終わっても運用は続けられる

- ②米国株式市場では20年間のリターンがマイナスになったことはない

- ③積立投資はとにかく継続することが大切

理由①:つみたてNISAは非課税期間が終わっても運用は続けられる

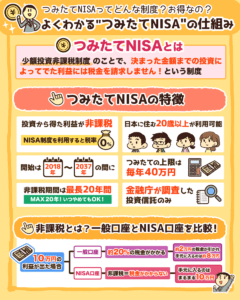

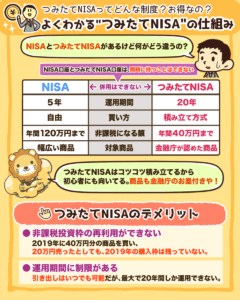

つみたてNISAとは、NISA制度(少額投資非課税制度)の一つであり、金融商品から得られる利益を期限付きで非課税にできる制度です。

なおNISA制度には、つみたてNISAの他に「一般NISA」という制度もありますが、併用はできません。

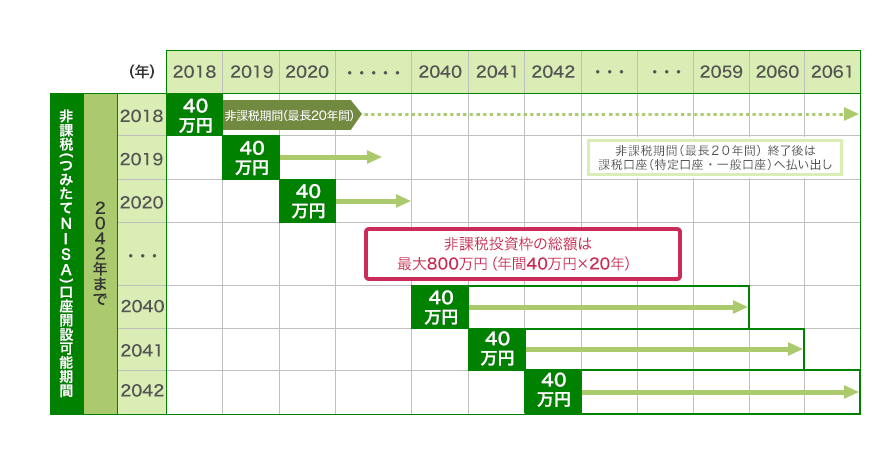

▼図解:よくわかる“つみたてNISA”の仕組み

さて、つみたてNISAは20年の非課税期間を経過すると、なにもしなければ自動的に、そのときの時価評価額で課税口座(特定口座)に移されます。

つまり、20年後に自動で現金化されることはなく、株式のまま持ち続けられます。

20年後に評価損益額がプラスの場合

20年後に評価損益額がプラスの場合は以下の通りです。

20年前に40万円で買った株式の時価評価額が120万円になった。

- 課税口座で、120万円分の株式を新たに取得したことになる。

- 20年間の評価損益額である+80万円は課税されない。

20年後に評価損益額がマイナスの場合

20年後に評価損益額がマイナスの場合は以下の通りです。

20年前に40万円で買った株式の時価が30万円になった。

- 課税口座で、30万円分の株式を新たに取得したことになる。

- NISA制度の節税メリットがなくなるだけ。

40万円で買った株式(時価30万円)が課税口座に移されるだけであり、損するわけではありません。

もちろん、このタイミングで売却をすれば、10万円の損失が確定することになります。

補足:積み立てた資産の全てが一度に課税口座へ移るわけではない

勘違いしている人もいますが、積み立てた資産の全てが一度に課税口座へ移るわけではありません。

下図のように、各年で積み立てた金額(最大で40万円)ずつ、20年後の時価評価額が課税口座へ移っていきます。

- 2021年に積み立てた金額は2040年までの20年間、非課税で運用ができる。

- 2040年終了時の時価評価額で払い出される。

- 2041年の年初から、課税口座に移行され運用ができる。

理由②:米国株式市場では20年間のリターンがマイナスになったことはない

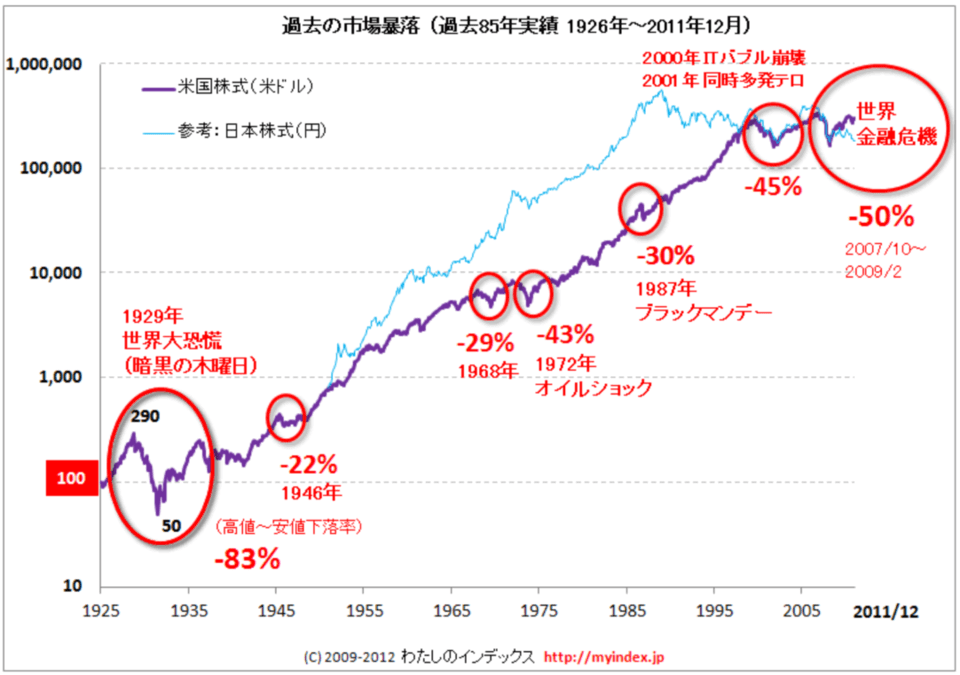

米国株式市場における暴落の歴史を見てみましょう。

1925年~2020年までの間に、株価がピーク時より20%以上も下落した「暴落」は、9回ありました。

| 年代 | 下落率 | 回復の年 | 回復までの年数 |

| 1929年 | -83% | 1945年 | 16年 |

| 1946年 | -22% | 1949年 | 3年 |

| 1961年 | -22% | 1963年 | 2年 |

| 1968年 | -29% | 1971年 | 3年 |

| 1972年 | -43% | 1976年 | 4年 |

| 1987年 | -30% | 1989年 | 2年 |

| 2000年 | -45% | 2006年 | 6年 |

| 2007年 | -50% | 2011年 | 4年 |

| 2020年 | -30% | 2020年 | 0.4年 |

過去のデータから、米国株式市場は概ね10年周期で暴落が起きています。

10年、20年といった長期の積立投資をするのであれば、暴落を経験する可能性は十分あるでしょう。

しかし、米国株式市場で暴落した株価が回復しなかったことはありません。

回復までの年数が最も長かった1929年~1945年の場合でも、16年で回復したのです。

理由③:積立投資はとにかく継続することが大切

積立投資で安定したリターンを狙うのに重要なポイントは以下の3点です。

- 分散:投資信託やETFを活用して多くの銘柄へ分散投資する

- 時間:短期ではなく長期の視点を持つ

- 銘柄:長期的に成長が見込めるものを選ぶ

積立投資で成功するコツは、上記の3つのポイントをおさえたうえで、投資をとにかく継続することです。

NISA制度を利用して節税できたら、より高いリターンを得られる可能性はかなり高いでしょう。

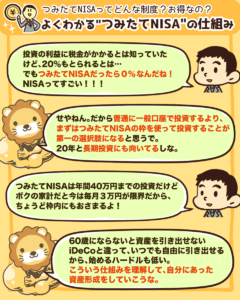

しかし、節税メリット(20年間という非課税期間)に目を奪われ、期間を終えたら慌てて売るのは本末転倒と言えます。

また、暴落がくると短期的に予想して、投資をやめてしまうのもおすすめしません。

つみたてNISAで運用した資産をいつ売るべきか?

つみたてNISAで運用する資産は非課税期間中でも売れますが、20年間の運用益は非課税というメリットを最大限受けられなくなります。

それを考慮したうえでお金が必要と判断したならば、いつ売っても問題ありません。

そこで、リベ大が考える「つみたてNISAで運用する資産を売るタイミング」を2点解説していきます。

- ①急に生活資金が必要になったとき

- ②投資目的に合わせて使うとき

タイミング①:急に生活資金が必要になったとき

急に生活資金が必要になったときは、未来への投資より今の生活の方が大事なため、損得で考えず必要な分だけ現金化しましょう。

ただし、生活費のための現金化は、あくまでイレギュラーだということを理解してください。

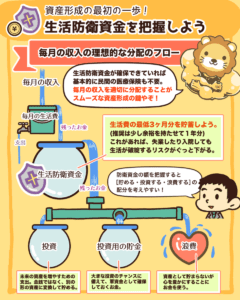

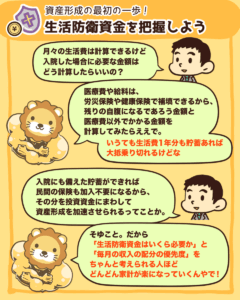

そもそも論として、「日々の生活費の支払いが苦しくなるほどの積立額にしないことが重要」です。

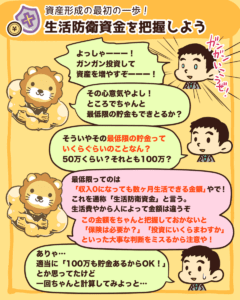

最低限の生活防衛資金を確保したうえで、投資を始めましょう。

▼図解:生活防衛資金を把握しよう

タイミング②:投資目的に合わせて使うとき

例えば、投資目的が以下のような場合、コツコツ売っていくと良いでしょう。

- 年金以外で老後の生活資金を増やしたい。

- 日常生活のおこづかいを増やしたい。

- FIRE達成後に生活資金として使いたい。

ポイントは、一度にすべての資産を売らないことです。

一度にすべての資産を売ると、安く売ってしまう可能性があるからです。

買うときに購入時期を分散してコツコツ積み立てたように、売るときも同様に時期を分散して売ると良いでしょう。

補足:投資の目的を明確にすれば売るタイミングが分かる

投資の目的が決まっていれば、自然と売るタイミングも分かってくるはずです。

▼図解:投資で成功するには目的を知ろう!

目的を明確にせずに投資を始めると、売るタイミングを決めにくくなりますし、短期的な相場の浮き沈みに動揺しやすくなるでしょう。

または、お金を増やすこと自体が目的となり、日々の生活を犠牲にしてしまうかもしれません。

まとめ:コツコツ積み立てながら、暴落には「稼ぐ力」で備えよう!

今回は、「つみたてNISAで運用した資産が20年後に暴落した場合」について、以下の2点を解説しました。

- つみたてNISAで20年後の暴落を気にしなくていい3つの理由

- つみたてNISAは非課税期間が終わっても運用は続けられる

- 米国株式市場では20年間のリターンがマイナスになったことはない

- 積立投資はとにかく継続することが大切

- つみたてNISAで運用した資産はいつ売るべきか?

つみたてNISAで20年後に暴落が起きることを気にしなくていい理由は以下の3点です。

つみたてNISAの非課税期間(20年)経過後は、自動で現金化されることはなく、株式のまま課税口座(特定口座)に移されます。

20年後に評価損益額がプラスの場合は、その分が課税されずに、時価評価額に応じた株式を新たに取得したことになります。

一方で、20年後に評価損益額がマイナスの場合は、結果的にNISA制度の節税メリットが生かせなかっただけで損するわけではありません。

1925年~2020年までの間で米国株式市場では9回暴落が起きたものの、株価が回復しなかったことはありません。

回復しなかった期間が一番長かった1929年の暴落(世界大恐慌)でも、16年後には回復しました。

長期的に見たら米国株式指数に連動するインデックス投資は、リターンを安定的に狙えるでしょう。

積立投資で成功するコツは、投資をとにかく継続することです。

投資の目的を達成するまでは、つみたてNISAの非課税期間が過ぎた後や暴落を経験したときに、株式投資をやめないようにしましょう

また、つみたてNISAで運用した資産を売るべきタイミングは以下の2点です。

- 急に生活資金が必要になったとき

- 投資目的に合わせて使うとき

急に生活資金が必要になったときは、未来への投資より今の生活の方が大事なため、必要な分だけ現金化しましょう。

ただし、生活費のための現金化はイレギュラーな売り方です。

最低限の生活防衛資金は、投資を始める前に確保するようにしましょう。

基本的には、つみたてNISAの非課税期間(20年)が終わった後に、投資目的に合わせてコツコツ売ると良いでしょう。

買う時と同様に、時期を分散させて売るのがポイントです。

もし一度にすべてを売ると、安く売ってしまう可能性があるからです。

今回の記事を読んだ皆さんの中には、暴落への不安がまだ残っている人もいるかもしれません。

リベ大では過去のデータに基づき、投資をするうえで必要な知識、おすすめの投資銘柄や投資方法をお伝えしてきました。

しかし、未来は誰にも分からないため、必ずお金が増やせると約束できるものではありません。

増やす力を磨きリスクを分散しても、将来起きるであろう暴落自体を回避することは難しいでしょう。

▼図解:稼ぐ力

稼ぐ力とは「自分のスキルと考える力で、どんな時代・状況でも十分な収入を得る力」です。

20年後の未来がどうなるか分からないからこそ、まずは自分自身を磨いて変化に対応できるようになりましょう。

稼ぐ力を伸ばして、給与所得や事業所得が増えると生活の基盤が安定し、気持ちにも余裕が生まれます。

また、稼ぐ力があれば、資産をより多く買うことができ、経済的自由を達成するためのスピードを速められます。

以上、こぱんでした!

▼「稼ぐ力についてもっと学びたい!」という人に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!