こんにちは、こぱんです!

リベ大では、経済的自由に一歩でも近づくための、「お金にまつわる5つの力」について発信しています。

▼図解:お金にまつわる5つの力

皆さんがリベ大で学び、お金のノウハウを蓄積しているように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なものやトレンドを毎月ピックアップしてお届けする、人気企画の第3弾です。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

2021年2月版は、資産形成に関するお金のニュースを8つ紹介します。

今回の記事は、下記のような人達のために向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間もない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

2020年12月版と2021年1月版のニュース記事を読んだ人は、すでに18本の重要マネー記事に目を通したことになります。

コツコツ積み上げていけば、毎月確実にレベルアップできるので、継続して読んでみてください。

関連記事

解説動画:【2021年2月版】学長が選ぶ「お得」「トレンド」お金のニュースBest8

このブログの内容は下記の動画でも解説しています!

2021年2月版のお金のニュースBest8

- 「12月新設住宅着工戸数は前年比9.0%減=国交省」

- 「児童手当『年収1,200万円以上』支給せず 法案を閣議決定」

- 「確定申告、1カ月延長 4月15日まで」

- 「『毎月4万円』支給する自治体も…知らないと後悔する『介護手当』のもらい方」

- 「導入相次ぐ銀行口座手数料 知らぬ間に預金が減り、口座が消えてなくなる?」

- 「『貯金しても資産が減っていく!?』お金の価値が下がる時代がやってくる理由」

- 「新NISAはどんな制度?今NISAをやっている人は今後どうすべきか」

- 「財務省は全否定『現代貨幣理論=MMT』は劇薬なのか」

①「12月新設住宅着工戸数は前年比9.0%減=国交省」

1つ目のニュースは、2021年2月1日のREUTERS(ロイター)から「12月新設住宅着工戸数は前年比9.0%減=国交省」です。

国土交通省の調査によると、2020年12月の新設住宅着工戸数は、6万5,643戸でした。

ロイター社の事前調査では、前年比マイナス3.8%ぐらいだと予想していましたが、実際には前年比マイナス9.0%と思ったよりも悪い数字になりました。

新設住宅着工数とは、文字通り新しく着工された住宅の件数ですが、皆さんの中には、以下のように思う人もいるでしょう。

「なんで新しく作られた住宅の戸数を知らないといけないの?」

「そんな情報、僕(私)の人生に関係ない」

住宅の売れ行きというのは、国民の「購買意欲」を測る重要な指標です。

- 国民が、今後「自分の収入は上がる」と思っている

- 家具や家電、引っ越しなどで買い替えが発生する

自分の年収が右肩下がりになると思う人はローンは組まないですし、皆さんも家を買ったら何もない部屋で暮らさないはずです。

住宅まわりの消費は金額がかなり大きいので、GDPに与える影響も大きくなります。

つまり、住宅の売れ行きは未来の景気を占う指標なのです。

新設住宅着工戸数のような重要指標は、皆さんの資産運用戦略に影響します。

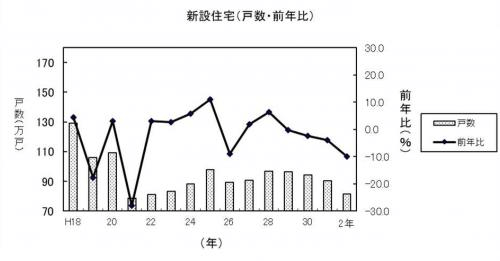

以下のグラフをご覧ください。

棒グラフは新設住宅の戸数を、折れ線グラフは前年比を示しています。

平成29年(2017年)以降、4年連続で新設住宅の着工件数は減少しています。

戸建て・分譲住宅・貸家どのジャンルも減少していて、景気の減速傾向は明らかです。

一方で、日経平均株価は2021年2月15日、約30年半ぶりに3万円台を記録しており、バブル後の最高値になりました。

(出典:DIAMOND online「日経平均3万円台、暴落の前触れをつかむために注視したい2つのポイント」より)

新設住宅の着工件数は1つの指標に過ぎませんが、色々な指標を見ながら、どのように資産運用に活かすかは皆さんのスタンス次第です。

- 「今の状況は異常だ」と考えて、リスクの低い資産を増やす

- 「トレンドに乗ろう」と考えて、リスクの高い資産を増やす

②「児童手当『年収1,200万円以上』支給せず 法案を閣議決定」

2つ目のニュースは、2021年2月2日の日本経済新聞から「児童手当『年収1,200万円以上』支給せず 法案を閣議決定」です。

これまで児童手当は、以下の通り支給されていました。

- 子ども1人につき月1~1.5万円

- 高所得者世帯の場合は月5千円

しかし、2022年10月からは年収1,200万円以上の高所得者世帯への支給をやめるそうです。

今国会での成立を目指しており、現時点で確定しているわけではありません。

「年収1,200万円なんて、自分には関係ない」と考える人もいるかもしれませんが、その考え方はかなり甘いと言えます。

たとえ今の自分に関係がないとしても、今後も年収1,000万円以上は支給停止、年収800万円以上は支給停止といったように、改悪され続ける可能性があるからです。

少子高齢化社会に生きる以上、お金を稼いでいる人からたくさん税金を取ったり、国からの支援を減らしていくことを知っておくべきでしょう。

日本のような国で上手に稼いで、上手に自分の資産を作るには「最適年収」はいくらなのか?という発想も重要です。

関連動画

→ 【高すぎると不利】もっともコスパの良い年収は?「最適年収」3パターンについて解説(アニメ動画)

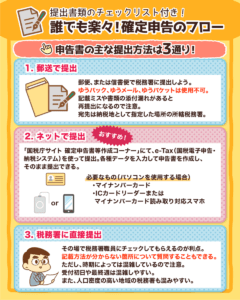

③「確定申告、1カ月延長 4月15日まで」

3つ目のニュースは、2021年2月2日の日本経済新聞から「確定申告、1カ月延長 4月15日まで」です。

確定申告の期間には、全国でおよそ400万人が相談や申告のために税務署などを訪れます。

税務署が密になってしまうので、申告期限が延長されました。

このニュースを見て、もしも

「僕はサラリーマンだから、確定申告なんて関係ないな~」と思った人がいたら、こちらの動画をじっくり復習してください。

関連動画

確定申告は「関係あるか?ないか?」ではなく、「いかに関係させるか?」が重要です。

税金は、必ず自分の手でコントロールしていきましょう。

確定申告は、お得な税制を利用するのにも必要ですから、小金持ちを目指す人の必修科目と言えます。

住宅ローン減税

配当控除

医療費控除

ふるさと納税

青色申告控除

上記のような制度を活用して、税金強者を目指しましょう。

ちなみに国税庁はコロナ対策として、申告期限を延長するとともに電子申告を呼び掛けています。

副業などで「青色申告特別控除」をしている人は、電子申告をすることで控除額が10万円増えます。

10万円×税率分の節税になるので、青色申告している人は電子申告に必ず対応しておきましょう。

④「『毎月4万円』支給する自治体も…知らないと後悔する『介護手当』のもらい方」

4つ目のニュースは、2021年2月5日のマネー現代から「『毎月4万円』支給する自治体も…知らないと後悔する『介護手当』のもらい方」です。

- 40歳から加入する公的保険

- 40~64歳まで、健康保険料と一緒に徴収される

- 介護サービスを受ける時の自己負担額が、1~3割になる

多くの人は、介護保険のような「自己負担額を軽減する」制度をよく気にしています。

一方で、自治体が独自に行う給付制度、介護手当のような「お金がもらえる」制度についてはあまり調べていません。

記事の中では、具体例として江戸川区の事例が紹介されています。

概要

- 名称:熟年者激励手当

- 金額:月額15,000円

対象者:(以下の条件をすべて満たす方)

- 60歳以上で江戸川区に在住の方

- 介護保険の要介護認定4または5で在宅の方

- 本人及び本人と住民票上の世帯を一にする世帯

なんと年額18万円もの給付があり、3年で総額54万円になります。

その他、岐阜県の神戸町の場合には「家族介護慰労金」と称して毎月3万円を給付しています。

年額36万円、3年で108万円なので、これもかなりの額です。

レシートや使い道の報告なども不要で、自由に使える

自治体独自の制度であるため、給付条件や支給額は自治体によって違う

介護慰労金、支援金、見舞金、激励金など、名称も様々

年額10万円~最大48万円ほどの金額になる

親族の介護のことが気になっている人や、民間の介護保険について調べている人は、ぜひ自分が住む自治体の介護手当の制度を調べてみてください。

電話1本、相談1つで、年間数十万円のメリットがあるかもしれません。

ちなみに、介護保険については以下の記事で詳しく解説しています。

⑤「導入相次ぐ銀行口座手数料 知らぬ間に預金が減り、口座が消えてなくなる?」

5つ目のニュースは、2021年2月10日のMONEY PLUSから「導入相次ぐ銀行口座手数料 知らぬ間に預金が減り、口座が消えてなくなる?」です。

2021年1月版の「お金のニュースBest9」では、銀行が通帳発行に手数料をかけるというニュースを紹介しました。

今回のニュースは、通帳を発行する場合だけではなく、口座を持っているだけでも手数料がかかるケースが増えていくだろう、という話です。

例えば、残高が1万円未満で2年以上利用していない口座は、以下のような管理手数料がかかります。

- 三菱UFJ銀行:年間1,320円(税込)

- 三井住友銀行:年間1,100円(税込)

- りそな銀行:年間1,320円(税込)

メガバンクの口座管理手数料のニュースを選んだ理由は、以下のことを伝えたいからです。

銀行口座の整理をしよう

現金のコスパがどんどん悪くなっていることを知っておこう

この数年で、現金はどんどん立場が弱くなっています。

- 通帳発行すら有料になってきている

→ 2021年1月度の「お金のニュースBest9」を参考 - キャッシュレス化で、電子マネーやスマホ決済がどんどん普及している

→ 電子マネーやスマホ決済には、ポイントが付くことが多い - 「貯金しても資産が減っていく」時代が来る

→ 次のニュースで詳細を紹介

さらに、未使用の銀行口座の使用料を徴収されるところまできています。

現預金を持つコストは上がり、それ以外の選択肢が有利になっているのです。

歴史的な低金利のせいで、天下のメガバンクでさえ未使用口座の維持手数料を負担できなくなっています。

このような時代の変化を見逃さないようにしましょう。

今や、現金・預金だけ持っていれば良い時代ではありません。

⑥「『貯金しても資産が減っていく!?』お金の価値が下がる時代がやってくる理由」

6つ目のニュースは、2021年2月12日のDIAMOND onlineから「『貯金しても資産が減っていく!?』お金の価値が下がる時代がやってくる理由」です。

投資系YouTuber高橋ダンさんが、2月に刊行した著書『ゴールド投資──リスクを冒さずお金持ちになれる方法』の内容の一部がDIAMOND onlineにて公開されました。

相場のクラッシュから資産を守る最も確実な方法は、現金(キャッシュ)を持つことです。

しかし、現金には以下の通り、2つの問題があります。

- 保有していても、お金が増えないこと

- インフレに弱いこと

仮に、皆さんが「1億円」を持っていて、この先30年の生活費は安泰だと思っても、インフレが起きればそうはいきません。

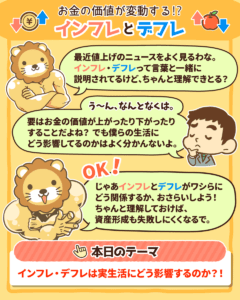

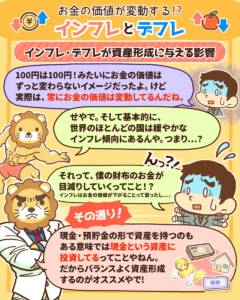

▼図解:インフレとデフレ

1億円で30年分の生活費を想定

- 物価が2倍になった場合 → 30年分の生活費が15年でなくなる

- 物価が3倍になった場合 → 30年分の生活費が10年でなくなる

このように物価が上がれば、今持っている資産の価値も目減りしてしまうのが、インフレリスクです。

株式も「インフレに強い」と言われている資産の1つですが「インフレ」と「不況」が同時にやってきた時、不況のパワーの方が強いと株価が下落して、資産が減ってしまいます。

要するに、株式が「インフレに対する保険」として機能しないこともあるというワケです。

ちなみに両学長は、もともとゴールド投資に積極的ではなく、実際、保有していないそうです。

しかし、アフターコロナの世界で、ゴールドの重要性は日増しに高まっています。

政府がお札を刷りすぎて、現金の価値があやしくなってきているからです。

ゴールドについて学べば、「増やす力」と「守る力」の両方を伸ばせるでしょう。

▼図解:増やす力・守る力

興味のある人は、『ゴールド投資──リスクを冒さずお金持ちになれる方法』を読んでみてください。

税込み1,540円の自己投資で、ゴールドの教養を一通り身につけられるのですから、格安と言えるでしょう。

非常に読みやすく、分かりやすく書かれているので、ハードルは低いはずです。

なお、2点補足があります。

1点目は、リベ大はゴールドへの投資を積極的にすすめているワケではありません。

ゴールドに対しては、これからの時代「教養として知っておいた方が良い」と考えている程度です。

投資判断、投資割合などは、あくまで皆さんの投資目的・リスク許容度に応じて判断してください。

関連動画

→ 【大事な資産を守る】人気ゴールドETF「GLD」について解説

2点目は、本のタイトルに「リスクを冒さずにお金持ちになれる方法」とありますが、リスクを冒さずにお金持ちになれる方法はありません。

販売戦略の一環として、出版社サイドの意向でつけたタイトルだと推測されますが、

「ゴールドに投資すればノーリスクでお金持ちになれるんだ!」と勘違いしないように、くれぐれもご注意ください。

⑦「新NISAはどんな制度?今NISAをやっている人は今後どうすべきか」

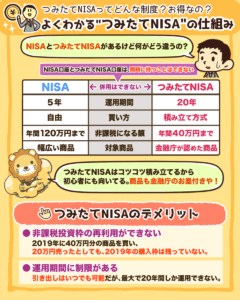

7つ目のニュースは、2021年2月17日のMONEY PLUSから「新NISAはどんな制度?今NISAをやっている人は今後どうすべきか」です。

2024年から、NISAが新しくなります。

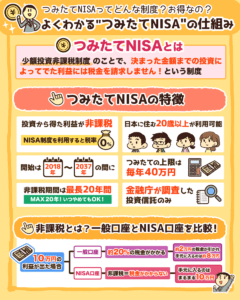

NISAは少額投資非課税制度の略で、非課税で資産運用できる素晴らしい制度です。

「資産運用をやりたい!」という人が、最優先で使うべき制度の1つと言えます。

詳しくはこちらの動画をどうぞ!

関連動画

→ 【2022年からほぼ全員対象】iDeCoは老後資金問題の解決策になるのか?よくある質問6つに回答(アニメ動画)

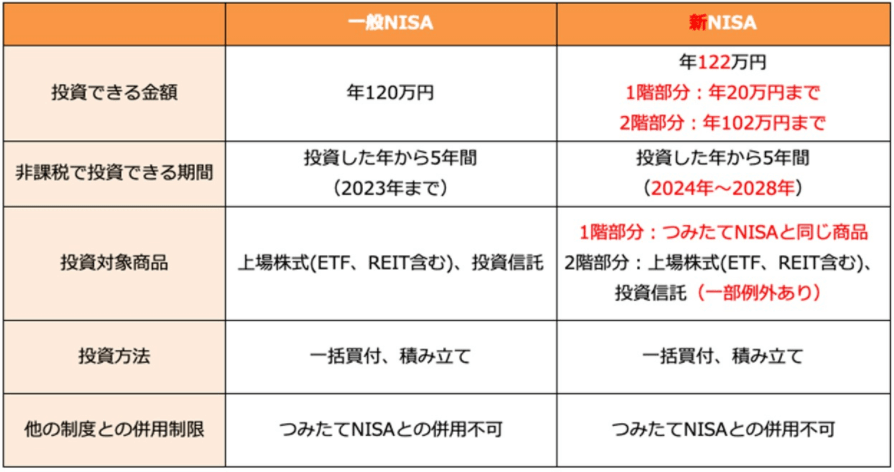

現状のNISA制度では、一般NISAかつみたてNISAのうち、どちらかを選択することになります。

まず、一般NISAの変更点から解説するので、以下の表を見ていきましょう。

赤字の部分が、今までとは変わったところです。

変更点をまとめると、以下の通りになります。

→ 1階部分が20万円、2階部分が102万円の2階建て。

→ 1階部分は個別株ではなく、ファンドにしか投資できない。

→ 非課税期間は投資した年から5年間

つみたてNISAは、2037年までだった投資期間が2042年までに延長されました。

投資期間が延長されたのは喜ばしいことです。

新NISAが良いのか?つみたてNISAが良いのか?という議論ついては、また別途解説を行なっていきます。

ここでは、もっとも活用できる非課税枠が大きくなるパターンを説明します。

- 2021年〜2023年(一般NISA口座):120万円×3年=360万円

- 2024年〜2028年(新NISA口座):122万円×5年=610万円

- 2029年〜2042年(つみたてNISA口座):40万円×14年=560万円

- 非課税枠の合計:1,530万円分

これだけたっぷり非課税枠があると、かなり有利に資産運用をすすめられるでしょう。

増税ラッシュの日本において、この制度は「大盤振る舞い」です。

一般NISAも、つみたてNISAも、どちらも本当にお得な制度です。

これから資産運用を始めたいと考えている人は、ぜひ利用を検討してください。

▼図解:よくわかるつみたてNISAの仕組み

⑧「財務省は全否定『現代貨幣理論=MMT』は劇薬なのか」

8つ目のニュースは、2021年2月20日の毎日新聞から「財務省は全否定『現代貨幣理論=MMT』は劇薬なのか」です。

野党議員と財務省官僚の間で行われた、MMT(現代貨幣理論)のやりとりが話題になりました。

野党議員「財務省は、MMTについてどのように考えているのか?」

財務省官僚「財務省は、MMTをまともな理論だと思っていない。」

このやりとりをある議員がブログで公開し、ネットで大きな論争が起こったのです。

財務省は正しいと言う人、財務省は何も分かってないと言う人で意見が分かれました。

コロナ禍の今、政府は経済を下支えするために大量の国債を発行しています。

国債を発行することは、政府の借金が増えることと同じです。

しかし、新しい経済理論であるMMTによれば、日本はいくら国債を発行しても財政破綻せず、インフレ率だけコントロールできれば、経済はうまく回るということになっています。

MMTに対するリベ大の見解は、以下の通りです。

- MMTは、理論としては正しそう(理屈は理解できる)

- 政治家や官僚が、理論通りにうまく実践できるか疑問

借金が過去最大レベルに膨れ上がった日本において、MMTは今後ますます注目度を高めていくことでしょう。

日に日に存在感を増してきているMMTに関しては、定期的に解説する予定なので、これからも一緒に勉強して理解を深めていきましょう。

今回は、「財務省としては、MMTを肯定していない」点をおさえたらOKです。

まとめ:2021年2月版のお金のニュースを振り返ろう

今回は、2021年2月版の資産形成に関する8つのニュースを振り返りました。

- 「12月新設住宅着工戸数は前年比9.0%減=国交省」

- 「児童手当『年収1,200万円以上』支給せず 法案を閣議決定」

- 「確定申告、1カ月延長 4月15日まで」

- 「『毎月4万円』支給する自治体も…知らないと後悔する『介護手当』のもらい方」

- 「導入相次ぐ銀行口座手数料 知らぬ間に預金が減り、口座が消えてなくなる?」

- 「『貯金しても資産が減っていく!?』お金の価値が下がる時代がやってくる理由」

- 「新NISAはどんな制度?今NISAをやっている人は今後どうすべきか」

- 「財務省は全否定『現代貨幣理論=MMT』は劇薬なのか」

①「12月新設住宅着工戸数は前年比9.0%減=国交省」

- 2020年12月の新設住宅着工件数は、前年比マイナス9.0%

- 通年ベースで見ても、4年連続で減少

上記の数字からも分かるように、景気の減速傾向は明らかです。

住宅着工件数は、未来の景気を占う重要指標の1つと言えるため、他の重要指標とリスク許容度を踏まえて、投資判断をしていきましょう。

- リスクをさらにとるか(例:ポートフォリオの株式の割合を増やす)

- リスクを抑えるか(例:ポートフォリオの株式の割合を減らす)

関連動画

②「児童手当『年収1,200万円以上』支給せず 法案を閣議決定」

2022年10月から、年収1,200万以上の世帯への児童手当支給を廃止する法案が国会で成立する可能性があります。

少子高齢化の増税社会を上手に生き抜くために、コスパの良い「最適年収」についても意識するのが良さそうです。

関連動画

→ 【見たい景色はもう見れない?】年収1,000万円の価値がどんどん下がっていく時代背景について解説(アニメ動画)

③「確定申告、1カ月延長 4月15日まで」

コロナ禍の影響で、2021年の所得税の確定申告期限は4月15日になりました。

フリーランスの皆さんはもちろん、サラリーマンの皆さんも確定申告をキッチリ自分事にして、お得な税制を活用していきましょう。

▼図解:確定申告のフローまとめ

関連動画

→ 所得税と住民税とは?確定申告についても解説 前編

→ 所得税と住民税とは?確定申告についても解説 後編

④「『毎月4万円』支給する自治体も…知らないと後悔する『介護手当』のもらい方」

介護保険について意識している人はいても、「介護手当」について意識している人は少ないかもしれません。

レシートや使い道の報告なども不要で、自由に使える

自治体独自の制度であるため、給付条件は自治体によって違う

介護慰労金、支援金、見舞金、激励金など、名称も様々

年額10万円~最大48万円ほどの金額になる

自分の住んでいる自治体にどんな制度があるか、調べてみましょう。

⑤「導入相次ぐ銀行口座手数料 知らぬ間に預金が減り、口座が消えてなくなる?」

利用されていない銀行口座に、管理手数料をかける銀行が増えてきました。

現金のコスパがどんどん悪くなっているということです。

現金・預金だけしか持っていない人は、そろそろ危機感を持った方が良いかもしれません。

⑥「『貯金しても資産が減っていく!?』お金の価値が下がる時代がやってくる理由」

一生懸命1,000万円貯金しても、物価が2倍になればその貯金の価値は500万円相当に下がってしまいます。

アフターコロナの世界では、通貨の価値が下がっていく可能性が高いです。

教養として、ゴールドについて一通りおさえておくことをおすすめします。

関連動画

→ 【思い込み多発】知らないでは済まされない「インフレ率」に関する基本【初心者向け】

⑦「新NISAはどんな制度?今NISAをやっている人は今後どうすべきか」

一般NISAが新NISAになると、大きく3点変わります。

→ 1階部分が20万円、2階部分が102万円の2階建て。

→ 1階部分は個別株ではなく、ファンドにしか投資できない。

→ 非課税期間は投資した年から5年間

つみたてNISAに関しては、非課税期間が2037年から2042年に延長されました。

もっとも非課税枠が大きくなるパターンは、以下の通りです。

- 2021年〜2023年(一般NISA口座):120万円×3年=360万円

- 2024年〜2028年(新NISA口座):122万円×5年=610万円

- 2029年〜2042年(つみたてNISA口座):40万円×14年=560万円

- 非課税枠の合計:1,530万円分

非課税枠を活用すれば、かなり有利に資産運用に資産運用をすすめられるでしょう。

増税ラッシュの日本における、数少ない「減税制度」を上手に使いこなしましょう。

関連動画

→ 【2021年はどうなる】最新の「税制改正大綱」が公表されたので、皆に関係ありそうなところだけ解説します

⑧「財務省は全否定『現代貨幣理論=MMT』は劇薬なのか」

日本の借金が膨れ上がる中「財政赤字なんて気にするな」とMMT(現代貨幣理論)が注目を集めています。

現状、財務省としては「MMTをまともな理論だと思っていない」とのことです。

今後も賛成派・反対派の議論に注目しましょう。

関連動画

→ 【最新】レバノンのハイパーインフレと「ゴールド」の相場環境について解説

以上、2021年2月版のお金のニュースを振り返りました。

2020年12月版:9本

2021年1月版:9本

2021年2月版:8本

これまでの記事を全部読んだ人は、累計26本のニュースを見たことになります。

毎月しっかり見続けていくと、1年後に皆さんがどれだけレベルアップしているのか?リベ大も楽しみにしています。

リベ大は、皆さんの「資産・収入」が着実に増えていくようなYouTubeチャンネル・ブログを目指しています。

いつも扱っているような大きなテーマから今回紹介したような小さなテーマまで、全て網羅できるような情報発信を今後も頑張ります。

以上、こぱんでした!

▼「できることから行動し始めたい!」という方に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!