皆さんがリベ大で日々学んでいるように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする人気企画、「お金のニュース」です。

リベ大で紹介するお金のニュースは、以下のテーマに関係したものに絞っています。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

今回は2024年の第9弾として、皆さんの資産形成に関係する重要なニュースを厳選しました。

「お金のニュース」は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間がない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

解説動画:【知って得する】2024年9月 学長が選ぶ「お得」「トレンド」お金のニュース Best7

このブログの内容は、以下の動画でも解説しています!

【2024年 第9弾】お金のニュース

ニュース1:【税金アップ?】金融所得課税が総裁選の争点に

1つ目のニュースは、2024年9月3日の日本経済新聞から、「金融所得課税、総裁選争点に 石破氏に反論相次ぐ」です。

自民党総選挙で、「金融所得課税」が話題になりました。

金融所得課税の強化というのは、「株式の売却益や配当金にかかる税金をもっと高くしよう」という話です。

石破茂氏「それは実行したいですね。だから岸田さんも最初それをおっしゃってたはずなんですよ。どっからどんな抵抗があったか知らないが、何かそれが後退しちゃった感がありますよね」

小泉進次郎氏「金融所得課税の議論をするタイミングではない。貯蓄から投資への流れを止めるべきではない」

小林鷹之氏「今は増税ではなく、中間層の所得をどうやって増やすのかに重点を置くべきだ。個人型確定拠出年金(iDeCo)の拡充など、中間層にさらに金融所得増の恩恵が届く施策を進めていくべきだ」

河野太郎氏「再分配の強化をしなければいけないところはあるが、少なくとも今ではない」

確実に言えることは、税率が上がることで皆さんの資産が増加することはありません。

とはいえリベ大としては、超大金持ちへの課税強化はさておき、一般人の資産形成に対する課税強化は当面ないと予想します。

ただ皆さんにお伝えしたいのは、万が一課税が強化されたところで、やりようはあるという点です。

不安にならず、自信を持って資産形成への道を突き進んでいきましょう。

今回のニュースの補足をします。

実は無分配のインデックスファンドは、最強の節税商品の1つです。

株式投資で税金がかかるタイミングは、以下の2つです。

- 利益が出て、売却した時

- 配当金や分配金をもらった時

逆に言うと、売らなかったり、配当金や分配金をもらわなかったりすれば、税金はかかりません。

時間をかけてゆっくり資産を増やし、お金が必要になったら生活に必要な金額だけ少しずつ取り崩すという方法を取ることで、税負担はかなり抑えられます。

逆に取り崩しの最悪な方法は、保有する全てのインデックスファンドを一回で売却することです。

これをしてしまうと、一気に税金を持っていかれます。

今回のような増税の話題で毎回テンションを下げていると、いつまで経っても資産形成はできません。

仮に増税されたとしても、対策はいくらでもできます。

税金をコントロールする知識を身につけていけば、殴られっぱなしの状態には陥りません。

ニュース2:【証券口座眺めてニヤニヤ】かつてないほど株式に強気な米国人

2つ目のニュースは、2024年9月4日のウォール・ストリート・ジャーナルから、「株式市場にかつてないほど強気な米国人」です。

米国人の保有資産に占める株式の比率が、過去最大になったそうです。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:資産の◯%!? アメリカ人の株式投資

皆さんは持っている金融資産(現金、預金、株式や債券など)のうち、株式の割合はどのくらいでしょうか。

例えば総資産が100万円で、そのうち株式が30万円という人であれば、株式比率は30%です。

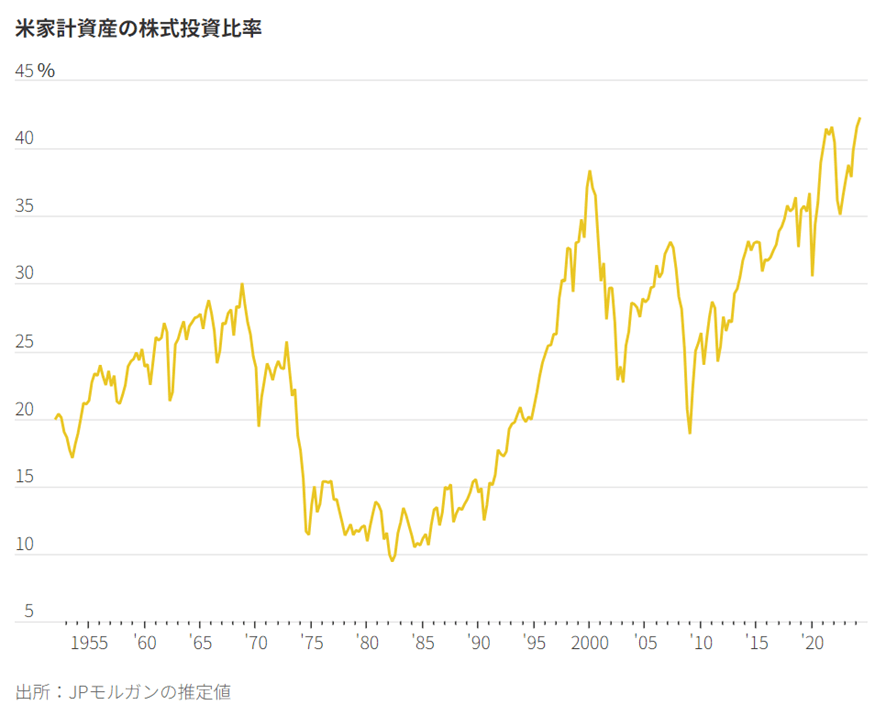

米国家計資産に占める株式の比率は約42%で、1952年以降で過去最高になっています。

「株に投資しすぎ」と感じるか、「思ったより少ない」と感じるか、皆さんはどうでしょうか。

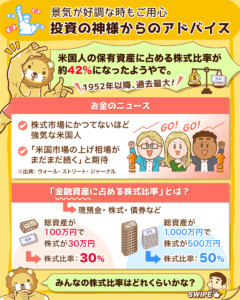

ちなみに株式投資比率の推移は以下のようになっています。

- 1960年代後半には、イケイケの状態で30%に達する

- 1970年~1990年は15%を切るところまで低迷

- 1990年以降ゴリゴリ比率を伸ばすも、ITバブル崩壊やリーマンショックなどで再び低下

- 2010年以降は着実に右肩上がりを続けており、ついに40%に到達する

現在の株高で、アメリカでも証券口座にログインして、資産額を見てニヤニヤしている人がたくさんいるそうです。

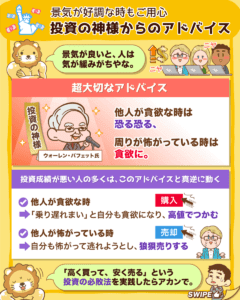

ここで皆さんに、投資の神様ウォーレン・バフェットの格言、「他人が貪欲になっている時は恐る恐る。周りが怖がっている時は貪欲に」という言葉をお伝えします。

投資成績が良くない人は、以下のようにバフェット氏のアドバイスと真逆に動きます。

- 他人が貪欲になっている時に、自分も乗り遅れまいと貪欲になる

- 他人が怖がっている時に、自分も怖がって我先にと逃げる

上記は、典型的な「高値掴み」「底値での狼狽売り」のメンタルです。

投資というのは、安く買って高く売るからこそ、利益が出ます。

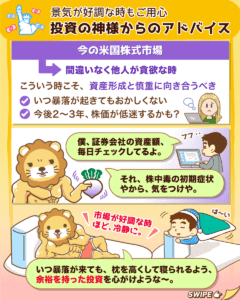

そして今の米国株式市場は、間違いなく「他人が貪欲になっている時」です。

このような時こそ、

- いつ暴落が起きてもおかしくない

- 今後2年~3年、株価が低迷してもおかしくない

という気持ちで、慎重に資産形成と向き合うべきでしょう。

次に暴落があった時に慌てなくて良いように、余裕を持った投資を心がけましょう。

もし皆さんが頻繁に証券口座にログインし、増え続ける資産に興奮する状態になっているのであれば、株中毒の初期症状かもしれません。

重症化させないよう、くれぐれも気を付けてください。

ニュース3:【批判殺到?】河野氏「年末調整廃止!国民全員、確定申告せよ」

3つ目のニュースは、2024年9月5日の日本経済新聞から、「河野氏、全員が確定申告案「税の使い道に厳しい目を」」です。

自民党の河野太郎氏が、「年末調整は廃止!国民全員、確定申告すべし!」という公約を出しました。

これを受けて、ネットは大荒れ状態になりました。

年末調整というのは、一言で言うと「所得税の精算手続き」のことです。

そもそも所得税は、1月~12月の「年間の所得」に対してかかります。

今年(2024年)の所得税がいくらになるかは、本来2024年が終わらないと分かりません。

国としては、1年が終わってから1年分の所得税をまるっともらうより、毎月少しずつ確実に徴収したいワケです。

そこで皆さんの勤務先(=雇用主)に対して、

- 概算で良いから、従業員から毎月所得税を徴収して国に納めてください!

- 正確な所得税の金額は、年末に計算して精算してください!

と指示しているのです。

会社員目線で考えると、毎月天引きされている所得税は「前払い」という扱いになります。

この「前払い」した所得税の金額と、年末に計算した「正しい」所得税の金額、これらを精算する手続きのことを年末調整と呼ぶワケです。

- 払い過ぎた分は、還付金として返ってくる

- 払い足りない分は、追加で納付することになる

基本的には還付になるケースがほとんどのため、多くのサラリーマンは年末調整を「お金が返ってくる嬉しいイベント」と考えているのではないでしょうか。

仮にこの年末調整がなくなると、会社員も自営業者と同じように毎年自力で正しい所得税額を計算し、確定申告することになります。

河野氏の、「年末調整は廃止!国民全員、確定申告すべし!」という発言を受けて、ネットには以下のような反応がありました。

リベ大としては、年末調整の廃止云々はさておき、そもそも確定申告は全員する方が良いと考えています。

確定申告は、自分の納税額を自分で計算できる、国民の大切な権利とも言えます。

遡れば、国民は”お上”に言われた税金をただ納めるしかなく、自分で税金をコントロールする余地がない時代もありました。

今の時代は、自分で納税額をコントロールできる余地がある良い時代です。

税法に詳しい人と詳しくない人とでは、間違いなく天と地ほどの差がつきます。

- そもそも全員確定申告をした方が良い

- 長い目で見れば、手間暇に見合う金銭的なメリットが得られる

- 面倒くさがった人は、国に「主導権」を奪われるだけ

国としては、国民全員が確定申告に目覚めて知恵をつけるのは、ものすごく怖いことではないでしょうか。

年末調整で、納税者が税金に対して考える時間をなくす方が国家運営はラクに進むはずです。

今回のようなニュースを目にして、「あ〜面倒くさい!余計なことしないで!」のように考えている間は、賢いお金持ちにはなれません。

ぜひ皆さんは、お金に困らない自由な人生を歩むためにも、マネーリテラシーを身につけて資産形成を進めてください。

ニュース4:【覚悟すべし】オルカン地獄の期間

4つ目のニュースは、2024年9月4日の日本経済新聞から、「世界株指数、低迷期を知る 「オルカン」も連動対象」です。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:オルカン 地獄の期間

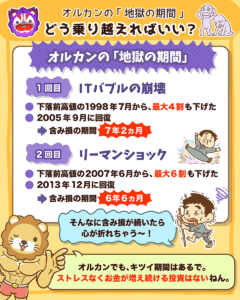

オルカン(eMAXIS Slim 全世界株式(オール・カントリー))は過去に、「7年2カ月」も含み損が続く期間がありました。

「新NISAでオルカンを買えば、絶対に負けない」

「オルカン以外への投資は、情弱の投資。オルカンこそが唯一の答えだ」

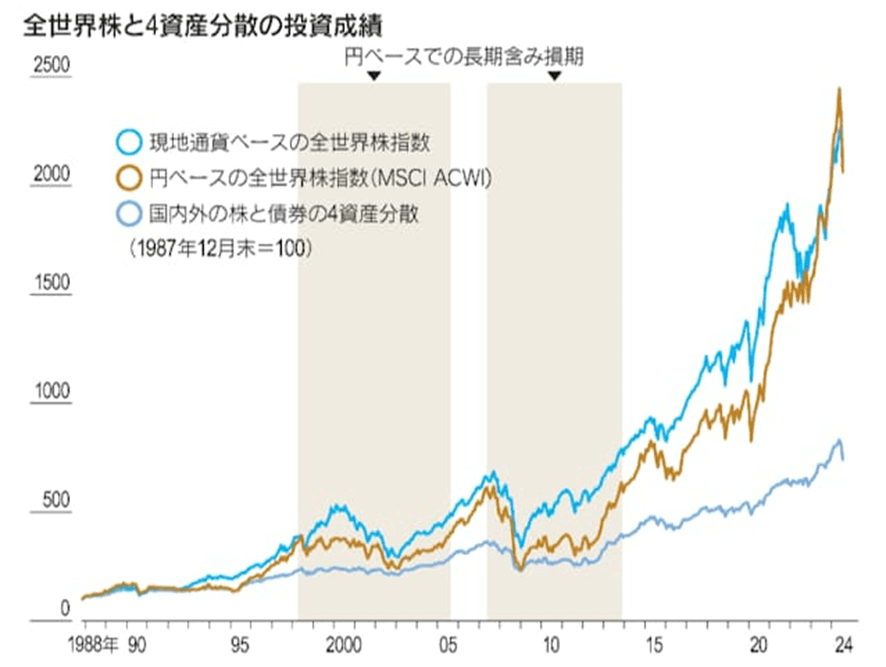

まずは以下のグラフを見てください。

グラフの茶色の線に注目してください。

これは、全世界株指数(=MSCI ACWI)の円ベースでの推移を表したものです。(期間:1987年末~2024年)

このグラフから分かるのは、「長い目で見ると右肩上がり」という他に、「随分長いこと、円ベースで含み損の期間がある」という残念な事実です。

背景に薄く色が塗られている部分が、「含み損」の期間を示しています。

地獄の期間の1回目はITバブルの崩壊時です。

この期間は、次のような状態でした。

- 直近高値の1998年7月から、2003年3月までに4割も下げた

- 高値を回復したのは、2005年9月になってから

- 7年2カ月も含み損が続いた

そして地獄の期間の2回目は、リーマンショック時です。

この期間は、次のような状態でした。

- 下落前高値の2007年6月から、最大6割も下げた

- 回復は2013年12月で、6年6カ月もかかった

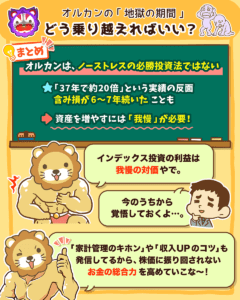

事実として、全世界株指数は37年弱で約20倍になっています。(上昇率:年平均約8.6%)

しかしこのリターンを自分のものにするには、「地獄の期間」を乗り越える必要があるワケです。

暴落時は、買値が安くなります。

要はバーゲンのような状態というワケです。

このような時に、めげずにコツコツ買い増しを続けると、含み損からの回復が早くなります。

債券・不動産・ゴールドなどにも分散投資することで、ダメージを抑えられます。

とはいえリベ大では、基本的に「現金+オルカン」というシンプルなポートフォリオをおすすめしています。

結局どこまで分散するかは、お好みというワケです。

一人で含み損の期間を乗り越えるのは、ツラいものです。

含み損の期間が長く続くと、正しいことをしているつもりでも、そのうち自信がなくなってくるかもしれません。

そんな時は、リベ大でも株価が回復するまで情報発信を通じて「貯金を増やす方法」「収入を増やす方法」などをお伝えしていきます。

今回お伝えしたように、インデックス投資の利益は我慢の対価とも言えます。

しっかり覚悟しつつ、来るべき時に備えましょう。

ニュース5:【株安になる?】逆イールド解消で株価急落か

5つ目のニュースは、2024年9月5日のOANDA証券のレポートから、「米労働市場は「変曲点」に到達か、逆イールド解消で景気後退のサインも」です。

いろいろなデータから、米国に「景気後退」の雰囲気が漂ってきたというニュースです。

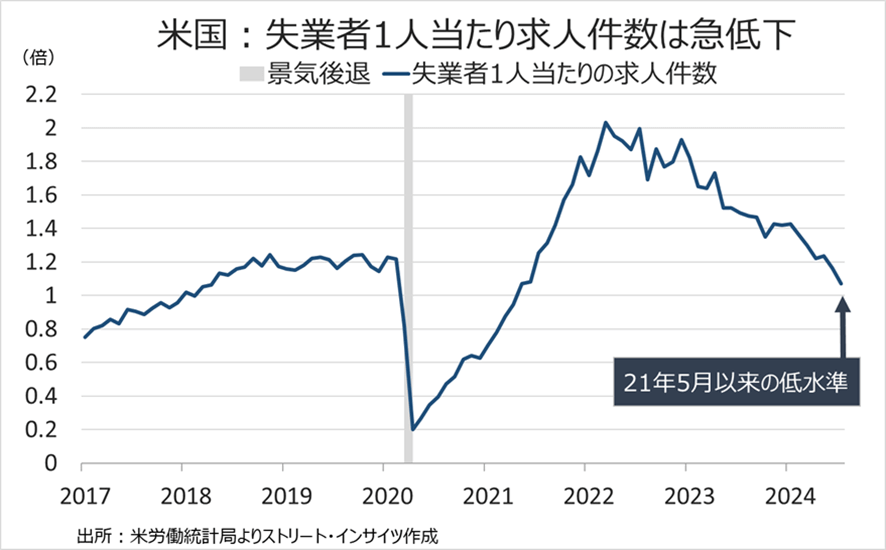

上記グラフは、「失業者1人あたりの求人数」が急低下していることを表しています。

求人が減ると仕事がなくなり、不景気がやって来る流れになるワケです。

続いて以下のグラフもご覧ください。

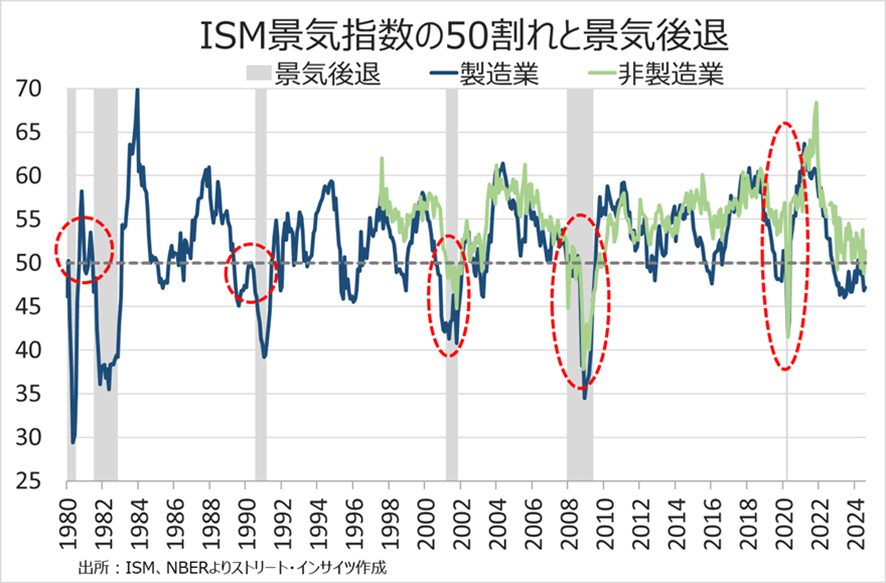

上記グラフは、「景気指数」の推移を表しています。

この指数は、

- 50を上回ると景気拡大を示す

- 50を下回ると景気縮小を示す

というのが目安です。

今は製造業が50を下回り、非製造業は50前後で推移している状況となっており、景気が弱めということが伺えます。

最後に以下のグラフをご覧ください。

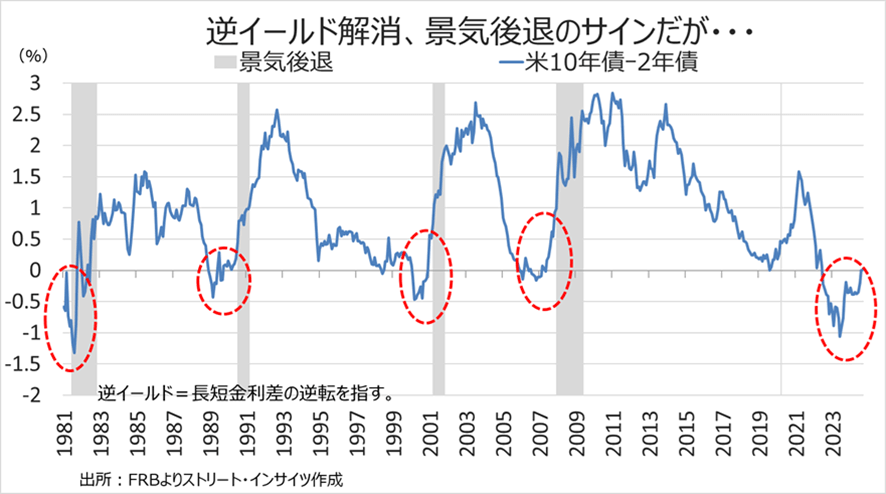

上記は、「長期金利」と「短期金利」の差をとったグラフです。

線グラフが0を下回り一度マイナスに沈んだ後、プラスに浮上したあたりでグレーの塗りつぶし(=景気後退)になっていることが分かります。

今はまさに、プラスに浮上したあたりの時期にあたります。

「過去の流れと同じであれば、これから不景気が来るのでは?」という空気になっているワケです。

ここまで、アメリカが不景気になるかもしれないというデータをいくつか紹介しました。

しかし皆さんが気になるのは結局、「株価はどうなるの?」に尽きるでしょう。

結論からお伝えすると、以下の3点だけは覚えておいてください。

- 不景気になると、株価は下がる傾向

- 特に、不景気入りした直後に大きく下げる傾向

- 株価が底打ちするまでの期間は、2カ月~19カ月

なお上記は、1969年以降アメリカで起きた過去8回の不景気を参考にしたデータです。

この点を踏まえて、皆さんに具体的な3つのアドバイスをお伝えします。

このアドバイスは、先ほど紹介した「オルカン 地獄の期間」のニュースと同じです。

不景気になると、株価は下がる傾向にあります。

要は、欲しいもの(=株式)が安く買えるようになるワケです。

お伝えしたように、株価は不景気入りした直後に大きく下げる傾向にあります。

ココで大事なのが、とにかく慌てないことです。

「想定通り」「待ってました」くらいのスタンスで、落ち着いて受け入れましょう。

株価が下がる時期は、変な煽りが増えるSNSは見ないほうが精神衛生上良いかもしれません。

あくまで過去のデータに基づくと、株価下落はそれほど長くは続きません。

お伝えしたように、2カ月~19カ月で「底値」をつけています。

底を打ってさえしまえば、証券口座を見るたびにお金が減っているという状況からは抜けられます。

元の資産額を回復するまでには時間がかかるかもしれませんが、「資産が減り続ける状況」と比べたら遥かに気はラクでしょう。

投資の基本は、「安く買って高く売る」です。

これを実践するためには、このような期間にこそ買うことが重要です。

しっかり心とお金の準備をしておきましょう。

加えてお伝えしておくと、日本から「米国株」や「全世界株」に投資する場合、為替リスクも考慮しなければなりません。

これを踏まえると、直近高値から30%~40%くらいのダメージも覚悟しておいたほうが良いでしょう。

絶望は、期待と現実の差から生まれます。

投資に過度な期待を抱かず、起こりうるバッドイベントを認識しておきましょう。

お金を増やせるのは、安定したメンタルを持っている人、現実的な資金計画を持っている人です。

日々さまざまなニュースが飛び交っていますが、いつでも冷静にやっていきましょう。

ニュース6:【人気だけど】高配当狙うETF、低リターン招く現実

6つ目のニュースは、2024年9月11日のウォール・ストリート・ジャーナルから、「高配当狙うETF、低リターン招く現実」です。

高利回りに釣られて投資すると、結果損をするという内容のニュースです。

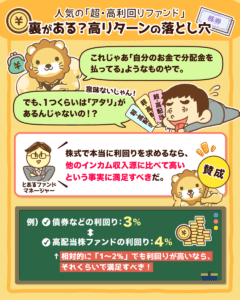

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:超・高利回りファンド 落とし穴

安定した収益(=インカムゲイン)を求める投資家は、必ず目を通してください。

この記事の主張は、「高配当株ファンドに投資するなら、極端に利回りが高いものは避けろ!」というものです。

直近で、S&P500の配当利回りは1.3%程度となっています。

つまりアメリカ市場において、株式の平均的な配当利回りは1.3%というワケです。

これに対して、記事で紹介されている超高利回りファンド(グローバルX スーパーディビデンドETF)の利回りは、11%近くもあります。

このような超高利回りを見た時、「それってさすがに変じゃないの?」という感覚を持ちましょう。

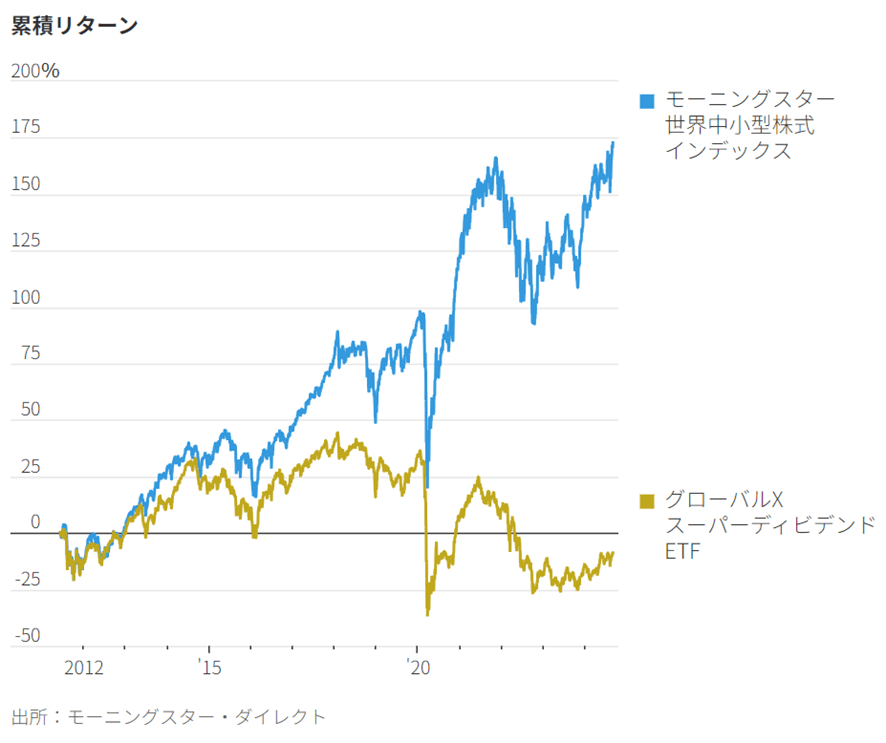

まずは以下のグラフを見てください。

上記グラフは、

- 青線:世界中小型株式インデックスのリターン

- 茶色:世界の配当利回り上位100社への投資を目指す「グローバルX スーパーディビデンドETF」のリターン

を表しています。

結局、超高利回りなETFは、

- 保有期間中にたくさん配当金はもらえるものの

- 株価が大きく下がるため

- トータルで考えると結局損をしている

という状況になっているワケです。

一見高配当に見えるものの、自分のお金を自分に払っているのと同じような状況なので、投資的には何の意味もありません。

記事内で、とあるファンドマネージャーは「株式で本当に利回りを求めるなら、他のインカム収入源に比べて高いという事実に満足すべきだ」と言っています。

具体的には、仮に債券やREITなどの利回りが3%くらいの時は、高配当株ファンドの利回りが4%あるのであれば、満足しましょうということです。

7%や10%という利回りを見て、「低リスクでこれだけ高いインカムが狙えて素晴らしい!」と感じる人がいれば、一度冷静になってください。

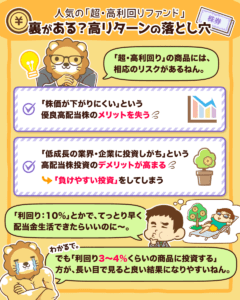

あまりに高利回りの銘柄(ファンド)に投資すると、株価が下がりにくいという優良高配当株のメリットを失うばかりか、低成長の業界・企業に投資しがちという、高配当株投資のデメリットを強化することになります。

要は、「負けやすい投資」をすることになるワケです。

利回り10%の銘柄・ファンドに投資して、てっとり早く配当金生活を達成したくなる気持ちも分かります。

しかし長い目で見ると、利回り3%~4%くらいの銘柄・ファンドに投資する方が良い結果になりやすいでしょう。

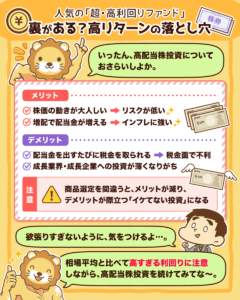

高配当株投資には本来、以下のような魅力があります。

- リスクが低い(株価の動きがおとなしい)

- 増配でインカムが増える(インフレに強い)

一方で、税金面の不利や(配当金を出すたびに税金を取られる)、成長業界・企業への投資が薄くなりがちというワナもあります。

今回お伝えしたように銘柄やファンドの選定を間違えると、高配当株投資はメリットがなくなり、デメリットが際立つ投資になってしまうワケです。

ニュース7:高収入の高齢者は「支える側」へ

7つ目のニュースは、2024年9月14日の日本経済新聞から、「在職老齢年金、縮小を提起 高齢社会大綱」です。

高収入の高齢者に関して、政府が社会保障制度を見直そうとしています。

2024年現在、総人口に占める65歳以上の割合は約3割で、2070年にはこの割合が約4割になるとも言われています。

こうなると、年金制度や公的医療保険が今後大丈夫なのか気になります。

普通に考えると、「支える側」の割合が減り、「支えられる側」の割合が増えていくと、大丈夫ではないでしょう。

政府もこの点は分かっているので、今回のニュースのようにいろいろと対策を考えているワケです。

在職老齢年金というのは、賃金と厚生年金の合計額が月50万円を超えた場合、年金の一部または全部をカットする仕組みです。

「給料をたくさんもらってる高齢者は、年金は不要でしょ!?」という謎の制度です。

政府は、この制度の廃止 or 見直しを考えているとのこと。

そうすることにより、高齢者がもっと働いてくれるようになるワケです。

高齢者が働いてくれると、

- 人手不足対策になる

- 働いて社会保険料を納めてもらうと、年金制度の安定性が増す

など、いろいろなメリットがあります。

政府としては、

というように考えているのでしょう。

75歳以上の後期高齢者に関しては、現状病院での窓口負担は以下のようになっています。

- 原則:1割

- 一定の所得がある人:2割

- 現役並み所得者:3割

政府は、現役並み所得者の対象を拡大しようと考えているようです。

要するに、「あなたは稼いでいるから、医療費を3割負担してくださいね」という人を増やそうというワケです。

さきほどの、高齢者にできるだけ長く働いてもらいたいという政府からのメッセージともリンクします。

多くの高齢者に現役並みの所得を得てもらい、3割負担してくれる人を増やしたいのでしょう。

今まで日本の社会保障制度は「現役世代」が支えてきましたが、政府はこれを「全世代型社会保障」に切り替えていこうとしています。

つまり年齢に関係なく、負担能力がある人(=働ける人)に負担してもらうという考え方です。

就業率について、政府は2029年までの目標として以下の数字を設定しています。

- 60代前半の就業率:79%

- 60代後半の就業率:57%

上記は、2023年比で+5%もアップした水準です。

政府はこの割合を、今後どんどん増やそうとしていくでしょう。

この時代の流れにそのまま乗っかっていると、言葉通り一生働き続けることになります。

今後も日本では、以下のような話がたくさん出てきます。

- 社会保険料をアップします

- 年金給付額を減らします

- 医療費の自己負担額を増やします

要は「払った保険料」に対して、「得られる保障」が少なくなっていくワケです。

負担が増えたり保証が減ったりするのはもちろんツライですが、お金の勉強をしている皆さんなら、きっと乗り越えられるでしょう。

なぜなら皆さんは、改悪の状況に応じて対策できる力を身につけ、社会保障制度一本に頼らなくても大丈夫な土台を日々築いているからです。

自由の土台というのは、次の2つです。

① マネーリテラシー(=お金にまつわる5つの力)

② 自分が築き上げた財産

この土台をしっかり築き、国の動向に振り回されずに主導権を持って生きていきましょう。

まとめ:【2024年 第9弾】お金のニュースを振り返ろう

自分が当たり前だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」のように変わっていくはずです。

そしてリベ大のオンラインコミュニティ「リベシティ」は、資産を増やす実戦の場として最高の街になっています。

今回紹介したような最新のニュースも飛び交っているので、興味のある人はチェックしてみてください。

それでは、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果につながることを願っています。

関連記事

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!