こんにちは、こぱんです!

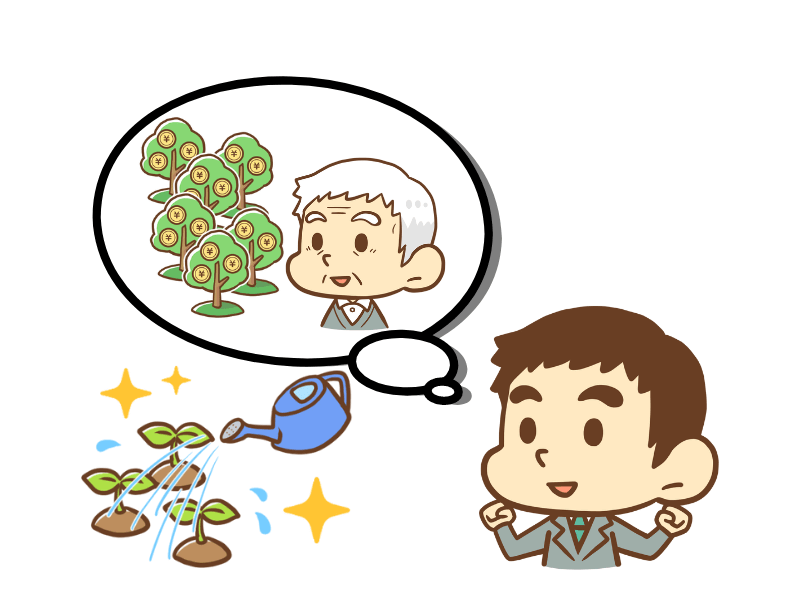

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力「増やす力」に関する情報発信もしています。

▼図解:増やす力

リベ大では、自由を目指すための着実な資産形成方法の一つとしてインデックス投資をおすすめしています。

インデックス投資では、とにかく継続することが重要です。

2020年2月にはコロナショックで暴落を経験した人でも、リスク許容度を踏まえて運用していたなら継続できている人がほとんどでしょう。

確かにインデックス投資は、引退後に取り崩していく必要があります。

あひるくんのように、「引退直前や引退後に暴落が起きてしまったら…」と悩む人は多いのではないでしょうか。

自分が死ぬよりも先に資産が枯渇してしまうことを心配する人もいるでしょう。

そこで今回は、インデックス投資の2つの出口戦略について解説します。

- ①「引退時の資産×4%」の定額取り崩し

- ②「毎年の資産残高×4%」の定率取り崩し

長い時間をかけて積み立てたインデックスファンドのストック(残高)を、どのようにフロー(収入)に変えていくのか?

金融大国のアメリカでは、以下の視点で、できる限り資産を減らさずに取り崩すための方法を研究している人たちがいます。

- どんなポートフォリオで取り崩すか

- どの程度ずつ取り崩せばいいか

- 何年後に資産はどれくらい残るのか

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:老後も安心 お金を生み出し続ける方法

目次

解説動画:【インデックス出口戦略】貯めた資産を最高効率で活用する「4%ルール」について解説

このブログの内容は下記の動画でも解説しています!

インデックス投資の出口戦略「4%ルール」には2種類ある

皆さんも耳にしたことがあるかもしれませんが、インデックス投資の出口戦略で有名なのが「4%ルール」です。

しかし、冒頭で説明したように、「4%ルール」には2種類あります。

- ①「引退時の資産×4%」の定額取り崩し

- ②「毎年の資産残高×4%」の定率取り崩し

名前が似ているため混同し、内容を勘違いしてしまう人も少なくありません。

今回は一つずつ具体的な事例をあげながら解説していくので、ぜひ一緒に学んでいきましょう。

4%ルール① :引退時の資産の4%を定額で取り崩す

「引退時の資産の4%を定額で取り崩す」概要

より具体的な事例で、4%ルールの一つ、引退時の資産の4%を定額で取り崩す方法を見ていきましょう。

資産3,000万円を持って65歳で引退する場合

- 1年目の取り崩し額:120万円(3,000万円 × 4% = 120万円)

- 2年目の取り崩し額:120万円(3,000万円(引退時の資産額)× 4%)

- 3年目の取り崩し額:120万円(同上)

- 4年目以降も同様

計算は簡単で、引退時の資産の4%、上記の例なら120万円(3,000万円 × 4%)を定額で取り崩していくことになります。

普通に考えると、25年(3,000万円 ÷ 120万円)で資産がゼロになる計算です。

しかし実際には、運用しながらの取り崩しであれば資産はもっと長持ちするのです。

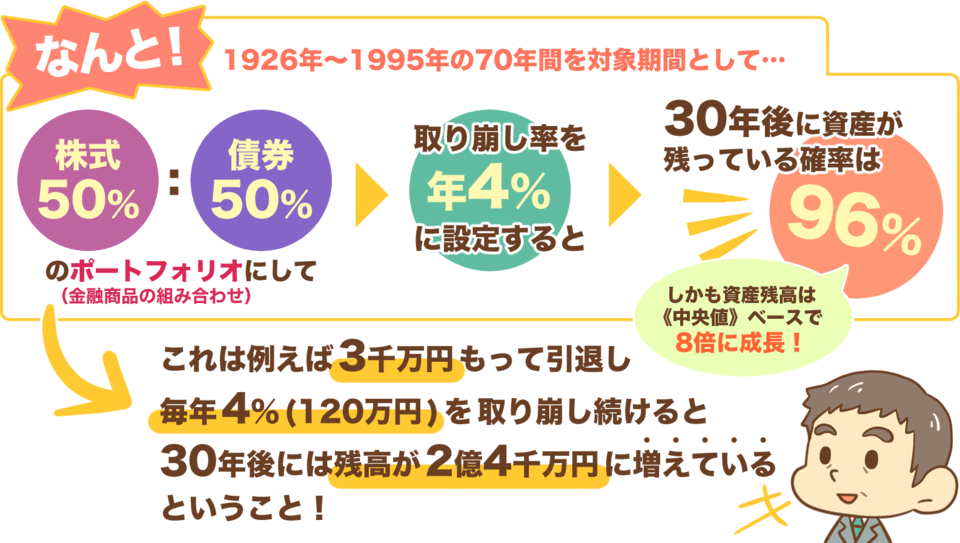

1988年、アメリカのトリニティ大学の教授3人が、「トリニティ・スタディ」という研究を発表しました。

まず前提条件から確認していきましょう。

- 対象期間:1926年~1995年の70年間

- ポートフォリオ:株式50%:債券50%

- 取り崩し率:年4%

その結果、30年経っても96%以上の確率で資産が残っていることが分かったのです。

さらに、複数のシナリオで検討したところ、中央値ベースで当初資産の8倍にまで成長したのです。

より具体的な金額で表現すると、以下のようになります。

- 3,000万円をもって引退する。

- 4%に相当する120万円を、30年間取り崩し続ける。

- 30年後には、残高が2億4,000万円に増加した。

「トリニティ・スタディ」の対象期間である、1926年~1995年の70年間には、もちろん暴落や弱気相場も含まれています。

1929年のウォール街大暴落、1987年のブラックマンデー大暴落の中でも、4%ずつ定額で取り崩しているわけです。

その上での結果ということからも、皆さんが想像している以上に、資産は長持ちする可能性が高いのです。

なお、図解としてまとめると、以下のようになります。

皆さんの中にも、あひるくんのように感じる人がいるのではないでしょうか。

実は2011年に「トリニティ・スタディ」の筆者自身によって、検証用データが更新されました。

結果は、それほど大きく変わっていなかったのです。

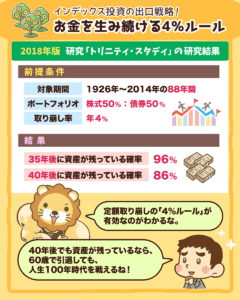

さらに2018年には、他の研究者によって「トリニティ・スタディ」が更新されたのですが、その研究結果は以下の通りでした。

前提条件

- 対象期間:1926年~2014年の88年間

- ポートフォリオ:株式50%:債券50%

- 取り崩し率:年4%

結果

- 30年どころか35年後に資産が残っている確率が96%

- 40年後に資産が残っている確率が86%もある

(参考:RetirementResearcher - Safe Withdrawal Rates for Retirement and the Trinity Study)

「トリニティ・スタディ」に関するよくある3つの質問

「トリニティ・スタディ」について解説しましたが、色々な疑問を持った人もいるでしょう。

そこで今回は、「トリニティ・スタディ」に関するよくある3つの質問について解説していきます。

- ①株式と債券の投資先は何か?

- ②日本人の場合、為替リスクがあるのでは?

- ③優良なアクティブファンドに投資すればより高いリターンが得られるのでは?

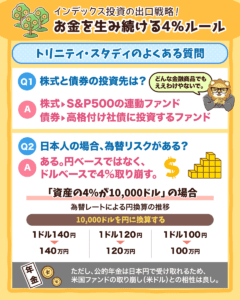

質問①:株式と債券の投資先は何か?

「トリニティ・スタディ」では、米国株式・米国社債のインデックスファンドを前提にしています。

具体的な投資先は以下の通りです。

株式:S&P500の連動ファンド

債券:高格付け社債に投資するファンド

なお、おすすめのS&P500の連動ファンドに関しては、以下の記事を参考にしてください。

質問②:日本人の場合、為替リスクがあるのでは?

まず、為替リスクがあることは間違いありません。

「トリニティ・スタディ」での取り崩しは、米ドルで行う必要があります。

そのため、毎年定額で4%取り崩したとしても、日本円でいくらになるかは為替レート次第です。

例えば資産額が30万ドルの場合、年間の取り崩し額は12,000ドルですが、為替レートによって日本円としての金額は変わります。

12,000ドルを円に換算する

- 1ドル110円 → 132万円

- 1ドル100円 → 120万円

- 1ドル90円 → 108万円

皆さんが引退する時、大きな収入の柱の一つになるのが公的年金でしょう。

公的年金はもちろん日本円で受け取ることになるため、米国のインデックスファンドの取り崩しによって得られる米ドルは、むしろ相性の良い組み合わせとも言えます。

なぜなら、2つの通貨の年金を同時に手に入れられるからです。

公的年金(日本円)

米国ファンドの取り崩し(米ドル)

日本円の資産しか持たないのは一つのリスクとなり得るので、4%ルールは日本人にとっても役立つとリベ大は考えています。

なお、公的年金に関しては以下の記事も合わせて参考にしてください。

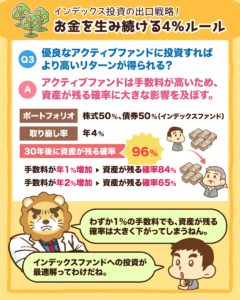

質問③:優良なアクティブファンドに投資すればより高いリターンが得られるのでは?

株式50%、債券50%のインデックスファンドに投資すれば、毎年4%ずつ引き出しても30年後に96%の確率で資産が残るというのが「トリニティ・スタディ」の結論でした。

仮に、アクティブファンドに投資する場合、ファンドに支払う手数料がどうしても高くなってしまいます。

その結果、「トリニティ・スタディ」によると資産が残る確率は以下のように変わります。

手数料が年1%増加すると、資産が残る確率は84%。

手数料が年2%増加すると、資産が残る確率は65%。

(参考:Bogleheads.org - Trinity Study Authors update their results)

わずか1%の手数料であっても、資産が残る確率は大きく下がってしまう結果となりました。

また、大半のアクティブファンドは長期のインデックスファンドに勝つことはできません。

そのため、インデックスファンドへの投資が最適解と言えるでしょう。

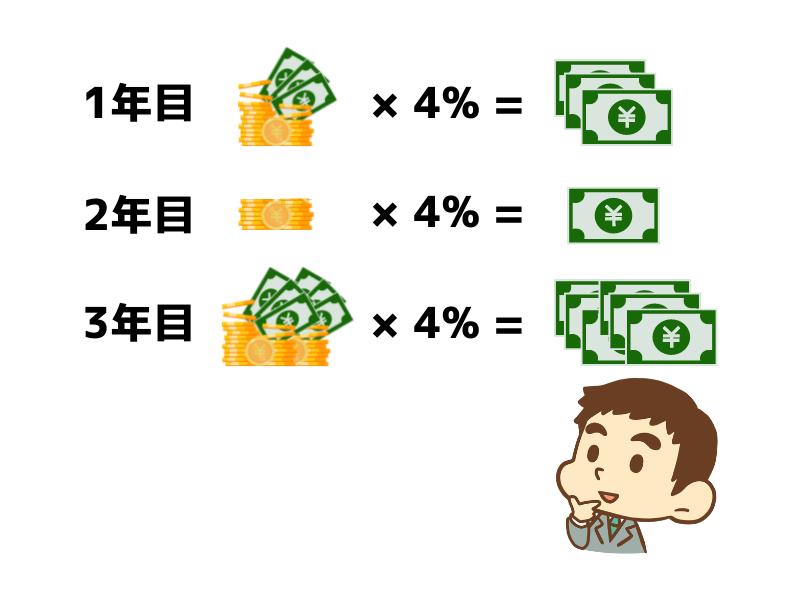

4%ルール②:毎年の資産残高の4%を定率で取り崩す

「毎年の資産残高の4%を定率で取り崩す」概要

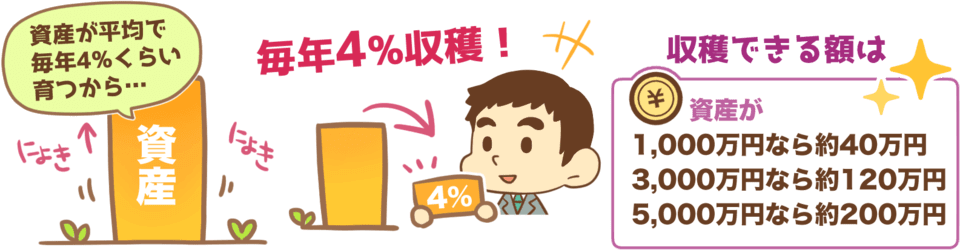

続いては、もう一つの4%ルール、毎年の資産残高の4%を定率で取り崩すことについて解説します。

4%の定率取り崩しは、インデックス投資の名著「ウォール街のランダムウォーカー」で紹介されている方法です。

書籍では、長期的に見た時の株式100%、債券100%、株式と債券が50%ずつの平均リターンを以下としています。

- 株式100%:約7%

- 債券100%:約4%

- 株式と債券を50%ずつ:約5.5%

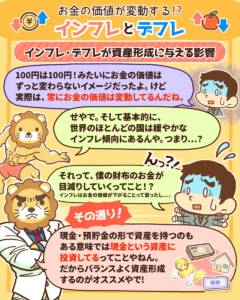

リベ大でも繰り返し解説しているインフレは、進めば進むほどお金の価値が減ります。

つまり、株式と債券に50%ずつ投資した期待リターンである5.5%は、インフレ率の分だけ実質的には減少するのです。

なお、インフレについては以下の図解や記事を参考にしてください。

▼図解:インフレとデフレ

そこでインフレ率を年1.5%だと想定して、ポートフォリオの実質リターンは4%(5.5% - 1.5%)と考えたのです。

資産が4%ずつ増えるなら、4%ずつ取り崩しても資産は減りません。

ただ、定額で取り崩す1つ目の「4%ルール」とは違い、以下のように取り崩す金額は資産総額によって比例します。

- 資産1,000万円 → 約40万円

- 資産3,000万円 → 約120万円

- 資産5,000万円 → 約200万円

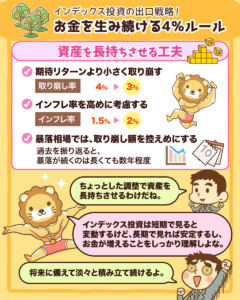

資産を長持ちさせるための3つの工夫

書籍によると、以下のような工夫をすることで資産を半永久的に長持ちできます。

- ポートフォリオの期待リターンより、小さいパーセンテージで取り崩す。

- インフレ率を高めに考慮する。

- 暴落相場では、取り崩し額を控えめにする。

特に3つ目の暴落についてですが、リーマンショック・コロナショックのような暴落相場は、過去を振り返ってみると平均数年程度しか続きません。

暴落時に資産を取り崩すのは「安く売る」ことなので、取り崩す金額を減らす調整がおすすめです。

相場が回復すれば資産額も戻るため、ほんの少しの調整をするだけで資産は長持ちします。

そもそも、インデックス投資は毎年必ず増えるわけではありません。

今年はプラス15%でも、来年はマイナス10%といったように、年々リターンは上下するものです。

15年、20年と長期で見れば運用は安定しますが、短期で見ると資産額は変動することをしっかり理解しておきましょう。

まとめ:「4%ルール」を正しく理解して出口戦略を考えよう!

今回は、インデックス投資で増やしたストック(残高)をフロー(収入)に最高効率で変えていく2つの「4%ルール」を解説しました。

- ①「引退時の資産×4%」の定額取り崩し

- ②「毎年の資産残高×4%」の定率取り崩し

アメリカのトリニティ大学の教授3人が「トリニティ・スタディ」として発表した手法です。

株式と債券が50%ずつのポートフォリオで、「引退時の資産の4%」ずつ取り崩せば、40年後に資産が残っている可能性は86%となります。

普通に使えば25年で無くなってしまう取り崩し額でも、86%の確率で40年保てるなら、確率的には十分な数字です。

書籍「ウォール街のランダムウォーカー」で紹介されている手法です。

同じく株式と債券が50%ずつのポートフォリオで、「毎年の資産残高の4%」ずつ取り崩せば、超長期的に見て理論上はお金が減りません。

ただ、定額で4%ずつ取り崩すのとは違い、毎年決まった金額が使えるわけではありません。

インデックス投資は継続することが何よりも重要です。

特に暴落時、相場のダメージを大きく受ける代わりに、上昇相場では大きなリターンを得られる特徴を持っています。

だからこそ下落だけに目を奪われず、リターンのことも忘れてはいけないのです。

長期的に見れば暴落よりも上昇の方が大きいからこそ、インデックス投資はお金が増えることを忘れてはいけません。

「4%ルール」を正しく理解すれば、暴落相場でも淡々と積み立て続けることが将来の豊かなフローをもたらすことが分かるはずです。

ぜひ一緒に学びながら、豊かな人生への道を歩んでいきましょう!

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!