2022年9月26日、米国株の主要な株価指数であるNYダウが、弱気相場入りしました。

- 2022年1月4日時点:36,799ドル

- 2022年9月26日時点:29,373ドル

→ 直近高値から20%超の下落となり、弱気相場入りの定義を満たす。

また、NYダウと同様に主要な株価指数の1つであるS&P500も、年初来安値を更新しています。

ハイテク株中心の指数、ナスダック総合指数にいたっては30%超の暴落です。

このように、2022年に入ってから相場の雰囲気が悪い状況が続いています。

要するに、色々な資産の価格が下がっているワケです。

この雰囲気の悪さを象徴してか、ネガティブな投資ニュースが増えました。

色々な投資メディアを見ていると、以下のようなワードが目を引きます。

- 〇〇時代の終わり

- 冬の時代の到来

どうやら、色々なものが「終わってきている」とのことです。

そこで今回の記事では、以下の2点について解説します。

「終わり・冬」関連の投資記事の紹介・解説

「投資の終わり」の時代の泳ぎ方

資産運用がオワコンになるかはさておき、2022年がトレンドの変わり目だということは間違い無さそうです。

このような時代の泳ぎ方を間違えないよう、ぜひ最後まで読んでみてください。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:投資の時代 終了のお知らせ

目次

解説動画:【S&P500年初来安値】色々な投資が「終わっている」らしいので解説します【債券バブルも崩壊】

このブログの内容は以下の動画でも解説しています!

「終わり・冬」関連の投資記事の紹介・解説

記事①:何もかもが上昇する時代は終わった-元ゴールドマンのコーエン氏

1つ目に紹介する記事は、Bloomberg(ブルームバーグ)から、「何もかもが上昇する時代は終わった-元ゴールドマンのコーエン氏」です。

ゴールドマン・サックス・グループの元シニア投資ストラテジスト、アビー・ジョセフ・コーエン氏は「何もかもが足並みをそろえて一斉に上がる時代はもう終わった」と語っています。

この数年は、以下のような商品にとって、本当に調子の良い相場が続きました。

- 株式(特に米国株)

- 債券

- ビットコイン

上記のものは、「買えば上がり、下がってもすぐ上がる」というような状態でした。

そして資産運用をしていない人は、まるで情弱かのような雰囲気までありました。

株式投資に関して言うと、以下のどのような株式に投資をしていても、おおむね成果が出ていたはずです。

- 大型株

- 中小型株

- バリュー株(割安株)

- グロース株(成長株)

しかしコーエン氏は、以下のように語っています。

今は、売り優勢の局面。

こうした局面では、個別銘柄の選択が重要になる。

ここ数年、モメンタムや投資家の熱意といったものと比べ、ファンダメンタルズは重視されて来なかった。

今や、ファンダメンタルズが重要になる時期に戻った。

コーエン氏が言う「モメンタム」というのは、勢いのことです。

例えばiPhoneのような人気商品は、売れているから売れるという側面があります。

株式も同様に、「人気が出ているから、より人気が出る」「人気が無いから、ますます人気が無くなる」という側面があるのです。

しかし、ダウ平均株価やS&P500が弱気相場入りしていることからも分かる通り、すでに正のモメンタム、つまり上昇傾向のトレンドは失われています。

そこでコーエン氏は、「もはや何を買っても値上がりするような相場の勢いがあるワケではない。収益力や財務などのファンダメンタルズといった個別銘柄の中身をちゃんと見よう」と言っているのです。

皆さんも、何もかもが上昇する時代は終わったから、質の高い個別銘柄を探そうという気持ちになりましたか?

ぜひ記事を最後まで読んで、自分なりの答えを見つけてください。

記事②:FRBがついにアセットアロケーションの王座から株式を追い出す

2つ目に紹介する記事は、Bloombergから「Fed Finally Vanquishes Stocks From Asset Allocation Throne(FRBがついにアセットアロケーションの王座から株式を追い出す)」です。

この記事の冒頭には、「アメリカの巨大ハイテク株を買って眺めていれば利益が出た時代は終わり」と書かれています。

要は、GAFAM(ガーファム)のような企業の株式を買うだけで儲かる時代は、もう終わったということです。

GAFAMというのは、以下の企業の頭文字を取った造語です。

- G:Google(グーグル)

- A:Amazon(アマゾン)

- F:Facebook(フェイスブック)

- A:Apple(アップル)

- M:Microsoft(マイクロソフト)

リベ大でも、過去にGAFAMについての記事を出しているので、参考にしてください。

ちなみに、米国の巨大ハイテク企業の年初来おおよその成績は以下の通りです。

- アップル:-15%

- テスラ:-22%

- マイクロソフト:-29%

- グーグル:-31%

- アマゾン:-32%

- アドビ:-50%

- エヌビディア:-57%

- メタ(旧フェイスブック):-58%

- ズーム:-60%

- ネットフリックス:-62%

ハイテク株に集中投資していた投資家にとっては、まさに地獄絵図です。

この記事では、「2020年、2021年のTINAとYOLOの世界は、成長率の低下とインフレ率の上昇によって終わってしまった」といった内容が書かれています。

TINAは、There is no alternative(他に選択肢はない)という意味です。

要は、「投資をするなら株式一択」ということです。

YOLOは、You only live once(人生は一度きり)という意味になります。

要約すると、「後悔しないように思い切りやろう」ということです。

投資を絡めた文脈で使われる時は、株式投資で人生一発大逆転というイメージになるでしょうか。

株式一択の時代は終わりを告げ、同時に投資で人生一発大逆転できる時代も終わり、「今は、夢から覚める時期ですよ」と言いたいかのようなコメントです。

FRBは米国の中央銀行で、日本で言う日本銀行にあたります。

FRBの役割は、雇用の最大化と物価の安定です。

2022年10月時点で、米国では年8%近い異常なインフレを記録しています。

つまり、毎年8%モノの値段が上がっていくイメージです。

このインフレを抑制するために、金のバラまきをやめるように舵取りをしているのがFRBです。

一般的に、不景気の時や消費が冷え込んでいる時には、市場にお金をたくさん流通させて景気を刺激します。

しかし、今は異常なインフレ物価の上昇を止めないといけない時期なので、金のバラマキをやめたというワケです。

それによりお金の流れがガラリと変わり、株式市場にダメージを与えているのが現在の姿です。

しかし、この記事のタイトルにある通り、「FRBがアセットアロケーションの王座から株式を追い出す」という日が来るのかもしれません。

株式に比べ、債券は大きなリスクを取らなくても良いと言われています。

2022年10月時点で、債券の利回りは4〜5%という状況です。

債券でこれだけの収益が得られるのであれば、株式よりも債券の方が良いと考える投資家が増えてもおかしくありません。

この記事から、皆さんはどのような感想を持ったでしょうか。

ハイテク株の時代は終わり、ハイテク企業を買う意味が無くなるでしょうか?

株式の時代は終わり、ポートフォリオの中心を株式以外にすべきでしょうか?

記事③:債券バブルは終わり、1949年以降最悪のパフォーマンスへ-中銀が転換

3つ目に紹介する記事は、Bloombergから「債券バブルは終わり、1949年以降最悪のパフォーマンスへ-中銀が転換」です。

株式の時代が終わり債券の時代が来ると思いきや、今は債券バブル崩壊の真っ最中だと記事には書かれています。

また2年モノの米国債は、少なくとも1976年以降で最長の下落局面に入っているとのことです。

そして世界の国債市場は、1949年以降で最悪のパフォーマンスに向かっているとのことで、明るさは全くありません。

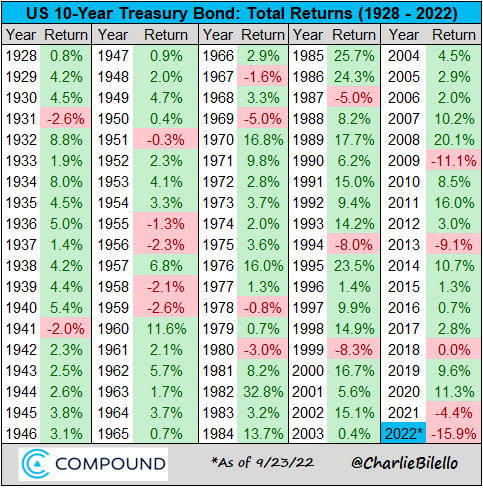

10年モノ米国債のトータルリターンを示した、以下の表をご覧ください。

- キャピタルゲイン

→ 債券自体の売買益

- インカムゲイン

→ 債券を保有し続けることにより得られる利息

上記2つを合わせたものが、債券のトータルリターンになります。

表によると、1928年~2022年の95年間のうち、トータルリターンがマイナスになったのは19回あります。

そしてマイナスになった19回のうち、5%を超えるマイナスは5回だけで、10%超えるマイナスは2回しかありません。

株式と比べて、いかに債券が手堅い投資先かが分かるでしょう。

しかし、2022年のトータルリターンはなんと -15.9%で、過去95年で最悪の数字になります。

つまり現在の債券市場は、95年という長い歴史の中で、最悪クラスのダメージを受けているという状況です。

ここまで債券価格が下落している原因は、利上げです。

一般的に債券価格と金利は、シーソーのような関係にあると言われます。

金利が上がると、今までの低い利回りの債券を欲しがる人はいなくなり、債券価格は下がります。

一方、金利が下がる局面では、今までの高い利回りでの債券を欲しがる人が増え、債券価格は上がります。

そして現在、世界中の中央銀行が利上げを行っている状況です。

これまでの数十年、中央銀行はひたすらに金利を下げる政策をしてきました。

金利を下げることでお金が借りやすくなり、お金が使われることで経済が活発化するからです。

しかし、このようにひたすらに金利を下げる時代は終わったようです。

ブルークリー・アドバイザリー・グループのピーター・ブックバー最高投資責任者は、以下のように語っています。

要するに、長年にわたる中銀による金利抑制が終わったということだ。

史上最大のバブル、つまり国債のバブルがしぼみ続けている。

株式の時代が終わり、債券の時代が来ると思いきや、こちらはこちらで、史上最大のバブルがしぼみ続けている最中というワケです。

中央銀行の利上げが3%~4%程度で済めば良いですが、もしインフレが収まらず、金利を5%や6%に上げるハメになったらどうでしょう?

皆さんは今後の債券について、どのように考えたでしょうか。

債券価格は暴落を続け、ゴミになると思いますか?

暴落真っ最中の債券をポートフォリオに入れるのは、バカなことでしょうか?

記事④:仮想通貨業界に冬の時代、売るに売れぬ採掘機器

最後の4つ目に紹介する記事は、THE WALL STREET JOURNAL.(ウォール・ストリート・ジャーナル)から、「仮想通貨業界に冬の時代、売るに売れぬ採掘機器」です。

株式も債券もダメなら、仮想通貨はどうなの?という考えを抱いている人もいるかもしれません。

残念ですが、仮想通貨にも冬の時代が到来しています。

- 2022年は、仮想通貨が急落している。

→ ビットコインは、年初来で約6割下落。(ドル建てベース)

- 仮想通貨の発掘(マイニング)に使う電力価格が高騰中。

- マイニング機器は、売りたくても買い手がつかない。

- 仮想通貨の大型プロジェクトは消え、主要企業が退場を余儀なくされている。

- ビットコインの採掘業者の収益は、約3分の1に低下。

仮想通貨そのものの価格が暴落しているだけではなく、採掘業者も手痛いダメージを受けているということです。

ビットコインは普通の通貨とは異なり、流通量をコントロールする政府機関・中央銀行がありません。

現在世界中で起きているインフレの原因の1つは、政府による通貨の刷りすぎです。

こういう時こそ、ビットコインの出番と感じる人もいるかもしれません。

ビットコインの発行枚数は、2,100万枚と決まっています。

つまり、ドルや円のように刷りすぎで価値が下がることは無いワケです。

お偉いさんの政策により、株も債券もダメになった今こそ、管理者のいないビットコインが輝くと思いきや、ハイテク株のようにがっつり暴落しているのが現状です。

解説した4つの記事のように、投資に関するネガティブなニュースは増え続けています。

この他にも、以下のようなネガティブな記事もありました。

- 日本経済新聞:「終わりがみえない株式の「冬の時代」」

- ダイヤモンド・オンライン:「「マイナス金利時代の終焉」で株価のバブルも終わる」

国内メディアでも海外メディアでも、投資に関するネガティブな記事は簡単に見つかります。

少し前と比べると、本当に雰囲気がガラリと変わりました。

つい最近までイケイケの雰囲気だったにも関わらず、急に情緒不安定になったようなイメージです。

体感では、SNSやブログなどでも、投資の話をする人が減りました。

今後、皆さんがネガティブなニュースを目にする機会はさらに増えるはずです。

SNSなどでも、以下のようなネガティブコメントが増えるでしょう。

「本屋の売れ筋ランキングに投資本が並んだ時がピーク。」

「インフルエンサーや個人ブロガーが、投資煽りをしていた時がピーク。」

「レバレッジファンドが出始めた時がピーク。」

「経済オンチな日本政府が、つみたてNISAやiDeCoをすすめだした時がピーク。」

「まずは生き残ることを優先します。」

「底を確認してから、また参戦します。」 「ストレスにより、プライベートや本業に支障が出るようになったので、一度離れます…。」自分自身のお金が減っている時は、上記のようなコメントがどうしても気になります。

ここで重要なのは、このような事態になった時にどうするかです。

「もしかして、やらかした…?」と不安になり投資をやめるのか、「戦略を変えないと大変だ!」と感じ、急に投資スタイルを変えるのか。

リベ大で学んでいる皆さんであれば、どうすべきかは分かってくれているはずです。

「投資の終わり」の時代の泳ぎ方

eMAXIS Slim 全世界株式(オール・カントリー)やeMAXIS Slim 米国株式(S&P500)といった優良インデックスファンドに投資している人がすべきことは、非常にシンプルです。

今までと同じように、仕事で稼ぐ。

今までと同じように、倹約してお金を貯める。

今までと同じように、リスク許容度の範囲内で投資を続ける。

なぜなら、インデックス投資と付き合うには、上記の方法が合理的だからです。

「何があっても、今までと同じように続けましょう」というのは、神様への信仰によるものでもなければ、超自然的な現象を期待したオカルトでもありません。

過去の知の巨人たちが膨大な研究を重ねた結果、何もしない方が良いということが証明されています。

投資ブロガー「りんりさんのブログ」から、2つのデータを紹介します。

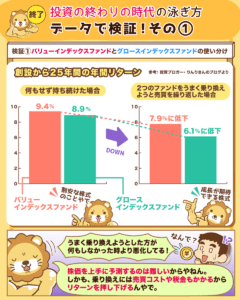

データ①:バリューETF・グロースETFの使い分け

1つ目のデータは、バリューETF・グロースETFの使い分けに関してです。

バリュー株を集めたファンドとグロース株を集めたファンドの2つを、相場の変化に合わせて使い分けると、リターンが効率よく増える気がしませんか?

具体的には、バリュー株に勢いがある時はバリュー株のファンドを買い、グロース株に勢いがある時はグロース株のファンドを買うという方法です。

相場の流れが来ている方を多く持つため、結果は良くなりそうと感じる人も多いでしょう。

しかし、現実はそうではありません。

グロース株とバリュー株のインデックスファンドについて、創設から四半世紀の間のリターンは、以下の通りです。

→ 年間リターン:8.9%

→ 年間リターン:9.4%

上記のように両者の差は0.5%程度であり、長期的には大差がありません。

しかし、これらのファンドを上手く乗り換えようとして売買を繰り返すと、以下のように成績が悪化するそうです。

→ 年間リターン:6.1%

→ 年間リターン:7.9%

グロースインデックスファンドは8.9% → 6.1%、バリューインデックスファンドは9.4% → 7.9%と、それぞれリターンが低下しました。

なぜこのようなことになるのかと言うと、プロであっても株価を上手に予測することは難しいからです。

上がりそうな雰囲気なのに下がったり、下がりそうな雰囲気なのに上がったりということは、投資の世界では日常茶飯事に起こります。

予測が上手くいかない上に、乗り換えには売買コストや税金もかかります。

このようなコストが、リターンを押し下げる結果につながるのです。

データ②:S&P500連動ファンドを保有している投資家のリターン

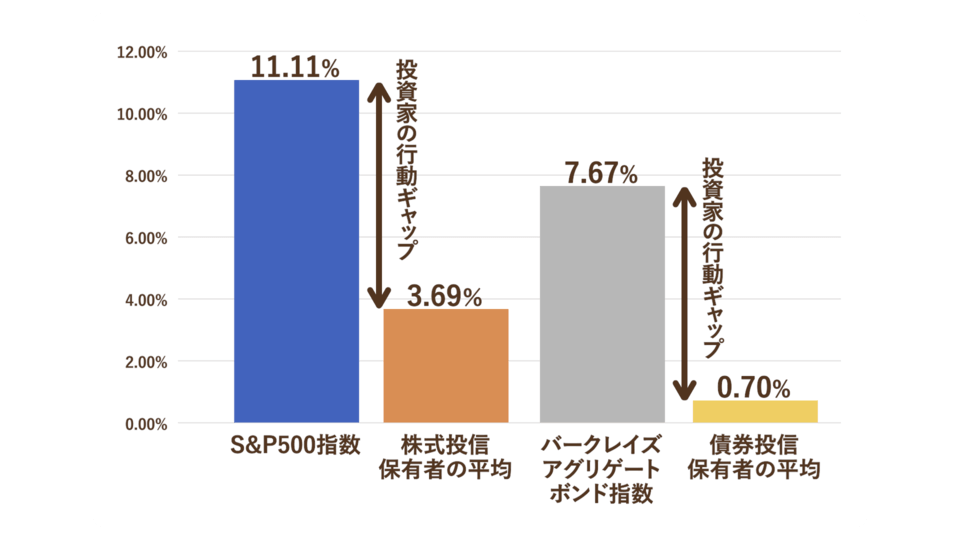

りんりさんのブログでは、S&P500連動ファンドに関するデータも紹介されています。

以下のグラフをご覧ください。

- 1983年から2013年までの30年間で、S&P500の年率リターンは11.11%。

- 実際にS&P500連動ファンドを保有していた投資家の平均リターンは3.69%。

市場のタイミングを見て売買をすると、高値で買って安値で売ることを繰り返す結果になりがちです。

債券についてのデータも同様の結果です。

- 指数のリターンは7.67%。

- 投資家の実際のリターンは0.70%。

債券についても、余計な売買をした結果リターンが悪くなっています。

もちろんこのデータは、大勢の人のデータを1つにまとめた参考値にすぎません。

以下のような人は、リターンを積み上げられる可能性もあるでしょう。

- バリューからグロースへの切り替えが上手くいく人。

- グロースからバリューへの切り替えが上手くいく人。

- S&P500のような指数について、底値で買って高値で売れる人。

個別に見ると、上記のような人が存在することは間違いありません。

もちろん、時期の影響も大いに関係あるでしょう。

しかし、ファンドや債券自体のリターンより投資家のリターンが低くなっているというデータは、受け止めるべきです。

リベ大の体感としても、余計なことをしてしまう人や相場に翻弄されている人は、実際にお金が増えていない印象があります。

紹介したデータのように、ファンドそのもののリターンと投資家のリターンは、必ずしも一致しません。

セゾン投信は、公式サイトでインベスターリターンについて、以下のように言っています。

ファンドを購入するにあたり、高値づかみ・安値売りをした人が多いと、インベスターリターンは低下する。

逆に、安値の時に購入する人が多く、資金が流入するファンドはインベスターリターンが向上する。

(参考:セゾン投信「インベスターリターン」)

皆さんの中には、すでに優良ファンドを持っている人も多いでしょう。

オール・カントリーやS&P500に連動するインデックスファンドは、正真正銘の優良ファンドです。

インベスターリターンを向上させるには、皆さん自身が余計なことをしないのが一番重要です。

自分が一握りの天才投資家ではないと思うのであれば、「やるべきことはいつも通り」と肝に銘じましょう。

- しっかり稼ぎ、しっかり貯める。

- リスク許容度の範囲内で投資する。

- 上記を愚直に続ける。

繰り返しになりますが、「余計なことは何もせずに淡々と続けましょう」というのは、気休めの応援ではありません。

今回紹介したものと似ている客観的なデータの数は、100個や200個もあります。

リベ大でも過去に、資産形成に役立つ8つのグラフについての記事を出しているので、参考にしてください。

皆さんも今後、新聞記事・投資雑誌・SNSなど、色々なところでネガティブな話題を目にするでしょう。

相場の情緒不安定さとまともに付き合うと、皆さん自身が情緒不安定になります。

メンタルを安定させるコツは、メンタルが安定している人と付き合うことです。

相場でも日常生活でも、過激な現場は刺激的で楽しいですが、ハマらないようにくれぐれも気を付けましょう。

まとめ:歴史に学び未来を信じるならば、腰を据えて投資を続けよう!

今回の記事では、以下の2点について解説しました。

「終わり・冬」関連の投資記事の紹介・解説

「投資の終わり」の時代の泳ぎ方

色々な投資が終わり、冬の時代が来ているようです。

今回紹介した以下のようなネガティブな記事は、探せばいくらでも見つかる状態になっています。

「何もかもが足並みをそろえて一斉に上がる時代はもう終わった。」

「アメリカの巨大ハイテク株を買って眺めていれば利益が出た時代は終わり。」

「2020年、2021年のTINAとYOLOの世界は、成長率の低下とインフレ率の上昇によって終わってしまった。」

「要するに、長年にわたる中央銀行による金利抑制が終わったということだ。史上最大のバブル、つまり国債のバブルがしぼみ続けている。」

このようなネガティブコメントが溢れてくるのは、まさに相場の風物詩です。

「また季節が巡ってきたな」くらいの温度感で対応できるようになると、投資初心者は卒業したと言っても良いでしょう。

ネガティブな情報が溢れてきても、皆さんにおすすめすることは今まで通りです。

- 今までと同じように、仕事で稼ぐ。

- 今までと同じように、倹約してお金を貯める。

- 今までと同じように、リスク許容度の範囲内で投資を続ける。

しつこく、「今までと同じように」とアドバイスするのは、神様への信仰だったりオカルトだったり気休めだったりというワケではありません。

インデックス投資は、今までと同じようにする方が上手くいく可能性が高いから、おすすめしているワケです。

そして経済成長に連動するよう設計されたファンドも、良いリターンを出し続けてきました。

しかし、リターンを下げてしまうのは、頻繁な売買やタイミング投資などをするという、他でもない投資家自身の余計な行動です。

グロースインデックスファンド

- 年間リターン:8.9% → 6.1%

バリューインデックスファンド

- 年間リターン:9.4% → 7.9%

S&P500連動ファンド

- 年間リターン:11.11% → 3.69%

もちろん、未来のことは誰にも分かりません。

これから先は、投資なんてやめてしまった方が良い時代が来る可能性もあります。

しかし、それは過去に何度も繰り返し言われてきたことです。

その結果、最終的に経済成長に賭けた人が報われてきたのは、歴史が示す通りです。

歴史に学び今後に活かすか、まったく新しい時代に賭けるか、最終判断は皆さん自身で行ってください。

リベ大としては、長期的に経済が成長し続けることを信じて、今後も情報発信をしていきます。

人間の欲望には限りがありません。

より良い明日にするために、きっとこれからも知恵を絞り続けることでしょう。

今回の記事の中に、1つでも参考になるところがあれば嬉しいです。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!