こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」についても情報発信をしています。

▼図解:増やす力

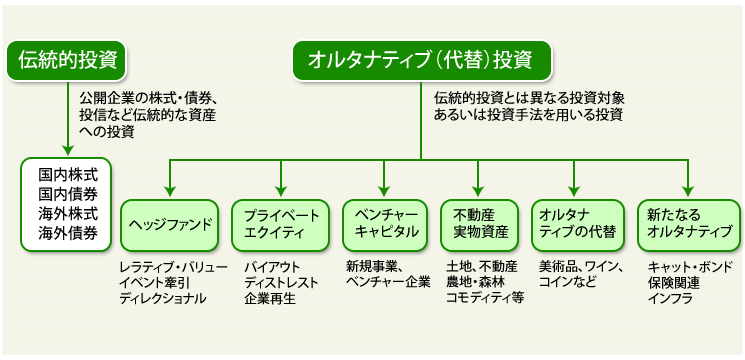

経済的自由を目指すために、多くの人にとって投資は欠かせません。

しかし、投資には以下のように様々な商品があり、それぞれどんな特徴あるのか分からない人も多いでしょう。

伝統的投資

- 株式

- 債券

オルタナティブ(代替)投資

- ヘッジファンド

- プライベートエクイティ

- ベンチャーキャピタル

- 不動産

基本的には、5つの投資商品をおさえておけば大丈夫だだから^^

リベ大おすすめ書籍でもある『バビロンの大富豪』には、以下のような財産を守る金言があります。

自分がよく知らない事業や、賢人が認めない事業に投資する者から、金貨は逃げていく

お金を失わないためにも、自分が投資する商品の概要や特徴を知っておくことは大切です。

そこで今回の記事では、投資初心者がおさえておくべき5つの投資商品の特徴を解説します。

なお、今回の記事の元になった動画はこちらです。

目次

【種類別】5つの投資商品の特徴

初心者がおさえておくべき5つの投資商品は、以下の通りです。

- ①株式

- ②債券

- ③不動産

- ④コモディティ(商品)

- ⑤預金

順番に解説していきます。

投資商品①:株式

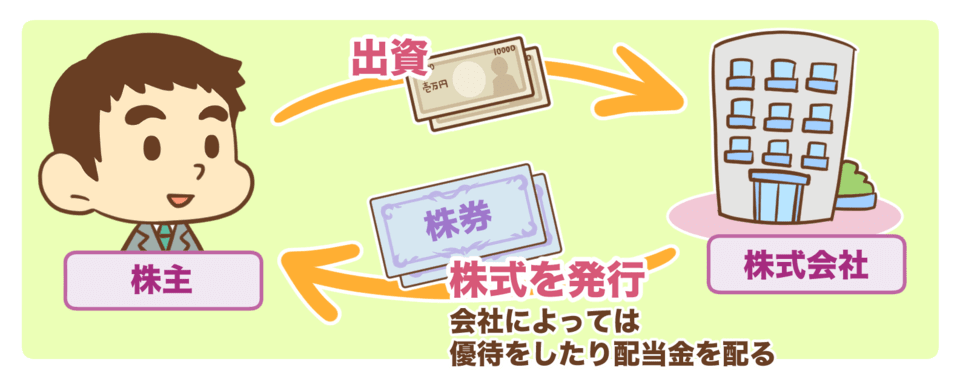

株式とは、株式会社が個人や他の企業から資金調達するために発行する「証券」のことです。

株式を購入すると企業の株主(オーナー)になり、株式の値上がりや配当金によって利益を得られる可能性があります。

基本的に上場していれば、世界中の企業の株式の購入が可能です。

日本やアメリカ、ヨーロッパなどの先進国にある企業の株式は「先進国株式」、ブラジルやインドなどの新興国にある企業の株式は「新興国株式」と呼ばれています。

そんな株式には、以下のような特徴があります。

- ①流動性がある

- ②ハイリスク・ハイリターン

- ③長期的な期待利回りは年利4.0%〜7.0%

- ④配当金がもらえる

- ⑤税金が運用額に関わらず一定

- ⑥インフレに強い

株式の特徴①:流動性がある

「流動性がある」とは、いつでも売買ができるという意味です。

例えば、不動産と比較すると分かりやすいでしょう。

不動産は「売りたい」と思っても、即日で売るのは難しいです。

しかし、株式は即日もしくは数日以内には換金できるため、流動性のある投資商品と言えます。

株式の特徴②:ハイリスク・ハイリターン

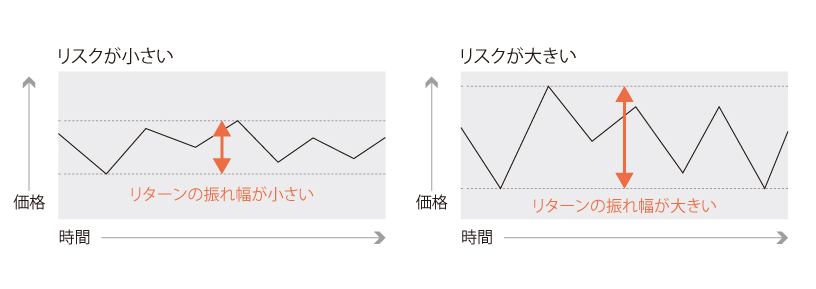

投資の世界におけるリスクとは、「リターンの振れ幅」を指します。

つまり、リターンの振れ幅が大きくなるほど、リスクも大きくなるのです。

株式は値段が大きく上がったり、下がったりすることがあるため、ハイリスク・ハイリターンな投資商品と言えます。

では、日経平均株価のチャートを見てみましょう。

リーマンショックがあった2007年には、日経平均株価は2万円弱から約8,000円まで落ちて半分以下になりました。

しかし、アベノミクスによって、現在ではリーマンショック時から約3倍以上にも株価が上がっています。

このように株式は値動きが激しいため、大きなリターンを期待できる一方で、大きなリスクも背負っているのです。

他にも、企業の倒産リスクがあったり、海外企業の株式を購入している場合は為替リスクもあったりします。

株式の特徴③:長期的な期待利回りが年利4%〜7%

株式投資をするうえで、どのくらいの利回りが期待できるのか気になる人も多いでしょう。

JPモルガン・アセット・マネジメント「超長期市場予測:期待リターン」を参考にすると、年利4~7%の利回りが期待できます。

しかし、あくまでも10年や15年といった長期的な投資を前提とした数字です。

株式の特徴④:配当金がもらえる

株式を持っていると、企業が利益を出せた場合は配当金がもらえます。

配当金は持っている株数に比例して分配されますが、企業の業績によってはもらえないこともあるので注意が必要です。

また、中には配当金を出さない方針の企業もあるので、配当金目的で株式を購入する場合は、業績や企業方針も合わせて確認しておきましょう。

以下の記事では、日本の高配当株の探し方を解説しているので、参考にしてください。

株式の特徴⑤:税金が運用額に関わらず一定

事業で利益が出た場合、金額に応じて最大で55%(所得税45% + 住民税10%)の税金がかかります。

一方で、株式投資で得た利益(売却益や配当金)は、金額にかかわらず税率が一定です。

日本株の場合

→ 税率は約20%

外国株の場合

→ 税率は米国なら約28%(現地税10% + 国内税20.315%)

そのため、事業よりも株式で得た利益の方が手元にお金を残しやすいと言えます。

ちなみに、つみたてNISAやiDeCoといった非課税制度を活用すれば、投資による利益が非課税となります。

ただし、運用金額や運用期間、投資できる商品には制限があります。

以下の記事で詳しく解説しているので、ぜひ参考にしてください。

株式の特徴⑥:インフレに強い

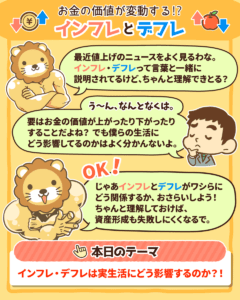

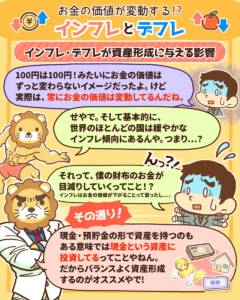

インフレが起こると物やサービスの価値が高くなり、相対的にお金の価値は低くなります。

▼図解:インフレとデフレ

株式がインフレに強いと言われる理由は、物やサービスの価値が高くなることが、企業の利益増加の一因になり得るからです。

企業の利益が増えれば、株式の価値も上昇します。

保有資産が現金のみの場合、インフレが起こると資産価値が相対的に低くなってしまいますが、株式を保有すればインフレへの対策が可能です。

投資商品②:債券

債券とは、国や地方公共団体、企業などが資金調達のために発行する「有価証券」です。

有価証券だと難しく聞こえますが、借用書をイメージすると分かりやすいでしょう。

つまり「債券の購入 = お金を貸すこと」と言い換えられます。

- 国債:国が発行するもので、国にお金を貸す。

- 地方債:地方公共団体が発行するもので、地方公共団体にお金を貸す。

- 社債:会社が発行するもので、会社にお金を貸す。

債券を購入すると、債券価格の値上がりや利息によって、利益を得られる可能性があります。

債券の特徴は以下の通りです。

- ①満期保有すれば額面金額を受け取れる

- ②利息を受け取れる

- ③流動性がある

- ④ローリスク・ローリターン

- ⑤長期的な期待利回りは年利0.3%〜4.0%程度

債券の特徴①:満期保有すれば額面全額を受け取れる

債券は種類によって満期(お金を返してもらうまでの期限)が異なります。

債券購入者は満期まで保有していれば、債券の購入金額を満額で受け取れます。

ちなみに債券は、満期を迎える前に売ることもできますが、その場合の価格は満額とは限りません。

債券は株式と同じように価格が上下しているため、売るタイミングによって利益が出たり損益が出たりします。

債券の価格が上下するイメージが湧かないかもしれませんが、満期まで保有していれば全額返ってくる、途中で売ると価格が変わる可能性があると思っておけば大丈夫です。

債券の特徴②:利息が受け取れる

債券とは借用書みたいなものであるため、保有している間は利息が受け取れます。

どの程度の利息が受け取れるかは、債券の種類によって異なります。

ちなみに、株式と同様に債券で得た利益にかかる税率は、日本の債券なら約20%、米国の債券なら約28%です。

債券の特徴③:流動性がある

一部の債券は株式と同様に、流動性があります。

例えば、小規模の会社の社債だと買い手が見つかりにくく売れにくいケースもありますが、国が発行する国債なら基本的にいつでも売買できます。

ただし、債券の中には売買に制限がかけられ流動性が乏しいものもあるので、注意しましょう。

債券の特徴④:貸し先によってリスクは異なる

債券は一般的にローリスク・ローリターンと言われていますが、貸付先によってリスクは異なります。

貸付先が潰れるリスクが高い

→ リターンが高い

貸付先が潰れるリスクが低い

→ リターンが低い

例えば、国債であれば国が潰れる可能性は低いため、お金が返ってこなくなるリスクは低いと言えるでしょう。

一方で、小さい会社の社債の場合、潰れてお金が返ってこなくなるリスクは高くなります。

また、海外の債券を購入した場合には為替リスクがあることも、把握しておきましょう。

債券の特徴⑤:長期的な期待利回りは年利0.3%〜4.0%

JPモルガン・アセット・マネジメント「超長期市場予測:期待リターン」を参考にすると、債券の利回りは年利0.3%~4.0%が期待できます。

先ほど解説したように、債券の発行先が潰れるリスクが高いほど利回りは高いです。

投資商品③:不動産

不動産はイメージが湧きやすい投資商品の一つでしょう。

不動産は現物に直接投資をして自分がオーナーになるだけでなく、不動産に投資をしているファンドを購入すれば、間接的なオーナーにもなれます。

現物の不動産

- 住居(レジデンス系)

→ アパート、マンション、ワンルーム、シェアハウス - 宿泊施設

→ 民泊(ゲストハウス) - テナント

→ 倉庫、駐車場、商業ビル - 太陽光発電

ファンド

- REIT(不動産投資信託)

不動産を購入すると、家賃収入や物件の値上がりなどによって、利益を得られる可能性があります。

そんな不動産の特徴は以下の通りです。

- ①毎月家賃を受け取れる

- ②流動性が低い

- ③ミドルリスク・ミドルリターン

- ④長期的な期待利回りは年利4.0%〜6.0%

- ⑤インフレに強い

- ⑥管理の手間がかかる

不動産の特徴①:毎月家賃を受け取れる

不動産の特徴として最もイメージしやすいのは、家賃収入を得られることでしょう。

例えば、家賃6万円で全10室のマンションを所有しているとします。

全室に入居者がいれば毎月60万円の家賃が、8室に入居者がいれば毎月48万円の家賃が受け取れます。

もちろん、管理費用や銀行への返済などによって全額が手元に残るワケではありませんが、毎月お金が入ってくるのは大きな特徴と言えるでしょう。

不動産の特徴②:流動性が低い

現物の不動産を持っている場合、株式や債券とは異なり、すぐに売却するのは難しいです。

もちろん物件にもよりますが、数カ月売れないといったケースもあるため、流動性は低いと言えます。

一方で、ファンド(REIT)を購入して不動産投資をしているのであれば、株式と同じように売買可能です。

不動産の特徴③:ミドルリスク・ミドルリターン

現物の不動産投資は一般的に、ミドルリスク・ミドルリターンと言われています。

なぜなら現物の不動産を購入するには、数百万円~の費用が必要になることが多く、少額でのスタートがしにくいからです。

他にも、空室のリスクや災害リスク、売れないリスクなどもあります。

しかし、銀行から融資を受けて自己資金の何倍もの額で投資ができる(レバレッジがかけられる)ため、リターンも大きくなります。

REITへの投資であれば、株式や債券と同じようにローリスク・ローリターンで始められます。

不動産の特徴④:長期的な期待利回りは年利4.0%〜6.0%

JPモルガン・アセット・マネジメント「超長期市場予測:期待リターン」を参考にすると、不動産の利回りは年利4.0%~6.0%が期待できます。

現物の不動産でも、REITでも利回り自体に大きな差はありません。

しかし、現物の不動産の方が銀行の融資を受けられるため、その分大きなリターンが得られます。

不動産の特徴⑤:インフレに強い

インフレ時は物やサービスの価値が上がるため、不動産の価格も右肩上がりになる傾向にあります。

そのため、インフレ時は資産の一部を不動産として持っておくことで、現金の価値が相対的に下がるリスクへの対策となるのです。

不動産の特徴⑥:管理の手間がかかる

REITへの投資であれば管理の手間はかかりませんが、現物の不動産を持っている場合、様々な管理の手間がかかります。

- 入居者の募集

- 修繕

- 設備の点検

- 退去後のリフォームや清掃

管理にかかった費用を経費にして節税に繋げることもできますが、他の投資と比べて手間がかかることは把握しておきましょう。

なお、不動産投資は始める前に勉強は必須です。

以下の記事で詳しく勉強法について解説しているので、参考にしてください。

投資商品④:コモディティ(商品)

コモディティとは、直訳すると「商品」のことです。

- エネルギー

→ 原油やガソリン - 貴金属

→ 金やプラチナ - 農産物

→ トウモロコシや大豆

これらの商品に投資しておくと、値上がりによって利益を得られる可能性があります。

ちなみに、初心者が投資を検討する余地があるコモディティは、金(ゴールド)です。

今回は、コモディティの一つである金の特徴を解説していきます。

- ①世界で価値が共通

- ②長期的な期待利回りは年利1.0%程度(利息や配当なし)

- ③インフレや不況時に強い

- ④不況時に強い

金の特徴①:世界で価値が共通

金の最大の特徴とも言えるのが、世界的に価値が共通なことです。

そのため、アメリカの金は高いが、日本の金は安いといったことはありません。

金は希少性が高く価値が安定しているため、一般的には安定資産と呼ばれています。

しかし、金は国際金価格というドル建ての価格を元にして変動しているため、為替リスクも相まって意外に値動きが激しいハイリスクな資産の一面もあるので注意しましょう。

金の特徴②:長期的な期待利回りは年利1%程度(利息や配当なし)

JPモルガン・アセット・マネジメント「超長期市場予測:期待リターン」を参考にすると、金の利回りは年利1%程度が期待できます。

- 金地金

- 地金型金貨

- 純金積み立て

- ゴールドETF

もし金への投資を検討しているのであれば、リベ大ではゴールドETF(GLD)の購入をおすすめしています。

詳しくは以下の記事で解説しているので、参考にしてください。

基本的に、金への投資で利益が出るのは売却益のみです。

利息や配当はもらえないので、注意しましょう。

金の特徴③:インフレや不況時に強い

金は物であり、インフレ時には価格が右肩上がりになる傾向にあります。

また、戦争・紛争や経済危機などの不況時に金は買われて値上がりしやすいです。

そのため「有事の金」とも呼ばれます。

レバノンでのハイパーインフレを例にして、インフレとゴールドの相場環境について以下の記事で解説しています。

ゴールドが「有事の金」と呼ばれている背景を実感しやすいので、ぜひ参考にしてください。

投資商品⑤:預金

意外に思うかもしれませんが、預金も立派な投資商品の一つです。

なぜなら、銀行にお金を預けることで利息が得られるからです。

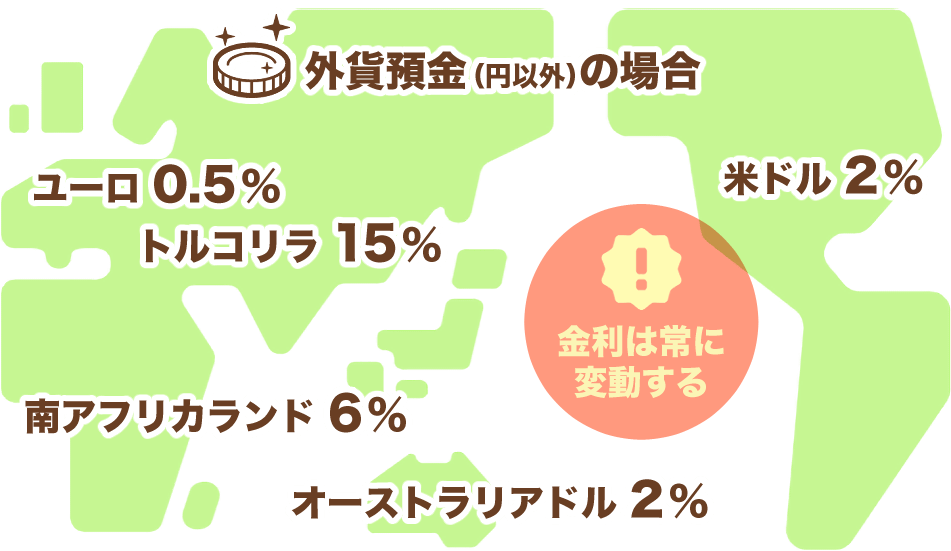

しかし日本の場合、普通預金金利は0.001%ほどの超低金利なので、投資としての利回りが魅力的とは言えません。

仮に、0.001%の金利で月1万円の利息をもらおうとすると、預金額が12億円も必要になります。

金利が10%を超える国があるって聞いたことあるよ。

外貨預金とは、日本の通貨ではなく海外の通貨で預金をすることです。

リベ大としては、外貨預金はおすすめしません。

- とにかく手数料が高い

- 利息に税金がかかる

- 為替リスクがある

- 銀行の破綻リスクがある

- 高金利の期間が短い

詳しくは以下の記事で解説しているので、興味がある人はチェックしてみてください。

また、預金はインフレにも弱いです。

日本は長い期間デフレが続いたため、実感しにくいかもしれませんが、多くの国では少しずつインフレが進んでいます。

例えば、アメリカやイギリス、ドイツなど先進国のインフレ率は年間約2%です。(※参考:世界経済のネタ帳)

インフレが進むと現金の価値が相対的に下がっていくので、株式や債券、不動産など、これまで紹介した投資商品に分散しておくとインフレリスクの対策になります。

実は、インフレは皆さんの日常生活にも大きな影響を与えているため、日本においても対策は必須です。

まとめ:5つの基本的な投資商品を理解しよう!

今回は、5つの投資商品とその特徴を解説しました。

- 株式

- 債券

- 不動産

- コモディティ(商品)

- 預金

今回紹介しなかった仮想通貨やソーシャルレンディングなど、金融商品は他にもあります。

特に仮想通貨は価格が暴騰・暴落して話題になることが多く、投資対象として気になっている人も多いのではないでしょうか。

リベ大としては、資産を増やす目的で投資をするのであれば、今回紹介した5つの投資商品が中心で問題ないと考えています。

少しでも効率よく、楽にお金を増やしたいと思うかもしれませんが、どんな投資商品なのかよく分からないまま手を出すのはおすすめしません。

- 仮想通貨

→ 【2017年の再来】暴騰する仮想通貨に投資するべきか?ズバリ回答します!

- ソーシャルレンディング

→ 【年利10%ってホント!?】こんなにヤバいソーシャルレンディング!

- FX

→ 【情報を見極める目を持とう】FXで簡単に稼ぐ方法は本当にあるのか?

- ヘッジファンド

→ 【富裕層は買っている!】ヘッジファンドの基礎知識と買ってはいけない3つの理由を解説

- ロボアドバイザー

もし投資について相談できる人が周りにいなくて困っている人は、リベ大のオンラインコミュニティ「リベシティ」に参加してみてください。

株式投資や不動産投資のチャットでは、活発に意見交換がされているため、疑問や不安を解消できるはずです。

資産形成をするうえで、投資は避けて通れません。

投資で資産を失わないためにも、自分がどんな特徴の投資商品を扱っているのかを把握したうえで資産形成をしていきましょう。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「増やす力を鍛えたい!」という人に読んでほしい記事がこちら!