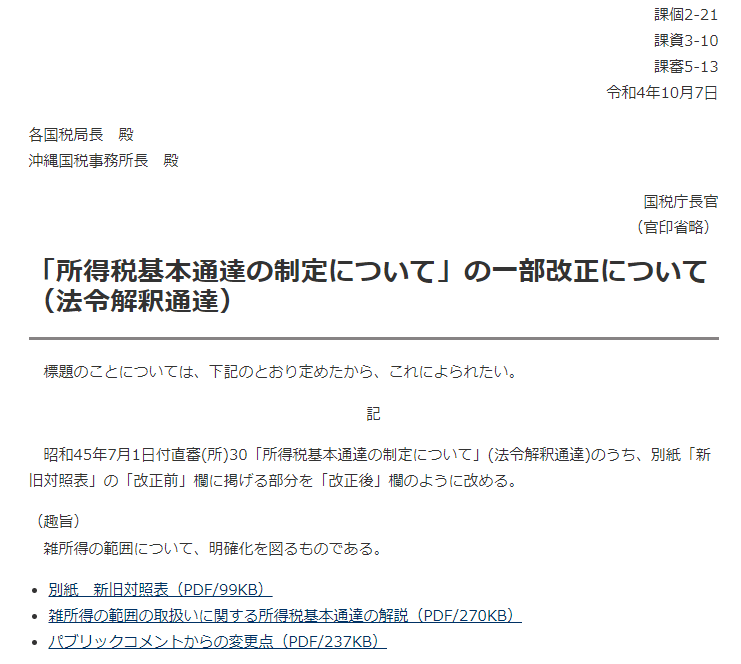

手紙の差出人は国税庁長官で、宛先は各国税局長殿・沖縄国税事務所長殿となっています。

つまり、国民から税を徴収する組織、国税庁のトップである国税庁長官から、全国に11ある国税局の局長と沖縄国税事務所の所長に向けて、お手紙が送られたワケです。

この手紙は、「今度から、国民からこうやって税金取ることにしたから、よろしくね。」という趣旨で送られています。

国税局の局長たちは、この手紙の内容を全国524の税務署に周知徹底することになるはずです。

少し話は変わりますが、ドラマ「女王の教室」に以下のようなセリフがありました。

いい加減、目覚めなさい。

日本という国は、そういう特権階級の人たちが楽しく幸せに暮らせるように、あなたたち凡人が安い給料で働き、高い税金を払うことで成り立っているんです。

そういう特権階級の人たちが、あなたたちに何を望んでるか知ってる?今のままずーっと愚かでいてくれればいいの。

税金の仕組みを学ばずにお金持ちになることはほぼ不可能です。

その意味で、国がどのように国民から税金を取ろうとしているのかを知ることは重要です。

だからこそ、国税庁長官から国税局局長へのお手紙の内容をしっかり理解することは、皆さんの資産形成にとって非常に大きな意味があります。

そこで今回の記事のメインテーマはズバリ、「副業収入は、事業所得なのか?雑所得なのか?」です。

昔話で、池に斧を落とした木こりが、女神様に「あなたが落としたのは、金の斧ですか?それとも銀の斧ですか?」と聞かれました。

事業所得は金の斧のようなものですが、一方の雑所得は銀の斧でさえありません。

要するに、雑所得は税金を計算する上では、ほとんど何の役にも立ちません。

税務署に「あなたの所得は、事業所得ですか?雑所得ですか?」と聞かれたら、皆さんは迷わずに「事業所得です!」と答えられるようになってください。

そこで今回の記事では、以下の3点について解説します。

そもそも、事業所得と雑所得って何?

通達改正の重要ポイント3選

副業で節税する正しい方法

今回のルール改正は、国税庁大勝利の内容になっています。

ニュースを見ている人の中には、「え?国民からクレームが7,000件も来て、国民が有利な形になったのでは?」と感じていた人もいるかもしれません。

このように思っている人がいたら、要注意です。

今回の記事で、事業所得と雑所得の違いについて正しく理解をしてください。

そして稼いだ所得について、自信をもって事業所得と答えられるようになりましょう。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:副業300万円問題 最新情報

目次

解説動画:【国民vs国税庁 勝ったのは?】「通達改正の重要ポイント3選」と「副業で節税する正しい方法」について解説

このブログの内容は以下の動画でも解説しています!

そもそも、事業所得と雑所得って何?

まずは、基本である事業所得と雑所得の違いについて、ざっくりおさらいしましょう。

すでに知っているという人は、次の「通達改正の重要ポイント3選」まで読み飛ばしてもらっても大丈夫です。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

このうち今回話題になっているのは、事業から生じる事業所得と、他の9種類のどれにも属さない雑所得の区別についてです。

つまり、副業で稼いだお金が、事業所得か雑所得かどっちになるの?というのが今回のメインテーマです。

所得が事業所得として認定されると、以下のように大きく2つのメリットがあります。

他の所得と損益通算ができる

- 副業が赤字の時、本業のプラスの所得と相殺することで本業の税金を節税できる。

青色申告ができる(以下4つの特典)

- 特典①:青色申告特別控除がとれる

- 条件を満たせば、最高65万円の所得控除がとれる。

- 所得税率 + 住民税率が20%の人なら、約13万円の節税。

- 特典②:青色事業専従者給与が使える

- 家族に対する給料が経費として認められる。

- 特典③:純損失の繰り越しと繰り戻しができる

- 副業の赤字が、損益通算で本業の税金を削っても削り切れないほど大きい場合、翌年以降の所得から差し引くことで節税になったり、前年の所得税を返してもらったりできる。

- 特典④:少額減価償却資産の特例が使える

- 本来は何年かかけて少しずつ経費にすべき資産を買った場合に、30万円未満のものならまとめて一気に経費にできる。

- 副業用にPCやスマホなどを買った時などに便利。

細かい話も紹介しましたが、要するに事業所得は色々と節税が認められている嬉しい所得というワケです。

一方、雑所得扱いになってしまうと、上記のようなメリットは無く、損益通算や青色申告はできません。

結果として、以下のように税金が高くなってしまうワケです。

副業が赤字でも、本業の税金はいつも通りかかる。

青色申告特別控除が使えない。

青色事業専従者給与が使えない。

純損失の繰り越し・繰り戻しが使えない。

少額減価償却資産の特例が使えない。

リベ大では、「〇〇投資はやめましょう」という際に、雑所得扱いだからという点を理由の1つにすることがあるくらいです。

ちなみに、仮想通貨で利益が出た場合も雑所得扱いになります。

結局、自分の稼いだお金が事業所得になるか、雑所得になるかというのは、資産形成上の急所の1つというワケです。

ここまでの内容を踏まえたうえで、今回のメインテーマである通達の改正について解説します。

通達改正の重要ポイント3選

今回の通達改正の重要ポイントは、以下の3つです。

- 事業所得に該当するかどうかは、社会通念での総合判定。

- 帳簿が無い場合は、基本的に雑所得。

- 帳簿さえあれば事業所得とは限らない。

ポイント①:事業所得に該当するかどうかは、社会通念での総合判定

社会通念と言うのは、要するに周囲の人があなたのビジネスを「事業だと思う」のであれば、そのビジネスから生じる所得は事業所得として認めるということです。

社会一般的に事業と見られるかどうか、という非常にあやふやなルールと言えるでしょう。

この点について、裁判所がどのように判断しているのかが重要になります。

裁判所は、以下のように国民と税務署の意見が対立した時に間に入ります。

裁判所は、過去に何度も上記のようなケンカを仲裁してきています。

社会通念上事業として認められるかどうかについて裁判所が出した結論は、以下6つのポイントを考慮した上での総合判断とのことです。

→ タダでやってあげることは、事業ではない。

ポイント②:継続性・反復性の有無。

→ たった1度、メルカリで物を仕入れて売っただけでは事業とは言えない。

ポイント③:自己の危険と計算における企画遂行性の有無。

→ 自分で金銭的なリスクを背負って、アタマ使って企画考えているかどうか。

→ 親の出したお金で、親が計画したことを実行しているだけでは事業とは言えない。(事業主は親で、子は従業員のようなものでは?と判定される。)

ポイント④:その取引に費した精神的あるいは肉体的労力の程度。

→ スマホで1日5分ポチポチするだけでは事業とは言えない。

ポイント⑤:人的・物的設備の有無、その取引の目的。

→ 人を雇わなかったり、オフィス借りなかったり、設備投資をしていなかったりする場合は事業とは言えない。

ポイント⑥:その者の職歴・社会的地位・生活状況。

→ 大工を本業にしている人が、月収4,000円でリベ大両学長のたてがみコーディネーターをしていても、事業とは言えない。

→ 職歴に関係無く、誰も知らない職業。生活費は大工の収入で賄っている。

最初に「収入300万円以下は、雑所得になる」というニュースが駆け巡った時、リベ大では「まだ確定じゃないから、もう少し待とう」とお伝えしていました。

その理由は、司法、つまり裁判所が判断しているものを、行政、つまり国税庁が勝手に変えられるワケが無いからです。

もし行政が勝手に「収入が300万円未満なら、事業所得とは認めません!」というルールを作れるのであれば、裁判所は不要になるでしょう。

結局のところ、国税庁としても裁判所の判断に従うしかなかったという当たり前の話です。

ポイント②:帳簿が無い場合は、基本的に雑所得

こちらは、国税庁目線の新解釈なので、事実上の新しいルールです。

原則は社会通念で判定する総合判断ではあるものの、その判断要素の1つに帳簿の有無を付け加えるということです。

帳簿というのは、ビジネスのお金の出入りを管理するノートを指します。

以下のようなことを記録する、ものすごく細かい家計簿のようなイメージです。

- いつ、何を買ったか。

- 誰に、いくら払わないといけないか。

- 誰から、いくら売上を回収するのか。

- 会社の財産として、何を保有しているのか。

この帳簿は、専門用語では仕訳帳、総勘定元帳、補助簿などと呼ばれるものです。

- そもそも、事業所得者には法律上「帳簿の作成・保存」が義務付けられている。

- 事業と呼べるレベルの商売をやる場合、帳簿をつけるのは当たり前。

→ 帳簿をつけないで、商売なんてできるワケがない。

帳簿をきちんとつけているのであれば、裁判所の言う営利性・継続性・企画遂行性を有していると言えそうです。

しかし裏を返せば、帳簿をつけていないのであれば、事業とは呼べないということです。

今回国税庁は、裁判所の判断基準と帳簿をうまいことつなぎ合わせました。

この考え方をベースに、国税庁は以下のようなルールを明示しました。

- 収入300万円超で、帳簿無し。

→ 概ね雑所得

- 収入300万円以下で、帳簿無し。

→ 雑所得

収入がいくらであろうと、「帳簿が無ければ雑所得として扱う」という国税庁の強い意志が感じられます。

収入300万円超の場合は「概ね」と書かれていることから、帳簿が無くても事業実態があれば事業所得として見られる余地もあるでしょう。

一方、収入300万円以下の場合は、帳簿が無ければ問答無用で雑所得になります。

国税庁がちゃっかり上手いことやったのは、まさにこの点です。

今、国税庁がもっとも潰したいのは、損益通算による節税です。

例えば以下のようなイメージになります。

- サラリーマンとしての本業の年収が500万円ある。

- 副業の経費をたくさん使い、100万円の赤字を狙って作る。

- 損益通算すると、500万円 - 100万円 = 400万円となり、本業分に課税される所得が減る。

上記の方法がとれると、課税所得が減ることで税金も減り、節税できるというワケです。

しかし、国税庁の取り扱いの変更により、今後ますますこの節税は厳しくなるでしょう。

なぜなら、赤字前提のスキームでは、収入300万円以下というケースがほとんどだからです。

また、丁寧にしっかりとした帳簿をつけていることも少ないでしょう。

時間もかかり、会計ソフトや税理士費用などのコストも必要だからです。

このように赤字狙いの副業は、まさに「収入300万円以下の帳簿無し」にひっかかるケースが多いと予想されます。

先ほど解説した通り、雑所得に損益通算はありません。

雑所得認定されると、本業の給与のプラスと副業の赤字を相殺することはできなくなります。

今回の通達改正で、国税庁は税金をとれる範囲が増えました。

結果として、節税サラリーマンとしては「してやられた!」となり、国税庁は「やったぜ!」という状況になったというワケです。

パブリックコメントで7,000件以上の意見・反論が来た結局、国民に有利な通達改正になったと思った人がいたかもしれません。

しかし、そのようなめでたい事態ではありませんでした。

パブリックコメントによって、国民に超不利な改正ではなく、不利な改正で済んだ程度のものでしょう。

今回の件で炎上していそうな様子も無く、その意味でも国税庁の大勝利と言えます。

とはいえリベ大としては、今回の改正は無理やり改悪した改正だとは捉えていません。

なぜなら、事業実態の無い損益通算による節税は、そもそもやりすぎだからです。

黒に近いグレーな節税をやってきた人は、今まで通りとはいかなくなるでしょう。

ポイント③:帳簿さえあれば事業所得とは限らない

今回の通達では、もう1つの新しいルールができました。

先ほど紹介した表の左側をご覧ください。

帳簿ありなら、収入が300万円超でも300万円以下でも、どちらでも「概ね事業所得」となっています。

これを見て、帳簿さえあれば事業所得になると思った人は要注意です。

事業所得の右上に、小さく(注)と書かれているのを見逃してはいけません。

金融や法律の世界では、いちばん大事なことは小さく(注)を打って、目立たないところに書かれていることが多々あります。

次のような場合には、事業と認められるかどうか個別に判断することになります。

①その所得の収入金額が僅少と認められる場合

②その所得を得る活動に営利性が認められない場合

つまり帳簿があっても、収入が少なすぎたり(僅少)、営利性が認められなかったりする場合は、事業所得にしないということです。

「僅少や非営利性というのは、あなたの感想ですよね?」という国民の疑問に、国税庁は先回りで次のように回答しています。

その所得の収入金額が例年300 万円以下で、主たる収入に対する割合が10%未満の場合は、「僅少と認められる場合」に該当すると考えられます。

※「例年」とは、概ね3年程度の期間をいいます。

例えば年収400万円のサラリーマンの場合、概ね過去3年間の副業収入が年40万円未満なら僅少となります。

つまり、帳簿があっても事業所得では無いという判断になる可能性があるというワケです。

また営利性について、国税庁は以下のように回答しています。

その所得が例年赤字で、かつ、赤字を解消するための取組を実施していない場合は、「営利性が認められない場合」に該当すると考えられます。

※「赤字を解消するための取組を実施していない」とは、収入を増加させる、あるいは所得を黒字にするための営業活動等を実施していない場合をいいます。

例えば、概ね過去3年間ずっと赤字で、しかも今後も赤字を解消させる気がないという状態であれば、帳簿があっても事業所得にはならないかもしれません。

ここには、先ほど解説した損益通算による節税潰しの意図が見えます。

結局帳簿があったとしても、以下のような場合は事業所得としては認めない方向ということです。

- 過去3年間の副業収入が、本業収入の10%未満。

- 過去3年間赤字続きにも関わらず、黒字転換させる努力をしていない。

「帳簿さえあれば事業所得になる」という整理は間違いなので、くれぐれもご注意ください。

ここまでの話をまとめると、国税庁は裁判所の言う「事業所得かどうかは総合判断」という原則を尊重しつつも、以下の「3つのちゃっかり」を実現しています。

- ちゃっかり、帳簿が無ければ雑所得とした。

- ちゃっかり、副業収入が本業収入の10%未満なら(多分)雑所得とした。

- ちゃっかり、赤字がずっと続くようなら(多分)雑所得とした。

これらは、通達改正前には存在しなかった基準です。

確かに、当初の「収入300万円以下なら雑所得」という案よりマシですが、それでも国税が税金をとりやすくするルールにしたことは間違いありません。

繰り返しになりますが、改正の主たる目的は、赤字副業による損益通算潰しです。

確かにこの節税方法には問題もあります。

一方で、この節税方法が本当に問題であれば、国民に選ばれた議員が法律を改正して封じるか、裁判所が判例によって封じるべきでしょう。

なぜなら、行政が行政だけの判断で国民を縛るルールを決められるなら、三権分立の持つ意味が無くなってしまうからです。

しかし実務上は、納税者や税理士なども重視せざるをえない、という現実があります。

通達通りに処理をしないと、税務調査で問題にされるからです。

今回のサイレント増税とも言える改正は、国税としてはルールを作らないと仕方がないという一面は理解できます。

一方でこれを認めてしまうと、どこまでも勝手に増税されるという懸念も出てきます。

今回、国税庁の当初改正案については、7,000件ものコメントが殺到しました。

これだけ多くの人が関心を寄せ、意見を述べ反論したからこそ、300万円未満なら雑所得にするという乱暴なルール改正にはなりませんでしたが、それでもこの結果です。

国民が税について詳しくなり、主張すべきことを主張する大切さについて、皆さんが少しでも実感してくれると嬉しいです。

それでは最後に、副業で節税する正しい方法について解説します。

副業で節税する正しい方法

ここまでの話を総合すると、副業で節税する正しい方法は、帳簿をつけてまともに事業をやることだけです。

売上が立つ

合法的に経費を計上できる

利益が出る

税金を払っても利益が残る

裁判所と同じく、事業かどうかは総合判断と言っているのと変わりませんが、結局明確な線引きはできないということです。

なぜなら皆さんに紹介しているのは、小金持ちになる方法や、究極的には経済的自由に到達する方法であって、何が何でも税金を減らすことではないからです。

資産5,000万円超の小金持ちになる最も再現性の高い方法は、何度も紹介している以下の方法です。

- ムダな支出を月5万円減らす

- 今よりも収入を月5万円増やす

- 浮いた10万円を年利5%で資産運用し続ける

上記の方法だけで、23年後には資産5,000万円超の小金持ち(準富裕層)に到達できます。

もし、副業収入が月20万円に到達すれば、約11年に短縮できる計算です。

決して不可能な数字では無いでしょう。

10年後にそれなりの財産を築きたいということであれば、副業を赤字にして税金を減らすという方法では、火力が全く足りません。

そういう意味では、今回の改正があろうとなかろうと、皆さんへのアドバイスは変わりません。

ちゃんと事業をやって稼ぎ、合法的な範囲でしっかり税金をコントロールしましょう。

今回国税庁が、帳簿の有無という観点を打ち出してくれたのは、実はリベ大としては嬉しい面もあります。

なぜなら、今まで散々簿記の重要性について、声高にお伝えしてきたからです。

簿記というのは、ビジネスの日々の取引を記録して、「P/L = 損益計算書」や「B/S = 貸借対照表」を作るための技術です。

国税庁の、「事業と言うからには帳簿くらいつけているよね?事業者なら簿記ぐらい分かっているよね?」というメッセージは、簿記が超重要という国のお墨付きとも捉えられます。

リベ大で学んで簿記を勉強した人は、ざっくり数千人から一万人くらいはいるはずですが、この人たちは今回の改正もまったく怖くないでしょう。

なぜなら、帳簿をつける力がすでに身についているからです。

簿記を学ぶと、とにかく以下のようにたくさんのメリットがあります。

経済ニュースが良く分かるようになる。

就職や転職に使える。

株式投資や不動産投資に役立つ。

副業の帳簿をつけられるようになる。

家計管理(住宅購入の検討)で、簿記の考えを応用できる。

このように、簿記はまさにお金の教養資格なので、100%の自信を持って学んで損無しと言える資格です。

ビジネスにおいては、皆さんが持っているアイデア・専門性は武器で、簿記の知識は防具のような面があります。

両学長の友人に経理出身の起業家がいますが、彼は自分のことをこう言っていたそうです。

会計・税金に詳しい状態で起業したり副業を始めたりっていうのは、モンハンで言うと、G級の防具をつけてゲーム始めたような感じだね。

要は、防御力がめちゃくちゃ高いから、何があっても死なない、つまり財務破綻しない状態。

武器は超ショボかったから、稼げるようになるまでに時間はかかったけど、死なないっていう安心感は強みだよね。

とにかく簿記の知識があると、お金で失敗しにくくなるということです。

往々にしてビジネスが失敗するのは、攻撃力が足りないからではなく、防御力が足りないからです。

資金繰り・経費の使い方・税金のコントロールが下手と言う人は、帳簿をつけておらず、決算書の見方も分からないため、現状認識がめちゃくちゃというケースが多いでしょう。

野球やサッカーのスコアボードを見れない状態で戦っているようなものなので、どこに問題があるのか、どこに改善点があるのかさえ分からない状態です。

これらがまったく見えないまま迷走し、気がつけば預金口座の中身はカツカツになり、最後には資金が完全に枯渇して経営が立ち行かなくなってしまうワケです。

これから副業で稼ごうと思っていたり、すでに副業で稼ぎ始めていたりする人で、まだ簿記を学んでいない人は、ぜひ簿記を学んでください。

稼ぐ目的できちんとした副業をやって、国税庁が言うように簿記を学んでしっかり帳簿をつけておけば、事業所得として扱ってもらえる可能性は高まります。

使える優遇を受けながら、しっかり稼いでしっかり節税しましょう。

簿記3級なら、約100時間・1カ月の学習時間で合格できる人は少なくありません。

長めに見ても、せいぜい3カ月程度あれば大丈夫でしょう。

合格率は40%強というところなので、取り組みやすい難易度でもあります。

簿記3級を合格するためには、教材費と受験料を合わせても、数千円程度で済んでしまいます。

長い人生の中で、たったの100時間と数千円のコストで、お金持ちになり、お金持ちで居続けるための一生使える知識が身につくワケです。

ちなみに、今の簿記試験はCBT方式も導入されており、テストセンターでかなり自由な日程で受験することができます。

これまで通り年3回の統一試験もありますが、好きなタイミングで受けられるようになったのは、忙しい人にも大きなメリットです。

「勉強に自信がない」「独学だと不安」「確実に合格したい!」という人は、スクールを使うのもおすすめします。

リベ大で一貫しておすすめし続けているのは、クレアールです。

クレアール

試験に出ない重要性の低い部分はカットしているなど、教材のクオリティが高い。

値段が約1万円で、大手スクールの半分以下ととても安い。

メール・電話での相談が無制限にOK。

受験や合格ができなかったという場合でも、申込月から1年間はWeb講義が受講でき(3級・2級単体のコースのみ)、各種サポートも活用できる。

ここまでの内容で1万円は安すぎます。

簿記は、かなりクセのある独特の技術です。

ちゃんと分かっているプロに教わるかどうかや、分からない時に気軽に聞ける環境があるかどうかが、合否を分けるポイントという点は知っておいてください。

ちなみに、クレアールでは「無料教材サンプル」の請求もできます。

簿記3級に興味を持った人は、まずは無料サンプルだけでも請求してみてください。

クレアール利用者の簿記3級合格率は、全受験者の合格率より高いですが、リベ大経由でクレアールを利用した人の簿記3級合格率は、さらに高いそうです。

少しでも高い確率で合格したい人は、クレアールの利用を考えてみてください。

一方で、「スクールにお金をかけるのはイヤだから、絶対に独学が良い!」という方には、簿記系YouTuberのふくしままさゆきさんの動画で学習する方法をおすすめします。

クレアールの無料サンプル教材と比較してみて、合う方を選ぶのでも良いでしょう。

簿記3級レベルなら、独学は絶対無理ということはありません。

ちなみに簿記1級にチャレンジするという人は、独学での合格はかなり難しいです。

スクールを使うにせよ、独学するにせよ、大事なのは簿記3級を学ぶことです。

2022年も、残りあとわずかになりました。

年内最後のお金の目標として、簿記3級の合格を目指すのも良いでしょう。

まとめ:帳簿をつけて、まともな事業でしっかり事業所得を稼ごう!

今回の記事では、以下の3点について解説しました。

そもそも、事業所得と雑所得って何?

通達改正の重要ポイント3選

副業で節税する正しい方法

事業所得と雑所得の違いは、以下の通りです。

事業所得

- 事業から生じる所得。

- 損益通算や青色申告などの優遇が受けられる。

雑所得

- 全10種類の所得のうち、他の9種類のどれにも属さない所得。

- 損益通算ができないなど、優遇が無く冷遇されている。

通達改正の重要ポイント3選は、以下の通りです。

ポイント①:事業所得に該当するかどうかは、社会通念での総合判定。

- 営利性、継続性、企画遂行性、精神的肉体的負担、設備、社会的地位など。(従前どおりの判断基準)

ポイント②:帳簿が無い場合は、基本的に雑所得。

- 帳簿が無くても、収入金額が300万円超で事業実態があれば事業所得になりうる。

ポイント③:帳簿さえあれば事業所得とは限らない。

- 帳簿があっても、概ね過去3年において以下のケースに該当する場合、雑所得として扱われる可能性がある。

- ケース①:副業収入が本業の10%未満の場合。

- ケース②:赤字が継続しており、黒字にするための努力をしていない場合。

国税庁としては、赤字副業での損益通算節税をキッチリ封じにきました。

納税者が不利になるような基準も作られており、若干モヤモヤする通達改正になっています。

とにかく、帳簿をきちんとつけつつ、まともに事業をやることが重要です。

まともにやれば稼ぎが増え、税金を払ったとしても手元に残るお金も増えます。

リベ大が皆さんに副業をすすめているのは、キャッシュフローが強化されることで純資産が増え、小金持ちに到達する近道になるからです。

事業は、きちんとやった方が絶対にトクなので、簿記を学び守備力を高めて、皆さんの専門性やアイデアを武器に稼ぎましょう。

今回はややこしい話でしたが、納得してもらえたでしょうか。

これを機に、税金に対する皆さんのアンテナを、少しでも強化してくれたら嬉しいです。

国は、ある意味で事業の共同パートナーです。

皆さん自身が稼ぎ、国にも税金で稼いでもらい、国に事業環境を整えてもらう、のような好循環で経済が巡るようになれば皆トクをします。

個人の家計が強化されて税収も増えるのであれば、困る人はいないでしょう。

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!