皆さんがリベ大で学びながらお金のノウハウを蓄積しているように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする、人気企画第20弾です。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

2022年7月版は、資産形成に関係する重要なお金のニュース9本を厳選しました。

今回の記事は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇が無い」

「ネット記事を見る時間も無い」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

- 1 解説動画:【人気企画】学長が選ぶ「お得」「トレンド」お金のニュースBest9

- 2 2022年7月版のお金のニュースBest9

- 2.1 ニュース①:「巨額投資トラブルのTKO木本武宏 運用託した投資家を刑事告訴も『まんまとはめられた』」

- 2.2 ニュース②:「年金運用10.1兆円の黒字、GPIFの21年度」

- 2.3 ニュース③:「将来の年金、アプリで把握 資産形成へ助言受けやすく」

- 2.4 ニュース④:「副業の平均月収10~40万円が4割 パーソル系、初の調査」

- 2.5 ニュース⑤:「世界の人口増1%割れ 戦後成長の支え、転機に」

- 2.6 ニュース⑥:「REITに15年ぶり業務停止命令、不動産市況に悪化のサイン」

- 2.7 ニュース⑦:「海外旅行中の治療費 健康保険が『国内相応額』を負担」

- 2.8 ニュース⑧:「節税保険、マニュライフ生命に業務改善命令 金融庁」

- 2.9 ニュース⑨:「不振のアクティブ投信、8割が大手の商品 金融庁が監視」

- 3 まとめ:2022年7月版のお金のニュースを振り返ろう

解説動画:【人気企画】学長が選ぶ「お得」「トレンド」お金のニュースBest9

このブログの内容は以下の動画でも解説しています!

2022年7月版のお金のニュースBest9

ニュース①:「巨額投資トラブルのTKO木本武宏 運用託した投資家を刑事告訴も『まんまとはめられた』」

1つ目のニュースは、2022年7月25日のデイリースポーツから、「巨額投資トラブルのTKO木本武宏 運用託した投資家を刑事告訴も「まんまとはめられた」」です。

お笑いタレント、TKOの木本氏が7億円規模の投資トラブルを起こしたというニュースです。

- TKO木本氏が、芸人仲間などに投資案件への出資をもちかける。

- 集めた出資金(報道によると、7億円以上)の運用を、知人の投資家に委託。

- 知人がお金を持ち逃げし、行方不明に。

- TKO木本氏は、松竹芸能を退社。

- 行方をくらました知人投資家に対し、法的措置をとるため準備中。

木本氏本人の話によると、以下の投資詐欺にあったとのことです。

- FX

- 不動産

詳細については今後さらに明らかになるでしょうが、なぜ著名人は投資詐欺に引っかかってしまうのでしょうか?

その理由はただ1つ、ビジネスの成功法則と投資の成功法則が真逆だからです。

ビジネスの世界では、クローズドな情報こそ命なので、おいしい話は基本的に人を通してやってきます。

つまり、「ここだけの話」にこそ旨味があるということです。

経営者や芸能人などの成功した人たちは、多かれ少なかれクローズドなコネ(人脈)からの「ここだけの話」に乗っています。

一方で投資の世界は必ずしもそうではなく、人からやってくる話や「ここだけの話」は基本ゴミ・詐欺と思いましょう。

インデックス投資は典型例で、誰もが知っていて誰もがやっているS&P500への投資こそが王道であり、最適解の1つだったりするワケです。

一方、不動産は投資とビジネス両方の性格を持つので、少し事情が違う点は補足しておきます。

経営者や著名人がよく投資詐欺に引っかかっているのは、「自分には、一般人レベルでは手に入らない良い情報が来る!」と信じてしまうのが理由です。

実際それで成功してきてるワケですから、無理もありません。

今回の事件の詳細・真偽は分かりませんが、以下の2つの成功法則が真逆ということを学ばない限り、同様の事件は今後も続くでしょう。

→ 基本、人を通じて、「ここだけの話」を手に入れる。

→ 基本、人を介さず、「オープンな情報」を活用する。

もう1つ補足すると、3流の人には3流の詐欺師、2流の人には2流の詐欺師、1流の人には1流の詐欺師が近寄ってきます。

つまり両学長を含め、どんな人も一生騙される可能性があるというワケです。

私たちと詐欺師との戦いに終わりはありませんから、「私はもう大丈夫!」のように絶対に思わないでください。

「守る力」を育て続けない限り、お金持ちになることも、お金持ちで居続けることも不可能です。

▼図解:守る力

ニュース②:「年金運用10.1兆円の黒字、GPIFの21年度」

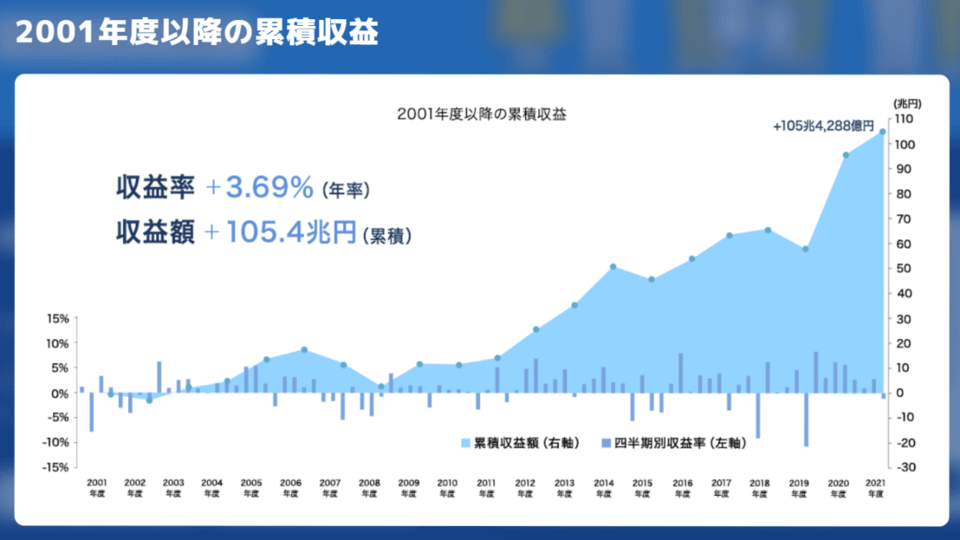

2つ目のニュースは、2022年7月1日の日本経済新聞から、「年金運用10.1兆円の黒字、GPIFの21年度」です。

私たちの年金はとても良く運用されているというニュースです。

7月1日に公的年金を運用する「年金積立金管理運用独立行政法人(GPIF)」が2021年度の運用実績を公表しました。

重要なポイントは以下の通りです。

- 年間成績は10兆925億円の黒字(収益率は +5.42%)

- 黒字は2年連続

- 2022年3月末時点の運用資産は約197兆円

- 運用を始めた2001年度からの累積収益額は約105兆円(収益率は +3.69%)

以下のグラフで見ると、良い結果になっているのは一目瞭然です。

実は、GPIFは2014年に運用スタイルを大きく変更しています。

およそ「債券70%:株式25%:その他5%」だったポートフォリオを、「債券50%:株式50%」に変更しました。

要するに、株式の割合を多くしてリスクをとるようになったというワケです。

その結果、変更をしなかった場合と比べて約31兆円も収益が増えました。

(参考:週刊東洋経済 2022年7月2日号「GPIFポートフォリオの中身」)

もちろん、投資にはリスクがあるため裏目に出ていた可能性もあります。

しかし、変更したおかげで2014年~2020年の上昇相場に乗れたのは紛れもない事実なので、「ナイスプレイだった!」ということです。

ニュース③:「将来の年金、アプリで把握 資産形成へ助言受けやすく」

3つ目のニュースは、2022年7月14日の日本経済新聞から、「将来の年金、アプリで把握 資産形成へ助言受けやすく」です。

将来受け取れる年金額をアプリで把握できるようになるというニュースです。

自分が将来受け取れる年金額を把握している人は少ないでしょう。

年金を試算するためのデータは膨大で、そのデータをどう使うかのロジックも難しいので、無理はありません。

アタマの中だけで、正確に計算しきれる難易度では無いというワケです。

もし、「国民1億人分のデータを蓄積できる!」「1億人分の年金額を暗算できる!」という頭脳を持っている日本人がいたら、米国の米国中央情報局(CIA)に誘拐されるでしょう。

イギリスの秘密情報部(MI6)、イスラエルの諜報特務庁(モサド)も参戦してくるかもしれません。

今回のニュースは、厚生労働省が持っている年金の試算に必要なデータやプログラムなどの情報が、民間に一般開放されるという内容です。

これにより、民間事業者が国民の年金を試算できるようになります。

これからは、家計簿アプリなどを通じて年金の受給額を把握できるようになるフィンテックの時代です。

※フィンテック:ファイナンス(金融)とテクノロジー(技術)を組み合わせた造語。

皆さんもITの力を借りて、身近なモノを楽に・正確に把握していきましょう。

- 家計簿を自動作成

- 銀行口座や証券口座の残高を自動集計

- 将来の年金額をタイムリーに自動算定

リベ大おすすめの家計簿アプリ、マネーフォワード MEもぜひ活用してみてください。

ニュース④:「副業の平均月収10~40万円が4割 パーソル系、初の調査」

4つ目のニュースは、2022年7月1日の日本経済新聞から、「副業の平均月収10~40万円が4割 パーソル系、初の調査」です。

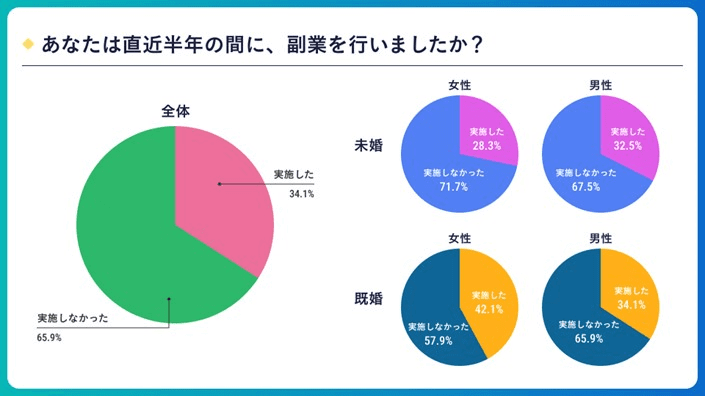

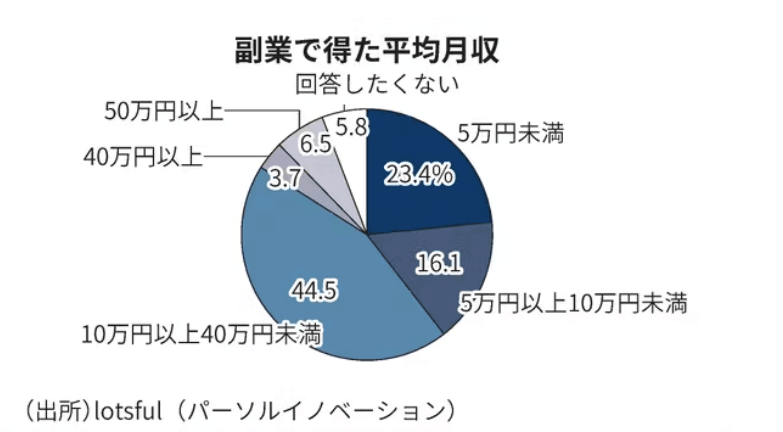

副業している人の7割以上が、月5万円以上稼いでいるというニュースです。

調査対象者の総数が639人なので、そこを踏まえて読み進めてください。

まず、副業している人の比率は以下の通りです。

- 行った:34.1%

- 行わなかった:65.9%

調査上では3人に1人は副業をしているので、「副業はめずらしくない。」「副業をしているのが普通。」というレベルと言えるでしょう。

次に、副業で得た平均月収は以下の通りです。

- 月5万円未満:23.4%

- 月5万円以上10万円未満:16.1%

- 月10万円以上40万円未満:44.5%

- 月40万円以上:10.2%

月5万円は人生が変わるきっかけになるレベルの金額なので、7割という数字はとても大きい意味があります。

副業で月5万円稼げるメリットについては、過去の記事でも解説していますので、ぜひご覧ください。

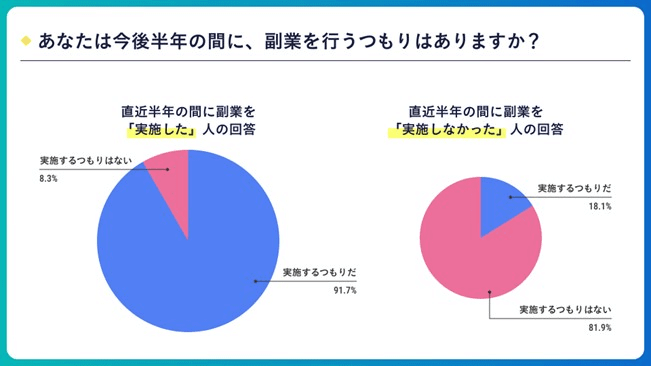

最後に、「今後半年の間に副業を行う予定か?」という質問に対して、「副業する予定」と回答した割合は以下の通りです。

- 直近半年に副業をやっていた人の91.7%

- 直近半年に副業をやっていなかった人の18.1%

調査結果によると、副業を始める一歩にハードルを感じる人は多いものの、実際に始めると「副業はイイ!もっとやろう!」という人が多い傾向が分かります。

人材サービスを提供するパーソルグループが行った調査結果であり、日本経済新聞でも取り上げられている点を踏まえると、デタラメでは無いでしょう。

とはいえ、両学長の感覚や様々な副業に関する調査データから考えると、7割以上が5万円以上稼いでいるというのは、ちょっとデキすぎな気はします。

一方で、副業をやる人が増えていて、副業で稼ぐ人が増えているという大まかな方向性・トレンドは事実でしょう。

副業で稼いでいる人を見ると、他人が羨ましくなり、自分には無理だと思うかもしれません。

しかし、皆さん自身が他人から羨ましがられたり、自分みたいになるのは無理だと思われる側になってくれたら嬉しいです。

もし、今より月5万円稼ぎたい・将来的にお金に困らない人生を歩みたいと考えているなら、できない理由を探すのではなく、できる理由を探しましょう。

幸い今は追い風が吹いているので、前を目指すには良い時期です。

ニュース⑤:「世界の人口増1%割れ 戦後成長の支え、転機に」

5つ目のニュースは、2022年7月12日の日本経済新聞から、「世界の人口増1%割れ 戦後成長の支え、転機に」です。

世界人口の年間増加率が、1950年以降で初めて1%を割り込み最低になったというニュースです。

このデータは、国連が7月11日に発表した推計で明らかになりました。

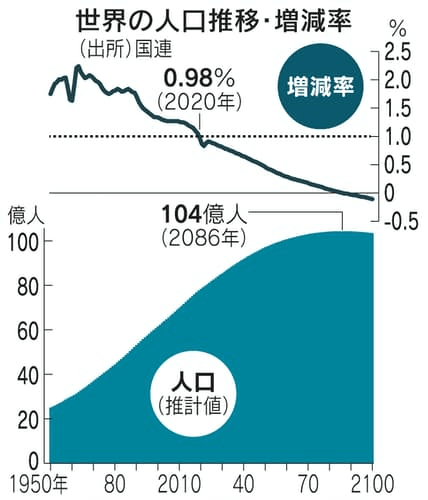

1950年以降の人口推移・増減率は以下の通りです。

1950年には、人口は約20億人強で人口増加率は2%ほどでしたが、2020年には約80億人弱にまで成長し、人口増加率は1%に鈍化しています。

そして今から約60年後の2086年に、人口は104億人となりピークを迎えるという予測です。

現在約14億人と最も人口が多い中国ですが、すでに人口が減り始めています。

もともとの予測では2032年頃から人口が減る見込みでしたが、中国の人口は10年前倒しでピークを迎えました。

そして、2023年にはインドが中国の人口を抜き、インドの人口は2063年頃に約17億人でピークを迎える予測になっています。

このような状況下では、「人口が減るなら、インデックスファンドも終わりでは?」と感じる人がいるかもしれません。

しかし現在の予測に基づくと、人口のピークを迎えるまで、あと60年以上もあります。

そして、人口減少が経済縮小に直結するというワケでもありません。

成長率は鈍化していくでしょうが、必ずマイナス成長になるワケではないからです。

今回のニュースを見て、「未来に向けた資産運用なんてやめよう!」と思うのではなく、「まだまだ投資で勝ちやすい期間が続く!」と考えましょう。

もし今が人口ピークの2086年だったら、もう少し別のことを考えても良いかもしれません。

人口の情報は重要ですが、それが全てでは無いので、最新情勢を押さえつつ人生を自由に生きる戦略を考えていきましょう。

ニュース⑥:「REITに15年ぶり業務停止命令、不動産市況に悪化のサイン」

6つ目のニュースは、2022年7月19日の日本経済新聞から、「REITに15年ぶり業務停止命令、不動産市況に悪化のサイン」です。

J-REITの運用会社が、金融庁にこっぴどく怒られたというニュースです。

このニュースの概要は以下の通りです。

- 誰が怒られた?

→ エスコンアセットマネジメント。

- なぜ怒られた?

→ 親会社の持つ不動産を、高値で買おうとしたため。

- どうなった?

→ 3カ月間の業務停止になり、業務改善命令も受けた。

- REIT市場では、いつ以来の不祥事?

→ 2007年以来15年ぶりの不祥事。

ややこしい話なので、簡単に整理します。

そもそもJ-REITは、下図のような仕組みです。

- ①投資家は、J-REIT(不動産投資法人)に投資。

- ②J-REITは、投資家から集めたお金で不動産に投資する。

- ③④不動産の運営収益を、投資家に渡す。

例えば1,000人の投資家が1人10万円ずつ出すことで、1億円の物件が買えます。

そして、この物件から生まれた家賃などを、出資した投資家で分け合うことになります。

このように、J-REITは少額から大きな不動産に投資できる仕組みです。

今回業務停止命令を受けたエスコンアセットマネジメントは、親会社である株式会社日本エスコンから、親会社が希望する高い価格で物件を買おうとしました。

J-REITは投資家のために存在する仕組みになので、投資家に利益を得てもらうには、不動産は安く買えた方が良いはずです。

しかし、彼らは投資家のために安く買うことより、親会社のために高く買おうとしたワケなので、重大な裏切り行為と言えるでしょう。

この話を例えると以下のようなイメージです。

学長は、適正価格3千万円の学長父の家を1億円で買う。

→ 皆さんは損をしますが、学長の父は得をする。

学長「1億円で物件買ったわ!この物件の収益をみんなに配るでぇ~!」

J-REITはそもそもの設計として、利益相反が起こりやすいと指摘されてきましたが、今回それが現実化してしまったワケです。

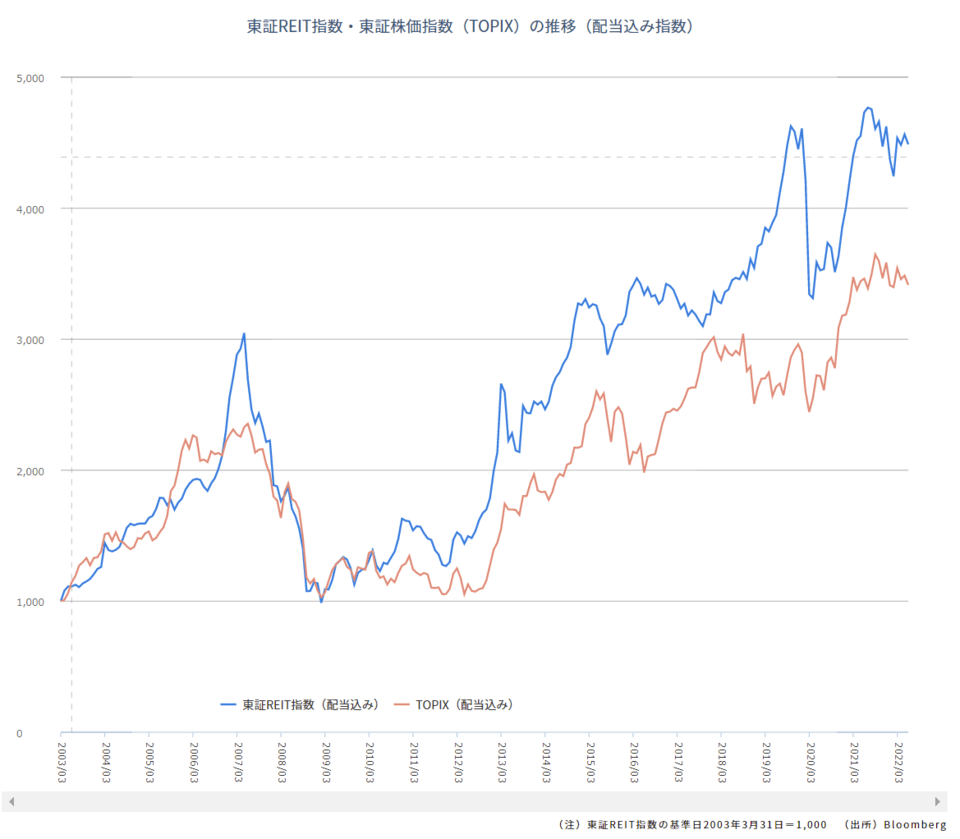

以下のグラフからも分かるように、J-REIT自体は悪くない投資先の1つです。

上図からは、J-REITに2003年3月に100万円投資すると、2022年3月には配当込で約450万円になっていることが分かります。

J-REITのトータルリターンはTOPIXよりも高く、eMAXIS Slim 全世界株式(オール・カントリー)など全世界株の投資対象にも含まれています。

親会社が、保有物件をJ-REITに高値で売りつけようとしたことを、不動産市況悪化のサインと見ている人もいます。

なぜなら、仮に市場全体がグングン伸びているのであれば、今回のようなインチキをしなくても儲かるからです。

不動産市場は不景気への曲がり角を迎えつつあるのかもしれない点を、頭の片隅に置いておきましょう。

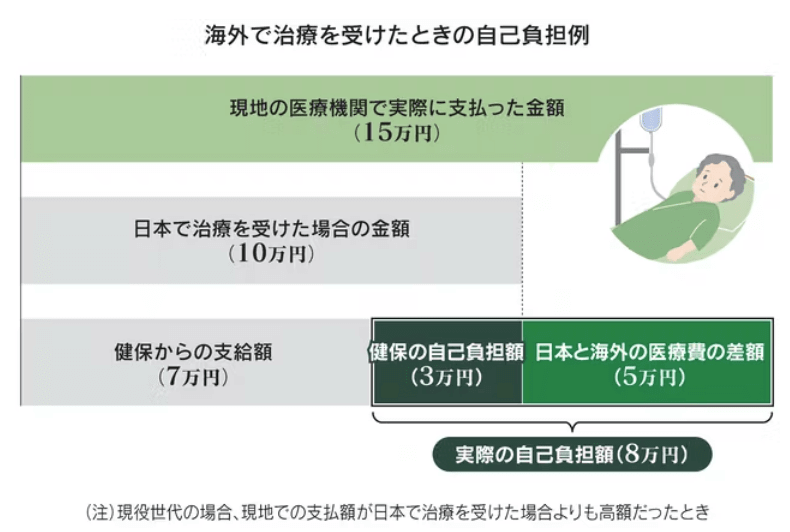

ニュース⑦:「海外旅行中の治療費 健康保険が『国内相応額』を負担」

7つ目のニュースは、2022年7月17日の日本経済新聞から、「海外旅行中の治療費 健康保険が「国内相応額」を負担」です。

海外旅行中の医療費も、公的保険で一部カバーされるというニュースです。

海外での医療費に日本の公的保険は全く使えないと思い込んでいる人は、多いのではないでしょうか?

しかし、日本の公的保険は優秀で、海外旅行・海外赴任中の急な病気や怪我などに対する医療費にもある程度機能してくれます。

海外療養費と呼ばれており、大まかな仕組みは下図の通りです。

治療を受けた人:日本での治療について医療費の3割が自己負担となる現役世代

- 海外の医療機関で治療費15万円を支払った。

- 仮に日本で治療を受けていたとしたら、治療費は10万円の見込み。

→ 上記のケースでは、10万円 × 7割 = 7万円が支給される。

ポイントは、健康保険から支給される金額が、「日本国内の医療機関等で同じ病気の治療をした時にかかる治療費の7割」であることです。

日本で治療を受けるのと同じ自己負担額にはなりませんが、海外での治療費全てが自己負担というワケでもありません。

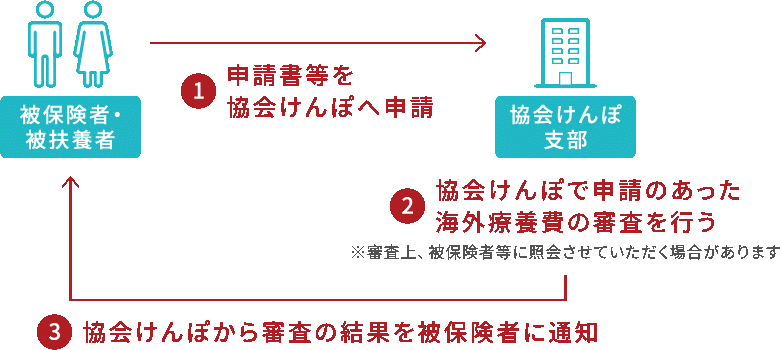

健康保険から海外療養費の支給を受けるには、下図のように一度全額を自己負担した上で健康保険に必要書類を提出・申請し、審査を受ける必要があります。

なお、現地の医療機関に記入してもらう書類もあるので、注意してください。

皆さんが自分の保険戦略を考える上で重要なのは、何が公的保険でカバーされていて、何が公的保険ではカバーされていないのかを押さえることです。

海外での治療費は全額自己負担と思い込んでいる人と、健康保険でカバーされる範囲について正しい知識を持っている人とでは、海外旅行保険などへの加入の仕方も変わるかもしれません。

遺族年金について知っているのと知らないのとでは、生命保険にどのくらい入れば良いのかという判断が変わってきます。

保険についつい入りすぎてしまうのは、公的保険に関する知識が足りないからです。

公的保険に関する正しい知識は、数十万円・数百万円レベルの価値があるので、使える知識をどんどん積み上げていきましょう。

ニュース⑧:「節税保険、マニュライフ生命に業務改善命令 金融庁」

8つ目のニュースは、2022年7月15日の日本経済新聞から、「節税保険、マニュライフ生命に業務改善命令 金融庁」です。

度を超えた節税保険に関して、マニュライフ生命が怒られたというニュースです。

お金の世界に生きる限り、節税マンと国のイタチごっこは、一生楽しめるエンターテイメントです。

節税マンが法の抜け穴を探して節税して、国が穴を塞ぐ。

そしてまた節税マンが別の抜け穴を探して節税して、国がさらに穴を塞ぐという繰り返しです。

このニュースも、まさに上記の事例に該当します。

ニュースの主役は、マニュライフ生命の「名義変更プラン」という、経営者や役員のための節税商品です。

商品の概要は以下の通りです。

- 法人が保険商品を契約。

- 解約返戻率が低く抑えられている間は、法人が保険料を払う。

- 解約返戻率が上がる直前に、保険の名義を法人から個人に変更。

- 個人は、その時の解約返戻金と同等の評価額で保険を買い取る。

→ 解約返戻金が低額なので、大した金額にならない。

- その後、解約返戻金が上がったタイミングで解約。

→ 個人に多くのお金が残る。

大まかな説明としては、本当は1,000万円の価値がある保険を100万円で個人に買い取らせてあげるようなイメージです。

それならば、「シンプルに、法人から個人に1,000万円あげれば良いんじゃないの?」と思う人がいるかもしれません。

しかしそのようにすると、個人の年収が急激に上がってしまい、納める税金が高くなってしまいます。

給料として渡すのではなく、保険として渡すことで、少ない税負担で法人から個人にお金を移せる仕組みになっているワケです。

金融庁は当該保険商品を巡って、保険本来の趣旨から逸脱していることを理由に、マニュライフ生命に業務改善命令を出しました。

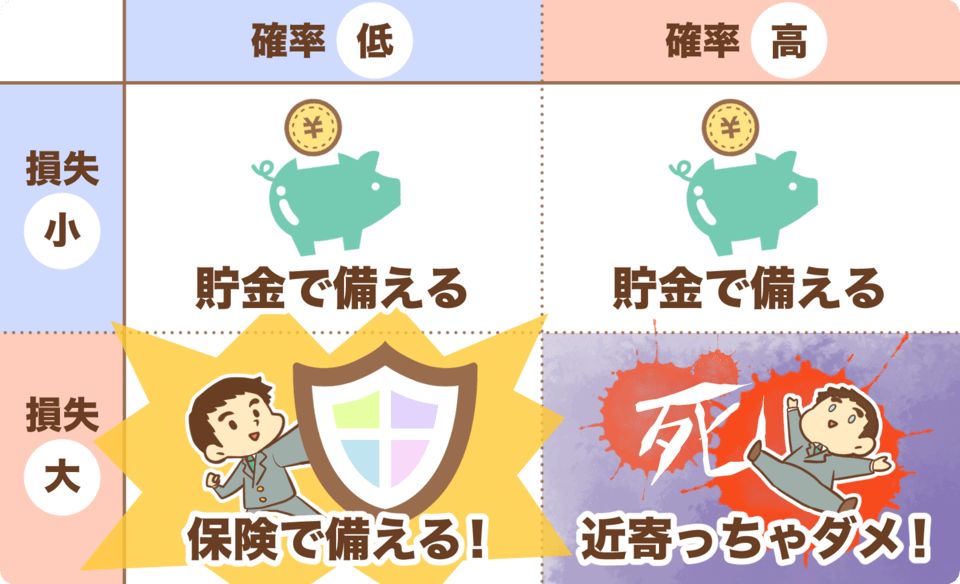

本来保険は、以下のイメージ図のように、起きる確率は低いが、起きてしまうと人生が台無しになるようなリスクに備えるためのものです。

つまり、今回紹介した事例のような、節税のための保険は保険本来の趣旨とはズレているワケです。

節税保険が全部ダメだとは言いませんが、このような保険商品にこだわるばかりに、以下のようなケースに陥る人は少なくありません。

- 投資に回すためのお金が無くなった

- 手元に自由に使えるお金が無くなった

- 自分以上に保険会社を儲けさせていただけだった

節税を目的にした保険は、本質的ではないということは理解しておきましょう。

本質的ではないところにこだわりすぎる人は、基本的にはお金の神様に愛されません。

ニュース⑨:「不振のアクティブ投信、8割が大手の商品 金融庁が監視」

9つ目のニュースは、2022年7月11日の日本経済新聞から、「不振のアクティブ投信、8割が大手の商品 金融庁が監視」です。

アクティブファンドがグダグダの状態というニュースです。

投資信託は、大きく以下の2種類に分かれます。

→ 日経平均株価やS&P500などの指数への連動を目指すファンド

→ 指数を上回ることを目指すファンド

しかし、実際はアクティブファンドの方がインデックスファンドよりも高リターンというワケではありません。

インデックスファンドの基本については、過去の記事でも詳しく解説しています。

金融庁は、以下の条件に当てはまる444本のアクティブファンドを、統計的に分析しました。

ファンドの条件

- 条件①:国内ファンド(約6,000本)

- 条件②:2022年3月末時点に存在

- 条件③:2002年からの20年間で4年以上の運用実績

調査結果

- 結果①:インデックスファンドを上回ったものは35本(全体の7.9%)

- 結果②:インデックスファンドを下回ったのは32本

- 結果③:残りの8割強はプラスでもマイナスでもない

この統計調査に限って言えば、インデックスファンドより良い成績をおさめられたアクティブファンドは、全体の7.9%しかなかったワケです。

しかもインデックスファンドの成績を下回った32本のうち、26本が国内大手の銀行・証券・保険傘下の資産運用会社のファンドでした。

運用結果が低迷する大手の商品が目立つことから、金融庁が状況をヒアリングをした結果、以下のグダグダな事実が明らかになりました。

- 他社との横並び意識で信託報酬を決定。

- コスト控除後の指標を社内で共有せず、成果の検証をしない。

- 比較対象とならない指標と比べて、儲かっていると誤認していた。

中には優秀なファンドもあるので、 全てのアクティブファンドがダメだと言っているのではありません。

しかし、コストの高さや実際の勝率などを考えると、報われにくい投資と言えるでしょう。

皆さんには、アクティブファンドに目移りすることなく、低コストで広く分散されたインデックスファンドへの投資を続けることをおすすめします。

まとめ:2022年7月版のお金のニュースを振り返ろう

今回は、2022年7月版のお金のニュース9本を解説しました。

- 「巨額投資トラブルのTKO木本武宏 運用託した投資家を刑事告訴も『まんまとはめられた』」

- 「年金運用10.1兆円の黒字、GPIFの21年度」

- 「将来の年金、アプリで把握 資産形成へ助言受けやすく」

- 「副業の平均月収10~40万円が4割 パーソル系、初の調査」

- 「世界の人口増1%割れ 戦後成長の支え、転機に」

- 「REITに15年ぶり業務停止命令、不動産市況に悪化のサイン」

- 「海外旅行中の治療費 健康保険が『国内相応額』を負担」

- 「節税保険、マニュライフ生命に業務改善命令 金融庁」

- 「不振のアクティブ投信、8割が大手の商品 金融庁が監視」

お笑いタレント、TKOの木本氏が7億円規模の投資トラブルを起こしたというニュースです。

2つの成功原則が真逆という点を、しっかりと頭に入れておきましょう。

→ 基本、人を通じて、「ここだけの話」を手に入れる。

→ 基本、人を介さず、「オープンな情報」を活用する。

私たちの年金はとても良く運用されているというニュースです。

年金運用は、以下のようにしっかりと収益が積み上げられています。

- 年間成績は10兆925億円の黒字(収益率は +5.42%)

- 黒字は2年連続

- 2022年3月末時点の運用資産は約197兆円

- 運用を始めた2001年度からの累積収益額は約105兆円(収益率は +3.69%)

将来受け取れる年金額をアプリで把握できるようになるというニュースです。

年金の試算に必要なデータやプログラムを持っていた厚生労働省が、情報を民間に一般開放することになりました。

これにより、民間事業者が国民の年金を試算できるようになるワケです。

これからはフィンテックの時代なので、ITの力を借りて将来の年金額をタイムリーに自動算定していきましょう。

副業している人の7割以上が、月5万円以上稼いでいるというニュースです。

今回紹介した調査によると、3人に1人は副業をしており、「副業はめずらしくない。」「副業をしているのが普通。」というレベルになっています。

また、約7割の人は月5万円以上稼いでいるという結果も出ており、人生が大きく変わるきっかけになっている人も多いことが分かりました。

世界人口の年間増加率が、1950年以降で初めて1%を割り込み最低になったというニュースです。

1950年には、人口は約20億人強で人口増加率は2%ほどでしたが、2020年には約80億人弱にまで成長し、人口増加率は1%に鈍化しています。

そして今から約60年後の2086年に、人口は104億人となりピークを迎えるという予測です。

人口減少のニュースを聞き、インデックス投資に対して不安になる人がいるかもしれませんが、人口のピークを迎えるまでには後60年以上もあります。

未来に向けた資産運用について、まだまだ投資で勝ちやすい期間が続くと考えていきましょう。

J-REITの運用会社が、金融庁にこっぴどく怒られたというニュースです。

- 誰が怒られた?

→ エスコンアセットマネジメント。

- なぜ怒られた?

→ 親会社の持つ不動産を、高値で買おうとしたため。

- どうなった?

→ 3カ月間の業務停止になり、業務改善命令も受けた。

- REIT市場では、いつ以来の不祥事?

→ 2007年以来15年ぶりの不祥事。

J-REITはもともと利益相反が起こりやすいと指摘されてきましたが、今回それが現実化してしまったというワケです。

J-REITへの投資は悪くはありませんが、今回のような懸念点もあるので、投資比率が高くなりすぎないように注意しましょう。

海外旅行中の医療費も、公的保険で一部カバーされるというニュースです。

日本の公的保険は優秀で、海外旅行・海外赴任中の急な病気や怪我などに対する医療費にもある程度機能してくれます。

治療を受けた人:日本での治療について医療費の3割が自己負担となる現役世代

- 海外の医療機関で治療費15万円を支払った。

- 仮に日本で治療を受けていたとしたら、治療費は10万円の見込み。

→ 上記のケースでは、10万円 × 7割 = 7万円が支給される。

公的保険に関する正しい知識は、数十万円・数百万円レベルの価値があります。

使える知識をどんどん積み上げていきましょう。

度を超えた節税保険に関して、マニュライフ生命が怒られたというニュースです。

マニュライフ生命の「名義変更プラン」という、経営者や役員のための節税商品が、金融庁から業務改善命令を出される原因となりました。

保険は本来節税のために存在しているものではないので、本質的にものごとを考える目線を常に持っておきましょう。

アクティブファンドがグダグダの状態というニュースです。

投資信託は、大きく以下の2種類に分かれます。

→ 日経平均株価やS&P500などの指数への連動を目指すファンド

→ 指数を上回ることを目指すファンド

一見アクティブファンドの方がインデックスファンドよりも優れているように思えるかもしれません。

しかし、実際はアクティブファンドの方がインデックスファンドよりも高リターンというワケではありません。

コストや実際の勝率などを考えると、アクティブファンドよりもインデックスファンドへの投資をおすすめします。

以上、2022年7月版のお金のニュースを振り返りました。

2022年のお金のニュース記事を全て読んでいれば、すでに61本のニュースノックを受けたことになります。

全ての球を取りに行っている人は、間違いなくお金に強くなっているでしょう。

自分が「当たり前」だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」というように、変わっているのではないでしょうか。

では、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果に繋がっていくことを願っています。

以上、こぱんでした!

▼「守る力を伸ばしたい!」という人に読んで欲しい記事がこちら!

▼「インデックス投資家の強みについて知りたい!」という人に読んで欲しい記事がこちら!

▼「資産管理をしっかりしたい!」という人に読んで欲しい記事がこちら!

▼「自分に必要な保険について知りたい!」という人に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!