こんにちは、こぱんです!

資産運用のために投資を始めたい!という人から、

「個別株は難しいけど、どんなファンドを選べば良いかもわからない…。」

「初心者だからぼったくり投資信託に投資してしまわないか不安…。」

という声をよく聞きます。

ぼったくり投資信託・ファンドを掴まされないための注意点は下記の3つです。

- 新商品に手を出さない

- ランキングを参考にしすぎない

- 金融機関がリストアップしたおすすめファンドから買わない(人から買わない)

というわけで今回は、

- ぼったくりファンドに投資しないための「3つの注意点と理由」

- 騙されないための投資の心得

を解説していきます!

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:ハズレ投信 見分け方

目次

解説動画:【初心者向け】ぼったくり投資信託を掴まされない3つのポイント

このブログの内容は下記の動画でも解説しています!

ぼったくり投資信託を掴まされない3つのポイント

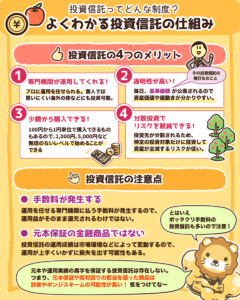

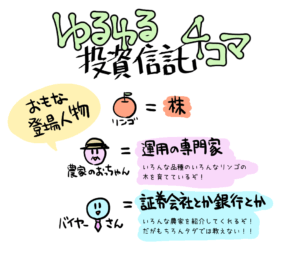

まずはじめに、投資信託(ファンド)について説明します。

投資信託とは、「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家(ファンドマネージャー)が株式や債券などに投資・運用する商品」です。

投資信託に投資することで、その資金運用をプロに任せることができるので、投資初心者でも始めやすいのが特徴です。

そんな投資初心者が「投資信託を選ぶ際に注意すべきポイント」は3つです。

- 新商品に手を出さない

- ランキングを参考にしすぎない

- 金融機関がリストアップしたおすすめファンドから買わない(人から買わない)

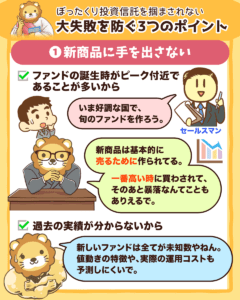

①新商品に手を出さない

新商品には手を出さない方が無難です。

理由としては、下記が挙げられます。

- ファンドの誕生時がピーク付近であることが多い

- 過去の実績が分からない

新商品は、基本的に「売るために」作られています。

ファンドを設計している人たちは、セールスマンがセールスしやすいように「旬の商品」を作っているのです。

- 日本株が好調なら、日本株ファンドを作るし

- 米国株が好調なら、米国株ファンドを作るし

- 新興国株が好調なら、新興国ファンドを作る

つまり、ファンドが新規に作られたときが、すでに「好調のピーク」であることが多いのです。

新しく作られたファンドは、実績がありません。

長く運用されている伝統的なファンドであれば、

- どんな経済イベントがあると、どんな値動きをするのか?

- ムダな運用コストをかけていないか?

- ちゃんと実績を出して、より多くのお金をファンドに集められたか?

といった、投資すべきかを判断するための重要なポイントを見定めることができます。

一方で、新規設定されたファンドは何もかも未知数です。

投資して良いのか、ダメなのか、素人が判断するのは難しいものになっています。

国内で10名程度しかいない「ファンドアナリスト」の肩書を持つ篠田氏(楽天証券経済研究所のファンドアナリスト)も、「発売開始から少なくとも3年以上経過してない商品は、買うべきかどうか正しい判断ができない」と言っています。

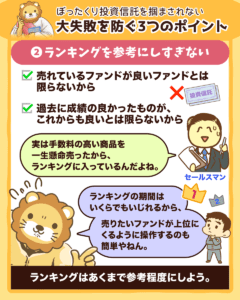

②ランキングを参考にしすぎない

ランキングを参考にしすぎてはいけません。

特に、下記のようなランキングを参考にするのは避けた方が良いです。

- 売れ筋ランキング

- 成績の良かったファンドランキング

みんなは何を買っているか?売れ筋は?というのは気になるかもしれませんが、投資の世界ではこれらを気にしても上手くいきません。

理由はとしては、

- 売れているファンドが良いファンドとは限らない

- 過去に成績の良かったものが、これからも良いとは限らない

ので、参考にする余地が少ないという点が挙げられます。

ファンドの販売会社は、とにかく自分たちが売りたい商品のために人件費・広告費をたっぷりかけてセールスします。

要するに、「良いファンドだから売れ筋ランキング上位に入った」のではなく、「一生懸命売ったから売れ筋ランキング上位に入った」だけなのです。

また、金融機関が一生懸命売りたいファンドには手数料マシマシのぼったくりファンドも多く存在します。

そもそも、過去に成績の良かったファンドがこれからも好成績を残すとも限りません。

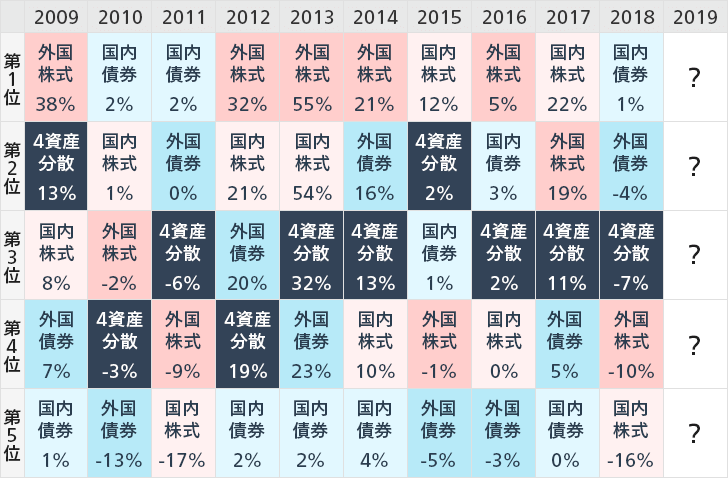

成績の良い資産というのは、毎年入れ替わっていきます。

例えば、日本株は2011年はビリでしたが、2015年にはトップの成績をおさめています。

(出典:マネックスより)

去年成績の良かったファンドが、「今年も一番成績が良くて、そして来年も一番成績が良い」ということは、ほとんどありません。

むしろ今年成績の良かったものは、来年は成績がイマイチになるという傾向があります。

リターンの良かったものばかりに投資し続けるのは、投資必敗法(必ず負ける)のひとつです。

つい気にしてしまいがちな

- 売れ筋ランキング

- 成績の良かったファンドランキング

なども、ほとんどアテにならないのです。

そもそも、このランキングの"期間"というのは、いくらでも好きにいじることができます。

自分たちの売りたいファンドが上位にくるように操作することも簡単なのです。

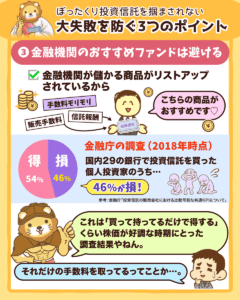

③金融機関がリストアップしたおすすめファンドから買わない(人から買わない)

金融機関のセレクションから選んではいけません。

投資初心者だとわかれば、銀行員が悪〜い顔をして

「当社が厳選したこのセレクションの中からお選びください!」

「今最も人気のあるこれらのファンドの中からお選びください!」

と買わせたい商品をおすすめしてきます。

販売手数料3%、信託報酬2%のような、ぼったくりレベルの高い手数料も当たり前です。

例えば、上記の手数料で100万円のファンドを買うと

- その瞬間に3万円の手数料を取られて

- それから毎年2万円の運用手数料を取られ続ける

まさにぼったくりファンドとなっています。

金融機関がおすすめするファンドで儲かるのは、金融機関です。

銀行窓口の担当者も、上から言われたおすすめ商品を売るために必死に営業をしています。

金融機関の取り扱う商品は、そのほとんどが資産を失うだけの「ぼったくり商品」だと言っても過言ではありません。

実際、金融庁の調査によると「国内29の銀行で投資信託を買った個人投資家のうち、46%が損している」そうです。

ここ最近は株価が好調だったにも関わらず、銀行から投資信託を買った人の約半数が損しているということになります。

このような銀行の販売スタイルは金融庁も認めておらず、銀行は常に金融庁から睨まれている状況です。

そういった流れを受け、最近の銀行では販売スタイルを見直し、

- ファンドの販売ノルマを廃止したり

- 回転売買(手数料の高いファンドを何回も買わせること)をやめさせたり

ただ自分たちの利益のために投資信託を売るのではなく、「顧客の利益優先」へと舵を切り始めているそうです。

まとめ:資産を失うリスクをしっかり回避しよう

証券会社とファンド選びに気をつけよう

これから資産運用デビューをしよう!という投資初心者がファンドを選ぶとき、「これだけは気をつけてほしい」のが下記の3つです。

- 新商品に手を出さない

- 売れ筋ランキング、成績ランキングを参考にアテにしすぎない

- 金融機関がリストアップしたおすすめファンドから買わない

投資信託に投資するのであれば、つみたてNISAやiDeCoの対象になっているファンドがオススメです。

- 6000以上ある投資信託中から、厳しい条件で100本程度に厳選されており

- 良心的・常識的なファンドが揃っている

ので、初心者でも失敗しにくいファンドが揃っています。

つみたてNISAやiDeCoの対象になってないようなファンドは、資産運用に慣れてきてからでOKです。

ネット証券を使うのが最良の手

資産運用にあたって金融機関の窓口に行く必要はまったくありません。

銀行に限らず、投資商品を人の手から買っても幸せにはなれません。

- 銀行の窓口

- 対面販売の証券会社

- 貯蓄保険(ぼったくり投資信託)etc...

これらは投資初心者をカモにして、利益を得ています。

本当にまともで良い投資商品にたどり着くための扉は、ネット証券にあります。

ただ、対面で人からおすすめされた投資商品を購入するのは、最も良くない方法であると言えます。

投資で資産を増やすための第一ステップは、資産を人にとられないようにすることです。

すすめられるがままに、高額な手数料のかかるぼったくり商品を購入しても、大切な資産を失っていくだけです。

以上、こぱんでした!

投資を始めるなら楽天証券、SBI証券がオススメです!

▼投資の始め方については下記も合わせてご覧ください!