こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」について情報発信しています。

▼図解:増やす力

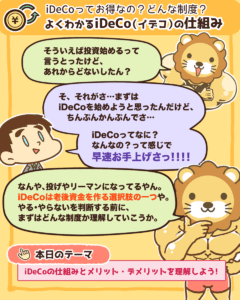

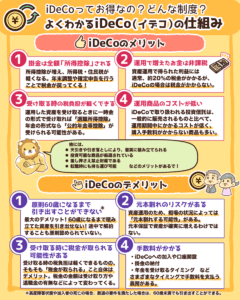

増やす力を伸ばす手段の一つとして、リベ大ではiDeCo(イデコ)を使った資産運用を過去動画・記事で解説しています。

▼図解:よくわかるiDeCo(イデコ)の仕組み

関連動画

→ 【2022年からほぼ全員対象】iDeCoは老後資金問題の解決策になるのか?よくある質問6つに回答(アニメ動画)

老後の年金が不安という悩みを抱える日本人にとって、救世主になるのがiDeCoです。

iDeCoを使えば、1,000万円~2,000万円の老後資金を準備することは、決して不可能ではありません。

なぜならiDeCoは、老後資金、いわゆる「じぶん年金」を作るにはピッタリの優遇制度と言えるからです。

- 掛け金を積めば積むほど節税になる

- 資産運用で儲けた利益は非課税

しかし、原則60歳以降に受け取りを開始できるiDeCoでは、受け取り方を間違えると、税金で大きく損してしまいます。

人によっては、100万円~200万円もの大金を損する可能性があるでしょう。

仮にiDeCoを利用し全世界株や米国株に投資して、60歳時点で資産価値が大きく増えたとしても、そこで終わりではありません。

資産価値の上昇に喜ぶだけではなく、税金をおさえて、現金を受け取るところまで考える必要もあります。

そこで、今回の記事ではiDeCoの受け取りについて、以下の4つを解説します。

- 実は知らないiDeCoの3つの給付条件

- iDeCoの3つの受け取り方

- iDeCoの老齢給付金で税金を最安にする方法

- 「賢く」受け取る3要素

iDeCoの受け取りに特化した解説記事は珍しいので、有料級の情報と言えるでしょう。

目次

解説動画:【有料級】複雑怪奇のiDeCoで「賢くお金を受け取る方法」を完全解説

このブログの内容は下記の動画でも解説しています!

実は知らないiDeCoの3つの給付条件

皆さんは、iDeCoで貯めた資産を、どんな時にお金として引き出せるかご存じでしょうか?

iDeCoには、3つの給付条件があります。

- 障害給付金

- 死亡一時金

- 老齢給付金

障害給付金は、病気やケガなどで障害を抱えたときに引き出せるお金です。

高度障害に該当する以下のような場合、60歳前でも引き出せます。

- 障害基礎年金(1~2級)を受け取っている。

- 身体障害者手帳(1~3級)の交付を受ける。

- 療育手帳(重度)の交付を受ける。

- 精神障害者保健福祉手帳(1~2級)の交付を受ける。

60歳前でも、高度障害に該当すれば受け取れる事実は、おさえておきましょう。

死亡一時金は、加入している本人が死んでしまったときに、遺族が受け取れるお金です。

以下の人が請求すれば、受け取れます。

- 妻・夫

- 子ども

- 両親

- 孫

- 祖父母

- 兄弟・姉妹

老齢給付金とは、多くの人がイメージするであろう給付条件で、概要は以下の通りです。

- 原則、60~75歳の間の好きなときに受け取れる。

(2022年4月以前は60~70歳。制度改正により75歳までに拡大。) - 60歳時点で、積み立てや運用の期間が10年未満だと、受け取れる年齢が後ろ倒し。

国のスタンスとしても「iDeCoで老後に備よう」なので、iDeCoの受け取りは老後、というイメージを持つ人が多いかもしれません。

しかし、老齢給付以外にも、先ほど説明した障害給付金や死亡一時金が「もしもの備え」になるので、掛金の払い損にはならないでしょう。

もちろん、リスク資産に投資する場合はマイナスになることもありますが、15年~20年と長期投資できるなら、リスクを小さくできます。

なお、iDeCoの財産は、差し押さえ禁止です。(国税の滞納による差し押さえを除く。)

もし、自営業者や経営者が事業に失敗して借金を背負っても、iDeCoで作った財産を第三者に取り上げられることはありません。

つまり、iDeCoは超安全な資産の置き場所であり、おすすめな公的制度の1つと言えます。

iDeCoの3つの受け取り方

iDeCoで作った資産は、基本的に以下の3通りで受給できます。

- 年金

- 一時金(一括でお金を引き出す)

- 併給(年金と一時金の組み合わせ)

なお、年金として受け取る場合、5年~20年の間で均等額(例:毎月1万円ずつ)や、均等割合(例:貯まった資産額を毎月1%ずつ)が選べます。

また、商品の種類によっては、終身年金として受け取ることも可能です。

それでは具体的に、障害給付金、死亡一時金、老齢給付金それぞれどのスタイルで受け取るとおトクなのか見ていきましょう。

障害給付金は、年金や一時金、併給のいずれの方法で受け取っても、非課税です。

「障害というハンデを負っているのに、重い税金を課すのは良くない」と国が判断したルールと言えるでしょう。

死亡一時金は、その名の通り「一時金」としてのみ、受け取れます。

この時、みなし相続財産として、法定相続人1人つき500万円の非課税枠が使えます。

夫が死亡し、残された家族は妻1人子1人の場合

→ iDeCoは1,000万円(非課税枠500万円 × 2人)まで相続税はかからない。

※みなし相続財産(生命保険金や死亡退職金など)が他にない場合

死亡一時金の受け取り方は、一時金のみしか選べないため、皆さんが判断を誤って損するリスクは基本的にありません。

ただし、自動で振り込まれるものではなく、遺族が自分で請求しないともらえないので要注意です。

iDeCoの加入者が死亡してから3年以内に請求しないと、500万円 × 法定相続人分の非課税枠を利用できなくなります。

老齢給付金は受け取り方ごとに、所得の分類が異なります。

- 年金:雑所得

- 一時金:退職所得

- 併給:雑所得と退職所得の両方

老齢給付金の場合は、年金と一時金どちらで受け取るかで、税金の額が大きく変わります。

障害給付金や死亡一時金と違って、判断を誤ると、100万円~200万円もの大金を損する可能性もあります。

そこで、税金をなるべくおさえて受け取る方法を学んでいきましょう。

iDeCoの老齢給付金で税金を最安にする方法

最初に結論をお伝えします。

iDeCoを老齢給付金として税金を安くおさえながら受け取るには、以下の2段階の方法がおすすめです。

- 退職所得控除の範囲内で、一時金として受け取る。

- 残額があれば、公的年金控除の範囲内で、小分けに年金として受け取る。

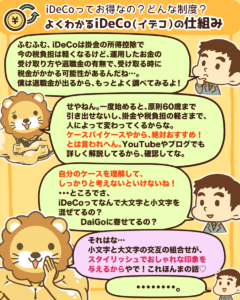

厳密には、iDeCoの受取額・加入年数、勤務先での退職金の有無・勤続年数、公的年金受給額などによって前提が違うので、その都度判断が必要です。

しかし、税金を最安におさえる基本的な考え方は、「退職所得控除をフルに使い切ること」、「公的年金控除を使い切ること」の2つです。

あらためて、老齢給付金の基本を整理します。

iDeCoは、掛金を拠出した時は所得控除になるので節税になりますが、お金を受け取る時は所得になるので課税の対象です。

しかし、iDeCoの受け取りには以下のような優遇制度があります。

- 一時金:退職所得扱いにできる(退職所得控除を認める)

- 年金:雑所得扱いにできる(公的年金控除を認める)

それぞれの控除について、順番に解説します。

退職所得控除

基本編:退職所得控除の概要

iDeCoを一時金として受け取ると、退職所得として扱われます。

退職所得には、退職所得控除という優遇制度があり、以下の金額を控除できます。

→ 勤続年数(iDeCoの場合は加入年数) × 40万円。

→ 20年を超えた1年につき、さらに70万円ずつ控除額が増える。

仮に、皆さんが20年かけてiDeCoで1,000万円の資産を作ったとします。

その場合、20年 × 40万円 = 800万円の所得控除が認められます。

もともと1,000万円に対して税金がかかるはずだったのに、iDeCoのおかげで800万円の所得控除が使えるため、200万円にしか税金がかからなくなるのです。

さらに言えば、退職所得は、退職所得控除を引いた後の金額に、1/2を掛けることになっています。

つまり、今回の例における最終的な課税所得は100万円(200万円 × 1/2)です。

上級編:勤務先からの退職金も考慮する場合

会社員や公務員の場合、自分で作ったiDeCoという老後資産の他に、勤務先からの退職金があるはずです。

なお、フリーランスは小規模企業共済に入っていれば、それが退職金扱いになります。

iDeCoと勤務先の退職金を同時に受け取ると、退職所得控除の枠を2回使えません。

しかし、受け取る順番と経過年数によっては、退職所得控除の枠を2回使えるのです。

例:55歳で勤務先から退職金を受け取って、75歳でiDeCoを受け取る。

例:60歳でiDeCoの一時金を受け取って、65歳で勤務先から退職金を受け取る。

上記以外の場合は、1つの退職所得控除枠をiDeCoと退職金で共有してしまうため、2回使えません。

公的年金等控除

先ほどのケースのように、iDeCoの一時金が1,000万円で退職所得控除の800万円を上回っている場合、「節税効果はあるけれど、課税もされるのか…」と感じた人がいるかもしれません。

そんな時は、公的年金等控除を選択肢の一つに考えてみましょう。

iDeCoを年金として受け取る場合、雑所得扱いになります。

退職所得に、退職所得控除が認められているように、雑所得にも公的年金等控除が認められています。

- 65歳未満:年額60万円までの年金が非課税

- 65歳以上:年額110万円までの年金が非課税

65歳以上から受給できる国民年金は満額で約80万円なので、iDeCoの受取額を年額30万円未満にすれば、合計で年額110万円におさまります。

一方で、厚生年金に加入している会社員や公務員は、国民年金と厚生年金で平均受給額が年額約170万円あるので、iDeCoを年金として受け取ると課税される人が多いでしょう。

▼図解:公的年金の受給額ってどれぐらい?

そのため年金が年110万円を超える場合は、iDeCoを全額一時金として受け取り、退職所得控除のみを使用して、素直に一部を課税対象にした方が良いかもしれません。

iDeCoの老齢給付金で税金を最安にする方法のまとめ

税金をなるべくおさえてiDeCoを受け取る方法は、以下の2つです。

- 退職所得控除の範囲内で、一時金として受け取る。

- 残額があれば、公的年金控除の範囲内で小分けにして、年金として受け取る。

また、以下の数字はどれも重要なので、しっかり把握しておきましょう。

退職所得控除の計算方法

- 20年以内:勤続年数 × 40万円/年

- 20年超:800万円 + 70万円/年 × (勤続年数ー20年)

必要な経過年数

- 勤務先の退職金の後に、iDeCoを受け取る場合:20年

- iDeCoの後に、勤務先の退職金を受け取る場合:5年

公的年金等控除

- 65歳未満は年額60万円

- 65歳以上は年額110万円

受け取り方を間違えると、人によっては100万円~200万円も納税額が増えることもあるでしょう。

iDeCoを「賢く」受け取る3要素

賢い受け取り方を決めるには、以下の3つの要素を総合的に考える必要があります。

- 税金(ここまで解説した内容)

- iDeCo口座にかかる複数の手数料

- iDeCo口座の運用利回り

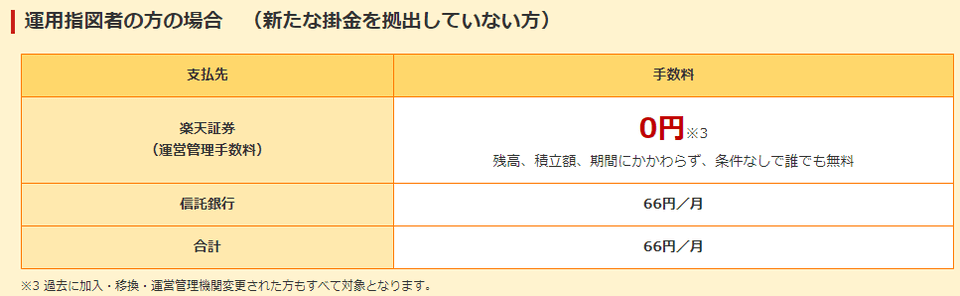

iDeCo口座にかかる複数の手数料

実は、iDeCo口座で運用を続けるにも、お金を引き出すにも、複数の手数料がかかります。

今回はその中でも、以下の2つが重要なポイントです。

- 口座管理手数料

- 給付事務手数料

iDeCo口座にお金が残っている間は、基本的に口座管理手数料がかかります。

例えば、60歳受け取りと75歳受け取りでは、口座管理手数料がかかる期間が15年 = 180カ月違います。

口座管理手数料の観点では、早く受け取った方がおトクです。

ちなみに口座管理手数料は、どこの金融機関でiDeCo口座を開設しているかによって異なり、15年間で約1万円~約9万円まで幅があります。

リベ大がおすすめしている楽天証券の口座管理手数料は、新たな掛金を拠出していない運用指図者の場合、11,888円(66円 × 12カ月 × 15年)と低いです。

同様に、SBI証券の口座管理手数料も、楽天証券と同じ11,888円(66円 × 12カ月 × 15年)です。

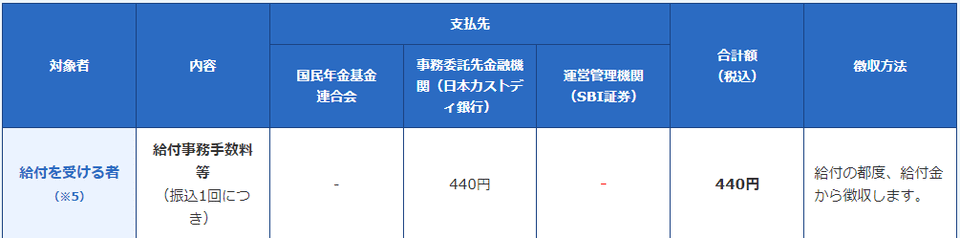

iDeCo口座からお金を引き出すたびにかかる手数料として、給付事務手数料があります。

リベ大がおすすめしている楽天証券やSBI証券はどちらも440円と、iDeCoを扱う多くの金融機関と同じです。

1回あたりの金額は税込440円

- 一時金受け取りなら1回分のみ(税込440円)

- 年6回 × 20年の年金受取なら120回分(税込52,800円)

給付事務手数料の観点では、一時金受け取りがおトクです。

リベ大で一貫してお伝えし続けている通り、賢くお金と付き合いたい人にとって、ムダな手数料は大敵です。

「440円だから気にしなくていいや」と甘くみることなく、手数料まで含めて、トータルで良い判断をしていきましょう。

iDeCo口座の運用利回り

賢い受け取り方のポイントとして、運用利回りについてお話しします。

受け取り方の話ばっかり聞いてたから忘れてたよ。

iDeCoの特長は、値上がり益や配当金など資産運用における利益が、非課税になることです。

これは60歳以降でも、年金受け取り後でも変わりません。

つまり、どう受け取るのがおトクかを考えるには、「60歳以降どんな利回りで資産運用できるか?」によって変わってきます。

例えば、以下の人は、iDeCoの取り崩しは後回しにするのがおすすめです。

運用益が課税される口座で運用するのと、非課税のiDeCo口座で運用するという二択なら、非課税の方がおトクだからです。

一方で、60歳時点で住宅ローンやカードローンなど借入金が残っている人は、早めに一時金を受け取って、借入金を返済するという選択肢もあります。

借入金の金利が、iDeCo口座の運用利回りより高いなら、早期返済がおトクになります。

「賢く」受け取る3要素のまとめと補足

トータルで「賢く」受け取るには、3つを考慮する必要があります。

- 受け取り方で異なる税金。

- 受け取り方で異なる手数料。

- 受け取るまでの間に得られる運用益と、それに対する税金。

iDeCoの受け取り方は人によって正解が違うので、高難度の卒業試験と言えるでしょう。

もし、iDeCoの受け取り方についてアドバイスが欲しい人は、ぜひリベ大のオンラインコミュニティ「リベシティ」で相談してみてください。

最後に補足として、上記3つのほかに、重要な指針となるライフスタイルについてお話しします。

人は、節税金額や資産額を最大にするために生きているわけではありません。

多少税金が増えても、資産効率が悪くなっても、「このタイミングでお金を使いたい!」という人生設計は大切にすべきです。

リベ大では、お金をメインに扱っているブログなので、基本的にはお金で損をしないことに重きを置いて解説しています。

しかし、皆さんがお金の知識を十分に学び、資産効率が多少悪くなっても、納得したうえでライフスタイルを重視したお金の使い方ができるなら、とても良いことだとリベ大は考えています。

まとめ:iDeCoの賢い受け取り方を知り、人生の選択肢を広げよう

今回の記事では、iDeCoの受け取り方をテーマに、以下の4つを解説しました。

- 実は知らないiDeCoの3つの給付条件

- iDeCoの3つの受け取り方

- iDeCoの老齢給付金で税金を最安にする方法

- 「賢く」受け取る3要素

iDeCoの給付条件には、以下の3つがあります。

- 老齢給付金:60歳以降

- 障害給付金:障害を負った時

- 死亡一時金:死亡した時

「iDeCo=老齢給付金」というイメージを持つ人も多いかもしれませんが、他にも障害給付金と死亡一時金としても受け取れることは、理解しておきましょう。

iDeCoの受け取り方には、以下の3つがあります。

- 年金

- 一時金(一括でお金を引き出す)

- 併給(年金と一時金の組み合わせ)

障害給付金と死亡一時金については、非課税額や受け取り方などの選択肢が限られています。

そのため、判断ミスで損をする可能性は低いでしょう。

→ どんなパターンの受け取り方をしても全て非課税。

→ 一時金でしか受け取れず、法定相続人分に応じた非課税額。

なお、死亡一時金については、iDeCoの加入者が死亡してから3年以内に請求しないと、500万円 × 法定相続人分の非課税枠を利用できなくなります。

iDeCoに加入している人は、もしものことがあったら3年以内にiDeCoの死亡一時金の請求するよう、家族に伝えておきましょう。

一方で、老齢給付は受け取り方によって、大きく税金が変わってきます。

老齢給付金の受け取りで、税金を最安にする考え方は以下の通りです。

- 「勤務先退職金」と「iDeCo一時金」の受け取り時期を調整して、退職所得控除を2回使うことで、枠を使い切る。

- 残額があれば、公的年金控除の範囲内で小分けにして、年金として受け取る。

また、以下の数字はどれも重要なので、しっかり把握しておきましょう。

退職所得控除の計算方法

- 20年以内:勤続年数 × 40万円/年

- 20年超:800万円 + 70万円/年 × (勤続年数ー20年)

必要な経過年数

- 勤務先の退職金の後に、iDeCoを受け取る場合:20年

- iDeCoの後に、勤務先の退職金を受け取る場合:5年

公的年金等控除

- 65歳未満は年額60万円

- 65歳以上は年額110万円

賢い受け取り方を考える際には、次の3つの要素を総合的に見る必要があります。

- 受け取り方で異なる税金。

- 受け取り方で異なる手数料。

- 受け取るまでの間に得られる運用益と、それに対する税金。

以上が、奥が深いiDeCoの受け取り方のお話でした。

税金から運用、そして人生の価値観まで、広い知識が求められるテーマです。

税制は頻繁に変わるため、10年後、20年後も今と同じという想定は現実的ではありません。

だからこそ、iDeCoの制度改正は常に監視しておく必要があります。

今回の記事で考え方を学んだら、最新の情報収集を怠らないようにして、いつかは来るiDeCo解約日に備えましょう。

ちなみに、現時点でまだiDeCoに加入してない人は、本当におトクな制度なので、ぜひ検討してください。

リベ大としてはiDeCoも、楽天証券、SBI証券をおすすめしています。

以上、こぱんでした!

▼「老後資金ついてもっと学びたい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!