近年、FIREムーブメントがますます加速しており、アメリカやヨーロッパ、日本などで注目を集めています。

FIRE(ファイア)とは、以下4つの英単語の頭文字をとった言葉です。

- F:Financial(ファイナンシャル)

- I:Independence(インデペンデンス)

- R:Retire(リタイア)

- E:Early(アーリー)

FIは「経済的自立」、REは「早期リタイア(引退)」を意味します。

家賃収入や配当金などの資産所得だけで暮らせる状態になり、定年より早く会社をやめて早期リタイアしようというムーブメントです。

非常に魅力的なFIREですが、決してラクな道のりではありません。

10年~15年の期間でFIREを達成するには、収入の半分以上を貯蓄や投資に回す必要が場合によってはあり得るのです。

それが何年も続くのはツラいよ!

「FIREなんて自分には無理!」と感じる人は、少なくないでしょう。

そして「お金は使うからこそ意味がある!貯めてFIREする人生に魅力を全く感じない。」という価値観を持っている人もいるはずです。

そこで今回は、FIREの正反対に位置する脱FIREプラン「ほとんど貯金せずに一生安心して暮らしていく方法」を紹介します。

なお、先に結論から伝えると、貯めない生き方を実践する脱FIREプランの超重要ポイントは公的年金です。

脱FIREプランの超重要ポイントである公的年金を増やす3つの戦略

- 現役時代の年収を上げる

- 長く働く

- 年金の繰り下げ受給をする

独身や共働きなど6つのケース別の年金受給額

紹介する脱FIREプランを最大限に活用できれば、現役で働いたお金をガマンして貯めなくても、お金の不安を抱えることなく老後生活を過ごせるでしょう。

人には遅かれ早かれ仕事を引退する日が訪れますが、最速で引退を狙うFIREと限界ギリギリまで現役を貫く脱FIRE、この2つは両極端の世界です。

ぜひ、今回の記事でFIREとは真逆の考え方に触れてみてください。

FIREと脱FIREの考え方を知ることで、2つの間に存在する第3のプラン「自分だけの生き方」を見据えて行動できるようになるはずです。

なお、今回紹介する脱FIREの正反対の考え方であるFIREについて知りたい人は、以下の記事を参考にしてください。

今回の記事の内容は、田村正之氏の著書「人生100年時代の年金・イデコ・NISA戦略」を参考にしています。

公的年金の制度改正の知識や、人生100年時代を生きる上での活用方法など数多くのコツが分かる一冊なので、興味を持った人はぜひ読んでみてください。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:貯金しないで一生安心して暮らす方法

目次

解説動画:ほとんど貯金せずに「一生安心して暮らしていく方法」

このブログの内容は下記の動画でも解説しています!

公的年金制度のよくある誤解への回答

先述した通り、貯めない生き方の超重要ポイントは公的年金です。

公的年金の制度は、皆さんの想像以上に良くできています。

しかし「日本の公的年金制度は破綻している。年金を頼りに生きるのは無謀なのでは?」と考える人もいるのではないでしょうか。

年金制度は複雑なため、誤解が生じやすく様々な意見が飛び交うのは仕方ありません。

そこで、まずは公的年金制度への誤解を解いておきましょう。

公的年金制度のよくある3つの誤解と、誤解に対する回答は以下になります。

- 年金は将来もらえないだろう

- 年金の財源である積立金は近いうちに枯渇する

- インフレを考えると、お金の価値が落ちるので満足な金額にならない

受給額が少なくなったとしても、年金を将来1円も受け取れないことはありません。

厳しめに想定した場合でも、受給総額は2022年時点よりマイナス10%程度の水準です。

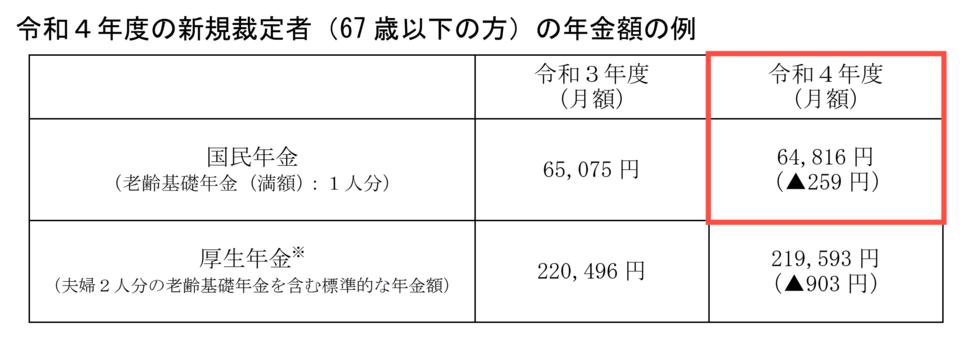

ちなみに、厚生労働省が公表している令和4年度モデル年金の受給額は、平均的な年収水準の会社に40年間勤めた片働き世帯の場合、夫婦2人で月額およそ22万円です。

(参考:厚生労働省「令和4年度の年金額改定について」、日本経済新聞出版「人生100年時代の年金・イデコ・NISA戦略」 より)

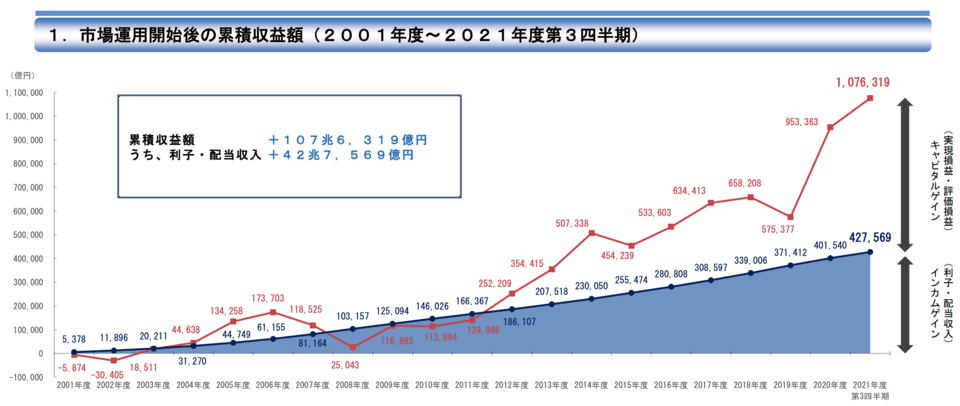

年金積立金の運用は好調で、運用資産額は約200兆円近くまで増えています。

さらに、年金積立金管理運用独立行政法人の「2021年度の運用状況」によると、2021年度第3四半期の時点で累積収益額は約107兆円です。

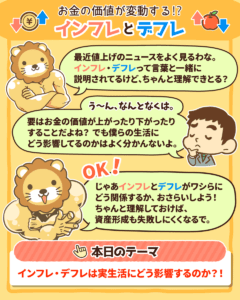

公的年金は、インフレに合わせて支給額がある程度増える仕組みになっています。

「唯一のインフレ対応型終身年金」が公的年金であり、民間企業では決して作れないレベルの保険です。

なお、物やサービスの価値が上昇し、お金の価値が相対的に下がるインフレについては以下の図解で分かりやすく解説しているので、ぜひ参考にしてください。

▼図解:インフレとデフレ

関連記事

→ 【2022年1月版】学長が選ぶ「お得」「トレンド」お金のニュースBest9

また「年金制度は少子高齢化で破綻する!」という意見も、よく耳にします。

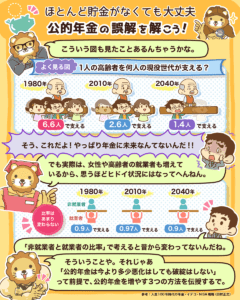

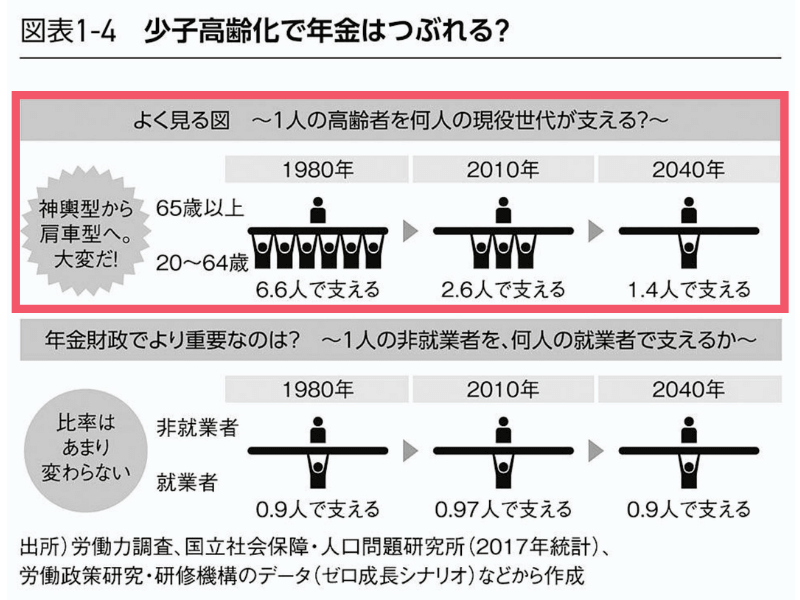

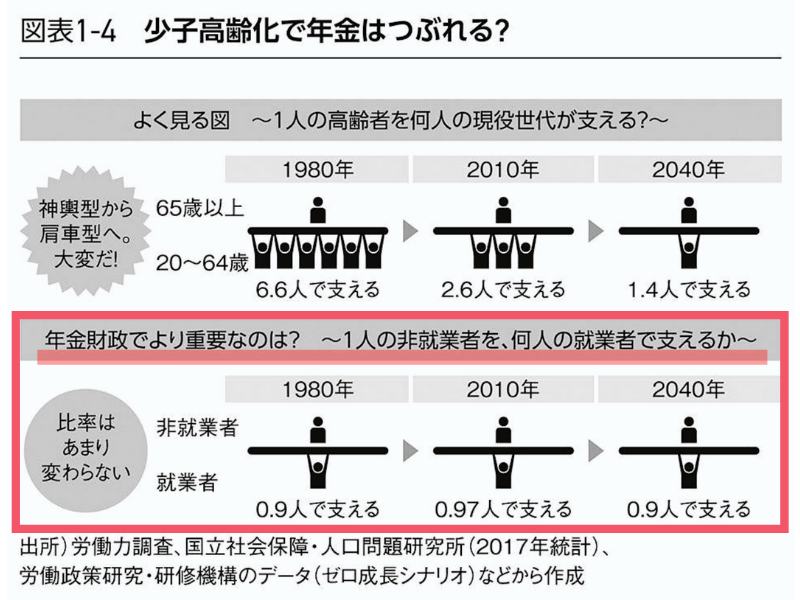

ここで、田村正之氏の著書「人生100年時代の年金・イデコ・NISA戦略」に掲載されている以下の図を見てみましょう。

上記の図によると、1980年ごろは1人の高齢者を6.6人で支え、2040年になると1人の高齢者を1.4人で支えるようになることが分かります。

そのため、高齢者と現役世代の比率データを見て、「年金制度が破綻するのでは?」と考えるのもムリはありません。

しかし、年金制度で重要なのは高齢者と現役世代の比率ではなく、図の下欄に掲載されている非就業者と就業者の比率なのです。

最近では女性や高齢者も労働に参加するようになり、就業者は増えています。

実は、1980年と2040年のデータを見ても「1人の非就業者を0.9人の就業者で支える」という比率は変わっていません。

もちろん、高齢者や女性の年収は一般的な男性の年収と差異はありますが、皆さんが考えるほど悪化していないのです。

さらに、少子高齢化や人口減少で永遠に悪くなり続ける印象を受ける年金制度ですが、2040年以降は年金受給者と現役世代のバランスが同じくらいになると見込まれています。

(参考:厚生労働省「2019(令和元)年財政検証結果レポート」より)

ここまでの話を踏まえ、以下2つの前提で次の章より解説していきます。

- 公的年金を最大限活用することで脱FIREが狙える

- 日本の公的年金制度は多少悪化しても破綻はしない

なお、国民年金と厚生年金の制度概要や、年金制度が破綻する可能性は低いと考えている理由については以下の記事でも詳しく解説しています。

公的年金を増やす3つの方法

公的年金の受給額は人によって異なります。

将来の受給額がいくらになるかは自分次第で、公的年金を増やす方法は基本的に以下の3つが挙げられます。

- ①現役時代の年収を上げる

- ②長く働く

- ③年金の繰り下げ受給をする

年金を増やす方法①:現役時代の年収を上げる

年金を増やす方法1つ目は、現役時代の年収を上げることです。

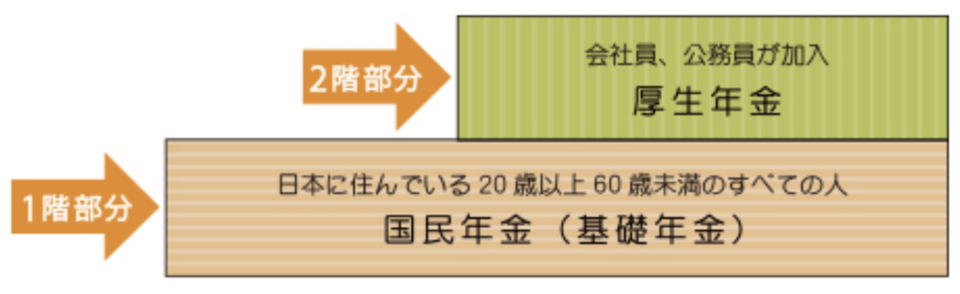

以下の図を参考に、公的年金制度について見ていきましょう。

1階部分:国民年金 → 基礎年金とも呼ばれ、20歳以上60歳未満の人が対象。会社員や自営業者、フリーランスなど働き方に関係なく加入する。

2階部分:厚生年金 → 会社員と公務員が対象で、勤めていれば20歳前でも加入する。

公的年金は国民年金と厚生年金の2階建ての制度となっています。

上記の表の1階部分である国民年金は、皆さんの年収が300万円でも1,000万円でも受給額は変わりません。

なお、令和4年度の国民年金の受給額は、満額で月額約6.5万円です。

一方で、厚生年金は収入が高いほど年金受給額は増えます。

ここで、厚生労働省が公表しているモデルケースを例に、年金受給額がどのくらいになるのか見ていきましょう。

前提条件

- 平均的な年収水準の会社に40年間勤める

- 年収は約490万円

年金受給額の内訳

- 国民年金:約6.5万円

- 厚生年金:約9万円

→ 年金受給額の合計:月額で約15.5万円(年額で約186万円)

(参考:厚生労働省「令和4年度の年金額改定について」より)

もし、皆さんが平均より3割高い年収水準の会社で働いた場合、厚生年金の受給額も約9万円から約11.7万円に3割増加します。

月額で約2.7万円のアップとなり、仮に65歳~94歳までの30年間を生活すると、総額で約970万円も受給額が増えるのです。

このため、年金の総受給額を考慮した場合、年収と貯蓄額が異なる以下の2人の家計実態は、ほぼ同じとなる計算になります。

公的年金の総受給額を考慮すると家計実態はほぼ同じになる

- 平均年収のAさん:65歳時点で1,000万円を貯蓄済み(年収は平均水準の約490万円)

- 高年収のBさん:65歳時点で貯蓄ゼロ(年収は平均より3割高い水準の約630万円)

※65歳~94歳までの30年間を生活した場合

収入を上げ、厚生年金分の受給額を増やせれば、貯金が少なくても老後資金を確保できる可能性が高まります。

したがって「自分で稼いだお金は貯めずに使いたい!」という価値観の人は、高所得のサラリーマンとして働き続ける選択肢を視野に入れてみましょう。

出世や転職など様々ある年収アップ方法の中で、最速の選択肢について以下の記事で解説しているので、ぜひ参考にしてください。

なお、一つ注意点として、厚生年金の受給額には上限があります。

月給を約65万円以上、賞与を約150万円以上に上げても、厚生年金の受給額は増えないので注意しましょう。

年金を増やす方法②:長く働く

年金を増やす方法2つ目は、長く働くことです。

国民年金の加入期間は20歳~60歳ですが、厚生年金は70歳まで加入できます。

そのため、60歳から70歳まで働き続け、厚生年金保険料を納め続けることにより、年金受給額を大きく増やすことが可能です。

例えば、年収360万円で60歳から10年間働くと、年金受給額の増加分は年額で約20万円、月額で約1.7万円増えます。

70歳になるまで働き、90歳まで年金を受け取ると仮定した場合、長く働くことで確保できる金額は以下の通りです。

前提条件

- 年収360万円で60歳から70歳まで働く。

- 厚生年金保険料をプラス10年間納め続ける。

- 90歳まで長生きして年金を受け取る。

60歳以降に確保できる金額

- 60歳~69歳:自分で働いて稼ぐお金 → 3,600万円(年収360万円 × 10年間)

- 70歳~90歳:年金受給額の増加分 → 約420万円(約20万円 × 21年間)

→ 60歳まで加入した分の年金に加え、合計で約4,000万円のお金を確保できる。

「自分で稼いだお金は、貯金せずに使って楽しみたい!」と考える人にとって、長く働くというのは最強の選択肢になり得るでしょう。

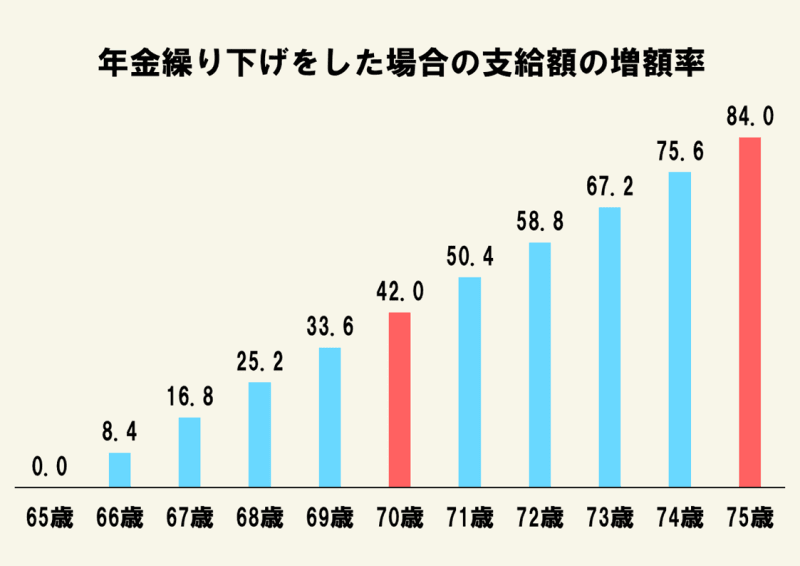

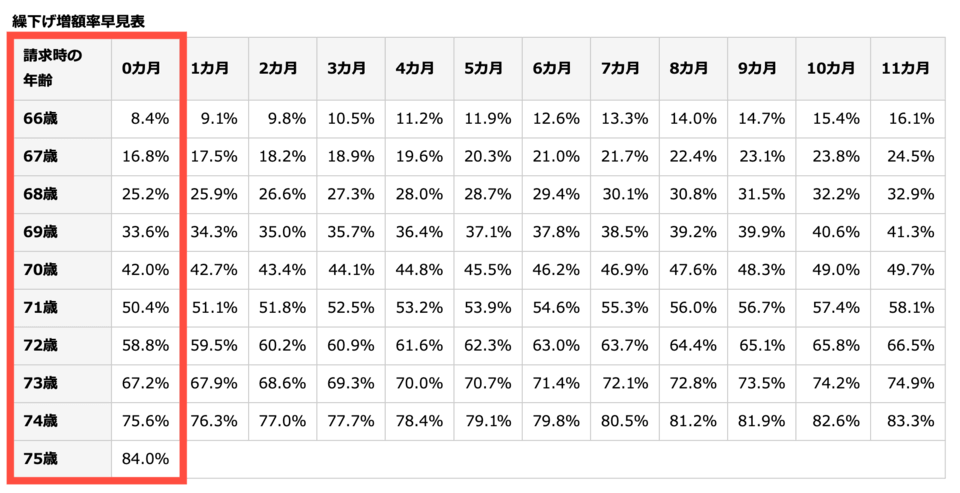

年金を増やす方法③:年金の繰り下げ受給をする

年金を増やす方法3つ目は、繰り下げ受給をすることです。

公的年金は、原則として65歳になると受給できるようになります。

しかし、あえて年金を70歳になるまで受け取らない選択もでき、これを「繰り下げ受給」と言います。

公的年金は、受け取りを遅らせるほど受給額が増える仕組みになっています。

図で見ると、以下のようなイメージです。

65歳時点の受給額を100%とすると、受給開始を1カ月遅らせるごとに、受給額は0.7%増えます。

つまり、70歳まで繰り下げると「0.7% × 60カ月 = 42%」も受給額が増えるのです。

もともとの受給額が月10万円なら、月14.2万円に増えるイメージです。

先述した通り、公的年金は終身年金のため、受給額アップの効果は一生涯続きます。

「稼いだ分は貯金せずに使いたいし、老後も不安なく生活したい。」という人にとって、終身年金は非常に心強いでしょう。

長寿化に伴い平均寿命は年々伸び続けており、厚生労働省「令和2年簡易生命表の概況」によると平均寿命は男性で81.64歳、女性で87.74歳です。

上記のデータを踏まえ、自分が82歳以上まで生きると想定し、繰り下げ受給を行う選択肢もあるというワケです。

また、年金法の改正により2022年4月から繰り下げ受給の年齢上限が75歳に延長され、繰り下げ増額率が最大42%から最大84%になります。

- 年金の受給開始を1年遅らせる(66歳):年金が8.4%増える

- 年金の受給開始を5年遅らせる(70歳):年金が42%増える

- 年金の受給開始を10年遅らせる(75歳):年金が84%増える(※2022年4月より)

なお、繰り下げ受給や2022年4月からの年金法の改正ポイントについて、以下の記事で詳しく解説しているので、ぜひ参考にしてください。

さて、公的年金を増やす3つの方法の情報をまとめると以下になります。

現役時代の年収を上げる

- 年収を上げるほど年金受給額は増える

- ただし厚生年金の受給額には上限がある(※月給を約65万円以上・賞与を約150万円以上に収入を上げても受給額は増えない)

長く働く

- 例:年収360万円で60歳から70歳まで働いた場合 → 年金受給額は年額で約20万円増える

年金の繰り下げ受給をする

- 例:受給を70歳まで遅らせた場合 → 年金受給額が42%アップする

- 2022年4月から繰り下げ受給の年齢上限が75歳に延長される(※年金受給額の増額割合が最大84%になる)

繰り返しになりますが、公的年金は増えた受給額の効果が一生涯続く終身年金です。

そのため、公的年金を増やす3つの方法をフル活用することは、脱FIRE、つまり貯めない生き方を実現できる可能性を秘めています。

そこで続いては、公的年金を増やす3つの方法を活用したパターンを含め「年金受給額はどのくらいになるのか?」をケース別に見ていきましょう。

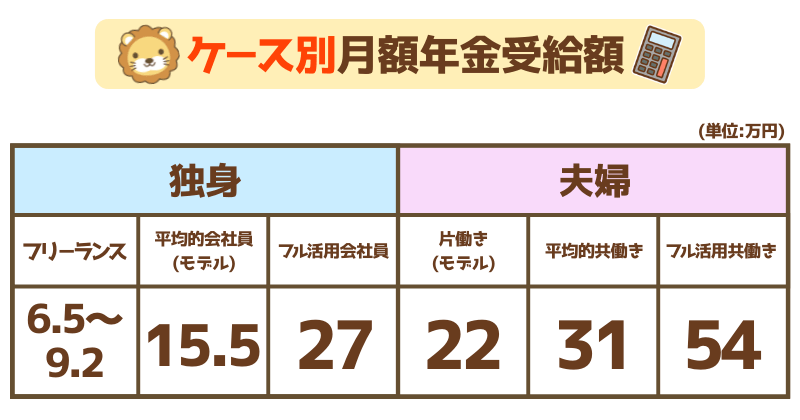

独身や共働きなど6つのケース別の年金受給額

独身や夫婦といった6つのケース別に、年金受給額の目安をそれぞれ解説していきます。

なお、この章でお伝えする年金受給額は全て概算のため、実際の受給額とぴったり一致するワケではありません。

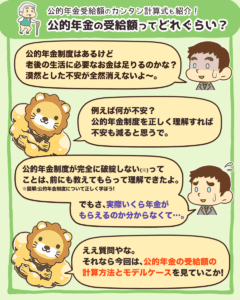

なお公的年金の受給額の計算方法について、以下の図解で分かりやすく解説しています。

自分の年金の受給額がおよそいくらになるのか把握したい人は、ぜひ参考にしてください。

▼図解:公的年金の受給額ってどれぐらい?

ケース①:独身でフリーランス

1つ目は独身でフリーランスのケースです。

フリーランスが加入するのは国民年金のみで、年金受給額は満額で月額およそ約6.5万円(年額で約78万円)となります。

国民年金の加入期間は20歳〜60歳なので、40年加入すればそれで上限となり、年収を上げても長く働いても受給額は変わりません。

例えば、70歳まで繰り下げ受給を行うと、年金受給額は月額で「6.5万円 × 142% = 約9.2万円」になります。

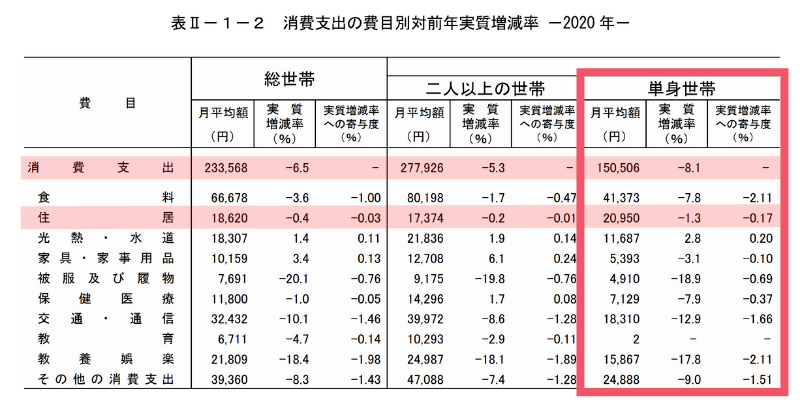

ここで、総務省統計局「令和2年家計調査報告書」より、単身者の生活費のデータを確認しておきましょう。

上記のデータによると、住居費を除いた単身者の生活費は月で約12.9万円です。

一方、75歳まで繰り下げ受給を行った場合、年金受給額は月額で「6.5万円 × 184% = 約12万円」になります。

ここまでの話を踏まえ、独身のフリーランスが貯めない生活を実践する場合、生活プランのイメージは以下の通りです。

- 75歳まで現役で働く。

- 年金受給開始までに、住宅ローンのない戸建てを手に入れておく。

→ マンションでない理由は、管理費や修繕積立金などのランニングコストを負担できるだけの資金がないため。

- 年金は繰り下げ受給を行い、75歳からは月額およそ12万円の年金を受給する。

- 老後は一般的な単身者と同じ水準の生活をする。

ケース②:独身で平均的な年収水準の会社員

2つ目は、独身で平均的な年収水準の会社員のケースです。

厚生労働省のデータを参考に以下の条件で見た場合、年金受給額は月額で約15.5万円になります。

前提条件

- 平均年収水準の会社に40年間勤める

- 年収は約490万円

年金受給額の内訳

- 国民年金:約6.5万円

- 厚生年金:約9万円

→ 年金受給額の合計:月額で約15.5万円(年額で約186万円)

(参考:厚生労働省「令和4年度の年金額改定について」より)

住居費を除いた生活費の約12.9万円はほぼ賄えそうですが、問題は年金の受給開始が65歳からという点です。

例えば、22歳で働き始めて40年後の62歳で引退し、65歳から受給開始となると62歳~64歳の3年間の生活費が不足します。

東京都産業労働局「中小企業の賃金・退職金事情(令和2年版)」によると、中小企業に勤務した場合でも、大卒と高卒の退職金平均は約1,000万円というデータがあります。

つまり、退職金を活用すれば年金受給開始までの生活費を補うのは十分可能なため、生活費を貯めておく必要はありません。

ここまでの話を踏まえ、独身で平均的な年収水準の会社員が貯めない生活を実践する場合、生活プランのイメージは以下になります。

- 年金受給開始までに、住宅ローンのない戸建てやマンションを手に入れておく。

→ マンションも可能な理由は、管理費や修繕積立金などのランニングコストを負担できるため。

- 年金受給開始までの生活費を補えるだけの退職金が支給される会社に勤める。

- 老後は月額およそ15.5万円の年金を受け取りながら、一般的な単身者と同じ水準の生活をする。

ケース③:独身で年金を増やす3つの方法をフル活用した会社員

3つ目は、独身で公的年金を増やす3つの方法をフル活用した会社員のケースです。

以下の条件で見た場合、年金受給額は月額で約27万円になります。

前提条件

- 平均より3割高い年収水準の会社に勤める

- 年収は約630万円

- 定年後も70歳まで働く

- 年金受給開始を70歳まで遅らせる(年金が42%増える)

年金受給額の内訳

- 国民年金:約9.2万円

- 厚生年金:約17.8万円

→ 年金受給額の合計:月額で約27万円(年額で約324万円)

上記の年金受給額から所得税や介護保険料などが引かれますが、手取り額で基本的な生活費と住居費は十分に賄えます。

ここで「親の介護費用や、もしもの時のケガや病気の医療費はどうするの?」と感じた人もいるかもしれません。

しかし、万が一のことを考える人は、元より貯蓄を考え行動しているはずです。

今回の記事は、貯蓄せずに老後生活を送りたい人に向けた内容のため、長生きリスク以外の不安に備えることは基本的に考慮していません。

とはいえ、今回のケースに該当する平均より3割高い年収水準で働いている人なら、退職金も手厚いと考えられます。

そのため、年金受給開始の70歳まで働く高所得のサラリーマンの場合、退職金をほとんど使わず手元に残すことも可能なのです。

ちなみに、厚生労働省「平成30年就労条件総合調査」によると、大企業に勤務する大卒の退職金平均額は約2,000万円です。

大企業に勤務している人は、一時金として十分な退職金が受け取れる可能性はあるでしょう。

ケース④:平均的な年収水準の会社員で片働き夫婦

4つ目は、平均的な年収水準の会社員で片働き夫婦のケースです。

厚生労働省が公表しているモデルケースによると、年金受給額は月額で約22万円になります。

前提条件

- 夫は平均年収水準の会社に40年間勤める

- 夫の年収は約490万円

- 妻は専業主婦

年金受給額の内訳

- 夫:約15.5万円(国民年金 + 厚生年金)

- 妻:約6.5万円(国民年金)

→ 年金受給額の合計:月額で約22万円(年額で約264万円)

(参考:厚生労働省「令和4年度の年金額改定について」より)

年金受給額については、2019年の老後2,000万円問題を受け、「ゆとりある暮らしをするには、年金が月額22万円では足りない!」と話題になりました。

ケース⑤:平均的な年収水準の会社員で共働き夫婦

5つ目は、平均的な年収水準の会社員で共働き夫婦のケースです。

以下の条件で見た場合、年金受給額は月額で約31万円になります。

前提条件

- 夫婦ともに平均年収水準の会社に勤める

- 夫婦ともに年収は約490万円

- 60歳で退職して65歳から年金受給を開始する

年金受給額の内訳

- 夫:約15.5万円(国民年金 + 厚生年金)

- 妻:約15.5万円(国民年金 + 厚生年金)

→ 年金受給額の合計:月額で約31万円(年額で約372万円)

月額およそ31万円の場合、年金より所得税や介護保険料などが引かれると、手取り額は約25万円〜27万円です。

ローンのない持ち家があるかどうかで生活水準は変動しますが、紹介しているモデルケースの中でも余裕のある生活を送れることに変わりはありません。

一般論として、現役時代に貯めない生活をしても問題はないでしょう。

ケース⑥:年金を増やす3つの方法をフル活用した共働き夫婦

6つ目は、公的年金を増やす3つの方法をフル活用した共働き夫婦のケースです。

以下の条件で見た場合、年金受給額は月額で約54万円になります。

前提条件

- 夫婦ともに平均より3割高い年収水準の会社に勤める

- 夫婦ともに年収は約630万円

- 夫婦ともに定年後も70歳まで働く

- 夫婦ともに年金受給開始を70歳まで遅らせる(年金が42%増える)

年金受給額の内訳

- 夫:約27万円(国民年金 + 厚生年金)

- 妻:約27万円(国民年金 + 厚生年金)

→ 年金受給額の合計:月額で約54万円(年額で約650万円)

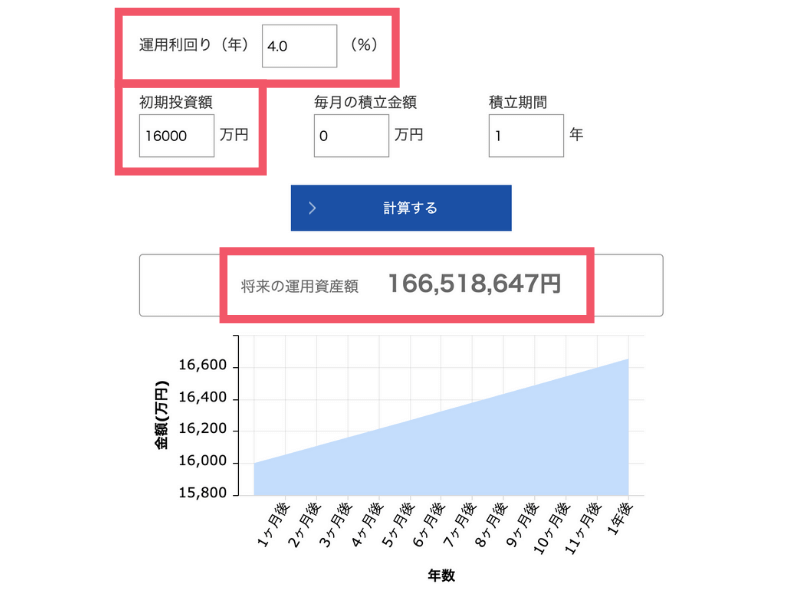

仮に、年間650万円もの不労所得を手に入れようとする場合、約1.6億円以上のお金を年利4%で運用し続ける必要があります。

つまり、70歳まで働いたパワーカップルには、約1.6億円の「隠れ資産」があるとも言い換えられます。

ただ、ここで唯一の問題は、貯めない生活をしているパワーカップルは豪勢な暮らしをしているため、生活水準が高すぎることです。

年額で約650万円の年金は一般の人から見れば十分な額ですが、パワーカップルの感覚では現役時代の暮らしを送るには足りない可能性があります。

6つのモデルケース別の年金受給額まとめ

最後に、ここまで解説したモデルケース別の月額年金受給額の一覧表を見てみましょう。

- 独身でフリーランス:約6.5万円〜9.2万円

- 独身で平均的な年収水準の会社員:約15.5万円

- 独身で年金を増やす3つの方法をフル活用した会社員:約27万円

- 平均的な年収水準の会社員で片働き夫婦:約22万円

- 平均的な年収水準の会社員で共働き夫婦:約31万円

- 年金を増やす3つの方法をフル活用した共働き夫婦:約54万円

人生に対する考え方は人それぞれ自由で、様々な価値観が存在します。

- 「お金はあの世に持っていけないから、稼いだお金は全て使う。」

- 「お金は自由を築くための土台だから、FIREを目指して倹約生活や蓄財を頑張る!」

自由な人生を手に入れたいと考える人は、経済的自立を優先し、FIRE達成に向けて行動するでしょう。

一方、経済的な自由よりも家や車、趣味の方が大切と考える人は、貯めるより使う生活スタイルの方が幸せな人生を送れるはずです。

皆さんが持っているお金の価値観を否定する気持ちや意図は一切ありません。

今回の貯めない生活をする脱FIREプランは「お金はあの世に持っていけないから、稼いだお金は全て使いたい。」という価値観を持つ人に対するアイデアの一つです。

以下のような選択を視野に入れ、行動することで、生涯安心して暮らせるレベルの終身年金が確保できます。

現役時代の年収を上げる

長く働く

繰り下げ受給をして年金の受給を遅らせる

上記の3つの方法をフル活用できれば、現役時代に倹約して貯金をする必要がないことは、知識として知っておいてソンはありません。

もちろん、ケガや病気、会社の倒産により働けなくなるリスクや、家族の介護や離婚などで生活状況が変化するリスクが現実になると生活は苦しくなります。

そのため、経済的な自立よりもお金を使い楽しむことを優先する場合、ある程度のリスクを考えておく必要はあるでしょう。

貯めると使うはトレードオフの関係にあり、いかにバランスを取るのかは、どこまでいっても皆さんの選択次第です。

- 蓄財を行い、経済的自立と早期リタイアを目指すFIREの道を選ぶ。

- 貯めない脱FIREの道を選ぶ。

- FIREと脱FIREの間でバランスの良いポイントを探し、どちらでもない第3の選択肢を選ぶ。

まとめ:貯めると使うのバランスを考えて自分の価値観に合う心地良いポイントを探そう!

今回の記事では、FIREの正反対にあたる脱FIREプラン、生涯現役で貯めない生き方を紹介しました。

- 脱FIREプランの超重要ポイントである公的年金を増やす3つの戦略

- 独身や共働きなど6つのケース別の年金受給額

今回紹介した脱FIREプランの軸は公的年金です。

令和4年度の公的年金のモデル受給額は夫婦で月額およそ22万円で、内訳は以下の通りです。

前提条件

- 夫は会社員で40年間勤務

- 夫の年収は約490万円

- 妻は専業主婦

年金受給額の内訳

- 夫:約15.5万円

- 妻:約6.5万円

→ 年金受給額の合計:月額で約22万円(年額で約264万円)

(参考:厚生労働省「令和4年度の年金額改定について」より)

年金受給額を可能な限り増やすことにより、貯めない生活も視野に入ります。

公的年金を増やす方法は以下の通りです。

現役時代の年収を上げる

- 年収を上げるほど年金受給額は増える

- ただし厚生年金の受給額には上限がある(※月給を約65万円以上・賞与を約150万円以上に収入を上げても受給額は増えない)

長く働く

- 例:年収360万円で60歳から70歳まで働いた場合 → 年金受給額は年額で約20万円増える

年金の繰り下げ受給をする

- 例:受給を70歳まで遅らせた場合 → 年金受給額が42%アップする

- 2022年4月から繰り下げ受給の年齢上限が75歳に延長される(※年金受給額の増額割合が最大84%になる)

そして、配偶者がいる場合や配偶者も働いている場合は、さらに年金受給額が増えます。

同じ家で生活する人が1人増えたとしても、一般的に生活費まで2倍とはなりません。

そのため、共働きしている時や夫婦で年金を受給している間は、ゆとりを持って過ごせるはずです。

逆に言えば、離婚や死別などで配偶者を失った場合、生活が苦しくなるケースもあるでしょう。

モデルケース別に見た、公的年金の月額受給額は以下の通りです。

- 独身でフリーランス:約6.5万円〜9.2万円

- 独身で平均的な年収水準の会社員:約15.5万円

- 独身で年金を増やす3つの方法をフル活用した会社員:約27万円

- 平均的な年収水準の会社員で片働き夫婦:約22万円

- 平均的な年収水準の会社員で共働き夫婦:約31万円

- 年金を増やす3つの方法をフル活用した共働き夫婦:約54万円

公的年金を増やす3つの方法をフル活用すれば、年金受給額は独身で約27万円、夫婦で約54万円まで増やせます。

総務省統計局が公表している「令和2年家計調査報告書」によると、住居費を除いた単身者の生活費は月で約12.9万円であり、年金だけでも老後生活が成り立ち得るのです。

しかも、賃金総額が平均年収水準の3割を上回る会社で働く場合や、75歳まで繰り下げ受給を行う場合は年金受給額がさらに増えます。

「自分で稼いだお金は貯めずに使いたい!」という価値観を持っている人は、選択肢の一つとして知っておいても良いでしょう。

冒頭でも伝えましたが、以下の2つが最速と最遅の両極端に位置するマネープランです。

- 最速で引退するプラン(FIRE):30代で経済的自立を目指し、早期リタイアを達成する。

- 限界ギリギリまで現役を貫くプラン(脱FIRE):定年を伸ばして働き、75歳まで年金の繰り下げ受給を行った後は年金を頼りに暮らす。

皆さんは「70歳や75歳まで働くのは無理だ。FIREを目指そう!」と「倹約生活は考えられない。年金受給額を増やしながらギリギリまで働こう!」の、どちらの考え方に近いでしょうか。

もしかすると「最速と最遅のどちらのマネープランも無理だ!」と感じた人もいるかもしれません。

しかし、早いか遅いかの違いはありますが、人はいつか必ず引退を迎えます。

自分にとっての最適なポイントは、最速と最遅の両極の間にあるはずです。

両極端な世界を知った上で、ぜひ自分の価値観に合った選択肢を探してみてください。

以上、こぱんでした!

▼「将来の不安を減らしたい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!