この企画は人気が出すぎたため、リベ大YouTubeで具体的な銘柄名に触れるのが難しくなりました。

具体的な銘柄名を出すと、以下のように、あまりよろしくない状況が発生しました。

- 急に株価が動いてしまい、他の投資家さんに迷惑をかけてしまう。

- 相場操縦のような、あらぬ疑惑を持たれてしまう。

しかしこの企画を、リベ大のオンラインコミュニティ「リベシティ」内限定で復活させます。

弁護士や専門家に相談した結果、このカタチなら大丈夫という結論になりました。

「良さげな高配当株、定期的に紹介して欲しい!」という皆さんの期待に、ようやく応えられそうです。

あくまでも公開情報に基づくただの「情報提供」であり、「投資推奨」は一切行わないという点はご承知おきください。

S&P500やナスダックが -20%〜-30% と大きなマイナスに沈む中、有名なアメリカの高配当株ファンド「HDV」は、+3%という成績でした。

また日本の高配当株指数は、+15%超と大健闘し、不況に強い高配当株の力を見せつけました。

高配当株には、以下のようにさまざまなメリットがあります。

- 安定したインカムが得られる

→ 配当金は、株価のように乱高下しない。月3万円の安定不労所得があると、生活はかなりラクになる。 - リスクが低い

→ 高配当株は、株価が大きく伸びることが少ない一方、大きく下落することも少ない。 - インフレ・不況などのバッドイベントに強い

→ 銘柄を厳選すれば、配当金はひたすら増え続ける。10年で2倍になることも珍しくない。(月3万円の配当金が、放っておくと10年後に月6万円になるイメージ。)

高配当株投資は賛否両論ある投資手法ですが、昔からずっと人気があります。

その理由は、高配当株投資には独特のメリットがあるからです。

リベ大両学長含め、このメリットを生かして気楽な生活をしている投資家は結構います。

そこで今回の記事では、リベシティ内限定の「優良高配当株の紹介企画」の復活に合わせて、「リベ大流」高配当株投資の大前提5選を解説します。

「今回の記事」と「優良高配当株の紹介企画」の2つで、皆さんの「優良な高配当株ポートフォリオ」を作るお手伝いをしたいと考えています。

もちろん今回の記事は、リベシティに入っていない人にもメリットがある内容です。

高配当株投資の魅力が分かり、実際に高配当株投資を行う上のヒントになるはずです。

リベシティ内で、どのような形で優良高配当株を紹介するかについても、記事の最後に「実物」をお見せします。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:失敗しない!高配当株投資

目次

解説動画:【月3万円の配当金を目指して】リベ大流「高配当株投資」の大前提5選【初心者向け】

このブログの内容は以下の動画でも解説しています!

「リベ大流」高配当株投資の大前提

結論からお伝えすると、「リベ大流」高配当株投資の大前提は、以下の5つです。

① 高クオリティのものを選ぶ(配当利回りだけで選ばない)

② 分散・分散・とにかく分散する

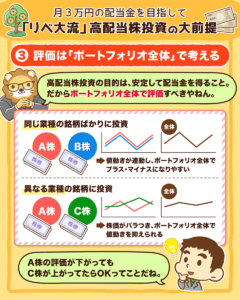

③ 評価は「ポートフォリオ全体」で考える

④ 長期で考える

⑤ 配当金は使う

今回の記事は初心者向けの内容になるので、とにかく簡単に、分かりやすさ重視で解説します。

大前提①:高クオリティのものを選ぶ(配当利回りだけで選ばない)

いきなり、超重要な大前提です。

高配当株は、配当利回りの高さだけで選んだら絶対ダメです。

例えば、「配当利回り4%のA株」と「配当利回り5%のB株」の2つがあれば、初心者ほど配当利回り以外の情報はほぼ見ません。

- 配当金をたくさんもらえたのは買った直後だけで、その後業績が悪化し減配…。

- 株価はさらに下落して、含み損が大きくなる…。

上記のように配当金は減り、株価も下がり、絶望を味わうハメになりがちです。

投資雑誌では、よく高配当株特集が組まれています。

見出しは、「利回り〇%!人気の高配当株特集!目指せ配当金生活!」というイメージです。

ココで紹介される「人気化した高配当株」には、危ない銘柄が多い印象があります。

失敗する高配当株投資は、配当利回りだけで銘柄選定をします。

成功する高配当株投資は、配当利回りだけではなく、クオリティも見ます。

要するに、以下のような点をトータルで見ていくワケです。

- 収益性

→ しっかり儲かっているか? - 安定性

→ 不況でも手堅く利益が出せるか? - 安全性

→ お金をたくさん持っており、不況でも潰れないか? - 成長性

→ 5年後10年後、業績は伸びていきそうか?

上記の要素をバランス良く満たしたものが、高クオリティな高配当株です。

高配当株投資は、安定して配当金を得るのが目的です。

配当金の原資は、企業の利益です。

つまり、無い袖は振れないので、儲かっていない企業は配当金を出せません。

仮に配当金が出せたとしても、将来的には安定して出しづらくなります。

逆に財務優良で不況にも強い企業を選べば、配当金は安定しやすいというワケです。

そして配当金が安定的で成長していく(増配していく)ような企業は、結果的に株価も伸びやすい特徴があります。

下手な高配当株投資では、配当金は減り、株価も下がります。

一方、上手な高配当株投資では、配当金は増え、株価も上がるワケです。

下手と上手を分けているのは、「配当利回り以外の情報を、いかに丁寧に見れたか」という点です。

大前提②:分散・分散・とにかく分散する

クオリティの高い高配当株を丁寧に選ぶ時、気を付けたいのが分散です。

要するに、「いろいろな業界・いろいろなビジネスモデルの会社をたくさん買いましょう!」ということです。

「100点満点のピカピカ高配当株を3社だけ持つ」というような集中投資は良くありません。

集中投資は、予想外の出来事があった時のダメージがかなり大きくなります。

3銘柄に集中投資しており、月3万円の配当金を得ている。(1銘柄で月1万円の配当)

その中の1銘柄が、不況で無配(配当金ナシ)に転落。

この時、配当金は月3万円 → 月2万円になり、配当金全体で見ると33%も低下することになる。

上記のように無配転落となれば、株価の大暴落もありえます。

配当と株価、両面でダメージを受けることになるワケです。

このような悲劇を避けるには、投資する銘柄を増やすしかありません。

3社よりも5社、5社よりも10社の方が、ダメージを受ける率は下がります。

目安は、最低でも30銘柄~50銘柄くらいには分散すべきです。

理想を言うと、70銘柄~80銘柄が到達地点です。

アメリカの有名高配当株ファンドも、このくらいの銘柄に分散投資しています。

とはいえ、投資を始めたばかりの頃は、5銘柄や10銘柄からのスタートになるでしょう。

「千里の道も一歩から」「ローマは1日にしてならず」ということわざもあるように、これは仕方がありません。

あくまで、到達地点として30銘柄~80銘柄になることを意識して買っていくワケです。

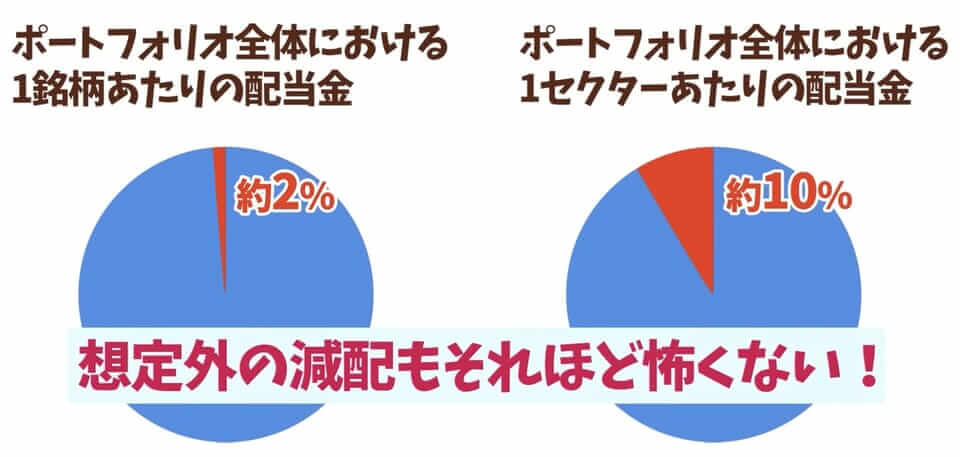

分散した結果、以下(下図)のような状態になれば、「想定外の減配」もそれほど怖くはありません。

- ポートフォリオ全体の配当金に占める、1銘柄の配当金割合が2%程度。

- ポートフォリオ全体の配当金に占める、1セクターの配当金割合が10%程度。

セクターには、「金融」「自動車製造」「建設」などがあります。

1セクターの配当金は全体の10%程度までが理想なので、金融セクターの配当金だけで50%を占めるような状態は良くありません。

時々、Twitterで以下のような人を見かけます。

「私の高配当株ポートフォリオを見てください!月3万円の配当金があります!中身は…三菱UFJ銀行、三井住友銀行、みずほ銀行、あおぞら銀行…etc」

いろいろなビジネスモデル、いろいろな業種の銘柄を、丁寧に集めていきましょう。

大前提③:評価は「ポートフォリオ全体」で考える

ここまでお伝えした高配当株投資のキモは、以下の2点でした。

- 各銘柄の「クオリティ」

→ 配当利回りだけを見ない - 銘柄の分散

→ 似たような銘柄に集中投資しない

優良な高配当株50銘柄に投資して、その50銘柄にいろいろな業種・ビジネスモデルの会社が混ざっている状態であれば、「高配当株ポートフォリオ」としてかなり安定します。

この高配当株ポートフォリオを評価する際、気を付けるポイントがあります。

それが「全体で評価しましょう」という点です。

ここで、初心者の人が陥りがちな罠について解説します。

皆さんが高配当株5銘柄に投資してから、3カ月が経ちました。

各銘柄の損益は、以下の通りです。

- 高配当株A:+4%

- 高配当株B:+2%

- 高配当株C:+1%

- 高配当株D:+12%

- 高配当株E:-8%

この時、多くの人は「+12%の成績を出している高配当株Dは、我が子のようにかわいい!」と感じるでしょう。

一方で、「-8%の高配当株Eは愛せない…。コイツに投資したのは失敗だったかな…。」と考えるかもしれません。

なぜなら、高配当株投資がうまくいっているかどうかは、次の2点で判断すべきだからです。

- ポートフォリオ全体で見て、安定して配当金を出し続けているか?

- ポートフォリオ全体で見て、株価が伸びているか?

「全体で」という部分が重要です。

投資した全ての銘柄がプラスになれば、もちろん気持ち良いでしょう。

しかし、実際にはそのようなことは起きません。

投資した銘柄が全てプラスであり続けるのは、プロのファンドマネージャーでもほぼありえないことです。

人気のS&P500も、要は500社の詰め合わせなので、中にはマイナス成績の銘柄もたくさんあります。

投資の世界には、サイクルがあります。

やたら自動車株が強い時期があれば、やたら商社株が強い時期もあるようなイメージです。

このような時に、投資した銘柄全部がプラスになってほしいと考えると、「同じ業界・同じビジネスモデルの銘柄ばかり」が増えることになります。

同じ業界に偏った買い方をすると、プラスになる時は全部プラスになる一方、マイナスになる時は全部マイナスになります。

伸びる時はグングン伸びるものの、落ちる時も激しく落ちます。

性格の違う会社を揃えていると、株価はバラつきます。

例えばトヨタ株はプラスになる一方、ニトリ株はマイナスになるようなイメージです。

株価がバラつくと、ポートフォリオ全体の値動きを抑えられます。

このような動きは、安定運用という観点からは、むしろ好ましいことです。

もしマイナスになったものを次々損切りすると、「株価が同じように動く株」「業績や配当金が同じように動く株」だけが残ります。

よって、評価はあくまでもポートフォリオ全体で行う必要があります。

繰り返しになりますが、高配当株投資は安定して配当金を得るのが目的です。

好況時にも不況時にも、円高の時も円安の時も、金利が高い時も安い時も、どんな時でも安定して配当金がもらえなければなりません。

株価はさておき、配当金さえ減らされなければ「安定したキャッシュフローが欲しい」という最も重要な目標は達成されています。

このような前提で分散を徹底していくと、株価が上がる企業と株価が低迷する企業、この2つがポートフォリオの中に入ってくるのは当然のことです。

株価が低迷している銘柄も、景気サイクルが回るうちにいずれ回復するはずです。

もちろん先ほどお伝えしたように、高クオリティの銘柄を選べている場合に限ります。

罠銘柄の株価は、どんどん下がり続けていくだけです。

この前提で、ポートフォリオの評価はあくまで全体で行いましょう。

個別に損切りすべきかどうかを考えるタイミングは、そう多くありません。

大前提④:長期で考える

高配当株投資がうまくいっているかどうかは、どのくらいの目線で評価すべきでしょうか?

最低でも5年、10年の期間で考えるべきでしょう。

日々真剣勝負をしているトレーダーと比べると、のんきな時間軸です。

50銘柄に投資した結果、短期間で暴落に巻き込まれて、以下のような状態になったと仮定しましょう。

- ポートフォリオ全体で見て、株価が20%のマイナス。

- ポートフォリオ全体で見て、減配はナシ。

コロナショックの時もそうだったように、多くの人があひるくんと同じ反応になるかもしれません。

しかし、高配当株投資の目的は、「安定したキャッシュフローを得ること」です。

株価が20%マイナスになったところで、減配していなければキャッシュフローは痛まず、投資額に対して3%~5%の配当金をもらい続けられます。

そして仮に増配がなくても、10年で投資額の25%~40%(税引き後)を回収できます。

さらにポートフォリオを上手に組めていると、長期で見ると株価が戻る可能性は高いでしょう。

財務が優良であるため、一時的な周りの環境で株価が落ちたとしても、いずれしっかりと戻ってきます。

株価というのは、短期間では大きく動きますが、この値動きに惑わされてはいけません。

投資額の3%~5%の配当金をもらい続けていれば、株価が一切伸びなくても、「配当金 + 値上がり益」のトータルリターンは、年3%~5%になります。

ココが、目標の最低ラインです。

配当金が仮に年5%ずつ成長すれば、10年後には約1.6倍になります。

高配当株投資でも、長期で見るとトータルリターン5%~7%は十分狙えるラインでしょう。

高配当株ポートフォリオの評価は、あくまでも長期目線で考えることが重要です。

先ほどもお伝えしたように、一度購入すると、後はほとんどやることはありません。

ポートフォリオ全体で見て、配当金が伸び続ける限りビビらなくてもOKです。

大前提⑤:配当金は使う

高配当株投資を選ぶ理由はただ1つ、「配当金が欲しいから」です。

配当金が不要なのであれば、インデックス投資をする方がずっと合理的でしょう。

インデックス投資は、以下のように非常に投資効率が良い投資手法です。

- 配当金はファンド内で再投資される

- 配当金を出すたびに課税されることがない

インデックス投資をした場合の資産額は、高配当株投資をした場合よりも順調に伸びていくでしょう。

効率的なインデックス投資ではなく、あえて効率で劣る高配当株投資を選ぶのであれば、ご褒美が欲しいところです。

配当金を「再投資すべきか? 使うべきか?」については、以下の過去記事で詳しく解説しているので、参考にしてください。

資産形成をするにあたり、非常に重要なのは「今」と「未来」のバランスです。

今を楽しみすぎるとツケが未来に回り、未来に向けた準備をしすぎると今が楽しくなくなります。

今を楽しみつつ未来にも備えるという「バランス感覚」が重要というワケです。

高配当株投資で年間36万円の配当金がもらえた場合、皆さんは同じ会社に勤める同じ給料の同僚と比べ、以下のような選択肢が増えます。

- 月3万円、家賃の高い良い家に住める。

- 月3万円、おこづかいが多くなる。

- 月3万円分、家族と多く外食に行ける。

- 年間36万円分、家族旅行に多く行ける。

これは、ある種の「特権」と言っても良いでしょう。

仮に40歳の時点でこのような状態を作れた場合、退職を迎える65歳までの25年間、上記の「特権」を享受できるワケです。

高配当株投資をうまく運用できれば、長期的に見て「元本」が毀損せず(むしろ成長する)、「配当金」も成長するという、幸せな状況が作れます。

それはすなわち、「今」と「未来」のバランスを上手に取れるということです。

もちろん配当金の一番の魅力は、以下のような自由さがある点です。

- 家計に余裕があれば、再投資してもOK。

- 家計に余裕がなければ、使ってもOK。

まさに「フリーキャッシュフロー」の魅力です。

リベ大としては、配当金を使い、今を豊かにすることをおすすめしますが、どちらを選ぶかは皆さん次第です。

まとめ:高配当株投資の大前提を理解し、「今」と「未来」のバランスを良くしよう!

収益性、業績の安定性、財務の安全性、成長性などもしっかり見ることが重要です。

クオリティが低い「配当利回りが高いだけ」の銘柄は不要です。

業種、ビジネスモデルが違う高クオリティの銘柄をたくさん集めましょう。

最低でも30銘柄~50銘柄、欲を言えば70銘柄~80銘柄は欲しいところです。

個別銘柄の損益にとらわれてはいけません。

ポートフォリオ全体で、株価・配当金が伸びていればOKと考えましょう。

ポートフォリオ全体の評価は、短期・中期ではなく、長期・超長期の目線で行いましょう。

「配当金 + 値上がり益」のトータルリターンは、長期で見て年5%~7%を目指したいところです。

再投資するなら、インデックス投資の方が効率は良いでしょう。

高配当株投資をやるからには、その果実を味わい、今を良くするのがおすすめです。

ちなみに、今から高配当株投資をやるなら、SBI証券が一番おすすめです。

SBI証券をおすすめする理由は、一般的には100株から購入しなければいけないところ、1株から買える点です。

また、SBI証券は買い付け手数料も無料です。(売る時は手数料がかかります)

つまり、1株あたり数百円程度の予算で、ポチポチ優良株を買い集めることができます。

日本の高配当株投資に限らず、NISAや米国株投資をする人にも最適な証券口座となっています。

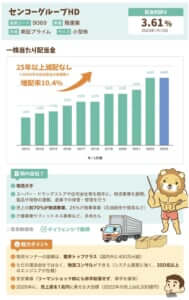

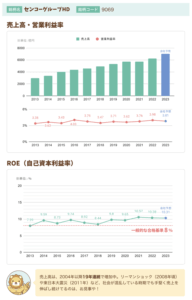

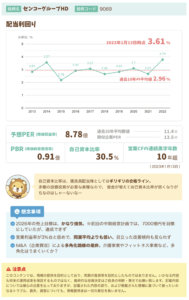

最後に、リベシティ内で限定公開する高配当株の情報イメージを紹介して終わります。

▼図解:高配当株の情報イメージ

今後リベシティでは、以下のような高配当株投資の成功確率を上げるための情報提供にも取り組む予定です。

毎週〇曜日に、週1回情報配信。

先ほど紹介した図解イメージで、月2〜3銘柄(年間約30銘柄)を紹介。

銘柄紹介がない時は、高配当株投資に関するコラムを掲載。

→ 話題になっている人気高配当株の評価や、投資に役立つマメ知識など。

皆さんがリベシティに在籍して、ある程度の時間が経過した時、そこそこの高配当株ポートフォリオが築けるようになっていれば嬉しいです。

紹介する銘柄は、「絶対これに投資しよう!」という100点満点の投資推奨銘柄ではなく、「投資を検討してみても良いんじゃない?」という投資候補銘柄です。

リベ大の理念の通り、魚そのものを与えるのではなく、魚の釣り方を教えるイメージになります。

図解などを通して、高配当株の探し方・分析の仕方を掴んでください。

「インデックス投資と高配当株投資の両刀でやってみたい!」という人は、ぜひ「リベシティ」に入会してください。

リベシティは、収入・資産を増やすためのお金のコミュニティとしては、すでに日本最大規模になっています。

引き続き、皆さんの収入・資産を増やすお手伝いができるよう、満足してもらえる情報提供をしていきます。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!