こんにちは、こぱんです!

リベ大では、お金のなる木を育てて、資産と自由な時間を増やしていく力、「増やす力」に関する情報発信もしています。

▼図解:増やす力

S&P500や日経平均株価もかなり上がってるよ。

- 2021年4月1日、S&P500は史上初の4,000ポイントを突破

- 2021年4月5日、日経平均株価は3回目の3万円超え

こうなってくると、今、投資をしている人はもっと儲けたくなるし、まだ投資をしていない人は乗り遅れまいと必死になってしまいます。

新聞や雑誌、ニュース、書籍などでは「投資すればお金持ちになれる」と見聞きすることも増えてきました。

しかし、そんな時こそ一度立ち止まって冷静にならなければなりません。

普段、資産運用に興味のない人が株を買い始める頃には、最後の買い手になっているかもしれないからです。

リベ大で学んでいる皆さんは、短期的な株価の動きに振り回されることなく、長期的な目線でじっくり資産を築いていきましょう。

そのために必要なのは、小手先のテクニックではなくいつの時代も変わらない原則です。

そこで今回の記事では、資産運用業界における2人のレジェンドの共著「投資の大原則」をベースに、富を築く大原則を解説します。

今回の記事を見てもらえれば下記のことが分かります。

- 2人のレジェンドって、どんな人?

- 投資の大原則(9つの基本ルール)

- KISSポートフォリオ

また、どんなファンドを買えば良いか、具体的なファンドの名称も解説します。

しっかり理解すれば、株式市場が低迷しても、動揺して売却することなく乗り切れるでしょう。

その結果、15年後、30年後、今よりもきっと資産が増えているはずです。

目次

解説動画: 【レジェンドの教え】投資の大原則に則った「KISSポートフォリオ」について解説

このブログの内容は下記の動画でも解説しています!

2人のレジェンドって、どんな人?

書籍「投資の大原則」は、資産運用業界の2大レジェンドの共著です。

- チャールズ・エリス

- バートン・マルキール

まず、チャールズ・エリス氏の経歴を見てきましょう。

- イェール大学卒(世界最高峰の大学の1つ)

- ハーバード・ビジネス・スクールで最優秀のMBA取得

- イェール大学財団基金投資委員会委員長

- 全米公認証券アナリスト協会会長

- バンガード取締役(バンガードは、世界最大の資産運用会社の1つ)

チャールズ・エリス氏の「敗者のゲーム」は資産運用の歴史的名著で、アメリカだけでも累計100万部を超えるロングセラー作品です。

投資家の間では、バイブルみたいなものなのですが、日本では意外に読まれていません。

その理由は「敗者のゲーム」の内容が難しいからです。

次に、バートン・マルキール氏の経歴です。

- プリンストン大学(アメリカで4番目に古い世界屈指の名門大学)経済学部長

- 大統領経済諮問委員会の委員

- イェール大学ビジネススクール学部長

- アメリカン証券取引所理事

- バンガード社外取締役

バートン・マルキール氏の代表的な著書は「ウォール街のランダム・ウォーカー」です。

全512ページの大作で全米累計150万部を超え、1973年の初版以来、45年以上も読み続けられています。

「ウォール街のランダム・ウォーカー」も「敗者のゲーム」同様、投資のバイブルとして知られています。

内容も「敗者のゲーム」に負けない難易度で、初心者が読むには少し難しいでしょう。

今回の記事のベースになっている「投資の大原則」は、この2人のレジェンドが初心者向けに書いた投資の入門書です。

投資の大原則(9つの基本ルール)

レジェンド2人によって選び抜かれた原則は、下記の9つです。

- ①お金は若いうちから定期的に貯めよう

- ②会社と国に資産形成を手伝ってもらおう

- ③不時の出費に備えて、現金は用意しておこう

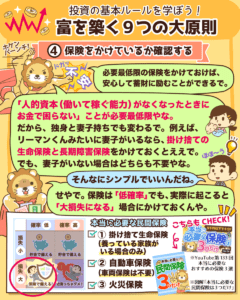

- ④保険をかけているか確認する

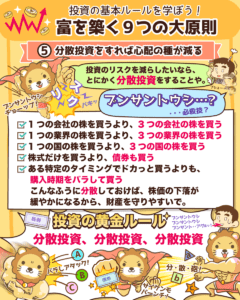

- ⑤分散投資をすれば心配の種が減る

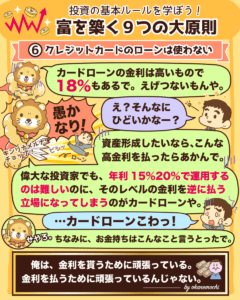

- ⑥クレジットカードのローンは使わない

- ⑦短期運用への衝動を無視しよう

- ⑧低コストのインデックス・ファンドを使う

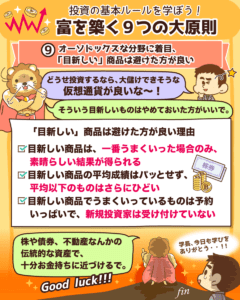

- ⑨オーソドックスな分野に着目。「目新しい」商品は避けた方が良い

では、順番に見ていきましょう。

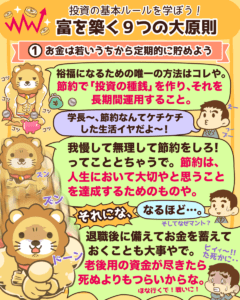

原則①:お金は若いうちから定期的に貯めよう

財産を築くのに、簡単な方法はありません。

裕福になるための唯一の方法は、節約によって「投資の種銭」を作り、それを長期間運用することです。

「節約なんて、ケチケチした生活なんてイヤ」という人には、レジェンドのこの言葉を贈ります。

「節約の目的は人生において大切だと思うことを達成したり、継続したりすることにある。

我慢に我慢を重ね、無理をすることではない。まったく逆だ!

節約するのは充実感を得るためだ。」

自分の望む生き方をするには、お金が必要です。

節約により「自分のお金」を貯められれば、自分の望む生き方が少しずつできるようになります。

もう一つの言葉も紹介しておきます。

「死ぬよりもつらいことがある。

それは、退職後に備えて蓄えたお金以上に長生きすることだ。」

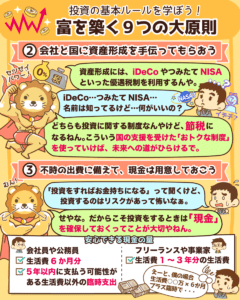

原則②:会社と国に資産形成を手伝ってもらおう

iDeCoやつみたてNISAといった優遇税制を使おうということです。

世の中には、おトクな税制があるにもかかわらず、使っていない人がたくさんいます。

掛金が所得控除になる制度(=節税になる)

運用益が非課税になる制度(=節税になる)

おトクな税制を使うことは、国の支援を受けて資産形成をしていることと同じです。

そのため、おトクな税制を使わずに(=国の支援を受けずに)資産形成をしている人と差が出るのは当たり前です。

関連動画

→ 【2022年からほぼ全員対象】iDeCoは老後資金問題の解決策になるのか?よくある質問6つに回答(アニメ動画)

原則③:不時の出費に備えて、現金は用意しておこう

投資は、預貯金(=元本保証)と違い、リスクを伴う行為です。

そこで大切なことが、現金を確保しておくことです。

ファイナンシャルプランナーやプライベートバンカーの世界では、下記のお金が用意してあれば「安心だ」と言われています。

生活費6カ月分

5年以内に支払う可能性がある生活費以外の「臨時支出」

ただ、この数字は会社員や公務員など、立場が比較的安定している人の場合です。

もし、皆さんがフリーランスや事業家なら、1年~3年分ぐらいの生活費を確保しておくことが望ましいです。

原則④:保険をかけているか確認しよう

「保険をかけているか」を確認することも大切です。

2大レジェンドの考え方は下記の通りです。

一家の大黒柱が配偶者と子どもを養っているなら、生命保険と長期障害保険に入ろう。

できる限りシンプルでコストの低いものにしよう。

アメリカは民間医療保険が必須なので医療保険も必要と言ってはいるものの、保険に対する根本的な考え方は、リベ大と同じスタンスです。

そして、終身保険についても下記のように考えていることが分かります。

コストが高い投資プログラムが付与されている

終身保険ではない方が良い

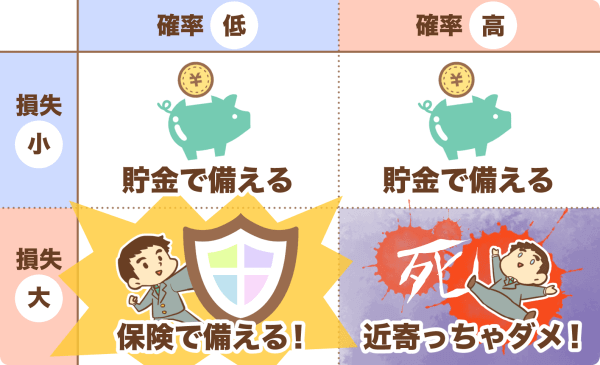

リベ大では、「低確率で損失が大」のときは保険で備えようと繰り返し伝えしています。

・高確率・損失小 → 貯金で備える

・低確率・損失大 → 保険で備える

・高確率・損失大 → 近寄らない

日本は国民皆保険(こくみんかいほけん)なので、すでに世界最強の保険に加入しています。

一家の大黒場が亡くなったら困る人(配偶者や子供など)がいる場合は、掛け捨ての生命保険に加入しましょう。

基本は、「公的保険+貯金」で備えて、場合によって必要となる民間保険は以下の通りです。

掛け捨て生命保険(養う家族がいる場合のみ)

自動車保険(車両保険は不要)

火災保険

原則⑤:分散投資をして心配の種を減らそう

資産運用をする時はリスク分散が大切です。

- 1つの会社の株を買うより、3つの会社の株を買う方がリスクを減らせる。

- 1つの業界の株を買うより、3つの業界の株を買う方がリスクを減らせる。

- 1つの国の株を買うより、3つの国の株を買う方がリスクを減らせる。

- 株式だけを買うより、債券も買う方がリスクを減らせる。

ある特定のタイミングでまとめて買うよりも、購入時期をバラして買った方が、株価が下落した時の保険になります。

資産運用の黄金ルールは「とにかく分散投資をすること」です。

集中投資ですべての財産を失った人は星の数ほどいますが、過度な分散投資によりすべての財産を失った人はいません。

原則⑥:クレジットカードのローンはやめよう

カードローンの金利は18%程もあります。

偉大な投資家でも年利15%~20%での運用は難しいことを考えると、18%もの金利を返すことがどれだけ難しいかが分かります。

「私は、金利を貰うために頑張っているんであって、金利を払うために頑張っているんじゃない。」と言っているお金持ちもいることを覚えておきましょう。

原則⑦:短期運用への衝動を無視しよう

2大レジェンドによると、投資家の最大の失敗は下記の2つと言われています。

衝動に駆られて冷静さを失うこと

群集心理に流されること

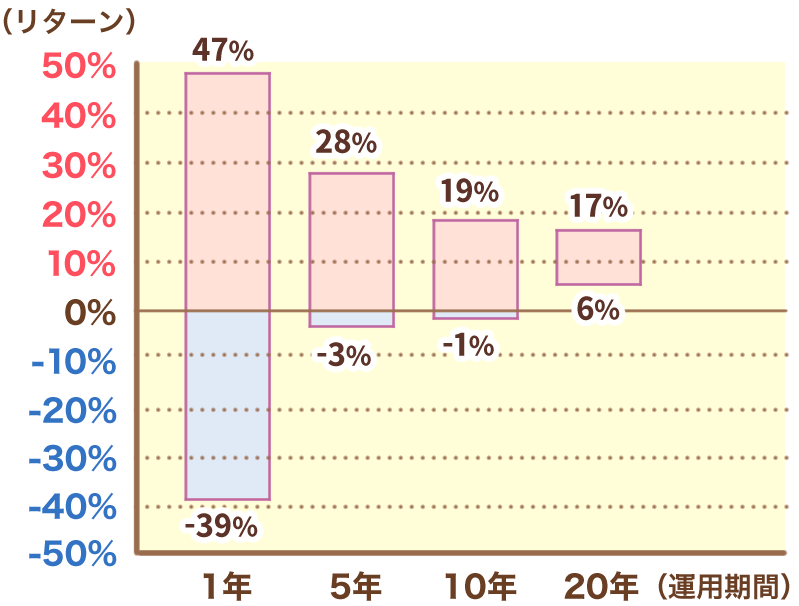

また、長期投資は多くの研究によって、1年後に勝てるかどうかは分からないけれど、20年後なら勝てる可能性が高いということが分かっています。

下記のデータは、米国株に投資した場合の投資期間とリターンのちらばり具合を示したグラフです。

原則⑧:低コストのインデックス・ファンドを使おう

インデックス・ファンドは、市場全体に投資するファンドです。

たとえば、TOPIX連動のインデックス・ファンドを買えば、日本の一部上場企業約2,200社に投資できます。

2大レジェンドによると、S&P500指数(米国の優良大型企業500社を集めたインデックス)がアクティブ運用投資信託に勝った確率は、下記の通りです。

- 過去1年間:93%

- 過去3年間:83%

- 過去5年間:81%

- 過去10年間:77%

- 過去20年間:73%

このインデックス優位の結果は債券の世界だと、より顕著になります。

アクティブ運用の債券ファンドが、国債や社債のインデックスを下回った比率は、次の通りです。

| 会社員 | 個人事業主 | |

| 短期 | 100% | 99% |

| 中期 | 100% |

97% |

| 長期 | 80% |

91% |

80~100%のアクティブ運用債券ファンドは、インデックスに勝てません。

プロが運用するアクティブファンドが、「平均」であるはずのインデックスに勝てない理由は、ずばりコストです。

- ファンドマネージャーに支払うコスト

- 銘柄の入れ替えや回転売買に伴う手数料

- 都度発生する税金(利益が出ている銘柄を売ると、課税されます)

実際たくさんあるファンドを、コスト別に4つのグループに分けると、そのリターンは下記の通りです。

| 低コスト順位 | 年間リターン | 経費率 |

| 上位1位グループ | 5.97% | 0.64% |

| 上位2位グループ | 5.95% |

1.08% |

| 上位3位グループ | 5.76% |

1.42% |

| 上位4位(最下位)グループ | 5.06% | 2.09% |

お金を着実に増やすためには、手間をかけずにシンプルな仕組みで、コストや税金も低いインデックス・ファンドを活用することです。

この後、解説するKISSポートフォリオは、たった2~4つのファンドで作ることができるため、知っておいて損はないでしょう。

原則➈:オーソドックスな分野に着目。「目新しい」商品は避けよう

最後は、「目新しい」ものはやめておけという原則です。

その理由は、下記の3つです。

- 一番うまくいった場合のみ、素晴らしい結果が得られる。

- 平均成績はパッとしないし、平均以下のものはさらにひどい。

- うまくいっているものは予約いっぱいで、新規投資家は受け付けていない。

資産運用を始めると色々と目移りするものですが、伝統的な資産(株や債券、不動産)などで、十分お金持ちに近づけます。

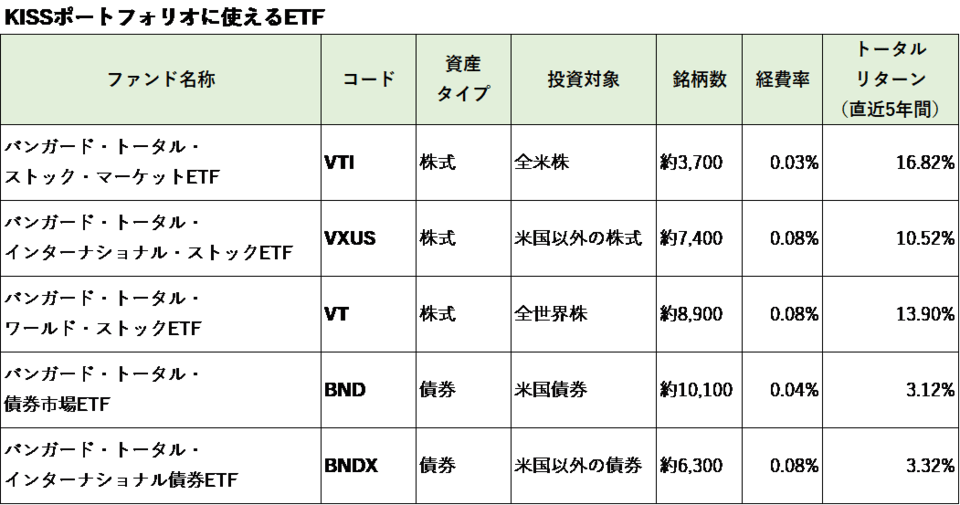

KISSポートフォリオ

投資の大原則である9つの基本ルールは、世界最高レベルのエリートが言う内容にしては、「意外とシンプルだな」と思った人もいるかもしれません。

「KISS」というのは、以下の英単語の頭文字を合わせたものです。

I…It

S…Simple

S…Sweetheart

シンプルにすることは大切ですが、1つだけ注意があります。

アルベルト・アインシュタイン氏の言葉を借りると、「すべてはできるだけシンプルに、しかしシンプルすぎてはいけない。」ということです。

つまり、「株式100%のみ」「S&P500(米国の大型企業500社)のみ」では、シンプルすぎるということです。

KISSポートフォリオは、シンプルだけどシンプルすぎないがコンセプトになっています。

どんなファンドを選べばいいのか迷っちゃうよ!

候補になるのは、下記のファンドです。

ただし、投資信託ではなく、柔軟に売買できるETFをご紹介します。

- VTI:銘柄数約3,700・経費率0.03%

- VXUS:銘柄数約7,400・経費率0.08%

- VT:銘柄数約8,900・経費率0.08%

- BND:銘柄数約10,100・経費率0.04%

- BNDX:銘柄数約6,300・経費率0.08%

どの銘柄にも「トータル」という名前がついており、市場全体に広く分散していること、圧倒的な低コストを実現しています。

銀行や証券会社の窓口ですすめられるファンドと経費率を比べてみると、その差は明らかです。

投資初心者の皆さんは、リスク許容度を考えながら、先ほどのETFにどれぐらい投資するかを決めてみましょう。

- 自分の経済状況(収入や資産はどれぐらいか?)

→多いほどリスクを取れる - 自分の年齢

→ 若いほどリスクを取れる - 自分の性格(攻めるタイプか?守りのタイプか?)

→ 攻めるタイプならリスクを取れる - 投資経験

→ 投資知識や経験があればあるほど、リスクを取れる

参考までに2大レジェンドは、20~40代の人は、債券の割合は0~25%ぐらいで十分だと言っています。

それでも、自分で決められないという人は、「VT(全世界株式)+円預金」の組み合わせをベースに考えると良いでしょう。

「全世界株ではなくて、米国に賭ける」というのも、選択肢の1つです。

リベ大のブログで勉強している皆さんは20~40代の人が多いので、債券は不要な人も多いでしょう。

リスクが取れるなら、つみたてNISAやiDeCoで全世界株ファンドを買うのがおすすめです。

余力があれば、さらに株式ファンドを買い増しながら、同時に貯金も増やしていくことを意識してみましょう。

「VT+円預金」は、極限までシンプルを極めた資産運用スタイルです。

少しずつ経験を積み、VTI(米国株)とVXUS(それ以外の国)の割合を自分で調整したり、BND(米国債券)にも投資したりして、選択肢を広げていくのも良さそうです。

最後に、資産運用にも通じる大切な言葉を贈ります。

「冬になると、多くの人がスキーに行く。

そして自分の能力に合ったゲレンデやコースで、スキーを楽しむ。

人生の多くの場面で成功の鍵は、自分の能力を知り、無理をしないこと」

まとめ:KISSポートフォリオを参考にして老後資金に備えよう

▼図解で分かる「富を築く9つの大原則」

今回の記事では、投資の世界の2人のレジェンド(バートン・マルキール氏とチャールズ・エリス氏)の共著「投資の大原則」から、そのエッセンスをご紹介しました。

投資の大原則の基本ルールは下記の9つです。

- ①お金は若いうちから定期的に貯めよう

- ②会社と国に資産形成を手伝ってもらおう

- ③不時の出費に備えて、現金は用意しておこう

- ④保険をかけているか確認する

- ⑤分散投資をすれば心配の種が減る

- ⑥クレジットカードのローンは使わない

- ⑦短期運用への衝動を無視しよう

- ⑧低コストのインデックス・ファンドを使う

- ⑨オーソドックスな分野に着目。「目新しい」商品は避けた方が良い

9つすべてが実践できたら、老後の資金に困る可能性は激減します。

まだ投資を始めていない人も、証券口座を開設して小さな一歩を踏み出してみてください。

リベ大でオススメしている証券口座は下記の2つです。

これらの証券会社なら、手数料最安クラスで先ほど紹介したファンドも買うことができます。

申し込みは数分で完了し、口座開設手数料などは一切かかりません。

もちろん、つみたてNISAやiDeCoの手続きも簡単にできます。

今の時代、銀行口座だけ持ってればお金が増えるという時代は終わりつつあり、証券口座こそが富の倉庫です。

以上、こぱんでした!

▼資産運用を始めてみたい方に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!