こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」についても情報発信しています。

▼図解:増やす力

「増やす力」を伸ばす手段の一つとして、リベ大ではiDeCo(イデコ)を使った資産運用を解説しています。

そんな中、iDeCoに関する質問をいただきました。

iDeCoで老後資金を積み立てており、退職時に一括で受け取るつもりです。

米国株も20年単位で見れば右肩上がりですが、退職時や老後生活が始まってから暴落したらどうすればいいのでしょうか。

iDeCoで老後資金を作るなら、しっかりと出口戦略を考えないといけません。

余剰資金で運用する投資とは別物だと考える必要があるのです。

老後資金をiDeCoで準備・戦略の具体策は、以下の2つが挙げられます。

- 準備:歳をとるごとに、債券(またはキャッシュ)の割合を増やしていく。

- 戦略:老後生活が始まったら、「定率」で取り崩す。

この具体策にピンとこない人も多いのではないでしょうか。

そこで今回は、iDeCoで老後資金を作るというテーマで以下の内容について解説します。

- iDeCoとは

- 老後世代が直面する3つのリスク

- iDeCoの運用で老後資金を減らさない対処法

- 投資の目的と方法について

目次

解説動画:iDeCoで作った老後資金が退職時に暴落したらどうすればいい?

このブログの内容は下記の動画でも解説しています!

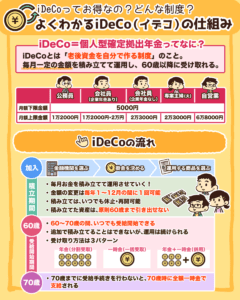

iDeCoとは

iDeCoとは、老後資金を自分で作る制度です。

現役時代に毎月一定の金額を積み立てて運用し、原則60歳から取り崩して生活費にする仕組みです。

なお、令和2年の確定拠出年金制度改正に伴い、2022年4月から受給開始時期の上限が75歳に延長されます。(参考:iDeCo公式サイト)

▼図解:よくわかるiDeCo(イデコ)の仕組み

関連動画

→ 【2022年からほぼ全員対象】iDeCoは老後資金問題の解決策になるのか?よくある質問6つに回答(アニメ動画)

そのため老後に受け取る受給額は、運用成績によって変わります。

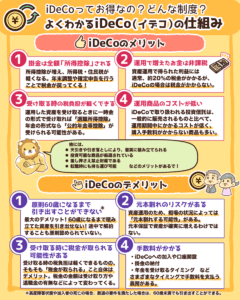

iDeCoのメリットとデメリット

iDeCoで老後資金を作るメリットは以下の4つです。

→ 掛け金の全額が所得控除され、所得税や住民税が軽くなる。

→ 運用益には約20%の税金がかかるが、iDeCoで運用した場合は税金が取られない。

→ 運用した資産を受け取る時に一時金の形式で受け取れば「退職所得控除」、年金の形式なら「公的年金等控除」が受けられ、所得税が安くなる。

→ iDeCoで取り扱われる投資信託は、一般で販売されているものと比べて運用期間中にかかるコストが低く、購入手数料がかからない商品も多い。

上記4つの中で一番大きなメリットと言えるのが、1つ目の「掛け金の全額が所得控除されること」です。

なぜなら、所得控除が増えることで課税所得が減り、所得税や住民税が軽くなるからです。

▼図解:課税所得の算出方法

しかしiDeCoにはメリットだけでなく、以下のデメリットもあります。

→ iDeCoで積み立てたお金は、原則60歳まで引き出せず、途中で解約することもできない。

→ 受け取る時に節税効果はあるものの、そもそも税金を取られることはデメリットでもある。

→ 投資信託で株や債券などの資産に投資すれば、元本割れをする可能性がある。

→ 口座開設手数料、口座管理手数料などの手数料がかかる。

iDeCoでの運用は出口戦略が必要

iDeCoで積み立てた資産の受け取り方は以下の3つから選べます。

- 年金受給(分割受取)

- 一時金(一括受取)

- 年金 + 一時金(①と②の併用)

どの受け取り方を選ぶにせよ、iDeCoで運用したお金は、老後の生活費のために取り崩す必要があります。

そのため、資産を取り崩さずに配当金で暮らしていく高配当株戦略とは、考え方が全く違います。

iDeCoの場合、株価暴落で資産が減少してしまうのは、ダメージ以外のなにものでもありません。

このような考え方でiDeCoをしているなら、多大な損失を受けることになるでしょう。

なぜならiDeCoで貯めたお金は取り崩しが前提であり、取り崩す時期も決まっているからです。

- 用途:老後の生活費

- 時期:退職後

- 金額:老後の生活に困らない金額

一方、余剰資金を投資する場合は、使用用途や必要時期、金額が決まっていないことが多いでしょう。

そのため、暴落しても「そのうち戻る」と焦らずに持ち続けられます。

関連動画

→ index積立投資で米国株が暴落した時はどうすれば良いか?

→ インデックス投資(積立投資)をしていて暴落が起こったらどうするべき? 〜「売らずに鬼ホールド」をオススメする5つの理由(マンガ動画)

しかし、老後資金のためにiDeCoで投資をしているなら、取り崩すタイミングで暴落したら目も当てられません。

iDeCoは60歳以降も運用はできるので、もし60歳で株価が下がっていたらそのまま持ち続けることは可能です。

令和2年の確定拠出年金制度改正に伴い、2022年4月から受給開始時期の上限が75歳に延長されます。

しかし受給手続きが必要で、ずっと運用し続けられるワケではありません。

iDeCoでの資産運用は、余剰資金の運用のように「そのうち右肩上がりになる」といった悠長なことは言っていられないのです。

そのため、取り崩すタイミングで暴落する可能性がある資産配分をしてはいけません。

同じ投資信託への投資であっても、老後資金のための投資か余剰資金の投資かでは、全く戦略が違ってくるのです。

iDeCoの賢い受け取り方はこちらの記事で詳しく説明しているので、ぜひチェックしてみてください。

老後世代が直面する3つのリスク

iDeCoで運用した資産を減らさないための予備知識として、老後世代が直面する3つのリスクについて解説します。

老後世代が直面するリスクは、以下の3つです。(出典:大和総研「"人生100年時代"に求められる資産運用商品・サービス」より)

- ①長生きリスク

- ②思考力の低下リスク

- ③順序リスク

老後世代のリスク①:長生きリスク

老後世代が直面する1つ目のリスクは、長生きリスクです。

いつまで生きるか分かれば、生きていくために必要な金額が分かります。

具体的には、以下の式で計算が可能です。

- 年金 ー 生活費 = 赤字

- 赤字 × 残り寿命 = 必要な貯蓄額

しかし実際には、私たちの寿命は分からないので、長生きをすることで老後の生活に備えた資金がなくなってしまう恐れがあるのです。

関連動画

老後世代のリスク②:思考力の低下リスク

老後世代が直面する2つ目のリスクは、思考力の低下リスクです。

年齢を重ねるほど、思考力は低下していきます。

そのため、高齢者はお金を減らしてしまうリスクが高まるのです。

金融詐欺に引っかかる

資産運用が上手くいかない

老後世代のリスク③:順序リスク

老後世代がお金で直面する3つ目のリスクは、順序リスクです。

順序リスクとは、一定期間の平均収益率が同じでも、収益率の変動パターンの違いにより資産額が大きく変動してしまうリスクです。

例えば、退職の時点で3,000万円分の投資信託を持っており、毎年150万円ずつ取り崩し、残りのお金を運用していくとします。

つまり1年目は、「3,000万円 - 150万円 = 2,850万円」となり、2,850万円を運用していくワケです。

では、以下の2つの運用利回りのケースにおける、5年後の資産残高を見てみましょう。

| ケース①の運用利回り | ケース②の運用利回り | |

| 1年目 | +20% | -20% |

| 2年目 | +15% | -10% |

| 3年目 | +5% | +5% |

| 4年目 | -10% | +15% |

| 5年目 | -20% | +20% |

| 平均 | +10% | +10% |

| 5年後の資産残高 | 2,500万円 | 2,200万円 |

どちらのケースでも、5年間の平均利回りは同じ+10%です。

しかし、5年後の資産残高には300万円という大きな差が生じています。

このように退職後の運用利回り次第で、老後の資産が大きく変わってしまうことが順序リスクです。

iDeCoの運用で老後資金を減らさない対処法

では、iDeCoの運用で老後資金を減らさないようにするにはどうしたらいいのでしょうか。

おすすめの対処法は以下の2つです。

- 対処法①:暴落の影響を受けにくいポートフォリオにする

- 対処法②:運用しながら定率で取り崩す

対処法①:暴落の影響を受けにくいポートフォリオにする

iDeCoで老後の資金を減らさない対処法の1つ目は、暴落の影響を受けにくいポートフォリオにすることです。

退職の直前あるいは直後に暴落が起きれば、コツコツ積み上げてきた老後の資産が一気に減ってしまいます。

そのため、退職前には暴落の影響を受けにくいポートフォリオにするのがおすすめです。

50歳を過ぎた頃から「配分変更」や「スイッチング」をして、暴落の影響を受けにくい資産を増やしていきましょう。

配分変更とは

配分変更とは、毎月の掛金で購入する運用商品の種類や配分割合を変更することです。

例えば、以下のようにリスクの高い株式を減らして、リスクの低い債券を増やすことが挙げられます。

変更前

- 株式10万円分

変更後

- 債券7万円分 + 株式3万円分

- 債券10万円分

スイッチングとは

スイッチングとは、積み立てた資産の商品構成を変更することです。

- 20歳から50歳まで:100%株式に投資

- 50歳以降:今までの株式を売却して、100%債券に変更

対処法②:運用しながら定率で取り崩す

iDeCoで老後の資金を減らさない対処法の2つ目は、運用しながら定率で取り崩すことです。

リベ大では、積み立て方法として、定額で購入していくドルコスト平均法をオススメしています。

なぜなら株の値段が高いときには少なく、安いときには多く買うことができるからです。

例えば、毎月10,000円の定額で株を買う場合は以下の通りになります。

- 株価が1,000円の場合

→ 購入数:10株

- 株価が500円の場合

→ 購入数:20株

関連動画

しかし取り崩しは定額ではなく、定率で取り崩すのが老後資産を減らさないポイントとなります。

例えば、毎年持っている資産額の4%を取り崩していく場合は以下の通りになります。

- 資産額が3,000万円の場合

→ 120万円を取り崩す(3,000万円 × 4% = 120万円)

- 資産額が2,800万円の場合

→ 112万円を取り崩す(2,800万円 × 4% = 112万円)

このように定率で取り崩すことで、順序リスクを低減する効果があります。

なぜなら株価が下がって資産額が減少すれば、取り崩す金額も少なくなるからです。

つまりiDeCoで作った老後資金を暴落で失わないためには、シンプルでリスクが低いポートフォリオを定率で崩していくのが良いと言えます。

投資の目的と方法について

iDeCoは老後資金以外の目的でも使えるのか?

「iDeCoを老後資金のためでなく、節税メリットだけを活かした運用をするのはどうか?」と思う人もいるかもしれません。

確かに節税メリットはありますが、「原則60歳まで引き出せない」という資金拘束があります。

老後資金と決まっているからiDeCoを使うのです。

「いつ使うか分からない、ずっと持っているかもしれない」という余剰資金を資金拘束するのは、目的と手段が合っていません。

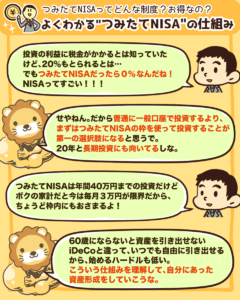

このような余剰資金で資産運用をするなら、iDeCoではなくつみたてNISAを利用した方が良いでしょう。

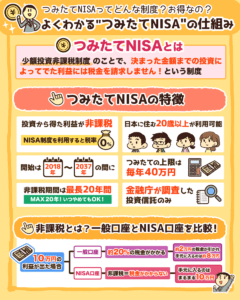

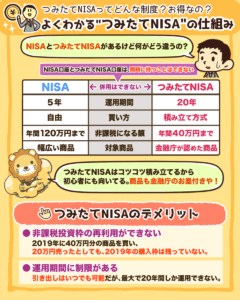

▼図解:よくわかるつみたてNISAの仕組み

関連動画

→ つみたてNISA・iDeCo・小規模企業共済どれから始めるべき?

自分の目的に合った投資方法を選ぶ

老後の資金を得る方法はiDeCoだけではありません。

他の方法も合わせてバランスを取っていくのが大切です。

- 国民年金

- 労働収入

- 高配当株ETF

また、リベ大では主にインデックス投資と高配当株投資について解説しています。

関連動画

→ 【失敗回避法】インデックス投資の魅力と「失敗させないためのコツ」5選

→ 高配当株は「金のタマゴ」を産む”痩せない”ニワトリ【お金のなる木】

インデックス投資と高配当株投資について、簡単にまとめると以下の通りです。

インデックス投資

- 利益を得る方法:キャピタルゲイン(値上がり益)

- 特徴:売ることで利益になるため、資産総額が増えている必要がある

高配当株投資

- 利益を得る方法:インカムゲイン(毎月入ってくる分配金)

- 特徴:持ち続ける戦略なので、資産総額は特に気にする必要はない

ただし個別銘柄での高配当株投資は、購入時の選定が重要です。

長期的に安定した配当金を出してくれる、財務優良企業の株を選定する必要があります。

配当利回りが高いだけで銘柄選定してしまうと、減配される可能性もあるので注意しましょう。

関連動画

→ あなたが気になっている株の配当利回りが高い6つの理由【高配当株の落とし穴】

- キャピタルゲイン(値上がり益)で利益確定したい

→ 楽天VTやS&P500に連動しているインデックスファンド

- インカムゲイン(毎月入ってくる分配金)で利益確定したい

→ HDVやVYMのような高配当株ETF

今回お伝えしたかった大切な考え方は、目的によって投資方法は変わるということです。

リベ大には「iDeCoで運用する商品は何がいいですか」という質問がたくさん届きます。

しかし、年齢や環境、考え方によって全く違ってくるので、すべての人に「この投資がおすすめ!」というものは存在しないのです。

運用する商品は自分の投資目的を考えて、自分で決めることが大切です。

ちなみに高配当株投資は、以下の理由から老後世代のリスクの影響を受けにくい投資だといえるでしょう。

- 配当金を貰い続けることで、長生きリスクに対応できるから。

- 投資判断をする必要がないため、思考力が低下しても問題ないから。

- 資産の取り崩しをしないため、順序リスクもないから。

関連動画

→ 元本860万円で65歳から死ぬまで毎年90万円受給する方法【高配当株でじぶん年金】

まとめ:iDeCoの運用は出口戦略が大切

今回は、iDeCoで積み立てた老後資金を暴落で減らさない対処法を解説しました。

老後世代がお金で直面するリスクは、以下の3つが挙げられます。

- ①長生きリスク

- ②思考力の低下リスク

- ③順序リスク

これらのリスクの中で、一番のポイントになるのは、順序リスクです。

順序リスクとは、一定期間の平均収益率が同じでも、収益率の変動パターンの違いによって資産額が大きく変動してしまうリスクのことです。

つまり、退職した直後の運用利回り次第で、老後の資産が大きく変わってしまうのです。

そのため、iDeCoで作った老後資金を減らさないためには、以下の対処が必要となります。

50歳を過ぎた頃から、暴落の影響を受けにくい資産を増やしていきましょう。

具体的な方法として、配分変更やスイッチングがあります。

→ 毎月の掛金内で購入する運用商品の種類や配分の割合を変更する

→ 積み立てた資産の商品構成を変更する

老後の資産を取り崩す際には、定額でなく定率で取り崩しましょう。

なぜなら、もし株価が下がって資産額が減少しても取り崩す金額も少なくなるので、順序リスクを低減する効果があるからです。

つまりiDeCoで作った老後資金を暴落で失わないためには、シンプルでリスクが低いポートフォリオを定率で崩していくのが良いと言えます。

また、老後の資金を得る方法はiDeCoだけではありません。

- 国民年金

- 労働収入

- 高配当株ETF

今回お伝えしたかった大切な考え方は、目的によって投資方法は変わるということです。

どの投資商品が良いのかは人によって環境や目的が違うので、万人におすすめできる商品は存在しません。

投資目的を考え、自分で決めていくことが大切です。

関連動画

→ 【初心者向け】資産運用って結局どうすれば良いの?に対する具体的回答【超シンプルプラン】(アニメ動画)

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「老後資金ついてもっと学びたい!」という人に読んでほしい記事がこちら!