こんにちは、こぱんです!

サラリーマンの方の中には、年収1,000万円、いわゆる高年収サラリーマンに憧れを抱いている人も多いのではないでしょうか?

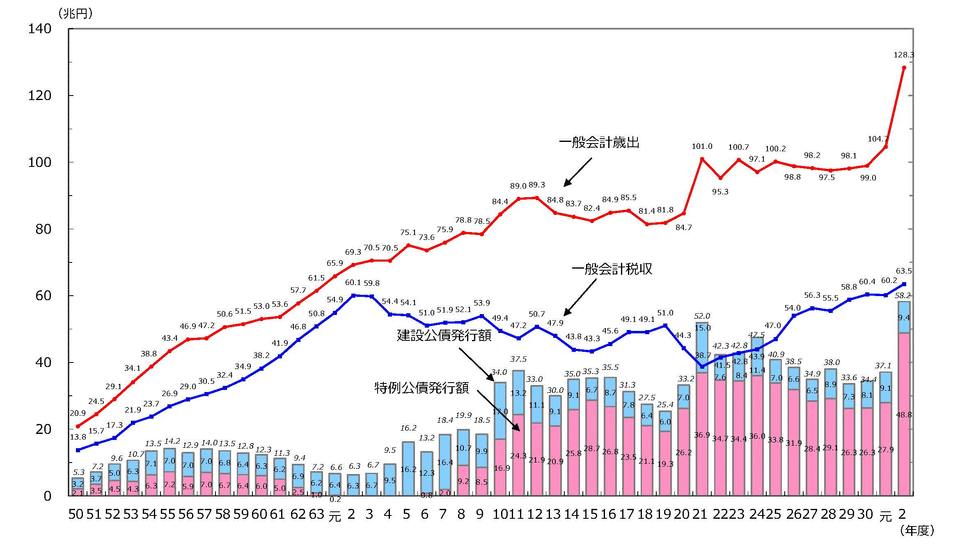

まずは下のグラフを見て欲しいな。

青線のグラフは日本の「税収」

- 家計で言えば「給与収入」のこと

- 令和2年の税収:約64兆円

赤線のグラフは日本の「歳出」

- 家計で言えば「生活支出」のこと

- 令和2年の歳出:約128兆円

日本では、以下のような行政サービスを国民に提供しています。

- 医療

- 介護

- 年金

- 公共事業

- 教育

- 防衛

しかし、データを見ると令和2年は「税収が64兆円だったのに対して、歳出は128兆円」でした。

簡単に言えば、お金が全然足りていない状況というわけです。

平成元年:歳出の83.4%が税収でカバーできていた

令和元年:歳出の57.5%しか税収でカバーできなくなっている

今の税収で足りないのであれば、お金をどこからか引っ張ってこないといけないわけです。

そんな中、いつも狙い撃ちにされるのが「サラリーマン」なのです。

サラリーマンは重い税金をかけても、いつも大人しく税金を納めてくれるため、国にとっては非常にありがたい存在です。

ですが、もし収入の少ない世帯に対して増税をしてしまったら、生きていけない状況に追い込んでしまうかもしれません。

場合によっては暴動が起きて、社会秩序が乱れてしまう可能性もあるでしょう。

そこで今回は増税に関する以下の2つのことを、年収1,000万円以上の高年収サラリーマンの目線を踏まえて解説します。

- 年収1,000万円サラリーマンの手取り減少と5つの理由

- 増税ラッシュの時代をどう生き抜くのか?

今や、「年収1,000万円のサラリーマンになれば、ゆとりのある暮らしができる」ということは幻想になりつつあります。

時代が変われば、上手な生き方も変わるということです。

だからこそ、以下のように生き方を変えていければ、みなさんが望む「ゆとりある暮らし」を実現できるかも知れません。

年収1,000万円の高収入サラリーマンを目指す

収入源を増やし、税金を最適化する

目次

解説動画:【見たい景色はもう見れない?】年収1,000万円の価値がどんどん下がっていく時代背景について解説(アニメ動画)

このブログの内容は下記の動画でも解説しています!

年収1,000万円サラリーマンの手取り減少と5つの理由

まず、年収1,000万円サラリーマン家庭(妻、子供2人)の手取り額は、この20年で大きく変わりました。

- 2000年:約800万円

- 2020年:約720万円

減らされた年間80万円もの手取り額を配当金で手に入れる場合、約2,000万円分の高配当株が必要になります。

いかに尋常ではないレベルで、増税が積み上げられてきたのかが分かるでしょう。

そこで、高年収サラリーマンの手取りが、約1割も減少した5つの理由を1つずつ解説していきます。

- ①ボーナスに対する社会保険料の値上げ

- ②配偶者特別控除の縮小

- ③定率減税の廃止

- ④子供の扶養控除の縮小・廃止

- ⑤給与所得控除の縮小

理解することを諦めた人から、絶好のカモになるということを忘れないでください。

理由①:ボーナスに対する社会保険料の値上げ

今はみなさんのボーナスから、当たり前のように社会保険料がしっかりと引かれているでしょう。

実は、ボーナスから社会保険料が引かれるようになったのは、1994年からなのです。

1994年に「特別保険料」という名目で保険料が徴収され始め、2003年には今と同じ仕組みに変わりました。

ではなぜ、ボーナスからも社会保険料が引かれるようになってしまったのでしょうか?

その理由は「社会保険料逃れを防ぐため」です。

みなさんも知っての通り、厚生年金保険料や健康保険料は「労使折半」になっています。

つまり、会社が保険料を半分負担してくれているわけですが、会社にとって保険料はコストでしかありません。

- 月給を低く抑える

- ボーナスを大きくする

ボーナスにかかる社会保険料は負担しなくて良いため、ボーナスを増やした方が会社にとってはお得というわけです。

そのため、「意図的に月給を安く、ボーナスを大きくすることで社会保険料逃れをする企業」が少なくありませんでした。

それに気づいた国は「給与もボーナスも、ひとまとめにして社会保険料をもらう」という仕組みを導入しました。

会社員の目線で見ると、今までボーナスに対して社会保険料がかかっていなかったのに、今後はかかるようになったため増税となります。

もちろん、収める社会保険料が増えた分、将来の年金額には反映されます。

国民年金なら割に合うんだけどね…。

関連動画

こんな風に、国にボーナスをガッチリ掴まれたから、社会保険料率はどんどん引き上げられているわけです。

- 平成16年度:(月給とボーナスの両方に対して)13.58%

- その後毎年:0.354%ずつの引き上げ

- 平成29年:18.3%で固定

わずか13年間の社会保険料の引き上げによって、概算ではありますが、みなさんの手取り年収は約2%も減少したことになります。

仮に、これから社会人になる人の生涯賃金が2億円と仮定すると、約400万(2%)が消えたということです。

理由②:配偶者"特別"控除の縮小

2004年に一部廃止された配偶者"特別"控除を解説する前に、まず配偶者控除から理解しておきましょう。

配偶者控除とは、以下の条件を満たした場合に、最大38万円の所得控除を認める制度です。

- 民法の規定による配偶者であること

- 納税者と生計を一(いつ)にしていること

- 年間の所得金額が38万円以下であること(2020年以降は48万円)

- 青色申告の事業専従者として給与の支払いを受けていないこと

一方で、配偶者控除があると「所得が38万円を越えないようにしよう!」という気持ちが配偶者に生まれ、それ以上にお金を稼ぐことをしなくなります。

そこで設けられたのが配偶者"特別"控除で、所得が38万円を超えても段階的に控除を認める制度です。

- 配偶者の所得が95万円:31万円の控除

- 配偶者の所得が115万円:11万円の控除

また2004年以前は、配偶者控除と配偶者"特別"控除は二重取りができる仕組みでした。

そのため、2つをあわせると最大で76万円もの控除を受けることができたのです。

青色申告特別控除の65万円より大きな金額なので、税に敏感な人ならインパクトの大きさが分かるでしょう。

そして、あまりに有利過ぎるということで、2004年に二重取りができないように改正され、実質の増税となりました。

さらに2018年には改悪され、年間所得が1,000万円を超える高所得者の場合は配偶者控除の適用対象外とされ、控除が取れなくなったのです。

二重取りだけでなく、制度自体の活用もできなくなり、以前の高年収サラリーマンと比較すると、まさに地獄のような状況と言えるでしょう。

理由③:定率減税の廃止

定率減税は、1999年に導入された、個人の所得にかかる税負担を軽減する制度です

- 所得税:本来の納税額の20%を減額(最大で25万円)

- 住民税:本来の納税額の15%を減額(最大で4万円)

上限額はありますが、計算上「年収が高い人」は節税額が大きくなります。

所得税・住民税を合わせると、最大30万円近い節税となるため、効果もかなり大きいことが分かります。

2020年の新型コロナウィルスの経済対策として、一人あたり10万円の特別定額給付金が支払われることになり、3人家族であれば30万円もの給付金が受け取れました。

定率減税というのは、この給付金レベルのインパクトがある節税が、毎年確約されていたようなものなのです。

だからこそ、消費を支えるための減税政策が必要だったというわけだね。

しかし、1990年に導入された定率減税は2007年に廃止となり、その廃止理由は「年金の財源確保」でした。

もともと少子高齢化によって、日本の財政はイビツになっています。

定率減税は消費税1.5%に匹敵するほどの減税措置であり、そんな大盤振る舞いをいつまでも継続していられるほど日本に余裕は無いのです。

ただ、定率減税の廃止は実質的には増税を意味するため、廃止の際には大きな反発があったことは言うまでもありません。

とは言っても、国からすれば「ウチにはそんなお金ありません!」という状況でした。

その結果として、ある程度の年収があった人達は、定率減税の廃止によって十数万円ほどの増税となりました。

理由④:子供の扶養控除の縮小・廃止

2010年より以前は、「年少扶養親族(16歳未満の子ども)」に対して38万円の所得控除が認められていました。

38万円の所得控除が失われると、標準的な年収(所得税率10%・住民税率10%)なら年間で「38万円 × 20% = 7.6万円」の増税となります。

これが高年収サラリーマンの場合なら、年間20万円近い増税となるのです。

「年収が高い = 税率が高い」ということなので、控除が改悪されると影響度は大きくなります。

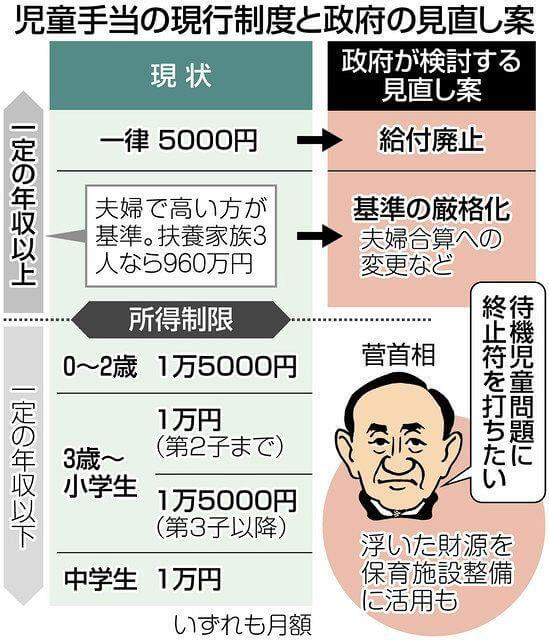

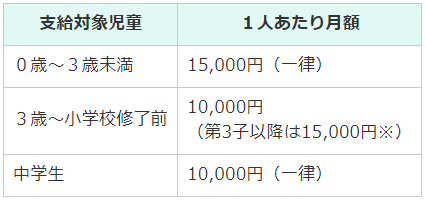

ちなみに、子供の扶養控除が廃止された代わりに、「児童手当」が新設されました。

児童手当は、中学生までの子供がいる家庭に対して、毎月手当が支給される制度です。

児童手当には「所得制限」が設けられており、制限となる金額は扶養親族の人数などで変わります。

所得制限は、おおよそ年収830万円~1,040万円以上の人が対象となり、手当が月5,000円に大幅減額されてしまうのです。

高年収サラリーマンにとって所得制限だけでも涙目ですが、政府は今後、さらなる見直しを検討しているのです。

- 月額5,000円の手当も廃止

- 所得制限の年収を「個人年収」ではなく、「世帯年収」で判断

「ただでさえ月5,000円(年6万円)しか受け取れないのに、これも無くなるの!?」

「世帯年収で判断するということは、共働きはするなってこと!?」

「子育てを支援する気が国にあるとは思えない!」

もし、手取り収入を年間6万円増やそうと思ったのなら、税引前で9万円~10万円を稼ぐ必要があります。

つまり、実質的には年収が10万円カットされたと言えるでしょう。

時給2,000円とした場合、50時間分の労働が文字通り「一瞬」で消えるわけですから、不平・不満が出ない方がおかしいです。

理由⑤:給与所得控除の縮小

給与所得控除というのは、「収入に応じた一定額を控除として認める」というものです。

会社員は自営業者と違って経費が認められていないため、その格差を埋める目的で「一定額を経費とみなすことを認めていた」のです。

2019年より前は、年収1,000万円の会社員には220万円の給与所得控除が認められていたのですが、2020年以降は195万円に減額されました。

つまり、220万円 - 195万円 = 25万円が控除から消えたことになるのです。

所得税率を20%、住民税率を10%と仮定すると、年間で約8万円もの増税になります。

年間8万円を配当金で手に入れる場合、高配当株を約300万円も購入する必要があります。

つまり、控除廃止によってみなさんの資産が300万円目減りしたとも言えるでしょう。

誰にでも認められる基礎控除が、38万円 → 48万円に引き上げられたためです。

ちなみに会社員は、給与所得控除の金額が10万円引き下げられたため、合計の控除額は変わりません。

ここまでの話をまとめると、以下の5つの理由によって、高年収サラリーマンの手取りは減少したわけです。

- ①ボーナスに対する社会保険料の値上げ

- ②配偶者特別控除の縮小

- ③定率減税の廃止

- ④子供の扶養控除の縮小・廃止

- ⑤給与所得控除の縮小

- 2000年:約800万円

- 2020年:約720万円

この20年間では消費税も5%から10%に増税されたため、「手取り」も「使えるお金」も減り、生活にゆとりを感じなくなるのも当然です。

ちなみに、所得が2,500万円を超えると基礎控除の48万円はゼロとなり、所得税・住民税を合わせた約50%の金額、24万円の増税です。

「万人」に認められるはずの基礎控除すら使えず、「金持ちには人権がないのか!」と叫ぶ人もいました。

さらに、所得が3,000万円を超えると住宅ローン控除も一切使えなくなります。

4,000万円以上の住宅ローン残高がある場合、その1%にあたる年間40万円が増税となります。

意外にも、基礎控除と住宅ローン控除にも「所得制限がある」ということを知らない人は多いのです。

増税ラッシュの時代をどう生き抜くのか?

年収1,000万円のコストパフォーマンスは今後も悪化する

これほどまでに高年収サラリーマン、高所得者世帯が狙われる理由は、「低年収世帯への課税が限界に達しているから」です。

語弊を承知で言うと、「低年収世帯への税負担は生かさず殺さずのライン」まで来ています。

もしこれ以上、課税を強化すると、それこそ一揆が起きてしまうかもしれません。

その一方で高所得者世帯には、まだまだ増税の余地があります。

ただ、あからさまな高所得者世帯への課税は、それはそれで大きな反感を買ってしまうでしょう。

そこで、できるだけ「痛税感」のないように、あらゆる手段を使ってコッソリと増税していくわけです。

国は今後も、技のデパートのように、あの手この手を使っていろんな技を繰り出しながら増税してくるでしょう

- 児童手当を少なくしよう

- 配偶者控除を使えないようにしよう

- 給与所得控除を減らそう

重箱の隅をつつくような改正で、なかなか理解できない増税を繰り返せば、文句は少なくなります。

国は「いかに国民をキレさせず、税収をアップさせるのか?」という、やり込み要素満載のゲームをプレイ中とも言えるでしょう。

リベ大は「増税・社会保険料アップ」が日本のメガトレンドだと、YouTubeチャンネルを開設した時から一貫して言い続けています。

働き手である現役世帯が少なく、支える必要のある高齢者が多い日本では、今後も増税が続くことは当然です。

そして、今狙い撃ちにされているのが「お金に疎く、お金を持っている、年収1,000万円超えの高年収サラリーマン」なのです。

「年収1,000万円でも良い暮らしなんてできない!」という声もありますが、年収が高いに越したことはありません。

ただリベ大は、以下の点も合わせて理解すべきだと考えています。

年収1,000万円は以前よりもコスパが悪くなっている

年収1,000万円は今後もコスパが悪くなっていく

年収1,000万円という頂上を目指して、山に登っている人もいるでしょう。

ですが、その山からは良い景色を見ることはできないかもしれません。

広い新築の家に住む

カッコ良い外車に乗る

子供は私立に通わせる

年に数回、国内・海外旅行へ行く

そんな景色を見たいのなら、別の山に登らなければならないかもしれないと意識してください。

会社員だけではなく自らのビジネスを持つことの重要性

国が重箱の隅をつつくような増税を繰り返すのならば、私達国民ができることは1つで、重箱の隅をつつくような知識を身につけることです。

ただ残念ながら、「この知識だけを知っておけば節税は完璧」ということはありません。

一生懸命に勉強する人は自分のお金を守れますが、学ぶことが嫌いな人は一生、他人・国のために働くことになるでしょう。

残酷ですが、それが資本主義社会のルールです。

今回紹介した増税や社会保険料アップに対応するためには、会社員から軸足を「事業者」に移さなければなりません。

▼図解で簡単に分かる稼ぐ力(事業所得)

副業を始めて、青色申告の届け出をする

マイクロ法人を設立する

現時点で考えうる最強の節税対策も、しっかり復習しておこう。

年収1,000万円のサラリーマンより、年収500万円 + 副業(青色申告)の両刀戦略の方が金回りもよく、蓄財のペースも早くなります。

会社員として年収を高め続けることが難しいのであれば、会社員としては平均的な稼ぎで十分と割り切り、自らのビジネスを持つことを強くオススメします。

山の頂上に登った時、「そうそう!この景色が見たかった!」となるのは、こちらの道でしょう。

まとめ:しっかり知識武装して増税ラッシュの時代を生き抜こう

今回は、「年収1,000万円の増税地獄」ということで、20年で手取りが約1割も減少してしまった5つの理由について解説しました。

- ①ボーナスに対する社会保険料の値上げ

- ②配偶者特別控除の縮小

- ③定率減税の廃止

- ④子供の扶養控除の縮小・廃止

- ⑤給与所得控除の縮小

おそらく高年収サラリーマンは、今後も国の増税から狙われ続けるでしょう。

年収1,000万円以上の高年収サラリーマンは、会社員全体のおよそ5%ほど、20人に1人だけのエリートです。

みなさんが年収1,000万円を目指すなら、労力に見合う価値が得られるのかどうか、あらためて考えてみてください。

リベ大は、自分のビジネスを持つように努力した方が、収入も増え・手取りも多くでき、見たかった景色が見られると確信しています。

政府が「細かい増税」を繰り返してくるなら、みなさんも「細かい知識」を身に付けるしかありません。

最新の話題があれば、今後もリベ大は解説・シェアしていきます。

以上、こぱんでした!

▼「副業を始めたい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!