2022年3月22日、SBI証券に新しいファンド「SBI・iシェアーズ・米国バランス(2資産均等型)」が登場し、運用開始されたのをご存知でしょうか?

どんなファンドなんだろう?

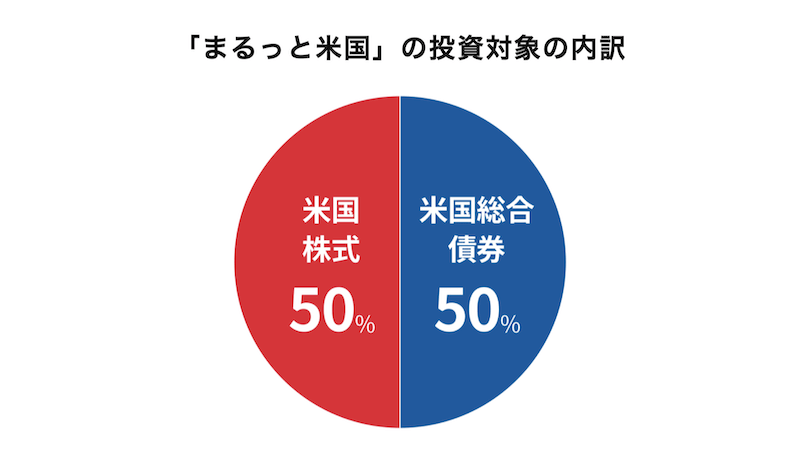

ファンドの愛称は「まるっと米国」と言い、資産を米国株式と米国総合債券に50%ずつ投資できるバランスファンドです。

登場したばかりのファンドなので、詳しく知らない人も多いでしょう。

そこで今回の記事では、SBI・iシェアーズ・米国バランス(2資産均等型)(以下、まるっと米国)について以下の3点を解説します。

- 「まるっと米国」はどのようなファンドなのか?

- 「まるっと米国」3つの魅力と3つの懸念点

- 「まるっと米国」をおすすめできる人・おすすめできない人

米国株式(S&P500)や、全世界株式だけに投資しておけば大丈夫だと考えている人こそ、今回の記事をぜひ最後まで読んでみてください。

なぜなら、そのままの考え方で本当に良いのか、あらためて自分が行っている資産運用について見直すキッカケになるからです。

なお、「まるっと米国は魅力的なファンドだが、万人におすすめはできない。」というのがリベ大の結論になります。

目次

解説動画:【使える?使えない?】「SBI・iシェアーズ・米国バランス(2資産均等型)(愛称:まるっと米国)」について解説

このブログの内容は以下の動画でも解説しています!

「まるっと米国」はどのようなファンドなのか?

まず、「まるっと米国」がどのような特徴を持つファンドなのか、見ていきましょう。

- 「まるっと米国」の投資対象

- カウチポテトポートフォリオとは?

「まるっと米国」の投資対象

「まるっと米国」は実質的に、以下の2つのETF(上場投資信託)に50%ずつ投資するファンドです。

- IVV:iシェアーズ・コア S&P 500 ETF(株式)

- AGG:iシェアーズ・コア 米国総合債券市場 ETF(債券)

IVV(iシェアーズ・コア S&P 500 ETF)

IVVは、世界最大級の資産運用会社ブラックロックが運用する、S&P500に連動するインデックスファンドです。

IVVの経費率と運用総額は以下になります。

- 年間の経費率:0.03%

- 運用総額:約38兆円

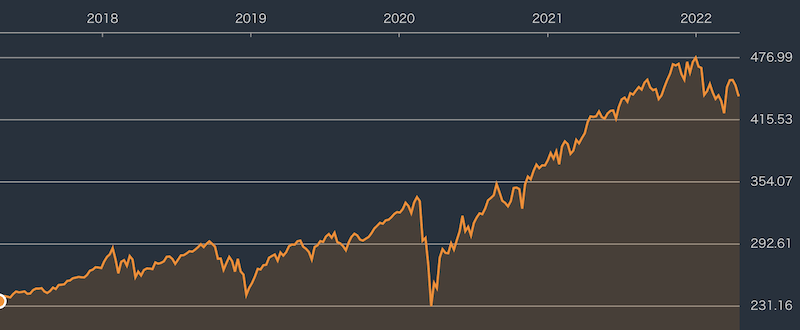

過去5年のIVVのチャートは以下の通りです。

世界トップレベルの優良投資商品で、日本のファンドにはIVVと肩を並べられる規模のETFは見当たりません。

なお、IVVの5年トータルリターンは約16%です。

AGG(iシェアーズ・コア 米国総合債券市場 ETF)

AGGは、資産運用会社ブラックロックによって運用されている債券ファンドで、「米国投資適格債券市場」を表す指数に連動した成果を目指しています。

簡単に伝えると、アメリカの手堅い債券を投資対象にしているとイメージしてください。

AGGの経費率と運用総額は以下になります。

- 年間の経費率:0.04%

- 運用総額:約10兆円

AGGの経費率もIVV同様に低く、債券のカテゴリーでは非常に存在感があるファンドです。

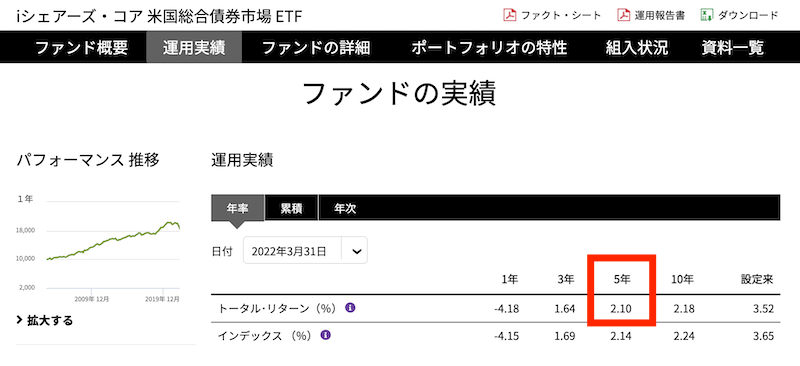

ここで、AGGの過去5年のチャートを確認してみましょう。

2022年4月時点では、金利上昇を受けてAGGの価格が下落しているため、上記のチャートだけを見ると、あひるくんのように感じる人もいるでしょう。

しかし、AGGは利息(インカムゲイン)の割合が大きいという特徴を持っています。

利息を含めたAGGの5年トータルリターンは約2.1%で、しっかり債券らしい成績を出しているファンドです。

カウチポテトポートフォリオとは?

「まるっと米国」のように、株式50%と無リスク資産50%の比率で資産運用することを、カウチポテトポートフォリオと言います。

カウチ(ソファー)でくつろぎ、ポテトチップスを食べていられるほど気持ちに余裕が持てるという意味から、カウチポテトと名付けられました。

なお、無リスク資産とは以下を指します。

- 現預金

- 格付けや安全性が非常に高い国債

例えば、アメリカで暮らす人にとって、米国債券は無リスク資産と言えます。

しかし、日本で暮らす人にとっては為替リスクがあるため、米国債券は無リスク資産とは言いにくいでしょう。

なぜなら、AGGといったETFは直接取引する生の債券とは異なり、リアルタイムな値動きが発生するからです。

とはいえ、株式と比較すると、債券の方がはるかに低リスクなのは事実です。

安心感を「暴落に対する強さ=頑丈さ」の視点で考えた場合、以下のイメージくらい差があります。

- 株式:不安定な木製の吊り橋

- 債券:石橋

ここ数年で、以下のような米国株式だけに投資するファンドが次々に誕生しました。

- S&P500に連動したインデックスファンド

- 米国株式指数に連動したインデックスファンド

- NASDAQ100に連動したインデックスファンド

上記の他に、NASDAQ(ナスダック)にレバレッジをかけたファンド「レバナス」も登場しています。

しかし、レバレッジ商品は、いずれもリスクは高めです。

相場の値動きが激しくなった時、カウチでくつろぎ、ポテトチップスを食べられるような余裕を持てなくなる人も多いでしょう。

ここまでの話を踏まえると、最近の投資環境は、リスクを取って積極的に収益を狙いたい人には良い環境と言えます。

しかし言い換えれば、もう少しリスクを抑えながら資産運用を行いたい人にとって、選択肢が少ない状況でした。

そこで、株式100%でも債券100%でもない、中間のリスクバランスで登場したのが「まるっと米国」というワケです。

SBI証券は「まるっと米国」を登場させることで、投資家に多様性を持たせようとしてくれているのかもしれません。

「まるっと米国」3つの魅力

「まるっと米国」の魅力は以下の通りです。

- ①王道的な投資戦略

- ②投資対象が株式100%のファンドよりも低リスク

- ③ETFを自分で購入して調整するより資産管理がラク

魅力①:王道的な投資戦略

「まるっと米国」は、資産運用の軸に株式と債券を据える王道的な投資戦略を採用しています。

投資の本や投資セミナーでも、「株式50%:債券50%」で長期運用シミュレーションを出しているケースは少なくありません。

ここで、王道的な投資戦略の特徴を伝える前に、新しい投資戦略の特徴について確認しましょう。

新しい投資戦略には、上手くいった時の爆発力があります。

しかし、長い歴史の中において戦争や災害、不況といった試練に耐えてきた実績がないため、以下のようなデメリットがあります。

災害や危機的状況が起きると、収益を一気に失うリスクが高い。

取引参加者が少ないため市場が薄く、好きなタイミングで売買できない可能性がある。

どのような商品やサービスも、普及するまでは高コストになりがち。

つまり、新しい投資戦略とは、一握りの勝者と、数多くの敗北者が生まれやすいと言えるのです。

一方、「まるっと米国」で採用されている王道的な投資戦略は、新しい投資戦略とは真逆の特徴を持っています。

なぜなら、王道的な投資戦略は、長い歴史の中で戦争や災害、不況といった試練に耐えてきた実績があるからです。

リターンは地味になりがちですが、王道的な投資戦略のメリットは非常に多いと言えるでしょう。

信頼や実績、安心感がある。

市場が厚く、好きなタイミングで売買できる。

ムダなコストが省かれ、最適化されている。

魅力②:投資対象が株式100%のファンドよりも低リスク

「まるっと米国」は、投資対象が全て株式となっているファンドより圧倒的に低リスクです。

2022年現在、日本の個人投資家に人気のあるファンドは以下になります。

- eMAXIS Slim 米国株式(S&P500):投資対象は米国株式に100%

- 楽天・全米株式インデックス・ファンド:投資対象は米国株式に100%

- eMAXIS Slim 全世界株式(オール・カントリー):投資対象は全世界株式に100%

つみたてNISAやiDeCoの非課税枠を活用し、上記のファンドを主軸に投資している人もいるでしょう。

また、非課税枠を超える資金の投資先を、株式に絞っている人も多いかもしれません。

なぜなら、ここ数年は投資対象として株式が最強だったからです。

しかし、株式とは時にマイナス30%〜50%ほどのレベルで暴落する可能性があります。

一方、米国総合債券は為替影響を除くドルベースの値動きで見ると、リーマンショック時でさえ最大マイナス5%ほどでした。

為替が一定だと仮定した場合、100万円を投資している時に暴落が起きても、95万円も残るイメージになります。

そのため、ポートフォリオに債券を入れると、暴落時のリスクを低下させられるのです。

魅力③:ETFを自分で購入して調整するより資産管理がラク

「まるっと米国」は、ETFを自分で購入して調整するより資産管理がラクなのも魅力の一つです。

ポートフォリオは、運用していると資産配分の割合がズレていきます。

例えば、当初は株式と債券を50%ずつで運用していたのに、1年経つと「株式60%:債券40%」になるといったイメージです。

資産配分が変わり、株式の割合が増えるほどリスクは高まり、自分に合う適度なリスクバランスをキープできなくなります。

その結果、暴落や不況に対する備えの不足が懸念されるのです。

一方、債券の割合が増えるほどリターンを得られるチャンスが減るので、長期的に見て効率的に資産を増やすことは難しくなるでしょう。

したがって、当初とズレてしまった資産のバランスを、もとの割合に戻す必要があります。

非常に大切なメンテナンスですが、リバランスを行っていない人もいるのではないでしょうか。

なぜなら、リバランスは意外と大変で面倒だと感じることが多いからです。

また、リバランスの重要性を理解していないため、資産配分を気まぐれに変えているケースも考えられます。

人は重要なことだと認識しつつも、面倒なことは避ける傾向にあり、後で痛い目を見ることになりがちです。

しかし、「まるっと米国」は面倒なリバランスを自動で行ってくれます。

「まるっと米国」3つの懸念点

「まるっと米国」の懸念点は以下の通りです。

- ①指数との乖離(かいり)

- ②債券の必要性

- ③常に株式50%と債券50%を維持することの合理性

懸念点①:指数との乖離(かいり)

インデックスファンドとは、指数と同じ成績を目指すファンドです。

例えば、指数のS&P500が3%値上がりした場合、S&P500に連動するインデックスファンドも3%値上がりするように運用を行う必要があります。

ここで、例を挙げて見ていきましょう。

現在、基準となる指数が300円の場合、指数に連動するファンドなら以下のように価格が動きます。

基準となる指数が300円の場合

- 平均価格が3%値上がりした → 309円(300円 + 300円 × 3%)

- 平均価格が3%値下がりした → 291円(300円 − 300円 × 3%)

上記のように、インデックスファンドは指数と正確に連動することが大切です。

そのため、以下のような状態は良いファンドとは言えません。

指数は上がったのに、指数に連動するファンドは上がっていない。

→ 例:指数は330円に上がったのに、指数に連動するファンドは310円の状態。

指数は下がったのに、指数に連動するファンドは下がっていない。

→ 例:指数が270円に下がったのに、指数に連動するファンドが290円の状態。

「まるっと米国」は、実質的に以下2つの指数への連動を目指したファンドです。

- S&P500

- 米国総合債券

つまり、「まるっと米国」の成績は、上記の指数に近いほど良いことになります。

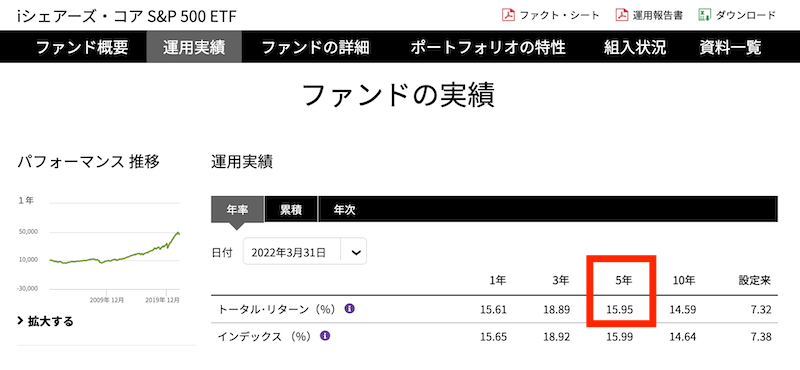

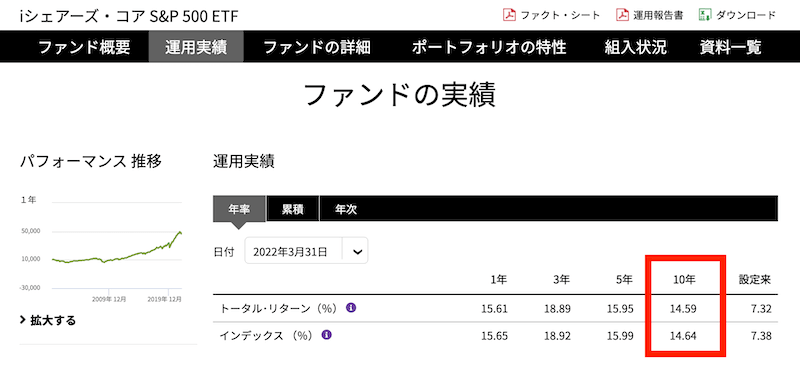

ここで、ブラックロックに掲載されている、S&P500への連動を目指しているIVVのデータを見てみましょう。

過去10年のIVVのトータルリターンと、インデックス(S&P500)の運用実績は以下の通りです。

- IVVのトータルリターン:年利14.59%(①)

- インデックス(S&P500):年利14.64%(②)

→ 運用実績の差:0.05%(② - ①)

IVVは指数の成績に非常に近いので、良いインデックスファンドだと言えるでしょう。

乖離は運用にコストがかかるほど、差が開いていきます。

最近は、アメリカの資産運用会社が作った優良ETFをそのまま購入するタイプのファンドが、いくつか登場しています。

ただ、米国ETFを個人で直接購入するより、日本の投資信託を通じて間接的に米国ETFを買う方がコストがかかるため、指数との乖離は大きくなりがちです。

なぜなら、様々なところで中間マージンをとられてしまうからです。

懸念点②:債券の必要性

債券の必要性について、主要な論点は以下の2つです。

- 長期の成長性

- リスクリターンに見合うかどうか?

論点1:長期の成長性

長期で見ると、成長力があるのは圧倒的に株式です。

S&P500に投資するIVVと、米国総合債券に投資するAGGの設定来のトータルリターンを見てみましょう。

- IVV(約22年):年7.32%

- AGG(約18年):年3.52%

※2022年3月31日付け

※設定来とはファンドの運用がスタートした(設定された)時点からという意味

上記の通り、ポートフォリオの守備力を高めるには債券も悪くありませんが、長期的に見れば株式の方が圧倒的に成長性が高いのは過去のデータに基づく事実です。

すでに億レベル資産を保有しており「守るフェーズ」に入っている人なら、債券への投資を検討する余地があるかもしれません。

しかし、長い時間をかけてこれからコツコツ資産を築こうとしている人が「わざわざ成長力の低い債券に投資する必要性はあるのか?」ということです。

論点2:リスクリターンに見合うかどうか?

リスクリターンに見合うかどうかの点でも懸念があります。

なぜなら、以下のように為替リスクが影響するからです。

ドルで日常生活をしている人:米国債券の為替リスクがない

円で日常生活をしている人:米国債券の為替リスクがある

債券は株式に比べるとリターンが控えめなため、為替が影響するとリターンが全てなくなるリスクもあるのです。

ここで、為替リスクのイメージを見てみましょう。

1ドル100円の時に、Aさんは債券に投資を始め、年2%の利息を5年間受け取りました。

利益は合計10%(年2% × 5年間)で、債券の元本価格は5年間ほとんど変わっていません。

しかし、為替は5年間で1ドル100円から90円に変動し、円高の影響で元本が10%毀損(きそん)してしまいました。

受け取った10%分の利息と、10%の評価損が相殺され、利益が差し引きゼロとなってしまったのです。

債券は為替変動の影響を受けやすいため、為替リスクを含めて考えると、米国債券のコスパが気になる人はいるでしょう。

そのため、「資産を長期運用するなら株式にしよう!」と考える人も少なくありません。

懸念点③:常に株式と債券を50%ずつで維持することの合理性

常に株式と債券を50%ずつで維持することが合理的かどうかは、懸念点の一つになります。

なぜなら、年齢や職業、年収、保有資産状況、家族構成などは人それぞれであり、投資に対するリスク許容度にも違いがあるからです。

例えば、以下の2人が同じリスク許容度とは言えません。

- 大企業勤務の年収1,000万円のエリートサラリーマン(30歳)

- 中小企業で働き始めたばかりの年収300万円の会社員(20歳)

いくらまでなら投資にお金を使え、お金がどのくらいまで減っても大丈夫なのかは人それぞれです。

そのため、以下のように「株式50%:債券50%」で維持することが、自分にとっての最適解ではないケースも考えられます。

- リスク許容度に余裕がある:本当はもっとリスクを取れるのに、株式と債券を50%ずつで維持している。

- リスク許容度を超えている:本当はリスクを抑える必要があるのに、株式と債券を50%ずつで維持している。

株式50%と債券50%の配分が最適な人は、どのくらいいるのかを考えると「まるっと米国」の使いどころは、なかなか難しいと言えるでしょう。

なお、リスク許容度については以下の記事で詳しく解説しているので、ぜひ参考にしてください。

「まるっと米国」をおすすめできる人

「まるっと米国」をおすすめできる人は、以下になります。

- ①自分で分配金の再投資やリバランスを行うのが面倒な人

- ②米国株式100%の投資にリスクを感じる人

- ③円をできるだけ持ちたくない人

①自分で分配金の再投資やリバランスを行うのが面倒な人

以下のいずれかに当てはまる人は、「まるっと米国」を検討する余地があるでしょう。

- 自分に最適な資産配分を考えるのが面倒。

- 自分でIVV(株式)やAGG(債券)を直接買い付けるのは大変だ。

- 分配金の再投資を自分で行うのが煩わしい。

- リバランスは面倒だが、王道の資産運用で手堅くリターンを出したい。

②米国株式100%の投資にリスクを感じる人

米国株式の成長は長期で見ると右肩上がりです。

しかし、今後リーマンショックやコロナショックのような暴落の可能性がないとは、必ずしも言い切れません。

リスク分散の観点で、米国株式100%の集中投資にリスクを感じる人もいるでしょう。

そのため、暴落の備えとして、ポートフォリオのリスクを下げておきたいと考える慎重派の人は「まるっと米国」を検討する余地があります。

③円をできるだけ持ちたくない人

確かに、為替リスクの点では、ドルよりも円の方がリスクは少ないでしょう。

しかし、インフレの影響で円の価値が下がり、その影響で資産を増やせるチャンスを失う可能性が考えられるのです。

そのため、人によっては円に偏った資産形成をしたくない人もいます。

以下のように考える人は「まるっと米国」を検討してみてもいいかもしれません。

- 給料や年金も円建てなので、運用資産は全て外貨にするぐらいでバランスが良いと考えている。

- 為替リスクがあるとは言え、株式より低リスクな米国債券に魅力を感じる。

「まるっと米国」をおすすめできない人

「まるっと米国」をおすすめできない人は、以下になります。

- ①最適な資産配分を自分で決められる人

- ②すでに「インデックス投資の完成形」の一つを実践している人

- ③投資が大好きで細部にトコトンこだわりたい人

①最適な資産配分を自分で決められる人

人生では、投資のリスク許容度が変わるような様々な出来事が起こります。

- 転職

- 結婚

- 子育て

- 老後生活

…etc

リスク許容度が変わるイベントが起きるたび、自分で資産配分を決め、調整する必要があります。

先述した通り、「まるっと米国」はリバランスを自動で行い、自分にとって最適な資産配分を保てるファンドです。

そのため、自分で最適な資産配分をしっかり管理できる人なら、あえて「まるっと米国」を選ばなくても問題はないでしょう。

②すでに「インデックス投資の完成形」の一つを実践している人

以下の投資スタイルは、現在におけるインデックス投資の完成形の一つになります。

- つみたてNISAやiDeCoで、100%株式インデックスを積み立てる。

- 無リスク資産として、円預金と個人向け国債を保有する。

- 余裕があれば、特定口座で株式インデックスファンドをさらに積み立てる。

そのため、上記のような資産運用ができている人は、「まるっと米国」を検討する必要性は低いと言えるでしょう。

例えば、すでに以下のようなポートフォリオを運用しているケースです。

- すでに「米国株式 + 無リスク円資産」で運用している

- すでに「全世界株式 + 無リスク円資産」で運用している

③投資が大好きで細部にトコトンこだわりたい人

以下のように考えている人にも、「まるっと米国」をおすすめしません。

- 様々なファンドに投資してみたい人。

- 手間がかかってもコストは最安、乖離は最小が良いと考える人。

なぜなら、ポートフォリオに「まるっと米国」以外のファンドを加えるほど「まるっと米国」のコンセプトである株式50%と債券50%のバランスが崩れてしまうからです。

さらに、経費率の観点でもIVVやAGGを自分で買い付ける方がコストは安く、乖離も少なく済むのも理由として挙げられます。

ちなみに、IVVとAGGを自分で購入する場合と、「まるっと米国」で購入する場合の経費率は以下の通りです。

- IVVとAGGを自分で購入する場合:0.035%程度

- まるっと米国で購入する場合:0.0938%程度

「まるっと米国」に対する結論

ここまでの話を踏まえると、まるっと米国は「悪いファンドではないが、万人におすすめできるものではない。」というのがリベ大の結論になります。

なぜなら、長期運用を前提とする投資なら株式中心が良く、リスクを下げたいなら、2022年現在は無リスク円建て資産が良いと考えているからです。

そのため、つみたてNISAやiDeCoなどの非課税枠分の投資は株式100%で考え、非課税枠を超える分の投資のリスクを抑えたい人が外国債券をプラスアルファで買い付けるイメージです。

外国債券は、リスクがそこまで低いワケではないですが、株式100%の投資よりリスクを抑えられるのは間違いありません。

暴落のダメージを軽減する観点を大切にするなら、「まるっと米国」は資産の取り崩しが視野に入りつつある、50代以降の人が検討するタイプのファンドと言えるでしょう。

なお、資産をできる限り減らさずに取り崩していく方法として、インデックス投資の出口戦略で有名な「4%ルール」を以下の記事で解説しています。

引退後の資産を取り崩しながらの生活に備え、今から知識や心構えを学んでおきたい人は、ぜひ参考にしてください。

まとめ:新登場のファンドの特徴を理解し、自分にとって最適なポートフォリオを目指そう

今回の記事では、SBI証券から新たに登場した「SBI・iシェアーズ・米国バランス(2資産均等型)」について解説しました。

- 「まるっと米国」はどのようなファンドなのか?

- 「まるっと米国」3つの魅力と3つの懸念点

- 「まるっと米国」をおすすめできる人・おすすめできない人

「まるっと米国」は実質的に、以下の2つのETF(上場投資信託)に50%ずつ投資する、いわゆるカウチポテトポートフォリオのファンドです。

- IVV:S&P500に連動するインデックスファンド

- AGG:米国総合債券ファンド

「まるっと米国」の魅力と懸念点は以下の通りです。

3つの魅力

- 王道的な投資戦略:資産運用の軸に株式と債券を据える。

- 投資対象が株式100%のファンドよりも低リスク:暴落時の損失をかなり軽減できる。

- ETFを自分で購入して調整するより資産管理がラク:自動でリバランスを行ってくれる。

3つの懸念点

- 指数との乖離(かいり):日本の投資信託を通じて間接的に米国ETFを買うと、指数との乖離が大きくなりがち。

- 債券の必要性:長期的な成長性は株式に及ばず、外国債券は為替リスクが大きくコスパが微妙になりがち。

- 常に株式50%と債券50%を維持することの合理性:適切な資産配分は人それぞれのため。

「まるっと米国」をおすすめできる人・おすすめできない人は以下の通りです。

「まるっと米国」をおすすめできる人

- 自分で分配金の再投資やリバランスを行うのが面倒な人

- 米国株式100%の投資にリスクを感じる人

- 円をできるだけ持ちたくない人

「まるっと米国」をおすすめできない人

- 最適な資産配分を自分で決められる人

- すでに「インデックス投資の完成形」の一つを実践している人

- 投資が大好きで細部にトコトンこだわりたい人

今回の記事で大切なポイントは、「ポートフォリオのリスクを、何を使って適正なレベルに調整するのか?」という視点です。

例えば、資産運用の中心に株式を据えた後のリスク調整として以下があります。

- 円建て無リスク資産でリスクを下げにいく

- 外国債券を活用してリスクを下げにいく

以前から繰り返し伝えている通り、投資に正解はありません。

もし、「この人の言う通りにすれば、必ず儲かるし、絶対に失敗しない。」と考えている人がいたら、まだ資産運用の勉強が不足しているとも言えます。

自分の資産を増やし、本気で守れる人は、どこまでいっても自分だけだと覚えておきましょう。

なお、今日紹介した「SBI・iシェアーズ・米国バランス(2資産均等型)」や、以下のような人気の優良ファンドはSBI証券で購入できます。

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 全世界株式(オール・カントリー)

もし、まだ証券口座を持っていない場合は、この機会に証券口座の開設から始めてみましょう。

リベ大のおすすめ証券会社は、SBI証券と楽天証券の2社です。

ただ、2021年の年末ごろから楽天証券の改悪が続いているため、今から資産運用を始めたい人にはSBI証券をおすすめします。

証券口座の申し込みは数分で完了し、口座開設手数料やその他の手数料は一切かからず、無料で開設できます。

リベ大が考える投資スタイルを解説しているのは「教科書にあるような内容を伝えるだけでは説得力がないから」であり、決して皆さんにそうしてほしいからではありません。

皆さんのライフスタイルや置かれた立場から、自分に合うやり方をトコトン考え抜き行動してほしいと願っているからです。

資産運用について学び、自ら実践することは簡単ではありません。

しかし、この世で報われる可能性が高い努力の一つであり、実践する価値は十分あるでしょう。

以上、こぱんでした!

▼「もっと資産運用について学びたい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!