2020年2月24日のNY株式市場は、新型コロナウイルスの世界的な感染拡大への懸念が強まり、

- 先週末比−1,031ドル(−3.56%)と急落

- 下げ幅は2018年2月以来、2年ぶりの水準に

- 英国、中国、日本など世界的に株価が急落

と、世界中の投資家の間にも動揺が走っています。

株価も−5%になっちゃったし、損切りするか…

それとも、積立自体をストップすべき…?!

投資の判断は自分でしてね^^…と言いたいところですが(笑)

この機会に、投資の観点からコロナショックをどう捉えるべきかを話しします^^

というわけで今回は、新型コロナウイルスの影響を受けて

- 投資の仕方を見直した方が良い人

- 今まで通りの投資法を継続した方が良い人

について解説していきます!

目次

【解説動画】コロナショックでNYダウ急落!?株はいったん売るべきか?

このブログの内容は下記の動画でも解説しています!

インデックス投資とは?

まず最初に、インデックス投資について少し解説します。

インデックス投資とは、指数と同じ値動きを目指す投資方法のことです。

インデックス投資で長期積立をする場合、「この指数は長期的に伸びていく」という予測に賭けていることになります。

リベ大では株式投資の始め方として、

- 初心者は主にインデックス投資をする

- その中でも、特に米国のファンドの株を購入する

ということを中心におすすめしています。

例えば、「S&P500に連動するファンドを長期に積み立てていく」という人の場合

(S&P500という指数はアメリカ経済全体を買うイメージ)

- S&P500(≒アメリカ経済)は、長期的には成長する

- だから、10年、20年、30年と持ち続けていれば

- きっと利益が得られるだろう

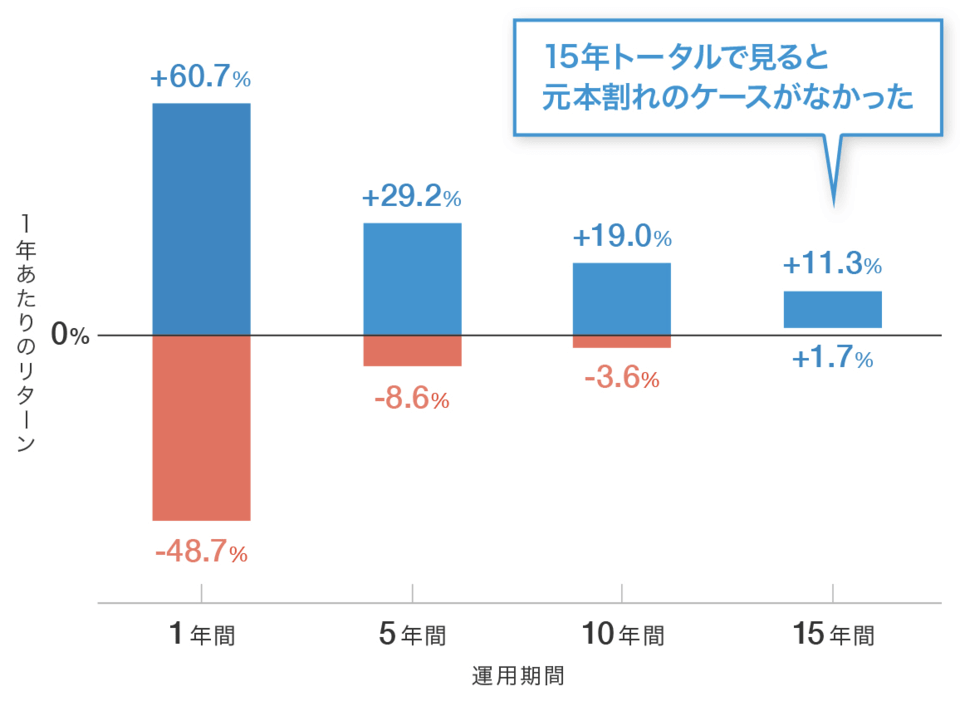

過去のデータからも、運用期間が15年あれば元本割れのしないという結果もあります。

そもそも、インデックス投資の投資スパンは10〜20年といった長期間です。

売買を長期的に見ることが出来なければ、インデックス投資の良さを自ら捨ててしまうことになります。

そんなインデックス投資を台無しにてしまう行動が3つあります。

- 投資のタイミングを測る(いつ売るか・買うかを常にチェックする)

- 短期売買する(昨日より〇%株価が上がったから等、短期間で売買する)

- SNSの投資アカウントを追いかけ続ける(他人の声を鵜呑みにする)

より詳しい内容については、記事でも解説しています!

▼株式投資についてもっと知りたい方はこちらもチェック!

コロナショックによる景気後退懸念への対応法

新型コロナウイルスが与える影響は誰も測れない

今回の新型コロナウイルスの影響で景気後退への懸念は強まっていますが、

- コロナの影響で、世界や日本の経済がどうなっていくのか?

- 長めの景気後退局面に入るのか、一時的な影響で済むのか?

- 株価は大暴落するのか、むしろ上がるのか?

といったことは誰にも分かりません。

多くの経済紙・経済雑誌を見ても、実経済にどれだけのインパクトがあるかは、どんな記者・専門家・アナリスト達も測りきれていないのが現状です。

投資を続けるべきor止めるべき?【3つの自己チェックポイント】

今回はあくまでも「未来は分からない」という前提のもとで

- 投資の仕方を見直した方が良い人

- 今まで通りの投資法を継続した方が良い人

について解説をしたいと思います。

これらを判断する自己チェックポイントは3つあります。

- 指数自体への長期的な見通しが変わった人

- リスク許容度が変わった人

- 自分のリスク許容度を超える投資をしていた人

① 指数自体への長期的な見通しが変わった人

S&P500に連動するファンドを買っている人は、「アメリカ経済は長期的に成長する」と考えているはずです。

もし今回の新型コロナウイルス感染拡大の影響で「アメリカ経済の先行きが"長期的に見て暗くなった"」と思うなら投資の方針を見直すのもありです。

ちなみに今回の件について、投資の神様と呼ばれているアメリカの投資家ウォーレン・バフェットは

- 長期見通しは変わっていない

- 長期投資家は日々のニュースに左右されてはいけない

と発言しています。

② リスク許容度が変わった人

リスク許容度というのは「投資でどれだけマイナスを受けても耐えられるか?」という考え方です。

リスク許容度は、主に次の要素で決まります。

- 年齢

- 家族構成

- 職業・収入水準

- 保有資産額

- 投資経験

- 本人の性格

コロナによって、6つの要素に変化があった人はいますか?

- 年齢は変わりましたか?

- 家族構成は?

- 職業・収入水準は?

- 保有資産額は?

- 投資経験は?

- みなさん自身の性格に変化はあった?

もし、今回の件で

- 勤め先の業績に影響が出るかもしれない

- 給与・賞与カット等で収入が大きく変わるかもしれない

こういう人は、リスク許容度が変わってしまいます。

ですが、

- ショックで急に5歳老けた

- ショックで投資経験が半分になった

③ 自分のリスク許容度を超える投資をしていた人

リスク許容度が変わっていないとしても、

- 景気後退と聞いて以来「資産額の変動が気になって夜も眠れない…」という人

- 今回の株価急落を受け、ドキドキして数分おきに株価を確認してしまう人

このような人は、そもそもリスクを取りすぎていた可能性があります。

このようなとき、自分が何を感じるのかを知るために少額から投資をスタートしているはずです。

投資では、リアルな実感をともなう経験こそが非常に重要です。

- 相場が上々なので、どんどん投資していた

- 資産の半分くらいは投資しても大丈夫と思っていた

- でも、いざ下落すると−3%でも不安でいっぱいになった

- リスク許容度が自分で思っているより低いと分かった etc...

このように、経験でしか分からない感覚もあります。

ベテランと呼ばれる多くの投資家も、こういった経験を経てバランスを調整しながら"自分の心地よい投資水準"にたどり着いています。

人と比較するのではなく、経験を通じて自分にとってちょうど良い投資水準を見つけていくことが大切です。

「今まで通りの投資法を継続した方が良い人」というのは、「投資の仕方を見直した方が良い人」と反対の【状況・考え・行動】をしている人です。

- 指数自体への長期的な見通しは変わらない人

- 自分のリスク許容度に変化がない人

- リスク許容度を超える投資はしていない人

まとめ:インデックス投資はどっしり構えていきましょう!

暴落時の狼狽(ろうばい)売り・積立中止は、インデックス投資の負けパターンです。

- 狼狽売り…株価が急落したときに、心的混乱からパニックで持ち株を慌てて売却してしまうこと。

- 積立中止…定期的な積立を停止すること。

まずは慌てず、落ち着いて自分の投資状況を見直してみましょう。

- 指数の長期的な見通しは変わったか?

- 自分のリスク許容度は変わったか?

- そもそもリスクをとりすぎていなかったか?

一般的に数%の株価下落は、暴落と呼ぶにはほど遠いです。

10%、20%、30%…と、株に投資する以上はこの程度のマイナスは覚悟しておくべきです。

インデックス投資は、あくまで長期的に右肩上がりであればOKという意識を持っておきましょう。

▼株価暴落を受けて焦っている人は下記もチェック!

【最後に…】

新型コロナウイルスに感染してしまった方やその周囲の方、医療関係者を始め、対策に奔走している方、経済的・精神的な影響を受けている方、全ての方にお見舞いを申し上げます。

以上、こぱんでした!