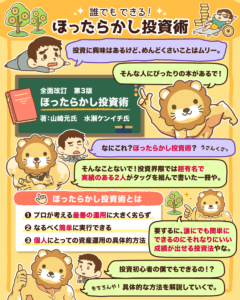

皆さんは、ほったらかし投資という言葉をご存じでしょうか?

ほったらかし投資という言葉は、新聞やテレビ、投資本などで、今でこそよく使われていますが、元々は2010年に出版された書籍「ほったらかし投資術」が由来です。

著者は、楽天経済研究所客員研究員の山崎元氏、インデックス投資ブロガーの水瀬ケンイチ氏のお2人です。

この書籍は2015年に第2版が出版されており、2022年3月には全面改訂 第3版 ほったらかし投資術が出版されました。

そこで今回の記事では、山崎元氏・水瀬ケンイチ氏の著書ほったらかし投資術を参考に、以下の3点を解説します。

書籍ほったらかし投資術のココがすごい3選

ほったらかし投資術の具体的実行法5ステップ

ほったらかし投資をする上での補足点

ほったらかし投資術は誰でもできる、ほぼ最適な資産運用法と言っても良い投資法です。

まだ投資を始めていない人は、ほったらかし投資術を学ぶことで、今日からほぼ最適な資産運用が始められます。

そして、投資についてある程度詳しい人も、今までの投資方法を確認する機会になるので、書籍から学べる点はあるでしょう。

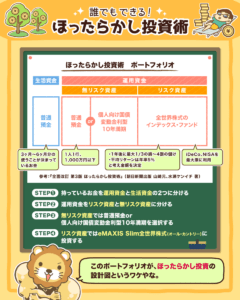

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:最適解!ほったらかし投資術

目次

解説動画:【改訂版】新しい「ほったらかし投資術」について解説

このブログの内容は下記の動画でも解説しています!

書籍ほったらかし投資術のココがすごい3選

ほったらかし投資術の具体的な方法を解説する前に、書籍のすごい点を3つ紹介します。

- ①投資商品のファイナルアンサーを明示した

- ②本物のインデックス投資「億り人」

- ③痒いところに手が届く

①投資商品のファイナルアンサーを明示した

ほったらかし投資術のすごい点1つ目は、投資商品のファイナルアンサーを明示したことです。

そのファイナルアンサーとはeMAXIS Slim全世界株式(オール・カントリー)です。

投資対象をeMAXIS Slim全世界株式(オール・カントリー)にするだけで、世界中の株式に分散投資できます。

なお、投資に詳しい人ほど、おすすめファンド10選のように言いたくなるものですが、投資初心者の人からすると10選でも多いと感じるでしょう。

一般社団法人投資信託協会の「投資信託の主要統計等ファクトブック」によると、2022年3月末時点で個人が購入できるファンドは、約6,000本存在します。

約6,000本の中から厳選した10本ではあるものの、投資初心者にはそれでもまだ多いはずです。

書籍では、具体的な一つのファンドをファイナルアンサーとして示してくれている点が、とても親切です。

ただ、提示された1本のファンドが、ダメなファンドなら元も子もありません。

その点、eMAXIS Slim全世界株式(オール・カントリー)は大多数の個人投資家にとって、もっとも無難で、安心して長く投資できるファンドです。

詳しい理由については、リベ大ブログの「【おすすめ投資信託も紹介】インデックス投資の始め方から出口戦略まで徹底解説!」中でも解説しています。

②本物のインデックス投資「億り人」

書籍ほったらかし投資術は、共著者の一人である水瀬ケンイチ氏がインデックス投資で、20年かけて億り人になっている(年利平均約6%)点もクオリティの高さに繋がっています。

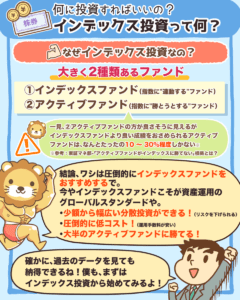

インデックス投資とは、日経平均株価やS&P500といった、指数に連動する成績を目指す投資のことを指します。

「インデックス投資って何?」という人は、以下の図解や記事を参考にしてください。

▼図解:インデックス投資って何?

現在はインデックス投資を勧める専門家がとても増えました。

- 経済評論家

- アナリスト、コンサルタント

- FP

しかし、多くの専門家は水瀬氏のように、自分自身がインデックス運用を20年続けてきたり、インデックス投資で億の資産を築いたりしたワケではありません。

インデックス投資の他に、不動産投資や高配当株式投資、その他の事業などで資産を増やしている場合がほとんどです。

水瀬氏は、書籍の中で以下のように述べています。

この20年で、投資に関して「ベテラン」の個人投資家が増えてきました。

インデックス・ファンドの取崩しを始める投資ブロガーもこれから出てくるでしょう。私が第1号になるかもしれない。

そのときには、分配金なしのインデックス・ファンドを自分で取り崩す、それで生活する姿を見せていけたらいいなと思っています。

まさに水瀬氏は、日本におけるインデックス投資の先駆者と言えるでしょう。

③痒いところに手が届く

2つ目のすごい点で紹介したように、水瀬氏は本物のインデックス投資家です。

そして、共著者の山崎氏も投資において大ベテランです。

ほったらかし投資術は、投資歴が2年~3年の、たまたま儲けた人が書いた投資本ではありません。

だからこそ、以下のような痒いところに手が届く内容になっています。

リスク資産への投資額の決定方法

無リスク資産は何を持てば良いのか

おすすめの証券口座

アメリカより成長性の低い国に投資をしても大丈夫な理由

ほったらかし投資でFIREできるのか

投資歴の長い人、発信力のある人には情報が集まりやすいです。

だからこそ、水瀬氏や山崎氏も投資を始めようとしている人や投資歴が浅い人が、どこでつまずくのか分かるのでしょう。

以上紹介した3点が、書籍ほったらかし投資術のすごいところです。

おさらいすると、以下の通りです。

- ①投資商品のファイナルアンサーを明示した

- ②本物のインデックス投資「億り人」

- ③痒いところに手が届く

間違いなく、皆さんにおすすめできる優良な投資書籍の1冊です。

理論的・専門的すぎて難しいと感じるパートもあるかもしれませんが「1章~3章は誰でも読める」「4章~5章は少し踏み込んだ内容で難易度が高い」というように、章で難易度が分かれています。

ほったらかし投資術の定義と実行5ステップ

ここまで紹介した内容で、書籍ほったらかし投資術のすごさが伝わったのではないでしょうか。

そこで、ここから先はほったらかし投資術の心臓部分を解説します。

- ①ほったらかし投資の定義

- ②ほったらかし投資術の実行5ステップ

①ほったらかし投資の定義

ほったらかし投資の定義は、以下の通りです。

プロが考える最善の運用に大きく劣らない

なるべく簡単に実行できる

個人にとっての資産運用の具体的方法

例えるなら、勉強が苦手な人でも、成績がクラスで一番の人にテストの点数で大きく負けないコスパの良い勉強法のようなものです。

今回の記事を読んでいる多くの人にとって、このスタイルが最適解と言えるほど、再現性が高く、手軽でシンプルな投資方法です。

それでは、具体的な方法を見ていきましょう。

②ほったらかし投資術の実行5ステップ

ほったらかし投資術の具体的なステップは以下の通りです。

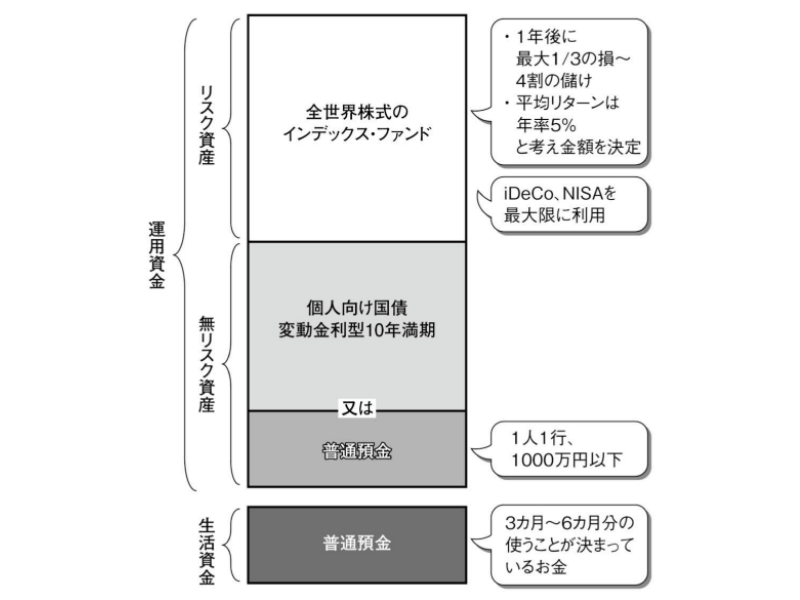

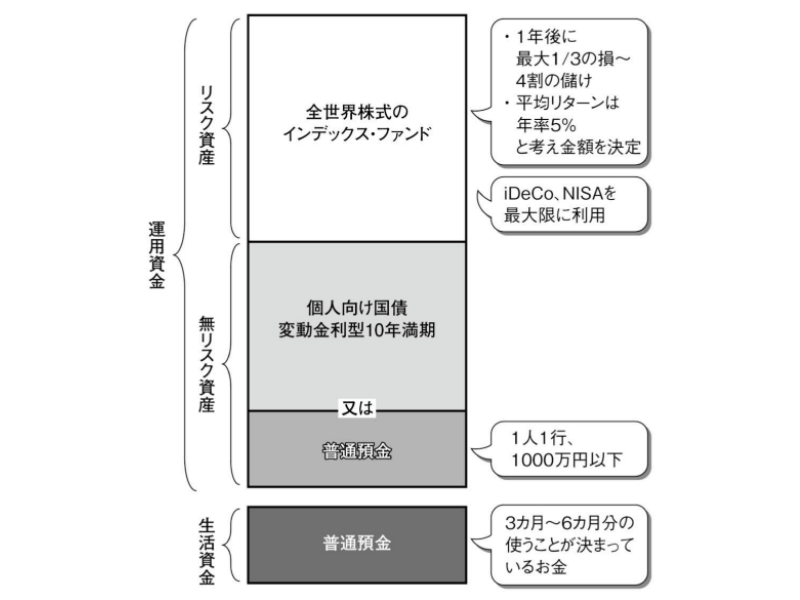

- STEP①:3カ月~6カ月の生活資金を確保。それ以外を運用資金とする。

- STEP②:運用資金をリスク資産と無リスク資産に分ける。

- STEP③:無リスク資産は、普通預金 or 個人向け国債変動金利型10年満期に。

- STEP④:リスク資産は全額eMAXIS Slim全世界株式(オール・カントリー)に。

- STEP⑤:税制優遇口座はフル活用し、それ以上のお金は適宜積立投資で追加。

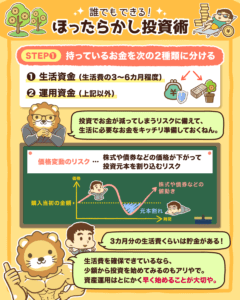

STEP①:3カ月~6カ月の生活資金を確保。それ以外を運用資金とする。

まず、皆さんが持っているお金を2種類に分けます。

- 生活資金:生活費の3カ月~6カ月程度

- 運用資金:上記以外

投資にはリスクがつきものです。

時価が大きく変動し、時には元本を毀損する可能性もあるので、生活に必要なお金は運用資金とは別で準備しておきましょう。

ただ生活費2年分というと、家族持ち世帯なら600万円〜1,000万円程度となり、多額に感じるかもしれません。

安定した給与があり生活費を十分賄えている状態であれば、3カ月~6カ月程度の生活費が貯まったら、早い段階で投資を始めても良いでしょう。

STEP②:運用資金をリスク資産と無リスク資産に分ける。

次に、運用資金を以下のように分けます。

- リスク資産

- 無リスク資産

すでに投資を始めている人でも、運用資金のうち、リスク資産への投資額と、元本割れしないように確保するお金をどう配分すべきか、決められない人は多いでしょう。

ほったらかし投資術では、以下のように言われています。

持っている資産の中の「比率」で考える

持っている資産の中の「金額」で考える

比率ではなく金額で考えるというのは、他の書籍ではあまり言及されていない内容です。

ほったらかし投資術では、具体的な金額は以下のように整理されています。

許容しうる損失額の3倍まで

許容できる損失額の単位を360万円で考える

上記の具体的な数字について、解説します。

まず、360万円は老後の生活費毎月1万円に相当する額をベースにした数字です。

リタイア後の老後の年数を30年と考えた場合、360カ月に相当します。

つまり、360万円は、老後の生活費毎月1万円に相当するという計算です。

要するに、老後の生活費が1万円減っても大丈夫と思える人は、360万円程度の損失を許容できるという考え方です。

結果的に、その3倍の1,080万円までリスク資産に投資できる計算となります。

eMAXIS Slim全世界株式(オール・カントリー)のような全世界株式には、以下のような特徴があります。

1年でマイナス33%程度になる可能性がある

1年でプラス43%程度になる可能性がある

長期的にみると平均で5%程度のリタ―ンになる

1年でマイナス33%程度になる可能性とは、言い換えると投資額の1/3を失う可能性があるということです。

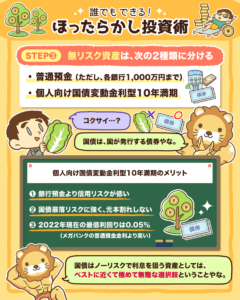

STEP③:無リスク資産は、普通預金 or 個人向け国債変動金利型10年満期に。

STEP②から、仮に老後の生活費が1万円減っても大丈夫と思える人は、360万円の3倍である1,080万円までリスク資産に投資可能と分かりました。

では、この場合に、1,080万円を超えるお金を持っている場合はどうすべきでしょうか。

書籍では、以下2つの無リスク資産が候補になっています。

- 普通預金(ただし、各銀行に1,000万円まで。1,000万円を超える部分は銀行が破綻したときに保護されないため。)

- 個人向け国債変動金利型10年満期

あひるくんのような疑問を持つ人もいるかもしれませんが、個人向け国債変動金利型10年満期には、以下のようなメリットがあります。

銀行預金より信用リスクが低い。(国と銀行だと、国の方が破綻する可能性が低い。)

個人向け国債変動金利型10年満期は、国債暴落リスクに強い。

- 万が一、国債暴落が起きても、元本割れしない。

- 上昇した金利の66%に相当する利息がもらえる。

2022年5月時点の最低利回りは0.05%でメガバンクの普通預金金利より高い。(ただし、ネット銀行の一部は、これより高い利回りのものもある。)

書籍ではこのように、無リスク資産は、普通預金もしくは個人向け国債変動金利型10年満期として所有するという結論が示されています。

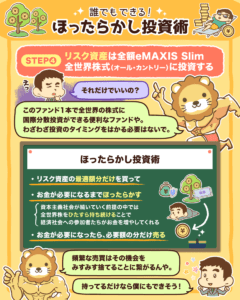

STEP④:リスク資産は全額eMAXIS Slim全世界株式(オール・カントリー)に。

すでにお伝えした通り、リスク許容度の範囲内のお金はeMAXIS Slim全世界株式(オール・カントリー)に投資するというのが書籍の結論です。

- 楽天・全世界株式インデックス・ファンド

- SBI・全世界株式インデックス・ファンド

投資家は、リスク資産の最適額をこのファンドに投資してほったらかしにすることで、資産運用が完結します。

なお、投資タイミングをはかる必要はなく、以下のように淡々と運用するだけです。

リスク資産を最適額分購入

お金が必要になるまでほったらかし

必要になったら必要額の分だけ解約

資本主義社会では、経済社会への参加者が経済をどんどん大きくしてくれます。

それに伴い、皆さんの所有する全世界株式の価値が大きくなってくるのです。

しかし、頻繁な売買をすると、成長の果実を受け取る機会をみすみす逃すことに繋がります。

なぜ全世界株式がファイナルアンサーになるのかは、書籍で詳しい理論的な背景が述べられていますので、ぜひ読んでみてください。

リベ大では、以下の2種類が最適解と言えるファンドだと考えています。

全世界株式ファンド

S&P500に連動したファンド

一般的に、このファンドだけ持っていたら大丈夫!というのは、油断した考え方であり、思考停止とも言えるため、避けるべきです。

しかし、全世界株式だけは、資本主義社会が続いていくという前提が崩れない限り、これだけで良いと言える商品です。

もちろん、投資にはリスクがあります。

しかし、全世界株式は15年程度の投資期間を設けることができれば、元本割れのリスクは著しく低いという過去の研究結果もあります。

リベ大でも過去に「【情強は知っている】知っておくと資産形成に役立つグラフを8つ紹介」で長期投資のメリットを解説しました。

仮に資産額が億を超えているような人は、以下のような資産に分散投資をする選択肢も有効かもしれません。

- 債券

- 不動産

- ゴールド

書籍の通り、ほったらかし投資術を実践すると、ポートフォリオは以下のようになります。

持っているお金を運用資金と生活資金に分ける

運用資金をリスク資産と無リスク資産に分ける

無リスク資産を普通預金 or 個人向け国債変動金利型10年満期に分ける

リスク資産をeMAXIS Slim全世界株式(オールカントリー)に投資する

この設計図に従った投資をしている個人投資家に対して「間違った投資方法だ」と指摘できるお金の専門家は、ほとんどいないでしょう。

むしろ「よく正解にたどり着いたね」と評価されるはずです。

STEP⑤:税制優遇口座はフル活用し、それ以上のお金は適宜積立投資で追加。

ポートフォリオが決まれば、つみたてNISAやiDeCoといった税制優遇制度をフル活用することから始めましょう。

同じ商品に投資をするなら、つみたてNISAやiDeCoなどの非課税制度から使う方が、効率よく資産を増やせます。

つみたてNISAやiDeCoについては、以下の記事や動画でも解説しています。

関連動画

→ 【2022年からほぼ全員対象】iDeCoは老後資金問題の解決策になるのか?よくある質問6つに回答(アニメ動画)

以上STEP①~STEP⑤がほったらかし投資術の実践マニュアルです。

言葉通り、誰でも実践できる投資術と言えるはずです。

もし、ほったらかし投資術について詳しく知りたい方は、ぜひ書籍を読んでみてください。

価格以上のものを得られるはずです。

ほったらかし投資をする上での補足点

最後に、ほったらかし投資術を実践する上で、見逃してはいけない前提を補足します。

それは、著者の2人がトコトン合理的な人間という点です。

一般的な人と著者の2人の合理さを比較すると、以下のような図になるでしょう。

ほったらかし投資をする皆さんが著者2人のように合理的な人間ではない場合、ほったらかし投資術は失敗するかもしれません。

なぜなら、人間は感情が原因で不合理な行動をとる生き物だからです。

サンクコスト

「3,000円以上の購入で送料無料!」と言われると、2,500円に500円プラスして、買うつもりのなかったものを買ってしまう。

アンカリング

「定価10,000円のところ、本日限り30%OFFの7,000円!」と言われると、「安い!しかもチャンスは今日だけ!」と、買ってしまう。

バンドワゴン効果

「著者累計120万部!」と帯に書かれていると「面白い本なのかな?」と、他の本よりも魅力的に見えて買ってしまう。

いずれのケースにおいても、感情面を無視して、合理的に考えれば無駄な行動を取らなくて済みます。

資産運用においても、以下のように人間は感情的に行動しがちです。

一括投資より積立投資はリスクが低い

無分配ファンドより毎月分配型ファンドがお得

暴落時は売り逃げして底で買い戻せば良い(タイミングを見計らって投資すれば良い)

インデックスファンドからダメな銘柄を除いて投資すれば市場平均に勝てる

上記のような発想は、感覚的には納得できるかもしれませんが、金融論的には「そんなことはない」と説明がつくものです。

水瀬氏も、個別株投資をやったり、アクティブファンドを買ったりと、色々な回り道を経験しているそうです。

その上で、最終的にこれが正解ということで、ほったらかし投資に戻ってきています。

山崎氏も投資に関して長い経験と深い知識のある方なので、様々な紆余曲折を経てほったらかし投資にたどり着いているはずです。

少し話題は変わりますが、皆さんは以下のような言葉を子供の頃に親から言われたこと無いでしょうか?

- 「○○しなさい!」

- 「お母さんは、あなたのことが心配で言っているのよ!」

- 「お父さんは、お前のために言っているんだぞ!」

- 「ほら、やっぱりこうなったじゃないか!」

実は、ほったらかし投資術にも似たような側面があるのです。

「インデックスファンドに投資して後は放置」は、酸いも甘いも経験してきたベテラン投資家たちが示す最適解の1つです。

そのため個人投資家が、他の手法で長期投資をする場合、多くのケースで「ほら、お母さんの言った通りでしょ!」といった結果になるでしょう。

個別株への集中投資や仮想通貨への投資は失敗しやすいですが、成功する場合もあるのが投資です。

未来は誰にも分らないため、自分が一握りの成功者になれるかもしれない、と考える人がいることは不思議ではありません。

経験を得たり、可能性にトライしたりという意味では、コア・サテライトの考え方を持っておくのも良いでしょう。

- コア:ほったらかし投資術

- サテライト:その他の様々な投資

投資手法は、あくまで投資目的に対する手段です。

投資目的によっては、インデックスファンドが最適解ではない場合もあるでしょう。

リベ大としては、投資で大失敗しないために、少なくとも50%~80%程度を「ほったらかし投資術」のコンセプトで行うと、高い確率で大失敗にはならないと考えています。

合理性と感情という相反するものとどう付き合って投資を継続していくか、そして増えたお金をどのように使っていくかは、万人にとって人生のテーマです。

自転車の上手な乗り方を転びながら学んでいくように、適正なリスクの範囲内で試行錯誤して自分に合った方法を見つけていきましょう。

まとめ:「ほったらかし投資術」を理解して、これを機に投資をスタートさせよう!

今回の記事では、以下3点について解説しました。

書籍「ほったらかし投資術」のココがすごい3選

- 投資商品の「ファイナルアンサー」を明示した

- 本物のインデックス投資「億り人」

- 痒いところに手が届く

ほったらかし投資術の具体的実行法5ステップ

- STEP①:3カ月~6カ月の生活資金を確保。それ以外を「運用資金」とする。

- STEP②:運用資金を「リスク資産」と「無リスク資産」に分ける。

- STEP③:「無リスク資産」は、普通預金or個人向け国債変動金利型10年満期に。

- STEP④:「リスク資産」は全額eMAXIS Slim全世界株式(オール・カントリー)に。

- STEP⑤:税制優遇口座はフル活用し、それ以上のお金は適宜積立投資で追加。

ほったらかし投資をする上での補足点

- 合理性や感情と上手に付き合いながら投資を行う

ほったらかし投資術は、書籍に書いてある通り誰でもできる、ほぼ最適な資産運用法です。

たくさんの人が投資方法に悩んでいるように、投資に詳しい人たちが思うほど投資は簡単ではありません。

しかし、誰でもできるところまで落とし込んだ最適解の一つが、ほったらかし投資術です。

それでは証券口座を利用して、ほったらかし投資術を開始するまでの手順を紹介します。

- 口座開設の申し込み(完全無料)

- 投資用のお金を証券口座に入金

- 全世界株式(eMAXIS Slim全世界株式や楽天全世界株式、SBI全世界株式など)を購入

今回紹介したほったらかし投資術は、SBI証券や楽天証券で簡単に実践できます。

まだ証券口座を持っていない方は口座開設から始めましょう。

証券口座の申し込みは数分で完了し、口座開設手数料やその他の手数料は一切かからず、無料で開設できます。

今回紹介した記事の内容をさらに深く知りたい人は、ぜひ書籍を購入して隅から隅まで読むことをおすすめします。

情報が厳選されており、内容的に過不足のない「骨太の1冊」です。

ほったらかし投資術は、誰でもできるほぼ最適な資産運用法と言えます。

このような投資の王道、最適解を知っておくことは大切です。

しかし、投資も人生も、全て合理的に正解だけを突き詰めるのは難しいです。

人によって目的や手段が異なるため、試行錯誤しながら自分なりの正解にたどり着きましょう。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!