S&P500配当貴族指数に連動した新しいファンド、「Tracers S&P500配当貴族インデックス(米国株式)」が登場しました。

ちなみに、Tracersの読み方はトレイサーズです。

2022年10月28日に、日興アセットマネジメントが設定・運用を開始しています。

S&P500配当貴族というのは、S&P500の構成銘柄のうち、25年間以上連続で増配している優良大型株を指します。

S&P500という優良なおかずの詰め合わせ弁当の中から、雨の日も風の日も、どんな時も配当金を増やし続けている優良企業を配当貴族と呼んでいるワケです。

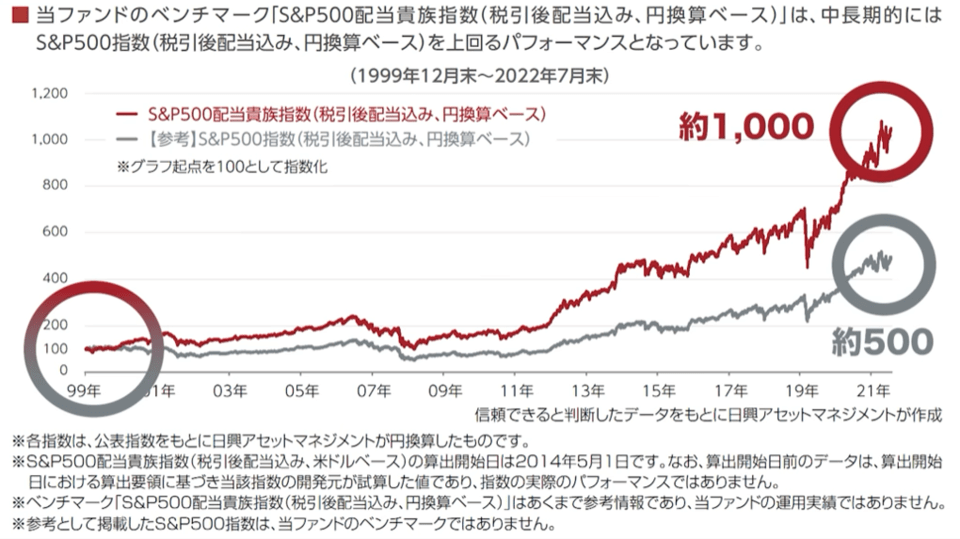

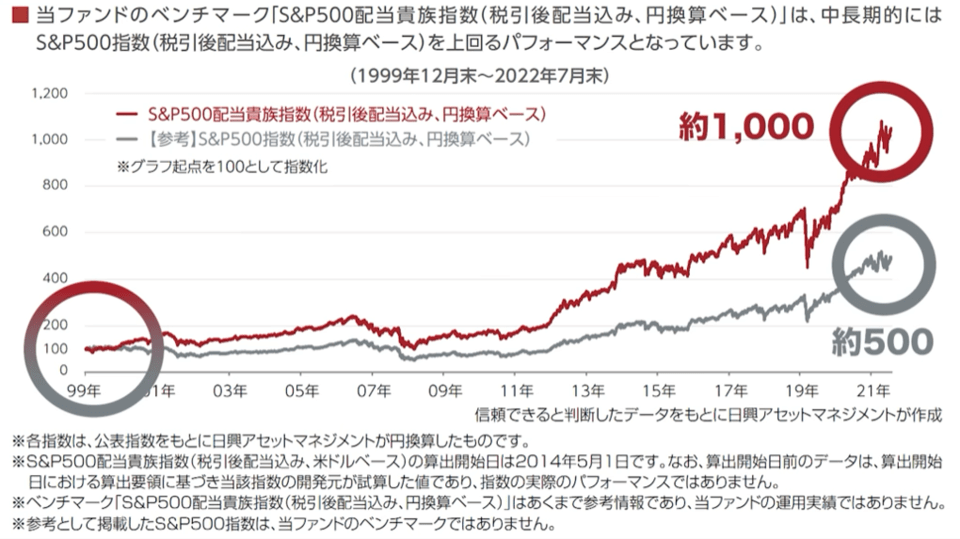

では、このS&P500配当貴族指数の実力はどんなものでしょうか?

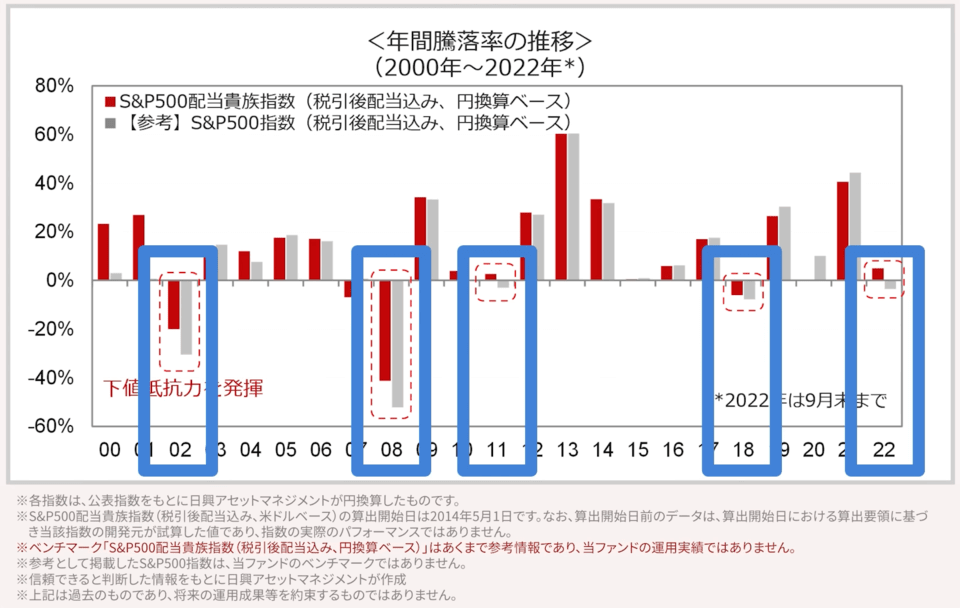

以下のグラフをご覧ください。

日興アセットマネジメントの資料によると、1999年12月末を100として、2022年7月末までのパフォーマンスを見ると、以下のような結果になっています。

- S&P500配当貴族指数:約1,000に成長

- S&P500:約500に成長

上記のように、中長期的にはS&P500を上回る結果になっています。

このような成績を見せられると、あひるくんのように考える人が出てくるのも納得です。

そこで今回の記事では、以下の3点について解説します。

S&P500配当貴族指数の基本

Tracers S&P500配当貴族インデックス(米国株式)の基本

Tracers配当貴族ファンドは結局おすすめ?判断ポイント5選

「配当貴族は、本当にS&P500より良いのか?」「Tracers S&P500配当貴族インデックス(米国株式)に投資すべきか?」これらを判断する良い材料・ヒントになるはずです。

なお、原則この記事では「Tracers S&P500配当貴族インデックス(米国株式)」を、以下「Tracers配当貴族ファンド」と表記します。

目次

解説動画:【話題です】S&P500配当貴族指数の「新ファンド」が誕生したので分かりやすく解説

このブログの内容は以下の動画でも解説しています!

S&P500配当貴族指数の基本

S&P500配当貴族指数を分かりやすく言うと、「S&P500の構成銘柄のうち、25年以上連続で増配している優良大型株を集めた指数」になります。

企業を野菜に例えると、ある程度厳選された500種の中から、さらに25年以上連続して増配している企業(野菜)だけを詰め合わせた指数というワケです。

ちなみに、日本において25年以上連続で増配している会社は、花王1社しかありません。

(参考:ダイヤモンドザイ オンライン「「連続増配株ランキング」ベスト20![2022年最新版]32期連続増配の「花王」、23期連続増配で利回り4%超の「三菱HCキャピタル」など、おすすめ増配銘柄を紹介」)

集められるほどたくさん企業があるというのが、アメリカのすごいところです。

ここからは、この指数の中身をもう少し細かく見ていきましょう。

S&P500配当貴族指数に連動するファンドについて考えるには、そもそもS&P500配当貴族指数について知らないと話が始まりません。

この指数に含まれるための条件には、大きく以下の4つがあります。

→ アメリカを代表する500社の中から、さらに選び抜いた銘柄である。

② 少なくとも25年間連続で、毎年1株当たり配当総額を増やしている。

③ 時価総額が30億ドル以上である。

→ 規模の大きい会社だけが投資対象である。

④ 1日当たりの平均売買代金が5百万ドル以上である。

→ 流動性があり、取引がしっかりと成立する銘柄である。

なお資料によると、S&P500配当貴族指数の構成銘柄は64銘柄となっています。

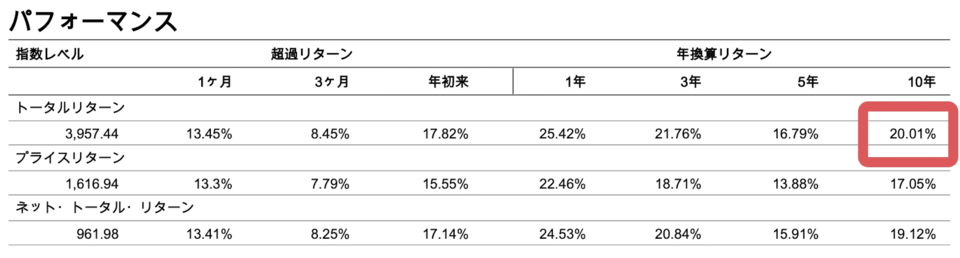

ここ20数年の数字を見ると、S&P500を圧倒する素晴らしい成績に見えます。

さらに直近10年の年率リターンは、20.01%となっています。

しかし上記のようなチャートは、切り取る期間次第で見せ方をいくらでも変えられます。

今回のチャートは、ITバブル崩壊直前の1999年から比較されています。

このような切り取り方をすれば、以下のような理由から「S&P500配当貴族指数」と「S&P500」の間に大きな差がつくのは当然です。

- ハイテク株を含むS&P500は、ITバブル崩壊で大ダメージを受ける。

- ハイテク株を含まないS&P500配当貴族指数は、ダメージが少なく済む。

後ほど他の期間での比較チャートも出しますが、ここ10年弱では「S&P500配当貴族指数」と「S&P500」のトータルリターンは似たり寄ったりです。

S&P500配当貴族指数は、リベ大でも以前からおすすめしている指数で、書籍「お金の大学」でも紹介しています。

とはいえ、「いつどんな時でも必ずS&P500に勝てる」「これからもS&P500に勝ち続ける」というワケではない点はお伝えしておきます。

今回紹介したような「成績の比較チャート」は、あくまで参考として見てください。

その他、S&P500配当貴族指数の主なポイントを紹介します。

その他ルール①:最低40銘柄以上に分散されている

先ほど挙げた4つの条件を満たす銘柄数が40銘柄未満の場合は、基準を緩めてでも40銘柄以上に分散するルールとなってます。

例えば、「25年以上増配はしていない」ものの「20年以上増配している」会社も入れるようなイメージです。

先ほどもお伝えした通り、2022年10月末時点では64銘柄に分散投資されています。

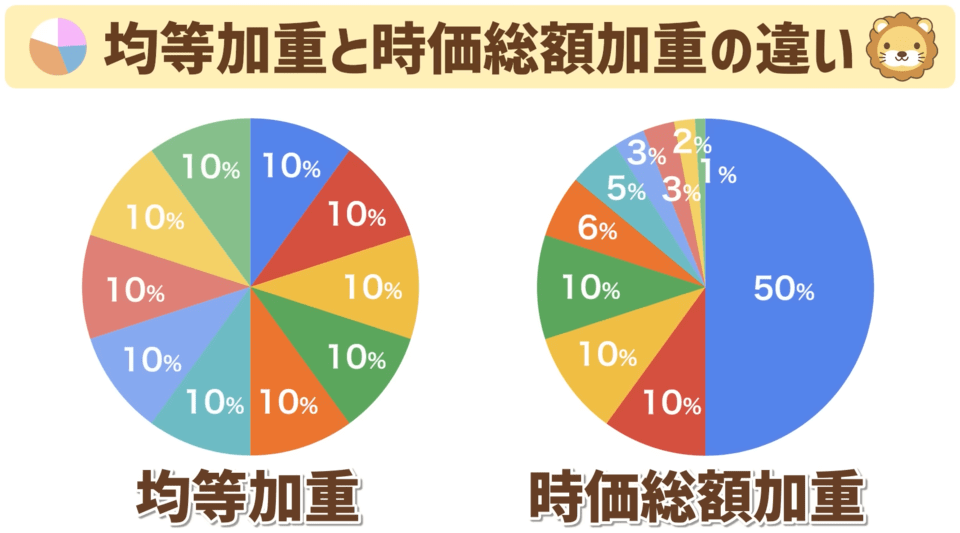

その他ルール②:構成銘柄は均等に加重されている

インデックス投資は「時価総額加重」がメジャーですが、S&P500配当貴族指数は均等加重です。

以下の図をご覧ください。

均等加重というのは、どの銘柄にも均等に10%ずつ投資するイメージです。

10万円を10社に投資するなら、各社に1万円ずつ投資することになります。

一方の時価総額加重とは、時価総額の大きな会社には50%、時価総額が小さな会社は10%を投資するというように、投資する割合が異なります。

10万円のうち、時価総額の大きい会社には5万円を投資し、小さい会社には1万円を投資するというように、投資額に差がつくことになります。

つまりS&P500配当貴族指数は、時価の大きい銘柄にたくさん投資するようなことはせず、どの銘柄にも均等に投資しているワケです。

2022年10月末時点では、各銘柄に1/64ずつ均等に投資していることになります。

その他ルール③:特定の産業の銘柄が30%以上占めないようになっている

仮に30%を超えてしまう業種がある時は、基準を緩めて構成銘柄を増やすことで対応します。

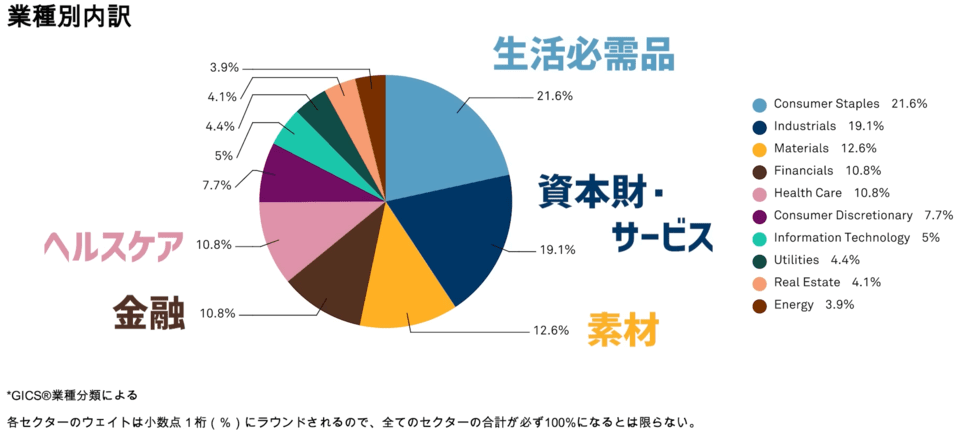

実際に投資されている業種は、2022年10月末現在で以下のようになっています。

- 生活必需品:21.6%

- 資本財・サービス:19.1%

- 素材:12.6%

- 金融:10.8%

- ヘルスケア:10.8%

業種の偏りに気を付けて、色々な産業に分散しているというワケです。

なおS&P500配当貴族指数には、ハイテクが5%の割合しかありません。

ハイテク株には、配当が出にくいという傾向があります。

自社にしっかりと投資をして、株価を上げていくというのがハイテク株の特徴です。

なお、リバランス方法は以下の通りとなっています。

- 構成銘柄の見直し:年1回

→ 銘柄の追加及び除外は、1月の最終営業日終了後に行われる。

- 投資比率の見直し:年4回

→ 1月、4月、7月、10月の最終営業日終了後に行われる。

ちなみにS&P500から除外された銘柄は、S&P500配当貴族指数からも除外されます。

以上が、S&P500配当貴族指数の基本です。

この指数に関する基本的な知識を押さえたところで、次は「Tracers配当貴族ファンド」について見ていきましょう。

Tracers S&P500配当貴族インデックス(米国株式)の基本

「Traces(トレイサーズ)」というのは、2022年8月に誕生したばかりの、日興アセットマネジメントのファンドシリーズです。

日興アセットマネジメントからは、以下のような説明がされています。

「こんなの欲しかった」と投資家の皆様にご共感いただける投資アイデアをファンドの設計に取り入れ、「インデックス(指数)」や「独自に定めたルール」などのルールに沿って運用(トレース)する、日興アセットのファンドシリーズです。

(中略)

ネット専用とすることでノーロード・低コストで提供していきます。

今回解説している「Tracers配当貴族ファンド」は、このシリーズ3本目のファンドです。

S&P500配当貴族指数は、先ほど説明した通りS&P500の構成銘柄のうち、25年以上連続で増配している優良大型株を集めた指数です。

このファンドは、S&P500配当貴族指数に連動する投資成果を目指して運用されます。

ファンドのコストは、以下の通りです。

- 購入時手数料:ナシ

→ いわゆるノーロードの投資信託。

- 信託財産留保額:ナシ

→ 解約時に費用は発生しない。

- 信託報酬:年率0.1155%

→ リベ大でおすすめしている他のファンドの信託報酬と比べても、悪くない低さ。

後ほど比較を出しますが、同じ指数に連動する他のファンドと比べると、ざっくり5分の1ほどのコストです。

投資信託には、ここには載っていない隠れコストというものもあります。

隠れコストを加味した実質コストがどのようになるかは未知数ですが、ネット専売のファンドだけありコスト面に強みがあるというワケです。

- 為替ヘッジはついていない

→ 円安になれば益が出る一方、円高になれば損が出る。つまり為替リスクはそのまま引き受ける。

- 信託期間は無期限

→ 「このファンドの運用期間は○○まで」という期限は設定されていない。

Tracers配当貴族ファンドは、基本的には長く運用を続けていく予定のファンドということです。

以上が、「S&P500配当貴族指数」と「Tracers配当貴族ファンド」の基本です。

基本を学んだところで、本題に入りましょう。

Tracers配当貴族ファンドは結局おすすめ?判断ポイント5選

Tracers配当貴族ファンドは、結局「投資する価値があるのか?」「おすすめできるのか?」という疑問について、判断ポイントを解説します。

結論からお伝えすると、判断ポイントは以下の5つです。

- アクティブ運用の是非

- 投資タイミングとしてどうか

- 自分のリスク許容度は高いか低いか

- インカムが欲しいかどうか

- 競合ファンドと比べてどうか

リベ大としては、S&P500配当貴族指数は悪くない指数と考えています。

そしてTracers配当貴族ファンドは、ぼったくりファンドではなく、人によって・状況によってはおすすめしうるファンドという評価です。

これから解説するそれぞれの判断ポイントについて、じっくり考えてみてください。

判断ポイント①:アクティブ運用の是非

株式や債券などのペーパーアセットの投資には、大きく分けて以下の2種類があります。

- インデックス運用:指数に連動した成績を目指す

- アクティブ運用:指数を上回る成績を目指す

「指数を上回る成績を目指してくれた方が良いに決まってる!」

「S&P500と同じ成績のファンドより、S&P500を上回る成績のファンドが欲しい!」

しかし、現実はそう甘くはありません。

指数を上回る成績を目指した結果、指数を下回る成績になったというファンドは、星の数ほどあります。

ここで、リベ大でもおすすめしている投資本の名著、「敗者のゲーム」に書かれている情報を紹介します。

書籍によると、アメリカにおいてプロのファンドマネージャーの15年間の運用成績を見ると、90%がインデックス運用に勝てていないとのことです。

アクティブファンドのおよそ7割~9割がインデックスファンドに負けているというデータは、アメリカ以外の国でも簡単に見つけられます。

「指数に勝とうとすると、指数に負けてしまう」という残酷な現実を知っている人が、インデックス投資家になるワケです。

Tracers配当貴族ファンドは、確かにS&P500配当貴族指数という指数への連動を目指したインデックスファンドです。

しかし、S&P500やTOPIXといった株式市場全体を表す指数に連動する王道のインデックスファンドではありません。

「Tracers S&P500配当貴族インデックス(米国株式)」はインデックスという名前こそついているものの、その本質・実態は、S&P500に勝つことを目指したアクティブ運用と見るべきです。

そうであるならば、このファンドへの投資判断ポイントは1つです。

それは、「皆さんが、アクティブ運用を肯定しているかどうか?」という点になります。

長期的に見て、7割~9割近いアクティブファンドがインデックスファンドに敗北するということは、逆に言えば勝てているファンドも1割~3割は存在するワケです。

連続増配という要素に注目したファンドは、その一握りのファンドになれるのか?

この点について、皆さんがどのように判断するのかということになります。

判断ポイント②:投資タイミングとしてどうか

市場全体に連動する時価加重型のインデックスファンドに投資した場合、銘柄選定は不要です。

もちろんどの銘柄にどれぐらいの割合で投資するかという判断も不要です。

時価の大きいものにはたくさん、時価の小さいものには少なく投資されることになります。

また、時価加重型のインデックスファンドは、投資タイミングを計ることも不要です。

逆に言うと、アクティブファンドがインデックスファンドに勝つためには、以下2つの要素で優れた判断をする必要があります。

- 銘柄選定

- 投資タイミング

Tracers配当貴族ファンドの銘柄選定は、S&P500を構成する500社の中から、配当貴族数十社だけを厳選することで、S&P500(=市場平均)に勝とうとしています。

また投資割合については、時価総額加重ではなく均等加重になっています。

銘柄選定や投資比率については、いったんは「これで良いもの」としておきましょう。

過去を振り返ると、このように「連続増配」「配当」に着目したファンドは、株式市場が絶好調の時ではなく、景気後退期など株式市場が不調な時に相対的に優れた成績を収めてきたようです。

景気が良い時は、ハイテクなどを筆頭とする成長企業が強いものの、景気が悪くなるとヘルスケア・生活必需品などの保守的な企業が強くなります。

景気が悪くなっても、このようなモノ・サービスの需要はなくならないからです。

連続増配株は、保守的で手堅い商売をしている成熟企業が多いため、「逆風下」においては一定の安心感があります。

これからの数年間において、グロース株(今後大きく成長が期待できる株)が強いと思うのであれば、このファンドは微妙でしょう。

一方で、ディフェンシブな株が強いと思うのであれば、このファンドは悪くありません。

一体、今後アメリカの経済はどうなりそうなのか?

アクティブ運用をする以上は、適切な投資タイミングを計る努力は欠かせません。

「このファンドに投資すべきか」だけではなく、「”今”このファンドに投資すべきか」という質問に答える必要があるワケです。

ただし、実質アクティブファンドとはいえ、連続増配株は長期投資に適した「地に足のついた銘柄」も多く、他のテーマ型ファンドに比べると投資タイミングの見極めはシビアではありません。

「AI」「自動運転」「DX」「フィンテック」といったブームもののファンドは、少しタイミングを見誤っただけで全て台無しになりがちです。

判断ポイント③:自分のリスク許容度は高いか低いか

自分のリスク許容度も、重要な判断ポイントです。

投資家は、市場平均に勝つために生きているのではありません。

市場平均的なリターンには勝てないかもしれないものの、リスクが低いのであれば別に構わないという考え方もアリだということです。

Tracers配当貴族ファンドは、S&P500への投資と比較してリスクが低い傾向にあります。

この点で、使い道があると考える人はいるかもしれません。

インデックス運用は、確かに万人におすすめできる優れた投資手法です。

一方で、その果実は「ノーリスク」で味わえるものではありません。

年利5%~10%のリターンを得る過程で、時にマイナス30%や40%といった酷い成績を経験することもあります。

「平均」というおとなしい印象の言葉とは裏腹に、リスクは決して小さくはないというワケです。

日興アセットマネジメントによると、Tracers配当貴族ファンドは「下落局面では、構成銘柄の安定的な配当などによる下値抵抗力が発揮され、相対的に下落が抑制されている」とのことです。

以下のグラフを見ると、良く分かります。

上記グラフを見ると、2002年・2008年・2011年・2018年・2022年のいずれの下落相場でも、S&P500ほど値が落ちていないことが分かります。

高配当株や連続増配株のようなバリュー株は、ボラティリティ(価格変動幅)が小さいことはよく知られています。

株式というアセットクラス自体がそもそもハイリスクです。

そのため市場平均の株式ファンドのリスクも、配当貴族の株式ファンドのリスクも、「どんぐりの背比べ」と考える人もいるかもしれません。

多くの人は暴落相場における以下の状況のうち、状況②の方を好むでしょう。

- 状況①: 「30%のマイナスではなくて、20%のマイナスで済んで良かった!」

- 状況②: 「株式は30%のマイナスだったけど、債券は5%のプラスだったから良かった!」

ここまでをまとめると、以下のように考える人が、「ポートフォリオのリスクを下げる意味で、配当貴族ファンドを混ぜる」というのは悪くはない手法でしょう。

「市場平均に連動する株式ファンドは、自分にとってはリスクが大きい。」

「とはいえ、債券ではリスクが小さすぎる。(期待リターンも小さすぎる)」上記のように考える人は、コアではあくまでも全世界株やS&P500に投資を行い、サテライトでリスクを下げるために配当貴族ファンドを混ぜるようなリスク調整をすると良いでしょう。

逆にリスクをもっと取りたいのであれば、「ナスダック連動ファンド」を混ぜるように、リスクを大きくする調整もできます。

判断ポイント④:インカムが欲しいかどうか

配当金・分配金といったインカムが欲しいかどうかもポイントです。

実は、連続増配株の配当利回りはズバ抜けて高いワケではありません。

Tracers配当貴族ファンドの販売資料を見ると、指数の配当利回りは2.3%と書いてあります。

さらに運用経費を考慮すると、手元に来るリアルな配当金はもっと少なくなるのが普通です。

例えば、S&P500配当貴族指数に連動するETF、NOBLを見てみましょう。

NOBLの分配金利回りは、現在約1.8%程度しかありません。

経費率が0.35%程度かかることで、分配金が目減りしているワケです。

Tracers配当貴族ファンドは低コストファンドですが、それでも「指数の配当利回り=自分が得られる配当利回り」でないことは変わりません。

一方、高配当ファンドの利回りは3%~5%程度であることから、連続増配株ファンドの利回りは、高配当株よりも市場平均に近い水準と言えます。

連続増配株に投資するファンドというのは、連続増配年数に着目しているのであって、現在の配当利回りに着目しているワケではありません。

配当利回りが1%の銘柄でも、連続増配さえしていればファンドに含まれる可能性があります。

また、連続増配株だからといって、必ずしも増配率が高いとは限りません。

リベ大としては、連続増配株ファンドは、以下のような考え方に適したファンドだと認識しています。

インカムを受け取る都度、生活費や遊興費に充てて楽しむ。

配当金を再投資しながら、高いトータルリターンを狙う。

もちろん、上手に使える人は使った方が増えることもあるでしょう。

もし資産を雪だるま式に拡大していきたいのであれば、配当金・分配金といったインカムは迷わず再投資すべきです。

Tracers配当貴族ファンドは、ファンド内で得られた配当金はファンド内で再投資され、分配金は出さないという設計になっています。

「分配金が出ないのは寂しい」と思う人もいるかもしれませんが、指数の性質・特徴を考えると、それで良いワケです。

もし「資産を増やすだけではなく、使えるお金も増やしたい」ということであれば、連続増配株ファンドではなく、優良な高配当株ファンドの方がおすすめです。

そして配当金を再投資するか、生活費や遊興費に充てるかを都度選びたいのであれば、「分配金の出ない投資信託」ではなく、「分配金の出るETF」を選択しましょう。

インカム目当てにもかかわらず配当利回りの低い連続増配株に投資したり、配当金が大好きにもかかわらず分配金の出ない投資信託に投資する、という方法はチグハグというワケです。

判断ポイント⑤:競合ファンドと比べてどうか

ここまでの話をまとめると、以下に該当する人は、Tracers配当貴族ファンドへの投資を検討する余地があります。

- アクティブ運用に肯定的で、配当貴族は市場平均全体に勝ちうると考える。

- ある程度適切な投資タイミングを計れる自信がある。

- リスクテイクも比較的保守的な傾向がある。(そもそもリスク取りたい人は、配当株の分散投資をしている場合ではない。)

- こだわっているのはインカムではなく、あくまでもトータルリターン。

ここまでの解説を聞いて、「指数そのもの」や「ファンドそのもの」に対する理解ができ、自分の投資スタンスとも合っているのであれば、最後に「競合ファンドと比べてどうか」を検討しましょう。

皆さんのポートフォリオに連続増配株ファンドを加えることになったとしても、その最適なパーツがTracers配当貴族ファンドとは限りません。

例えば、同じS&P500配当貴族指数に連動するインデックスファンドとして、「SMT 米国株配当貴族インデックス・オープン」「米国株式配当貴族」といったファンドがあります。

上記は同じ指数に連動するインデックスファンドですが、以下のように信託報酬の水準は全然異なります。

- Tracers配当貴族ファンド:年率0.1155%

- SMT 米国株配当貴族インデックス・オープン:年率0.605%

- 米国株式配当貴族:年率0.55%

同じ指数に連動するインデックスファンドであれば、コストは安い方が正義です。

結局同じようなものを買っているため、同じものを買うのであれば手数料は安い方が良いのは当然というワケです。

参考までに、類似した指数に連動するETFも見ておきましょう。

先ほどNOBLというS&P500配当貴族指数に連動するファンドを紹介しましたが、VIG・SDYといった増配株ファンドと見比べてみます。

- S&P500配当貴族指数ではなく、S&P US Dividend Growers指数への連動を目指す。

- 10年以上連続して増配している株式に投資している。

- 経費率:0.06%

- 分配金利回り:約2.0%

→ ETFとしては、運用総額トップクラスの超優良ファンド。経費率も激安。

- S&P500配当貴族指数ではなく、S&P高配当貴族指数という指数への連動を目指す。

- S&Pコンポジット1500指数の構成銘柄のうち、過去20年以上連続して増配している高配当銘柄に投資している。

- 経費率:0.35%

- 分配金利回り:約2.5%

→ 「高配当貴族指数」というだけあり、配当利回りは若干高めになっている。

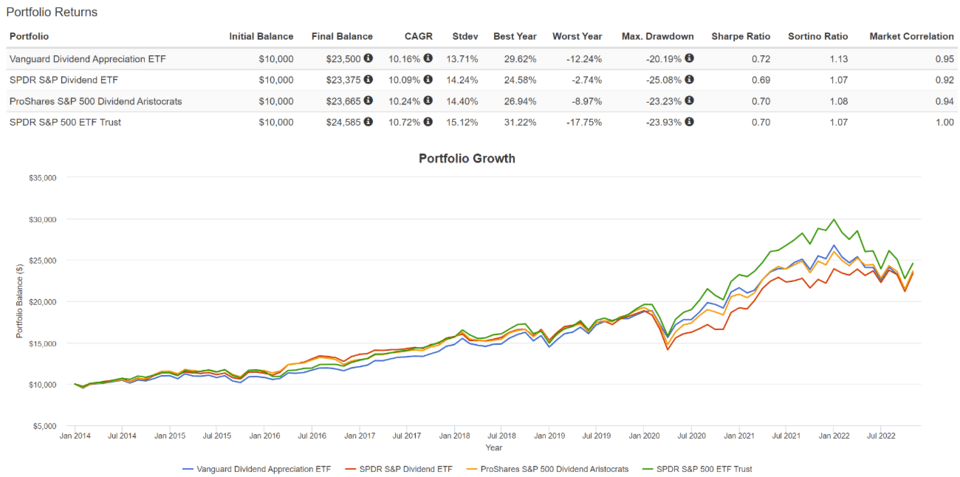

ここまで紹介した以下3つのETFと、S&P500の成績を見比べてみましょう。

- VIG:10年以上の連続増配株に投資

- SDY:20年以上の連続増配株に投資

- NOBL:25年以上の連続増配株(S&P500配当貴族)に投資 ← 今回主役のファンド

- VIG:年利10.16%(運用成績が最悪の年は -12.24%、瞬間最大損失は -20.19%)

- SDY:年利10.09%(運用成績が最悪の年は -2.74%、瞬間最大損失は -25.08%)

- NOBL:年利10.24%(運用成績が最悪の年は -8.97%、瞬間最大損失は -23.23%)

- S&P500:年利10.72%(運用成績が最悪の年は -17.75%、瞬間最大損失は -23.93%)

リターンだけを見ると「大差ない成績」ですが、マイナスの食らい方はまちまちです。

この期間で見ると「S&P500配当貴族が圧勝している」というワケではありません。

このように、成績の比較チャートは切り取り方次第で見え方が大きく変わります。

期間を色々といじりながら、どのような動きをするのか見比べてみてください。

そうすることで、より深く指数・ファンドの特徴が理解できるようになるでしょう。

逆に、営業マンが提示してきたトータルリターンというのは、都合の良い期間で切り取られている可能性があるということです。

ファンドを選ぶ際は、今回のように総合的な判断が重要になります。

- Tracers配当貴族ファンドが、同じ指数に連動する他の投資信託と比べてどうなのか?

→ 競合ファンドと比べると、コスト面で優位性がありそう。

- 似たような指数に連動する、他のファンドと比べてどうなのか?

→ このファンドよりも、VIGやSDYといったファンドの方が合うかもしれない。

まとめ:ファンドの特徴を理解して自分の状況に合ったファンドに投資をしよう!

今回の記事では、以下の3点について解説しました。

S&P500配当貴族指数の基本

Tracers S&P500配当貴族インデックス(米国株式)の基本

Tracers配当貴族ファンドは結局おすすめ?判断ポイント5選

S&P500配当貴族指数というのは、以下の条件を満たす銘柄を含む指数です。

② 少なくとも25年間連続で毎年1株当たり配当総額を増やしている。

③ 時価総額が30億ドル以上である。

④ 1日当たりの平均売買代金が5百万ドル以上である。

- 最低40銘柄以上に分散。

- 時価総額加重ではなく均等加重。

- 特定の産業の銘柄が30%以上を占めないように分散。

- 銘柄入れ替えは年1回、投資比率の見直しは四半期ごと。

2022年8月に誕生したばかりの「Traces」というシリーズのファンドです。

このファンドの特徴は以下の通りです。

- 日興アセットマネジメントが運用

- S&P500配当貴族指数への連動を目指す

- 購入時手数料:ナシ

- 信託財産留保額:ナシ

- 信託報酬:年率0.1155%

同じ指数に連動する他のファンドと比べると、およそ5分の1のコストです。

為替ヘッジがついていない点は、認識しておきましょう。

判断ポイントは、以下の5つです。

- アクティブ運用の是非

- 投資タイミングとしてどうか

- 自分のリスク許容度が高いか低いか

- インカムが欲しいかどうか

- 競合ファンドと比べてどうか

① アクティブ運用にも「勝ち筋」があると考える人。

→ S&P500配当貴族指数は、長期で見て市場平均に勝ちうると考える人。

→ 今がS&P500配当貴族指数に投資するには、良いタイミングだと考える人。

② ポートフォリオのリスクを下げたい人

→ S&P500と比べた場合、リスクが低い。

③ 別にインカムにはこだわっていない人。

④ 競合ファンドと比べた上で、アドバンテージがあると考える人。

少なくとも、ぼったくりファンドだったり、ブームに乗っているだけのいずれ消えゆくファンドだったりするワケではないでしょう。

もちろん、コアになるのがS&P500や全世界株という認識は変わりません。

S&P500や全世界株の方が投資対象の幅も広く、時代を超えた普遍性があるからです。

再確認ですが、Tracers配当貴族ファンドを購入できるのはネット証券だけです。

今のところ、「SBI証券」「楽天証券」「マネックス証券」の3社で購入できます。

SBI証券と楽天証券は、リベ大でも一貫しておすすめしている証券会社です。

資産運用したい人は、口座を作っておいて絶対に損はありません。

株価はバブルになりやすいですが、配当金はバブルになりにくいという特徴があります。

企業は、配当金の裏付けになる現金を稼がない限り、実際にお金を出せないからです。

それが「10年、20年、30年連続で…」という話になると、なおさらです。

少しブームに乗っただけで、そこまで長い間増配を出し続けることはできません。

つまり、S&P500配当貴族指数に組み込まれている企業には、以下のような特徴があるというワケです。

今は利益が出ていないけれど、いつかガッポリ稼いでくれる「期待の星」

長期にわたり着実に利益を稼ぎ、投資家に還元し続けてきた「実績ある企業」

地に足のついた保守的な投資が心地良いという人は、Tracers配当貴族ファンドのようなファンドにも目を向けてみてください。

リベ大のオンラインコミュニティ「リベシティ」では、今回紹介したような最新ファンドに関する情報も飛び交っているので、興味がある人はぜひ遊びに来てください。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!