次にどんな投資をしようか悩んでいるんだ。

2022年5月現在、iDeCoとつみたてNISAの利用者は増加しているものの、まだまだ普及の余地がある状況です。

- iDeCoの加入者数:累計約235万人(2022年2月時点) ※1

- つみたてNISAの口座開設数:累計約418万口座(2021年6月時点) ※2

→ 就業者数(約6,600万人)に対して10%も及ばない ※3

※1:iDeCo公式サイト「業務状況」より

※2:金融庁「NISA・ジュニアNISA口座の利用状況に関する調査結果の公表について」より

※3:e-Stat「労働力調査」より

上記の状況においても、リベ大で学ぶ皆さんの中には「iDeCoとつみたてNISAに満額投資していて、次の投資をどうするべきか」悩んでいる人も少なくないでしょう。

そこで今回の記事では、iDeCoとつみたてNISAに満額投資している人が「次の投資」に何を行っているのか、5人の事例をあげて解説します。

- Aさん:インデックス投資

- Bさん:日本の中小型株投資

- Cさん:米国の大型株投資

- Dさん:高配当株投資

- Eさん:不動産投資(ボロ戸建て)

ぜひ、最後まで読んでくださいね^^

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:iDeCoとつみたてNISAの次の投資は?

目次

解説動画:【実例5選】iDeCoとつみたてNISAの「次にやる投資」について解説

このブログの内容は下記の動画でも解説しています!

iDeCoとつみたてNISAの「次の投資」5選

今回、iDeCoとつみたてNISAの「次の投資」として紹介するのは、以下の5人が実践している投資手法です。

- Aさん:インデックス投資

- Bさん:日本の中小型株投資

- Cさん:米国の大型株投資

- Dさん:高配当株投資

- Eさん:不動産投資(ボロ戸建て)

- 家計を見直し、余剰資金を作った。

- 投資を始める前に、数百万円の生活防衛資金を確保した。(生活費の3カ月~2年分ほど)

- iDeCoとつみたてNISAに満額投資しても、毎月数万円~十数万円の余剰資金がある。

なお、今回の記事では紹介していませんが、以下の2つの投資先もお金持ちになるために重要です。

年収を高めるための自己投資

自分のビジネスを育てるための事業投資

そのため、余ったお金の投資先を決める際には、今回紹介する投資先だけでなく、自己投資や事業投資も含めて検討してほしいとリベ大は考えています。

今回は株式や不動産に絞って解説していますが、ぜひ「自己投資や事業投資も重要」という認識を持っておいてください。

Aさん:インデックス投資

Aさんが選んだ投資手法は、インデックス投資です。

iDeCoやつみたてNISAで購入している優良なファンドを、さらに買い増ししていきます。

インデックス投資は基本的に売らないため、値上がり益への税金はかかりませんし、配当金はファンド内で再投資されます。

つまり、インデックス投資は配当金のようなキャッシュフローより資産総額の最大化を狙った投資というワケです。

インデックス投資では積立金額を増やすことが重要となるため、Aさんは運用成績より家計収支の改善を重視しています。

家計収支の改善により、iDeCoやつみたてNISAを除いたAさんの積立金額は、月額10万円~15万円ほどになりました。

当初の積立金額は、月2万円だったそうなので、ここ数年で5倍以上になった計算です。

以下の記事で解説されている家計改善をしっかりやってきたんだね!

現在、Aさんは以下の投資信託に50%ずつ積み立てているそうです。

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 米国株式(S&P500)

米国の比重がかなり大きくなりますが、歴史的・統計的に見ても妥当性はあるでしょう。

Aさん曰く、「株式インデックスファンドと現金だけで管理するのが一番ラクなので、他のインデックスファンドには投資しない」とのことです。

なお、Aさんは投資タイミングを一切読んでいません。

余剰資金が生まれたらすぐファンドを購入し、購入したファンドは売らずに保有し続けるとのことです。

この運用スタイルは、インデックス投資の本質に忠実と言えるでしょう。

実は本当に優秀なファンドは、それほど多くありません。

5,000本~6,000本ほどあるファンドの中で、本当に「価値ある投資先」として候補になるのは、せいぜい数十本程度です。

多くの銘柄を知っているのが優秀な投資家のように思うかもしれませんが、本当に良いファンドさえ知っていれば、資産形成は十分に可能です。

もし、Aさんのような合理的な投資を貫きたい人は、水瀬ケンイチ氏や山崎元氏といったベテラン投資家達の著書を読んでみると良いでしょう。

関連動画

Bさん:日本の中小型株投資

Bさんが選んだ投資手法は、日本の中小型株投資です。

配当金のようなキャッシュフローではなく、短期間で資産額の最大化を目指します。

Bさんが日本の中小型株投資をしようと決めたのは、以下の考えからだそうです。

「インデックス投資の利回りは、せいぜい年利3%~7%程度だ。

仮に年利7%としても、2倍になるまで10年かかる。

一方で、個別株投資なら、3年で2倍になる株はそこそこ見つかる。

つまり、インデックス投資より、個別株投資の方が3倍以上のスピードでお金が増える!」

そして、Bさんは以下のようなプランを立てました。

- STEP①:元手の1,500万円を3年で2倍にして、3,000万円にする。

- STEP②:3,000万円を3年で2倍にして、6,000万円にする。

- STEP③:6,000万円を3年で2倍にして、1億2,000万円にする。

※簡潔にするため、厳密な税金の計算は省いています。

分散投資では、10年で億り人になるのは難しいです。

そのため、Bさんの「若いうちに億り人になりたい」という目的と、集中投資という手段は合致していると言えるでしょう。

なお、投資の目的から手段を選ぶ大切さについては、以下の図解や動画で解説しているので、ぜひ参考にしてください。

▼図解:投資で成功するには目的を知ろう!

関連動画

→ あなたに最適な投資手法の見つけ方 分散投資と集中投資どちらの投資法が良いか?

様々な投資先の中でBさんが選んだのが、日本の中小型株(バリュー株)です。

Bさんが日本の中小型株(バリュー株)を投資先として選んだ主な理由は以下の5つです。

- バリュー株(割安株)は底値が堅い傾向にあり、リスクを抑えやすい。

- グロース株(成長株)が勝つ時代が続いていたので、そろそろ流れが変わりそう。

- 外国株よりも、日本株の方が情報を得やすい。

- 日本株は米国株より割安で、価値が見直されると伸びる余地が大きい。

- 大きく伸びる株は、統計的に見て大型株より中小型株の方が多い。

Bさんは最低でも1日3時間以上は相場を分析するほど、典型的な投資マニアです。

さらに、資産拡大のために相応な努力もしています。

- 投資本を100冊近く読む。

- 必ず四季報を毎号買い、すべてのページを読破する。

運の良さも手伝ってか、Bさんはこの3年で元本を2倍以上に増やすことに成功しました。

Bさんのプランでは、あと2回元本を2倍にできれば、億り人に到達します。

Bさんの事例から、日本のバリュー株(割安株)に興味を持った人は、入門書として「エナフン流株式投資術」がおすすめです。

エナフン氏の投資術は、投資の神様であるピーター・リンチ氏の手法を土台にし、日本向けにアレンジしたものとなります。

Cさん:米国の大型株投資

Cさんが選んだ投資手法は、米国の大型株投資です。

CさんもBさんと同様に、短期間での資産額の最大化を目的にしています。

Bさんとの違いは、投資先が「日本の中小型株」ではなく「米国の大型株」という点です。

CさんがS&P500といった指数に連動するインデックスファンドではなく、個別株を選んだのは、爆発力が全く違うからです。

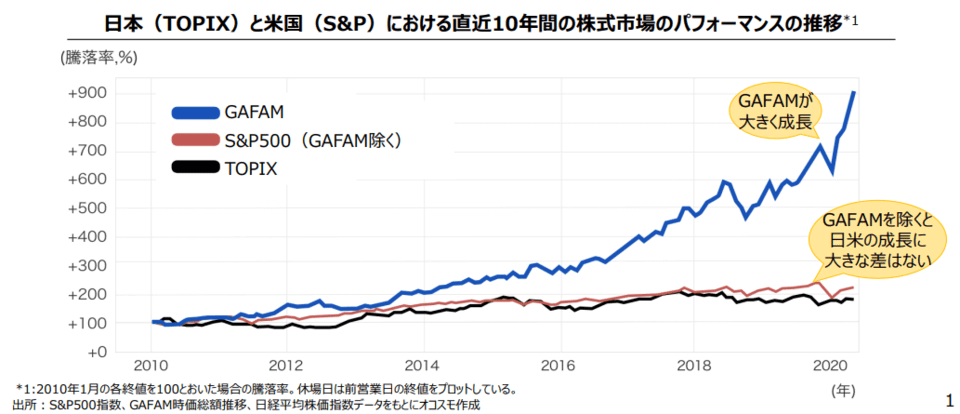

分かりやすい実例が、GAFAM(Google、Amazon、Facebook、Apple、Microsoft)でしょう。

S&P500は、2010年から2020年の10年間で3.11倍になりましたが、特にGAFAMの成長が大きく影響しました。

10年間でのS&P500の成長内訳は以下の通りです。

- GAFAM:9倍

- GAFAM以外の495社:2倍強

上記の図の通り、GAFAM以外の495社のパフォーマンスは、日本の一部上場企業全体を合わせた株価指数であるTOPIX(東証株価指数)とほぼ変わりません。

そこでCさんは、以下のように考えました。

「短期間で儲けるには『大当たり』を引くしかない。

世界には約200弱の国があるが、その中でアメリカこそ『当たり』の市場だ。

そのアメリカの中で、GAFAMのような限られた優良企業こそ『大当たり』だ!」

日本株と違い、米国株には世界中から投資家の資金が集まるため、誰もが知るような大型株でも、株価が2倍3倍になる余地があります。

そのため、わざわざ不人気の株を買うよりも、人気のある成長株を買う方が良いというワケです。

実際、株式市場には以下のような傾向があります。

- 上がるものは、上がり続ける。

- 下がるものは、下がり続ける。

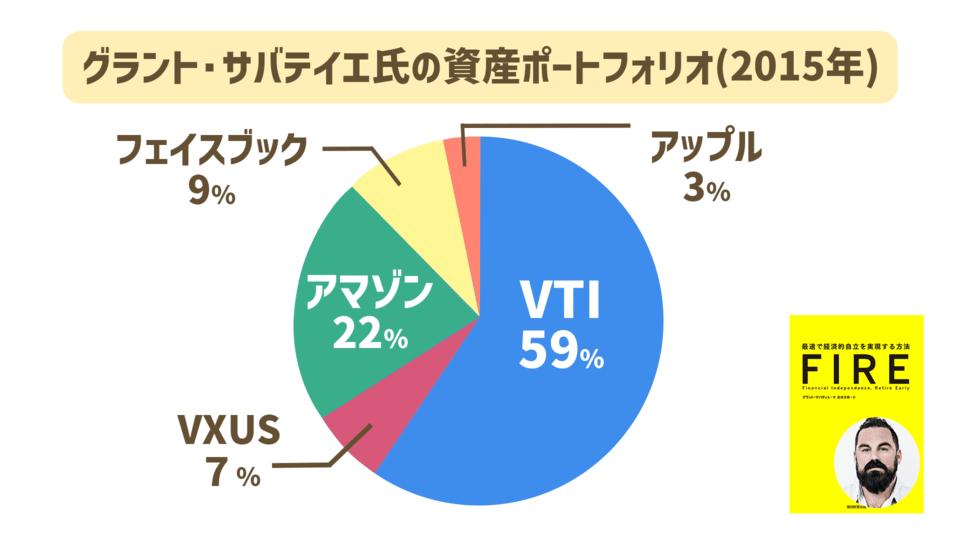

ちなみに、FIRE本の聖書とも言える「FIRE 最速で経済的自立を実現する方法」の著者であるグラント・サバティエ氏のポートフォリオは以下の通りです。

- 米国株インデックスファンド:約60%

- 個別株(アマゾン、フェイスブック、アップルの3銘柄):約35%

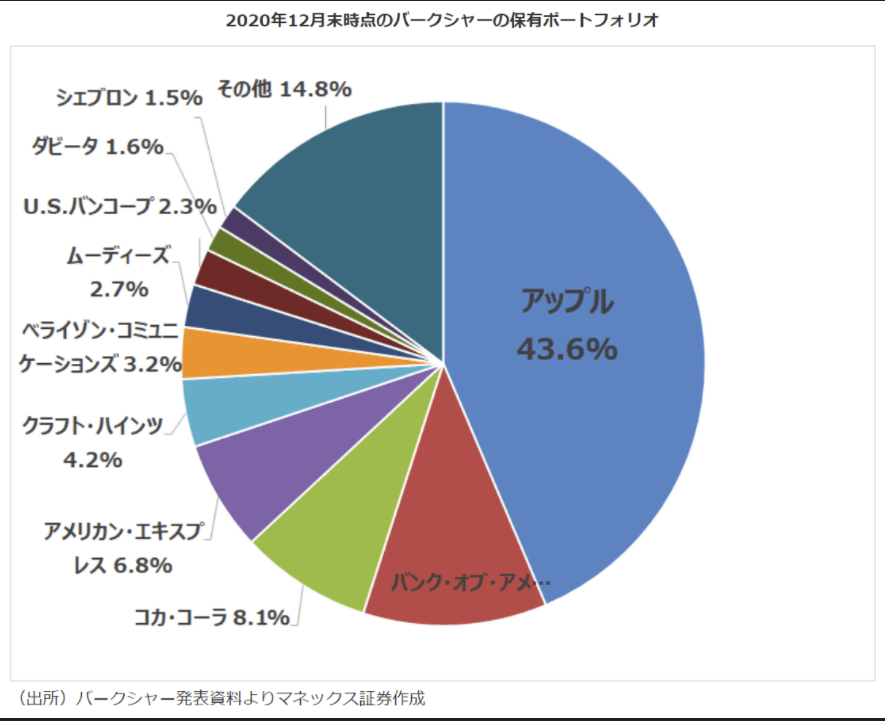

また、ウォーレン・バフェット氏のポートフォリオは、5銘柄の個別株だけで全体の75%近くを占めています。

- アップル

- バンクオブアメリカ

- コカ・コーラ

- アメリカン・エキスプレス

- クラフト・ハインツ

日本株で資産を増やすには、上昇時に利益確定をする必要があります。

なぜなら、日本株の価格は全体的に上昇と下落を繰り返す傾向があり、単純に保有し続けるだけだと、たとえ10年保有しても全く増えない状態になりやすいからです。

一方で、米国株の価格は右肩上がりの傾向があるため、良い株はずっと持ち続けられます。

そのため、追加資金が生まれる度に買い増しできるのです。

もし、限られた優良な米国株に集中投資したければ、「農林中金<パートナーズ>長期厳選投資 おおぶね」の運用理念が参考になるので、ぜひファンドの目論見書に目を通してみてください。

ちなみに、おおぶねのファンドマネージャーの奥野一成氏は、ベストセラー本となった「教養としての投資」も出版しています。

Cさんは、数銘柄の個別株へ集中投資することで、S&P500をはるかに上回る成績を出しているそうです。

もし、Cさんが今の成績を今後も続けられれば、資産は大きく増えていくでしょう。

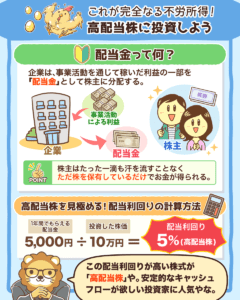

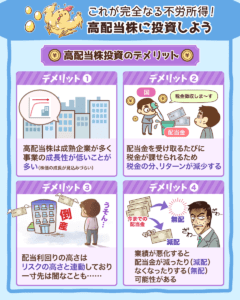

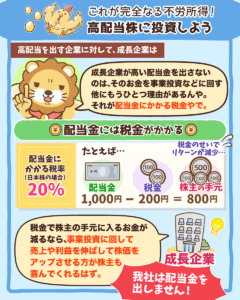

Dさん:高配当株投資

Dさんが選んだ投資手法は、高配当株投資です。

資産の拡大よりキャッシュフロー(配当金や家賃といった毎月入ってくるお金)の強化を狙います。

そのため、「配当金を少しずつ増やして、日々の生活をラクにしていきたい!」という人におすすめの投資です。

▼図解:高配当株に投資しよう

高配当株投資のポイントは、配当金が永続的に得られ、株価が下がらない株を探すことにあります。

なぜなら、投資額に対して5%の配当金を得られても、株価が5%下がれば何の意味もないからです。

そのため、購入する銘柄は厳選された高収益・好財務の優良企業でなければいけません。

Dさんは毎月約10万円を高配当株に投資してますが、その原資となっているのは以下の2つです。

- 自分の副業:3万円~5万円

- 妻のアルバイト:5万円~

毎月10万円を投資し続けると、投資額は年間120万円になり、10年で1,200万円になります。

もし配当利回り4%の株式を購入していけば、10年後には年間約48万円(手取りで約40万円)の配当金を得られる計算です。

さらに20年後には、配当金は年間約100万円(手取りで約80万円)に到達し、国民年金の年間受給額である約78万円を上回るようになります。

ちなみに、Dさんは得られた配当金を再投資せず、家族旅行といった家族との思い出作りに使っているそうです。

Dさんからの高配当株投資のアドバイスは「配当金をすぐに銀行口座に移して使うこと」だそうです。

また、配当金をすぐに銀行口座に移すには、以下のような仕組みを利用すると良いとDさんは伝えています。

- 配当金の受取口座を「銀行口座」に設定する。

- 配当金を自動で銀行口座に出金する設定をする。(例:楽天証券「配当金自動出金サービス」)

※国内株式(日本株)の配当金に限ります。外貨で受け取った配当金は、自分で円に変えないと出金できません。

Dさんのように配当金で日々の生活が良くなる実感をしたいなら、配当金はどんどん使うことをおすすめします。

配当金は完全な不労所得なので、ストレスなく自分の好きなことに使えるはずです。

もし、配当金の使い道がなければ、もう一度証券口座に戻して再投資に回せば良いでしょう。

Eさん:不動産投資(ボロ戸建て)

Eさんが選んだ投資手法は、ボロ戸建ての不動産投資です。

銀行から借金して収益物件を購入し、借金した金額の1.5%~3%くらいの手残りを狙います。

(※手残り:家賃収入から経費や税金、ローン返済などをすべて差し引いて、手元に残った金額のこと)

もし、3億円の借金をすれば、450万円~900万円ほどの手残りが狙え、人によっては「家賃収入だけで暮らせるかも」と思える状態になるでしょう。

Eさんは以下のような考えから、不動産投資を始めたそうです。

「投資せず自分のお金だけで資産を拡大しようとすると、FIREまでに時間がかかりすぎる。

株式投資は、2倍3倍になる株をいくつも見つけるのは難しいうえに、一瞬にして30%~50%のマイナスになる可能性もある。

不動産投資は、株式投資のように1年で半値になるリスクもない。

さらに不動産投資なら、借入を使って一気に資産拡大でき、慎重に賃貸経営してリスクを抑えれば、最速でFIREが狙える!」

Eさんと同じような考えで不動産投資を始める人は、少なくないでしょう。

しかし、今は昔よりも不動産投資で資産を増やすのは難しい状況になっています。

銀行の融資が厳しくなり、高収入で資産が多いお金持ちにしかお金を貸さない傾向にある。

利回りの良い物件が、かなり減っている。

そこで、Eさんはボロ戸建てに目をつけました。

Eさんの行うボロ戸建て投資法は以下の通りです。

- 築古の戸建てを30万円~80万円で購入する。(エリアは埼玉県や静岡県など)

- 約20万円かけてセルフリフォームする。

- 総額約100万円かかった物件を、家賃月3万円~6万円で貸し出す。

ちなみに、リベ大両学長も戸建て投資をしていましたが、利回りは12%~15%くらいだったそうです。

両学長の利回りと比較しても、Eさんはボロ戸建て投資の中でもさらに攻めているのが分かるでしょう。

Eさんの場合は、「廃墟戸建て投資」と呼んだ方が実態に近いかもしれません。

さて、ここまでを読んだ皆さんの中には「ボロ戸建て投資ってそんなに利益が出るなら、私もやってみようかな」と思った人もいるでしょう。

しかし、ボロ戸建て投資の現実は認識しておくべきです。

- 建屋の修繕や設備の故障修理など、毎月様々な出費がある。

- 担保価値を評価されにくいため、銀行から十分な借り入れができない。

- 十分な借り入れができないため、レバレッジを活かすのが難しい。

- 利回りを上げるには、自分がリフォームしなければならず、不労所得より労働所得となってしまう。

→ 不動産が好きでない人や、単にラクしたいだけの人には難しい。

Eさんのような手法なら、毎年100万円~200万円貯められる人は、およそ1年に1件ずつ物件を増やしていけるでしょう。

もし、以下の条件に当てはまる人は、ボロ戸建て投資を検討してみてください。

- 不動産を探すのが大好き。

- 不動産に触れるのが大好き。

- リフォームの腕前はプロ並み。

- 自分でできないところを職人に任せられる判断力がある。

- 不動産会社や職人、住居者とのコミュニケーションをとる力がある。

ボロ戸建て投資の攻略法に関する書籍は、たくさん出版されています。

以下のようなボロ戸建て投資に関する本を5冊~10冊ほど読めば、ノウハウの本質は概ね理解できるでしょう。

不動産投資の世界は、リアルな人脈がかなり重要です。

そのため、「大家の会」のようなコミュニティに参加するのも選択肢の1つでしょう。

以上、iDeCoとつみたてNISAの次の投資手法を、5人の実例より紹介してきました。

今回紹介した5人は、リベシティと繋がりのある人たちなので、内容はどうしてもリベ大で紹介している投資手法に偏っています。

そのため、今回の記事内容はかなり偏っている面があることは、ぜひ認識しておいてください。

ちなみに、リベ大の「iDeCoとつみたてNISAの次の投資手法おすすめランキング」を作るならば、以下の通りとなります。

- 1位:インデックス投資

- 2位:高配当株投資

- 3位:米国の大型株集中投資

- 4位:日本の中小型株集中投資

- 5位:不動産投資(ボロ戸建て)

皆さんの中には、今回紹介していない投資法を検討している人もいるかもしれません。

例えば、以下のような投資法です。

- 新興国株の集中投資

- 欧州株投資

- 仮想通貨投資

- 実物資産投資

時期の問題もあるかもしれませんが、新興国株の集中投資で成功した個人投資家はあまり見られません。

以下の動画では「新興国株投資の落とし穴」について解説しているので、興味ある人はぜひ見てください。

関連動画

→ 【意外に儲かりにくい】先進国と新興国の違い&新興国株投資の落とし穴

欧州株の投資でも、リベ大の知る限り成功している人は少ないです。

日本のネット証券で購入できるものだと、投資先が限られてしまうからでしょう。

仮想通貨への投資で億り人に到達した両学長の知人によると「すでにバブルは終わっている」とのことです。

今は「仮想通貨に全財産を投じて10倍に増やす」のを狙うフェーズではありません。

とはいえ、ビットコインといったメジャーな通貨は、資産クラスの1つとして地位が固まった感じはあります。

そのため、富裕層が分散投資の一角として1%~5%ほど持つのは、悪くないかもしれません。

時計や現代アートなどの実物資産への投資は「趣味」と「実益」を兼ねており、時計や現代アートが好きな人にはメリットがあるでしょう。

とはいえ、実物資産への投資は「大きく資産を拡大させる投資」とは違った類のものと言えます。

まとめると、つみたてNISAやiDeCoの次の投資先としては、成功した人の事例が多く、歴史のある投資手法を採用しようというのが、リベ大の結論です。

まとめ:自分の目的に合った投資手法で資産を増やそう!

今回の記事では「iDeCoやつみたてNISAに満額投資した後、何に投資しようか?」と迷っている人に向け、5人の投資手法を紹介しました。

- Aさん:インデックス投資

- Bさん:日本の中小型株投資

- Cさん:米国の大型株投資

- Dさん:高配当株投資

- Eさん:不動産投資(ボロ戸建て)

投資の目的やリスク許容度は人それぞれです。

今回紹介した投資手法を単にマネするのではなく、自分で考え行動してほしいと、リベ大は考えています。

彼らが「なぜ」その投資手法を選んだのか?

その投資手法のメリットとデメリットは何なのか?

今の世の中、投資先は無限大です。

そんな中で勝つのは、自分にとって最も有効な投資先に投資できた人と言えるでしょう。

- 自己投資:自分への投資(健康や知識など)

- 事業投資:自分のビジネスへの投資(起業や副業など)

- 金融投資:ペーパーアセットへの投資(株式や債券など)

- 実物投資:ハードアセットへの投資(金や不動産など)

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!