2022年12月22日、新しい全世界株ファンドが誕生しました。

その名も「楽天・全世界株式(除く米国)インデックス・ファンド」、愛称は「楽天・VXUS」です。

特徴的なのは、このファンドが「米国株を投資対象から外している」ことです。

このファンドは、S&P500や全米株ファンドをメインで投資している人が、リスク分散のためにトッピングするためのファンドです。

このファンドをトッピングすれば、以下のようなポートフォリオが作れます。

現状、米国株を含む全世界株ファンドの内訳は、ざっくり「米国株60%:その他全世界株40%」になっています。

つまり、全世界株の詰め合わせパックを買ったとしても、米国株が60%を占めているワケです。

もちろん現状では、アメリカがステーキという状態になっています。

もし、皆さんがこれよりも米国株を多くしたり、少なくしたりしたければ、「S&P500(or 全米株)+ 楽天・VXUS」で調整すれば良いというワケです。

要は、ステーキ定食を注文していた人が野菜定食を合わせて注文することで、良い感じのバランスになるイメージです。

ちなみにこのファンドは、つみたてNISAの対象ファンドにもなっています。

金融庁が「これは良いものだ」と認める優良ファンドということです。

そこで今回の記事では、以下の2点について解説します。

楽天・VXUSの基本5選

ぶっちゃけ、おすすめできる?判断ポイント5選

アメリカの投資家は、世の中を「俺(アメリカ)か、俺(アメリカ)以外か」のように見ています。

「米国株 + 楽天・VXUS」の投資は、「世界標準 = アメリカ標準」という目線での投資です。

現時点では、グローバルで考えるというのは、アメリカを基準として考えるということです。

今回の記事を読んでもらうと、間違いなく皆さんの金融リテラシーはアップします。

目次

解説動画:【これはアリ】S&P500や全米株集中投資の人が検討すべき「楽天・VXUS」について解説

このブログの内容は以下の動画でも解説しています!

楽天・VXUSの基本5選

楽天・VXUSの基本として、次の5点を解説します。

- 連動指数

- 運用総額

- 資産構成

- 運用コスト

- 過去の成績

基本①:連動指数

楽天・VXUSというファンドは、インデックスファンドです。

つまり、特定の指数(インデックス)に連動した成績を目指すファンドになっています。

どのような指数に連動するかは、まさにインデックスファンドの心臓部分です。

日経平均に連動するインデックスファンドや、アメリカのS&P500に連動するインデックスファンドなど、世界中にはさまざまな指数に連動するファンドがあります。

楽天・VXUSは「FTSE グローバル・オールキャップ(除く米国)インデックス」という指数をベンチマークにしています。

- 大型株、中型株および小型株まで網羅している。

- アメリカを除く全世界の株式市場の動向を表している。

- 時価総額加重平均型である。

時価総額加重平均型というのは、時価の大きい銘柄は多く、時価の小さい銘柄は少なく買うというものです。

このようにして「市場そのもの」を再現しているという特徴があります。

構成銘柄は、アメリカを除く北米、欧州および日本などの先進国株に加えて、中国やインドなどの新興国株を含みます。

世界中の株式に投資する有名な指数を、2つ紹介します。

リベ大でもたびたび紹介している優良ファンド、「eMAXIS Slim 全世界株式(オール・カントリー)」、いわゆる「オルカン」のベンチマークです。

オルカンは、この指数に連動するように作られたファンドです。

小型株を含まない指数で、投資銘柄数は約2,900となっています。

こちらも、リベ大でたびたび紹介している優良ファンド、「バンガード・トータル・ワールド・ストックETF(=VT)」や「楽天・全世界株式インデックス・ファンド(=楽天VT)」のベンチマークです。

こちらは小型株を含む指数で、投資銘柄数は約9,500となっています。

世界の株式市場時価総額の、約98%をカバーしている指数です。

なお上記で紹介した2つの指数は、投資する銘柄数にずいぶん差がありますが、指数の成績差はほとんどありません。

今回は詳しく解説しませんが、「どちらが良いか?」ということは、それほど気にしなくても良いということです。

繰り返しになりますが、楽天・VXUSは「FTSE グローバル・オールキャップ(除く米国)インデックス」という指数をベンチマークにしています。

つまりこの指数は、小型株を含む、より広範な世界株指数「FTSE グローバル・オールキャップインデックス」から、米国株を抜いた指数というワケです。

全世界株詰め合わせパックから、米国株だけを抜いた指数です。

すでに存在している、この指数に連動しているファンドなどに投資するスタイルを採用しています。

その「すでに存在しているファンド」の名前が、「VXUS」です。

少しややこしいですが、本家VXUSというETFがあり、そのVXUSと同じように連動するように作られた投資信託が、「楽天・VXUS」になります。

本家VXUSが「ETF」で、楽天・VXUSは「投資信託」です。

ETFと投資信託はかなり似ていますが、少しだけ違います。

両者の違いについては、以下の過去記事も確認してください。

ややこしいのは、ETFの形で本家VXUSを直接買える一方、投資信託の形で楽天・VXUSも買える点です。

楽天・VXUSを買うと、本家VXUSを直接買うのに比べ、小分けにできたり、簡単に買えたりするイメージになります。

正式名称は、「バンガード・トータル・インターナショナル・ストックETF」という非常に有名なETFです。

とにかく、VXUSという野菜詰め合わせパックが売っているとイメージしてください。

基本②:運用総額

というワケで、「本当に有名なのか?」「本当に人気なのか?」本家VXUSの運用総額を確認しておきましょう。

2022年12月時点で、VXUSの運用総額は約6.6兆円です。

この数字からは、ハンパない規模のファンドと分かります。

- 1位:A・バーンスタイン・米国成長株投信D

→ 約1.67兆円

- 2位:eMAXIS Slim米国株S&P500

→ 約1.66兆円

- 3位:ピクテグローバルインカム株式F(毎月分配)

→ 約1.03兆円

上図のランキング10位以下の規模は、6,000億円くらいになっています。

このように比較すると、VXUSの6.6兆円という規模の大きさが分かるでしょう。

アメリカのETF全体で見ても、トップ30くらいに入る規模です。

世界最大級の資産運用会社、バンガードが推奨するだけあり、世界トップレベルの優良ファンドと言えるでしょう。

基本③:資産構成

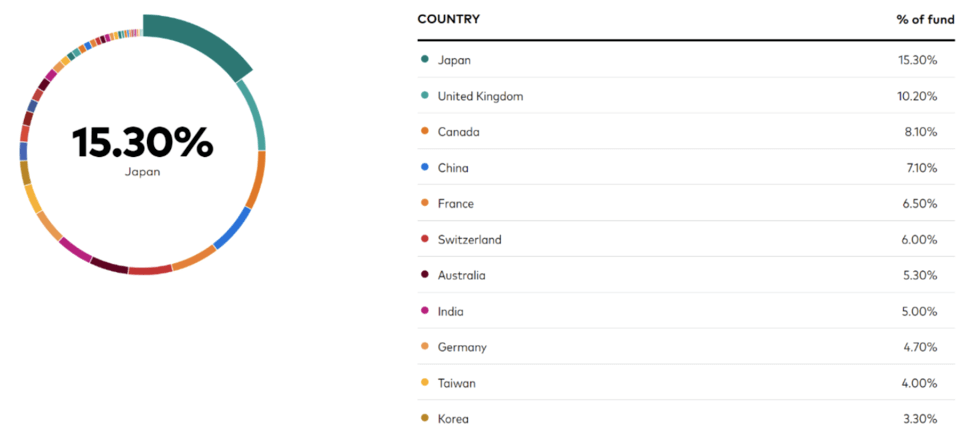

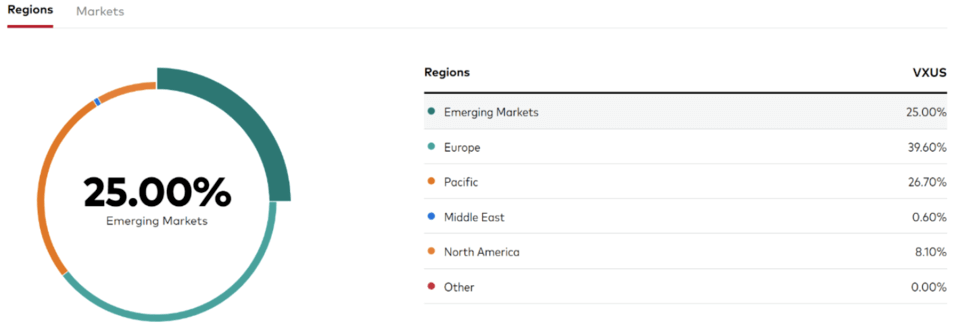

VXUSの資産構成を見ていきましょう。

まず、投資先の国別割合は以下のようになっています。

- 日本:15.30%

→ アメリカを除けば、日本の株式市場時価総額は世界トップ。 - イギリス:10.20%

- カナダ:8.10%

- 中国:7.10%

- フランス:6.50%

- スイス:6.00%

- オーストラリア:5.30%

現状全世界株ファンドを買うと、その約6割はアメリカになります。

一方アメリカを除く世界では、各国の差はそれほど大きくないという結果です。

- 新興国市場:25.00%

- ヨーロッパ:39.60%

- パシフィック:26.70%

- 中東:0.60%

- 北米:8.10%(米国を除く北米 = カナダ)

分散投資の観点からは、バランス良く見えます。

- 金融:19.01%

- 資本財:13.22%

- 情報技術:10.72%

- 一般消費財:10.41%

- ヘルスケア:9.36%

ちなみにS&P500のセクタートップ2は、「情報技術:26%」「ヘルスケア:15%」です。

アメリカが抜けると、情報技術(IT)とヘルスケアの割合が落ちることが分かります。

- 1位:ネスレ 1.21%(スイス 世界最大の食品会社)

- 2位:TSMC 1.19%(台湾 半導体企業)

- 3位:ロシュHD 0.95%(スイス 世界的な製薬企業)

- 4位:シェル 0.84%(イギリス 石油・天然ガスなどを扱うエネルギー会社)

- 5位:サムスン 0.81%(韓国 世界最大の総合家電・電子製品メーカー)

ちなみに、9位には日本のトヨタ自動車(0.70%)も入っています。

VXUSの総投資銘柄数は、約8,000です。

ちなみにVXUSの上位5銘柄がファンド全体に占める割合は、約5%となっています。

上位5社の、お弁当詰め合わせパックに占める割合が5%と言うワケです。

つまり上位銘柄について、1つ1つの企業が大きいということです。

S&P500は「唐揚げも入っているし、ハンバーグも入っている」というように、1つ1つが主役級ということです。

このあたりの違いも、ざっくりと押さえておきましょう。

成長企業にベットしている強さや、分散度合いなどの点が、全く違うというワケです。

基本④:運用コスト

本家VXUSの経費率は、0.07%と激安です。

100万円投資した場合でも、年間700円のコストしかかかりません。

1日あたり約1.9円で、先ほど紹介したような企業に投資できるというワケです。

一方、楽天・VXUSの信託報酬は、年0.132%(税込)となっています。

先ほどもお伝えした通り、楽天・VXUSは、本家VXUSなどへの投資を通じて、「FTSE グローバル・ オールキャップ(除く米国)インデックス」への連動を目指すファンドです。

したがって投資家が負担する実質的なコストは、本家VXUSの経費率0.07%に、楽天・VXUSの信託報酬0.132%を足し合わせた0.202%くらいになるイメージです。

「本家VXUSの方が、コストが低くて良い!」と感じる人もいるでしょうが、投資信託には投資信託の良さもあります。

投資信託のメリットと呼べる点を、いくつか紹介します。

楽天・VXUSは、購入時の手数料が無料です。

一方の本家VXUSは、取引手数料がかかります。

楽天・VXUSの買い付けにあたっては、円をドルに換える必要がありません。

もちろん最終的にはドルに換えて投資されますが、購入時は円が使用できます。

一方の本家VXUSはドルで買う必要があるため、買い付けにあたり、円をドルに換える際の為替手数料がかかります。

楽天・VXUSは、おそらく無分配の投資信託になるでしょう。

つまり、配当金が自動で再投資される形のファンドです。

その際に税金が課される他、再投資する場合、再度取引手数料や為替手数料がかかります。

配当金の再投資は、メリット・デメリットがあるので、一概にどちらが良いと言える話ではありません。

上記のように、ETFと投資信託では差があるので、この差も含めて評価してください。

楽天・VXUSの0.2%という実質コストは、「ギリギリ許容範囲」というイメージです。

「本家ETFと投資信託、どちらが良い?」という質問については、「初心者の人は投資信託の方がお手軽で簡単です」と回答します。

投資信託のお手軽さや、他に対抗馬となる投資信託がないことを考えると、検討候補としては十分なレベルにあると言って良いでしょう。

ちなみに、「バンガードのETFに投資する投資信託」としては、過去にも以下のようなファンドが発売されています。

- 楽天VT(全世界株)

- 楽天VTI(全米株)

- 楽天VYM(全米高配当株)

- SBI・V・S&P500インデックス・ファンド(楽天VTIと同じような、アメリカの詰め合わせパック)

実のところ、これらのファンドは若干コストが嵩みがちという特徴があります。

インデックスファンドは、指数にぴったりくっついていくのが正義です。

コストが高いと、指数とファンドの成績は、どんどん離れていきます。

ベンチマークにしている指数より、高くなっても低くなってもダメです。

もちろん歴の浅い投資信託もあるので、運用年数がもう少し長くならないと、指数との乖離についてはハッキリは分かりません。

基本⑤:過去の成績

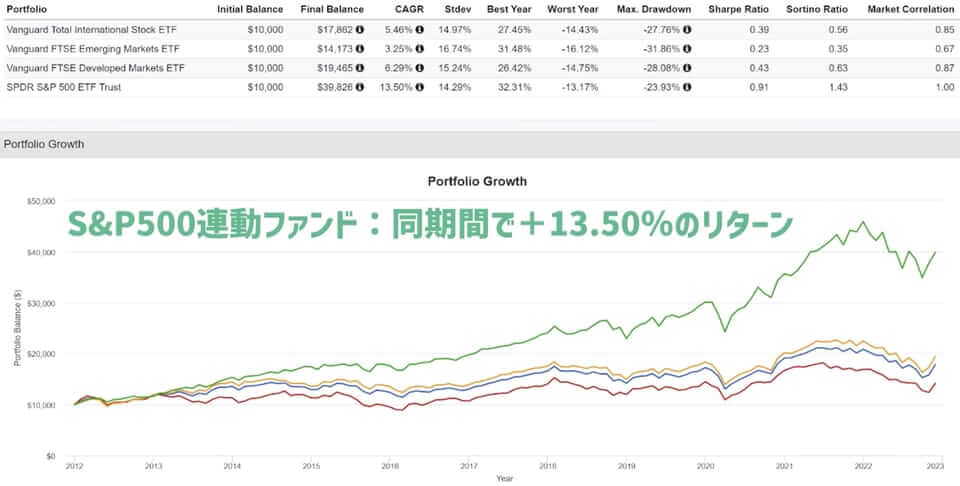

実際のところ、VXUSのリターンはどうなのかについて見ていきましょう。

VXUSの成績(配当金は再投資)をチャートで見ると、下図のようになります。

2011年12月末に10,000ドル投資すると、約18,000ドルに成長していることが分かります。(年利5.46%)

- 最も成績の良かった年:+27.45%

- 最も成績の悪かった年:-14.43%

- 最も成績の悪かった瞬間:-27.76%

ちなみに楽天・VXUSは、本家VXUSより0.13%ほどコストがかかるため、この分毎年リターンが悪化すると考えてください。

複利は、マイナスに対しても効きます。

上記の情報だけを見ると悪くないように見えますが、次は同期間で比較対象を追加してみます。

- 緑色:S&P500連動ファンド

→ +13.50%のリターン

- 黄色:VEA(米国除く先進国ファンド)

→ +6.29%のリターン

- 赤色:VWO(新興国ファンド)

→ +3.25%のリターン

このように見ると、2010年代は「米国株に投資していたかどうか」が、リターンを大きく分けたことが分かります。

新興国オンリーだと年利約3.3%、米国除く先進国だけだと年利約6.3%です。

この2つを混ぜるとVXUSになり、年利約5.5%になります。

今回のようなデータを見ると、アメリカ以外の投資先が必要かどうか、悩ましく思える人も多いでしょう。

この状態では、アメリカ人投資家が世の中を「俺(アメリカ)か、俺(アメリカ)以外か」と考えるのも仕方ありません。

実際皆さんも、「楽天・VXUS、本当に投資するかどうか検討の余地があるの?」と気になっているはずです。

というワケで次は、楽天・VXUSが「おすすめできるのか?」「どのような人に向いているのか?」について、判断ポイントがどこにあるのかを解説します。

ぶっちゃけ、おすすめできる?判断ポイント5選

判断ポイントは、次の5つです。

- インデックス投資のリスク・リターンに納得しているかどうか

- 米国株の投資比率を自分で調整したいかどうか

- 機動的な取引をしたいかどうか

- インカムが欲しいかどうか

- 競合ファンドと比べてどうか

判断ポイント①:インデックス投資のリスク・リターンに納得しているかどうか

そもそも、ファンドには大きく2つの種類があります。

- インデックスファンド:日経平均株価やS&P500など、「指数」への連動を目指したファンド。

- アクティブファンド:「指数」を上回る成績を目指したファンド。

一見アクティブファンドの方が儲かりそうに見えます。

しかし、「長期的には、7割~9割のアクティブファンドがインデックスファンドに負ける」「インデックス投資の方が再現性が高く、万人向け」というのは、これまで何度もお伝えしてきた通りです。

しかし逆に言うと、短期的に見ればインデックスファンドを上回るアクティブファンドは存在し、長期で見た場合も1割~3割程度のアクティブファンドは、インデックスファンドに勝てるものがあります。

広く分散された株式インデックスファンドの期待リターンは、せいぜい年5%~7%ほどです。

これらを元に考えると、今後一年間のファンド価格は、およそ「-30% ~ +40%」のレンジに収まる計算になります。

外国株のファンドであれば、上記に加え、為替の値動きも影響することを忘れてはいけません。

もし皆さんが、「最悪の場合 -30%になるインデックスファンドよりも、-50%や -60%になっても良いから、もっと伸びしろのあるファンドが良い」と思うのであれば、ハイリスクなアクティブファンドも検討の余地があります。

リスクとリターンは、基本的には表裏一体です。

インデックスファンドのリスク・リターンが物足りないのであれば、アクティブファンドで攻める、という方法も1つの選択肢でしょう。

ちなみに少し違った見方として、事業投資でリスクを取る方が確率が高い、という考え方もできます。

今回紹介している楽天・VXUSは、ゴリゴリのインデックスファンドです。

「より攻めたい人」が積極的に投資するファンドではありません。

何度もお伝えしているように、楽天・VXUSは野菜詰め合わせパックのような投資です。

要する、にインデックス投資のリスク・リターンに納得できる人向けの選択肢になります。

判断ポイント②:米国株の投資比率を自分で調整したいかどうか

「インデックス投資の有効性、リスク・リターンの水準には納得しているものの、全世界株ファンドにはイマイチ納得していない」

「アメリカこそが最強だから、全世界株ファンドに入っている低成長の国には、そこまで投資しなくて良い。とはいえ、最近ちょっと”アメリカ以外”も気になっている…」

楽天・VXUSに投資するか否かの最も重要な判断ポイントは、「米国株の投資比率を自分で調整したいかどうか?」です。

オルカンのような全世界株ファンドに投資すると、現状ではおよそ「米国株60%:その他全世界株40%」のような状態になります。

全部詰め合わせのパックを注文したら、どうしてもアメリカというステーキが60%くらいになるイメージです。

「お肉は70%が良い!」「いや、お肉は40%くらいで大丈夫!」など、この比率を自分で調整したいかどうかです。

「VOO」や「eMAXIS Slim 米国株式(S&P500)」といったS&P500連動ファンド、「VTI」や「楽天VTI」といった全米株ファンドに投資している米国株投資家の中には、以下のように考える人がいるかもしれません。

しかし、アメリカとその他の国の比率を自分で調整できるとしたらどうでしょうか?

プレートの上に野菜は40%もいらないけど、10%くらいは入れたいというイメージです。

冒頭で解説した通り、楽天・VXUSをトッピングすれば、以下のようなポートフォリオを作れます。

上記のようなアレンジができるところに、楽天・VXUSの価値があります。

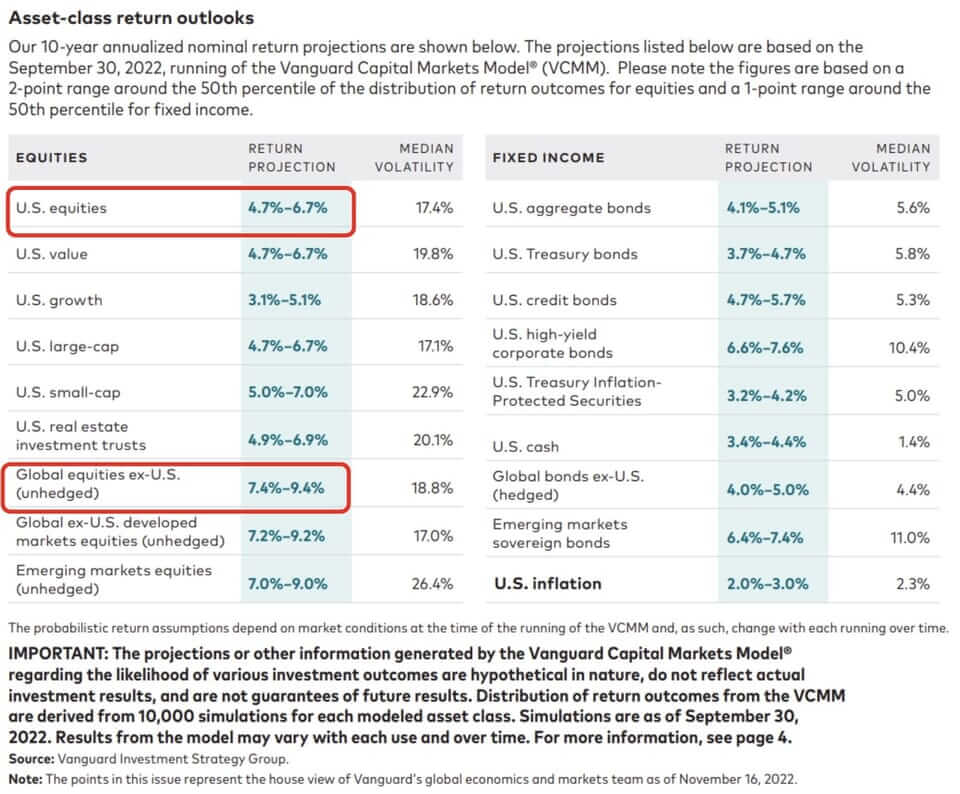

過去10年強、米国株のリターンは特に素晴らしいものがありました。

とはいえ、過去に成績の良かったものがこれからも良いとは限りません。

そして実際のところ、大切なのは過去よりも未来です。

- 米国株の期待リターン:4.7%~6.7%

- 全世界株(米国除く)の期待リターン:7.4%~9.4%

要するに、「アメリカ以外の方が、リターンが高い」と読んでいるワケです。

実のところ、この予測がそのまま当たるかというと、そう簡単な話ではありません。

世界中の金融機関がこのような情報を公開していますが、しょせんは予想です。

「当たるも八卦当たらぬも八卦」ということわざもあります。

大切なのは、「この予想を信じるか信じないか」ではなく、「一生、アメリカが独り勝ちし続ける未来が来るとは限らない」という点を認識することです。

歴史を振り返ると、「米国株が有利である期間」「米国株以外が有利である期間」は、定期的に入れ替わります。

しかし、それが「100%なのか、90%なのか、80%なのか」という強弱は、あっても良いところでしょう。

米国株の投資比率を自分で調整したい投資家にとって、楽天・VXUSは、「強弱をつけるためのツール」として有効に機能する可能性があります。

判断ポイント③:機動的な取引をしたいかどうか

先ほどお伝えした通り、「インデックス投資の有効性やリスク・リターンに納得しているものの、米国株の投資比率は自分で調整したい」という人であれば、楽天・VXUSは有力な投資先候補になります。

機動的な取引というのは、「株式市場が開いている時に指値で買う」「売りたい時にすぐ売る」というような取引を指します。

投資信託は、個別株のようにリアルタイムで株価が動いているワケではありません。

投資信託の価格は、1日に1回しか計算されません。

しかも、売買指示を出してから取引が成立するまで、タイムラグがあります。

「買いたい!」と注文を出しても、取引が成立するのは、注文を出した日の翌日以降になるイメージです。

すでに投資している人なら、1日や2日でどれだけの株価が動くか知っているはずです。

「1,000円で買おうとしたら、1,030円で買うハメになった」ということは、日常茶飯事です。

改めてお伝えしますが、全世界株ファンド1本というのが、最も純粋なインデックス投資になります。

プレート1枚に全世界中の株式が乗っている状態なので、とても綺麗な状態です。

自分でわざわざ肉と野菜を組み合わせて比率を調整しなくても、最初からバランス定食を買うのが一番綺麗というワケです。

「S&P500ファンド + 楽天・VXUS」というスタイルは、王道のインデックス運用ではあるものの、米国株の比率を自分で動かしている点で、若干アクティブな要素があります。

「何も予想しないで、市場をまるごと保有し続ける」というのが、最もシンプルなインデックス運用です。

全世界株ファンド1本という純度100%のインデックス投資家は、「今後、どこの国が勝つ」と予想し、比率を調整する必要はありません。

この意味では、楽天・VXUSに投資する人は、少し攻めた人と言えます。

判断ポイント④:インカムが欲しいかどうか

楽天・VXUSは、おそらく分配金を出しません。

目論見書には、以下のように書かれています。

毎決算時に、原則として収益分配方針に基づき分配を行います。

ただし、必ず分配を行うものではありません。

しかし、「楽天VT」「楽天VTI」「楽天VYM」などの、楽天・VXUSと似た設計のファンドは、いずれも分配実績がありません。

つまり、ファンド内で再投資しているということです。

ここからは「楽天・VXUSは分配金を出さない」という前提で話を進めます。

分配金が出ないのは、投資の効率性から言えば良いことです。

一方で、分配金が欲しいという人もいるかもしれません。

分配金があると、使い方について「選択の自由」が手に入ります。

- 再投資する

- 生活費の補填に使う

- 欲しいものを買うのに使う

「必要になったら、投資信託を必要な額だけ売れば良いだけ」という意見もありますが、実際実行するのは簡単な話ではありません。

強制的に分配金が振り込まれてくるから「選択の自由」が生まれるのであって、「いくら分売るか?」「いつ売るか?」をその都度考えるのは、手間がかかります。

そして証券口座にログインし、売買指示を出すのも面倒な話です。

「考えること・腰を上げることはコスト」なので、結果的に投資信託は売られることなく、順調に増えていくだけでしょう。

一方本家VXUSは、分配金を出します。

2023年1月時点の分配金利回りは、約3.56%あります。

日本とアメリカで税金がかかることを考慮すると、手取りは約2.6%です。

確定申告をして外国税額控除の手続きをすると、もう少し利回りが良くなります。

このペースで増配していくと、分配金は11年で約2倍になります。

インカムが欲しいのであれば、投資信託よりも本家VXUSの方が良いでしょう。

本家VXUSは、リアルタイムの機動的な取引も可能です。

判断ポイント⑤:競合ファンドと比べてどうか

「競合ファンドと比べてどうか」という視点も重要です。

しかし、ザっと調べたところ、投資信託で競合になりそうなものは見当たりません。

S&P500に連動する投資信託はたくさんあるものの、全世界株(除く米国)は、今の所まだニーズが低いようです。

むしろ悩ましいのは、「楽天・VXUS」「本家VXUS」どちらが良いのか、という点かもしれません。

この疑問については、ここまで触れてきた通り、以下のような点から考えてください。

- コスト構造

→ 本家VXUSの方が低コストで、指数との乖離が小さくなる。 - 機動性

→ 本家VXUSの方が、リアルタイムで取引可能。 - インカム

→ 本家VXUSは分配金が出る。

「投資信託」の楽天・VXUS、「ETF」の本家VXUS、どちらが良いかは悩ましい問題ですが、1つだけアドバイスします。

- 分配金再投資の手間がない。

- 分配金を出さないので、税金面で有利。

- 一度積立設定をすると、買い付けタイミングに悩まない

とにかく、ラクで合理的というワケです。

以上が、楽天・VXUSに投資するかどうかの5つの判断ポイントです。

まとめ:米国株の投資比率を自分で調整したい人は、楽天・VXUSも選択肢に入れよう!

今回の記事では、以下の2点について解説しました。

楽天・VXUSの基本5選

ぶっちゃけ、おすすめできる?判断ポイント5選

連動指数は、「FTSE グローバル・オールキャップ(除く米国)インデックス」です。

本家VXUSの運用総額は約6.6兆円となっており、とても規模の大きい有名ファンドです。

本家VXUSの資産構成は以下のようになっており、各地域にバランスよく投資できます。

- 新興国市場:25.00%

- ヨーロッパ:39.60%

- パシフィック:26.70%

投資銘柄数は約8,000で、投資比率の高いセクターは「金融」「資本財」「情報技術」です。

運用コストは、「本家VXUS 0.07% + 信託報酬 0.132%(税込)= 0.202%」で、約0.2%となります。

ただ、ここから若干の上振れを見込んでおきましょう。

本家VXUSの、2011年12月末から2022年11月末までの成績は、以下のようになっています。

- 10,000ドル投資すると、約18,000ドルに成長(年利5.46%)

- 最も成績の良かった年:+27.45%

- 最も成績の悪かった年:-14.43%

- 最も成績の悪かった瞬間:-27.76%

楽天・VXUSは、ゴリゴリのインデックスファンドです。

より高いリターンを求める投資家が、投資するファンドではありません。

全世界株の「米国株60%、その他全世界株40%」の比率に納得していない米国株投資家で、自分で比率を調整しつつ分散を強化したい人は、楽天・VXUSへの投資を検討する余地があります。

なおバンガードによると、今後10年の期待リターンは次の通りです。

- 米国株の期待リターン:4.7%~6.7%

- 全世界株(米国除く)の期待リターン:7.4%~9.4%

楽天・VXUSは投資信託なので、取引にタイムラグがあります。

リアルタイムで取引したいのであれば、本家VXUSの方が良いでしょう。

楽天・VXUSは、おそらく分配金を出しません。

分配金が出ないのがダメというワケではなく、効率的な資産形成という観点では、むしろ好ましいと言えます。

しかしインカムが欲しいのであれば、本家VXUSの方が良いです。

現状、全世界株(米国除く)に投資できる投資信託は、他に見当たりません。

ココを守備範囲にしている投資信託は、楽天・VXUSだけです。

「楽天・VXUSが良いのか?本家VXUSが良いのか?」という点については、初心者は投資信託、つまり楽天・VXUSの方が良いとアドバイスしておきます。

2010年以降、米国株一強の時代が続いてきました。

「過去の成績が良かったものに集中投資する」というのは、多くの投資家がついやってしまうことです。

米国株は、過去のデータや将来の成長性を見ても、「信頼性のおける優れた投資先」と言えます。

一方で、世界中の機関投資家が、米国偏重の投資から国際分散投資に舵を切っているという事実も、知っておくべきでしょう。

どの国の機関投資家を見ても、米国株オンリーというところは見かけません。

もちろん、個人投資家と、莫大な金額を預かる機関投資家では、許容できるリスクの大きさが違います。

個人投資家が米国株集中投資をすることを否定しているワケではないので、誤解しないでください。

最近投資を始めた人の中には、「米国株100%」という人も少なくないでしょう。

投資額が少ないうちは、それでも致命的なリスクテイクにはならないかもしれませんが、資産額が増えてくると分散が気になる人もいるはずです。

そのような人は、20%や10%でも良いので、今回紹介した楽天・VXUSのようなファンドを混ぜると、ポートフォリオのリスクを効果的に下げることができます。

しかし、それを気にするのであれば、はじめから「eMAXIS Slim 全世界株式(オール・カントリー)」などの全世界株ファンド1本を買っておけば良いという話にもなります。

ここは、各自で答えを出していくしかありません。

ただ、「今までは米国株1本しか投資をしていなかったものの、米国株の比率を自分で調整したい」という人は、楽天・VXUSは安定感がある投資先と言えるでしょう。

大元の本家VXUSが優良という点もあり、検討の余地があるファンドです。

SBI証券しか持っていない人は、楽天証券の口座を開設する必要があります。

新しい口座を開設する手間はかかりますが、証券口座を2つ持っておくと、以下のように何かと便利なのは間違いありません。

- リスク分散。

→ 証券会社の倒産、システムトラブルで取引できない。など - 異なる投資ラインナップ。

→ SBI証券・楽天証券、片方でしか投資できないものがある。 - 相場が分かる。

→ 手数料やサービスの質。その時々で有利な方を使えば良い。 - 異なる投資法を実践する場合、それぞれの口座で管理できる。

→ 例えば長期投資はA口座、短期投資はB口座。絶対に売らないコア投資はA口座、売買することもあるサテライト投資はB口座。など

複数の証券口座を持つメリットについては、以下の記事でも詳しく解説しています。

証券会社の口座開設は無料で、必要事項の記入も10分もあれば終わります。

手続き自体も、1週間程度もあれば完了するでしょう。

今後のことやメリットを考えると、間違いなくコストに見合う手間と言っても良いでしょう。

SBI証券・楽天証券の申し込みリンクを紹介するので、ぜひ活用してください。

今回解説した内容を通じて、また皆さんが金融リテラシーをアップしてくれたら嬉しいです。

商品の中身をしっかり理解できると、自分がどうすべきか判断することができます。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!