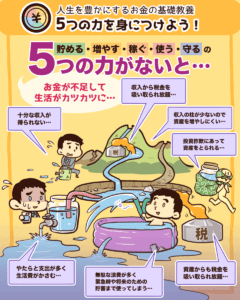

リベ大では、経済的自由を達成するための「お金にまつわる5つの力」について情報発信をしています。

▼図解:お金にまつわる5つの力

この中から今回取り上げるテーマは、「貯める力」にあたる住民税についてです。

ココを押さえないと、100点満点の家計管理はできません。

お金にまつわる5つ力のうち、お金持ちになりたい人が真っ先に伸ばすべき力が、支出のバランスをコントロールする貯める力です。

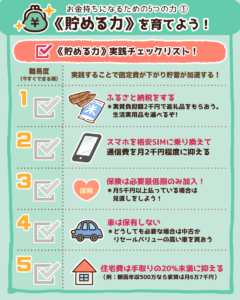

▼図解:貯める力

税金は、人生における6大固定費の1つでもあり、平均的なサラリーマンでも生涯で何千万円と払うものです。

- 通信費

- 光熱費

- 保険

- 住宅

- 車

- 税金

所得税の陰に隠れがちですが、年収500万円の会社員なら毎年20万円前後の住民税を払っています。

住民税をしっかりと理解すると、以下のようなメリットがあります。

- 急に住民税を払えと言われて焦ることが無くなる

- 副業が99%バレない方法が分かる

- 保育料が安くなる可能性がある

税金と聞いて、「大好きです!大好物です!今日も明日も税金の話をしてください!」という人はいないでしょう。

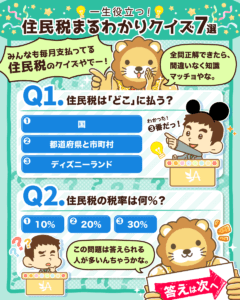

ということで、今回は小難しい話をごまかすためにクイズ形式にしました。

クイズを楽しみながら、お金になる知識が学べるおいしい企画です。

クイズは全15問で、難易度は初級~上級まで幅広いですが、解説は初心者向けに丁寧に行います。

「住む場所によって住民税は変わるの?」「新入社員が住民税を払わないのはなぜ?」というよくある疑問も、この記事でバッチリ解決できるでしょう。

日本で生きる限り、住民税とは一生お付き合いしなければならないので、ここで学べる知識は一生役立つ知識と言えます。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:9割の日本人が知らない!?住民税クイズ7選

目次

- 1 解説動画:【家計管理に貢献】超・実用的な「住民税まるわかりクイズ」15選

- 2 超・実用的「住民税まるわかりクイズ」15選

- 2.1 第1問:住民税は「どこ」に払う?

- 2.2 第2問:住民税は「誰」が計算する?

- 2.3 第3問:住民税の税率は何%?

- 2.4 第4問:住民税は「何」に10%をかける?

- 2.5 第5問:所得税と住民税の「控除」で次のうち控除できる金額が違うものはどれ?

- 2.6 第6問:住民税には1人1人が決まった金額を払う「均等割」もありますが、1人いくらくらい払う?

- 2.7 第7問:新入社員として初めての給料。給料から住民税が天引きされていないのはなぜ?

- 2.8 第8問:ボーナスから住民税が天引きされていないのはなぜ?

- 2.9 第9問:会社に副業がバレないために選ぶべき住民税の納付方法は?

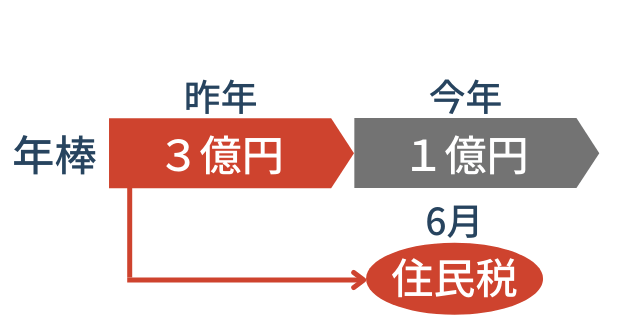

- 2.10 第10問:昨年の年棒が3億円だったプロ野球選手。成績が振るわず今年は年棒1億円に減額。今年6月以降に払う住民税はどれ?

- 2.11 第11問:住民税を自分で払う場合、何回に分けて払う?

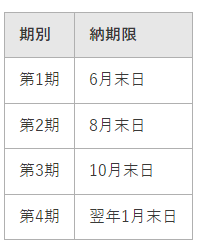

- 2.12 第12問:住民税は何月何日に住所がある市町村に払う?

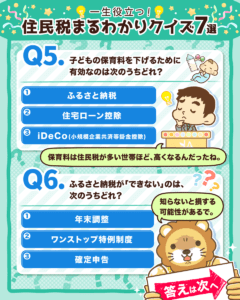

- 2.13 第13問:子どもの保育料を下げるために有効なのは次のうちどれ?

- 2.14 第14問:ふるさと納税が「できない」のは、次のうちどれ?

- 2.15 第15問:ふるさと納税で正しく住民税が控除されたか確認するための書類は次のうちどれ?

- 3 まとめ:住民税をしっかりと理解して貯める力を伸ばそう!

解説動画:【家計管理に貢献】超・実用的な「住民税まるわかりクイズ」15選

このブログの内容は以下の動画でも解説しています!

超・実用的「住民税まるわかりクイズ」15選

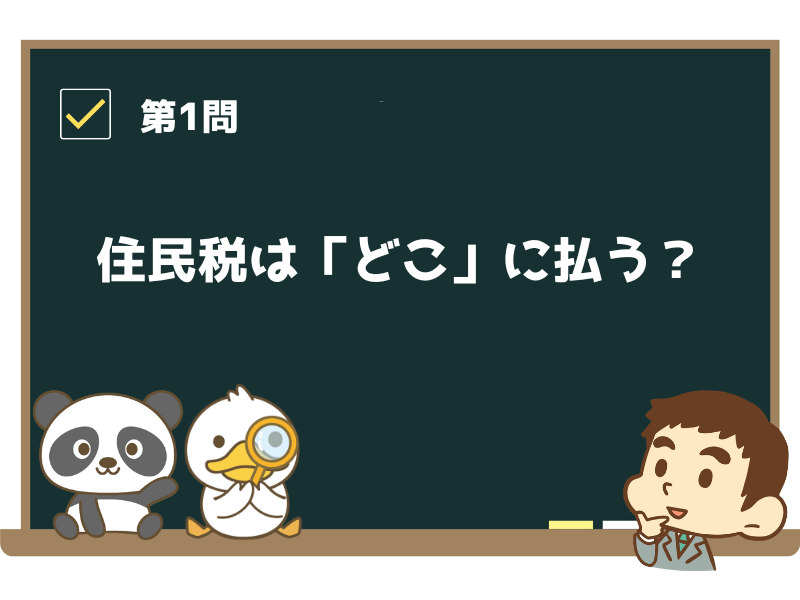

第1問:住民税は「どこ」に払う?

住民税は「どこ」に払う?

- ①国

- ②都道府県と市町村

- ③ディズニーランド

正解:②都道府県と市町村

住民税は、私たちが住んでいる都道府県や市町村に払う税金です。

そして以下のような私たちの生活に身近な行政サービスは、都道府県や市町村によって提供されています。

- 教育・福祉

- ごみ処理

- 警察・消防・救急

これらのサービスを受けられるのは、地域の住民で負担しあう住民税のおかげです。

いわば町内会費みたいなものと考えましょう。

ちなみにもう1つの身近な税金、所得税は国に払います。

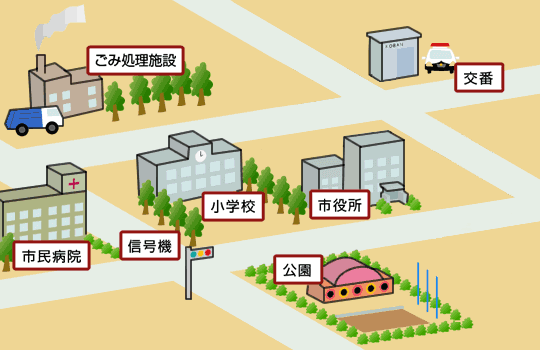

第2問:住民税は「誰」が計算する?

住民税は「誰」が計算する?

- ①自分の勤務先

- ②税務署

- ③市町村

正解:③市町村

所得税については、年末調整は自分の勤務先、確定申告は自分(または税理士)が計算します。

一方の住民税は全て市町村が計算します。

給料から天引きされる住民税も、個人事業主が払う住民税も市町村が計算したものです。

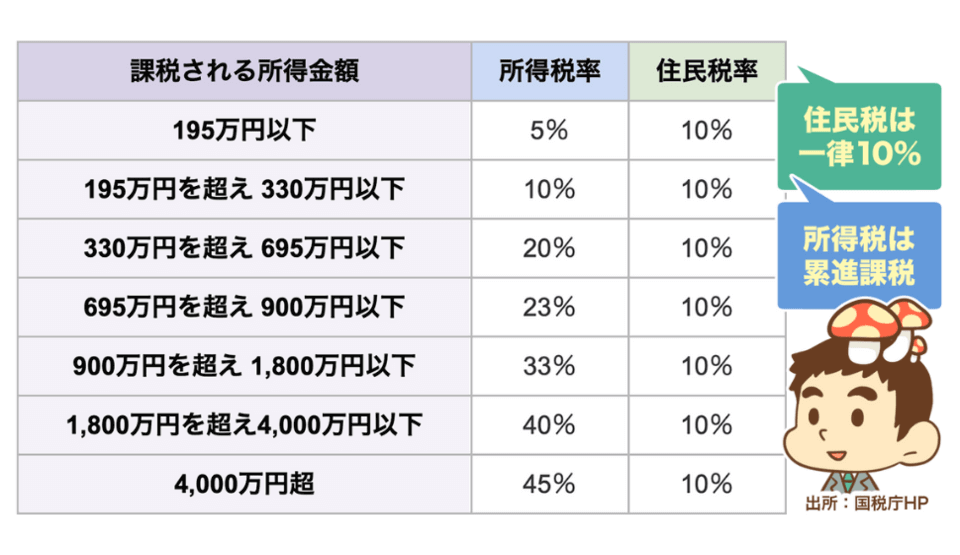

第3問:住民税の税率は何%?

住民税の税率は何%?

- ①10%

- ②20%

- ③30%

正解:①10%

皆さんの中には、10%という回答を聞いて以下のような疑問を持つ人がいるかもしれません。

都市伝説のように色々なことが言われていますが、実際にはどこに住んでも税率はほぼ変わりません。

ざっくり10%と覚えておけば十分です。

一方の所得税は、以下のように税率が7段階に分かれています。

住民税の基本的な税率は10%ですが、「自分たちはこうしたい!」という地方の事情で、少しだけ変えられます。

しかし2022年7月現在、実際に税率を変えているのは以下のような少数の自治体だけです。

- 神奈川県:10.025%(+0.025%)

- 愛知県名古屋市:9.7%(-0.3%)

都会だから高かったり、田舎だから安かったりすることもありません。

名古屋市に住んだら、どの程度安くなるのか気になるでしょう。

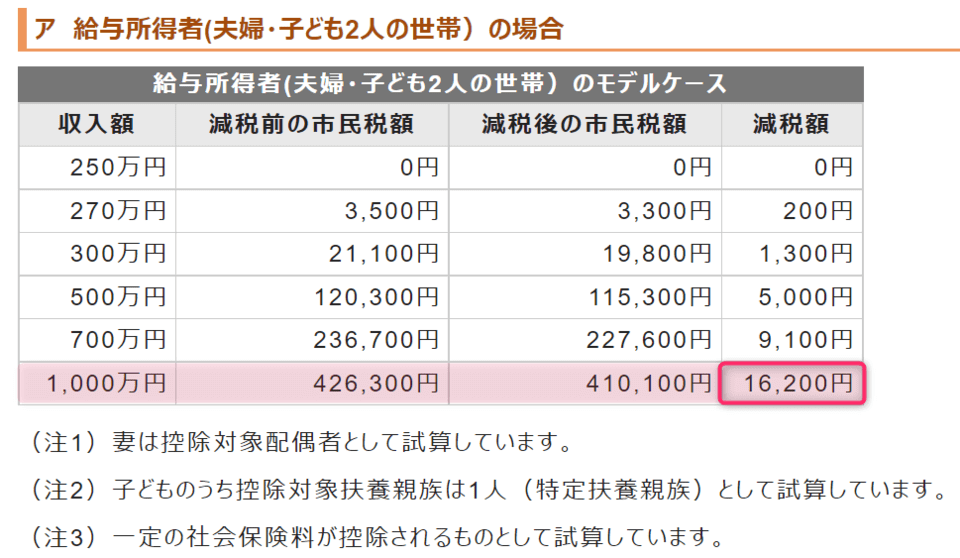

以下のように、夫婦・子ども2人のモデルケースの場合、年収1,000万円でも減税額は16,200円です。

確かにお得ですが「引越さないと損!」というほどではないでしょう。

引越し代のモトを取るだけで、5年10年とかかりそうです。

ちなみに今回は詳しく解説しませんが、上場株式の売却益や配当金(総合課税を除く)に対する住民税は5%と特殊です。

第4問:住民税は「何」に10%をかける?

住民税は「何」に10%をかける?

- ①前年の年収

- ②前年の課税所得

- ③前年の所得税

正解:②前年の課税所得

住民税の計算の仕方は所得税とほぼ同じです。

売上(収入)から経費と控除を引いた課税所得に10%の税率をかけます。

算出された税額は、所得をもとに計算するので所得割と呼びます。

課税所得の算出については、以下の図解を参考にしてください。

▼図解:課税所得の算出方法

住民税の計算においては、年収に直接10%をかけるのではない点に注意しましょう。

例えば年収500万円で一人暮らしの会社員の場合、年収500万円 × 10% = 50万円という計算にはなりません。

会社員は個人事業主と違い、経費が使えない代わりに給与所得控除があります。

そして年収500万円の会社員の場合は、年収から給与所得控除と控除を引くと、一般的な課税所得は200万円前後になる人が多いでしょう。

住民税は、この200万円に対してかかるので、200万円 × 10% = 20万円程度になります

ちなみ住民税は所得税と異なり、今年ではなく前年の課税所得をもとに計算します。

この「前年の」というのが後のクイズで重要なヒントになるので覚えておいてください。

第5問:所得税と住民税の「控除」で次のうち控除できる金額が違うものはどれ?

所得税と住民税の「控除」で次のうち控除できる金額が違うものはどれ?

- ①社会保険料控除

- ②医療費控除

- ③基礎控除

正解:③基礎控除

課税所得は売上(収入)から経費と控除を引いて計算します。

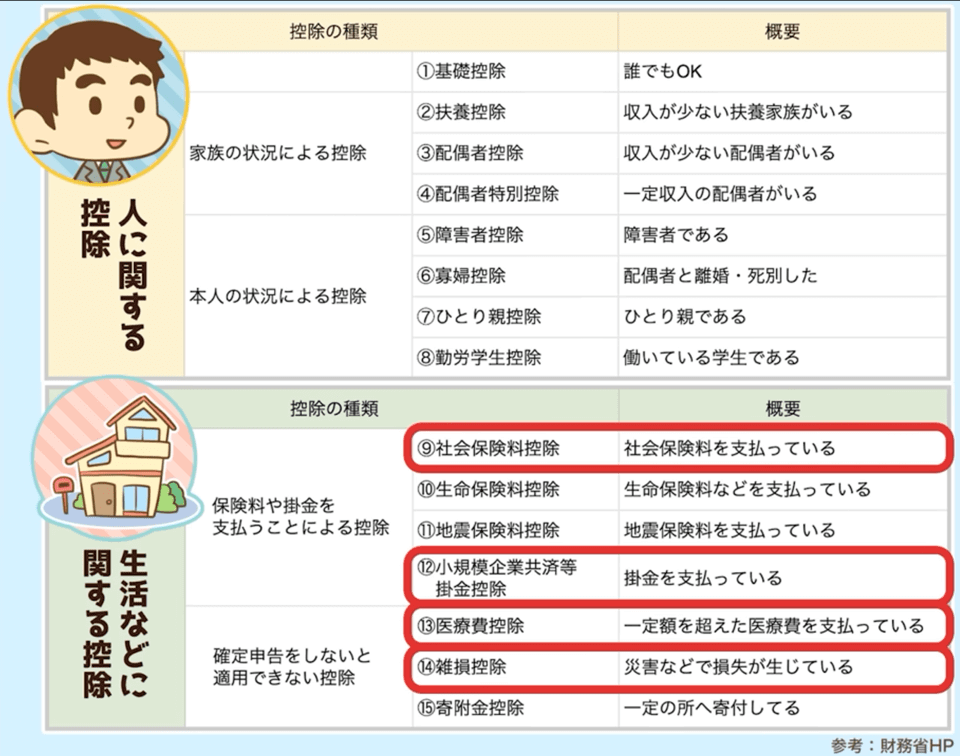

以下の表をご覧ください。

上記控除のうち、赤枠で囲った以下のものは所得税と同じ金額になります。

- ⑨社会保険料控除

- ⑫小規模企業共済等掛金控除

- ⑬医療費控除

- ⑭雑損控除

そして上記以外の控除は、住民税の方が控除できる金額が少なくなっています。

例えばほとんどの人が使える基礎控除は、所得税:48万円、住民税:43万円と5万円少ない金額です。

また、配偶者控除、扶養控除、生命保険料控除なども少なくなっています。

控除が少ないということは、所得税より税金がかかる部分が多いことになります。

理由としては、所得税よりも税金を払う人を増やすためのようです。

例えばパートやアルバイトで年収102万円の時、「103万円以内だから税金はかからない。」と思っていたら、住民税だけかかることがあります。

この理由は、住民税の方が所得税よりも基礎控除が少ないからです。

第6問:住民税には1人1人が決まった金額を払う「均等割」もありますが、1人いくらくらい払う?

住民税には1人1人が決まった金額を払う「均等割」もありますが、1人いくらくらい払う?

- ①5,000円

- ②10,000円

- ③20,000円

正解:①5,000円

住民税には所得割の他に均等割というものがあります。

所得割と均等割を簡単にまとめると、以下の通りです。

- 所得割:課税所得 × 10%

- 均等割:一律5,000円前後

均等割は年収500万円の人も年収1億円の人も5,000円なので、より町内会費のような性質が強くなっています。

稼げば稼ぐほど増えるのが住民税所得割で、その町内で暮らしていたら定額でかかるのが住民税均等割です。

鋭い人は、「所得割の税率はどこでもほぼ10%で同じだったけど、均等割は住む場所によって差はないの?」という疑問を持ったかもしれません。

これに対する答えは、「均等割も、どこに住んでもほぼ一緒」です。

例えば神奈川県横浜市は均等割が高い市の1つですが、2022年7月現在で合計6,200円なので、所得割と同様に誤差の範囲内と言えるでしょう。

つまり住民税均等割の金額も、どこに住むかを決める際の決定打になるような差ではないということです。

結局のところ、所得割も均等割もどこに住んでも、住民税では大差がつきません。

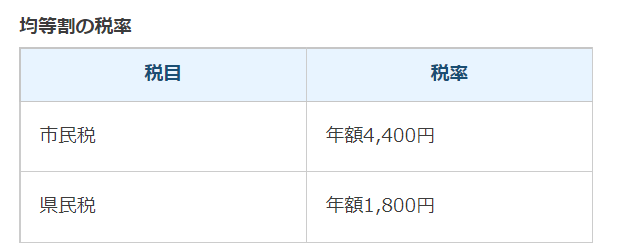

今回のテーマ外なので詳しくは解説しませんが、「住む場所で大きく変わるコストは、住民税ではなく国民健康保険料だ!」ということは、覚えておいても良いでしょう。

少し古いデータですが、平成29年度に厚生労働省が出している以下の調査を紹介します。

この調査によると、全国平均並みの所得の人が負担する保険料は、高い地域と安い地域で以下のような差がありました。

- 最も高い地域

→ 北海道天塩町:年間約19.1万円

- 最も低い地域

→ 東京都御蔵島村:年間約5.6万円

同じ収入でも、住む場所により保険料が3.4倍も変わるというワケです。

セミリタイア志向の強い人にとっては、コントロールすべきコストと言えるでしょう。

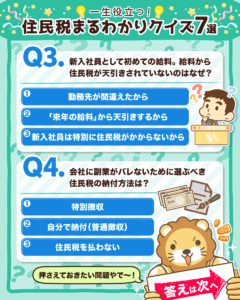

第7問:新入社員として初めての給料。給料から住民税が天引きされていないのはなぜ?

新入社員として初めての給料。給料から住民税が天引きされていないのはなぜ?

- ①勤務先が間違えたから

- ②「来年の給料」から天引きするから

- ③新入社員は特別に住民税がかからないから

正解:②「来年の給料」から天引きするから

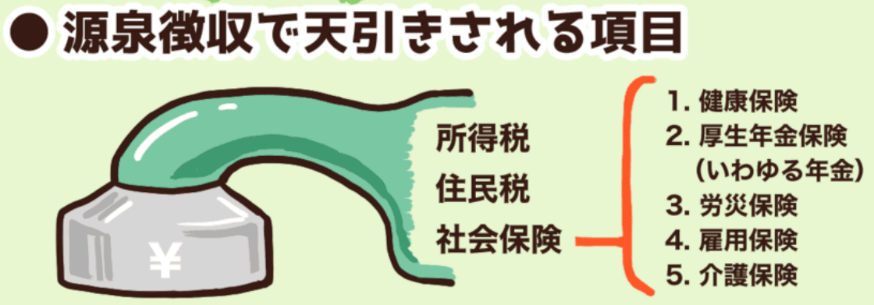

前提として、給料から天引きされるものとして、以下の例があげられます。

- 所得税

- 住民税

- 社会保険(健康保険など)

そして所得税と住民税は天引きのタイミングが異なります。

- 所得税:先払い(入社月から)

- 住民税:後払い(翌年6月から)

所得税は今年の分をざっくり計算して先に支払うため、12月の年末調整で多く支払った分が返ってきます。

月々の支払いと、年末調整のイメージは下図の通りです。

そして、12月に精算されて返ってくる金額が、皆さん大好きな還付金というワケです。

もし先払いした所得税が少ない場合は、追加で納税が必要になります。

一方の住民税は、下図のように後払いです。

前年の課税所得をもとに住民税を計算して、6月から翌年5月にかけて、毎月の給料から天引きされます。

この給料から天引きして払う仕組みを、特別徴収と言います。

入社2年目の6月の給与明細を見て、「あれ?月給は変わってないのに手取りが減ってるぞ!」と思ったら住民税を確認してください。

そして注意が必要なのが会社を辞める時です。

住民税は後払いなので、前年の課税所得に対する住民税額は、以下の方法で納付する形になります。

- 退職時に残りの額をまとめて天引き

- 退職後に自分で払う

- 転職する場合は新しい職場で天引き

会社員を辞めて独立した後に泣く人が出るのは、コレが原因です。

会社員時代の所得にかかる多額の住民税を、収入が減った独立初年度に払わされるということは覚えておきましょう。

これについては、会社員を続けていてもいずれ払う必要があった税金なので諦めましょう。

第8問:ボーナスから住民税が天引きされていないのはなぜ?

ボーナスから住民税が天引きされていないのはなぜ?

- ①勤務先が間違えたから

- ②「来年のボーナス」から天引きされるから

- ③普段の給料からボーナス分の住民税も天引きされているから

正解:③普段の給料からボーナス分の住民税も天引きされているから

住民税は前年の課税所得(ボーナス含む)をもとに計算して、12で割って毎月の給料から天引きされます。

そのため、住民税がボーナスから天引きされることはありません。

決して皆さんの日頃の行いが良いから、「ボーナスからの住民税天引きは免除してあげよう!」となっているワケではありません。

取れるところからは、必ず、絶対に取るのが税金です。

一方の所得税は前払いという性質上、ボーナスからも天引きされ、12月に年末調整で過不足が調整されます。

第9問:会社に副業がバレないために選ぶべき住民税の納付方法は?

会社に副業がバレないために選ぶべき住民税の納付方法は?

- ①特別徴収(給与から天引き)

- ②普通徴収(自分で納付)

- ③住民税を払わない

正解:②普通徴収(自分で納付)

副業バレを防ぐために守るべき以下の3つについては、過去の記事でも解説しているので、参考にしてください。

- 住民税の納付方法を普通徴収にする

- 会社内で副業をやらない

- 副業をやっていることを公言しない

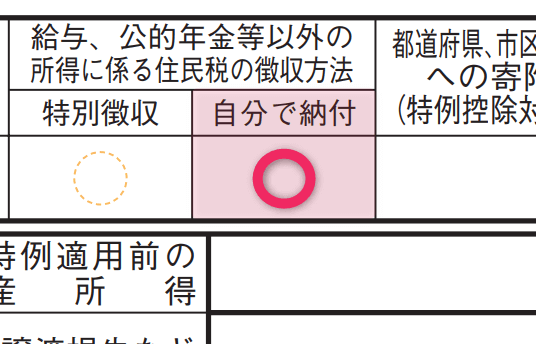

住民税の納付方法には、特別徴収と普通徴収があります。

2種類の違いは以下の通りです。

- 特別徴収:会社に天引きしてもらい会社が払う

- 普通徴収:自分で払う

会社にバレないように、副業に対する住民税は自分で払いましょう。

下図のように、確定申告の時に「自分で納付」の欄に「○」をつけるだけです。

もし普通徴収になっているのか心配な場合は、確定申告書を提出した後に、住んでいる市町村の役場に電話で確認しておくと良いでしょう。

その際、以下2点を伝えることで、皆さんの副業バレの心配は99%解決します。

残りの1%は、自分でバラしてしまったり、副業をしているところを見つかったり、ということが考えられます。

そもそも、副業バレを心配するのは稼いでからでも遅くありません。

まずは稼ぐためにも、リベ大がおすすめしている副業15選+αを参考に、気になるものからドンドン取り組んで「稼ぐ力」を育てていきましょう。

▼図解:稼ぐ力

第10問:昨年の年棒が3億円だったプロ野球選手。成績が振るわず今年は年棒1億円に減額。今年6月以降に払う住民税はどれ?

昨年の年棒が3億円だったプロ野球選手。成績が振るわず今年は年棒1億円に減額。今年6月以降に払う住民税はどれ?

- ①年棒3億円に対する住民税

- ②年棒1億円に対する住民税

- ③年棒が激減して可哀想なので0円

正解:①年棒3億円に対する住民税

昔から「プロ野球選手の年棒が大幅ダウンしたら、住民税が払えなくて大変!」という話があります。

プロ野球選手も個人事業主なので、今年の年棒が1億円に激減しても、年棒3億円に対する住民税が下図のように時間差攻撃でやってきます。

住民税のお金は残しておく必要があるので、税金を払う前に高級車を現金で買うなどすると悲劇が待っています。

もちろん億を稼ぐプロ野球選手なら、顧問税理士が経費を上手に計上することで、3億円全てが課税所得になることは無いでしょう。

プロ野球選手の例は極端かもしれませんが、収入が減った翌年に注意が必要というのは、 全ての個人事業主に共通です。

さらには、会社員の副業も同じ考えなので、利益の1割を目安に翌年の住民税で支払う予定のお金は残しておきましょう。

第11問:住民税を自分で払う場合、何回に分けて払う?

住民税を自分で払う場合、何回に分けて払う?

- ①4回

- ②6回

- ③12回

正解:①4回

給料から天引きされるのは、6月から翌年5月までの計12回ですが、個人事業主が自分で払う場合は4回になります。

これは、副業の場合も同じです。

何月までに払う必要があるかについては、各市町村が決めているのでバラバラです。

例えば東京23区内は下図のように6月、8月、10月、翌年1月の計4回が納期限になります。

住民税は最初に1年分まとめて払うことも可能ですが、手元にお金を残しておきたい人は一括よりも4回に分けて払うと良いでしょう。

資産の最有効活用の観点から言えば、1年分をまとめて払うより、遠くの支払い分については支払期日が来るまで元本保証商品で運用するという考え方もあります。

つまり、期限が来たら商品を解約して税金を払い、利息分だけ得するという考えです。

第12問:住民税は何月何日に住所がある市町村に払う?

住民税は何月何日に住所がある市町村に払う?

- ①1月1日

- ②4月1日

- ③10月1日

正解:①1月1日

住民税は1月1日時点に住んでいる(住んでいた)市町村に払います。

例えば、3月に大阪市から名古屋市に引越した場合は、1月1日時点の住所が大阪市なので、6月以降も大阪市に住民税を払うことになります。(下図参照)

会社が天引きする住民税の場合は、大阪市・名古屋市のどちらで課税されていても、あまり気にならないでしょう。

一方で、普通徴収(自分で支払う)の場合は、6月に大阪市(前住所)から住民税の納付書が送られてきたら、次のように感じるかもしれません。

上記ケースは、単純に行政サイドの間違いというワケではありません。

それが1月1日時点に住んでいた市町村からの請求なら、支払いをしても大丈夫です。

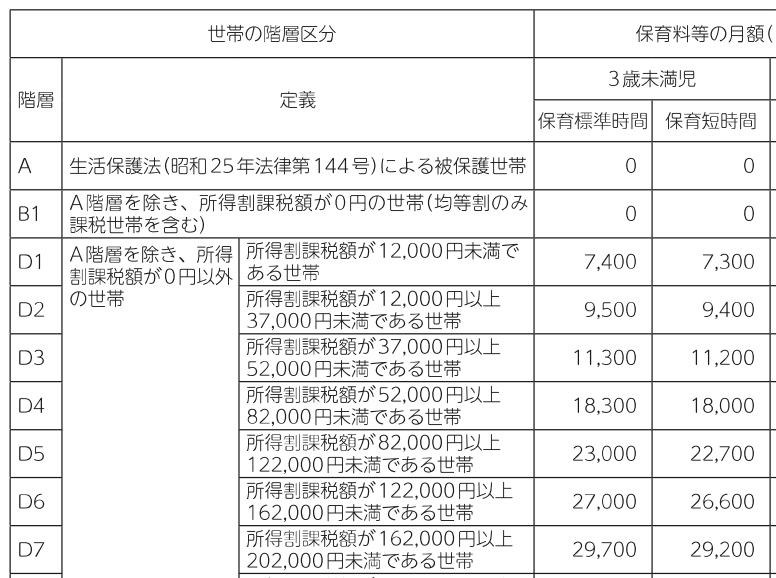

第13問:子どもの保育料を下げるために有効なのは次のうちどれ?

子どもの保育料を下げるために有効なのは次のうちどれ?

- ①ふるさと納税

- ②住宅ローン控除

- ③iDeCo(小規模企業共済等掛金控除)

正解:③iDeCo(小規模企業共済等掛金控除)

保育料がかかる3歳未満の子どもは、世帯の住民税をベースに保育料を計算します。

夫婦共働きで子どもを保育園に預けている場合、夫婦の住民税を合計した金額で保育料が決定します。

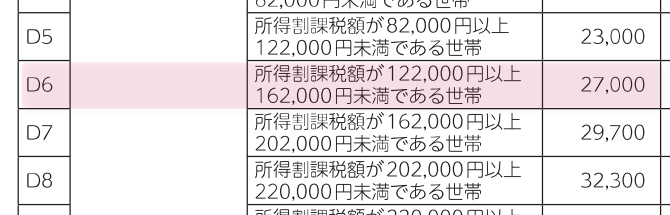

例えば東京都世田谷区の保育料は、下図のように住民税の多い・少ないによる階層ごとに決まるのです。

つまり、住民税が多い世帯ほど保育料が高く、住民税が少ない世帯ほど保育料が安くなるワケです。

保育料は国が定める上限の範囲内で市町村が決定するため、住む場所によって高い・安いがあります。

注意点と言うのは、以下の控除を使って住民税を節税したとしても、保育料を計算する際の住民税には反映されないという点です。

- ふるさと納税(寄附金税額控除)

- 住宅ローン控除

- 配当控除

- 外国税額控除

「よし、保育料を減らすためにふるさと納税をしまくるぞ!」とか、「家を買って住宅ローン控除をしたから保育料も安くなるぞ!」という考えは誤りです。

一方で、以下の控除を使った節税は、保育料を下げるために有効です。

- iDeCo(小規模企業共済等掛金控除)

- 生命保険料控除

- 医療費控除

また、先ほどの保育料を決定している表を見ると、「〇円~〇円の住民税の世帯はこの金額」というように、ある程度の幅で階層が決められることが分かります。

つまり、iDeCoで住民税が節税できた場合も、同じ階層のままなら保育料は変わりません。

「保育料のために節税を頑張る!」というより、「ムリなく節税をした結果、たまたま保育料も減った!」くらいの温度感の方が良いかもしれません。

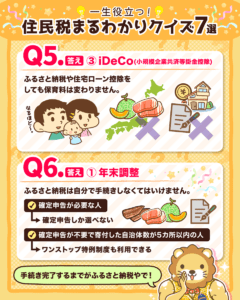

第14問:ふるさと納税が「できない」のは、次のうちどれ?

ふるさと納税が「できない」のは、次のうちどれ?

- ①年末調整

- ②ワンストップ特例制度

- ③確定申告

正解:①年末調整

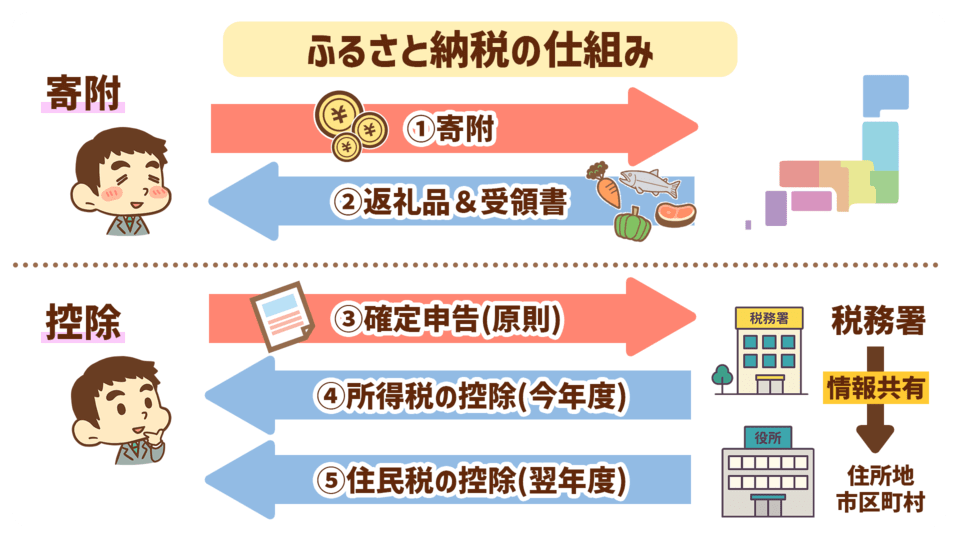

ふるさと納税は、自治体に寄付をすることで、実質2,000円の負担で米や野菜、日用品などのさまざまな返礼品を受け取れる制度です。

詳しくは過去の記事でも詳しく解説していますので、参考にしてください。

ふるさと納税は、寄付をして返礼品を受け取って終わりではなく、最後に手続きをする必要があります。

返礼品の受け取りは、ふるさと納税のゴールではありません。

きちんと節税の手続きを行い、その後本当に税金が安くなったのかを、しっかり確認しましょう。

ふるさと納税の手順は以下の通りです。

- ①自治体を選んで寄付をする

- ②寄付した自治体から返礼品と受領書を受け取る

- ③確定申告する or ワンストップ特例制度を利用する

- ④所得税・⑤住民税が控除される

ワンストップ特例制度は、寄付をした自治体に申請書を送れば確定申告をしなくても税金の控除を受けられる仕組みです。

どの手続きを選ぶべきかの判断は以下の通りです。

→ 確定申告しか選べない

→ ワンストップ特例制度も利用可能

そして、確定申告とワンストップ特例制度では、控除される税金の種類が異なります。

- 確定申告:所得税と住民税

- ワンストップ特例制度:住民税のみ

節税できる総額は基本的に同じですが、住宅ローン控除と併用して確定申告をする人は注意が必要です。

住宅ローン控除には、以下のように住民税から控除できる上限額があります。

- 2021年までに入居:136,500円

- 2022年以降に入居:97,500円

確定申告をする人は、ふるさと納税をすることで、上記の上限に引っかかりやすくなり、住宅ローン控除の控除額が減ることがあるのです。

ふるさと納税ポータルサイトには、住宅ローン控除と併用した場合のシミュレーションができるものもあるので、いくらまでふるさと納税ができるのかを必ず確認しましょう。

もし上限額以上にふるさと納税をすると、節税のためのお得なふるさと納税が、単純な寄付になります。

もちろん社会的には悪いことではありませんが、本人としては思った結果にならず悲しい気持ちになるでしょう。

例えば楽天ふるさと納税の「詳細版シミュレーター」では、住宅ローン控除も含めてシミュレーションができます。

一方で2年目以降に住宅ローン控除を年末調整で行う人は、ワンストップ特例制度を選んでも不利になることはありません。

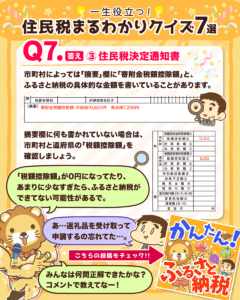

第15問:ふるさと納税で正しく住民税が控除されたか確認するための書類は次のうちどれ?

ふるさと納税で正しく住民税が控除されたか確認するための書類は次のうちどれ?

- ①源泉徴収票

- ②確定申告書

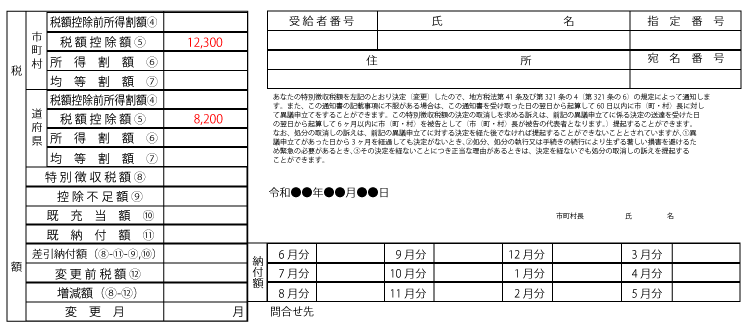

- ③住民税決定通知書

正解:③住民税決定通知書

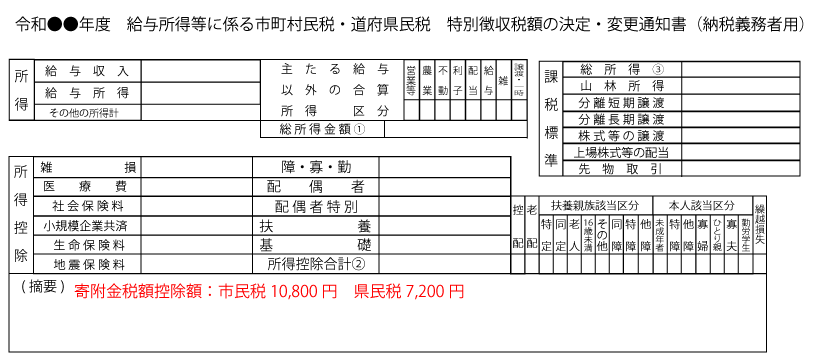

毎年6月になったら住民税決定通知書という書類をもらいます。

この書類は、市町村が住民税を計算して、金額が確定したことを知らせてくれる書類です。

なお、住民税の納付方法によって、どこから書類がもらえるか以下のように変わります。

- 特別徴収(給与天引き):勤務先から

- 普通徴収(自分で払う):市町村から

市町村によっては下図のように、摘要欄に「寄附金税額控除額」と、ふるさと納税の具体的な金額を書いていることがあります。

もし、摘要欄に何も書かれていない場合は、下図のように市町村と道府県の「税額控除額」を確認しましょう。

税額控除額の欄には、ふるさと納税以外の他の控除も合算されて記載されるので、「ふるさと納税 + α」になっている可能性があります。

しかし、上記欄を確認することで、「0円になっている!」「明らかに少ない!」というように、ふるさと納税ができていない場合はすぐに分かります。

ふるさと納税ができていない原因としては、以下の点が考えられます。

- そもそもワンストップ特例制度や確定申告をしていなかった。

- ワンストップ特例制度を使った後に、ふるさと納税を含めずに確定申告をした。

上記2つ目のケースは、確定申告をするとワンストップ特例制度が無効になるために起こります。

6月に届く住民税決定通知書を見て、ふるさと納税ができているか分からない人は、自分が住む市町村に直接確認しましょう。

遠足に行った先で楽しい気持ちになるように、返礼品を受け取ったら楽しい気持ちになるかもしれませんが、税金が安くなったことを確認するまで終わりではありません。

最後の税金が安くなったことの確認まで、キチっとやりましょう。

まとめ:住民税をしっかりと理解して貯める力を伸ばそう!

今回は住民税に関するクイズを15問出題しました。

住民税について特に知ってほしいことは以下の通りです。

副業バレを防ぐためには確定申告で「自分で支払い」を選ぶ。

後払いなので、生活防衛資金 + 住民税を貯めておく。

ふるさと納税や住宅ローン控除をしても保育料は変わらない。

iDeCoや医療費控除を活用すると保育料が安くなる場合がある。

ふるさと納税は自分で忘れずに手続きをする。

ふるさと納税が適用されているかは、住民税決定通知書でチェックする。

そして住民税について分からないことがあれば、居住地の市町村に確認してください。

所得税で困ったら税務署、住民税で困ったら市町村、お金全般で困ったらリベ大と覚えておきましょう。

特にふるさと納税について税務署に聞くと、「お住いの市町村に確認してください。」と言われることが普通です。

冷たいようですが、ラーメン屋に行って寿司が出てこないのと同じだと考えましょう。

自分の担当・守備範囲じゃないので仕方ありません。

今回は住民税について学びましたが、これと同じようなレベル感で、より多くのテーマを学ぶとどうなるでしょうか?

待っているのは、お金に困らない人生・お金に苦労しない人生でしょう。

お金持ちへの道を歩み、ゴールにたどり着くには、地道な知識の積み重ねが必要です。

以上、こぱんでした!

▼「税金についてもっと学びたい!」という人に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!