こんにちは、こぱんです!

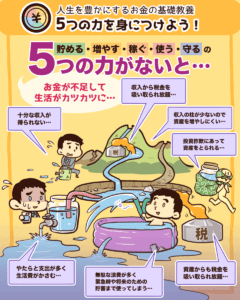

リベ大では、経済的自由を達成するための「お金にまつわる5つの力」について情報発信をしています。

▼図解:お金にまつわる5つの力

今回は、資産形成をする上で強力な武器の一つである「若さ = 時間」を持っている人、新社会人の皆さんには特に価値のある内容です。

社会人1年目はお金に苦労する人生を歩むことになるか、お金に苦労しない人生を歩むことになるか人生の岐路とも言えるタイミングです。

なぜなら日本では、ほとんど金融教育が行われていないためです。

そのため、以下の2人の間には残酷なほど大きな差が生まれます。

自ら学び、正しいお金の知識を身につけて行動した人。

正しいお金の知識を学ばず、思いつくままに行動した人。

そこで今回は新社会人の皆さんに向けて、将来後悔しないために押さえておくべきお金の話を5つ解説します。

- ① 手取りの何%を貯蓄すべきか?

- ② 保険・持株会・財形貯蓄は全て加入すべきか?

- ③ 自己投資と資産運用のどちらが大切か?

- ④ 確定拠出年金は何で運用すれば良いか?

- ⑤ 初任給で何を買うべきか?

今回の記事には、「リベ大の総集編」とも言えるほど、人生を変えるエッセンスが詰まっています。

しっかり理解して行動に移すだけで、2,000万円~3,000万円というレベルでお金の目途がつき、老後のお金の心配はかなり小さくなるでしょう。

社会人1年目でマスターすべきポイントを確認して、マネーリテラシーの高い社会人になりましょう。

また、ベテランの社会人も、今回の記事でお金の基本を確認してください。

今すぐ変更した方が良いことが見つかる可能性がある

考え方自体が今後の選択に活きる

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:新社会人 9割が知らないお金の話

目次

解説動画:【後悔しない5つのポイント】社会人1年目でおさえておくべきお金の話

このブログの内容は下記の動画でも解説しています!

新社会人が押さえておくべき5つのお金の話

- ① 手取りの何%を貯蓄すべきか?

- ② 保険・持株会・財形貯蓄は全て加入すべきか?

- ③ 自己投資と資産運用のどちらが大切か?

- ④ 確定拠出年金は何で運用すれば良いか?

- ⑤ 初任給で何を買うべきか?

①:手取りの何%を貯蓄すべきか?

少なくとも手取りの10%は貯蓄すべきです。

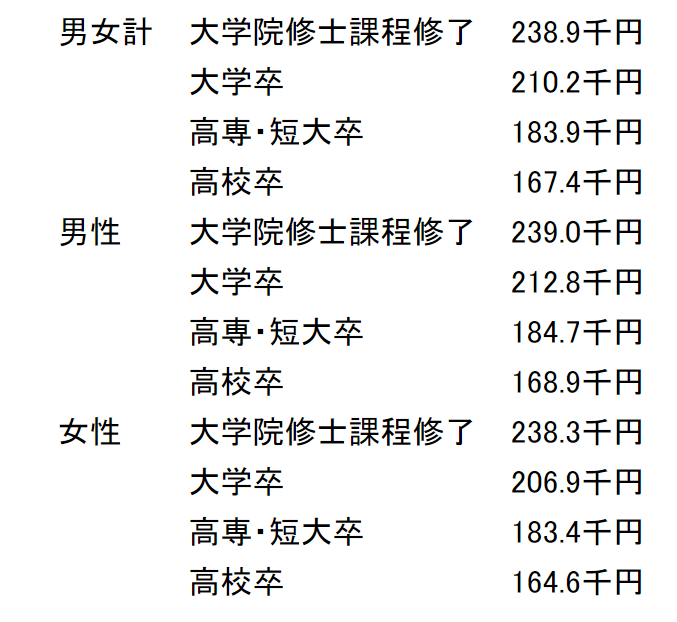

厚生労働省の統計調査によると、令和元年の初任給水準は以下の通りです。

初任給の平均月収は、約20万円です。

税金や社会保険料が引かれた後の手取りは、約17万円になります。

そこで、手取り月収の10%である約1.7万円を貯金するのです。

ただ、「月1.7万円を貯蓄に回しましょう!」と言われても、「貯金をする余裕がない」「月1~2万円ぐらい貯めたって意味がない」と思う人もいるかもしれません。

しかし、以下の2つのことを知っておきましょう。

- バビロン大富豪の教え「収入の10分の1を貯金せよ」

- 世界最高の投資家ウォーレン・バフェット氏のおかしな発言

バビロン大富豪の教え「収入の10分の1を貯金せよ」

皆さんは、「バビロン大富豪の教え」を知っていますか?

世界中で100年以上読み継がれている本で、日本でも漫画版が大ヒットしてベストセラーになりました。

「バビロン大富豪の教え」で紹介されている「黄金に愛される7つの教え」の中に、「収入の10分の1を貯金せよ」というルールがあります。

- 毎朝、籠の中に10個のタマゴを中に入れる。

- 毎夕、籠の中から9個のタマゴを取り出す。

- 数ヵ月繰り返せば、いずれタマゴは籠からあふれかえる。

皆さんの場合に当てはめると、以下のようになります。

- 毎月、口座に17万円入れる。

- 毎月、口座から15.3万円取り出す。

- 繰り返すとお金が増え続け、いつかあふれかえる。

収入の10分の1を貯め続ければ、皆さんの資産は100%の確率で増え続け、いつかあふれかえります。

様々な統計データがありますが、大卒の手取りの生涯賃金は、およそ2億円~2.5億円と言われています。

そのため生涯賃金の10%は、2,000万円~2,500万円にもなります。

最初の1万円の貯金が、数千万円の資産形成の第一歩になるのです。

逆に言えば、10%を貯蓄する習慣がない人は、老後は資金不足で困るかもしれません。

世界最高の投資家ウォーレン・バフェット氏のおかしな発言

ウォーレン・バフェットは、世界的に有名な投資家のひとりです。

彼の有名なエピソードを紹介します。

バフェット氏は1ドル(約110円)を落とした時に、「ああ!将来の2万ドル(約220万円)を失った!」と言ったのです(※金額は一例です)。

バフェット氏の発言の意図は、お金に働く複利の力を考慮したものです。

もし年利22%で運用できた場合、現在の1ドルは50年後に約2万ドルになっているからです。

お金は、上手に運用すれば雪だるまのように膨らんでいきます。

新社会人が最初に投資した2万円は、年5%で運用するだけで50年後には約23万円になります。

逆に言うと、皆さんが今の2万円を無駄遣いしたら、将来の23万円を失ってしまうのです。

無駄遣いの金額が多いほど、将来失うお金の額も大きくなります。

もし1年間で30万円の無駄使いをしたとしたら、50年後の約340万円ものお金をドブに捨てたことになります(運用利回り5%で運用の場合)。

無駄使いばかりしていたら、将来苦労するのは当たり前なのです。

だからこそ皆さんは、将来苦労しないために、歴史や世界最高の投資家から学んで行動しましょう。

他の人とは違うお金持ちへの道を歩み始められます。

少なくとも手取りの10%を貯蓄に回す

貯蓄した10%を運用する

関連動画

→ 10年以上『金のなる木』を買い続けた結果【なぜか皆やらない】(アニメ動画)

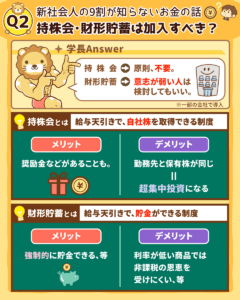

②:保険・持株会・財形貯蓄は全て加入すべきか?

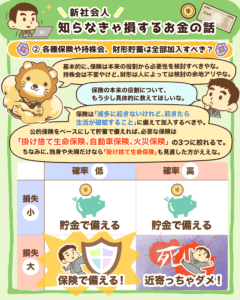

保険や持株会は原則不要ですが、財形貯蓄は人によっては検討の余地があるでしょう。

公的保険と貯蓄で十分なので、民間保険には原則加入しない。

超・集中投資になるので、持株会には加入しない。

意思の弱い人は、財形貯蓄を活用しても良い。

新社会人は、とにかく色々なモノに加入させられがちです。

一般的にオフィスはセキュリティが非常に高く、外部の人間は簡単には入室できないようにできています。

そんなオフィスに生命保険会社の営業員は、軽々と侵入できるのです。

なぜか多くの日本企業では、新入社員に対して保険会社の営業担当が続々とアプローチして、次々に保険を契約させる仕組みが出来上がっています。

しかし、皆さんにとって必要な保険は多くはありません。

下記の図で、しっかり確認しておきましょう。

▼図解:保険を正しく見直そう!

保険は起きる確率が低く、かつ起きた場合の損失が大きい事態に備えて入るものです。

例えば、「20代でガンが原因で亡くなる(起きる確率が低い)」かつ「遺された家族が路頭に迷う(起きた場合の損失が大きい)」といった事態です。

また、リスクの発生確率が高く、発生時の損失が大きいもの(図の右下)の例としては、紛争地域への渡航が挙げられます。

高確率で大きい損失が起きるようなことはそもそも避けるべきで、保険で対応するべきものではありません。

そのためリベ大では、基本的に必要な保険は3つに絞られると伝えてきました。

→ 自分が亡くなると困る家族がいる場合にのみ、掛け捨てで加入する。

→ 災害で家を失うリスクや、火災で他の人に迷惑をかけるリスクに備える

→ 事故で人を死なせてしまうリスクに備える。

いずれの保険も、低確率・損失大(数千万 ~ 数億円の被害)の出来事に備えるためです。

怪我やガンなどの病気への備えは、基本的に公的保険と貯金で十分です。

新社会人の皆さんが月5,000円以上の保険料を払っていたら、赤信号でしょう。

▼図解:本当に必要な民間保険は3つだけ

また、財形貯蓄や持株会も、保険のように加入をすすめられるでしょう。

財形貯蓄は、天引き貯金で特に何もせずに確実にお金を貯められるので、お金があると使ってしまうタイプの人は検討の余地があります。

持株会に関しては、自分の勤務先の株を持つのは超・集中投資になるため、原則おすすめしません。

もし会社に万が一のことがあれば勤め先を失うばかりか、保有している株も紙切れになります。

持株会は、会社から補助金が出るなど一見お得に見えます。

しかし、一生を預けられるくらいの優良企業でなければリスクが大きすぎます。

持株会に使うお金があったら、そのお金を使って他の会社に投資しましょう。

関連動画

→ 従業員持株会ってどうなの?奨励金に目を奪われて見逃しがちな大きなデメリット

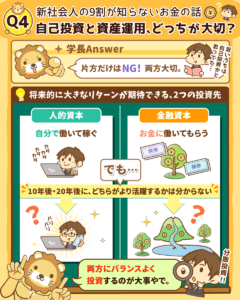

③:自己投資と資産運用のどちらが大切か?

自己投資と資産運用は、どちらかだけはなく両方大切です。

リベ大が資産運用をすすめると、必ず以下のような意見が出てきます。

「100万円貯金するより、100万円自分に投資した方がリターンが大きい」

「自己投資して、3年後に年収100万円アップしたらその瞬間に元がとれる」

自己投資が大切だという考え方は、決して間違ってはいません。

皆さんには、2つの投資先があります。

- 人的資本(働いて稼ぐ力)

- 金融資本(株や債券・不動産など)

どちらも将来的に大きなリターンが期待できるという意味では、優良な資産です。

問題は、10年後20年後にどちらがより活躍するか分からないということです。

そのためお金の世界では、以下の考え方が大切になります。

- 人的資本も金融資本もどちらも優良な資産である

- どちらがよりお金が増えるのか分からない

→ 両方にバランス良く投資しておく

未来の不確定要素に対してバランス良く投資するのが、分散投資の考え方です。

「タマゴをひとつの籠に盛るな」という投資の格言は、非常に有名です。

例えば、皆さんが「バリバリ自己投資して、もっと稼げるようになる!」と意気込んで、以下のような自己投資をしたとします。

- 英会話スクール・プログラミングスクール・資格スクールに通う

- 高額の教材を購入する

- 高額のセミナーを受講する

お金を使って自己投資をしたとしても、それが将来の収入アップに繋がるかどうかは不確定です。

一方で、皆さんが「私は資産運用でお金持ちになる!」と意気込んで、以下のような金融商品に投資したとします。

- 株式に投資する

- 債券に投資する

- 不動産に投資する

- ゴールドに投資する

金融商品に投資したとしても、将来お金が増えるかどうかはやはり不確定です。

自己投資も金融商品への投資も、何か一つに集中して投資をしても結果が得られなかったら、30代、40代で何も残らない人になる可能性があるのです。

だからこそ、分散投資は「何も残らない」状態を防ぐ有効な方法だと言えます。

どちらかに集中投資した場合と比較すると、成功時の爆発力には劣りますが、20代で丁半博打を打つには早すぎるでしょう。

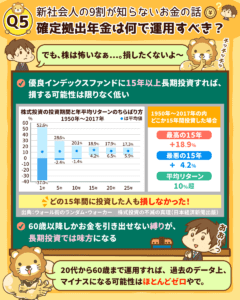

④:確定拠出年金は何で運用すれば良いか?

確定拠出年金は、株式100%がおすすめです。

また、多くの人がリスクを恐れたり知識不足から元本確保型の商品を選びますが、元本確保型商品は基本的に保有する必要はないでしょう。

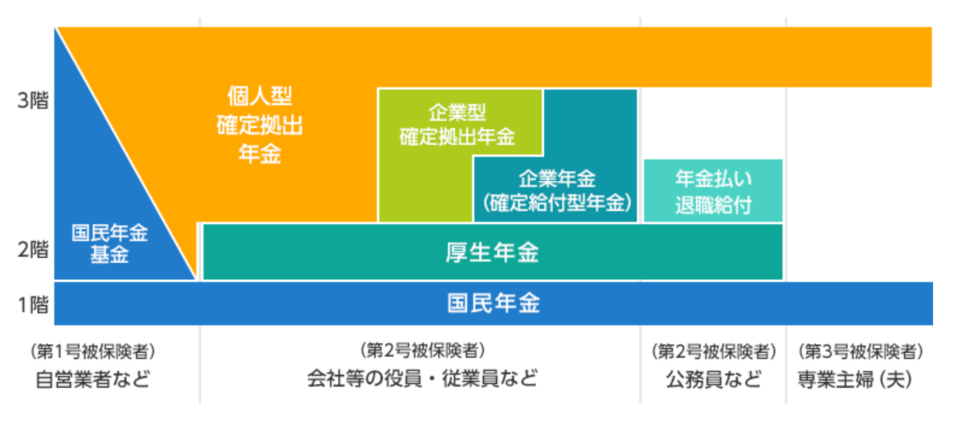

では、まず確定拠出年金について解説します。

年金制度は1階が国民年金、2階が厚生年金、3階が確定拠出年金と3階建ての仕組みとなっており、確定拠出年金はこの3階部分にあたります。

一般的なサラリーマンの場合、65歳以降の公的年金受給額は月約15万円程度です。

公的年金だけでは心配な人のために、上乗せで準備する年金が3階部分に当たります。

つまり、確定拠出年金は老後資金を作るための制度であり、以下のような特徴があります。

- 企業が掛金を負担する「企業型」と、個人で掛金を負担する「個人型」がある。

- 投資商品を決めて、自分で運用する。

- 配当金や売却益などの運用益が非課税。

- 引き出しは、原則60歳以降。

関連動画

→ 【2022年からほぼ全員対象】iDeCoは老後資金問題の解決策になるのか?よくある質問6つに回答(アニメ動画)

企業型の確定拠出年金制度がある大企業では、新社会人へ資産運用の説明会を行うところが多いです。

証券会社などから講師を招いて資産運用の説明をしてもらい、新人研修中に投資商品を決めさせます。

しかし投資商品を選ぶ際、新社会人の多くは以下のように考えて、すぐに預金扱いの商品を選んでしまうのです。

「株を買うなんて怖い。元本確保型の投資商品にしておこう」

「資産運用とかよく分からない。元本確保型の投資商品にしておこう」

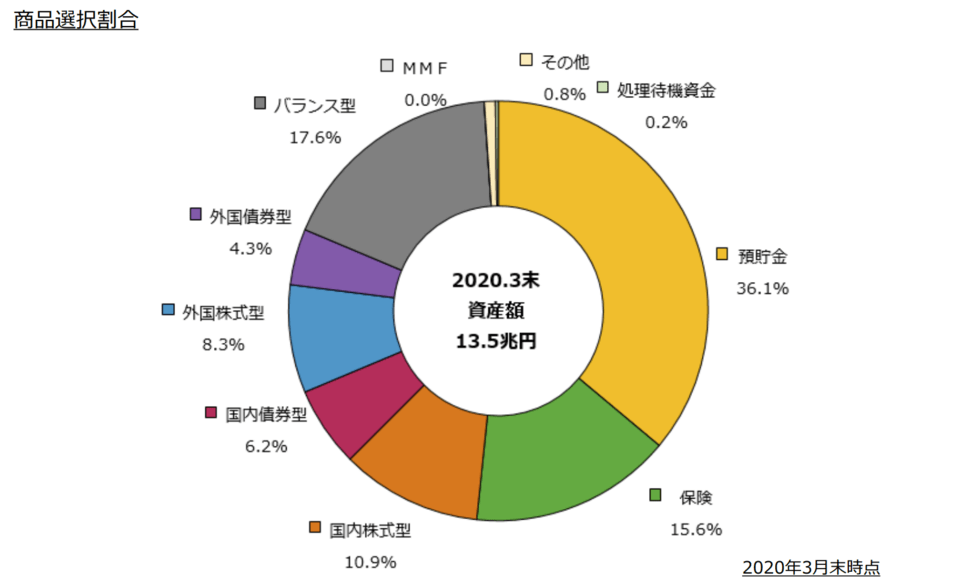

実際、約50%以上の人が元本確保型の商品を選んでいるというデータもあります。

しかし元本保証型の商品は、以下2つの理由からおすすめしません。

非課税メリットを活かせない

インフレに負ける

元本確保型の商品は、損する可能性がない代わりに値上がりもしません。

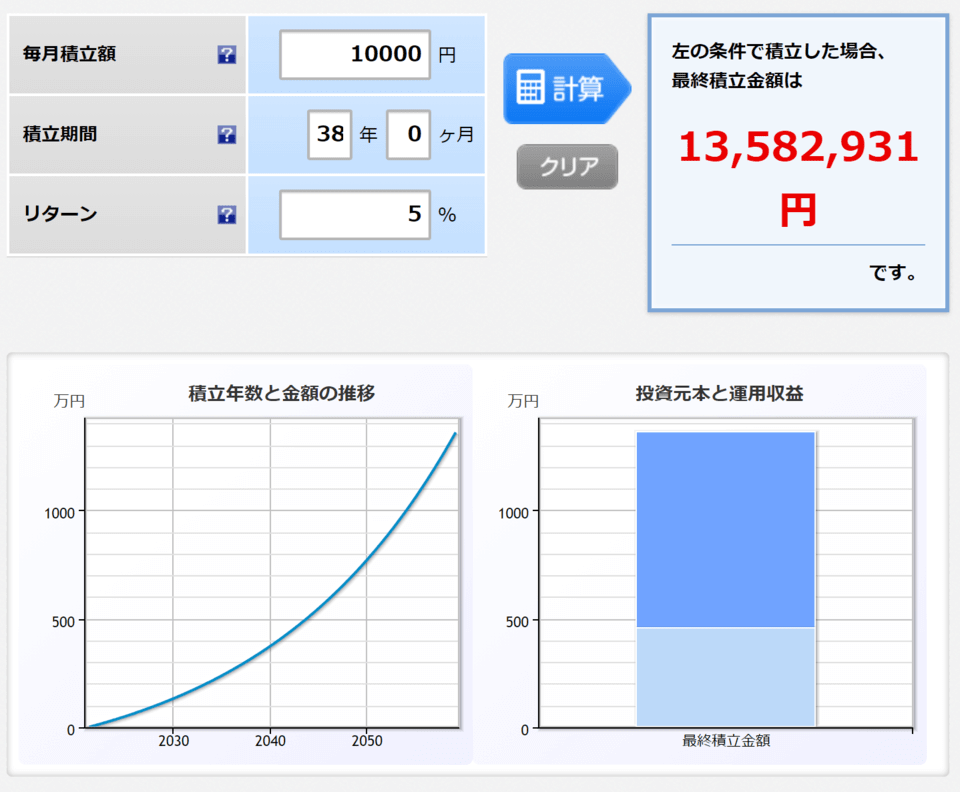

例えば、年利5%が期待できる株式ファンドに月1万円を38年積み立てたら、38年後には約1,350万円になります。

- 評価額:約1,358万円

- 元本:456万円

- 値上がり:約900万円

本来は値上がり部分の約900万円に対して、およそ20%(約180万円)の税金がかかります。

しかし、確定拠出年金ではこれが非課税になるのです。

値上がりが狙える商品を選ばないということは、この非課税メリットを捨てることになります。

投資である限り値下がりを怖がる人もいるでしょうが、20年以上の長期投資ならば、損をする可能性は限りなく低いのです。

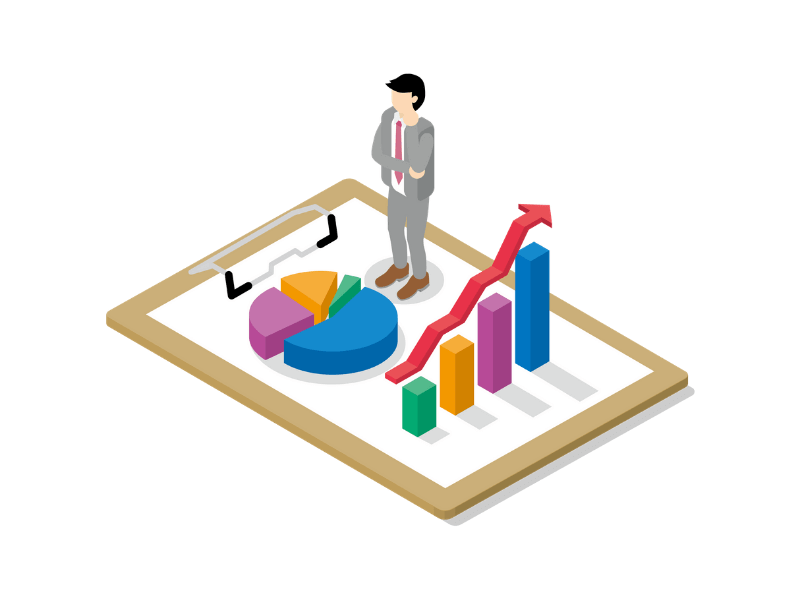

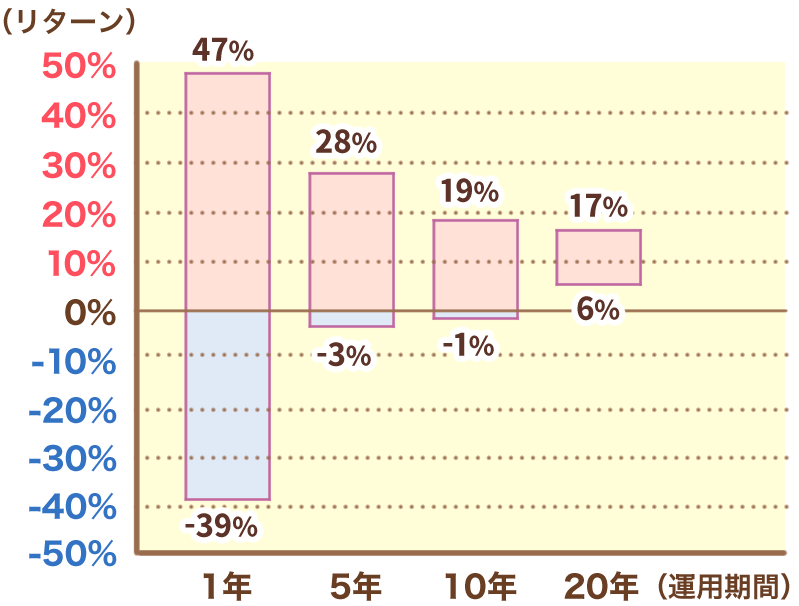

下記のデータは、米国株に投資した場合の投資期間とリターンのちらばり具合を示したグラフです。

1年間だけ投資をした場合、大きくマイナスになる年もあれば大きくプラスになる年もあります。

ハイリスク・ハイリターンなので、多くの人が株式投資を怖がる気持ちは理解できます。

その一方で、投資期間を20年で区切った場合は、どの20年間に投資した人も損はしなかったのです。

株式は、保有期間が長ければ長いほどリターンのばらつきが小さくなります。

20年以上の投資期間、さらに長く見て25年の投資期間を確保すれば、負ける可能性は限りなく低いのです。

投資期間が長ければリスクが低くなることは、お金に詳しい人だけが知っている「黄金を呼ぶ知識」です。

確定拠出年金の原則60歳まで引き出せない縛りが、長期投資をする上では最高のメリットになります。

20歳そこそこで投資を始めて60歳まで運用すれば、過去のデータから考えるとマイナスになる可能性はほとんどゼロと言えそうです。

また、現金は非常にインフレに弱い資産です。

日本銀行によると、昭和40年に1万円で買えていたものは、今は4.2万円払わないと買えなくなっています。(参考:日本銀行の広報記事より)

皆さんが一生懸命貯めたお金は、40年後には価値が低くなっているかもしれません。

確定拠出年金で元本確保型の商品を選びコツコツとひたすら円を貯め続けるのは、お金のプロなら絶対に選ばない選択肢です。

関連動画

→ 投資経験の浅い人が長期投資を継続できないたった1つの理由

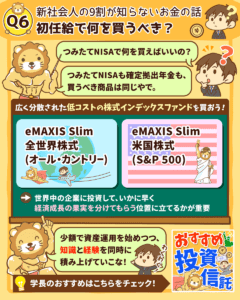

⑤:初任給で何を買うべきか?

初任給は、つみたてNISAでまずは1,000円を積立設定しましょう。

前述の確定拠出年金について、どんな株式ファンドを買えば良いのか消化不良だった人もいるかもしれません。

ここでまとめて疑問を解決しましょう。

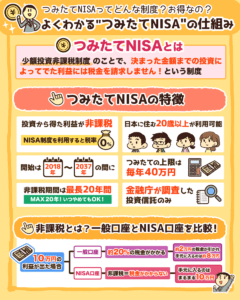

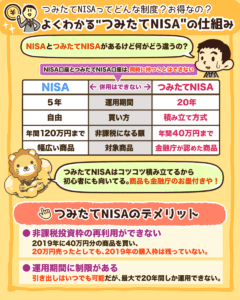

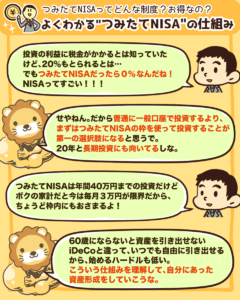

つみたてNISAは、以下のような素晴らしい制度です。

毎年40万円 × 20年積み立てが可能(総額800万円)

金融庁お墨付きの優良ファンドに投資ができる

配当金や売却益などの運用益が非課税

▼図解:よくわかるつみたてNISAの仕組み

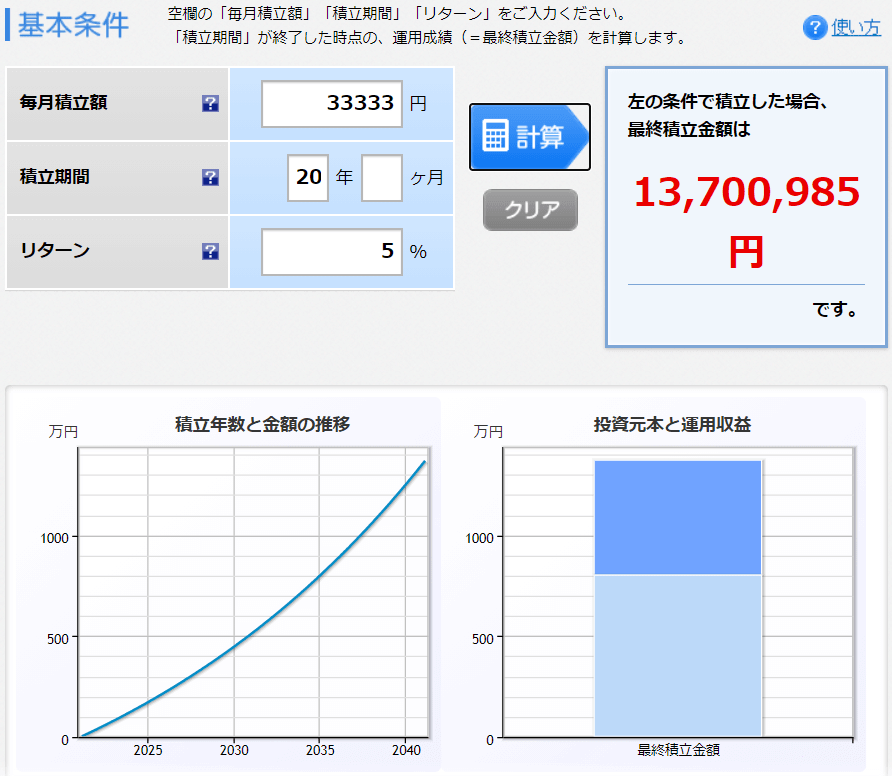

つみたてNISAで年利5%で運用できれば、20年後にはそれだけで約1,370万円になるポテンシャルがあります。

長期的に見て、年利5%のリターンを期待できそうな投資商品は以下2つのファンドです。

どちらも長い歴史のなかで右肩上がりの成長をしてきた商品です。

- 全世界株型ファンド

- 米国株ファンド

ちなみに全世界株と米国株のどちらが良いかもう少し詳しく知りたい人は、以下の動画・記事を見てください。

また、インデックスファンドは現代における最高の発明品の1つです。

インデックスファンドがなければ、リベ大も「誰でも資産運用ができます!」とは言えなかったでしょう。

超低コスト

少額から投資ができる

幅広い投資対象をカバーできる

投資タイミングを計る必要がない(ある意味いつでも買い時)

企業分析をする必要がない(米国企業はもちろん、世界中の企業にも投資できる)

半値になっても買い増せる(多くの暴落・不景気を乗り越えてきた実績がある)

インデックスファンドのリスクとしては、以下のようなものがあります。

外貨建てのため、為替の影響を受ける。

株式のため、値動きが激しい(暴落があると50%下落することも)。

投資である限りリスクは避けられませんが、すでに解説してきた通り20年以上の投資期間がとれるのなら、マイナスに転落する可能性は非常に低いです。

インデックスファンドは、まさに長期投資にうってつけの商品です。

もし、インデックス投資をしていて、20年後に暴落が起きたら不安だという方は、以下の記事も参考にしてください。

なお、リベ大でおすすめしている楽天証券やSBI証券で買えるファンドは次の通りです。

全世界株式ファンド

- 楽天・全世界株式インデックスファンド

- 三菱UFJ国際 - eMAXIS Slim全世界株式(オール・カントリー)

全米株式ファンド

- 楽天・全米株式インデックスファンド

- SBI - SBI・バンガード・S&P500インデックスファンド

※ただし、SBI・バンガード・S&P500インデックスファンドはSBI証券のみ

今の世の中、証券口座を持っていないお金持ちはほとんどいません。

まだ口座開設を持っていない人は、総合口座の申し込み、つみたてNISAの申し込みを早めにやっておきましょう。

資本主義社会において、証券口座を持たずにお金持ちになろうとするのは、流れるプールを逆らって泳ぐようなものです。

世界中の企業に投資して、経済成長の果実を分けてもらうポジションにいかに早く立てるかが重要です。

リベ大としては確定拠出年金をフル活用し、さらに満額のつみたてNISAで全世界株もしくは米国株ファンドに積み立てられれば、老後問題はクリアできると考えます。

そのためにも、小額で資産運用をスタートしつつ、知識と経験も同時に積み上げていくのがおすすめです。

証券口座を開設する

初任給を使って最初の1,000円を積み立てる

「もっと若い頃から資産運用を始めておけば良かった」と後悔している40代や50代の人は、驚くほどたくさんいます。

若い皆さんは、ぜひ老後までの長い時間を活かして、少しでも早く投資をスタートさせましょう。

まとめ:お金に後悔しない人生にするために、今日から行動を始めよう

▼図解で分かる「新社会人!知らなきゃ損するお金の話」

今回は新社会人の皆さんに向けて、将来後悔しないために押さえておくべきお金の話を5つ解説しました。

- ① 手取りの何%を貯蓄すべきか?

- ② 保険・持株会・財形貯蓄は全て加入すべきか?

- ③ 自己投資と資産運用のどちらが大切か?

- ④ 確定拠出年金は何で運用すれば良いか?

- ⑤ 初任給で何を買うべきか?

少なくとも手取りの10%は貯蓄すべきです。

- バビロン大富豪の教え「収入の10分の1を貯金せよ」

- バフェット氏が発言するようにお金には複利の力がある

保険や持株会は原則不要ですが、財形貯蓄は人によっては検討の余地があるでしょう。

なぜか多くの日本企業では、新社会人に対して保険会社の営業担当が続々とアプローチして、次々に保険を契約させる仕組みが出来上がっています。

保険は、掛け捨て生命保険・自動車保険・火災保険 + 公的保険がコスパが良いです。

持株会は、超・集中投資になるのでおすすめしません。

財形貯蓄は、天引き貯金で特に何もせずに確実にお金を貯められるので、お金があると使ってしまうタイプの人は検討しても良いでしょう。

どちらかだけではリスクが大きいので、自己投資も資産運用もどちらも大切です。

片方への集中投資は、成功時のリターンが大きい反面、失敗時のダメージも大きいのです。

確定拠出年金は、元本確保型の商品ではなく、株式100%がおすすめです。

長い投資期間がとれる確定拠出年金には、以下の強みがあります。

非課税メリットがとれる

インフレに強い

株式は、特に全世界株や米国株のような外国株を選ぶのがおすすめです。

また、確定拠出年金とは別に、貯金も忘れないようにしましょう。

つみたてNISAでまずは1,000円を積立設定しましょう。

以下のようなおすすめのファンドは、1,000円でも積み立て可能です。

全世界株ファンド(楽天・全世界株式、eMAXIS Slim全世界株式など)

米国株ファンド(楽天・全米株式、SBI・バンガード・S&P500など)

投資は早く始めるほど、将来皆さんの大きな財産になります。

以上が、リベ大からの5つのアドバイスです。

今回の内容は新社会人に向けた総集編なので、少し説明不足だったかもしれません。

知識に不安がある場合は、紹介した過去動画や記事を見てさらに学びを深めてください。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼20代の皆さんに読んで欲しい記事がこちら!