こんにちは、こぱんです!

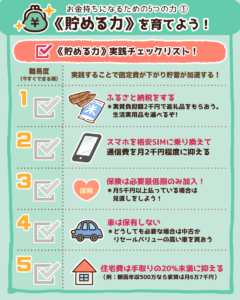

リベ大では、経済的自由を目指すための「貯める力」、支出のバランスをコントロールする力に関する情報も発信しています。

▼図解:貯める力

住宅に関する永遠のテーマといえば、「賃貸派か?マイホーム派か?」でしょう。

リベ大では一貫してリセールーバリューを意識することを伝えています。

そのため、以下の理由から多くの人に賃貸をおすすめしています。

- 日本では、 購入時より高く売れるリセールバリューの良い家が少ない。

- 返済リスク・金利リスクなどのリスクを減らせる。

- 家族構成やライフスタイルの変化に柔軟に対応できる。

しかし、マイホーム派の人を否定する気はありません。

リセールバリューが高い家を見つけられる人や、家族みんなが喜ぶ理想の家で豊かな時間を過ごしたいと思っている人は、マイホームの購入も良いでしょう。

贅沢や浪費、もしくは投資を目的に家を購入するにしても、現金一括で支払う人は少数派ではないでしょうか。

だからこそ、損をしないためには住宅ローンに関する知識をつけることが重要です。

そこで今回は、「住宅ローンに関するよくある20の質問」を以下の3つのカテゴリーに分けて回答・解説します。

- 基礎内容

- 借りる時

- 借りた後

住宅は、人生で一番大きな買い物の1つです。

そのため、家を購入予定の人だけでなく、すでに住宅ローンを組んでいる人にとっても間違いなく役に立つでしょう。

今回の記事で、以下のような人が増えてくれれば嬉しいです。

目次

解説動画:【超お得】住宅ローンに関する「よくある質問20」にすべてお答えします

このブログの内容は下記の動画でも解説しています!

住宅ローンのよくある質問(基礎内容)

まず、住宅ローンの基礎的な内容に関する、よくある質問のテーマは以下の4つです。

- ①家賃とローン返済額

- ②低金利

- ③銀行の貸付

- ④借入金額

では、順番に回答と解説をしていきましょう。

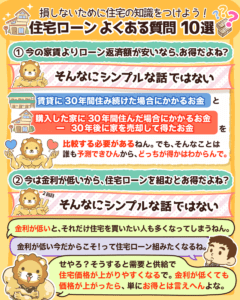

質問①:家賃よりローン返済額が安ければ家を買った方がお得?

今の家賃よりローン返済額が安いなら、家を買った方がお得ですよね?

回答

そんなにシンプルな話ではありません。

今の家賃よりローンの返済額が安いなら、ローンを組んで家を購入した方がお得だと考える人も多いでしょう。

しかし、お得かどうかを判断するには、長期的な目線で総住宅費を比べることが必要です。

総住宅費とは、住んでいる間にかかる合計金額です。

賃貸と持ち家の総住宅費を計算する項目には、以下のようなものがあげられます。

- 家賃

- 更新料

- 火災保険料

- 引っ越し代

- 住宅ローンの返済総額

- 購入時の諸費用(税金、登記費用、住宅ローンの諸費用、中古なら仲介手数料等)

- 火災保険料

- 固定資産税

- 修繕費

さらに持ち家の場合には、「売却額(売却の見積もり額)- 売却時の諸費用」も考慮する必要があります。

このように、賃貸の場合と持ち家の場合の総住宅費を比べることで、初めてどちらがお得か結論を出せるのです。

将来のことは分からないとはいえ、今の家賃とローンの返済額だけを比べて損得を考えるのは賢い方法ではありません。

「家賃を払うぐらいなら、その支払い分でマイホームを買った方がお得ですよ」という住宅販売業者のセールストークに乗せられないよう注意しましょう。

質問②:金利が低い時に住宅ローンを組むのはお得?

今は金利が低いから、住宅ローンを組むとお得ですよね?

回答

そんなにシンプルな話ではありません。

低金利だからといって、住宅ローンを組むのがお得になるとは限りません。

もっと多角的に考える必要があります。

欲しい人が多いほど、値段はどんどん上がっていくんだ。

金利が低くて、住宅ローンが組みやすくなると、住宅の購入を検討する人が増えます。

つまり住宅を買おうとする人が増えれば、住宅価格は上がりやすくなるのです。

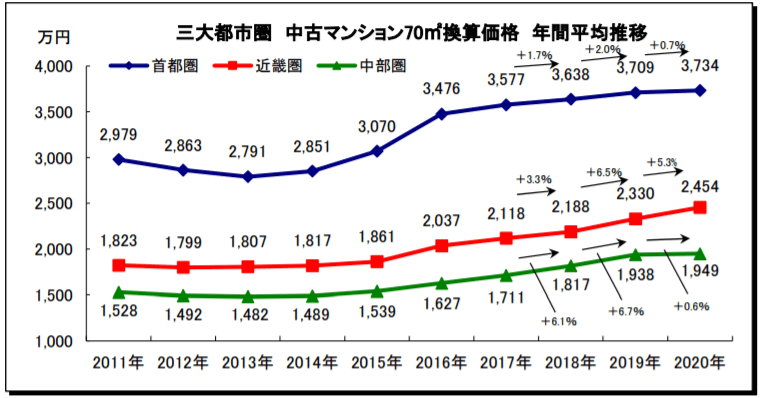

実際、最近の都市圏の中古マンションの価格はどんどん上がっています。

たとえ金利が低くても、住宅そのものの価格が高くなると、住宅の購入にかかるお金も上がる可能性があるのです。

また、今後金利が上昇した場合に起きる以下のリスクも考慮する必要があります。

変動金利で住宅ローンを借りている人は、返済額が増える可能性がある。

住宅そのものの資産価値が下がりやすくなる。

→ 金利が上昇し住宅ローンを組める人が減れば、住宅の需要が落ちて価格が下がる。

金利が上昇した場合のリスクを考えないと、「こんなはずじゃなかった!」と後悔することになるでしょう。

家賃とローン返済額の質問と同じく、シンプルすぎる話に乗せられてしまうのが、お金に弱い人の特徴です。

質問③:銀行の審査が通れば、お金を借りても大丈夫?

銀行が貸してくれるなら、借りても大丈夫ですよね?

回答

そんなにシンプルな話ではありません。

確かに銀行は「この人はきっちりと住宅ローンを返済してくれるか?」という点に注意して、貸し付けの判断をします。

しかし、銀行の審査が通ればお金を借りても大丈夫とは言えません。

貸し付けする銀行の意図もしっかりと押さえておく必要があるのです。

→ 銀行は、借り手の暮らしまで考えていない。

→ 銀行は、住宅を担保にとっている。

→ 銀行は、何%かの人は返済できなくなることを想定し、貸付金利を決めている。

質問④:世間一般の借入金額は、どのくらい?

世間一般の借入金額は、どのくらいなのでしょうか?

回答

令和元年度の借入額平均は以下の通りです。

- 注文住宅:3,361万円

- 分譲戸建住宅:2,830万円

- 分譲マンション:2,702万円

- 中古戸建住宅:1,575万円

- 中古マンション:1,551万円

(出典:国土交通省「令和元年度住宅市場動向調査」より)

借入金額の平均値に関しても、多くの質問をいただきます。

世間の平均値が気になるのはよく分かります。

しかし、人それぞれ状況は異なるため、平均の借入額なら大丈夫という考え方は危険です。

- 購入した住宅の資産価値

- 保有している資産全体の金額

- 年収

- 収入の安定度

- 住宅費以外にかかる費用

- 家族構成

- 住宅ローンの借入金利や借入期間

住宅ローンのよくある質問(借りる時)

次は、住宅ローンの借入時に関する、よくある質問のテーマです。

- ⑤固定金利と変動金利

- ⑥店頭表示金利

- ⑦借入金額

- ⑧フルローン

- ⑨頭金

- ⑩借入期間

- ⑪カーローンやカードローンの返済

- ⑫提携ローン

- ⑬借入する銀行

- ⑭住宅ローンの複数申し込み

- ⑮元利均等返済と元金均等返済

- ⑯ボーナス返済

- ⑰ペアローン

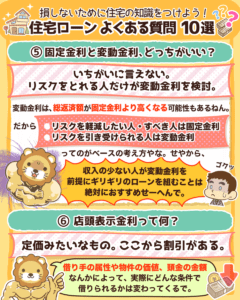

質問⑤:固定金利と変動金利のどちらを選ぶべき?

固定金利と変動金利では、どちらが良いでしょうか?

回答

一概には言えません。リスクを取れるなら変動金利を検討しましょう。

固定金利と変動金利の問題の本質は、誰が「金利の変動リスク」を負うかです。

3,000万円の住宅ローンを組んだ場合、固定金利と変動金利の総返済額は以下の通りです。

固定金利の総返済額:3,700万円

変動金利の総返済額:3,300万円~4,100万円

固定金利を選択すれば、金利の変化に関わらず総返済額は変わりません。

一方、変動金利を選択した場合、金利が低いままなら総返済額は安く済みますが、金利が高くなると負担が重くなってしまいます。

つまり変動金利は固定金利で借りた時より得するかもしれないし、損するかもしれないのです。

これが「金利の変動リスクを引き受ける」ということです。

契約時点で固定金利と変動金利のどちらが得なのかは、誰にも分かりません。

皆さんの中には「固定金利は変動金利より高いからイヤだな。」と思う人もいるでしょう。

しかし、固定金利と変動金利の差は、金利上昇に対する保険料みたいなものです。

そのため固定金利と変動金利の基本の考え方は以下の通りとなります。

→ 固定金利

→ 変動金利

意外に思う人も多いでしょうが、金利が高い固定金利は収入や資産に余裕のない人向けで、金利が低い変動金利は収入や資産に余裕のある人向けなのです。

なぜなら、収入や資産に余裕がある人は、たとえ金利が上昇しても返済に耐えられるからです。

一方、収入や資産に余裕がない人は、金利が上昇すると返済に耐えられなくなる可能性があります。

そのため、収入の少ない人が変動金利を前提にギリギリのローンを組むのはおすすめしません。

関連動画

質問⑥:店頭表示金利とは?

店頭表示金利とは何ですか?

回答

金利の定価のようなものです。ここから金利の割引があります。

店頭表示金利とは、金利の定価のようなものです。

住宅ローン金利は、以下の2段構えになっているのが特徴です。

- いったん店頭金利を見せる。

- 店頭金利から引き下げて、最終的な融資利率を決める。

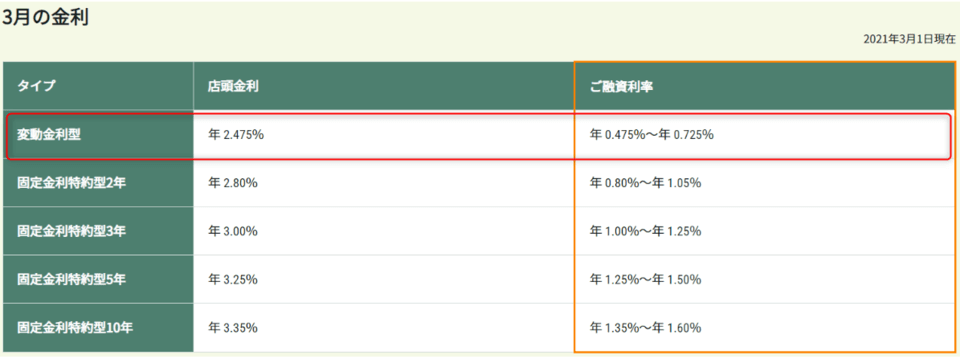

では、2021年3月時点の、三井住友銀行の住宅ローン金利を例に見てみましょう。

一番上に記載されている変動金利型には、以下の記載があります。

- 店頭金利:2.475%

- ご融資利率:0.475%~0.725%

→ 値引き:2.0%〜1.75%

つまり最大2.0%の値引きをするので、2.475%の金利が0.475%にまで下がる可能性があるのです。

しかし、ここで皆さんに知っておいてほしいポイントがあります。

それは最終的な融資条件は、審査後でないと分からないということです。

- 金利の引き下げ幅

→ どれくらい金利の値引きをしてくれるのか?

- 金利の引き下げ期間

→ 何年間、金利を引き下げてくれるのか?

融資条件は以下のような様々な要因で変わります。

そのため、広告の見かけの金利に惑わされないように注意しましょう。

- 皆さんの属性(職業、勤務先、年収、資産など)

- 物件の価値

- 頭金の金額

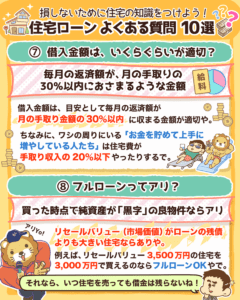

質問⑦:適切な借入金額は?

借入金額は、どのくらいが適切ですか?

回答

毎月の返済額が、月の手取りの30%以内に収まる金額です。

借入金額は、毎月の返済額が月の手取り金額の30%以内に収まる金額が適切と言えるでしょう。

具体的には以下の通りです。

- 手取り金額:20万円

→ 約2,000万円(毎月の返済額:6万円)

- 手取り金額:30万円

→ 約3,000万円(毎月の返済額:9万円)

- 手取り金額:40万円

→ 約4,000万円(毎月の返済額:12万円)

- 手取り金額:50万円

→ 約5,000万円(毎月の返済額:15万円)

※すべて借入期間35年、固定金利1.2%、元利均等返済、ボーナスによる返済なしを想定

しかし、これらの金額は一つの目安にしてください。

なぜなら、生活スタイルや家族構成によって、月の手取り金額の40%~50%でも大丈夫な場合や、20%でないと厳しい場合もあるからです。

なお、「貯める力」と「増やす力」が強い人の借入金額は、手取り収入の20%以下にしていることも多いです。

資産をとことん増やしたい人は、手取り収入の20%以下の借入金額を意識すると良いでしょう。

質問⑧:フルローンで家を買っても良い?

フルローンで家を買っても良いでしょうか?

回答

買った時点で純資産が黒字の良物件なら考えて良いでしょう。

住宅を購入する際には必ず、住宅のリセールバリュー(=市場価値)から住宅ローンの残債を引いた純資産の金額が黒字かどうかを意識しましょう。

なぜなら純資産が赤字の場合、もしもリストラや病気などで収入を失い、住宅ローンが返せずマイホームを売却したとしても、借金だけが残るからです。

そのため、フルローンでの購入を検討して良いのは、買った時点で純資産が黒字になる良物件のみと言えます。

例えば本来3,500万円の価値がある住宅を、売り手の売り急ぎや投げ売りなどの理由でたまたま3,000万円で買える場合は、フルローンで購入しても良いでしょう。

なぜなら3,000万円の住宅ローンがあっても、保有する住宅のリセールバリューが3,500万円なら、いつ住宅を売っても「借金だけが残る」という状況にはならないからです。

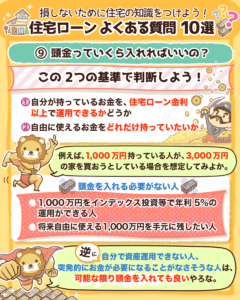

質問⑨:適切な頭金の金額は?

頭金の金額はどのくらいが良いのでしょうか?

回答

以下の2つの基準で判断してください。

- 自分が保有するお金を、住宅ローン金利以上で運用できるかどうか。

- 自由に使えるお金をどれだけ持っていたいか。

例えば、1,000万円持っている人が、3,000万円の家を買おうとしている場合を想定してみましょう。

以下のケースでは、頭金を入れる必要はありません。

→ 年1%の住宅ローン金利を払っても、トータルで年4%の利益を増やせる。

→ 年1%の住宅ローン金利を払っても、将来の教育費や介護費などに備えられる。

逆に自分で資産運用できない人、突発的にお金が必要になりそうにない人は、可能な限り頭金を入れても良いでしょう。

ちなみに以下のような場合、実質的に購入した時点で500万円の赤字になります。

- 新築マイホーム購入時の価格:4,000万円

- 頭金:0円(4,000万円のフルローンを組む)

- 1年後のリセールバリュー:3,500万円

購入時点で赤字になるため、手元に500万円の現金を持っていない場合は要注意です。

なぜならイザというときに家を売りたくても、借金が残ってしまうため売れなくなるからです。

またこのような物件は、そもそも頭金を入れないとローンの審査に通らない可能性が高いです。

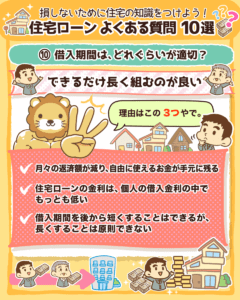

質問⑩:適切な借入期間は?

借入期間はどのくらいが適切でしょうか?

回答

最長期間で組むのが良いです。

通常、住宅ローン借入の最長期間は、現在から80歳までの年数、もしくは35年かのどちらか短い期間が適用されます。

例えば、30歳の人なら35年、50歳の人なら30年となります。

リベ大としては、以下の理由から住宅ローンは最長期間で組むことをおすすめします。

- 月々の返済額が減り、自由に使えるお金が手元に残るから。

- 住宅ローンの金利は、個人の借入金利の中で最も低いから。

- 原則的に、借入期間は短縮できても延長はできないから。

最長期間で住宅ローンを組み、月々の返済額を減らすことで、自由に使えるお金が手元に残ります。

自由に使えるお金が手元にあると、以下のメリットがあります。

もしもの時に備えられる

繰上げ返済にも使える

住宅ローン金利以上の利回りで資産運用できる可能性がある

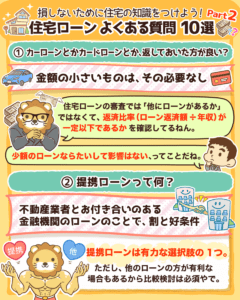

質問⑪:住宅ローンを組む前に他のローンは返済すべき?

住宅ローンを組む前にカーローンやカードローンは返済した方が良いですか?

回答

ローンの金額が低ければ、返済する必要ありません。

銀行は、皆さんが申し込んだ住宅ローンの審査をする際に、年収に占めるローン返済額の割合(返済比率)が、一定率以下であることを確認します。

一般的に、ローンの審査が通る返済比率の目安は35%です。

- 年収:500万

- 住宅ローン返済額:年間100万円

- 返済比率:20%(100万円 ÷ 500万円)

→ 審査OK

もし住宅ローンの審査の際に、カーローンやカードローン、奨学金などのローンがあると、返済額に含めて計算されます。

これらのローンが多額だと住宅ローンの審査が通りにくいため、先に返済しておく必要があります。

逆に少額ならば、先に返済する必要はありません。

「他にローンがあるかどうか」ではなく、「返済比率の計算に影響があるかどうか」を考えましょう。

質問⑫:提携ローンとは?

提携ローンとは何ですか?

回答

不動産業者とお付き合いのある金融機関のローンのことです。

提携ローンは不動産業者とお付き合いのある金融機関のローンのことです。

一般の住宅ローンに比べて条件が良く、メリットが多いと言えます。

- 低金利で貸してくれる。

- 物件の審査が済んでいるので、審査が短期間で済む。

- ハウスメーカー等の不動産業者が手続きを一部代行してくれる。

そのため、提携ローンは有力な選択肢の1つにして良いでしょう。

ただ以下のようにデメリットになるケースもあるので、比較検討は必須です。

他行のローンの方が低金利、団体信用生命保険の保障内容が充実していた。

不動産業者にも手数料を払わなければいけない。

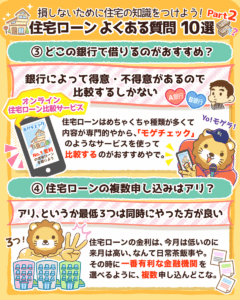

質問⑬:どこの銀行で住宅ローンを組むべき?

どこの銀行で借りればいいですか?

回答

銀行によって得意・不得意があるため、比較するしかありません。

住宅ローンは皆さんが考える以上に種類が多く、内容も高度で専門的です。

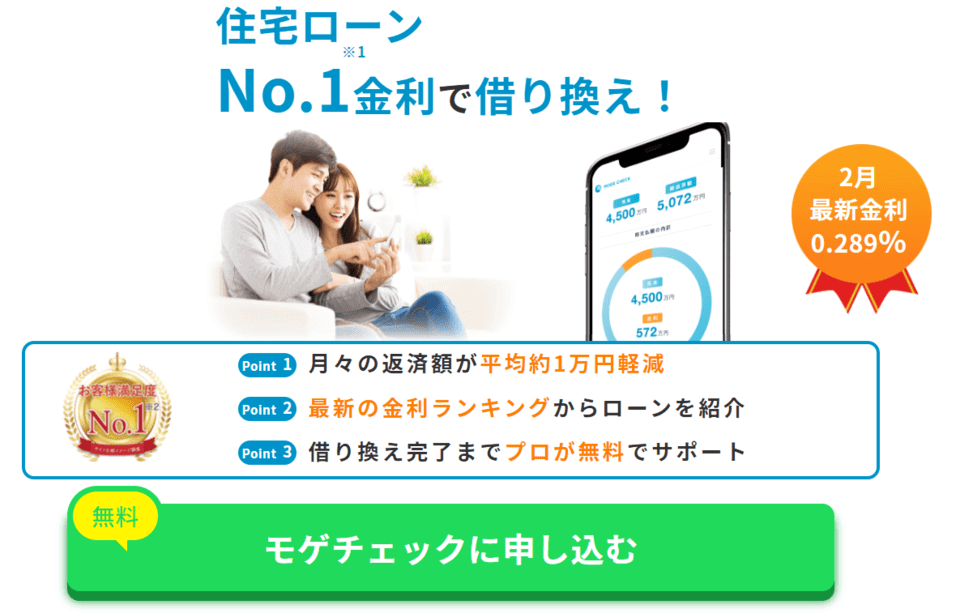

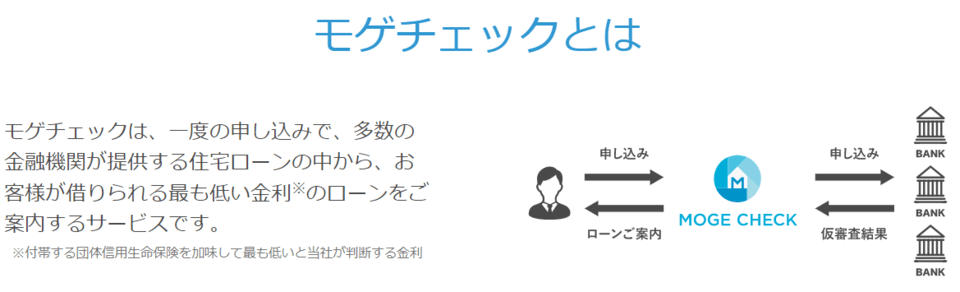

ある程度知識があって自分で選べる人は良いですが、自信がない人は「モゲチェック」のようなサービスを使うと良いでしょう。

モゲチェックとは、一度の申し込みで多数の金融機関の中から、最も低い金利の住宅ローンを案内するサービスです。

さらにモゲチェックには以下のメリットもあります。

Web上で簡単に手続きができる。

チャットや電話で、プロのアドバイザーからアドバイスを受けられる。

無料で利用できる。

モゲチェックを初めて知った人も多いかもしれませんが、オンライン住宅ローンサービス(媒介)ではシェアNo.1です。

提携ローンの中身を検討しつつ、モゲチェックのようなサービスを使って相場を調べれば、損する可能性が低い住宅ローンを選べるでしょう。

質問⑭:住宅ローンの複数申し込みはアリ?

住宅ローンの複数申し込みをして良いでしょうか?

回答

住宅ローンの申し込みは、最低3つは同時にするべきです。

住宅ローンの金利は毎月見直されます。

そのため、今月は低い金利でも、来月は高い金利になるのはよくあることです。

つまり申し込みから審査、融資実行の日までに金利が動くため、検討段階で一番低かった金融機関の住宅ローンが、融資の段階でも一番低いとは限らないのです。

そのため住宅ローンの申し込みをする際のポイントは以下の通りです。

早い段階で1つの住宅ローンに絞り、そのまま本審査に出す。

複数の金融機関に本審査を申し込み、最後に一番有利なものを選ぶ。

「たくさんの銀行に申し込みをしない方が良い」と言われますが、借り手にとって複数申し込みのデメリットは少ないと言えるでしょう。

むしろ、積極的に複数申し込みをすべきです。

質問⑮:元利均等返済と元金均等返済のどちらを選ぶべき?

元利均等返済と元金均等返済では、どちらが良いですか?

回答

どちらでも良いです。

「元金均等返済の方が、総支払額が少なくなる」と聞いた人もいるかもしれません。

しかし、住宅ローン控除を上手に利用すれば、実はそんなに大きな差はつかないのです。

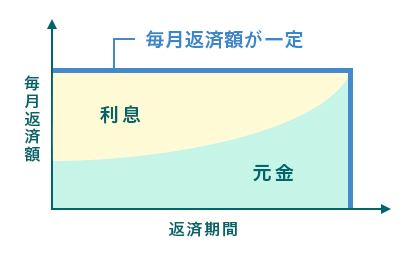

元利均等返済とは以下のような返済方法です。

- 毎月、一定額を返済する。

- 最初は元金が多いため、利息の支払いが多い。

- 徐々に利息が減り、元金返済部分が増えていく。

元利均等返済は元金が減るペースが遅いので、支払の合計額が多くなりがちです。

しかし残っている元金が多いと、住宅ローン控除で取り返せる金額も多くなります。

そのため、以下の現状では元利均等返済か、元金均等返済かを悩む必要はないでしょう。

- 低金利が続いている

- 住宅ローン控除制度がある

質問⑯:ボーナス返済はアリ?

ボーナス返済をしても良いですか?

回答

ボーナス返済はしてはいけません。

ボーナスは景気や会社業績、個人の目標達成状況など、様々な要因で変動します。

実際にコロナ禍により、32.5%の会社で2020年の冬季賞与が減額されています。(出典:帝国データバンク「2020年冬季賞与の動向調査」)

必ず返さなければならないローンをあるかどうか分からないボーナスで賄うのは、かなり危険なことだと言えます。

ボーナス返済は、公務員レベルで支給額が安定していて支給確率が高い時に初めて、検討の余地があるでしょう。

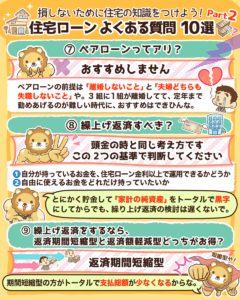

質問⑰:ペアローンを組むのはアリ?

ペアローンを組んでも良いですか?

回答

ペアローンを組むのはおすすめしません。

ペアローンをおすすめしない理由は、離婚しないこと、住宅ローンを支払う間は夫婦どちらも職を失わないことを前提としているからです。

具体的にペアローンとは以下のようなものです。

- 共働きの夫婦が、それぞれ住宅ローンを借りる。

→ 例:夫が1500万円、妻が1500万円住宅ローンを借りて、3000万円の住宅を買う。

- 夫婦でお互いにローンの連帯保証人になる。

- 住宅は共有名義となり、ローンの割合に応じた比率で登記する。

→ 別の割合にしたり、単独名義にすると、贈与税がかかってしまう。

誰もが「自分たちは離婚なんてしない」と思うものですが、今の日本では3組に1組が離婚している現実があります。

また、1人でさえ定年まで勤めあげるのが難しい時代に、2人揃って定年まで勤めるのはさらに難しいと言えるでしょう。

その他にも妊娠や出産、病気にケガなどで、仕事を続けられない可能性も考えなければいけません。

住宅ローンのよくある質問(借りた後)

最後は、住宅ローンの借入後に関する、よくある質問のテーマです。

- ⑱繰上げ返済

- ⑲返済期間短縮型と返済額軽減型

- ⑳ローン返済が苦しい時

質問⑱:繰上げ返済はすべき?

繰上げ返済はすべきでしょうか?

回答

以下2つの基準で判断してください。

- 自分が保有しているお金を、住宅ローンの金利以上で運用できるかどうか。

- 自由に使えるお金をどれだけ持っていたいか。

以下のような人は、繰上げ返済の必要はありません。

→ 住宅ローン金利は、手元に自由なお金を残すための保険料と割り切る。

なお、住宅のリセールバリューより残債が多い、つまり「売っても借金が残る状態」の人は、繰上返済はいったん忘れましょう。

なぜなら、とにかく急いで貯金をして家計の純資産を黒字にすることが重要だからです。

繰上げ返済するかどうかの検討は、その後でも遅くありません。

質問⑲:繰上げ返済をするなら、返済期間短縮型と返済額軽減型のどちらがお得?

繰上げ返済をするなら、返済期間短縮型と返済額軽減型のどちらがお得ですか?

回答

返済期間短縮型です。

繰上げ返済には、返済額軽減型と期間短縮型があります。

それぞれの特徴を簡単にまとめると以下の通りです。

→ 例:月の返済額を8万円から7万円にする

→ 例:残りの返済期間を15年から12年にする

ローンの支払総額が少なくなるのは、期間短縮型です。

繰上げ返済を選ぶのは以下のような人なので、ローンの支払総額を減らせる期間短縮型を選ぶのが合理的と言えます。

- 手元のお金を、住宅ローンの金利以上で運用できない。

- 手元にお金を残すより、金利を払いたくない。

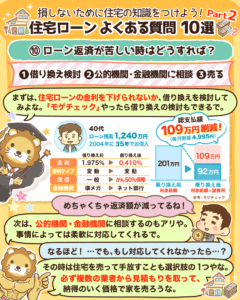

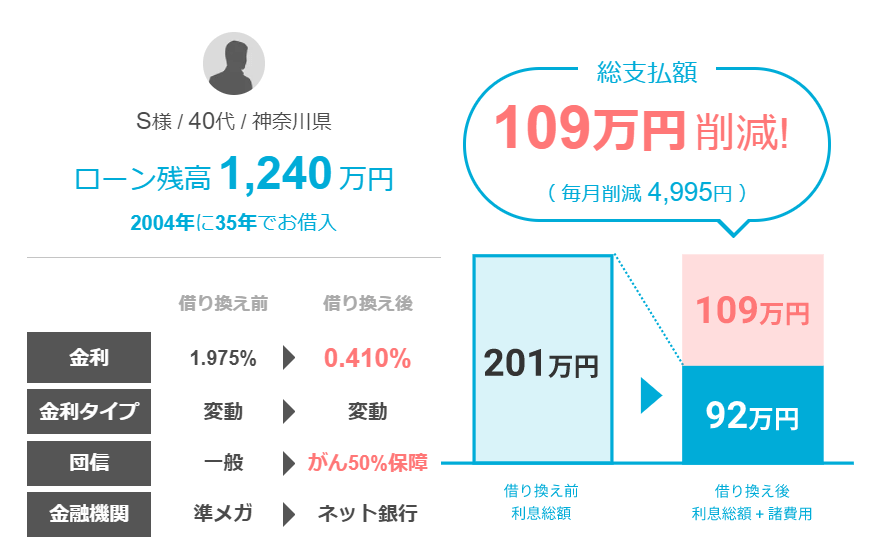

質問⑳:ローン返済が苦しい時はどうすれば良い?

ローン返済が苦しい時はどうすれば良いでしょうか?

回答

以下の3つの方法があります。

- 借り換え

- 公的機関・金融機関に相談

- 売却

まず、住宅ローンの金利を下げられないか、借り換えを検討しましょう。

銀行選びの際に紹介した「モゲチェック」は、借り換え検討も可能です。

モゲチェックを使った借り換えにより、月々の返済額は平均で2万円も減っているそうです。

以下のような人は、ぜひモゲチェックを活用してみてください。

- 残債が4,000万円以上の人

- 1.5%以上の金利で借りている人

また、住宅ローンを組んでいる金融機関や公的機関に相談しても良いでしょう。

事情によっては、返済期限に猶予を設けたり、返済額やスケジュールを見直してくれたり、柔軟に対応してくれることがあります。

もし、どうしてもローン返済が苦しい場合は、売って手放すのも方法の一つです。

その際には「イエウール」のような不動産売却の一括見積もり依頼サイトを利用し、納得のいく値段で売り抜けましょう。

→ 所要時間は、わずか5分

→ 皆さんの住宅エリアに強い業者が見つけられる

→ 複数社の見積もり比較で、相場もしっかり分かる

→ 営業がしつこい、態度の悪い不動産業者を避けられる

→ 自分で業者を探すよりも簡単・安心

1~3日で不動産会社からの報告・レポートが受け取れる

※ただし不動産業者から電話がかかってくるので、3社程度の見積もり依頼がおすすめです。

イエウールの実際の査定方法は、以下の2通りあります。

<イエウールの査定の仕方>

①不動産会社にリアルな査定依頼する場合

⇒「不動産を売却したい」「価格を見て不動産の売却を検討したい」を選択

②AI査定で概算額を把握したい場合

⇒「不動産の資産価値を知りたいだけで、売却する気はない」を選択

まず大まかな価格を知りたい人は、②のAI査定を利用してください。

なお、返済が苦しい時に「やってはいけない5つのこと」も解説していますので、参考にしてください。

まとめ:住宅ローンの知識を正しく学び、平均や数字に惑わされないよう賢く使おう

今回は人生で一番大きな買い物の1つである住宅について、「よくある20の質問」に回答しました。

住宅やローンに関する知識の有無で、将来の資産に大きな差が生じます。

そのため、経済的自由を目指すためには、住宅に関する正しい知識が必要になるでしょう。

今回の記事を読んで、住宅ローンについてさらに詳しく知りたいと思った人には、「住宅ローンで絶対に損したくない人が読む本」がおすすめです。

読みやすく、分かりやすい上に内容も充実しています。

また、これから住宅ローンを組む人や、借り換えを検討している人は「モゲチェック」を活用しましょう。

一番有利な住宅ローンや相場を知ることができます。

モゲチェック

一方で、住宅ローンの返済が苦しい人や、家の売却を考えている人は「イエウール」がおすすめです。

イエウールは、相談しても必ず売る必要はないため安心して利用できます。

イエウール

今回の記事を読んで、ほとんど理解できなかった人も多いでしょう。

ですが、何度も何度も繰り返し読み直して学ぶことで、住宅に関する正しい知識は確実に身についていきます。

以上、こぱんでした!

▼インスタグラムでも紹介!図解で分かる「住宅ローンよくある質問10選 Part1」

▼インスタグラムでも紹介!図解で分かる「住宅ローンよくある質問10選 Part2」

▼「もっと貯める力を伸ばしたい」という人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!