皆さんは持ち家派ですか?賃貸派ですか?

リベ大では、基本的にマイホーム(持ち家)をおすすめしていません。

なぜなら、マイホームはレバレッジ(借金)を使った不動産投資投資であり、難易度が高いからです。

マイホーム購入においては以下の点を考慮する必要があります。

- 立地

- 建物のクオリティ

- ローンの組み方(金利・借入期間)

- エリアの将来性(人口の増減)

- 経年に応じた適切なリフォーム

上記のような様々な項目について、見落としなくしっかり対応することで、ようやく利益が出ます。

ベストを尽くすからこそ、「賃貸よりもトクだった!」という結果が得られます。

どんな家でも、マイホームの方が得をするような甘い話ではありません。

このように難易度が高いことから、リベ大では基本的にはマイホームはおすすめしていません。

今回の記事は、マイホームと賃貸、それぞれのメリット・デメリットを理解した上で、「それでもマイホームが欲しい!」という人に向けたものです。

理想に近いライフスタイルを実現しつつ、金銭面でも損をしないラインをお伝えします。

どうせマイホームを買うなら、しっかりとした知識を身に着けて、最高の条件で買いましょう。

リベ大では、一人でも多くの人がマイホームで損をしないために、お得な情報を発信し続けていきます。

そして今回は、2022年から新しく生まれ変わった住宅ローン控除をテーマに3つのことを解説します。

住宅ローン控除の全体像

住宅ローン控除の5つの変更点

住宅ローン控除を計算する4つのSTEP

住宅ローン控除の節税額は最大で455万円で、家の値段の約1割弱が節税になりうる非常にパワフルな制度です。

目次

解説動画:【いくら節税できる?】新しい住宅ローン控除の「変更点」と「計算方法」を分かりやすく解説

このブログの内容は以下の動画でも解説しています!

住宅ローン控除の全体像

住宅ローン控除とは、住宅ローンを利用して家を買った時に、自分が支払う税金の一部が戻ってくる制度です。

制度の全体像は、以下の通りです。

- 年末の借入残高 × 0.7%

- 借入上限 × 0.7%

- 所得税・住民税

→ 1~3の金額を比較して、一番小さい金額を節税できる。

なお、年収600万円以下の人は、3の所得税・住民税が一番小さくなり、頭打ちになりやすい特徴があります。

住宅ローンの額は大きいのに、思ったよりも節税にならないと感じる人が多いのは、この頭打ちが原因です。

住宅ローン控除は、もともと自分が支払う税金が戻ってくる制度なので、自分が支払う税金以上には戻ってきません。

家は、国の経済を動かす大きなエンジンになります。

家が売れると、土地・建物の売買に絡む業者が儲かるのはもちろんですが、以下のようなモノにもお金も動きます。

- 設備(キッチン、バス、トイレ、洗面台など)

- 家具・家電・雑貨

- 引っ越し

上記のように、家が売れれば経済が回るのは、世界共通です。

だからこそ各国の政府は、「家を買うなら、税金を優遇しますよ。」という制度を作っているワケです。

政府公認の借金優遇税制なので、ぜひ堂々と使いましょう。

この制度を使うと、人によっては年間数十万円得をすることがあります。

節税方法が少ない会社員や公務員にとっては、非常にインパクトの大きい制度です。

1年目は確定申告が必要なので少し面倒ですが、2年目以降は年末調整で申請でき、そこまでの手間はかかりません。

そして、この住宅ローン控除の制度は、2022年から大きく変わります。

控除率が1.0%から0.7%に改悪されたことを知っている人は多いかもしれません。

しかし、実態としては、以下のような目的で改正が行われています。

制度全体を改悪して、国民の「おトクさ」を減らす。

年収の高い人が、必要以上に節税できないようにする。

結果的に、年収300万円~600万円くらいの一般的な年収の人の控除額は大きく変わりません。

一方で、高年収の人にとっては、勝てるマイホームの道が、1つ塞がれたことになります。

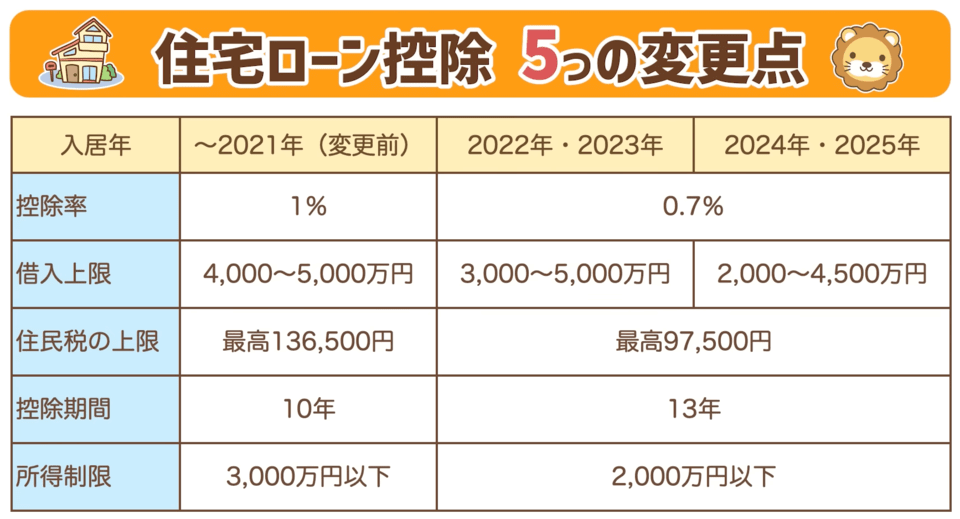

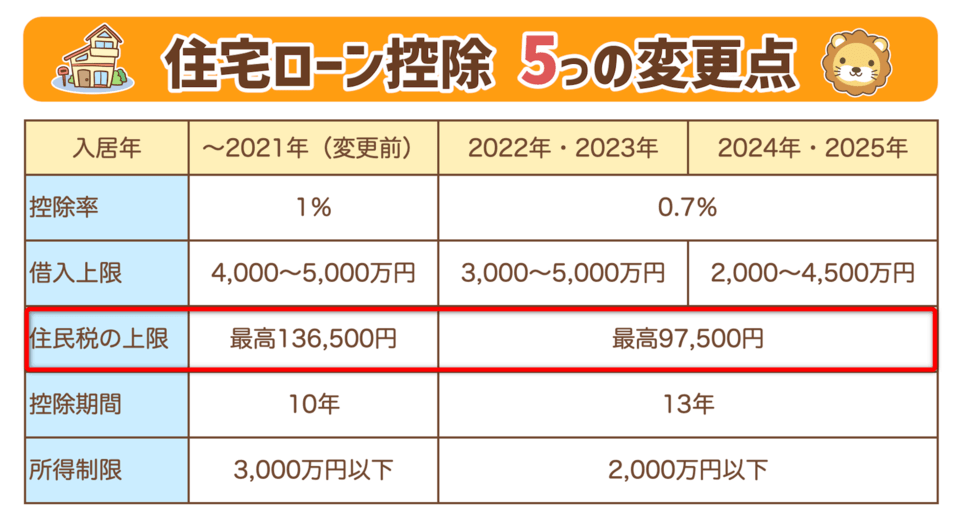

住宅ローン控除の5つの変更点

住宅ローン控除の5つの変更点は、以下の通りです。

- 控除率が0.7%と3割減に

- 借入上限は4段階に

- 住民税の上限が3割減に

- 控除期間が原則13年に

- 所得制限が3,000万円から2,000万円に

この表をパッと見て、全てを理解できる人は少ないでしょう。

しかし、住宅ローン控除はとてもお得な制度なので、しっかりと勉強していきましょう。

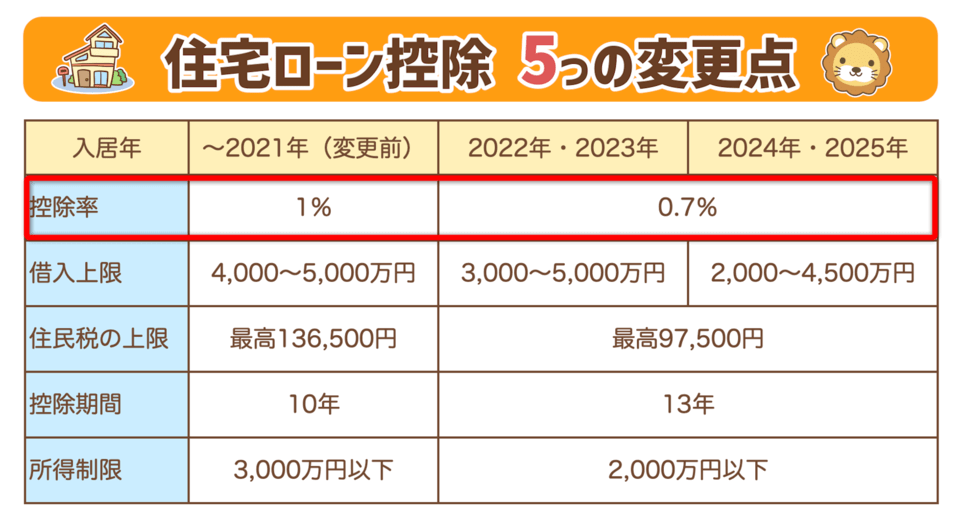

変更点①:控除率が0.7%と3割減に

上図のように、控除率が1%から0.7%に3割減りました。

借入残高が5,000万円の場合の計算は、以下の通りです。

- 今までの節税額(1%):5,000万円 × 1.0% = 50万円

- 新しい節税額(0.7%):5,000万円 × 0.7% = 35万円

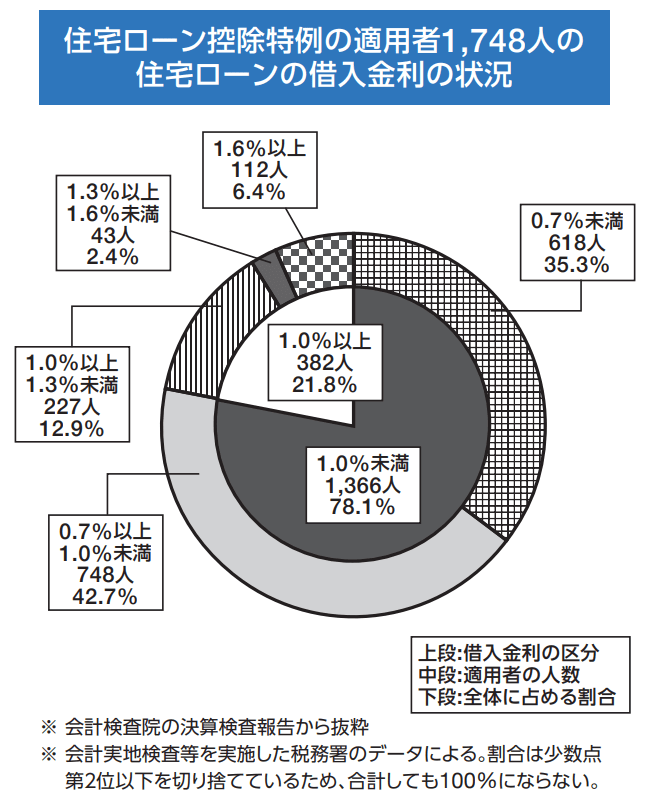

なぜ控除率が下がったのかと言うと、会計検査院から「控除率が高い!」と指摘を受けたからです。

会計検査院とは、皆さんから集めた税金が、きちんと無駄なく使われているかをチェックする機関です。

住宅ローン控除を利用している1,748人を調査したところ、約8割の人が金利1%未満で借りていることが判明しました。(下図参照)

例えば、金利0.7%で住宅ローンを組むと、控除率1.0%との差の0.3%分だけ得をします。

つまり、借りた金利より控除される率の方が高い「逆ザヤ」の状態ができ、問題視されていました。

要するに、現金一括で家を買うお金があったとしても、ローンを組んだ方がお得だったということです。

あえて住宅ローンをたくさん借りて節税して、10年経って住宅ローン控除が使えなくなったら、残りを一括返済するという、高年収の人や資産が多い人もいました。

このような状況はさすがに不健全だとして、会計検査院が指摘をしたというワケです。

もちろん、変更後も金利0.7%未満で借りれば逆ザヤが発生します。(2022年7月時点では、変動金利なら0.3%台で借りることも可能です。)

しかし、そのメリットは小さくなったと言えるでしょう。

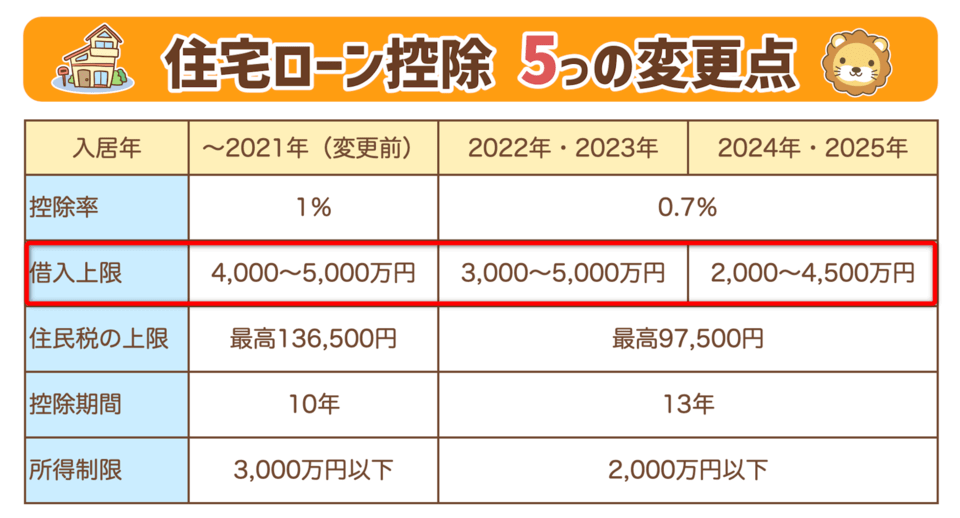

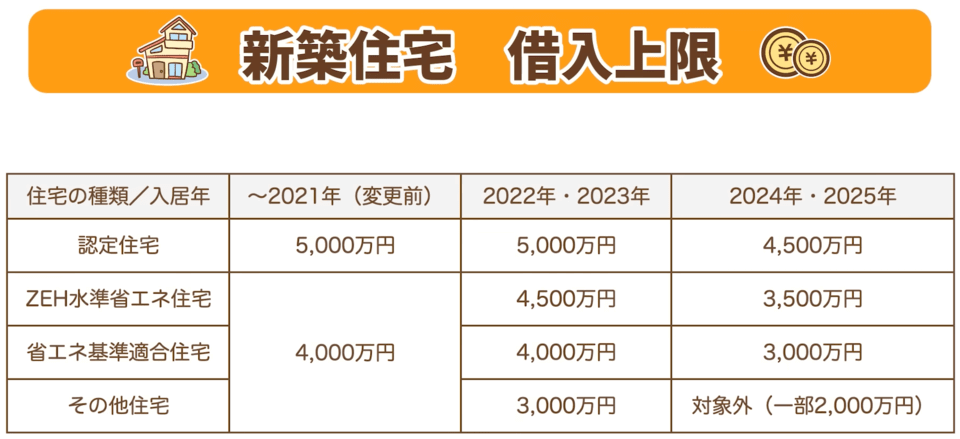

変更点②:借入上限は4段階に

上図のように、借入上限が変更になりました。

住宅ローン控除は、家を買いやすくする制度です。

とはいえ、何億円もするような高額な家まで認めるのは目的に合いません。

そこで新築住宅の場合は、下図の通り、4段階の借入上限が設けられています。

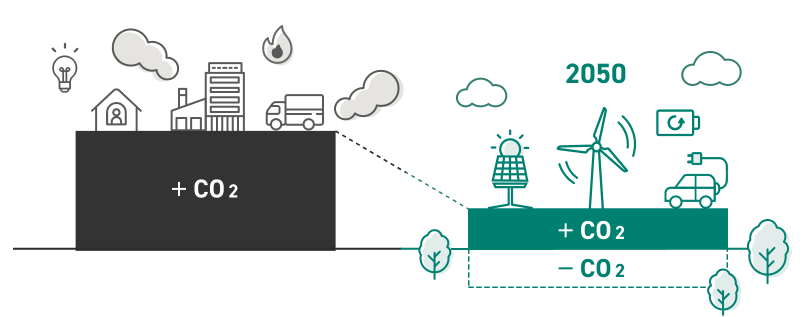

複雑になった理由には、国が2050年までに「カーボンニュートラル」を目標にしている点があげられます。

カーボンニュートラルというのは、二酸化炭素をはじめとする温室効果ガスの排出を実質ゼロにすることです。

人間が生活していると、もちろん二酸化炭素が出ます。

しかし、森林が吸収してくれる二酸化炭素量も考えて「トータルでプラマイゼロになればOK!」という状態です。

政府は、カーボンニュートラルを達成するために、環境に配慮した省エネ性能が高い家を増やしたいと考えています。

そこで、住宅ローン控除においても住宅を以下の4段階に分けて、メリハリをつけようとしているのです。

- 認定住宅

- ZEH水準省エネ住宅

- 省エネ基準適合住宅

- その他の住宅

①認定住宅

1番優遇されている認定住宅には、以下のように長期優良住宅と低炭素住宅の2種類があります。

- 長期優良住宅:良い状態で長く住めるように作られた家。

- 低炭素住宅:二酸化炭素の排出を抑えるように作られた、環境に優しい家。

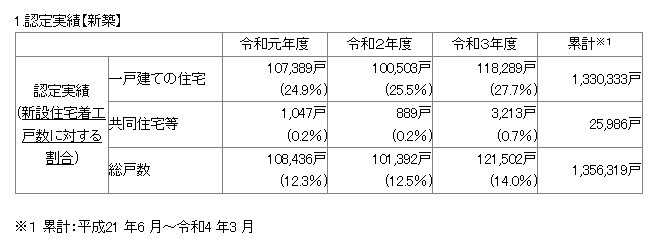

長期優良住宅は、現在では年間約10万戸が建っています。

以下のデータのように、新築一戸建ての4戸に1戸が長期優良住宅として認定を受けています

②ZEH水準省エネ住宅

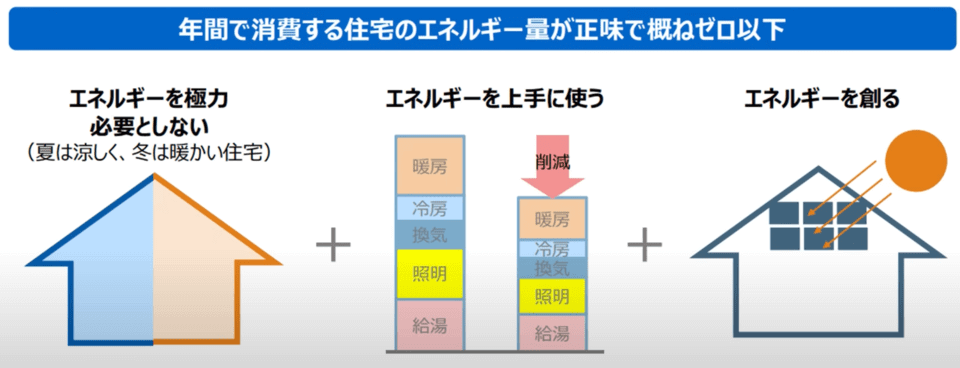

ZEH(ゼッチ)とは、ネット・ゼロ・エネルギー・ハウス(net Zero Energy House)の略です。

断熱性や省エネ性能を高めつつ、太陽光発電でエネルギーを創り、年間のエネルギー消費量をプラスマイナスゼロにするという、とても省エネ性能が高い家です。

配当金で生活費を賄うかのごとく、太陽光エネルギーで家のエネルギー消費量を賄う住宅です。

③省エネ基準適合住宅

省エネ基準適合住宅は、国が定める省エネルギー基準を満たす家です。

8割以上の家は省エネ基準に適合していると言われています。

将来的には新築住宅について、省エネ基準への適合が義務づけられる予定です。

④その他の住宅

それ以外の家が「その他の住宅」です。

省エネ性能が低いため、節税できる金額が減らされていき、2024年からは基本的に住宅ローン控除が使えなくなります。

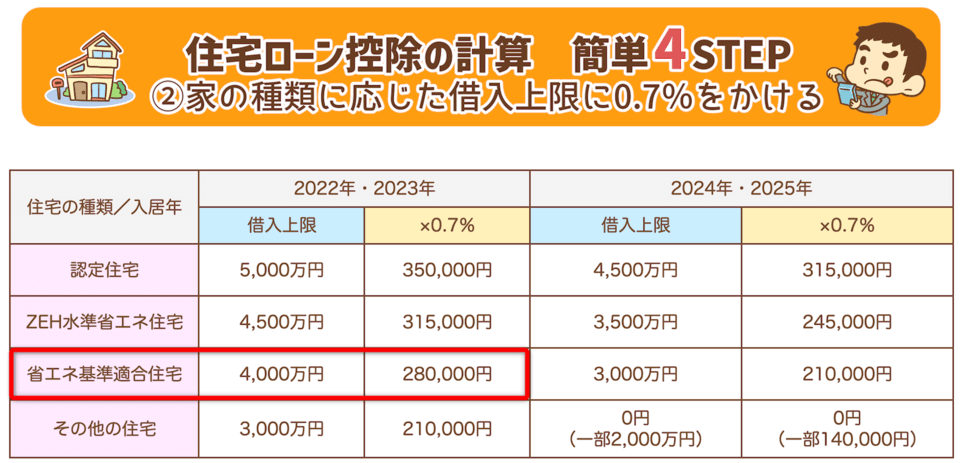

以上の4区分を踏まえて、もう一度借入上限の表を見てみましょう。

- 4つの区分がある

- 省エネ性能が高いものほど優遇されている

- 段階的に上限額が減らされていく

家を選ぶ段階で、不動産会社やハウスメーカーに、4つのどの区分にあたるのか、確認しておく必要があります。

確定申告で住宅ローン控除を申請する時に、慌てて確認しないようにしましょう。

なお、中古住宅については、下図のように借入上限が新築住宅より低くなっています。

中古住宅の方が資産性に優れている場合もありますが、借入上限が低い点は認識しておきましょう。

変更点③:住民税の上限が3割減に

上図のように、住民税から控除できる金額が変更になりました。

住宅ローン控除は、自分が支払う税金以上に税金が戻ってくることはありません。

まずは所得税から控除して、次に住民税からも控除できます。

住民税で控除できるのは「課税所得 × 5%(最大97,500円)」までの金額です。

今までは「課税所得 × 7%(最大136,500円)」を控除できましたが、今回の改正によって減少しています。

課税所得の5%は、自分が支払う住民税の半分に相当します。

そして、97,500円を超える時は、97,500円が上限です。

変更前と変更後を表にすると以下の通りです。

住民税は地方を支える税金なので、税収が減りすぎないよう、上限が設けられています。

今回の変更によって、年収が高く、住民税を多く支払っている人の節税メリットが減りました。

現在日本では、年収が高い人により多くの税金を納めもらったり、手当などを減らしたりする制度改正が行われています。

今回の住宅ローン控除の改正も同様です。

稼ぐ人ほど上手に立ち回らないと、頑張ったのに報われません。

逆に言えば、一般的な年収の人は、制度を上手く使うと生活が楽になるとも言えます。

変更点④:控除期間が原則13年に

上図のように、住宅ローン控除の適用期間が変更されました。

すでに解説した通り、逆ザヤを解消するために、控除率と住民税の上限が3割減らされています。

しかし国としては、それが原因で新築住宅を買う人が減るのも困ります。

そのため、以下のように新築住宅の住宅ローン控除を受けられる期間が、10年から13年に延ばされました。

一般的な年収の人は、控除期間が伸びたことで節税総額が増える場合もあります。

新築は13年・中古は10年という数字をしっかり覚えておきましょう。

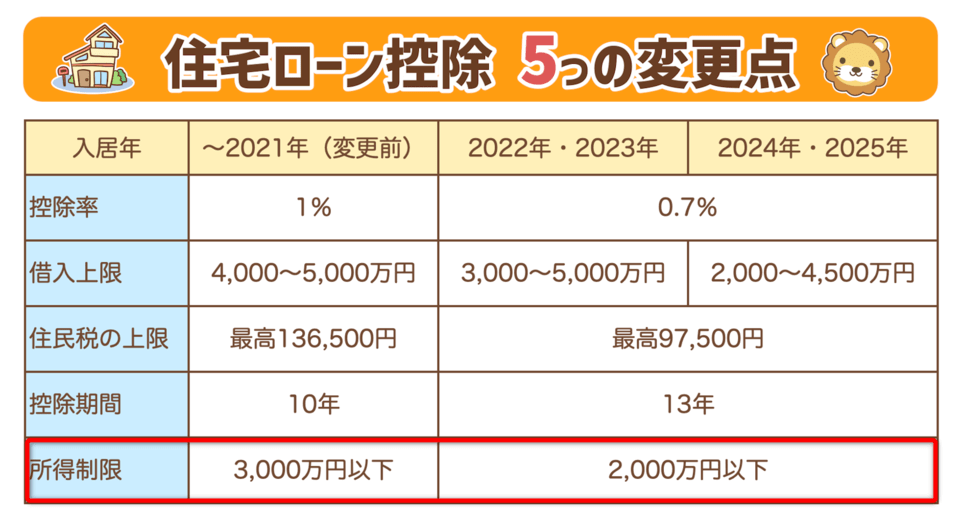

変更点⑤:所得制限が3,000万円から2,000万円に

上図のように、実は住宅ローン控除の所得制限が変更されました。

住宅ローン控除には、年収が高い人は住宅ローン控除が使えないラインがあります。

以前は所得3,000万以下の人なら使えた控除ですが、2,000万以下に変更されました。

あひるくんの言うように、多くの人は該当しないでしょう。

しかし、例えば年収2,200万円以上の会社員は、所得制限に引っかかる可能性があるため、月収が200万円程度ある人は注意が必要です。

補足ですが、住宅ローン控除は本来床面積50㎡以上の家が対象ですが、コロナによる特例で40㎡以上50㎡未満でも対象になっています。

しかし今回の変更により、2024年からは基本的にこの特例が使えなくなります。

なお、このコロナ特例にも、所得1,000万円以下という所得制限があります。

給与収入なら、年収1,200万円(月収100万円)以上の人は所得制限に引っかかる可能性があります。

高所得者は今後も狙い撃ちなので、情報にアンテナを張っていきましょう。

以上が、住宅ローン控除の5つの変更点です。

上記の表を全て暗記する必要はありません。

「そういえば、こんなものがあったな」というように、頭の片隅に残っていれば、必要な時に調べられます。

しかし、知識がゼロだと、そもそも調べることすらできません。

そして、分からないことから逃げているうちに、どんどん損をします。

住宅ローン控除は、色々な人の利害関係が絡みあって、とても複雑な制度になりました。

しかし、制度改正に乗り遅れて良いことは一つもありません。

思考停止した人から、蓄財ゲームから脱落するので、どれだけ複雑になろうが食らいつく意識が重要です。

学べば学ぶほど自分の生活が良くなるので、楽しんで学び続けていきましょう。

それでは、最後の住宅ローン控除の計算パートに移ります。

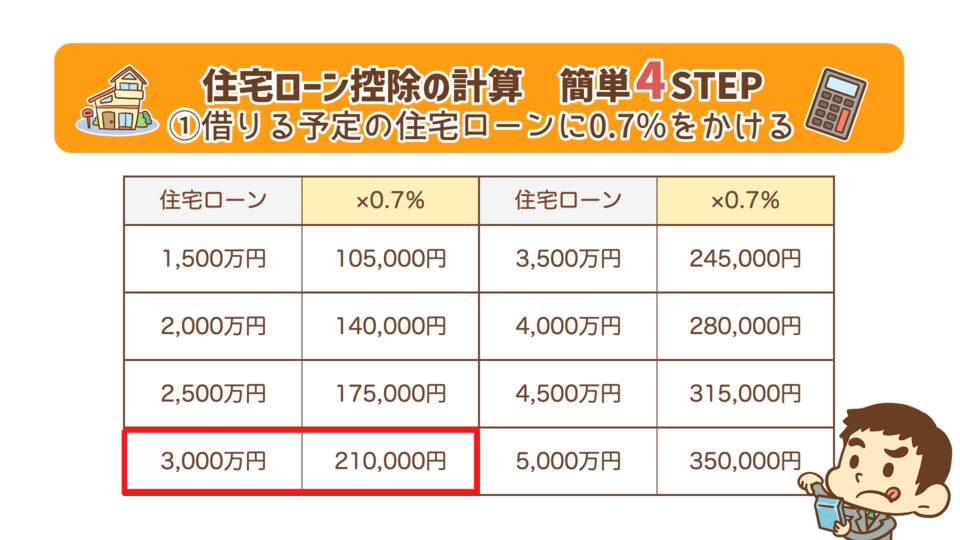

住宅ローン控除を計算する4つのSTEP

これまでの解説で制度について理解はできたものの、自分が購入する家が住宅ローン控除でいくら節税できるか知りたい人も多いでしょう。

このような人のために、簡単な計算方法を紹介します。

節税額は、以下の4つのSTEPで計算できます。

- 借りる予定の住宅ローンに0.7%をかける。

- 家の種類に応じた借入上限に0.7%をかける。

- 源泉徴収票から所得税、給与明細から住民税の金額を探す。

- 上記1~3の金額を比べて一番小さい金額を出す。

STEP①:借りる予定の住宅ローンに0.7%をかける

上図のように、自分が借りる予定の住宅ローンの金額に0.7%をかけます。

例えば、3,000万円を借りる時は、3,000万円 × 0.7% = 21万円になります。

STEP②:家の種類に応じた借入上限に0.7%をかける

次に、上図のように、家の種類に応じた借入上限に0.7%をかけます。

例えば、2022年に省エネ基準適合住宅に入居する場合の金額は、4,000万円 × 0.7% = 28万円です。

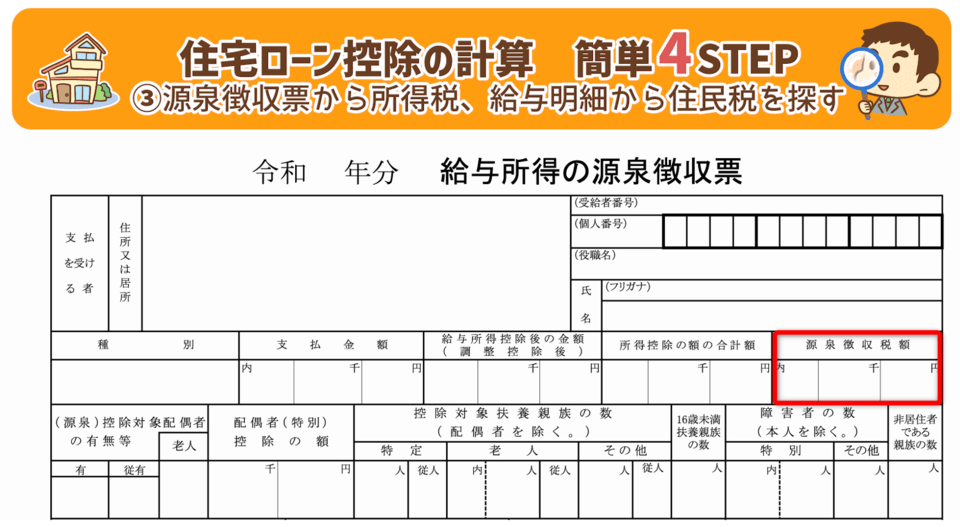

STEP③:源泉徴収票から所得税、給与明細から住民税の金額を探す

次は、源泉徴収票(上図)から所得税を、給与明細からは住民税の額を探しましょう。

会社員の場合、昨年の源泉徴収票の「源泉徴収税額」が所得税の目安です。

そして住民税額は、直近の給与明細に書かれている「1カ月分の住民税」を6倍します。

6倍にする理由は、住宅ローン控除は1年に支払う住民税の半分まで控除できるからです。

ただし、97,500円を超えたら97,500円が上限となるので、注意してください。

年収:500万円

控除

・社会保険料控除:750,000円

・配偶者控除:380,000円

・生命保険料控除:72,500円

所得税(源泉徴収税額):95,800円

住民税:99,600円(月16,600円×6カ月)

→ 97,500円が上限のため、99,600円ではなく97,500円

所得税 + 住民税の計算式:95,800円 + 97,500円 = 193,300円

上記計算例のように、年収が400万円~500万円以上の場合、住民税は97,500円で頭打ちになりやすいと覚えておきましょう。

STEP④:①~③の金額を比べて一番小さい金額を出す。

最後に、①~③で算出した3つの金額を全て見比べて、一番小さい数字が節税額になります。

今回の事例では、以下の通りです。

- STEP①:借りる予定の住宅ローンに0.7%をかける

→ 3,000万円 × 0.7% = 210,000円

- STEP②:家の種類に応じた借入上限に0.7%をかける

→ 4,000万円 × 0.7% = 280,000円

- STEP③:算出した所得税と住民税の金額を合計する

→ 95,800円 + 97,500円 (住民税上限は97,500円)= 193,300円

上記を比較して一番小さい金額、③193,300円が今回事例での節税額。

上記の計算をした結果、「自分の場合、もしかして控除率1%の時と結果が変わらないかも」と気づく人がいるかもしれません。

そこで、制度変更前の控除率1%で計算した結果も見てみましょう。

- STEP①:借りる予定の住宅ローンに1.0%をかける

→ 3,000万円 × 1.0% = 300,000円

- STEP②:家の種類に応じた借入上限に1.0%をかける

→ 4,000万円 × 1.0% = 400,000円

- STEP③:算出した所得税と住民税の金額を合計する

→ 95,800円 + 99,600円(住民税上限は136,500円) = 195,400円

上記を比較して一番小さい金額、③195,400円が控除率1%で計算した節税額。

上記のように、変更前の住宅ローン控除においても、③の所得税・住民税の数字が一番小さくなっていたので、結果的に控除額はほとんど変わりません。

結局、年収300万円~600万円の一般的な年収の人にとって、控除率が引下げられたデメリットは小さいということです。

むしろ控除期間が延びたので、節税できる金額が増えるケースもあります。

まとめ:新しい住宅ローン控除を理解してお得に活用しよう!

今回の記事では、以下の内容について解説しました。

住宅ローン控除の全体像

住宅ローン控除の5つの変更点

住宅ローン控除を計算する4つのSTEP

住宅ローン控除とは、住宅ローンを利用して家を買った時に、自分が支払う税金の一部が戻ってくる制度です。

控除額の計算方法は、以下の通りです。

- 年末の借入残高 × 0.7%

- 借入上限 × 0.7%

- 所得税・住民税

→ 1~3の金額を比較して、一番小さい金額だけ節税できる。

そして、2022年に住宅ローン控除制度は改正されました。

主な変更点は以下の通りです。

- 控除率が0.7%と3割減に

- 借入上限は4段階に

- 住民税の上限が3割減に

- 控除期間が原則13年に

- 所得制限が3,000万円から2,000万円に

新築、中古、認定住宅、ZEH水準省エネ住宅など、家の形態により条件が細かく分かれています。

購入した(しようとしている)家が、どれに該当するのか、不動産会社やハウスメーカーにしっかりと確認し、早とちりしないように気をつけてください。

よくある住宅ローン控除の節税額は、年間10数万~30万円程度なので、かなり大きい額と感じる人も多いでしょう。

仮に住宅ローン控除が年間24万円の場合、月額換算で約2万円です。

これだけを見ると、「賃貸と比べて、月2万円分も良い家に住めるなら、買うしかない!」と考える人もいるでしょう。

しかし、持ち家には持ち家ならではのコストがかかることを忘れてはいけません。

例えば、持ち家の代表的なコストの1つに、固定資産税があります。

住宅ローン控除の節税額が年間24万円、固定資産税が年間15万円の場合、純益は24万円 - 15万円 = 9万円です。

不動産を買う時は、買う決断をする前に固定資産税の値段を必ず聞きましょう。

結局、マイホームが良いか賃貸が良いかという問題は、トータルで考える必要があります。

その上で、ライフスタイル的にどうか?経済的にどうか?という難しい比較・判断をする必要があります。

もし、見落としが1つ2つとあると、その分だけ人生計画が狂っていきます。

今回の記事が、このような見落としを防ぐ助けになれば嬉しいです。

マイホームの購入は、言うまでもなく人生最大規模の大きな買い物です。

失敗すると致命傷を負う可能性がある一方で、 上手くいけば最高の資産形成の1つになります。

以上、こぱんでした!

▼「住宅ローンについてもっと学びたい」という人に読んでほしい記事はこちら!

▼実際にマイホームを購入する前に読んでほしい記事はこちら!

▼「税金ついてもっと学びたい」という人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!