こんにちは、こぱんです!

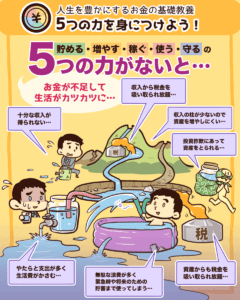

リベ大では、経済的自由を達成するために「お金にまつわる5つの力」について情報発信をしています。

▼図解:お金にまつわる5つの力

さて、GPIFが2021年7月2日に2020年度の業務概況書を公表しました。

GPIFとは「年金積立金管理運用独立行政法人」のことで、国民のために年金原資の一部を運用している組織です。

2020年度、GPIFの運用は過去最高の好成績となりました。

- 収益率:+25.15%

- 収益額:+38兆円

数十年に1度あるかないかぐらいの好成績と言っても良いでしょう。

そこで今回の記事では、私たちの年金を運用しているGPIFについて以下の3つを解説します。

- GPIFの運用状況

- GPIFに対する野党の批判

- GPIFの年金運用に関するQ&A

今回の記事を読めば、日本の年金制度について理解が深まるだけでなく、投資リテラシーも高まるでしょう。

目次

解説動画:【受給額はいくら増える?】GPIFの2020年度爆益報告について解説

このブログの内容は下記の動画でも解説しています!

GPIFの運用状況

2020年度のGPIFの運用実績と好成績の理由

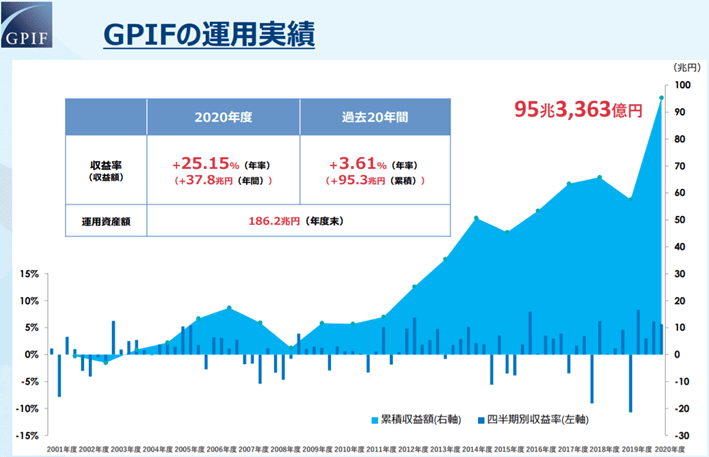

では再度、GPIFの2020年度運用実績を見てみましょう。

- 収益率:+25.15%(年率)

- 収益額:+38兆円

2020年度当初の国家予算は約102兆円だったので、4割弱の金額を資産運用で稼ぎ出したことになります。(参考:財務省「令和2年度予算」)

理解しやすいように、GPIFの運用利益とトヨタの売上を比較してみましょう。

トヨタグループは年間約1,000万台の車を販売しており、売上高は年間約27兆円です。(参考:TOYOTA「決算報告」)

つまりGPIFは、トヨタの年間売上高より大きな金額をたった1年で増やしたことになります。

では、GPIFの過去20年間の累計成績についても見てみましょう。

- 過去20年間の収益率: 3.61%(年率)

- 累積収益額:+95.3兆円

2020年度に限らず、過去20年トータルで利益が出ていることが分かります。

現在の運用資産総額は186.2兆円なので、資産のおよそ半分を運用益で稼ぎ出したことになります。

上記の「GPIFの運用実績」では、2020年度は累積収益額が異常なくらい増えていることに気づくでしょう。

では、増益した要因を見てみましょう。

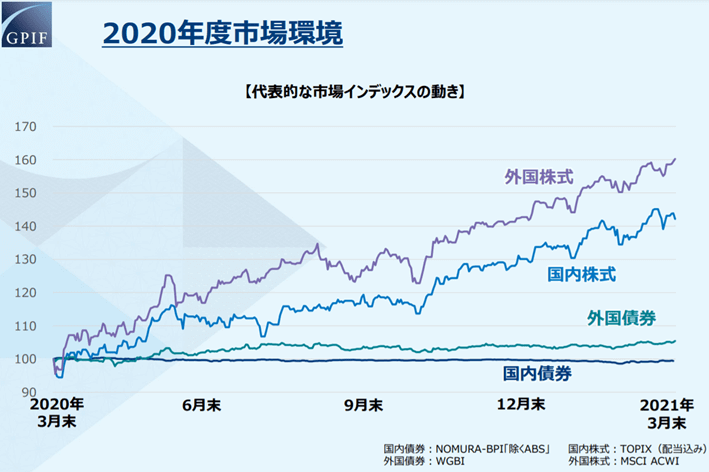

下記は、代表的な市場インデックス(指標)の動きです。

外国株式・国内株式・外国債券・国内債券のそれぞれの推移を示しています。

- 外国株式:+160%

- 国内株式:+140%強

2020年3月末から1年間で、株式全体が圧倒的に伸びていることが分かります。

コロナ禍を乗り切るために、アメリカを中心に各国で過去に例を見ないほどの大規模な財政出動や金融緩和を行いました。

大規模な財政出動や金融緩和の結果、株式市場はコロナショックの暴落からかつてないほど強い回復を見せました。

つまり市場環境が良かったから、GPIFの運用資産が爆増したのです。

タイミング良く売買(トレード)したことや、銘柄の選球眼が優れていたことも好成績の一因ですが、大きな要因ではありません。

実際、GPIFの宮園理事長も記者会見で、次のように述べています。

「運用を長期航海に例えると、航海では追い風も向かい風もある。

2020年度は、追い風に乗れた。」

GPIFの運用目的と運用手法

ここであらためて、年金に関する2つのことを確認しておきます。

- 日本の年金制度とGPIFの運用目的

- GPIFの運用手法

①日本の年金制度とGPIFの運用目的

年金制度の目的については、リベ大でも何度もお伝えしていますが、大切な話なのであらためて確認しましょう。

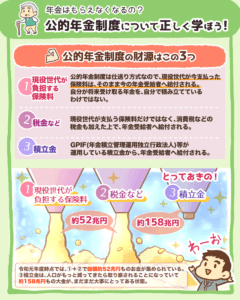

日本の年金制度は、現役世代の年金保険料が高齢者の年金になる「仕送り形式」になっています。

日本は人口が減少しているので、年金保険料だけで年金受給世代を支えようとすると、現役世代に重い負担がかかってしまいます。

そこで、未来の現役世代の負担を少しでも軽減するために、数十年後の財産を貯めておく仕組みがGPIFが運用している「年金積立金」です。

積立金の運用が安定すれば、以下のようなメリットがあります。

現役世代の人口減少の影響を軽減できる

年金制度の運営が安定する

つまり年金積立金は、年金制度を安定させるためのパーツなのです。

ちなみに、年金の財源全体に占める年金積立金の割合は、10%ほどしかありません。

年金制度を走らせるメインエンジンは、あくまでも現役世代の保険料です。

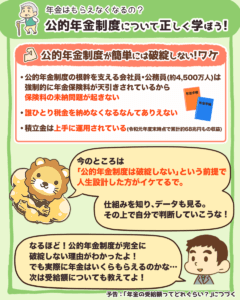

そのため、仮に年金積立金の運用が上手くいかなくても、年金制度自体が破綻することはありません。

図解:公的年金制度について正しく学ぼう

なお、GPIFの運用目標は賃金上昇率+1.7%となっています。

つまり+1.7のリターンが出れば、十分に年金制度の安定化に貢献できるということです。

「+5%とか+10%とか、もっと稼げば良いのに!」と思う人もいるかもしれませんが、リスクとリターンは表裏一体です。

賃金上昇率+1.7%という運用目標は、年金制度を維持するためにちょうどいい数字なのです。

②GPIFの運用手法

次に、GPIFの運用手法を見てみましょう。

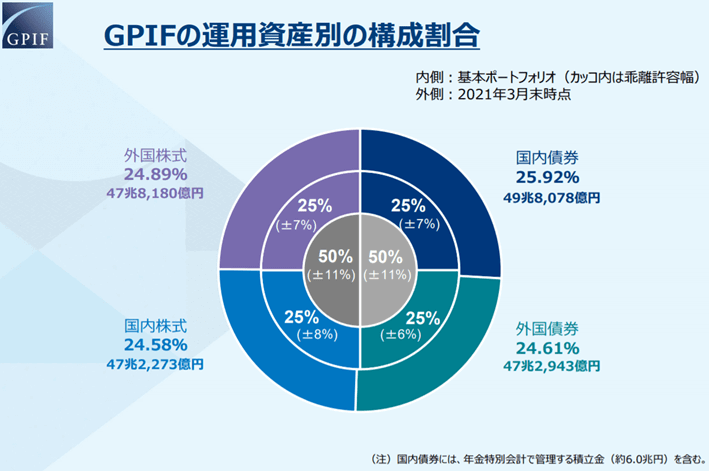

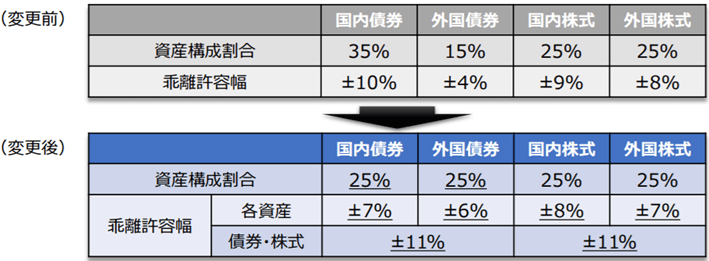

GPIFは目標リターンを最低限のリスクで実現するために、下記のようなポートフォリオを組んでいます。

国内債券・外国債券・国内株式・外国株式の4つに、25%ずつ均等に投資するポートフォリオです。

なお、ポートフォリオの主成分はインデックスファンドなので、以下のようなスタンスをとります。

タイミングを見て頻繁に売買する

個別銘柄の選定や集中投資をする

市場全体に広く分散投資をする

定期的にリバランスして資産のバランスを基本ポートフォリオに戻す

現在、株式は約6,000銘柄、債券は14,000銘柄に投資しており、教科書的な国際分散投資となっています。

ちなみに、GPIFの基本ポートフォリオは、コロナショック直後の2020年4月1日から下記のように変更されました。

- 国内債券:35% → 25%に減少

- 外国債券:15% → 25%に増加

目標リターンを満たしつつ、最もリスクが小さくなるよう定期的にメンテナンスしています。

ただ2014年に、国内株式の比率を12%から25%に高めたことで損失が大きくなり、野党から批判が相次ぎました。

ポートフォリオの変更は、国民にとって重要な話題なのです。

GPIFの運用目的と手法をまとめると、以下のようになります。

- 2020年度収益率:+25.15%(年率)

- 収益額:+37.8兆円(年間)

- 好成績の要因:コロナ後の金融緩和で市場環境が良かったため

- ポートフォリオ:4資産に25%ずつ投資する国際分散投資ポートフォリオを採用

- 年金積立金:数十年後の取り崩しに向けて長期目線で運用

GPIFに対する野党の批判

GPIFは四半期ごとに運用成績を公表しています。

成績公表の際の風物詩とも言えるのが、野党からの運用批判です。

前述の通り、GPIFは2014年度に株式の運用比率を高める方針へ変更しています。

比率を変更した後、たまたま株式相場が軟調となり、GPIFは5兆数千億円の損失を計上してしまいました。

株式の比率を上げたタイミングの悪さ、国債から株式に投資先を変更した際に生じた損失額の大きさに対して、投資判断を誤ったと非難が上がりました。

例えば、2016年7月の産経新聞には次の記事が出ています。

“国民年金や厚生年金の積立金を運用する年金積立金管理運用独立行政法人(GPIF)が平成27年度の決算で5兆数千億円の運用損失を計上することが1日、分かった。

26年秋から運用割合を増やした株式の価格が下落し、22年度以来5年ぶりの赤字となった”

“厳しい運用環境が続いており、野党は「将来の年金の減額につながりかねない」(民進党の岡田克也代表)と批判”

“民進党の山井和則国対委員長代理は1日、国会内で開いた会合で、「速やかに5兆円の損失が出たことを説明すべきだ」と求めた”

さらに、野党は2016年8月に「年金運用“5兆円”損失追及チーム」を立ち上げました。

さて、野党は的外れなことを言っているのでしょうか?

それとも、まともなことを言っているのでしょうか?

リベ大としては、「80%的外れ、20%まとも」と考えています。

的外れだと考える理由は、皆さんもご存じの通り、GPIFの運用は短期では結果が分からないからです。

- 運用期間:超長期(50年以上)

- 運用スタイル:インデックス運用(国際分散投資)

インデックス運用は、そもそも単年度で好成績を出す投資スタイルではありません。

短期的には減ったり増えたりしながら、長期的に見れば増えていく前提で投資をしています。

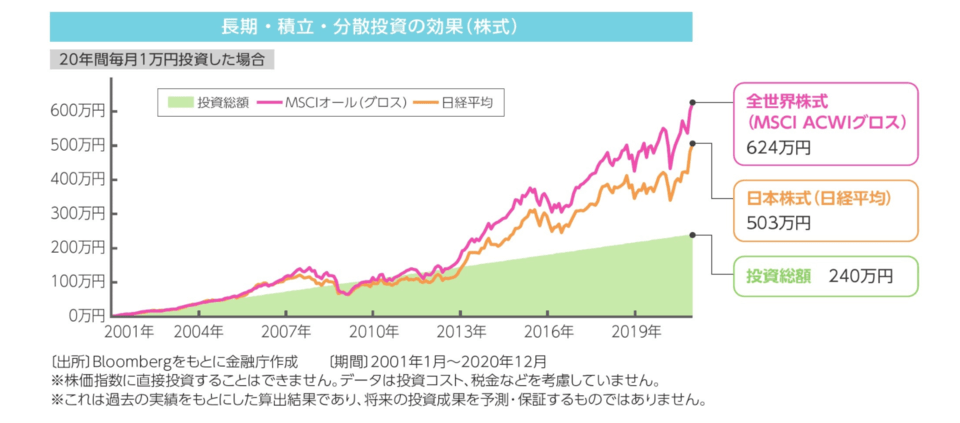

少なくとも過去の実績を見る限り、王道のインデックス運用は15年~20年以上の長期投資であればマイナスになりません。

資産運用の王道書籍や名著のページをめくれば、多くの根拠が出てきます。

また、金融庁のつみたてNISAに関する資料でも、同じような趣旨のデータが載っています。

長期国際分散投資を採用している以上は、短期の成績について批判するのは不毛です。

また、GPIFは20年間で十分な成績を実際に出していますし、ポートフォリオの設計やリバランスなども理論的・規律的に問題ありません。

一方で、野党の批判が「20%まともだ」と言う根拠は、未来は誰にも分からないからです。

今までは国際分散投資を採用すれば、長期であれば勝てたかもしれません。

しかし、明日から世界が変わるようなリスクはいくらでもあります。

大災害や戦争が起きて資本主義が終わる

二度と復活できないような大きなバブル崩壊が起きる

リスクを考えると「リスクがある投資なんかするから、損失が出るんだ!」という批判は、常にあってしかるべきでしょう。

なおGPIFは、運用成績への批判に大人の対応をしています。

運用がマイナス成績になった時に叩かれたとしても、プラス成績の際にやり返すようなことはしません。

運用報告の会見でも、GPIFの宮園理事長は以下のように明言しています。

「今回は特別な水準。たまたま追い風だっただけ。今後は逆風もありうる。

一方的な右肩上がりは続かない。」

「未来は分からない」と、謙虚な姿勢を崩していません。

ただ、GPIFに対する批判や監視がなくなり、資産運用はやれば必ず儲かるという風潮が蔓延するのは危険です。

資産運用のリスク喚起を促す意味で、風物詩的なGPIF批判はあって良いかもしれません。

批判の内容が以下のように、より洗練されるのが理想でしょう。

- 「現在どのようなリスクを取っているのか、国民にもっと説明すべき。」

- 「運用手数料が最安水準になっているか?無駄なお金を払っているのではないか?」

- 「運用先と利権関係や癒着が生まれてないか?」

GPIFの年金運用に関するQ&A

最後に少し、GPIFの年金運用に関するQ&Aに触れます。

GPIFの会見で記者から出た質問のうち、皆さんにも役立ちそうなものを紹介します。

- 質問①:今後、利益を高めていく注目ポイントはあるか?

- 質問②:ESG投資は社会課題を解決するため?被保険者のため?

- 質問③:高収益が年金財政にどれだけ貢献したのか?

質問①:今後、利益を高めていく注目ポイントはあるか?

質問:「今後、利益を高めていく注目ポイントはあるか?」

回答:「どの資産が増えるかを当てにいくというのはそぐわない。基本ポートフォリオを守っていく。」

「GPIFがさらに利益を出すにはどうしたらいいのか?」という質問への回答です。

そもそもGPIFの運用は、どんどん利益を高めていく資産運用とはタイプが違います。

GPIFはアクティブ投資家ではないので、これから利益が増えそうな投資先を探して集中的に投資をすることはしません。

インデックス運用で最も大切なのは、ポートフォリオのバランスを愚直に守ることです。

いつの間にか、より儲かりそうな資産を当てようとしている人をたまに見かけます。

インデックス運用を成功させるには、ブレないことが大切なのです。

関連動画

→ 【失敗回避法】インデックス投資の魅力と「失敗させないためのコツ」5選

質問②:ESG投資は社会課題を解決するため?被保険者のため?

質問:「ESG投資は、社会課題を解決するためにやっているのか?被保険者のためにやっているのか?」

回答:「リターンを得るためにやっている。」

ESG投資とは、環境や社会に有益な企業へ投資することです。

GPIFは社会を良くするために存在するのではなく、年金制度の加入者である被保険者の利益のために存在しています。

質問をした記者としては、より良い社会を作るために投資先を選定しているのか、被保険者の利益になるような投資先を選定しているのか明確にしたかったのでしょう。

つまりGPIFは、次のように明言したことになります。

環境や社会に有益な企業を応援

年金加入者の利益

今後、ESG投資の成績がふるわなかった時、どのように説明するのか注目です。

似たような話題で、ソフトバンクグループの代表取締役会長兼社長である孫正義氏の株主総会の話を紹介します。

孫氏は、株主総会で次のような発言をしました。

「投資家としての孫は好きでないと、多くの人に言われてきた。

投資家と資本家は似た言葉だか、似て非なるものと思っている。

投資家はお金を増やすのがゴールだが、資本家は未来を創ることに生きがいを感じる。」

孫氏の発言をまとめると、以下のようになります。

- 投資家:お金を増やすためにお金を出す

- 資本家:社会のためにお金を出す

孫氏は起業家と組み、AIを使って3つの世界を実現したいと語りました。

- 自動運転で事故のない世界

- AIによる遺伝子解析で病死のない世界

- 遠隔教育で格差のない世界

きっと、孫氏自身は資本家だと言いたいのでしょう。

孫氏の定義で考えると、GPIFはより良い社会を実現するためにESG投資しているのではありません。

お金を増やして被保険者の利益確保をするために、ESG投資していると明言したことになります。

さて、皆さんの投資の目的は、お金を増やすためでしょうか?

それとも社会を良くするためでしょうか?

筋の通った資産運用をするために避けて通れない質問なので、ぜひ考えてみてください。

両学長は社会課題の解決に興味はあるものの、株式投資は完全にお金を増やす目的で取り組んでいるそうです。

というのも、「社会問題の解決は、株式投資とは別の方法で取り組む方が自分には合っている」と考えているからです。

質問③:高収益が年金財政にどれだけ貢献したのか?

質問:「今回、過去最高益とのことだが、年金財政にどれだけ貢献したのか?」

回答:「運用がうまくいったから、1人何万円年金が増えるとか、そういう話ではない。」

運用で損失や利益が出ると、自分の年金が増えたり減ったりするのか気になるのは当然でしょう。

しかし前述の通り、GPIFが運用している年金基金は数十年後に使う予定のお金です。

つまり運用結果を受けて、今すぐ何かに使うわけではありません。

GPIFの宮園理事長は、資産運用を航海に例え「目的地に向けて、距離を稼げたという感じだ」と言っていました。

「GPIFの資産運用は、まだまだ長期航海の前半である。

目的地に到着するのは、ずいぶんと先のこと。」

年金に関する情報や憶測は多いですが、運用の結果を受けて年金制度が崩壊するといった内容を鵜吞みにしないようにしましょう。

まとめ:GPIFの運用スタイルから資産運用のヒントを学ぼう

GPIFの運用スタイルと運用成績

今回の記事では年金に関して、以下の3つを解説しました。

- GPIFの運用状況

- GPIFに対する野党の批判

- GPIFの年金運用に関するQ&A

- 2020年度収益率:+25.15%

- 過去20年間の収益率:+3.61%

- 2020年度収益額:+37.8兆円

- 過去20年間の累積収益額:+95.3兆円

- 2020年度好成績の要因:コロナ後の金融緩和で市場環境が良かったため

- ポートフォリオ:4資産に25%ずつ投資する国際分散投資ポートフォリオを採用

- 年金積立金:数十年後の取り崩しに向けて長期目線で運用

GPIFに対する野党の運用批判は、風物詩となっています。

ただ、長期国際分散投資を採用している以上は、短期の成績について批判するのは不毛です。

一方で、「現状上手く運用して儲かってるから、批判したことを謝れ」というのも行き過ぎているでしょう。

なぜなら、未来がどうなるかは誰にも分からないし、これまで貯めた利益がなくなるほどの損失が出る可能性もあるからです。

私たちが数十年後、次世代のためにできるのは以下のことです。

意味のあるリスクを取る

規律ある運用をする

非効率なことや不正や癒着を防いで資産を引き継いでいく

また、そもそもリスクは取るべきではないと考える人がいることも、しっかり理解しておきましょう。

リスクに対する感覚は、人それぞれです。

国民全体で何が適正なリスクかを議論して政策を決めていくためには、お互いのリスク感覚を尊重することが大前提です。

- インデックスは、より増える資産を当てにいく投資ではない。

- GPIFは、被保険者の利益のためにESG投資をしている。

- 運用で利益や損失が出ても、すぐに1人あたりの年金が増減するわけではない。

投資リテラシーを高めるための2つの方法

さらに知識を深めるために、以下の2つを補足解説します。

- GPIFチャンネルから学ぶ

- GPIFのインデックス運用を学ぶ

GPIFチャンネルから学ぶ

1つ目は、GPIFチャンネルについてです。

- 開設日:2015年11月24日

- チャンネル登録者:9,100人

- 総再生回数:約78,500回

(2021年7月23日現在)

GPIFチャンネルでは、四半期ごとの運用状況の解説や年度の運用状況報告、記者会見質疑などの重要な情報に直接アクセスできます。

リベ大や新聞記事、ネットニュースを見るより、間違いなく情報精度は高いです。

GPIFチャンネルの登録者数が数十万人、数百万人と増えて、多くの人が自分たちの年金がどう運用されているか理解できるようになれば、日本はもっと良い国になるでしょう。

ぜひチャンネル登録して、3カ月ごとにチェックしてみてください。

すでに資産運用している人であれば、なおさら多くの気づきがあるはずです。

今回の記事ではカットしましたが、GPIFチャンネルには以下のような話題がまだまだたくさんあります。

- ESG投資の実態

- オルタナティブ投資

もちろん、リベ大では分かりやすく伝え続けていきます。

GPIFのインデックス運用を学ぶ

2つ目は、インデックス運用についてです。

今回の記事でも見てきた通り、インデックス運用はやれば誰でも同じ結果になるタイプの資産運用です。

投資タイミングを考える必要がなく、思い立ったら積立をスタートできる。

銘柄をシビアに選定する必要もなく、市場全体にファンド1本で広く投資ができる。

もし皆さんがGPIFと同じようなポートフォリオを組めば、似たような成績になります。

GPIFの運用方法は、十分に真似できる難易度です。

次世代のために数十年かけて資産を増やす手段として、国家レベルで採用されているのがインデックス運用です。

もし、皆さんが以下に当てはまれば、ぜひ今日から運用の一歩を踏み出してみてください。

短期的に上げ下げがあっても気にならない

長期的に資産形成したい

まだ資産運用に必要な証券口座を持っていないという人は、ぜひ今回の記事をキッカケに口座開設していきましょう。

リベ大のおすすめ証券会社は「楽天証券」と「SBI証券」です。

小さく始めて大きく育てる意識が、皆さんの10年20年先の明るい未来を作っていきます。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「老後資金ついてもっと学びたい!」という人に読んでほしい記事がこちら!