発表の内容は、「これまで0.25%に抑えてきた長期金利の上限を、0.5%に上げる」というものです。

これはかなりのビッグニュースです。

銀行や保険会社、証券会社などの金融機関に勤めている人や、株・債券などで資産運用している個人投資家は、このニュースを受け、今後の資産運用戦略を考えたでしょう。

お金の世界で生きる人たちにとって、このニュースに反応しないというのは、サッカー選手なのにボールを追いかけないようなものです。

「試合に勝つ気あるのか!」と怒られても仕方ない、大きなネタというワケです。

そしてこのネタは、投資家以外の「フツウの人」にも大きな影響があります。

なぜなら、住宅・マイホームに関係があるからです。

日銀の発表を聞いて「あれ?もしかして住宅ローン金利に影響ある?」と気になっている人がいるかもしれません。

そこで今回の記事では、以下の3点について解説します。

最新の住宅価格事情

住宅価格が値上がりし続けている背景

日銀は関係ある?住宅ローン「変動金利」「固定金利」の決まり方

マイホーム購入で失敗すると、個人の資産形成は「ゲームオーバー」になりかねません。

「今後の金利・住宅価格はどうなるのか?」「住宅バブルは、金利上昇で終わりを迎えるのか?」について、ぜひ勉強してください。

記事の最後には、「結局、変動金利と固定金利、どっちでローン組んだら良いの?」「住宅価格、まだ上がるの?下がるの?」に対する回答もお伝えします。

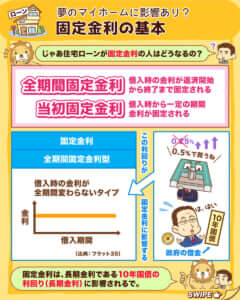

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:夢のマイホームに 大きな影響

目次

解説動画:【固定金利vs変動金利】住宅価格・住宅ローンの最新事情について解説

このブログの内容は以下の動画でも解説しています!

最新の住宅価格事情

金利の話に入る前に、まずは最新の住宅価格事情を確認しておきましょう。

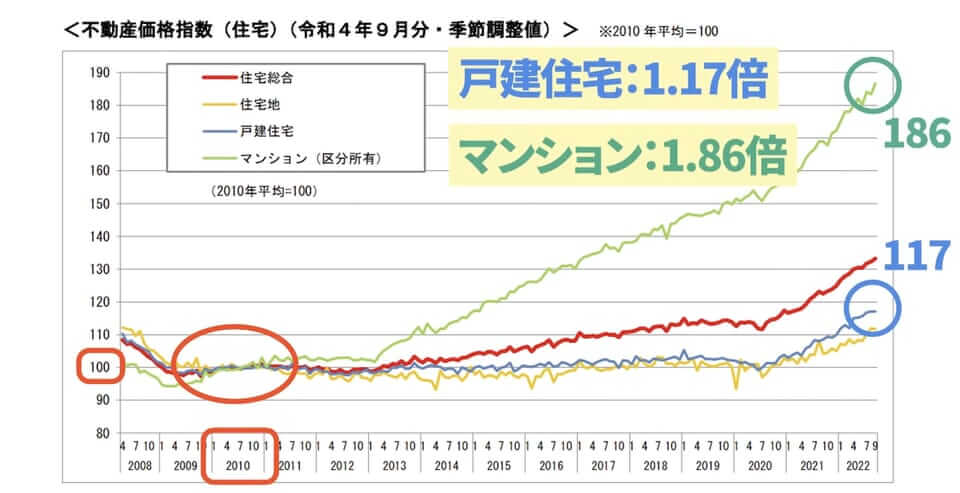

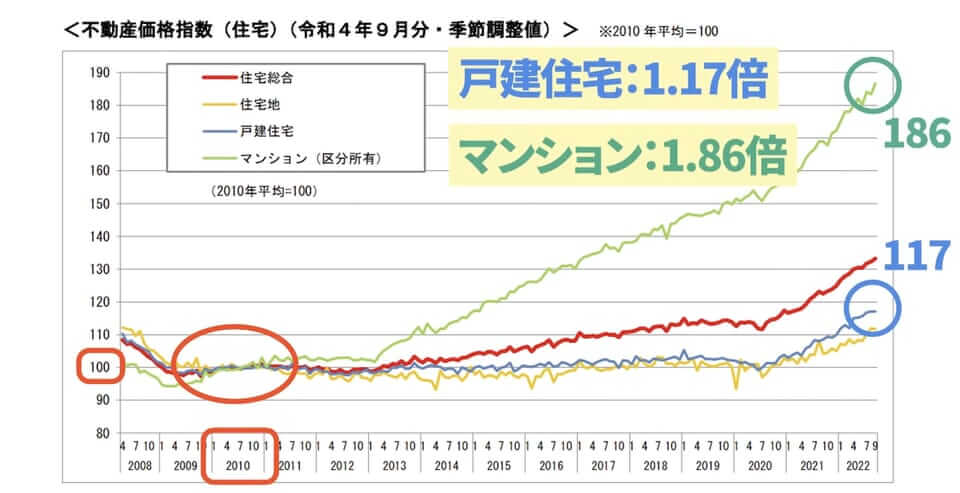

2008年~2022年の住宅価格の推移は、以下のようになっています。

2010年の平均値を「100」とすると、2022年には「戸建て住宅:117、マンション:186」というレベルに、価格が上昇しています。

全国平均の価格で、戸建て住宅は過去12年間で1.17倍になり、マンションは過去12年間で1.86倍になったというワケです。

値上がりのスピードは、コロナが広がった2020年以降、特に早くなっています。

ここまでが住宅価格の全体感です。

次に「マンション」と「戸建て」、それぞれの最新状況を確認しましょう。

マンション市場は、絶好調です。

2022年11月に東京23区で発売された新築マンションの価格は、平均で8,530万円となっており、前年同月比 +7.5%という状況です。

(参考:日本経済新聞「強まる不透明感 「マンション高騰の果て」まとめ読み」)

首都圏の新築マンションの平均価格は、1990年頃のバブル期の水準を超えています。

「もう、東京にはいられない」

「共働きでも、ペアローンを組むことすら難しい」

「マンションを買えるのは、もはや富裕層の特権」

首都圏における「億ション(=1億円以上のマンション)」の比率は、2010年の約2%に対し、2022年は約8%という数字になっています。

億ションは、もはやそこまで珍しいモノではありません。

2022年12月の首都圏における新築一戸建て価格は平均4,424万円で、前年同月比 +9.05%となっています。

新築一戸建ての平均価格推移グラフをご覧ください。(住宅イメージ:136㎡の土地に建てられた総床面積100㎡の家)

首都圏、近畿圏、中部圏など、エリアごとに違いはあるものの、主要都市圏はこの2年で1割~2割程度値上がりしているイメージです。

最新の住宅価格事情の話をまとめましょう。

この10年で、ものすごい値上がり。

特にマンションの値上がりは、「バブル」と言う人もいるレベル。

値上がり率は劣るものの、戸建ても堅調。

しかし、住宅市場の「ウハウハなトレンド」も、もしかしたら天井を打つかもしれません。

住宅価格の値上がりも、「ここまでかもしれない」というワケです。

住宅価格が値上がりし続けている背景

ここ10年以上、住宅価格が上がり続けてきた理由、それは「超・低金利」です。

もちろん他の理由もありますが、超・低金利はその中でも主犯と言っても良い存在です。

少しシミュレーションしてみましょう。

皆さんの住宅購入予算(本体価格 + 金利支払い分)が、4,000万円だと仮定します。

金利2%の世界で35年ローンを組むと、本体価格がいくらまでの住宅を買えるでしょうか?

35年かけて、「本体価格2,900万円(=住宅ローン借入額)+ 金利1,100万円」の合計4,000万円を支払い、マイホームを自分のモノにするワケです。

次は金利が2%ではなく、0.5%の世界を想像してみましょう。

この場合、本体価格がいくらまでの住宅を買えるでしょうか?

35年かけて、「本体価格3,700万円(=住宅ローン借入額)+ 金利300万円」の合計4,000万円を支払うことになるワケです。

今見てきたように、2,900万円の住宅が3,700万円に値上がりしても、金利が2%から0.5%に下がるのであれば、消費者の負担はトータル約4,000万円で変わりません。

なお、この「買いやすさ」を決めている要素は、金利だけではありません。

年収の伸びや住宅ローン減税なども影響します。

年収が伸びれば伸びるほど、そして減税制度が充実すればするほど、住宅は買いやすくなるでしょう。

住宅価格が値上がりし続けている背景をまとめると、以下のようになります。

住宅価格が値上がりし続けていたのは、超低金利・住宅ローン減税などでサポートされていたから。

この10年、住宅価格自体は値上がりしているものの、消費者にとっての「買いやすさ」はあまり変わっていない。

逆に言うと、もし金利が急激に上がれば「買いやすさ」は激減します。

金利が上昇するような状態になると、住宅価格の値上がりも、ついにストップするかもしれないというワケです。

ここまで見てきたように、「金利」と「マイホームの値段」には深い関係があります。

では、住宅ローン金利は一体どのように決まるのでしょうか?

日銀は関係ある?住宅ローン「変動金利」「固定金利」の決まり方

住宅ローン金利には、大きく「変動金利」「固定金利」の2種類があります。

それぞれ、「どのような金利」で「何によって決まるのか」について、解説していきます。

変動金利について

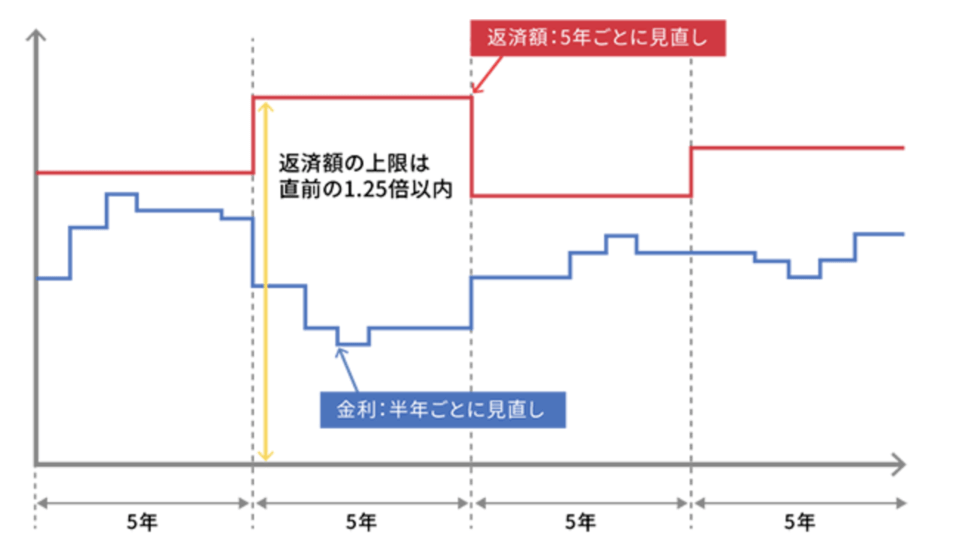

変動金利では、住宅ローンの返済中に適用される金利が、刻々と変わっていきます。

変動金利の一般的な仕組みは、以下のようになっています。

- 金利の見直しは、半年に一度。

- 金利が変わっても、月々の返済額は5年間変わらない。

- 5年後の返済額は、その時点の元金残高などから再計算され決まる。

- 見直し後の返済額は、直前の返済額の最大1.25倍まで。(125%ルール)

上図の青線は金利です。

カクカク動いてるように見えるのは、半年ごとに金利が見直されているからです。

赤線は返済額を表しています。

返済額は5年間は一定で、5年ごとに見直されています。

- 毎月のように金利が変わり、支払額も変わる。

- 金利が急激に上がると、返済額が2倍になる。

一般的にはタイムラグや125%ルールがあるため、上記のようにはなりません。

ただし、中には125%ルールなどを採用していない銀行もあるので、ルール適用外になっていないか注意してください。

ここまでの内容を見て、「返済額が変わるのは5年後なのに、何のために半年ごとに金利を見直してるの?」と疑問を持つ人もいるかもしれません。

この疑問に対する答えは、「返済額は変わらないが、元金と金利の割合が変わっている」です。

- 金利見直し前

→ 元本部分:9万円、金利:1万円 - 半年ごとの金利見直し後

→ 元本部分:8万円、金利:2万円

返済額は同じでも、元本部分の返済額が変わっていることが分かるでしょう。

金利が上がると、利息が増えて元本部分の返済が遅れます。

毎月の返済額は変わらないものの、その分、後でキッチリ苦労するということです。

逆に金利が下がれば元本部分の返済が早くなり、後々ラクになります。

そしてここからが、上級者向けの話題になります。

半年に1回見直される変動金利は、一体何に影響されているのでしょうか?

答えは、「日銀の政策金利(短期金利)」です。

政策金利というのは、日銀が一般の銀行にお金を貸す時の金利です。

日銀は、私たちがお金を預ける銀行ではなく、銀行にお金を貸す銀行という役割があります。

三井住友銀行としては、このお金を企業や個人に貸して儲けるには、6%や7%の金利を取らなければなりません。

高金利でお金を借りたがる企業・個人は少ないので、お金を借りる人は減ります。

そして設備投資や消費も減った結果、景気は冷え込みます。

一方で、もし日銀が金利0.1%で三井住友銀行にお金を貸した場合はどうでしょうか?

今度は、三井住友銀行としては、0.5%や1.0%で企業や個人に貸すことができれば大丈夫そうです。

低金利であれば、お金を借りる人がたくさん増えます。

結果として設備投資や消費も増え、景気は活発になるワケです。

このようにして日銀は、「一般の銀行にお金を貸す際の金利」を動かすことで、景気を加熱させすぎず、ちょうど良くなるように調整をするワケです。

そして住宅ローンの変動金利は、この「政策金利」の影響をモロに受けます。

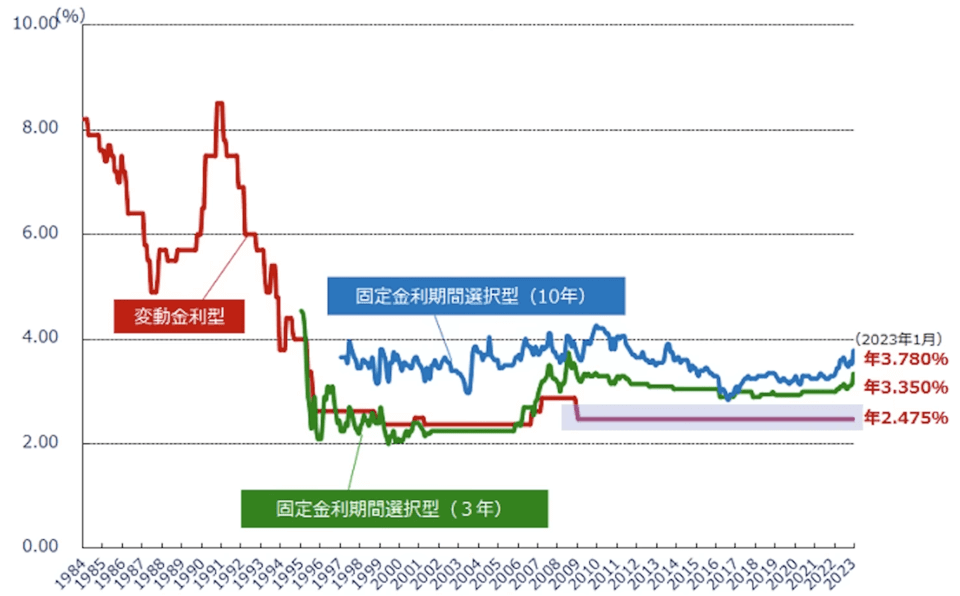

以下の住宅ローン金利の推移を表したグラフをご覧ください。

上図の赤線が、変動金利の推移を表しています。

2010年以降、舗装された道路のようにキレイな直線になっています。

先ほど見たグラフと同じように、2010年以降ほとんど動きがありません。

「変動金利」の推移と「政策金利」の推移が一致していることが分かるでしょう。

今、アメリカの利上げが大きな話題になっています。

物価上昇率(=インフレ率)が6%〜7%ある状態なので、政策金利を3%や4%に上げることで、なんとか景気の過熱を抑えようとしているワケです。

パンの値段が100円 → 150円 → 200円のように値上がりするのは、ある意味では「景気が良すぎるから」とも言えます。

「このままじゃ、バブルになってしまう!」ということで、金利を上げて景気を冷え込ませようというワケです。

景気は、熱しすぎても冷めすぎてもダメです。

では、日本で政策金利が上がるのは、どのような時なのでしょうか?

答えは、まさに「今のアメリカと同じ状況になった時」です。

物価・賃金が上がり、「景気が過熱してきて、このまま行くとバブルになりそう」という時に、日銀は政策金利を上げます。

すると、それにつられて住宅ローンの変動金利も上がることになるワケです。

逆に言うと、物価も賃金も上がらない「景気が悪い状態」で、政策金利を上げることはありません。

住宅ローンの変動金利は、一般的には以下のような仕組みです。

- 金利の見直しは、半年に一度。

- 金利が変わっても、月々の返済額は5年間変わらない。

- 5年後の返済額は、その時点の元金残高などから再計算されて決まる。

- 見直し後の返済額は、直前の返済額の最大1.25倍まで。(125%ルール)

そして変動金利の水準は、「政策金利(短期金利)」に強く影響されます。

日銀は、「景気が良い時」に政策金利を上げ、景気が過熱しすぎないようにします。

物価や賃金が上昇しない限り、日銀が政策金利を上げることはないでしょう。

冒頭で紹介したニュースは、日銀が「これまで0.25%に抑えてきた長期金利の上限を0.5%に上げる」というニュースです。

繰り返しですが、変動金利は短期金利に強く影響されます。

紹介したニュースは短期金利の話ではなく、長期金利の話です。

「日銀が長期金利を上げるらしいよ!金利が上がったら、変動金利も上がってしまう!」という意見は、先走り過ぎの意見というワケです。

一方で、以下のような意見を持つ人もいるでしょう。

「日本でもインフレが進んでいる」というニュースを見た!

40年ぶりに、物価上昇率が3.7%になったみたいだけど、景気が過熱しすぎないように、短期金利を上げないといけないのでは?

(参考:日本経済新聞「日本の消費者物価、11月3.7%上昇 40年11カ月ぶり水準」)

上記の意見も、少し先走っています。

現在日本で発生しているインフレは、景気が良くなり人々の賃金が上がった結果として、物価が伸びているワケではありません。

コロナ禍やウクライナ紛争、円安などの影響で「輸入品の値段」が上昇した結果のインフレです。

つまり、仕入れコストが上がったことが原因で物価が伸びているだけです。

現に、日本経済新聞からは、「実質賃金7カ月連続減 10月2.6%減、7年4カ月ぶり下落幅」というニュースが出ています。

皆さんの中にも、「日本は好景気だ!!」と感じている人は、ほとんどいないはずです。

よって現状は、日銀がすぐに政策金利を上げることはないでしょう。

金利を上げるとしたら、景気が良くなったことを確認してから、かなりゆっくりと慎重に行うはずです。

固定金利について

固定金利には、大きく次の2種類があります。

- 全期間固定金利

→ 借入時の金利が、返済開始から終了まで固定される。 - 当初固定金利

→ 金利借入時から一定の期間金利が固定される。

→ 固定期間は、5年、10年、20年などから選べる。

固定金利は、変動金利より金利水準が高く、金利を固定する期間が長ければ長いほど金利が高くなるという特徴があります。

全期間固定金利をグラフにすると、以下のようなイメージになります。

全期間で金利が固定されるので、返済額や利息の負担額は、ローンを組んだ時点で完全に固定されます。

変動金利のように、ややこしくはありません。

ではこの固定金利は、一体何によって決まるのでしょう?

変動金利が「政策金利(短期金利)」に影響されている点は、すでに解説しました。

一方の固定金利は、長期金利である「10年国債の利回り」に影響されます。

国債というのは、政府の借金です。

10年国債というのは、例えば政府が10兆円を調達したい時に、年利1%などで銀行などからお金を借り、10年後に利息を上乗せして返すようなイメージのものです。

その時、銀行にお金を貸したことを証明する証書が、国債になります。

要するに市場の人々から、日本政府にお金を貸しても、「元本 + 利息」がしっかり支払われると認識されているワケです。

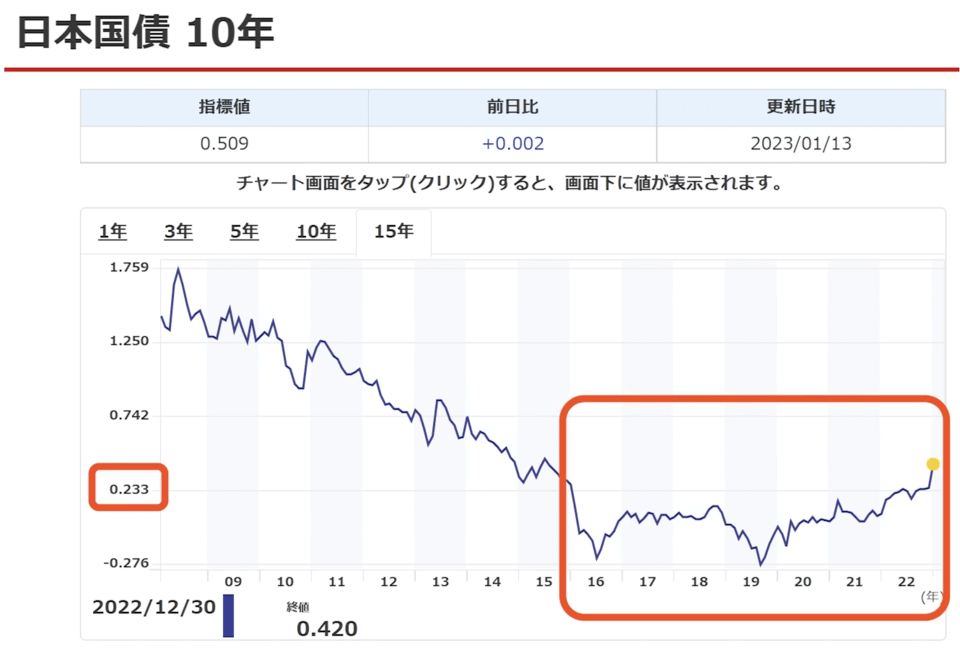

ここで日本の長期金利の推移をご覧ください。

上図右側の2016年~2022年を見てもらうと、長期金利の水準が0.25%未満になっていることが分かります。

「こんな低金利でも、喜んでお金を貸してくれる人がいるほど、日本政府の信用力は高いの?」と思う人もいるかもしれません。

しかし、実はこれにはカラクリがあります。

分かりやすくするために、具体的な例を出して説明します。

両者の条件が折り合わない中、日銀が登場します。日銀は、政府とは別の機関です。

日銀「政府の国債、私たちが買いましょう。お金はいくらでも刷れます!」 政府「ありがとう!では、金利0.25%で1兆円借ります。では、この証書=国債をお渡しします。よし、借りた1兆円で何か始めよう!」脚色していますが、分かりやすく言うと上記のようなイメージになります。

政府が発行した「国債」を買うかどうか、それを決めるのは基本的には「民間」です。

「利回りがおいしければ買う、おいしくなければ買わない」という市場原理が働くのが、健全な姿です。

もし日銀が国債を買うのをやめたら、「こんな低利回りの債券はいらない!」という人が増え、どんどん金利が上昇していくことになります。

実際、日銀が0.25%の国債を買うのをやめて、0.5%の国債から買うことにした瞬間、国債の利回りは「0.5%」まで急上昇しました。

これはつまり、民間の人々が「日本政府が発行する、0.25%の国債はいらない」と考えていたことに他なりません。

その答えはシンプルに、「長期金利を上げたかったから」です。

2022年は、円安がとてつもなく進みました。

ドル円の為替相場は、2022年10月に「1ドル = 約150円」まで円安に振れました。

この激しい円安により、輸入品の価格が上昇し、約40年ぶりレベルのインフレが発生しています。

円安の一因になったのは、「国内外の金利差」です。

アメリカでお金を預ければ金利が4%つく一方、日本でお金を預けても金利が0.25%しかつかないような状況になりました。

逆に、日本円を買ってくれる人を増やしたければ、金利を上げれば良いワケです。

そこで日本政府と日銀は、長期金利を上げるために、0.25%での国債買い付けをやめ、上限を0.5%にしたということでしょう。

アメリカの利上げがピークに達しつつあることもあり、国内外の金利差は縮小しています。

2023年1月時点で、ドル円の為替相場は「1ドル = 約130円」となっており、1ドル150円の時と比べると円高に振れています。

というワケで、固定金利の話をまとめます。

固定金利は、「10年国債の利回り」に影響される。

10年国債の利回りが、0.25% → 0.5%に上昇したことで、住宅ローンの固定金利は上昇。

ただし、この固定金利上昇の影響を受ける人は、これから固定金利で住宅ローンを組む人。(すでに固定金利で住宅ローンを組んでいる人は影響なし)

固定金利は、言葉通り金利が固定されています。

住宅ローンを組んだ後に、世の中の固定金利がどのように動いても、関係ありません。

ただ、金利について知ることは、お金持ちを目指す上でとても重要なので、今後も継続して学んでいきましょう。

まとめ:金利と住宅ローンの関係を理解し、今後の住宅事情を予測しよう!

今回の記事では、以下の3点について解説しました。

最新の住宅価格事情

住宅価格が値上がりし続けている背景

日銀は関係ある?住宅ローン「変動金利」「固定金利」の決まり方

2010年の平均値を「100」とすると、2022年は「戸建て住宅:117、マンション:186」となっています。

コロナ禍・ウクライナ紛争が起きて以後、値上がりの勢いは上昇しています。

現在は、若干バブルのような状況と言っても良いでしょう。

超・低金利の状態が続いていたことが、住宅価格値上がりの背景です。

「共働き増加による世帯年収の伸び」「住宅ローン減税」という要素まで踏まえると、実は消費者にとっての「買いやすさ」は、この10年あまり変わっていません。

なお本編では割愛しましたが、住宅価格上昇の背景には、以下のような要因もあります。

- ディベロッパーが、供給戸数を絞っている。

→ 首都圏の新築マンションは、過去20年で9.5万戸 → 3万戸に激減。 - 人件費や建築資材、土地の値段など、仕入れ価格が上昇し続けている。

住宅ローンの金利は、変動金利でも固定金利でも、日銀の影響を受けます。

ただし、「何に」影響されるかが違います。

変動金利に影響を与えるのは、「政策金利(短期金利)」です。

日銀は、景気が良い時に政策金利を上げ、景気が過熱しすぎないようにします。

物価や賃金が上昇しない限り、日銀が政策金利を上げることはないでしょう。

一方の固定金利に影響を与えるのは、「10年国債の利回り(長期金利)」です。

10年国債の利回りが、0.25% → 0.5%に上昇したことで、住宅ローンの固定金利は上昇しました。

ただし、この固定金利上昇の影響を受ける人は、これから固定金利で住宅ローンを組む人で、すでに固定金利で住宅ローンを組んだ人ではありません。

現状の日本は賃金が伸びておらず、好景気という状況ではないので、日銀がすぐに政策金利を上げることはないでしょう。

今金利を上げ、景気を冷え込ませたら、全て台無しです。

よって、「変動金利」が急上昇する可能性は低いと考えられます。

長期金利の今後については、上がる可能性はあっても下がる可能性は低いでしょう。

そこで、政策スタンスが変わるのか・変わらないのかが決まります。

超注目のビッグイベントというワケです。

結論としては、「これから住宅ローンを組む人は、固定金利より変動金利を選択した方が有利になりそう」という予測になります。

変動金利が低金利のうちに、どんどん元本を返済する方針が良いかもしれません。

そして住宅価格については、住宅ローン金利が上がっていくのであれば、ある程度の価格下落は避けられないでしょう。

一方で、人件費や建築資材、土地の仕入れ値の高騰、供給戸数の絞りなどを考えると、急激に価格が下がる可能性も低いでしょう。

トータルで考えると、「住宅価格は、このあたりで高止まりするのでは?」という予測ができます。

これ以上バブルになりそうな感じがない一方、バブルが急に弾けそうもないという温度感です。

相場の世界は、「当たるも八卦当たらぬも八卦」です。

くれぐれも、最終的な判断はご自身でお願いします。

ちなみに、リベ大のオンラインコミュニティ「リベシティ」では、今回お伝えしたような、「住宅に関する情報」も飛び交っています。

マイホームを購入するなら、失敗しないための知識武装は必須です。

今回のように、金利についての理解を深めることも重要です。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!