以下のように、過去10年の首都圏新築マンションの価格は右肩上がりとなっています。

2012年の平均価格は4,540万円でしたが、2021年は6,260万円となっています。

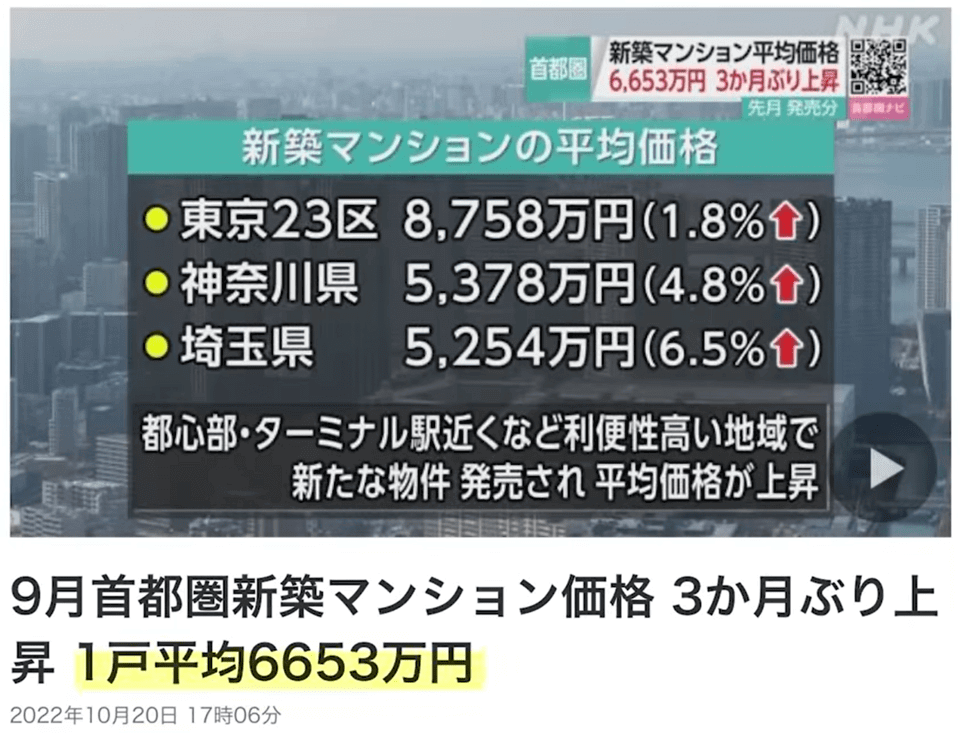

さらに以下の最新のニュースによると、2022年9月時点の平均価格は6,653万円になっているとのことです。

東京23区の平均価格は、1990年のバブル期を上回る8,758万円です。

もはや都内は、「普通のサラリーマン」には手が届かない水準になっています。

値上がりしているのは新築マンションに限りません。

中古マンションや戸建ても、つられて値上がりしている状況です。

「もう、自分1人の稼ぎじゃ家が買えないよ!」という人が増え、最近では夫婦で組む住宅ローン(=ペアローン)の利用者が増加しています。

2022年10月22日の日本経済新聞の記事、「住宅ペアローンにリスクも 資金拡大/互いに返済義務」によると、三菱UFJ銀行では、住宅ローン利用者の約2割がペアローンを組んでいるとのことです。

今後もペアローンの利用者は増えていくでしょう。

そこで今回の記事では、以下の4点について解説します。

ペアローンとは

ペアローンのメリット5選

ペアローンのデメリット5選

オマケ:結局ペアローンを有効活用できる条件は?

今回の記事を読むだけで、ペアローンに関するひと通りの基礎知識をマスターできます。

マイホームの購入を検討している共働き夫婦はもちろんのこと、「今のところマイホームを買う予定はない」「今のところ結婚する予定はない」という人も、ぜひ読んでみてください。

なぜなら、「不動産市場を支えている買い手の存在」を知ることは、皆さん自身の資産形成戦略を考える上で参考になるからです。

- 今後、マイホームの価格は上がり続けるのか?下がるのか?

- 不動産会社の業績は伸び続けるのか?下がるのか?

- 「持ち家」と「賃貸」どちらが良いか?

- 不動産や不動産ファンドに投資すべきか?金額やタイミングはどうすべきか?

住宅というのは、人生における最も大きな買い物の1つです。

ここでミスをするだけで、ゲームオーバーになる一方、ここさえ外さなければ、そこそこの資産を築けます。

今回の記事が、皆さんの資産形成に役立てば嬉しいです。

目次

解説動画:【取り扱い注意!】夫婦でペアローンのメリット&デメリット5選【住宅ローン】

このブログの内容は以下の動画でも解説しています!

ペアローンとは

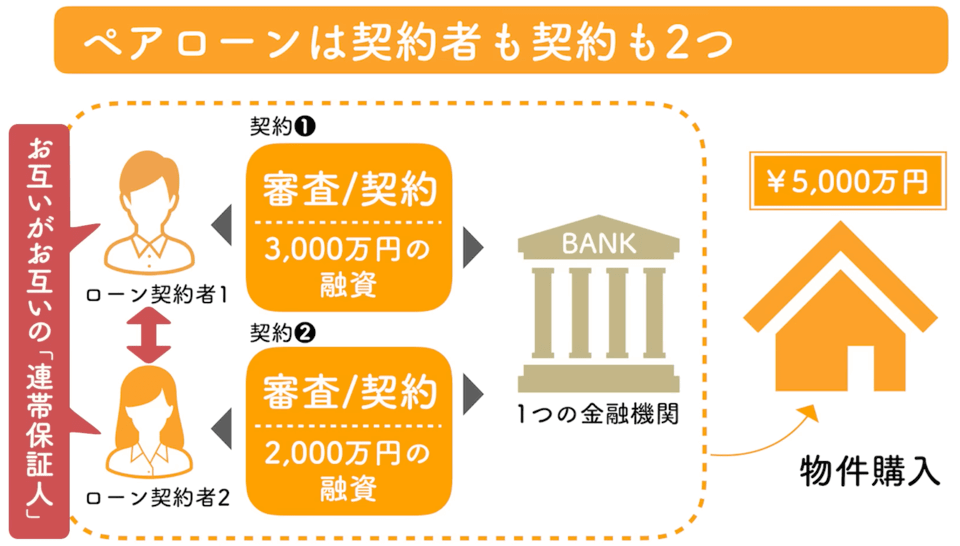

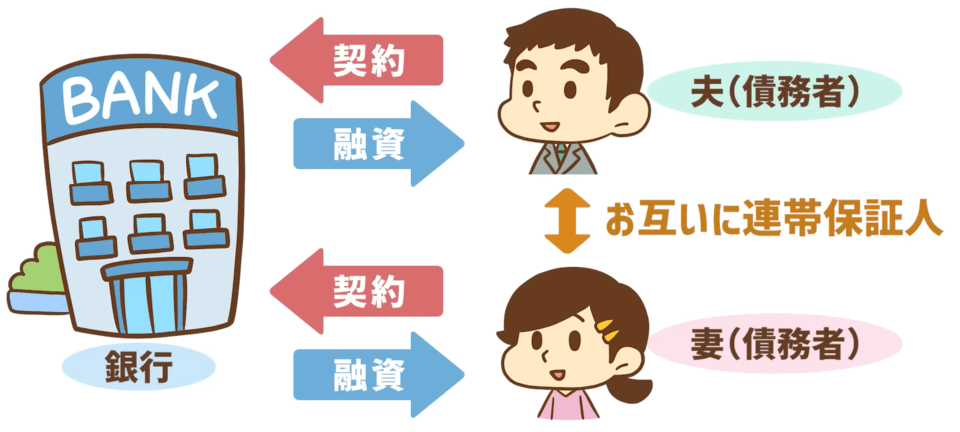

ペアローンは、夫婦それぞれが1本ずつ、計2本のローンを借り入れるというものです。

例えば5,000万円の物件を買うにあたり、夫が3,000万円、妻が2,000万円の住宅ローンをそれぞれ組み、夫婦合わせて5,000万円のローンを組むイメージです。

そして、お互いがお互いの「連帯保証人」となります。

ペアローンと混同されがちなのが、「収入合算」です。

収入合算というのは、本人の収入に配偶者や親族などの収入を合算するというものです。

金融機関には、合算された収入をもとに、借入可能額を審査してもらうことになります。

例えば、年収500万円の夫の借入可能額が約3,500万円の場合、年収250万円の妻と収入合算すると年収は750万円となり、借入可能額が約5,000万円にアップするイメージです。

ローンの本数は、あくまで一本(夫の分)だけです。

そして、妻は夫の住宅ローンに対して「連帯保証」の責任を負うことになります。

ペアローン(住宅ローンを2本組む)なのか、収入合算(住宅ローンはあくまで1本)なのか、この違いは色々なところに影響してきます。

この先のメリット・デメリットのパートでも触れていくので、そこで理解を深めてください。

三井住友トラスト・資産のミライ研究所が行ったインターネット調査によると、全3,101人のうち約1割がペアローンを利用しているとのことです。

年代別に見ると、20歳~29歳の19%、30歳~39歳の13%がペアローンを利用しています。

40歳以降の人たちと比べて、若い世代はペアローンの利用者が多いというデータが明らかになっています。

(参考:不動産ジャパン「住宅ローン利用者のペアローン利用比率、20~29歳では約2割に」)

冒頭で紹介した日本経済新聞の記事では、約2割の人がペアローンを組んでいるとのことでした。

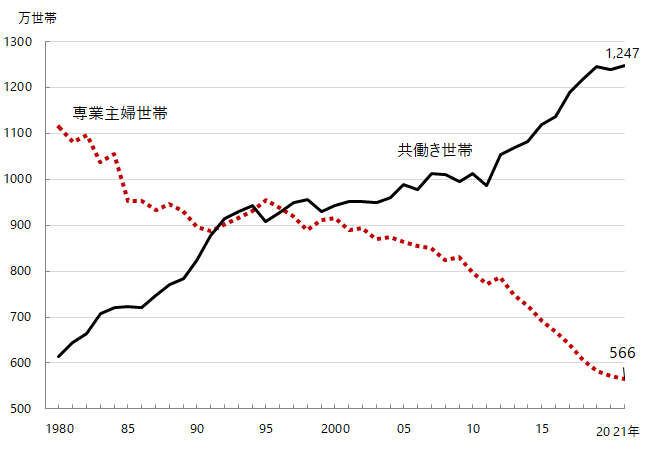

2021年時点で、共働き世帯は1,247万世帯に対し、専業主婦世帯は566万世帯となっています。

このようなトレンドを見る限り、引き続き「収入合算」や「ペアローン」という住宅ローンの組み方は、利用者が増えていきそうです。

つまり、「しっかり押さえておくべきトレンド」ということです。

ペアローンのメリット5選

結論からお伝えすると、ペアローンの主なメリットは以下の5つです。

- 借入額を増やせる

- 借り入れ条件を柔軟に設定できる

- 夫婦2人とも団信に加入できる

- 住宅ローン控除が2人分使える

- 売却益の3,000万円非課税が2人分使える

メリット①:借入額を増やせる

借入額を増やせるのは、一番シンプルで分かりやすいメリットです。

住宅ローンというのは、物件の価値以外にも、借り手の「年収・年齢・他の借り入れ」などにより、借入可能額が決まります。

このような場合にペアローンを使うことで、「夫の単独ローンだと3,000万円しか借りられないものの、夫と妻のペアローンなら2人合わせて6,000万円借りられる!」ということが起こりえます。

要するに、単独ローンでは手の届かなかった物件にも手が届いたり、単独ローンより頭金を減らせたりする可能性があるワケです。

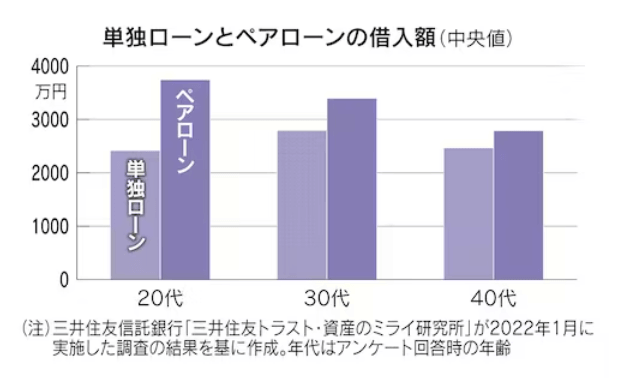

以下のように、実際のペアローン借入額は、単独ローンの借入額より多くなる傾向があるようです。

20代の借入額の中央値は、単独ローンの場合は約2,400万円ですが、ペアローンの場合は約3,700万円となっています。

最初にお伝えした通り、最近の住宅価格は上がる一方です。

共働きの夫婦が増えていることを考えると、「2人の力を合わせて素敵なマイホームを!」のようにペアローンを選択する夫婦が増えるのは、自然の成り行きかもしれません。

メリット②:借り入れ条件を柔軟に設定できる

ペアローンは、住宅ローンを2つ契約するのと同じことです。

2つのローンなので、それぞれの金利タイプや返済期間を別々に設定できます。

例えば、「妻のローンは固定金利・夫のローンは変動金利」や「妻のローンは借入期間35年・夫のローンは借入期間25年」のようなイメージです。

お金に強い人であれば、2つのローンの借り入れ条件を上手に調整することで、より有利な資金計画を考えられるかもしれません。

例えば金利タイプについて考える時、多くの人は今後の金利上昇のリスクを避けて「固定金利」を選びたいものの、今の超低金利を生かせる「変動金利」も捨てがたいと考えるでしょう。

金利に詳しくない人は、ペアローンを組むにあたり、より一層悩みが深くなるだけかもしれません。

一方金利に詳しい人であれば、以下のようにトータルバランスを考えつつ、有利なローン戦略を組むことができます。

- 2つのローンの金額をどうするか

- 金利タイプをどうするか

- 返済期間をどうするか

メリット③:夫婦2人とも団信に加入できる

団信というのは、「団体信用生命保険」の略です。

住宅ローン返済中に、契約者が亡くなったり高度障害状態になったりした時に、住宅ローン残高がゼロになるという保険です。

一般的に、住宅ローン借り入れ時には、この保険への加入がほぼ必須とされています。

万が一の時に「返済不可能なローンが残ってしまう」という事態を避けるため、必要な人も多い保険と言えるでしょう。

この団信は、「ペアローン」では夫婦2名とも、それぞれで加入できますが、「収入合算」では契約者本人しか加入できないのが一般的です。

つまり、共働きの夫婦が収入合算で住宅ローンを組んだ場合、連帯保証人(又は連帯債務者)だった妻(夫)に不幸があった時、夫(妻)は一人の稼ぎでローン全額を返済する必要があります。

この点から、「収入合算よりペアローンの方が安心」と感じる人もいるかもしれません。

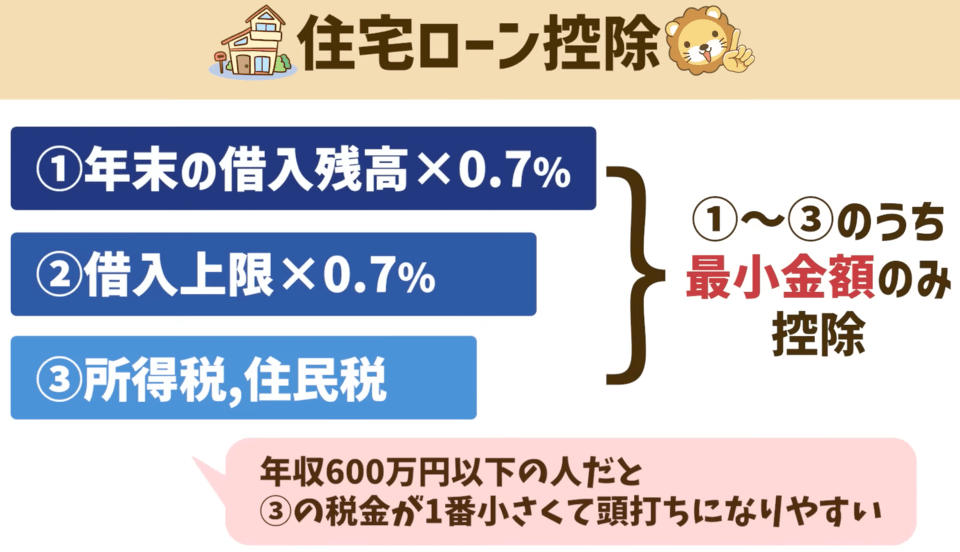

メリット④:住宅ローン控除が2人分使える

繰り返しになりますが、ペアローンは2つの独立したローンです。

夫のローンと妻のローンそれぞれが存在するので、住宅ローン控除も、条件を満たせばそれぞれが利用できます。

住宅ローン控除は、13年間累計で数十万~数百万円の差がつくかもしれない重要ポイントです。

年収600万円以下の人だと、③の所得税・住民税が1番小さくなり、頭打ちとなりやすいです。

住宅ローン控除は、住宅ローンを利用して家を買った時に、自分が支払う税金の一部が戻ってくる制度なので、自分が支払う税金以上には戻って来ないというワケです。

この点、ペアローンを使えば「夫婦片方の支払う税金」だけではなく、「夫婦両方の支払う税金」が戻って来る状況を作れます。

人によっては、単独ローンに比べて節税額が2倍になる可能性もあるでしょう。

これは、単独ローンや収入合算(連帯保証型)などでは得られないメリットです。

ちなみに連帯債務型の収入合算では、連帯債務者も住宅ローン控除の適用を受けられます。

メリット⑤:売却益の3,000万円非課税が2人分使える

ペアローンには、もうひとつ税金面でのメリットがあります。

将来マイホームを売却した時に、マイホームの売却益が最大6,000万円まで非課税になるというメリットです。

不動産を売却した時に売却益が出れば、その売却益には税金がかかるのが普通です。

しかし、条件を満たしたマイホームの売却益の場合は、「3,000万円まで非課税でOK!」という特例があります。

単独ローンで非課税になるのは最大3,000万円である一方、ペアローンであれば非課税枠が2倍になってお得になるというワケです。

将来売却した時に、しっかり売却益が出るマイホーム(=値上がりする不動産)を選べる人には、ペアローンの利用がより有利な選択肢になるかもしれません。

以上、ここまでペアローンの魅力について解説しました。

良いことばかりに見えますが、そんなに甘くないのが世の中です。

メリットしか見ない人は、コインの表面しか見ない人と一緒です。

コインを投げて裏面が出た時には、「え?裏面はそんなことになってたの!?マズいよ!」と涙を流すことになります。

それでは次は、ペアローンのデメリットについて解説します。

ペアローンのデメリット5選

ペアローンのデメリットについても、結論からお伝えします。

- 配偶者の債務にも返済責任を負う。

- 諸経費が2本分かかる。

- 片方が死亡した場合にも、生きている方の債務は残る。

- 離婚した場合、大変面倒なコトになる。

- 離職(リストラ、出産、ケガ、病気など)時のリスクに配慮が必要。

デメリット①:配偶者の債務にも返済責任を負う

一般的にペアローンでは、お互いのローンについて連帯保証を求められます。

つまり、妻は夫のローンの連帯保証人になり、夫は妻のローンの連帯保証人になるということです。

住宅ローンの連帯保証人というのは、以下のように定義されます。

住宅ローン契約者(主債務者)が、契約どおりに返済できなくなった場合に代わりに返済を行う義務を負う人のことをいいます。

住宅ローンの連帯保証人は、債務者と同等の責任を持ちます。

そのため、住宅ローン契約者が毎月の返済ができなくなったときに、連帯保証人はすべての返済を肩代わりしなければなりません。

要するに、連帯保証人は実質的に本人と変わらない返済責任を負うワケです。

結局のところ、「私は私の分のローンだけ返済すればOK!」ということにはなりません。

夫(妻)が返済できない時は、夫(妻)の分も自分が返済しなくてはならないのです。

この点に注意して、借入額を考える必要があります。

デメリット②:諸経費が2本分かかる

ペアローンは2つのローンです。

契約が2本になるので、「印紙税」「保証会社事務手数料」「司法書士報酬」などの諸経費が2本分かかります。

マイホームの価格や、それぞれの借入額などにもよりますが、単独ローンと比べて数万円~数十万円のコストアップは覚悟した方が良いでしょう。

「借入金額 × 〇%」でかかるような経費もあるからです。

見落としがちですが、繰り上げ返済・借り換え時などの手数料も2本分になります。

もちろん1人しか繰上げ返済・借り換えをしないのであれば、手数料は1人分でOKです。

このあたりは、追加コストとして頭の片隅に置いておきましょう。

デメリット③:片方が死亡した場合にも、生きている方の債務は残る

「ペアローンのメリット」で解説した通り、ペアローンでは、夫婦2名それぞれが団信に加入できます。

しかし裏を返せば、妻に万が一のことがあった時、妻の分のローンは残高ゼロになるものの、夫の分のローンは変わらず返済する必要があります。

同様に、夫に万が一のことがあった時、夫の分のローンは残高ゼロになるものの、妻の分のローンは変わらず返済する必要があるワケです。

大きな金額の借金をする以上、「万が一の時でも対応可能か?」という視点を欠かすことはできません。

「万が一の場合でも、自分1人で自分の分の返済を続けられるか?」「難しそうなら、どう手を打つか?」などをしっかり考えた上でローンを組む必要があります。

メリットとデメリットは表裏一体です。

団信の特徴にも目を配りつつ、しっかりした保険戦略を立てられる自信がないなら、ペアローンを乗りこなすのは難しいかもしれません。

ちなみに、どちらかに万が一のことがあった場合、二人分のローンが残高ゼロになるというタイプの団信(夫婦連生団信)もあります。

デメリット④:離婚した場合、大変面倒なコトになる

もうひとつの「万が一」と言えるのが、離婚してしまった場合です。

ただでさえ負担のかかる離婚に際して、ペアローンを組んでいる場合、厄介事が激増しかねません。

ペアローンの場合、マイホームの所有権は夫と妻の共有名義です。

離婚した場合、普通は別居するはずなので、共有名義にし続けたり、ペアローンをそれぞれ返済し続けたりするのは、現実的ではありません。

繰り上げ返済をしない限り、ローンの債務者を一人に変えられない。

→ 金融機関が認めてくれない。

マイホームを売却して返済したいが、元夫(妻)の同意が得られず売却できない。

売却したものの、ローン残高を下回る価格でしか売れず、離婚後も返済だけが続く。

離婚した元夫(妻)が返済を滞らせて、連帯保証人である自分が元夫(妻)の分まで返済しなくてはいけなくなる。

→ 離婚しても、連帯保証人をやめられるワケではない。

マイホームに住まなくなったのに住宅ローンの契約をそのままにすると、金融機関から契約違反と言われる可能性がある。

→ 一般に、自分の住む家以外の不動産のローンは、住宅ローンより金利が高い。

離婚するつもりで結婚する人はいないでしょう。

そして、ペアローンを組む時点で離婚するつもりの人もいないでしょう。

それでも現実問題として、離婚はよくある話です。

離婚率は35%、つまり3組に1組は離婚するというデータもあります。

夫婦関係はどのような状態か?同居して一定の期間が経っているか?などを考慮しつつ、慎重に判断する必要があるでしょう。

デメリット⑤:離職(リストラ、出産、ケガ、病気など)時のリスクに配慮が必要

さきほどお伝えした通り、ペアローンでの借入額は、単独ローンの借入額より多くなる傾向があります。

家計全体で見て「借りすぎ」の水準にある場合、これは当然ハイリスクと言えます。

今後も「共働きを続ける」前提でローンを組んだとしても、以下のような想定外の事態は十分に考えられます。

- 出産・育児をする上で、共働きを続けるのが難しくなる。

- どちらかがリストラにあう。

- どちらかがケガ・病気などによって働けなくなる。

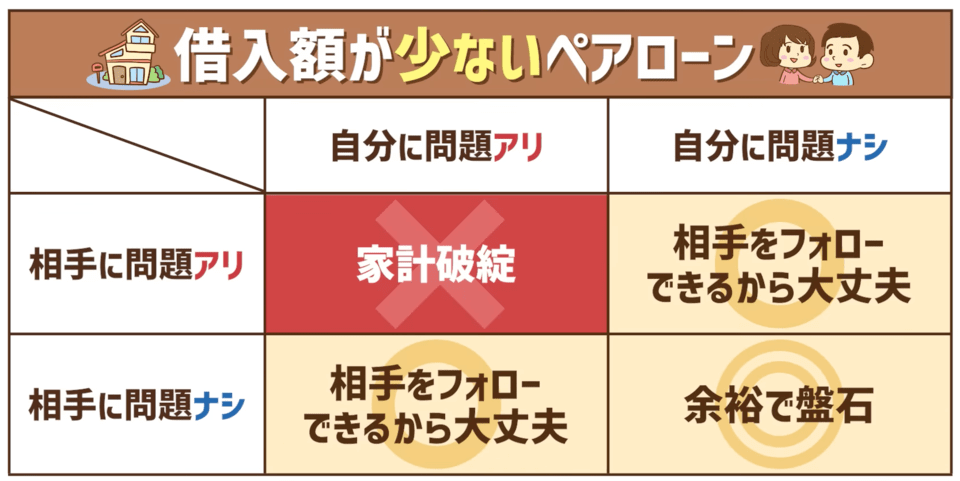

夫婦それぞれが「1人で借りられる」程度の借入額を、何らかの理由で、あえて2人で分けて借りるというのであれば、リスク分散にもなりえます。

借入額が少ないペアローンは、以下のようなイメージです。

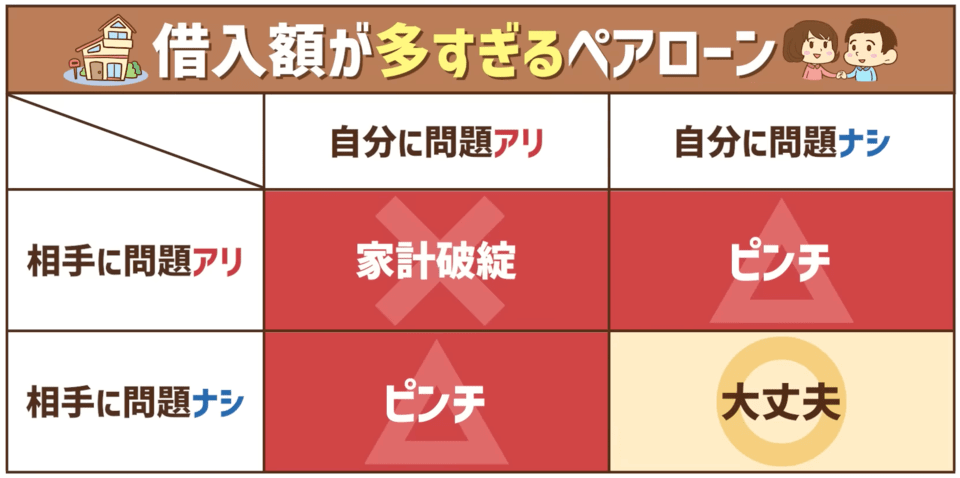

一方、「より値段の高い家に住みたい!」「そのために、借入額を増やしたい!」という理由で重いペアローンを選ぶのは、危険な選択になりかねません。

借入額が多すぎるペアローンは、以下のようなイメージになります。

上図のように、借入額が多すぎるペアローンの場合、安全なエリアが「相手も自分も問題ナシ」という1エリアしかありません。

「今」は永遠に続かないという、当たり前で忘れがちな事実に、必ず目を配る必要があります。

オマケ:結局ペアローンを有効活用できる条件は?

最後に、「ペアローンの利用をおすすめできる人」について触れておきます。

結局どのような人であればペアローンをおすすめできるのか?という結論がないと、皆さんもモヤっとしたままになるでしょう。

結論は、メリットをメリットとして生かせる人ということになります。

復習すると、ペアローンのメリットは以下の5つでした。

- 借入額を増やせる

- 借り入れ条件を柔軟に設定できる

- 夫婦2人とも団信に加入できる

- 住宅ローン控除が2人分使える

- 売却益の3,000万円非課税が2人分使える

上記のメリットは、生かせる人には生かせますが、生かせない人には生かせません。

要するに、「誰でも無条件におトクな思いを味わえる」というワケではないのです。

借入額を増やせるという点では、本来4,000万円のマンションしか買えなかったのに、ペアローンであれば7,000万円のマンションを買えるようになります。

借入額が増えるのは、選択肢が増えるという意味では確かにメリットの1つです。

しかし経済的に考えた時、実のところどうでしょう?

10年で500万円値下がりする4,000万円のマンションと、10年で2,000万円値下がりする7,000万円のマンションであれば、皆さんはどちらが欲しいですか?

せっかく借入額が増えたとしても、「高価格のダメマンション」を掴んでしまっては元も子もありません。

リセールバリューが高い家を買えるのであれば、選択肢を増やせるのはメリットになります。

「本人やその家族の生活満足度が高ければそれで良い」というのは、決して間違った考え方ではありません。

しかし、リベ大ではお金に関する情報を発信しています。

経済的なメリットと、感情面への配慮を、バランス良く考えていくのがリベ大流です。

この意味で、「広くてキレイでゴージャスな住宅に住めるなら、それだけでメリットがある」とは考えないというワケです。

ペアローンのメリットを存分に生かすには、ただ価格が高いだけの住宅を買うのではなく、高い価格に見合うだけの経済的メリットがある住宅を買う必要があります。

そうでなければ、贅沢な暮らしを支えるための、大きな借金を背負うだけになってしまいます。

このメリットを存分に生かすには、「長期のライフプランシミュレーション」と「金利に対する深い理解」の2つが非常に重要となります。

例えば、以下のような点を考えられる人でないと、借り入れ条件の柔軟な設定というメリットは生かせません。

- 自分は何歳でどうなっていたいのか?子供にどんな教育を受けさせたいか?

- 住宅ローンの変動金利は、何に連動して変わるのか?今後どうなりそうか?

- 住宅ローンの固定金利は、何に連動して決まるのか?今後どうなりそうか?

- 金利が、自分の想定シナリオと異なる動きをした時、問題なく返済できるか?

上記の点を考えられない人が安易にペアローンを組むのは、素人がガンダムを乗りこなそうとするような状態と同じです。

複雑な機械を動かすには、それ相応のスキルが必要というワケです。

このメリットを生かせる人は、きちんと保険戦略を立てられる人です。

保険というのは、保障が不足した状態では不十分というのはもちろんのこと、かけすぎても意味がありません。

家計の状況をしっかり押さえた上で、以下の保障がトータルで見て最適化されている必要があります。

- 公的保険

- 自分たちがすでに加入している民間保険

- これから加入する団信

上記が最適化されていなければ、夫婦2人で加入した団信も、その価値が薄まるというワケです。

必要のない保険に月数千円で入れるのは、メリットでも何でもなく、ただ無駄金を払っているだけです。

このメリットを生かせる人は、きちんと節税戦略を立てられる人です。

今後10年~13年の収入・税金の予測をしっかりと踏まえて、最適な節税戦略を立てる必要があります。

せっかく毎年「住宅ローン残高 × 0.7% = 数十万円」レベルが節税できるのに、そもそも納付した税金が10万円だけの場合は、MAXで10万円しか取り返せません。

このメリットを生かせる人は、値上がりする住宅を買える人です。

つみたてNISAなども同じ話ですが、運用益の「非課税枠」を生かすには、そもそも利益がないといけません。

100万円投資して、現在の時価が80万円(マイナス20万円)であれば、「利益を非課税にしますよ」という優遇税制も無意味です。

つみたてNISAなどで投資する株式は、15年20年と長期投資をすると、利益が出る可能性が高いと言えます。

一方で、住宅は基本的には「消耗品」なので、価値が上がり続けるものを選ぶのは難しくなります。

3,000万円の非課税枠(夫婦合わせて6,000万円の非課税枠)を生かしたければ、値上がりする住宅(少なくとも、値下がりしにくい住宅)を選ばないといけません。

ペアローンを組む、つまり大きなリスクを取るからには、成長著しい今後有望なエリアや一等地エリアの優良物件を狙うのがポイントになります。

以上見てきたように、ペアローンを最大限生かせる人というのは、メリットをメリットとしてきちんと生かせる人です。

もちろん、夫婦の婚姻関係が長期的に安定していることや、夫婦の仕事が長期的に安定している(離職・減収しない)ことは重要です。

離婚やリストラなどのリスクイベントに見舞われた場合も、「住宅を売却して、残債を返済してもまだ手元にお金が残る」という状況であれば、手の打ちようはいくらでもあります。

「時価8,000万円・残債5,000万円」のように純資産がプラスであれば、身動きが取りやすくなります。

逆に言えば、「時価6,000万円・残債7,000万円(トータル1,000万円の債務超過)」のような状況だと、離婚やリストラの際にキツイ目にあうでしょう。

このような意味でも、最も重要なのは「物件の目利き力」というワケです。

とにもかくにも、ペアローンを検討している人は「自分たちはメリットをメリットとして生かせる人なのか?」という点をよく考えてみてください。

借入額が大きくなるという意味で、ペアローンはハイリスクになりがちです。

まとめ:ペアローンのメリット・デメリットを理解してメリットを生かせるのか考えよう!

今回の記事では、以下の4点について解説しました。

ペアローンとは

ペアローンのメリット5選

ペアローンのデメリット5選

オマケ:結局ペアローンを有効活用できる条件は?

ペアローンとは、「夫婦それぞれが1本ずつ、計2本のローンを借り入れる」という住宅ローンの組み方です。

1本でしかローンを組まない「収入合算」とは異なります。

- 借入額を増やせる

- 借り入れ条件を柔軟に設定できる

- 夫婦2人とも団信に加入できる

- 住宅ローン控除が2人分使える

- 売却益の3,000万円非課税が2人分使える

- 配偶者の債務にも返済責任を負う。

- 諸経費が2本分かかる。

- 片方が死亡した場合にも、生きている方の債務は残る。

- 離婚した場合、大変面倒なコトになる。

- 離職(リストラ、出産、ケガ、病気など)時のリスクに配慮が必要。

ペアローンを有効活用できる人は、メリットをメリットとしてきちんと活かせる人です。

2人なら買えるから買う

2人でのメリットを最大限生かせるから買う

最終的には、「経済的にどうか」という話と、「理想の生活」のバランスをよく見て、トータルで判断することになります。

住宅の購入というのは、人生におけるビッグイベントです。

理想の生活を実現するためのマイホームが、鉄の鎖(=足枷)にならないよう、くれぐれも注意してください。

ペアローンで資産形成を加速させられるかどうかは、皆さん個人の腕の見せ所です。

以上、こぱんでした!

▼「住宅ローン・住宅購入」に関する記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!