こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」についての情報も発信しています。

▼図解:「増やす力」

以前リベ大では、子育て世帯を悩ませる「教育資金」を準備する方法について解説しました。

具体的に貯金・学資保険・資産運用を比較した、シミュレーション結果も載せているので、見たことがない人はぜひご覧ください。

▼図解で簡単に分かる「インフレ」

その結果、教育資金のインフレ対策として、つみたてNISAを活用した株式投資に取り組もうと考える人が増えてきました。

ただ同時に、「どのファンドに、どうやって投資するればいのか分からない」という声も聞こえてきます。

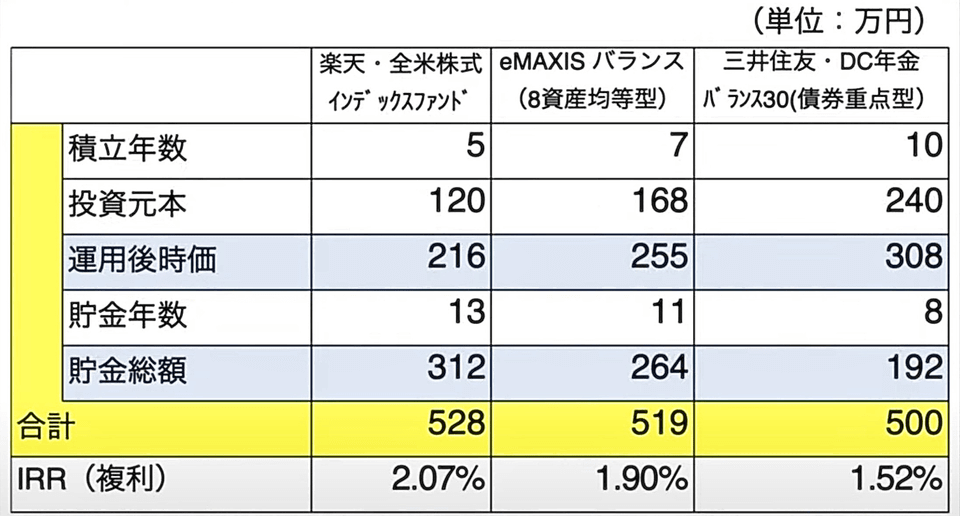

そこで今回は、教育資金とインフレについておさらいをしながら、リベ大おすすめの3つのファンドを含めた具体的な教育資金プランを3つ解説します。

- ①楽天・全米株式インデックス・ファンド(5年)+ 貯金(13年)

- ②eMAXIS バランス(8資産均等型)(7年)+ 貯金(11年)

- ③三井住友・DC年金バランス30(債券重点型)(10年)+ 貯金(8年)

目次

解説動画:教育資金(学費)を準備するのにおすすめのつみたてNISAファンド3選

このブログの内容は下記の動画でも解説しています!

教育資金におけるインフレ

リベ大では、インフレ率の事例を動画・ブログで解説するなど、繰り返しインフレリスクについて伝えてきました。

しかし日本は長くデフレが続いたため、インフレの実感がないという人も少なくありません。

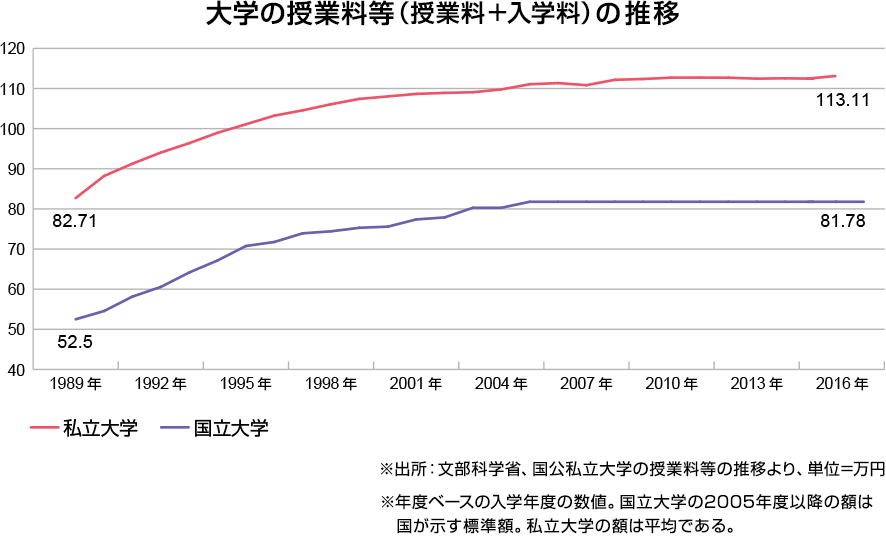

1989年~2016年の27年間

- 私立大学:約1.37倍(1年あたり約1.17%の増加)

- 国立大学:約1.56倍(1年あたり約1.65%の増加)

インフレ傾向にある教育費を貯めるために重要なのは、確実性と安全性です。

そこで、教育費を貯める手段として、以下の3つを考えてみましょう。

- 貯金

- 学資保険

- 貯金 + 投資

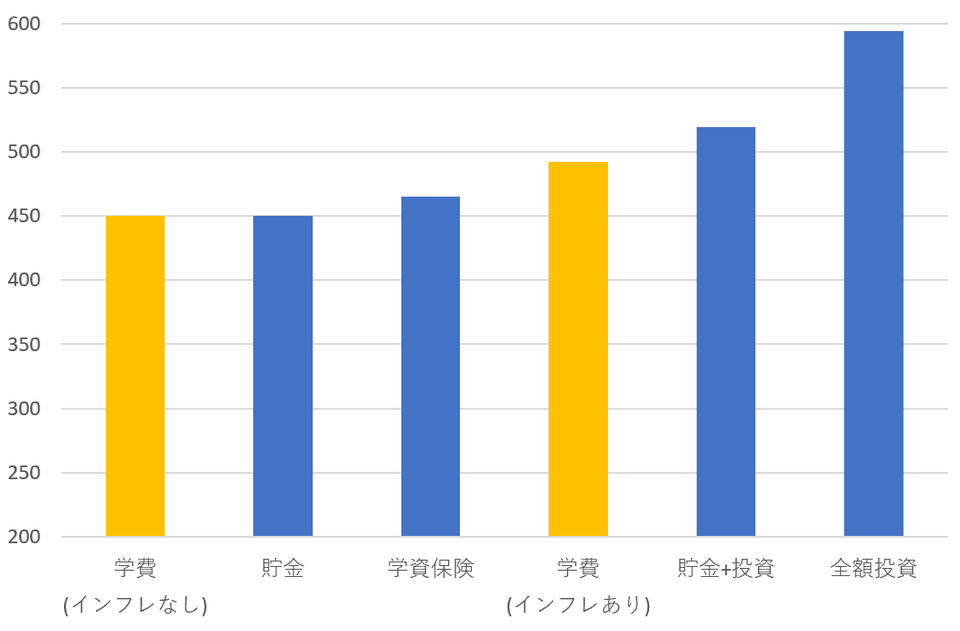

仮に、今子供が0歳で、18年後に大学進学費用として450万円が必要となる場合を考えてみましょう。

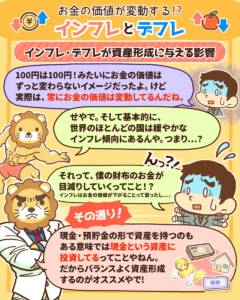

この場合、インフレが年0.5%で進むと、貯金や学資保険では足りなくなるのです。

貯金や学資保険で年利0.3%ずつ増やせても、インフレが年0.5%進んでいれば、結果的にお金は増えてかいないワケです。

だからこそ、お金持ちはインフレを考慮した利回りを常に意識しています。

もし皆さんが、「将来絶対インフレになんてならない!」と未来を断言できるのであれば、貯金や学資保険で貯めるのも悪くはないでしょう。

具体的な3つの教育資金を貯めるプラン

「将来のインフレを考慮して教育資金を準備したい!」という人のために、今回リベ大では、具体的なおすすめプランを3つ解説します。

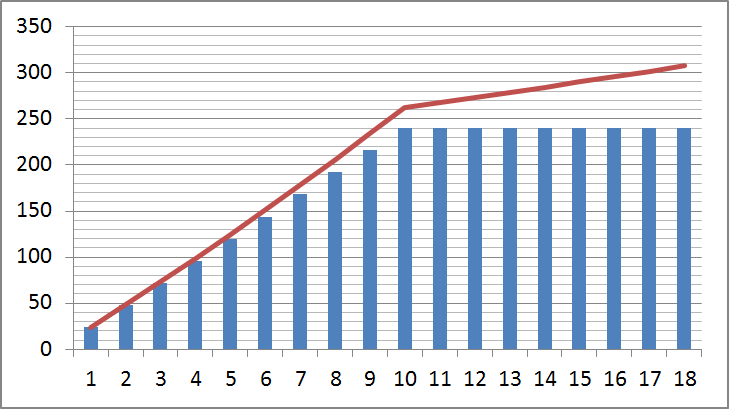

なお、シミュレーションの前提として、大学進学費用を貯める予算は月2万円、年間で24万円(18年間で432万円)と想定しました。

- ①楽天・全米株式インデックス・ファンド(5年)+ 貯金(13年)

- ②eMAXIS バランス(8資産均等型)(7年)+ 貯金(11年)

- ③三井住友・DC年金バランス30(債券重点型)(10年)+ 貯金(8年)

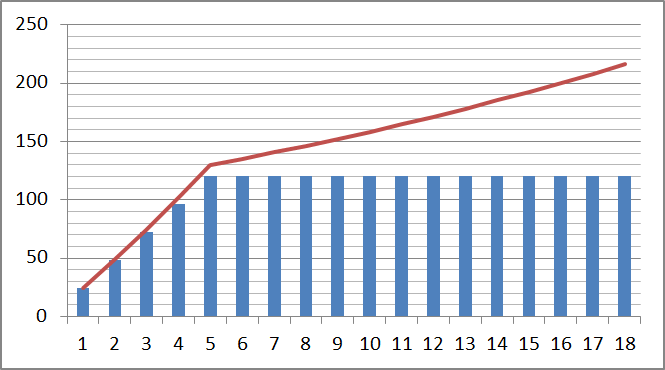

プラン①:楽天・全米株式インデックス・ファンド(5年)+貯金(13年)

1つ目のプランは、つみたてNISAで「楽天・全米株式インデックス・ファンド」に5年間積立投資して、残りの13年間は貯金する方法です。

「楽天・全米株式インデックス・ファンド」は楽天VTIとも呼ばれていて、米国の株式市場全体に投資できるファンドです。

仮に、子供が生まれてから大学入学までの18年間におけるリターンを、「年利4%」でシミュレーションしてみましょう。

ちなみに、株式100%の投資において年利4%というのは若干ひかえめな想定と言えます。

- 年利:4%

- 積立期間:5年

- 運用期間:18年

- 元本:120万円

- 18年後の想定:約216万円

5年間の積立が終わったら、残りの13年間は312万円(24万円 × 13年)を貯金していきます。

その結果、18年後には以下のように教育資金が準備できるでしょう。

- 資産運用(楽天VTI):約216万円

- 預貯金:312万円

→ 合計約528万円

ちなみに、S&P500に連動した投資信託でも全く問題はありません。

今回は、楽天VTIの方が若干分散が効いているという理由から、シミュレーションに採用しました。

関連動画

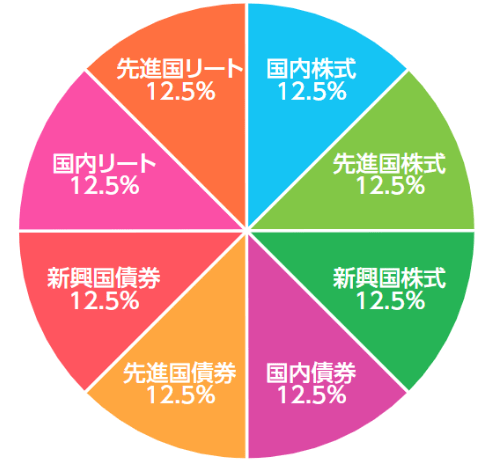

プラン②:eMAXIS バランス(8資産均等型)(7年)+貯金(11年)

2つ目のプランは、同じくつみたてNISAで「eMAXIS バランス(8資産均等型)」に7年間積立投資して、残りを貯金する方法です。

eMAXIS バランス(8資産均等型)は、下記の資産にバランスよく投資しているファンドです。

- 国内株式:12.5%

- 先進国株式:12.5%

- 新興国株式:12.5%

- 国内債券:12.5%

- 先進国債券:12.5%

- 新興国債券:12.5%

- 国内リート:12.5%

- 先進国リート:12.5%

まさに、長期・分散・低コストを体現した優良ファンドの1つです。

リベ大でも過去に何度も紹介しているので、ぜひ関連する記事も読んでみてください。

では、子供が生まれてから大学入学までの18年間におけるリターンを「年利3%」でシミュレーションしてみましょう。

- 年利:3%

- 積立期間:7年

- 運用期間:18年

- 元本:168万円

- 18年後の想定:約255万円

7年間の積立が終わったら、先程と同じく残りの11年間は264万円(24万円 × 11年)を貯金します。

その結果、18年後には以下のように教育資金が準備できるでしょう。

- 資産運用(eMAXIS バランス):約255万円

- 預貯金:264万円

→ 合計約519万円

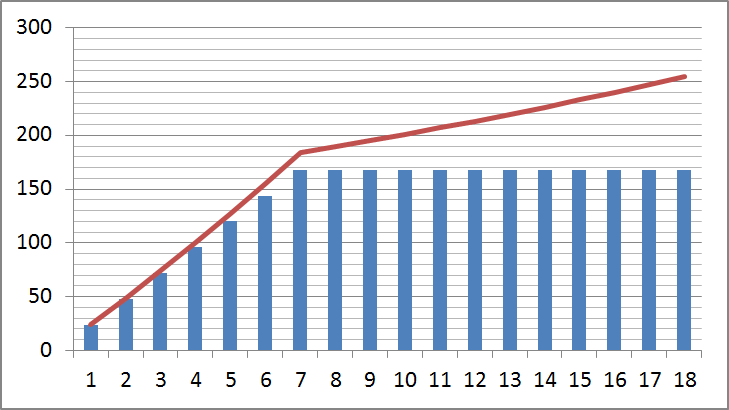

プラン③:三井住友・DC年金バランス30(債券重点型)(10年)+貯金(8年)

最後のプランは、つみたてNISAで「三井住友・DC年金バランス30(債券重点型)」に10年間積立投資して、残りを貯金する方法です。

三井住友・DC年金バランス30(債券重点型)は、名前の通り債券の割合が7割を占めるファンドです。

- 国内株式:20%

- 外国株式:10%

- 国内債券:55%

- 外国債券:10%

- 短期金融資産:5%

債券と株式のバランスが良いため、インフレに負けない利回りを狙えるでしょう。

債券については下記の動画も参考にしてみてください。

関連動画

では、大学入学までの18年間におけるリターンを、株式やバランス型よりも低い「年利2%」でシミュレーションしてみましょう。

- 年利:2%

- 積立期間:10年

- 運用期間:8年

- 元本:240万円

- 18年後の想定:約308万円

10年間の積立が終わったら、残りの8年間は192万円(24万円 × 8年)を貯金します。

その結果、18年後には以下のように教育資金が準備できるでしょう。

- 資産運用(三井住友・DC年金バランス):約308万円

- 預貯金:192万円

→ 合計約500万円

さて、3つのプランを横並びでまとめると以下のようになります。

どのプランにおいても、貯金と国内債券の合計金額が300万円以上あります。

つまり、投資元本432万円の内、70%はリスクの低い安全資産に投資しているということです。

3つのプランから学ぶべきポイントはリスクのとり方

今回の教育資金準備に向けたリベ大おすすめの3つのプランにおいて、重要なポイントは「リスクのとり方」です。

なぜなら、出口のある資産運用の基本的な考え方だからです。

出口が遠いうちに(若いうちに)リスクをとる

出口が近づくにつれてリスクを下げる

つまり、出口が遠いうちにファンドを積み立て、長い運用期間を確保するのです。

株式も債券も、10年以上に渡って運用すると、損失となる確率が大きく下がることが分かっています。

そして、出口が近づくにつれて安全資産、つまり貯金を増やしてリスクを下げていきましょう。

仮に、ファンドへの積立が終わって数年後、予定よりも運用が上手くいっている場合を考えてみましょう。

運用が上手くいっているため利益も増えていますから、その時はファンドを売却して利益確定をおすすめします。

「18年間かならず運用しなければならないわけでは無い」と理解することが大切です。

一方で、ファンドへの積立が終わって数年経っても、予定よりも運用が上手くいかない場合もあるでしょう。

その時はファンドの積立期間を伸ばすことをおすすめします。

運用が予定より上手くいっていないということは、言い換えれば相場が低迷しているわけです。

相場が低迷しているときに積立をすれば、後々、リターンは大きくなっていきます。

ただし、積立期間を伸ばすと運用金額は増えるので、同時に貯金額も増やして安全資産の割合をカバーしていきましょう。

まとめ:教育資金はインフレしやすいと理解して準備を進めよう

今回は、インフレしやすい教育資金をどのように準備するべきか?について解説しました。

もし、大学進学費用が年0.5%でインフレすると、貯金や学資保険では実質マイナスとなってしまいます。

そこでリベ大は、つみたてNISAを活用した3つのおすすめプランと選び方をまとめました。

楽天・全米株式インデックス・ファンド(5年)+貯金(13年)

- 今後18年で米国が成長すると考えている

- 値動きが激しくても気にならない

eMAXIS バランス(8資産均等型)(7年)+貯金(11年)

- どの国・資産が成長するか分からない

- 全体にバランス良く投資したい

三井住友・DC年金バランス30(債券重点型)(10年)+貯金(8年)

- できる限り低リスクなファンドで運用したい

ファンドの期待利回り、積立年数はあくまで参考値のため、皆さんならどうするべきか、状況に応じて判断してください。

また、今回の教育資金の準備を考える上で、重要な資産運用のポイントは「リスクのとり方」でした。

→ 10年以上の長期では、株も債券もマイナス運用になりにくい。

→ 債券の割合を増やしたり、投資をやめて貯金を増やす。

以上、こぱんでした!

▼「つみたてNISAについてもっと学びたい!」という人に読んでほしい記事がこちら!

▼「インフレについて学びたい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪ 同じ志を持った仲間と一緒に成長していきましょう! リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!