こんにちは、こぱんです!

「みなさんの価値は何円でしょうか?」

うーん……全然分かんない…。

- 銀行口座の100万円の価値: 100万円

- 証券口座の時価300万円の株式の価値:300万円

- マイホームの価値:不動産屋が査定した3,000万円

どれも数字で把握することができますが、みなさんの価値はいくらなのでしょうか?

例えば、会社員や公務員の人達からは以下のような意見も挙がっていました。

けれど、自分の価値を知るって、とても重要なことなんだ^^

お金持ちを目指す人なら、誰もが自分の「資産一覧」を作っているものです。

その一覧の資産は、それぞれ具体的な金額で計算しているはずです。

- 預金

- 保険証券

- 株式・債券

- 車

- マイホーム

中には、マネーフォワード MEのような家計簿アプリを使って、日々の総資産を確認している人もいるかもしれません。

関連動画

ですが、もう一度落ち着いて考えてみてください。

みなさんの家計に、一番大きな影響を与えているのは、大きなお金をもたらしている、みなさん自身ではないでしょうか?

それにも関わらず、みなさん自身の価値を計算できないことに、違和感がありませんか?

リベ大で何度も紹介している、橘玲(たちばなあきら)さんの「幸福の資本論」という本があります。

この本は、「幸福の土台になるのは3つの資本」ということを主張しています。

- 金融資本:お金をいくら持っているか

- 人的資本:働いてどれぐらい稼げるか

- 社会資本:家族や友人等との絆・繋がり

今回は2つ目の、働いてどれくらい稼げるのかを表した「人的資本」とは何か?ということを解説します。

これまでもリベ大では、何度も「人的資本」という言葉を紹介してきましたが、詳細に理解できていない人も多いでしょう。

今回の記事を通して、みなさんは人的資本と、それを数値化する計算イメージも分かるようになります。

それは、みなさんの金融リテラシーを一段と高めることに他なりません。

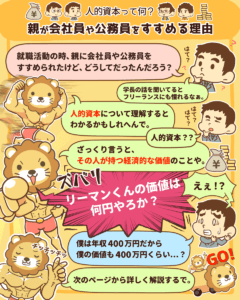

- 親が子供に「会社員・公務員」を勧める理由

- 婚活市場で「医者」が大人気である理由

- 生命保険の保障額を決める考え方

さて、解説を進めていく前に、1点だけ誤解が生まれないように補足させてください。

今回の記事で話題となっている「みなさんの価値」は、以下を意味しています。

稼ぐ力を金銭に換算したもの

人間としての価値(計算なんてできません!)

「稼ぐ力のない人は人として価値がない」ということではありません。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:親が会社員や公務員をすすめる理由

目次

解説動画:【中学生にも教えたい】人的資本とは何か?親が子供に「会社員」や「公務員」を勧める理由

このブログの内容は下記の動画でも解説しています!

幸福の土台の1つでもある「人的資本」とは何か?

人的資本というのは、「みなさんの資産としての価値」を意味します。

そして「みなさんの資産価値」は、一般的な資産と同様に、理論上は数字で把握することができるのです。

- 預金:100万円

- 株式時価:300万円

- マイホーム:3,000万円

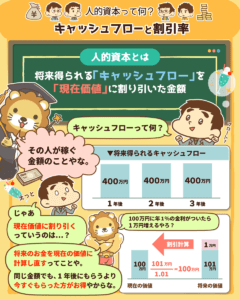

では、一体どうやって人的資本を計算するのでしょうか?

結論から言えば、みなさんの資産価値は、「将来得られるキャッシュフローを現在価値に割り引いたもの」です。

もう、全然分かんないよ!!(泣)

みなさんからも「サッパリ分からない!」という声が聞こえてきそうですが、できるだけ分かりやすく解説していきます。

人的資本の計算イメージは超重要と言っても過言ではないため、頑張って一緒に学んでいきましょう。

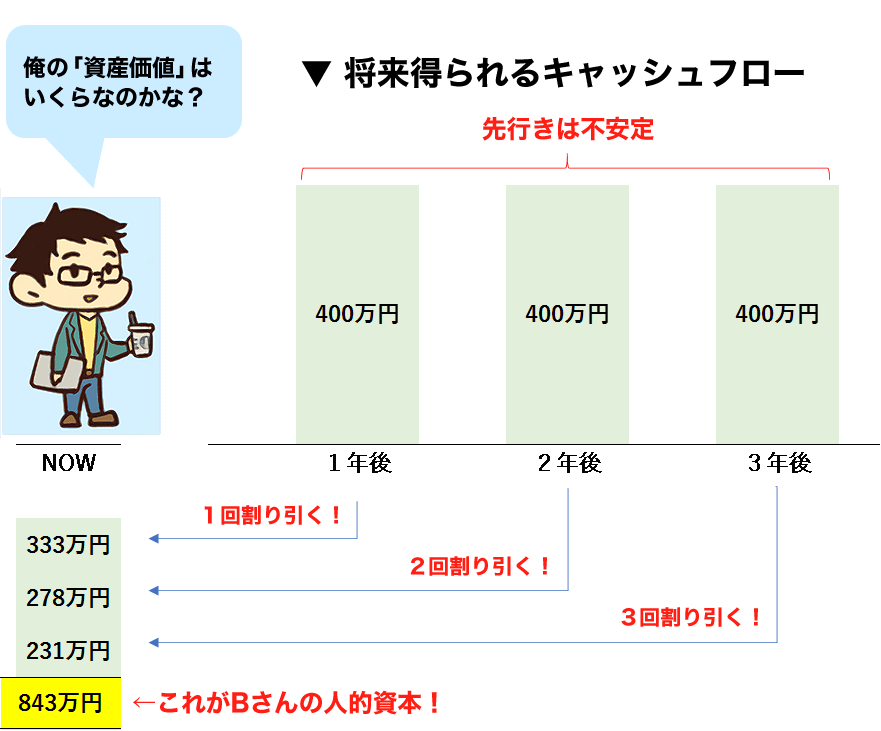

では、具体的に考えていくために、以下の前提条件を元に解説していきます。

- 地球が3年後に必ずなくなる世界を想定

- Aさんは、その世界で暮らす住人

- 現在の貯金はゼロ

- 働かないと生活が成り立たないため働き続ける

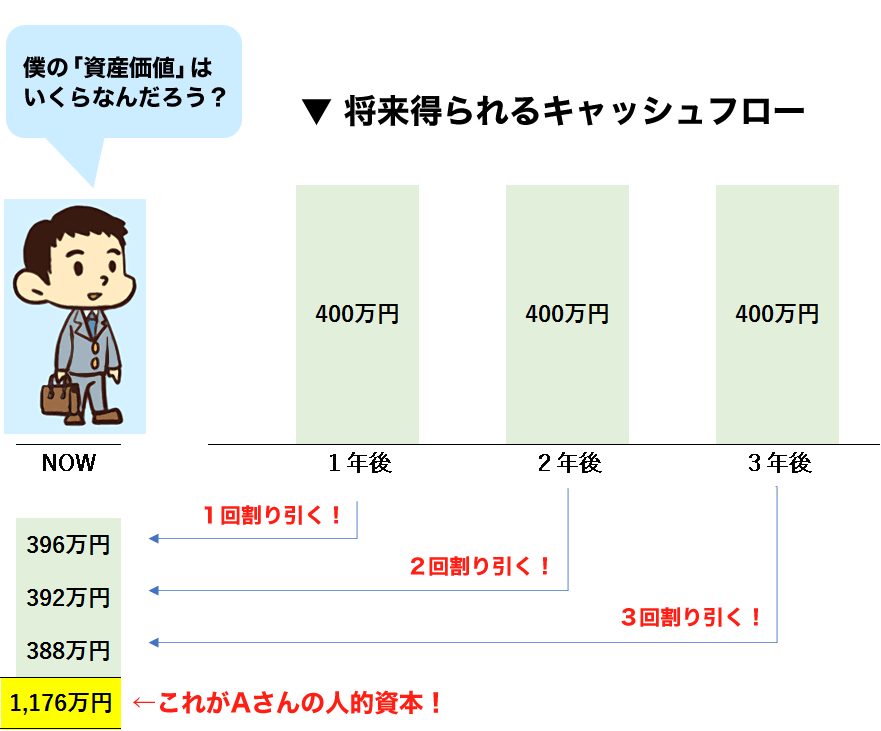

仮にAさんを、年収400万円のサラリーマンで、今後の昇給予定はないものとします。

この時、Aさんの将来得られるキャッシュフローは、以下のようになります。

- 1年後:400万円

- 2年後:400万円

- 3年後:400万円

このAさんの価値はいくらなのか?を考えた時、400万円と答える人は少ないでしょう。

なぜなら、Aさんを「3年間、毎年400万円を生み出す機械」とすれば、400万円で売ろうとする人は誰もいないからです。

では、3年間で得られるお金の合計、つまり1,200万円(400万円×3年)がAさんの資産価値と考えた場合はどうでしょう?

将来得られるキャッシュフローを考慮しているという点では、金融リテラシーの高い答えとは言えます。

ただ残念ながら、それでもまだ考慮すべき点が足りていません。

そこで、もう少し考えを進めていくために、「銀行預金の事例」を考えてみましょう。

みなさんが、「銀行の預金金利が1%の世界」にいる時、以下のどちらを選択しますか?

- 今すぐに100万円を手に入れる

- 1年後に100万円を手に入れる

今すぐに100万円をもらって銀行に預ければ、1年後には利息がついて101万円になります。

つまり、1年後に100万円をもらうよりも、今すぐ100万円をもらって、自分で運用したほうがお得ということです。

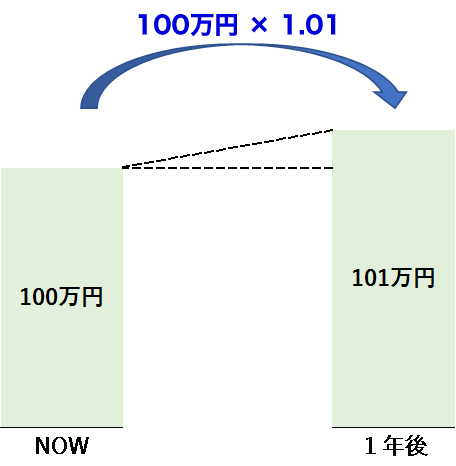

この事例を図としてまとめると、以下のようになります。

- 現在:100万円

- 1年後:101万円(元本100万円 + 利息1万円)

「元本100万円 × 利率1%」で求めた利息を足した場合と、「元本100万円 × 1.01」と計算した場合は同じになります。

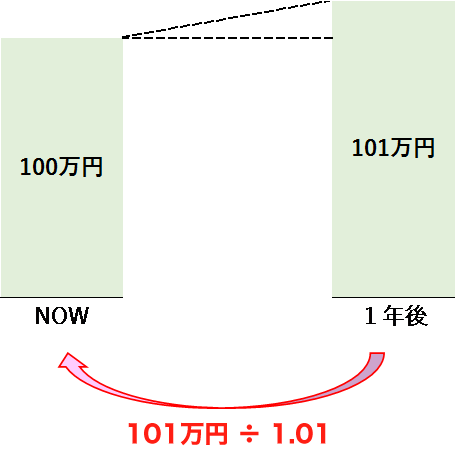

では今度は逆に、「1年後から現在の価格を求めること」を考えてみましょう。

こちらも図として表現すると、以下のようになります。

単純に、「1年後の価格である101万円 ÷ 1.01」と計算することで、現在の価格を求めることができます。

この逆向きの計算のことを、割引計算と呼び、未来のお金を現在の価値に計算しなおすことを意味します。

事例を見て分かるように、お金は時間が経つと価値が変わります。

だからこそ、未来のお金から「現在の価値」を求めるには割引いて考えることが必要なのです。

割引いて考えることが理解できるようになると、みなさんの金融リテラシーはかなり上がるでしょう。

- 1年後に得られる400万円の「現在の価値」

→ 400万 ÷ 1.01 = 396万円

- 2年後に得られる400万円の「現在の価値」

→ 400万 ÷ 1.01 ÷ 1.01 = 392万円

- 3年後に得られる400万円の「現在の価値」

→ 400万 ÷ 1.01 ÷ 1.01 ÷ 1.01 = 388万円

合計の1,176万円がAさんの人的資本

2年後、3年後の計算において、割り算を2回、3回と繰り返したのは時の流れを考慮したためです。

この計算こそ、冒頭で紹介した「将来得られるキャッシュフローを現在価値に割り引いたもの」なのです。

結論として、今後3年間で累計1,200万円を稼げるAさんの人的資本は、今現在において1,176万円の価値があるということです。

つまり、1,176万円という金額こそ、本来みなさんの資産一覧に載るべきモノと言えるでしょう。

さて、これまでの話を聞いて「少し難しい」と感じる人もいるでしょう。

一度で理解が難しい場合でも、何度も何度も読み直しながら、少しずつ理解していけば大丈夫です。

この山を越えれば、新しい景色が見られますよ。

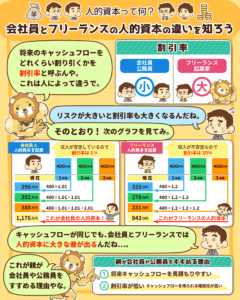

会社員とフリーランスの「人的資本」の違い

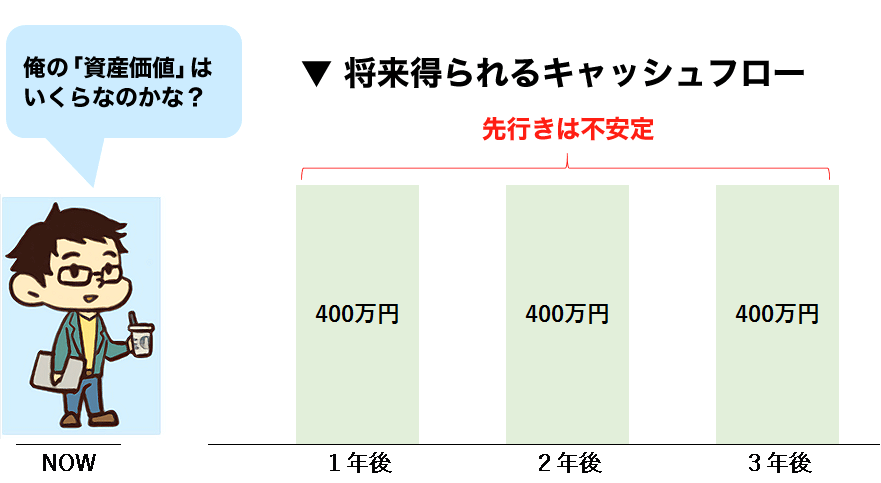

次は、Aさんと同じ世界に住む、フリーランスであるBさんのケースを考えてみましょう。

今後3年間の年収見込みは、Aさんと同じ400万円ですが、Bさんはフリーランスのため、会社員と違って立場が不安定です。

例えば、主要な取引先との契約が継続されないと、一気に収入を失ってしまうかもしれません。

- 1年後:400万円

- 2年後:400万円

- 3年後:400万円

ただし、先行きは不安定

Aさん・Bさん共に、将来得られるキャッシュフローは合計1,200万円です。

ですが、多くの人は「AさんとBさんの資産価値が同じということ」に違和感を覚えるでしょう。

実は、収入が安定しているAさん・収入が不安定なBさんを、同じ土俵で比べてしまうことがオカシイのです。

先ほど、Aさんの資産価値を計算する時に使った1%という割合を、「割引率」と呼びます。

金融の世界における専門用語ですが、本当に重要な言葉なので、ぜひ覚えてください。

そして割引率こそ、みなさんが感じた「会社員のAさんとフリーランスのBさんの年収が同じでも、人的資本の大きさは違うはず」という違和感を解決するカギなのです。

なぜなら、割引率というのはリスクの大きさを表しているからです。

- 割引率1%:ローリスク

- 割引率3%:ミドルリスク

- 割引率5%:ハイリスク

資産運用の経験があると、リスクとリターンの関係性について理解しやすいでしょう。

資産運用の世界では、「ローリスク・ローリターン」・「ハイリスク・ハイリターン」の関係が成立しています。

解説動画

投資商品

- 銀行預金(金利1%):リターンは低いけれど、安全性がとても高い

- 債券(利回り3%):リターンは普通だけど、安全性は比較的高い

- 株式(利回り5%):高いリターンが狙えるけれど、損失となる可能性も高い

投資先

- アメリカのような先進国の債券(利回り約1~2%):安全性が比較的に高い

- インドのような新興国の債券(利回り約5%):安全性がグッと下がる

仮に、みなさんが誰かにお金を貸す場合を考えてみましょう。

お金を貸す相手が、お金持ちの人か借金まみれの人かによってリスクが違う、ということは容易に想像できます。

だからこそ、利回り・リターンが違って当然ということです。

Aさんの事例に戻すと、Aさんは会社員ですから「3年間の予測したキャッシュフロー」を得られる可能性は非常に高いです。

だからこそ、割引率も1%と低かったわけです。

一方、フリーランスであるBさんは、「3年間の予測したキャッシュフロー」を得られる可能性は決して高くありません。

そこで、割引率を20%として、Bさんの人的資本を計算してみましょう。

- 1年後に得られる400万円の「現在の価値」

→ 400万 ÷ 1.20 = 333万円

- 2年後に得られる400万円の「現在の価値」

→ 400万 ÷ 1.20 ÷ 1.20 = 278万円

- 3年後に得られる400万円の「現在の価値」

→ 400万 ÷ 1.01 ÷ 1.20 ÷ 1.20 = 231万円

合計の843万円がBさんの人的資本

Aさん・Bさんともに、年収400万円であり、今後3年間で合計1,200万円を稼ぐという点は共通していました。

ですが、現在価格で比較するとAさん(1,176万円)とBさん(843万円)では全然違います。

2人の現在価格に差が生まれた根拠こそ、割引率の大きさ、言い換えればリスクの大きさということなのです。

さて、割引率を理解すると、みなさんの身の回りの出来事に関しても色々と分かるようになります。

そこで今回は、以下の3つの事例を考えてみましょう。

- ①親が子供に「会社員・公務員」を勧める理由

- ②婚活市場で「医者」が大人気である理由

- ③生命保険の保障額を決める考え方

事例①:親が子供に「会社員・公務員」を勧める理由

親が子供に「会社員・公務員」を勧める理由も、人的資本・割引率を使って理解することができます。

まず、会社員・公務員は、将来得られるキャッシュフローが見積もりやすいです。

さらに、将来得られるキャッシュフローの確実性が高く、割引率も低くなるため、人的資本は大きくなります。

預金が10万円あるより、1,000万円あったほうが良いのと同じで、人的資本も1,000万円より1億円の方が良いわけです。

だからこそ子供に、人的資本が大きくなる「会社員・公務員」という仕事を勧めることは、ファイナンス理論の視点では当たり前ということです。

事例②:婚活市場で「医者」が大人気である理由

割引率の考え方を活用すれば、婚活市場において「医者」が大人気である理由も分かります。

医者は確かに高年収ですが、決して去年の年収が3,000万円だったから人気があるわけではありません。

→ 今後も年収3,000万円以上を稼ぎ続ける可能性がとても高く、定年もない

→ 安定した業種で、医者が過剰供給されて収入が値崩れするリスクも低い

では、比較対象として他の職業、未来の夢を語る起業家や芸人の場合を考えてみましょう。

彼らは職業上、当たれば「将来キャッシュフローが大きくなる」魅力を持っていますが、同時にリスクが高い、つまり割引率が高いです。

- 稼げるかどうか分からない

- 稼げるようになっても、いつまで続くか分からない

結果として、基本的には計算上の人的資本は小さくなりがちなのです。

もちろん人によっては、「会社員のキャッシュフロー × 割引率1%」よりも、「起業家・芸人のキャッシュフロー × 割引率50%」の方が、人的資本を大きくできる場合もあります。

だからこそ、単純にリスクの大小で判断するのではなく、キャッシュフローと割引率のバランスで判断することが重要なのです。

適切なリスクは、時に大きなリターンを呼び込むということも、合わせて理解しておきましょう。

「芸人みたいな不安定な職業の人と結婚するなんて無理!」 みなさん

「君の言いたいことは分かるし、感情的にも、よく理解できるよ。確かに、私の職業は割引率(リスク)が高いかもしれない。だけど、10年後の将来キャッシュフローの大きさを考えてみてほしい。実は、僕の人的資本の大きさは、その辺の会社員より大きいんだ。私が将来得られるキャッシュフローの割引現在価値を、しっかり計算した上で、「結婚は無理」なんて言ってるのかな?^^」

パートナー

「素敵!結婚して!」

パートナー

「それなら、将来キャッシュフローの『見積もりの根拠』、そして〇〇%という割引率を「採用した根拠」を示してください。」

このパターンの場合、パートナーはまるで優秀な公認会計士なので、みなさんが監査に耐えるのは無理でしょう。

つまるところ、結婚は諦めてください。

事例③:生命保険の保障額を決める考え方

生命保険とは、「人的資本」が失われるリスクに対する保険です。

そこで、あらためてAさんの事例を取り上げ、今度は「家族目線」で人的資本を考えてみましょう。

Aさんは、今後3年間で1,200万円を稼ぐ、現在価格1,176万円の価値がある大切な財産です。

銀行に預けてある500万円の定期預金よりも、Aさんの1,176万円の方が経済的価値が高いと言えます。

Aさんが亡くなることは、家族が持つ「資産一覧」から大事な1,176万円が消失することを意味します。

だからこそ、月1,500円の生命保険料を支払うことで、「万が一Aさんが亡くなった時に1,000万円をもらえるようにしておこう」と考えるわけです。

つまり、資産一覧から人的資本が消失するリスクに備えたと言えるでしょう。

しかし現実世界では、生命保険の保障額を「今後の生活のために必要なお金」に合わせて考える人がほとんどでしょう。

ですが理屈から考えると、人的資本に合わせた方が適しているのではないでしょうか?

- 人的資本が大きい人:保障を大きくする

- 人的資本が小さい人:保障を小さくする

人的資本が3億円の医者と、1億円の会社員では、医者の方が死んだ時にもったいないからです。

ちなみに、こういう話をすると、以下のような意見を持つ人もいるでしょう。

「人間に値段をつけるなんて不道徳だ!」

「高年収エリートは高価値で、普通の会社員は低価値なんて倫理的にどうなの?」

まとめ:人的資本の理解でお金持ちになる戦略が見えてくる

今回は、リベ大で何度も登場していた「人的資本」について、計算イメージを含めて解説しました。

橘玲(たちばなあきら)さんの「幸福の資本論」によれば、「幸福の土台になるのは3つの資本」です。

- 金融資本:お金をいくら持っているか

- 人的資本:働いてどれぐらい稼げるか

- 社会資本:家族や友人等との絆・繋がり

この2つ目にある人的資本は、「将来得られるキャッシュフローを現在価値に割り引いたもの」です。

年収400万円の会社員Aさんの人的資本は、以下のように計算されます。

- 1年後に得られる400万円の「現在の価値」

→ 400万 ÷ 1.01 = 396万円

- 2年後に得られる400万円の「現在の価値」

→ 400万 ÷ 1.01 ÷ 1.01 = 392万円

- 3年後に得られる400万円の「現在の価値」

→ 400万 ÷ 1.01 ÷ 1.01 ÷ 1.01 = 388万円

合計の1,176万円がAさんの人的資本

そして割り引く割合、すなわち割引率はリスクの大きさによって変わります。

例えば、会社員・公務員は割引率が小さく、フリーランス・起業家は割引率が大きくなるでしょう。

ただ1点だけ補足しておくと、現実には今回のように人的資本を厳密に計算することは正直難しいです。

- 現実世界では、3年後に地球がなくなるわけではない

- 「将来得られるキャッシュフロー」の合理的な見積りが難しい

- リスクの大きさを表す「割引率」が計算できない

ではなぜ、今回リベ大が人的資本の計算イメージを解説したのでしょうか?

それは、人的資本を理解することで、人的資本を大きくする方法を伝えられるようになるからです。

計算に必要な要素を理解できれば、人的資本を大きくする戦略を練ることができるようになります。

逆に人的資本を小さくしてしまう、いわゆる「やってはダメなこと」も分かるようになるのです。

そして、みなさんの資産一覧に載る人的資本の金額を大きくすることは、すなわち、お金持ちに近づくことを意味します。

→ 将来得られるキャッシュフローが減る

→ 将来得られるキャッシュフローが減る

→ 割引率が高まる(リスクが高くなる)

上記の出来事は、言い換えれば「みなさんの人的資本がゴリゴリ削られている状態」ということです。

貯金が100万円、90万円、80万円と減っていることと、何ら変わらないのです。

人的資本は、株価のように数字を具体的に見ることができないため、減っていることにも気づきにくいです。

そして、「気づいた時には手遅れ」ということも決して少なくありません。

そのため、今回の記事のほかにも、「人的資本を守る方法、人的資本を大きくする戦略」について、下記の記事で詳しく解説しました。

ちなみに、今回の「割引」という考え方は、簿記を学んでいると1級論点で出てくるものです。

リベ大では以前から伝えているように、簿記の知識は「金融リテラシーの土台」となります。

解説動画

→ 【最高の基礎教材】本気でお金持ちになりたいなら簿記とFPを学ぶべき5つの理由

→ 【価値ある資格】簿記3級・2級の学習を始めるのに「最適な時期」とその理由(アニメ動画)

みなさんが勤めている会社はもちろん、資本主義の世界では簿記が土台となっています。

つまり、簿記を知ることで世界が見えてくるというわけです。

リベ大おすすめの簿記スクール「クレアール」では無料サンプル教材もあるので、興味のある人は資料請求をしてみてください。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪ 同じ志を持った仲間と一緒に成長していきましょう! リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「人的資本(稼ぐ力)を育てたい!」という人に読んでほしい記事がこちら!